Стратегии работы коммерческих банков с портфелем розничных проблемных кредитов

Маркова Ольга Михайловна

канд. экон. наук, доц.,

Финансовый университет

при Правительстве Российской Федерации

Финансовые рынки и банки

№3 2018

Управление портфелем проблемных кредитов является значимым сегментом кредитной политики банка - от эффективности управления зависит качество кредитного портфеля, размер созданных резервов, объем поступающих в счет оплаты платежей. Выбор того или иного способа работы коммерческого банка с розничными проблемными кредитами зависит от выбранной в отношении пула должников стратегии, особенностей внутренних бизнес-процессов и поставленных целей. Очевидно, что без четко продуманных стратегий, уровень взыскания не будет считаться удовлетворительным. Поэтому для каждого банка актуальным представляется необходимость разработки стратегий предотвращения роста проблемной задолженности клиентов и необходимости ее регулирования на ранних стадиях возникновения.

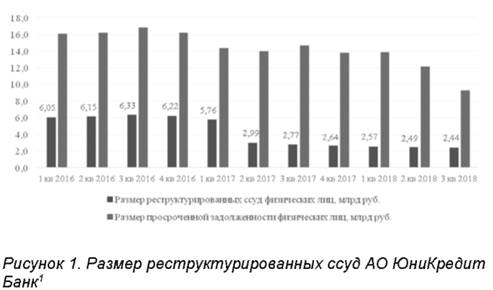

Следует отметить, что в современных условиях значительно возрастают риски коммерческих банков при работе с проблемной задолженностью клиентов. Коммерческие банки не всегда охотно соглашаются на условия изменения кредитных договоров с клиентами. Тем не менее, при реальной угрозе возможных неплатежей специалисты банков, прежде чем прибегнуть к помощи внешних контрагентов при наличии нескольких просроченных выплат, предлагают клиентам пересмотреть первоначальные условия соглашения. Так, на примере одного из российских банков показана доля реструктурированных ссуд розничных заемщиков в общем объеме кредитного портфеля банка (табл.1) и рис.1.

Таблица 1. Доля реструктурированных ссуд физических лиц в 2017-2018га1.

| Показатель | 1 кв 2017 | 2 кв 2017 | 3 кв 2017 | 4 кв 2017 | 1 кв 2018 | 2 кв 2018 | 3 кв 2018 |

| Доля реструктурированных ссуд физических лиц, % | 40,0% | 21,3% | 18,9% | 19,2% | 18,5% | 20,5% | 26,3% |

1Таблица составлена автором на основании информации, размещенной на официальном сайте АО ЮниКредит Банк

По данным официальной бухгалтерской отчетности АО ЮниКредит Банк за 2016-2018 гг., коммерческий банк достаточно активно прибегает к реструктуризации просроченной задолженности (рис.1). Стоит отметить, что она по большей части применяется в отношении залоговых кредитов.

1 Рисунок составлен автором на основании информации, размещенной на официальном сайте АО ЮниКредит Банк

Среди основных причин проведения реструктуризации просроченной задолженности заемщиков можно выделить: существенное снижение доходов (утрата трудоспособности), призыв в армию, декретный отпуск. Каждое заявление на получение услуги рассматривается в индивидуальном порядке. При этом нужно отметить, что срок кредита увеличивается на срок кредитных каникул. В этом случае может изменяться процентная ставка по кредиту. Для примера предлагаемых условий, обратимся к табл. 2.

Таблица 2. Сравнительная характеристика предложений банков2

| Наименование банка |

Комиссия за подключение |

Срок отсрочки | Особые условия |

| Банк ВТБ (ПАО) | 0 руб.(ранее 2000 руб.) | один плановый ежемесячный платёж (ЕП) раз в полгода | не ранее 6 месяцев с даты выдачи кредита и не позже 3 месяцев до окончания срока действия договора |

| ПАО Промвязь-банк | 15% от суммы ежемесячного платежа, но не менее 2 тыс. руб. | 2 платежа по кредиту | предыдущие платежи были внесены без просрочек более 7 дней; задолженность не была реструктурирована; осталось не менее 3 месяцев до окончания срока действия договора |

| ПАО Сбербанк | 0 руб. | временное снижение суммы ЕП за счёт предоставления отсрочки по погашению кредита и процентов | после изменения условий кредитного договора путём заключения дополнительного соглашения возможно увеличение полной стоимости займа и переплаты по процентам |

2 Таблица составлена автором на основании информации, размещенной на официальных сайтах ВТБ Банк (ПАО), ПАО Промсвязьбанк, ПАО Сбербанк.

В этих условиях банки должны разрабатывать собственные стратегии взыскания задолженности, способной максимально снизить возможные убытки от снижения качества кредитного портфеля банков. Под стратегией взыскания задолженности предусматривается совокупность целей и методов взыскания для получения максимального эффекта с учетом мощностей коммерческого банка и имеющегося в управлении портфеля.

3 Рисунок составлен автором на основе опыта оценки работы банков по взысканию просроченной задолженности

Наиболее часто используемыми стратегиями взыскания проблемной задолженности заемщиков являются4: оздоровительная; инерционно-выжидательная; компромиссно-рентная; радикальная. Подробно рассмотрим каждую из них, а также ознакомимся с процессом выбора оптимальной стратегии для должника. Отметим, что для работы с розничным проблемным портфелем, наиболее распространена комбинация двух стратегий: компромиссно- рентной и радикальной.

4 Егорова Н.Е. О банковских стратегиях управления проблемной ссудной задолженностью юридических лиц// Банковское дело.-2011.-№8.-с.44-47

Оздоровительная стратегия - достаточно мягкое направление взыскания, она применяется к должникам, которые готовы к контакту с банком и стараются решить проблему в досудебном порядке. К основным методам стратегии относится реструктуризация и рефинансирование (выдача кредита на погашение имеющегося).

Компромиссно-рентная стратегия - наиболее применимая в современной практике, часто сочетается с радикальной стратегией - суть стратегии в формировании определенного комфортного для заемщика потока платежей на условиях, не прописанных в договоре, при этом в ней учитывается то, что сумма платежей будет меньше, ожидаемых в соответствии с договором. По сути, это устный договор с заемщиком о внесении определенной суммы с определенной периодичностью.

Компромиссно-рентная стратегия значительно мягче радикально - лобовой, но жестче инерционно-выжидательной и оздоровительной. Она представляет собой компромиссную стратегию банка по работе с просроченной ссудной задолженностью. Рентной ее можно считать потому, что формирование потока положительных платежей заемщика может быть расценено как использование финансовой ренты, предполагающей выплаты в фиксированные, равные промежутки времени. Основной отличительной особенностью потока платежей, формируемого при такой стратегии (например, по сравнению с потоками выплат банку при компенсации или реструктуризации долгов), является его ориентация не на размер долговых обязательств, а на финансовые возможности должника, позволяющие ему производить платежи. К этой стратегии прибегают в отношении должников, которые готовы платить, но в силу определенных финансовых трудностей, не могут вносить указанный в договоре размер платежей. Таких клиентов не передают на стадию LegalCollection до тех пор, пока денежные средства поступают в банк. Эти должники настроены на сохранение позитивных отношений с банком, они не скрываются и готовы к продуктивному диалогу. В их отношении компромиссно-рентную стратегию могут заменить на оздоровительную.

Радикальная стратегия является наиболее жесткой в работе с просроченной задолженностью. Выбирая эту стратегию, коммерческие банки производят активную работу по взысканию долга -от телефонных переговоров и прочих методов «достучаться» до клиента до инициации процедуры банкротства должника. Чаще - это передача клиента в работу коллекторского агентства и инициация судебного разбирательства.

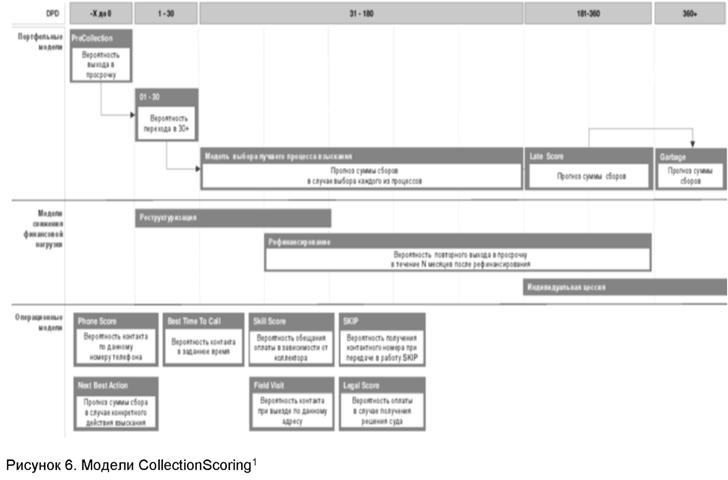

Для выбора оптимальной для каждого конкретного должника (портфеля должников) стратегии в современной практике используется подход на основе скоринговых методик (Collectionscoring). Коммерческий банк может иметь свою собственно разработанную систему скоринга или может обратиться к имеющимся на рынке готовым решениям. Такими решениями могут стать программы SAS Credit Scoring, Transact SM (Experian-Scorex) и Clementine (SPSS) или их отечественных аналог - Диасофт1. Этот этап носит организационный характер - путем сегментации (кластеризации) имеющегося портфеля (рис.3), банки могут выявить наиболее склонные к взысканию доли должников и направить больше сил на взаимодействие с ними, при этом уделять меньше внимания безнадежным долгам.

1 Creditcounsel.ru – информационно-справочный ресурс. Что такое кредитный скоринг и как он работает? URL: https://creditcounsel.ru/delo/kreditnyj-skoring (дата обращения: 12.11.2018)

2 Повышение доходности кредитных продуктов за счет оптимизации сбора просроченной задолженности. URL: http://www.myshared.ru/slide/945144/ (дата обращения: 15.11.2018)

Далее приведен рис.4 по оценке должников путем Collectionscoring.

3 Клейнер Г.Б., Коробов Д.С. История современного кредитного скоринга / Проблемы региональной экономики. 2012. №17. С. 49-62.

Сегментация портфеля проблемных кредитов проводится на основе определенных параметров4:

- основные характеристики ссуды (сумма долга, тип кредита, количество дней просроченной задолженности);

- locatorscore (вероятность установления контакта с должником);

- collectabilityscore (вероятность погашения задолженности);

- прочие.

4 Методический журнал Банковский ритеил. URL: http://www.reglament.net/bank/retail/2009_1_article.htm (дата обращения: 12.11.2018)

Эффективность настроенного скоринга будет оцениваться путем уровня взыскания задолженности.

Рассмотрим этапы работы эффективной скоринг-системы. Работа начинается с обработки входящих, первичных данных. Система определяет общее состояние полученного в работу портфеля и формирует собственные списки по заданным критериям. Отметим, что для выбора стратегии необходимо обозначить факторы, инициирующие стратегию, блокирующие стратегию и нейтральные факторы (рис.5). Таким образом, для каждой из описанных выше стратегий, будут применяться свои факторы, при этом, если у нескольких стратегий будут одинаковые факторы, стратегия будет применяться, исходя из приоритетности.

5 Клейнер Г.Б., Коробов Д.С. История современного кредитного скоринга / Проблемы региональной экономики. 2012. №17. С. 49-62.

Ключевыми параметрами для сегментации являются параметры locatorscore и collectabilityscore. Еще одним важным критерием эффективной скоринг-системы является наличие инструментария для расчета этих показателей, достаточной глубины статистических данных, возможность поддержания и их актуализации. Далее к сформированным спискам должников должна применяться заданная последовательность воздействий. Для этого необходимо следующее:

- достаточная глубина данных;

- возможность создания определенной последовательности путем трансформации данных системы;

- наличие специализированных сотрудников для поддержания работы системы;

- возможность гибкой настройки процесса выгрузки данных;

- формирование отчетности об эффективности сформированных стратегий, статистических закономерностях.

В процессе выполнения стратегии к должнику будет применяться ряд действий. Все они должны быть автоматизированы. Каждое воздействие должно иметь свой эффект. Так, при совершении звонка, должник может взять трубку, а может проигнорировать вызов, таким образом, записав данные в скоринг-систему, будет ясен перечень дальнейших действий при взаимодействии с должником. При построении стратегии важно учитывать различные цели (максимизация суммы возврата или доли погашенных долгов, минимизация трудовых или денежных затрат) и бизнес-ограничения (бюджет, возможности контакт-центра, ограничения по количеству звонков), оценить, как эти ограничения влияют на результат. С помощью скоринг-системы производится прогнозирование Ожидаемых сборов (ECA - ExpectedCollectionAmount). Прогнозирование производится на определенный временной период (например, на горизонте 6 месяцев).

1 Портал The Retail Finance // На пути к построению цифрового розничного взыскания. URL: http://rfinance.ru/live/analitics?id=20414 (дата обращения: 02.12.2018)

Ожидаемый сбор (ECA) рассчитывается по следующей формуле:

(Вероятность платежа * % Погашения долга) / Сумма долга

Показатель дает прогноз сбора по всему портфелю, используется для оценки уровня взыскания (recoveryrate).

На рис.6 представлена работа скоринг-системы в разрезе моделей.

К плюсам использования CollectionScoring стоит отнести оптимизацию процессов сбора розничной задолженности, сокращение постоянных затрат путем автоматизации части процесса, более эффективное распределение мероприятий по сбору задолженности. По данным специалистов1, после перехода на скоринг-систему, эффективность взыскания выросла от 2-5%, что на крупных объемах является отличным результатом, особенно, если задолженность со сроком более 90 дней.

1 Портал Future Banking // Эксперты рассказали, что работает в скоринге. URL: http://futurebanking.ru/post/3129 (дата обращения: 02.12.2018)

Таким образом, можно сделать вывод, что для эффективного применения стратегии взыскания, ее выбор должен быть автоматизирован. Выбор стратегии производится на основании внутреннего регламента путем последовательного перехода кредита по стадиям, что не всегда дает желаемый результат.

Литература

1. Егорова Н.Е. О банковских стратегиях управления проблемной ссудной задолженностью юридических лиц // Банковское дело.-2011.-№ 8.-с.44-47

2. Клейнер Г.Б., Коробов Д.С. История современного кредитного скоринга / Проблемы региональной экономики. 2012. № 17. С. 49-62.

3. Методический журнал Банковский ритеил. URL: http://www.reglament.net/bank/retail/2009_1_article.htm (дата обращения: 12.11.2018)

4. Портал The Retail Finance // На пути к построению цифрового розничного взыскания. URL: http://rfinance.ru/live/analitics?id=20414 (дата обращения: 02.12.2018)

5. Портал Future Banking // Эксперты рассказали, что работает в скоринге. URL: http://futurebanking.ru/post/3129 (дата обращения: 02.12.2018)

6. Creditcounsel.ru - информационно-справочный ресурс. Что такое кредитный скоринг и как он работает? URL: https://creditcounsel.ru/delo/kreditnyj-skoring

7. https://www.unicreditbank.ru/ru/personal.html

8. https://www.psbank.ru

9. https://www.sberbank.ru

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ