Прямые и косвенные налоги, их роль в формировании доходов бюджетов различных уровней*

Н.З. Зотиков,

кандидат экономических наук,

доцент кафедры финансов и экономической безопасности,

Чувашский государственный университет,

Россия, Чебоксары

М.В. Львова

кандидат экономических наук,

доцент кафедры бухгалтерского учета и электронного бизнеса,

Чувашский государственный университет,

Россия, Чебоксары

Oeconomia et Jus

№4 2018

* Работа выполнена в рамках гранта РФФИ № 18-010-00357 на тему «Совершенствование налогово-бюджетного механизма и его влияние на экономику региона» на 2018-2021 гг.

Основной статьей доходов бюджетов всех уровней являются налоги. Как известно, по способу взимания налоги подразделяются на прямые и косвенные. В сложившейся в России налоговой системе соотношение прямых и косвенных налогов в различных бюджетах разное, преобладает доля косвенных налогов в федеральном бюджете, их доля незначительна в местных бюджетах и бюджетах субъектов Российской Федерации. Проблема оптимального соотношения прямых и косвенных налогов в РФ в настоящее время является актуальной. Сбалансированность бюджетов всех уровней является необходимым условием обеспечения эффективности проводимой в стране финансово-бюджетной политики. В статье рассмотрена роль прямых и косвенных налогов в бюджетах различных уровней: местных бюджетах - на примере бюджета г. Чебоксары, бюджетах субъектов РФ - на примере бюджета Чувашской Республики, федерального бюджета за период с 2010 г. по 2017 г.

Прямые налоги предполагают непосредственное изъятие части дохода (выручки) налогоплательщика (налог на доходы физических лиц, налог на прибыль организаций, транспортный и др.). Косвенные налоги - это налоги, взимаемые в ценах товаров и услуг (НДС, акцизы, таможенные пошлины). Причем их роль в бюджетах разная: если прямые призваны стимулировать рост производства, то косвенные увеличивают цену продукции, тем самым увеличивают инфляцию.

Действующая в Российской Федерации система налогообложения предусматривает следующую классификацию налогов по уровню бюджета, в который зачисляются налоги: федеральные налоги и сборы, региональные налоги и местные налоги и сборы. В соответствии со ст. 13 Налогового кодекса РФ (далее - НК РФ) к федеральным налогам отнесены: НДС, акцизы, НДФЛ, налог на прибыль организаций, налог на добычу полезных ископаемых, водный налог, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, государственная пошлина. С 1 января 2019 г. вводится налог на дополнительный доход от добычи углеводородного сырья. Как правило, федеральные налоги поступают в федеральный бюджет, могут зачисляться и в бюджеты нижестоящих уровней, если это предусмотрено Бюджетным кодексом РФ или в принимаемых законах о бюджете страны на очередной год. Исключение составляет НДФЛ, который, являясь федеральным, но в него не зачисляется, а поступает в бюджеты нижестоящего уровня по нормативу 15% в местный бюджет и 85% в бюджеты субъектов РФ. Из перечисленных федеральных налогов все налоги относятся к прямым, кроме НДС, акцизов, которые являются косвенными.

Статьей 14 НК РФ к региональным налогам отнесены налог на имущество организаций, налог на игорный бизнес, транспортный налог. Региональные налоги вводятся в действие и прекращают действовать на территориях субъектов РФ в соответствии с НК РФ и законами субъектов РФ о налогах.

Статьей 15 НК РФ к местным налогам и сборам отнесены земельный налог, налог на имущество физических лиц, торговый сбор (в городах федерального значения). Местные налоги обязательны к уплате на территориях соответствующих муниципальных образований, в которых они установлены.

Кроме перечисленных, в соответствии с гл. 34 НК РФ с 1 января 2017 года, взимаются страховые взносы, не отнесенные к налогам, зачисляемые во внебюджетные фонды.

Налоговым кодексом РФ для субъектов малого предпринимательства предусмотрены специальные налоговые режимы:

- единый сельскохозяйственный налог (ЕСХН);

- упрощенная система налогообложения (УСН); система налогообложения в виде ЕНВД для отдельных видов деятельности;

- система налогообложения при выполнении соглашений о разделе продукции;

- патентная система налогообложения (ПСН).

Применение специальных налоговых режимов не увеличивает количество налогов, а, наоборот, означает уплату единого налога взамен, как правило, трех для организаций: налога на прибыль организаций, налога на имущество организаций (кроме имущества, облагаемого исходя из кадастровой стоимости объекта), НДС (кроме НДС, уплачиваемого при ввозе товаров на таможенную территорию РФ); для ИП: НДФЛ, налога на имущество физических лиц за имущество, используемое в предпринимательской деятельности, облагаемой единым налогом, НДС (кроме НДС, уплачиваемого при ввозе товаров на таможенную территорию РФ). Остальные налоги уплачиваются организациями и ИП, применяющими указанные спецрежимы, в установленном порядке при наличии объекта налогообложения. Суммы единого налога, уплачиваемые при применении специальных налоговых режимов, зачисляются в бюджеты субъектов РФ и местные бюджеты.

В настоящее время Бюджетным кодексом РФ предусмотрено следующее распределение налогов по бюджетам бюджетной системы РФ (табл. 1) [1, 2].

Таблица 1. Налоговые доходы ФБ и бюджетов субъектов РФ

| Показатели | РФ | Субъект РФ |

| Налог на прибыль |

2% (с 2018 г. -3%) |

18% (с 2018 г. - 17%) |

| НДС | 100% | |

| Акциз на спирт этиловый из пищевого сырья | 50% | 50% |

| Акциз на спирт этиловый из всех видов сырья, за исключением пищевого | 100% | |

| Акциз на спиртосодержащую продукцию | 50% | 50% |

| Акциз на алкогольную продукцию с объемной долей этилового спирта свыше 9%, за исключением пива, вин, шампанских | 50% | 50% |

| Акциз на алкогольную продукцию с объемной долей этилового спирта свыше 9%, включающую пиво, вина, шампанские | 100% | |

| Акциз на табачную продукцию | 100% | |

| Акциз на автомобили легковые и мотоциклы | 100% | |

| Акциз по товарам, ввозимым в РФ | 100% | |

| Акциз на автомобильный бензин, моторные масла, производимые в РФ |

2017 г. - 38,3%; 2018 г. - 42,9%; 2019 г. - 41,9%; 2020 г. - 41,8% |

2017 г. - 61,7%; 2018 г. - 57,1%; 2019 г. - 58,1%; 2020 г. - 58,2% |

| Акциз на алкогольную продукцию с объемной долей этилового спирта до 9% включительно | 100% | |

| НДФЛ | с 01.01.2014 г. -85% | |

| НДПИ в виде углеводородного сырья (газ горючий природный) | 100% | |

| НДПИ в виде углеводородного сырья (за исключением газа горючего природного) | с 01.01.2010 - 100% | с 01.01.2010 - 0% |

| НДПИ (за исключением полезных ископаемых в виде углеводородного сырья, природных алмазов и общераспространенных полезных ископаемых) | 40% | 60% |

| НДПИ общераспространенных полезных ископаемых | 100% | |

| НДПИ в виде природных алмазов | 100% | |

| Сбор за пользование объектами животного мира | 100% | |

| Сбор за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) | 20% | 80% |

| Сбор за пользование объектами водных биологических ресурсов (по внутренним водным объектам) | 20% | 80% |

| Водный налог | 100% | |

| Налог на имущество организаций | 100% | |

| Налог на игорный бизнес | 100% | |

| Транспортный налог | 100% | |

| Налог, взимаемый в связи с применением УСН | 100% | |

| Минимальный налог при УСН | 100% |

Местные налоги (налог на имущество физических лиц, земельный налог) и специальные налоговые режимы в виде ЕНВД, ЕСХН зачисляются по нормативу 100% в бюджеты в зависимости от того, каким органом власти (городских поселений, муниципальных районов и т.п.) они введены.

Далее рассмотрим формирование доходов бюджетов разных уровней (табл. 2-4) [1-3].

Таблица 2. Доходы бюджета г. Чебоксары за 2010-2017 гг., тыс. руб.

| Показатели | 2010 г. | 2011 г. | 2012 г. | 2013 г. |

| Всего доходов | 4 732 392,6 | 5 667 129,8 | 5 397 162,5 | 6 823 145,9 |

| Налоговые доходы | 2 173 995,0 | 2 360 145,6 | 2 593 650,7 | 2 753 725,4 |

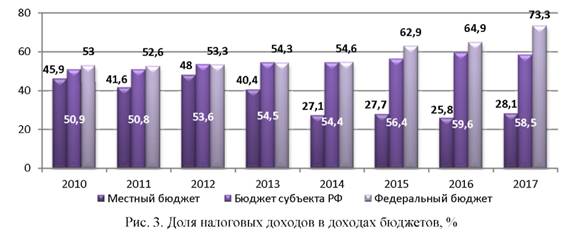

| Доля налогов в доходах, % | 45,9 | 41,6 | 48,0 | 40,4 |

| Из налогов прямые налоги | 2 173 995,0 | 2 360 145,6 | 2 593 650,7 | 2 753 725,4 |

| В том числе НДФЛ | 1 320 285,0 | 1 465 914,0 | 1 650 621,5 | 1 784 620,9 |

| налог на совокупный доход | 294 487,7 | 352 708,7 | 390 050,4 | 359 597,8 |

| налог на имущество физических лиц | 60 907,8 | 13 496,0 | 58 650,3 | 68 209,6 |

| земельный налог | 339 864,5 | 365 896,8 | 442 547,4 | 485 733,6 |

| НДПИ | 5 040,6 | 5 710,3 | 9 296,4 | 8 131,0 |

| сбор за пользование объектами животного мира | 146,0 | 160,1 | 95,0 | 77,5 |

| госпошлина | 152 809,0 | 156 121,6 | 42 329,2 | 47 352,7 |

| задолженность | 454,4 | 138,1 | 60,5 | 2,3 |

| Доля в общей сумме налогов, %: прямых | 100,0 | 100,0 | 100,0 | 100,0 |

| косвенных | 0 | 0 | 0 | 0 |

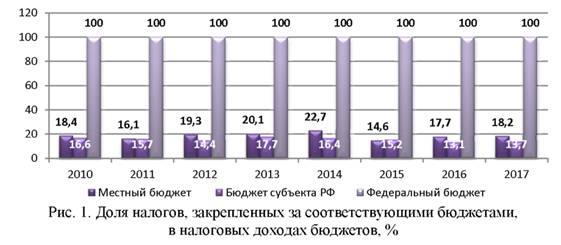

| Доля местных налогов в налоговых доходах бюджета, % | 18,4 | 16,1 | 19,3 | 20,1 |

Окончание табл. 2

| Показатели | 2014 г. | 2015 г. | 2016 г. | 2017 г. |

| Всего доходов | 8 575 266 | 8 408 308,9 | 9 772 810,0 | 10 093 245,2 |

| Налоговые доходы | 2 322 006,0 | 2 330 997,6 | 2 526 671,1 | 2 831 345,2 |

| Доля в доходах налоговых доходов, % | 27,1 | 27,7 | 25,8 | 28,1 |

| Из налогов прямые налоги | 2 314 837,7 | 2 322 311,6 | 2 513 005,1 | 2 821 702,5 |

| В том числе НДФЛ | 1 309 477,5 | 1 461 525,1 | 1 530 754,9 | 1 756 979,2 |

| налог на совокупный доход | 382 613,2 | 401 383,6 | 404 074,3 | 391 771,0 |

| налог на имущество физических лиц | 76 156,0 | 79 494,4 | 98 400,1 | 110 133,7 |

| акцизы | 7 168,3 | 8 686,0 | 13 666,0 | 9 642,7 |

| транспортный налог | 26 991,2 | 32 064,6 | 36 047,9 | 40 232,2 |

| земельный налог | 451 348,0 | 261 237,4 | 333 100,3 | 406 013,4 |

| НДПИ | 9 063,2 | 7005,0 | 5 545,8 | 5 799,4 |

| сбор за пользование объектами животного мира | 156,3 | 176,5 | 207,8 | 244,2 |

| госпошлина | 59 018,3 | 79 424,2 | 104 872,7 | 110 529,2 |

| задолженность | 14,0 | 0,8 | 1,3 | 0,2 |

| Доля в общей сумме налогов, %: | ||||

| прямых | 99,7 | 99,6 | 99,5 | 100,0 |

| косвенных | 0,3 | 0,4 | 0,5 | 0 |

| Доля местных налогов в налоговых доходах бюджета, % | 22,7 | 14,6 | 17,7 | 18,2 |

Таблица 3. Бюджет Чувашской Республики за 2010-2017 гг., тыс. руб.

| Показатели | 2010 | 2011 | 2012 |

| Доходы, всего | 27 238 827,8 | 30 886 990,9 | 33 259 371,8 |

| Налоговые доходы | 13 875 511,2 | 15 693 213,2 | 17 840 967,7 |

| То же, % | 50,9 | 50,8 | 53,6 |

| Из налогов прямые: | 11 359 300,6 | 12 940 780,0 | 14 565 713,0 |

| налог на прибыль | 4 316 171,8 | 5 005 195,1 | 5 257 702,0 |

| НДФЛ | 4 132 954,5 | 4 649 255,3 | 5 605 303,1 |

| налог на совокупный доход | 581 689,8 | 773 734,2 | 1 090 095,3 |

| сбор за пользование животным миром | 33,9 | ||

| налог на имущество организаций | 1 958 299,6 | 2 058 091,9 | 2 105 550,7 |

| транспортный налог | 349 685,4 | 402 107,8 | 460 034,2 |

| госпошлина | 16 472,9 | 48 641,7 | 43858,6 |

| налог на игорный бизнес | 114,5 | 8,9 | 1 162,9 |

| задолженность | 3 878,2 | 3 745,0 | 2 006,2 |

| Косвенные | 2 516 210,6 | 2 752 433,2 | 3 275 254,7 |

| В том числе акцизы | 2 516 210,6 | 2 752 433,2 | 3 275 254,7 |

| Доля в общей сумме налогов, %: прямых | 81,9 | 82,5 | 81,6 |

| косвенных | 18,1 | 17,5 | 18,4 |

| Доля региональных налогов в налоговых доходах бюджета, % | 16,6 | 15,7 | 14,4 |

Окончание табл. 3

| Показатели | 2013 | 2014 | 2015 | 2016 | 2017 |

| Доходы, всего | 35 622 092,9 | 36 882 446,2 | 37 122 169,8 | 41 357 916,5 | 43 974 811,0 |

| Налоговые доходы | 19 419 875,3 | 20 047 239,3 | 20 933 940,2 | 24 667 835,3 | 25 725 877,9 |

| То же, % | 54,5 | 54,4 | 56,4 | 59,6 | 58,5 |

| Из налогов прямые: | 16 039 966,5 | 17 274 632,6 | 17 714 444,6 | 20 298 389,2 | 21 960 799,3 |

| налог на прибыль | 5 234 414,0 | 4 953 519,1 | 5 429 803,2 | 7 402 437,3 | 7 580 382,1 |

| НДФЛ | 6 096 495,3 | 7605 960,6 | 7 402 001,9 | 7 798 733,6 | 8 724 457,2 |

| налог на совокупный доход | 1 209 345,8 | 1 366 666,5 | 1 565 050,5 | 1 726 790,0 | 1 998 393,0 |

| налог на имущество организаций | 2 903 967,1 | 2 765 882,2 | 2 549 164,8 | 2 531 241,7 | 2 744 205,3 |

| транспортный налог | 540 894,4 | 531 049,0 | 628 413,0 | 713 731,8 | 784 933,5 |

| госпошлина | 51 097,5 | 48 487,6 | 137 167,6 | 122 029,4 | 124 413,5 |

| налог на игорный бизнес | 1 953,2 | 2 487,7 | 2 482,1 | 3 173,3 | 4 014,7 |

| задолженность | 1 799,1 | 579,8 | 361,5 | 252,3 | 68,2 |

| Косвенные | 3 379 908,8 | 2 772 606,7 | 3 219 495,6 | 4 369 446,1 | 3 765 078,6 |

| В том числе акцизы | 3 379 908,8 | 2 772 606,7 | 3 219 495,6 | 4 369 446,1 | 3 765 078,6 |

| Доля в общей сумме налогов, %: прямых | 82,6 | 86,2 | 84.6 | 82,3 | 85,4 |

| косвенных | 17,4 | 13,8 | 15,4 | 17,7 | 14,6 |

| Доля региональных налогов в налоговых доходах бюджета, % | 17,7 | 16,4 | 15,2 | 13,1 | 13,7 |

Таблица 4. Бюджет РФ за 2010-2017 гг., млн руб.

| Показатели | 2010 | 2011 | 2012 |

| Итого доходов | 8 305 414,4 | 11 367 652,6 | 12 855 541,0 |

| Налоговые доходы | 4 401 878,2 | 5 985 115,4 | 6 853 168,1 |

| Доля в доходах налоговых доходов, % | 53,0 | 52,6 | 53,3 |

| Из налогов прямые: налог на прибыль | 255 026,1 | 342 601,8 | 375 817,3 |

| за природные ресурсы | 1 408 315,5 | 2 046 892,4 | 2 442 812,7 |

| госпошлина | 63 123,1 | 65 835,5 | 92 330,6 |

| задолженность | 33 253,4 | 1 057,0 | 1 213,8 |

| Косвенные: | 2 642 215,8 | 3 528 773,2 | 3 941 049,3 |

| НДС | 2 498 263,9 | 3 250 411,9 | 3 545 795,9 |

| Акцизы | 143 951,9 | 278 361,3 | 395 253,4 |

| Доля в общей сумме налогов, %: прямых | 40,0 | 41,0 | 42,5 |

| косвенных | 60,0 | 59,0 | 57,5 |

| Доля федеральных налогов в налоговых доходах бюджета, % | 100,0 | 100,0 | 100,0 |

| Кроме того, таможенные пошлины: | 2 853 093,0 | 3 712 492,7 | 4 099 784,4 |

| ввозные таможенные пошлины | 344 990,9 | 2 190,6 | 44,5 |

| вывозные таможенные пошлины | 2 508 102,1 | 3 712 492,7 | 4 099 784,4 |

| Налоговые доходы с таможенными пошлинами | 7 254 971,2 | 9 697 608,1 | 10 952 952,5 |

| Косвенные налоги с таможенными пошлинами | 5 495 308,8 | 7 241 265,9 | 8 040 833,7 |

| То же, % от налоговых доходов | 75,7 | 74,7 | 73,4 |

| Доля прямых налогов, % | 24,3 | 25,3 | 26,6 |

Окончание табл. 4

| Показатели | 2013 | 2014 | 2015 | 2016 | 2017 |

| Доходы - всего | 13 019 939,5 | 14 496 880,4 | 13 659 242,9 | 13 460 040,7 | 15 088 914,8 |

| Налоговые доходы | 7 063 779,4 | 7 921 171,7 | 8 590 543,9 | 8 734 187,4 | 11 071 284,6 |

| Доля в доходах налоговых доходов, % | 54,3 | 54,6 | 62,9 | 64,9 | 73,3 |

| Из налогов прямые: налог на прибыль | 352 213,3 | 411 316,4 | 491 379,9 | 491 023,2 | 762 404,2 |

| НДФЛ | 9 189,4 | ||||

| за природные ресурсы | 25 54 816,9 | 2 884 618,2 | 3 181 153,3 | 2 882 960,1 | 4 090 327,0 |

| госпошлина | 92 163,6 | 90 864,5 | 101 741,6 | 94 206,1 | 93 388,4 |

| Косвенные: | 4 063 422,2 | 4 524 037,2 | 4 815 432,3 | 5 265 204,1 | 4 967 304,8 |

| НДС | 3 539 013,0 | 3 931 656,8 | 4 233 568,2 | 4 570 961,2 | 3 979 498,9 |

| акцизы | 524 409,2 | 592 380,4 | 581 864,1 | 69 4242,9 | 987 805,9 |

| Доля в общей сумме налогов, %: прямых | 42,5 | 42,9 | 44,0 | 39,7 | 55,1 |

| косвенных | 57,5 | 57,1 | 56,0 | 60,3 | 44,9 |

| Доля федеральных налогов в налоговых доходах, % | 100 | 100 | 100 | 100 | 100 |

| Кроме того, таможенные пошлины: | 4 057 917, 8 | 4 637 403,0 | 2 780 547,0 | 2 054 033,2 | 1 968 299,5 |

| ввозные | -95,1 | 277,2 | 179,8 | -33,6 | -12,2 |

| вывозные | 4 058 013,0 | 4637 125,8 | 2 780 367,2 | 2 054 066,8 | 1 968 311,7 |

| Налоговые доходы с таможенными пошлинами | 1 112 1697,2 | 12 558 574,7 | 11 371 090,9 | 10 788 220,6 | 13 039 584,1 |

| Косвенные налоги с таможенными пошлинами | 8 121 340,0 | 9 161 440,2 | 7595 979, 3 | 7 319 237,3 | 6 935 604,3 |

| То же, % от налоговых доходов | 73,0 | 72,9 | 66,8 | 67,8 | 53,2 |

| Доля прямых налогов, % | 27,0 | 27,1 | 33,2 | 32,2 | 46,8 |

Как показывают данные табл. 2, доля налогов, закрепленных за местным бюджетом (земельного налога и налога на имущество физических лиц), в налоговых доходах бюджета г. Чебоксары незначительна (18,2% в 2017 г.). Доля федерального налога НДФЛ в налоговых доходах бюджета составляет ежегодно более 60%. При этом доля налоговых доходов в доходах бюджета с 45,9% в 2010 г. уменьшилась до 28,1% в 2017 г. Это объясняется резким увеличением доходов бюджета за счет увеличения безвозмездных поступлений (в 2010 г. -1 812 125,5 тыс. руб., в 2017 г. - 5 999 696,9 тыс. руб.). В доходах местных бюджетов доля прямых налогов составляет 100%. К недостаткам существующего налогово-бюджетного механизма можно отнести то, что в местные бюджеты не зачисляются налоги, рассчитываемые с выручки от реализации продукции, т.е. нет налогов, стимулирующих рост производства.

Из данных табл. 3 следует, что доля налогов, закрепленных за бюджетами субъектов РФ (налога на имущество организаций, транспортного налога), в налоговых доходах бюджета незначительна (16,6% в 2010 г., 13,7% в 2017 г.). В то же время доля налоговых доходов в общей сумме доходов бюджета превышает 50% (56,5% в 2017 г.). На это повлияли федеральные налоги (доля в налоговых доходах НДФЛ и налога на прибыль организаций - более 60%).

Доля прямых налогов в налоговых доходах бюджета Чувашской Республики с 81,9% в 2010 г. увеличилась до 85,4% в 2017 г. Косвенные налоги в бюджетах регионов представлены акцизами, их доля не превышает 20%.

Доля налогов, закрепленных за федеральным бюджетом, в налоговых доходах бюджета составляет 100%. Это свидетельствует о том, что основные бюджетообразующие налоги закреплены за федеральным бюджетом. Кроме налогов в федеральный бюджет зачисляются таможенные пошлины, взимаемые на таможне, являющиеся неналоговыми доходами, по нормативу 100%. С учетом таможенных пошлин в налоговых доходах бюджета доля косвенных налогов велика (75,7% в 2010 г., 53,2% в 2017 г.). Уменьшение доли косвенных налогов в налоговых доходах федерального бюджета объясняется резким уменьшением величин таможенных пошлин начиная с 2015 г. (в 2014 г. -4 637 403,0 млн руб., в 2017 г. - 1 968 299,5 млн руб.). При этом наблюдается резкое снижение ввозных таможенных пошлин (344 990,9 млн руб. в 2010 г. и -12,2 млн руб. в 2017 г.). Уменьшается также величина вывозных таможенных пошлин (в 2014 г. - 4 637 125,8 млн руб., в 2017 г. - 1 968 311,7 млн руб.). Это связано с навязанными странами Запада Российской Федерации экономическими санкциями, в результате чего Россия была вынуждена заняться импорто-замещением, т.е. ограничить ввоз товаров из-за границы. Санкции привели как к уменьшению вывозных таможенных пошлин, так и в целом к снижению доходов от внешнеэкономической деятельности (в 2010 г. - 3 227 703,3 млн руб., в 2017 г. - 2 602 750,6 млн. руб., снижение - 19,4%). Проанализировав налоговые поступления в бюджеты различных уровней, можно сделать следующие выводы: доля налогов, закрепленных за региональными и местными бюджетами, в налоговых доходах соответствующих бюджетов незначительна (в 2017 г. 13,7 и 18,2%, соответственно), за федеральным бюджетом - 100% (рис. 1).

Доля косвенных налогов преобладает в доходах федерального бюджета (в доходах местного бюджета - 0%, в бюджетах субъектов РФ - 14,6% в 2017 г., в доходах федерального бюджета - более 70,0%, с 2015 г. происходит снижение (в 2017 г. - 53,%) (рис. 2).

Налоговые доходы местных бюджетов в значительной степени формируются за счет федерального налога НДФЛ (его доля - более 60%); налоговые доходы бюджетов субъектов РФ в значительной степени формируются за счет федеральных налогов - НДФЛ и налога на прибыль организаций (их доля - более 60%) (рис. 3).

По вышеуказанным причинам местные бюджеты и бюджеты субъектов РФ, как правило, дефицитны, что предполагает перераспределение финансовых средств и выделение им межбюджетных трансфертов, доля которых из года в год не сокращается. Так, доля безвозмездных поступлений в доходах бюджета г. Чебоксары составляла в 2010 г. 33,3%, в 2017 г. - 59,4%, в бюджете Чувашской Республики - 47,6 и 39,3%, соответственно.

Процентное соотношение прямых и косвенных налогов в РФ за последние годы показывает, что преобладают в федеральном бюджете косвенные налоги. Соотношение прямого и косвенного налогообложения позволяет понять, какими методами (фискальными или регулирующими) осуществляется формирование доходов бюджета. Правильное определение долей изъятия прямых и косвенных налогов способствует выработке эффективной налоговой политики государства. Российская налоговая система является представителем латиноамериканской и евроконтинентальной моделей, т.е. для нее свойствен приоритет в распределении налогового бремени косвенных налогов. Чем больше косвенных налогов, тем менее прозрачной и более запутанной является налоговая система. Уменьшение доли косвенного налогообложения в ближайшей перспективе не ожидается, наоборот, оно увеличится, что связано прежде всего повышением ставки НДС с 1 января 2019 года с 18 до 20%.

Литература

1. Российский статистический ежегодник. 2017: стат. сб. / Росстат. М., 2017. 686 с.

2. Россия в цифрах. 2017: крат. стат. сб. / Росстат. М., 2017. 511 с.

3. Финансы России. 2016.: стат. сб. / Росстат. М., 2016. 343 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ