Собственный капитал организации: проблемы оценки и отражения в отчетности

Кривда С.В., кандидат экономических наук,

доцент кафедры венчурного менеджмента НИУ ВШЭ

Финансовый вестник

№6, 2014

Финансовая отчетность коммерческой организации является основным источником информации о бизнесе для предпринимателей и потенциальных инвесторов. Важнейшей частью этой информации являются сведения о стоимости собственного капитала организации. В статье ставятся основные проблемы раскрытия в бухгалтерской отчетности и оценки стоимости собственного капитала организации методами затратного подхода. Предлагаются пути улучшения существующих методов оценки собственного капитала.

Создание, приобретение и функционирование бизнеса тесно связано с оценкой затрат на его создание, определением цены приобретения бизнеса, с исчислением изменения его стоимости для инвестора-предпринимателя в рамках популярной ныне в менеджменте теории управления стоимостью, а также с расчетом стоимости имущества, остающегося собственникам в случае ликвидации-бизнеса. Категорией, отражающей «интерес» собственника (инвестора) в коммерческой организации, является собственный капитал.

Для определения стоимости собственного капитала коммерческой организации необходима информация, исчерпывающим образом описывающая и раскрывающая поэлементно составляющие предприятия — имущественного комплекса организации, на основе которого ведется предпринимательская деятельность.

Основной формой финансовой отчетности, в которой раскрываются данные о составе собственного капитала организации, является отчет о финансовом положении (бухгалтерский баланс).

Традиционный бухгалтерский баланс представляет собой временной срез организации, описывающий в статическом состоянии ее активы, собственный капитал и заемный капитал (обязательства) в стоимостном выражении на определенную дату. Для пользователя бухгалтерский баланс есть система данных, описывающая имущественный комплекс организации, с одной стороны — по составу и размещению, с другой — по источникам образования. Традиционный бухгалтерский баланс организации показывает состав и величину капитала, который находится под контролем организации и, в конечном счете, ее собственника.

Информационная ценность бухгалтерского баланса подтверждается и тем, что он, в большинстве случаев, является базой для определения стоимости собственного капитала — величины капитала собственников в коммерческой организации.

В РСБУ собственный капитал организации по величине и составу отражается в разделе III бухгалтерского баланса «Капитал и резервы».

Поскольку исторически сложилось, что в основе бухгалтерского учета лежит стоимость, то вопрос об отражаемой в финансовой отчетности величине стоимости собственного капитала представляется весьма важным.

Рассмотрим, какую полезную информацию пользователям отчетности может дать величина собственного капитала, фиксируемая в бухгалтерском балансе:

СОГЛАСНО ПРИНЦИПУ СУБСТИТУЦИИ (ЗАМЕЩЕНИЯ), ЗАЛОЖЕННОГО В ОСНОВУ ЗАТРАТНОГО ПОДХОДА, ПОКУПАТЕЛЬ (ИНВЕСТОР) НЕ ЗАПЛАТИТ ЗА ОБЪЕКТ БОЛЬШЕ, НЕМ СУММУ, СООТВЕТ-СТВУЮЩУЮ ЗАТРАТАМ НА СОЗДАНИЕ АНАЛОГИЧНОГО ПО СВОИМ ХАРАКТЕРИСТИКАМ ОБЪЕКТА

- Величина собственного капитала равна стоимости предприятия для акционеров (инвесторов).

- Собственный капитал—остаточная величина части активов, на которые могут претендовать собственники при закрытии (ликвидации) коммерческой организации.

- Балансовая величина собственного капитала определяет «действительную стоимость» доли участника общества при приобретении ее обществом.

- Собственный капитал позволяет судить о рисках и гарантиях интересов кредиторов.

- Данные о величине собственного капитала необходимы для финансового анализа деятельности организации и принятия управленческих решений оперативного и стратегического характера.

- В соответствии с принятой Концепцией поддержания финансового капитала организации, изменения в собственном капитале (с учетом распределений и взносов акционеров) позволяют судить о полученной совокупной прибыли организации.

В идеале, в отчете о финансовом положении организации должен быть реализован подход на основе активов (по ФСО № 1 [5] — затратный подход) к оценке стоимости собственного капитала организации, то есть отражена текущая стоимость замещения собственного капитала действующей коммерческой организации. Бухгалтерская величина собственного капитала должна быть близка к его рыночной величине по доходному подходу. Точное совпадение величин может быть лишь случайным, так как подобная балансовая стоимость имеет затратную базу, а рыночная стоимость основана в основном на будущих результатах таких затрат, перспективах организации. Существующее положение дел показывает, что за редким исключением рыночная величина стоимости собственного капитала существенно отличается от бухгалтерской стоимости. Более того, связь между этими величинами бывает настолько мала, что при оценке сравнительным подходом стоимостный мультипликатор цена/балансовая стоимость собственного капитала (P/BV) нередко является или вспомогательным, или вообще не принимается во внимание.

Он применяется когда есть возможность оценить стоимость замены объекта оценки другим объектом, который либо является точной копией объекта оценки (стоимость воспроизводства), либо имеет аналогичные полезные свойства (стоимость замещения). Если с течением времени или в процессе эксплуатации объекту оценки свойственно уменьшение стоимости (физический износ, функциональное или экономическое устаревание), то при применении затратного подхода такое уменьшение стоимости учитывается.

Отправной точкой анализа и реализации процедуры оценки в соответствии с затратным подходом является бухгалтерский баланс организации, составленный на базе стоимостных показателей. Так как основой отражения стоимости в бухгалтерском учете и далее в финансовой отчетности является принцип учета по первоначальной (исторической) стоимости, то это порождает конфликт между данным принципом учета и основным предназначением бухгалтерского баланса — отражение реального финансового положения организации. Бухгалтерский баланс, сформированный на основе исторических цен, не может адекватно отражать финансовое положение организации, кроме такой невероятной ситуации, при которой в экономике совершенно отсутствует инфляция, технологии остаются на том же уровне, ситуация в экономике и на рынке не меняется и т.п. В реальности такой бухгалтерский баланс может с определенными (иногда весьма существенными) оговорками адекватно отразить финансовое состояние лишь недавно созданной организации. И основными причинами этого является изменение во времени как номинальных, так и реальных цен на принадлежащие организации активы, недостатки в амортизационной и учетной политике и т.п.

Оценщик, при определении величины собственного капитала с использованием затратного подхода, оперирует понятием рыночной или иной стоимости и пытается в своих оценках отстраниться от проблем, свойственных современному бухгалтерскому учету. Здесь следует отметить, что рыночная стоимость некоторых активов, определяемая на основе затратного подхода, довольно близка к балансовой. Это наиболее верно для оборотных активов, особенно для денежных средств, и менее относится, например, к дебиторской задолженности, запасам. Такие же активы, как недвижимость, оборудование и некоторые другие, очень редко соответствуют рыночной стоимости. Наибольшие проблемы присутствуют с учетом и отражением в отчетности нематериальных активов. Более того, следует обратить особенное внимание на тот факт, что стоимость создаваемых внутри организации нематериальных активов вообще не фиксируется в бухгалтерской отчетности. Справедливости ради следует признать, что и оценочная наука еще недостаточно хорошо отработала методологию оценки стоимости большинства таких нематериальных активов.

Итак, суть затратного подхода заключается в отражении в балансе рыночной (справедливой) стоимости всех активов, обязательств и собствен- ного капитала организации. Техника применения затратного подхода сводится к пересчету (корректировке) статей бухгалтерского баланса на основе рыночных цен. Затратный подход позволяет определить стоимость активов, обязательств и собственного капитала организации.

Подход предполагает 100 % контроль над бизнесом и его ликвидность на рынке капитала. В противном случае применяются соответствующие скидки с расчетной стоимости.

Базовая формула затратного подхода следующая:

СК = А - О, (1)

где: СК — стоимость собственного капитала,

А — стоимость активов,

О — стоимость обязательств.

Рассмотрим методы затратного подхода. Затратный подход представлен двумя основными методами:

- Метод чистых активов;

- Метод ликвидационной стоимости.

Метод чистых активов реализуется в затратном подходе для целей оценки рыночной стоимости предприятия как действующего имущественного комплекса (бизнеса).

Оценка здесь исходит исходя из принципа «действующего предприятия», который предполагает, что предприятие является не просто набором активов, а действует в направлении достижения основных своих целей. Именно в этом случае предприятие является бизнесом.

Оценщик в рамках данного метода анализирует, сколько собственных средств необходимо инвестировать собственнику для создания аналогичного объекта (действующего предприятия).

Метод чистых активов предполагает учет стоимости всех активов и обязательств организации и при оценке действующего предприятия, в идеале, должен представлять собой сумму затрат на создание предпринимателем оцениваемого бизнеса (принцип субституции).

В Методе чистых активов реализуется попытка устранить недостатки, заложенные в современном бухгалтерском балансе и принципах учета, которые не позволяют непосредственным образом показать реальную стоимость принадлежащего собственнику и вложенного им в коммерческую организацию капитала.

Базируясь на принципе замещения, данный метод принимает во внимание амортизированную стоимость замещения (воспроизводства), т.е. речь здесь идет о соответствующей стоимости имущества с учетом его амортизации.

Под амортизацией в оценке понимается потеря ценности по совокупности ряда причин, которые объединяются в три группы:

- Физический износ, под которым понимается потеря стоимости имущества в результате истечения его службы, ухудшения качества, поломок, ударов и пр.

- Функциональное устаревание — снижение стоимости имущества по причине низкой производительности или несоответствия объекта иным требованиям при его сопоставлении с более производительным или менее дорогостоящим объектом замещения. Примерами функционального устаревания могут быть слишком высокие расходы на эксплуатацию объекта, избыточная/недостаточная мощность, дизайн, эргономичность и т.п.

- Экономическое устаревание связано со снижением полезности имущества в результате факторов, не имеющих непосредственного от-ношения к объекту оценки.

Такими факторами могут являться законодательные ограничения, проблемы с доступностью сырья, наличием рабочей силы, изменение в худшую сторону ситуации на рынке, появление конкурирующих технологий и т.п..

Экономический износ (устаревание) предприятия как имущественного комплекса учитывается в последнюю очередь.

Процедура оценки Методом чистых активов предусматривает следующую последовательность шагов:

- определение рыночной стоимости активов организации;

- определение рыночной стоимости обязательств организации;

- расчет разницы между рыночной стоимостью активов и обязательств (расчет стоимости собственного капитала).

ИСТОЧНИКОМ ОСНОВНЫХ ОГРАНИЧЕНИЙ В ПРИМЕНЕНИИ МЕТОДА ЧИСТЫХ АКТИВОВ ЯВЛЯЕТСЯ ЕГО НЫНЕШНЯЯ НЕСПОСОБНОСТЬ УЧИТЫВАТЬ НАПРЯМУЮ СТОИМОСТЬ НЕИДЕНТИФИЦИРУЕМЫХ НЕМАТЕРИАЛЬНЫХ АКТИВОВ, КОТОРЫЕ В ЗНАЧИТЕЛЬНОМ КОЛИЧЕСТВЕ СЛУЧАЕВ ВНОСЯТ СУЩЕСТВЕННЫЙ ВКЛАД В СТОИМОСТЬ ПРЕДПРИЯТИЯ.

Определение стоимости активов в рамках Метода чистых активов является наиболее трудоемкой частью процедуры и вызывает наибольшие методические трудности.

Сегодня в РФ на практике реализуются сле-дующие подходы к оценке стоимости активов в рамках Метода чистых активов:

- Применение балансовой стоимости без корректировок.

- Корректировка балансовой стоимости с применением различных индексов (инфляции, изменения валютных курсов).

- Определение рыночной стоимости активов.

- Определение рыночной стоимости активов при продолжающемся использовании.

- Расчет стоимости на основе анализа ликвидности активов.

- Определение стоимости, выбранной в соответствии с общепринятыми стандартами оценки и отвечающей специфическим требованиям и условиям заказчика такой оценки.

Как видим, в некоторых случаях имеет место существенное отступление от основных требований применения Метода чистых активов для оценки рыночной стоимости, как активов, так и собственного капитала организации. Здесь следует сказать, что в первых двух случаях имеет место так называемая экспресс-оценка и ее результатам не придается большого значения. В последних двух случаях учитываются определенные потребности заказчика.

Таким образом, использование затратного подхода при оценке собственного капитала организации сопряжено с риском его существенной недооценки.

Принято считать, что проблему оценки всей совокупности неидентифицируемых нематериальных активов решает учитываемая в их составе деловая репутация (Гудвилл, Goodwill), возникшая в связи с приобретением предприятия как имущественного комплекса (в целом или его части).

«Для целей бухгалтерского учета стоимость приобретенной деловой репутации определяется расчетным путем как разница между покупной ценой, уплачиваемой продавцу при приобретении предприятия как имущественного комплекса (в целом или его части), и суммой всех активов и обязательств по бухгалтерскому балансу на дату его покупки (приобретения)» [4, п. 42]. Покупная цена собственного капитала организации, в основном, рассчитывается с использованием методов доходного или сравнительного подходов. Поэтому применительно к рассматриваемому Методу чистых активов можно говорить, что Гудвилл определяется как разница между стоимостью собственного капитала организации, определенной в соответствии с методами сравнительного или доходного подходов и рыночной стоимостью собственного капитала организации, рассчитанной по Методу чистых активов.

Выделим возможные составляющие Гудвилла:

- неучтенные при оценке активы (затраты на установку оборудования и т.п.) в результате оценки рыночной стоимости активов (в обмене), а не их рыночной стоимости в использовании;

- неидентифицированные и не учтенные в оценке нематериальные активы;

- синергетические и прочие эффекты от приобретения бизнеса для покупателя;

- обстоятельства, повлиявшие на силу переговорных позиций продавца и покупателя при заключении Сделки;

- специфические условия по сделке, влияющие на ее цену.

Из перечисленного видно, что может существовать множество причин возникновения разницы между результатами оценки величины собственного капитала, не относящихся к неидентифицируемым при оценке нематериальным активам.

Метод ликвидационной стоимости в отличие от Метода чистых активов исходит из того, что оцениваемое предприятие подлежит ликвидации. В данном случае рассматриваются варианты ликвидации бизнеса и распродажи его активов. Соответственно этому оцениваемые активы и обязательства организации оцениваются с учетом сопутствующих ликвидации затрат на продажу имущества и погашение обязательств в определенные сроки. В зависимости от сроков и условий ликвидации организации, различают упорядоченную и принудительную ликвидацию.

Несмотря на то, что Метод ликвидационной стоимости не основан на концепции действующей организации, он может быть использован при оценке так называемых «избыточных активов». Данный вид активов характеризуется тем, что выгода от их реализации превышает выгоду от их функционирования в рамках оцениваемого предприятия.

Итак, мы видим, что базовым условием применения методов затратного подхода является предпосылка о том, планируется ли продолжение функционирования предприятия. Исходя из этого предположения и формируется в одном случае примерная величина, отражающая стоимость создания подобного предприятия, равная рыночной цене имущества плюс сопутствующие затраты на приобретение и введение в эксплуатацию имущества организации. Такая стоимость в теории оценки называется «рыночной стоимостью при продолжающемся использовании» [7, стр. 258]. В другом случае используется стоимость, равная рыночной цене имущества организации минус расходы по продаже и выведению его из эксплуатации — ликвидационная стоимость.

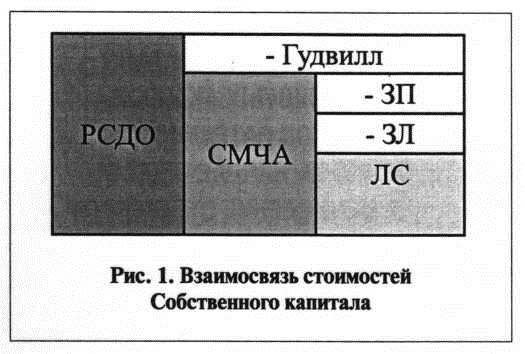

Различие между рыночной, ликвидационной и рыночной стоимостью по затратному подходу упрощенно можно продемонстрировать следующим образом (рис. 1).

где: РСДО — рыночная стоимость собственного капитала действующей организации;

СМЧА — рыночная стоимость собственного капитала организации, рассчитанная по Методу чистых активов;

ЛC—ликвидационная стоимость собственного капитала организации;

Гудвилл — разница между рыночной и балансовой стоимостью собственного капитала;

ЗП — затраты, связанные с приобретением, введением в действие имущества;

ЗЛ — затраты, связанные с ликвидацией организации;

Поскольку стоимость собственного капитала действующей организации равна стоимости воспроизводства (замещения) активов минус стоимость обязательств, то в результате применения Метода чистых активов определяется часть стоимости собственного капитала действующей организации, приходящаяся на контролируемые организацией идентифицируемые активы.

Величина ликвидационной стоимости собственного капитала, как правило, является наименьшей и отличается от стоимости собственного капитала, рассчитанной по рыночной стоимости активов в использовании на величину затрат, связанных с приобретением, введением в действие имущества, затрат, необходимых для реализации имущества и ликвидации организации. Ликви-дационная стоимость собственного капитала представляет собой нижний предел его стоимости.

НА ПРАКТИКЕ РЕШИТЬ ПРОБЛЕМУ БЛИЗОСТИ БАЛАНСОВОЙ И РЫНОЧНОЙ ВЕЛИЧИН СОБСТВЕННОГО КАПИТАЛА МЕТОД ЧИСТЫХ АКТИВОВ, КАК МЕТОД ЗАТРАТНОГО ПОДХОДА, НАПРАВЛЕННЫЙ НА ИСЧИСЛЕНИЕ СТОИМОСТИ СОБСТВЕННОГО КАПИТАЛА ДЕЙСТВУЮЩЕЙ ОРГАНИЗАЦИИ, В ТЕКУЩЕМ СОСТОЯНИИ НЕ МОЖЕТ

Основываясь на вышесказанном, можно утверждать, что показываемая в балансе величина собственного капитала не может являться показателем, отражающим остаточную величину части активов, на которую могут претендовать собственники при ликвидации организации, поскольку ситуация предполагает прекращение его деятельности и в данном случае величина собственного капитала должна определяться на базе ликвидационной стоимости. Лишь величина собственного капитала, определенная в Ликвидационном балансе, способна показать минимальный размер имущества организации, гарантирующего интересы широкого круга ее инвесторов и кредиторов. По этой причине, закрепляемые в нормативных правовых актах минимальные размеры собственного капитала организации не гарантируют ни инвесторам, ни кредиторам возврата предоставленного организации капитала даже в размере минимальной величины собственного капитала, поскольку рассчитаны на основе принципа действующей организации. Возникновение же ситуаций, при которых такие гарантии становятся необходимыми, связаны с прекращением ее деятельности. Поэтому, если уж создавать в рамках структуры отчетности о финансовом положении предусмотренный в ряде случаев резервный фонд, то наиболее полезным с информационно-аналитической точки зрения было бы создание резервов на прекращение деятельности (ликвидационного резервного фонда). Рассчитываемая с его помощью величина ликвидационной стоимости собственного капитала намного лучше информировала бы заинтересованных лиц об их рисках, связанных с сотрудничеством с данной организацией и была бы хорошей характеристикой (самостоятельно или в составе финансовых коэффициентов) вероятности прекращения ее деятельности. Следует также подчеркнуть, что все коэффициенты, в составе которых в той или иной мере присутствует величина собственного капитала, являются малополезными. Причина этого в неотражении в балансе неидентифицируемых нематериальных активов организации, связанное с этим искаженное исчисление финансового результата, неучет, в некоторых случаях, внутренней прибыли и связанного с ней налогового вопроса.

Это может быть решено лишь путем развития теории оценки так называемых «неидентифицируемых нематериальных активов» и отражения их в бухгалтерском балансе.

Рассмотрим возможные пути решения обозначенного вопроса, а именно, выделим, в качестве примера, лишь некоторые нематериальные активы, как правило, неидентифицируемые основными методами затратного подхода и наиболее характерные для большинства действующих коммерческих организаций и предложим возможные способы их оценки.

Среди нематериальных активов, неидентифицируемых Методом чистых активов обозначим следующие:

- затраты на приобретение деловых связей;

- затраты на рекламу и продвижение;

- затраты на налаживание организационных бизнес-процессов;

- затраты на персонал;

- невозмещаемые затраты на улучшение контролируемых активов;

- упущенная прибыль при запуске бизнеса.

Затраты на приобретение деловых связей —есть затраты, связанные с подписанием контрактов с поставщиками, покупателями, кредиторами и прочими партнерами по бизнесу. Данные затраты могут складываться из средних расходов на заработную плату работникам, выполняющим данную работу в размере потраченного на нее времени (в часах), умноженного на часовую норму оплаты труда, а также представительских и иных, связанных с приобретением деловых связей расходов. Амортизация таких затрат должна зависеть от расчетного времени действия контракта (с учетом возможных пролонгаций и прочих условий).

Затраты на рекламу и продвижение должны отражаться в полном объеме и могут амортизироваться в зависимости от предполагаемого времени влияния данных затрат на величину денежного потока. Заметим, что если рекламная кампания и, соответственно, затраты на ее осуществление направлены на информирование целевой аудитории о торговой марке, то данный актив (затраты) может отвечать существующим критериям отделимости, и быть отчужден вместе с такой торговой маркой. И в этом случае затраты на рекламу и продвижение должны рассматриваться как затраты на увеличение стоимости соответствующей торговой марки и относиться на нее.

Затраты на налаживание организационных бизнес-процессов связаны с необходимостью взаимодействия элементов предприятия как между собой, так и с внешней средой. Следует отметить, что взаимодействие собственников-инвесторов, сотрудников, подразделений и прочих элементов предприятия связаны с затратами на налаживание такого взаимодействия как временными, так и финансовыми. Оценка временного вида затрат возможна путем определения временных затрат на налаживание бизнес-процессов и умножением полученного количества времени на нормативную стоимость единицы затраченного времени.

ПРИ ПРИНЯТИИ РЕШЕНИЯ О ПРИОБРЕТЕНИИ ДЕЙСТВУЮЩЕГО ПРЕДПРИЯТИЯ ИЛИ СОЗДАНИЯ БИЗНЕСА С НУЛЯ, ИНВЕСТОР (ПРЕДПРИНИМАТЕЛЬ) ДОЛЖЕН УЧИТЫВАТЬ, НАРЯДУ С ПРЯМЫМИ ЗАТРАТАМИ НА СОЗДАНИЕ БИЗНЕСА, ТАКЖЕ И НЕДОПОЛУЧЕНИЕ СООТВЕТСТВУЮЩЕЙ ВЕЛИЧИНЫ ЧИСТОЙ ПРИБЫЛИ ИЛИ ЧИСТОГО ДЕНЕЖНОГО ПОТОКА В СРАВНЕНИИ С ПРИОБРЕТЕНИЕМ УЖЕ ДЕЙСТВУЮЩЕГО ПРЕДПРИЯТИЯ.

Затраты на привлечение и обучение персонала могут рассчитываться прямым методом, согласно временным затратам соответствующих лиц, умноженным на расчетную временную ставку оплаты их труда, плюс оплата сторонних лиц (рекрутинговых агентств, консультантов и т.п.). В качестве альтернативного способа можно рассмотреть скорректированную ставку оплаты работ консультантов по поиску персонала. Амортизировать затраты можно согласно среднему времени работы сотрудников в организации (среднему показателю текучести кадров).

Примером невозмещаемых затрат на улучшение контролируемых активов могут быть за-траты на проведение ремонта взятого в аренду помещения, если в договоре предусмотрена невозмещаемость таких улучшений. Такие за-траты совершенно очевидно имеют долговременный эффект и должны амортизироваться в зависимости от срока действия арендного договора.

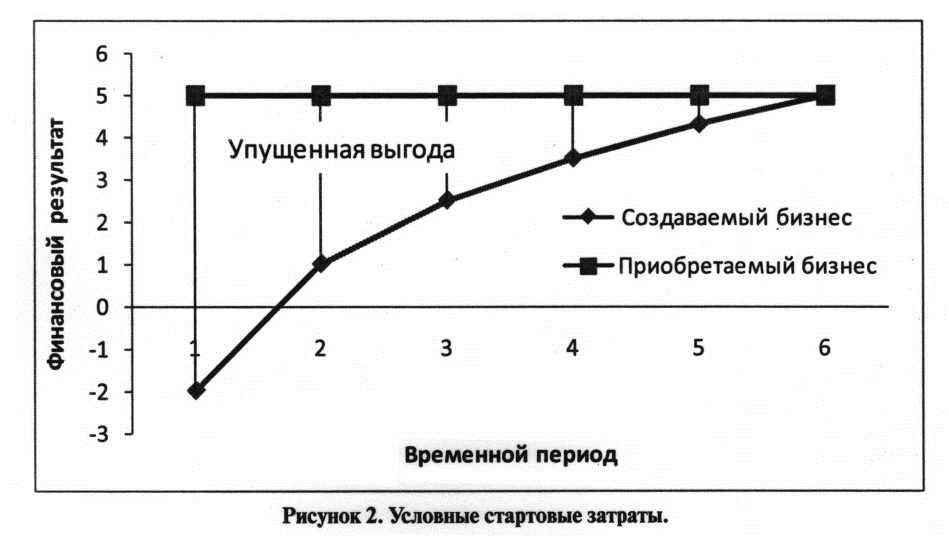

Кроме того, можно выделить в качестве не- идентифицируемых нематериальных активов упущенную выгоду (прибыль) при запуске бизнеса, связанную с началом бизнеса и выведением его на проектную мощность. Это не амортизируемые условные стартовые затраты. Их можно показать на следующем графике (рис. 2.).

Данный нематериальный актив связан с отсутствием мгновенного эффекта от усилий предпринимателя и затрат на создание действующего предприятия. В подавляющем большинстве случаев, при создании бизнеса наблюдается ситуация постепенного выхода коммерческой организации на проектную мощность и достижения запланированного финансового результата и эффективности финансово-экономической деятельности. Соответственно, при принятии решения о приобретении действующего предприятия или создания бизнеса с нуля, инвестор (предприниматель) должен учитывать наряду с прямыми затратами на создание бизнеса также и недополучение соответствующей величины чистой прибыли или чистого денежного потока в сравнении с приобретением уже действующего предприятия.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ