Международный рынок капитала: сущность и динамика развития

Азатян М.О.,

магистрант, кафедра международных

экономических отношений, факультет экономики;

Ушаков Д.С.

доктор экономических наук, профессор,

Южно-Российский институт управления

Российская академия народного хозяйства

и государственной службы при Президенте РФ,

г. Ростов-на-Дону

Достижения науки и образования

№4 (26) 2018

Аннотация: в статье проводится обзор международного рынка капитала, его форм, сущности и динамики. Выделены основные проблемы, существующие на мировом рынке капитала, положительные и отрицательные последствия импорта и экспорта капитала, связанные со сложной политической и экономической ситуацией в мировом сообществе. Также рассмотрены тенденции потоков иностранных инвестиций, перспективные направления для привлечения инвесторов в отраслевом и региональном разрезе.

Международная миграция капитала предполагает собой перемещение в мировом хозяйстве еще одного фактора помимо товаров - капитала. В структуре международных экономический отношений (МЭО) международная миграция капитала занимает второе место по объемам и роли в мировом хозяйстве. Начиная со второй половины XX века, международное движение капитала получило толчок в своем развитии и стало одной из основных форм международных экономических отношений.

Международное движение капитала представляет собой перемещение капитала между странами, включающее экспорт, импорт капитала и его функционирование за рубежом. Причины миграции капитала обосновываются в работах А. Смита и Д. Рикардо, также существуют неокейнсианская и марксистская теории, однако, с развитием интернационализации мировой экономики также появились концепции транснациональных корпораций (ТНК), среди которых наиболее популярна эклектическая теория Д. Даннинга, согласно которой, компания начинает вести свой бизнес за пределами материнской страны при следующих факторах:

- наличие определенных конкурентных преимуществ (уникальные преимущества, позволяющие компании успешно конкурировать с иностранными фирмами на их отечественных рынках. В число таких активов входит торговая марка, запатентованная технология, возможность получения экономии от масштаба и т.д.);

- возможность использования местных ресурсов (квалифицированная и дешевая рабочая сила, сырье, инфраструктура), т.е. преимущества от размещения производственных мощностей за рубежом, по сравнению с размещением мощностей на отечественных предприятиях;

- преимущества от интернационализации бизнеса. Компании должно быть выгоднее управлять своими предприятиями за рубежом, чем нанимать независимую местную фирму для выполнения соответствующих работ [1].

Субъектами движения капитала в мировом хозяйстве и источниками его происхождения выступают частные коммерческие структуры, государственные, международные экономические и финансовые организации.

Движение капитала и его использование осуществляется в форме:

- прямых инвестиций в промышленные, торговые и другие предприятия (размер доли собственности составляет более 10% компании и инвестиции направлены на долгосрочный контроль за деятельностью компании);

- портфельных инвестиций (в иностранные облигации, акции, ценные бумаги);

- среднесрочных и долгосрочных международных кредитов (займов) ссудного капитала промышленным и торговым корпорациям, банкам;

- экономической помощи: бесплатно и в виде льготных кредитов (беспроцентных, низкопроцентных) [2].

Объективной основой международного движения капиталов выступает неравномерность экономического развития стран мирового хозяйства, которая на практике выражается:

- в неравномерности накопления капитала в различных странах;

- в «относительном избытке» капитала в отдельных странах;

- в несовпадении спроса на капитал и его предложения в различных звеньях мирового хозяйства.

Среди важнейших причин вывоза капитала можно выделить:

- Появление возможности освоения товарных рынков принимающей стороны, наличие возможности их монополизировать.

- Наличие в принимающих странах более дешевого сырья и рабочей силы.

- Стабильная политическая обстановка, благоприятный инвестиционный климат в принимающей стране.

- Льготный налоговый режим в свободных экономических зонах.

- Более низкие экологические, санитарные, а иногда и технические стандарты в принимающей стране, по сравнению со страной-донором [3].

Стоит отметить, что среди последствий импорта капитала для национальной экономики есть как позитивные, так и негативно влияющие аспекты. С одной стороны, приток капитала создает новые рабочие места и предпосылки для развития экспортной базы и связан с поступлением высокотехнологичных машин и оборудования, ПИИ по сравнению со ссудным капиталом выгоднее, но иностранный капитал обостряет конкуренцию на мировом рынке и вытесняет национальные фирмы из отраслей. ПИИ обеспечивают развитие фондового рынка страны-импортера капитала, но это одновременно порождает неустойчивость финансового рынка, увеличение внешней финансовой зависимости и иностранного контроля над национальной экономикой.

Относительно стран-экспортеров капитала положительными считаются такие факторы как:

- вывоз ссудного капитала в виде экспортных кредитов, стимулирующий экспорт;

- способствование рациональному международному разделению труда, так как эти денежные средства создаются для производства товаров, которые выгоднее продавать за рубежом.

Однако существуют и отрицательные последствия экспорта капитала:

- конфликты между интересами вывозящей капитал фирмы и страны;

- возможность сокращения ВВП страны, в результате оттока капитала за границу;

- «Теория бегства капитала» - не регулируемый государством вывоз капитала юридическими и физическими лицами за рубеж, в целях более выгодного вложения, избегания высокого налогообложения, потерь от инфляции, что отрицательно влияет на экономический рост и занятость, также увеличивает внешний долг страны [4].

Возрастание мощи транснациональной сети предприятий меняет институциональную основу международных экономических связей. Основные черты современного периода в контексте движения предпринимательского капитала можно представить следующим образом:

- беспрецедентный рост потоков прямых иностранных инвестиций (ПИИ) по сравнению с торговыми, связанный с расширением сети ТНК, ПИИ превратились в преобладающий фактор в системе международных связей;

- отмечается сдвиг в отраслевой структуре иностранных инвестиций, в промышленно развитых странах лидируют финансово-банковский сектор, сфера услуг, фармацевтика, биотехнологии, электронная промышленность, науко- и техноемкое машиностроение. В развивающихся - нефте- и газодобыча, отдельные сектора машиностроения и агропромышленного комплекса;

- основными формами прямых инвестиций становятся слияния и поглощения (объясняется стремлением участников сделок повысить свои позиции на глобализирующихся рынках и в высокотехнологичных отраслях) [5].

Одной из тенденций также является изменение приоритетов географических направлений иностранных инвестиций:

- преобладает миграция предпринимательского капитала между промышленно развитыми странами (особенно США, Япония и Западная Европа);

- увеличивается экспорт капитала из промышленно развитых стран в развивающиеся;

- увеличивается объем инвестиций между развивающимися странами [6].

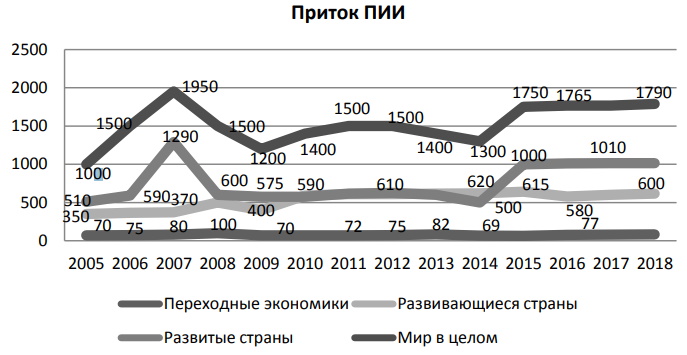

Рис. 1. ПИИ в глобальном масштабе и по группам экономик (млрд. долларов), 2005-2016 гг. и прогнозы 2017-2018 гг. [7]

После увеличения объема иностранных инвестиций в 2015 году глобальные потоки ПИИ упали на 2 процента, ($ 1,75 трлн) на фоне слабого экономического роста. Снижение притока в развивающиеся страны частично компенсируется скромным ростом в развитых странах и значительным увеличением числа переходных экономик. В результате на развитые экономики приходился все больший приток ПИИ в 2016 году, 59% от общего числа. Небольшое повышение экономического роста корпоративной прибыли в основных регионах повысят доверие бизнеса и, следовательно, зададут направление ТНК для инвестиций. Ожидается, что циклический рост производства и торговли в развитых странах, в то же время вероятное укрепление цен на сырьевые товары должны стать основой для восстановления в развивающихся странах в 2018 году. В результате глобальные потоки ПИИ как ожидается, увеличатся примерно на 5 процентов в 2018 году до почти 1,8 триллиона долларов. Однако повышенные геополитические риски и неопределенность для инвесторов могут иметь влияние на масштаб восстановления ПИИ в 2018 году [8].

Наиболее перспективными отраслями для привлечения ПИИ в развитых странах являются отрасли с упором на информационные технологии и профессиональные услуги, в то время как в развивающихся странах все говорят об агробизнесе. Информация и коммуникация, которая включает в себя телекоммуникации, обработку данных и программное обеспечение, становятся привлекательной отраслью в отдельных развивающихся регионах, подтверждая, что цифровая экономика растет по важности за пределами развитых стран. Китай по-прежнему считается наиболее перспективным источником ПИИ, за которым следуют США, Германия и Великобритания. Среди развитых стран можно выделить Японию, Италию и Испанию, которые восстановили позиции в рейтинге. ОАЭ, Корея и Турция улучшили свое положение после временного снижения в предыдущем году, в то время как рейтинг Южной Африки снизился. Главными направлениями ПИИ остаются США, Китай и Индия. Прогнозируются инвестиции в юго-восточной части Азии, с Индонезией, Таиландом, Филиппинами, Вьетнамом и Сингапуром. Что касается развитых стран, инвесторы, похоже, отреагировали на реформы, осуществленные Испанией во время мирового финансового кризиса: страна снова появилась в рейтинге топ-15 после многих лет отсутствия, в то время как Великобритания, возможно, из-за неопределенности относительно Брексита, потеряла три позиции [9].

Таким образом, мировой рынок капитала находится в неустойчивом положении, в связи со сложной политической и экономической ситуацией в мировом сообществе. Однако прогнозируется рост потоков прямых иностранных инвестиций, учитывая геополитические и отраслевые изменения перспективных направлений для инвесторов. Процессы интернационализации и глобализации внедряют все большее количество стран в ТНК, а это говорит об увеличении и расширении перспектив международного движения капитала и поиска наиболее привлекательных для инвесторов отраслей и рынков, с целью выгодного и наименее рискованного вливания иностранного капитала.

Список литературы

1. Мировая экономика и международные экономические отношения: учебник / под ред. В.К. Поспелова. М: Инфра-М, 2017.

2. Мировая экономика: учебное пособие / В.Д. Белоусов, Г.И. Беляева. Часть 1. Самара. 2016.

3. Составлено автором на основе изученных данных / Баранова А.Ю. / Мировая экономика и финансовые отношения в условиях глобализации. Изд.: Инфра-М, 2016.

4. Составлено автором на основе данных / Мировая экономика и международные экономические отношения: Учебник / В.В. Любецкий. М.: НИЦ Инфра-М, 2016.

5. Мировая экономика и международные экономические отношения: современное состояние, проблемы и основные тенденции развития: учебное пособие / Е.Д. Фролова; под общ. ред. Е.Д. Фроловой, С.А. Лукьянова. Екатеринбург: УрФУ, 2017.

6. Мировая экономика и международные экономические отношения в схемах и таблицах / Е.А. Худоренко, Н.Е. Христолюбова. 2-е изд.: Издательство ЮРАЙТ, 2018.

7. Официальный сайт ЮНКТАД/ Отчет по мировым инвестициям, 2017. [Электронный ресурс]. Режим доступа: www.unctad.org/en/PublicationsLibrary/wir2017_en/ (дата обращения 20.04.2018).

8. Переведено автором по данным Отчета по мировым инвестициям ЮНКТАД. [Электронный ресурс]. Режим доступа: www.unctad.org/en/PublicationsLibrary/wir2017_en/ (дата обращения 20.04.2018).

9. Переведено автором по данным Отчета по мировым инвестициям ЮНКТАД. [Электронный ресурс]. Режим доступа: www.unctad.org/en/PublicationsLibrary/wir2017_en/ (дата обращения 20.04.2018).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ