Место кредитных нот в системе финансовых инструментов рынка ценных бумаг и особенности регулирования операций с нотами

Южакова Олеся Александровна

старший преподаватель кафедры управления рисками,

страхования и ценных бумаг

РЭУ им. Г. В. Плеханова.

Адрес: ФГБОУ ВО «Российский

экономический университет имени Г.В. Плеханова»,

117997, Москва, Стремянный пер., д. 36.

Вестник Российского экономического университета им. Г.В. Плеханова

№2 (92) 2017

Кредитные ноты относятся к производным финансовым инструментам второго поколения или, как еще часто их обозначают, к кредитным деривативам, появившимся уже после традиционных производных финансовых инструментов, таких как своп-договор, фьючерсный договор и форвардный договор. Если с юридической точки зрения кредитные деривативы представляют собой договор, то с экономической точки зрения - это финансовый инструмент, позволяющий перераспределять денежные потоки между участниками операций с кредитными деривативами. В статье автором показано, что сочетание черт традиционных ценных бумаг и кредитных деривативов в структуре кредитной ноты обусловливает сложность правового регулирования и экономического определения места кредитных нот в структуре финансовых инструментов рынка ценных бумаг.

Необходимость совершенствования регулирования рынка кредитных деривативов остается актуальной на настоящий момент. Кредитные деривативы (credit derivatives) являются разновидностью производных финансовых инструментов. Английское слово derivative переводится как «производное», «производная». В экономическом значении производные финансовые инструменты - это любые инструменты рынка, основывающиеся на первичных доходных активах, таких как товары, деньги, имущество, ценные бумаги. Они используются для получения наибольшего дохода при заданном уровне риска или заданного дохода при минимальном риске, для снижения размеров налогообложения и достижения иных подобных целей, выдвигаемых участниками рынка [3. - С. 43].

С юридической точки зрения производный финансовый инструмент - это договор, заключенный на определенный срок, оформляющий отношения между сторонами данного договора по поводу перераспределения денежных средств, связанного с изменением цены базисного актива по договору, и (или) наступления обстоятельства, являющегося базисным активом договора.

В соответствии с российским законодательством к производным финансовым инструментам относятся опционный договор, фьючерсный договор, форвардный договор, своп-договор. При этом допускается существование смешанных договоров, включающих условия нескольких видов производных финансовых инструментов.

Появление производных финансовых инструментов (ПФИ) было вызвано желанием участников рыночных отношений застраховать себя от изменения цен (первоначально на продукцию сельскохозяйственного сектора экономики, где изменение цен связано с малоконтролируемыми со стороны человека факторами, такими как, например, погодные условия).

На современном этапе теория управления рисками с помощью опционов и фьючерсов превратилась в самостоятельный раздел финансовой науки.

Как и ценные бумаги, ПФИ предназначены для юридического оформления «определенного круга экономических отношений товарообмена, а именно отношений по отчуждению и приобретению (обращению) имущественных прав, которые приобретают экономические свойства товаров» [1. - С. 15], т.е. ПФИ являются оборотоспособными, они широко продаются и покупаются на фондовых и товарных биржах, еще более широко - на внебиржевом рынке, входят в состав объектов доверительного управления инвестиционных фондов.

Для производных инструментов характерны следующие особенности:

- цена основана на цене лежащего в их основе базового актива;

- форма обращения на рынке производного инструмента аналогична форме обращения основной бумаги;

- имеют ограниченный временной период существования по сравнению с периодом жизни базисного актива;

- купля-продажа позволяет получать прибыль при минимальных вложениях в сравнении с первичными ценными бумагами, поскольку покупатель осуществляет гарантированный (маржевой) взнос, а не производит оплату актива полностью.

Кредитные ноты относятся к производным финансовым инструментам второго поколения или, как еще часто их обозначают, к кредитным деривативам (КД) (рис. 1). Кредитные деривативы с юридической точки зрения представляют собой договор, а с экономической точки зрения финансовый инструмент, позволяющий перераспределять денежные потоки между участниками операций с КД путем купли-продажи кредитного риска базисного лица.

Кредитные деривативы:

- выполняют функцию дробления рисков и переноса риска с одного участника на другого;

- чаще всего применяются при торговле банковскими займами,

- позволяют повысить общую доходность банковских операций.

Появление кредитных нот на рынке ценных бумаг было обусловлено желаниями участников рынка обойти правовые ограничения, такие как требования к кредитному рейтингу, требования при секьюритизации активов [2. - С. 80], открыть доступ к кредитному рынку более «мелким» участникам рынка ценных бумаг, предоставить возможность банкам сохранять требования к нормативам достаточности капитала за счет перераспределения рисков между лицами - участниками операций с кредитной нотой.

Кредитная нота как финансовый инструмент представляет собой комбинацию ПФИ и традиционной облигации. Поэтому ей присущи особенности традиционной ценной бумаги и ПФИ, а также свойственные данным инструментам особенности регулирования операций с ними и существующие сложности правового обеспечения операций с ПФИ. Круг инвесторов в ноты схож с кругом инвесторов в еврооблигации, минимальный лот по нотам составляет 1 000 долларов.

Кроме того, совпадают профессиональные посредники. Инвесторами на рынке являются государство, банки, инвестиционные фонды, страховые компании, а также индивидуальные инвесторы.

Ценная бумага - это титул собственности на определенное имущество или отданный взаймы капитал. Производный финансовый инструмент предоставляет только право или обязательство поставить или купить в будущем базисный актив. Ценные бумаги приносят доход в виде дивидендов или процентов, в то время как по срочным контрактам такого вида дохода не существует. Комбинация традиционных ПФИ и традиционной облигации в виде одной ценной бумаги позволяет получать процентный доход от операций с ПФИ инвестору в кредитную ноту.

Гражданский кодекс РФ (в редакции Федерального закона от 2 июля 2013 г. № 142-ФЗ) к вещам относит такие нематериальные объекты, как деньги и документарные ценные бумаги. Бездокументарные ценные бумаги и безналичные денежные средства, а также имущественные права относятся кодексом к иному имуществу. При этом документарные ценные бумаги относятся к движимым вещам, признаются движимым имуществом. Обновленное гражданское законодательство вещами признает только документарные ценные бумаги, бездокументарные ценные бумаги были исключены из состава вещей. Отнесение документарных ценных бумаг к вещам основано на их восприятии в качестве бумажного документа.

Между тем документарные ценные бумаги не обладают в чистом виде экономическими характеристиками, присущими иным материальным объектам, такими как, например, потребительская стоимость, себестоимость, срок полезной службы. Это и многое другое обусловливает особенности выпуска бумаг и учета операций с ценными бумагами.

В настоящее время в связи с развитием институтов обязательственного права становится более очевидным, что отнесение к вещам документарных ценных бумаг скорее является юридико-технической фикцией. Документ перестал быть признаком вещности в условиях бурного развития электронных средств коммуникации и электронного оборота документов, распространения электронно-цифровой подписи. Все документарные нематериальные объекты, такие как ценные бумаги, постепенно переходят в сторону обязательственного права. Кредитные ноты в международной практике могут существовать как в виде документарных ценных бумаг, так и в виде бездокументарных и в части своей облигационной составляющей подвержены общемировой тенденции отказа от документарной формы существования.

Функции, которые выполняет рынок ценных бумаг, взаимосвязаны с функциями, выполняемыми рынком производных финансовых инструментов. Первичность рынка ценных бумаг относительно рынка производных финансовых инструментов проявляется в первичности функции аккумулирования финансовых ресурсов, которая является одной из основополагающих функций рынка ценных бумаг, по отношению к такой функции, как хеджирование рисков, которая выступает основной функцией рынка производных финансовых инструментов. Рынок кредитных деривативов дополнительно к вышеперечисленным функциям расширяет функцию страхования за счет возможности перераспределения рисков между участниками операций с кредитными деривативами.

ПФИ закрепляют обязательственные взаимоотношения сторон-участников в сделке с ПФИ и не содержат в себе индивидуальных или коллективных корпоративных прав, преимущественных прав, присущих первичным ценным бумагам, таким как, например, акции и облигации, за исключением прав на информацию. Право на информацию о субъективной и объективной стороне операции с производным финансовым инструментом носит вспомогательный характер, относится к неимущественным правам и раскрывается в положениях законодательства в области рынка ценных бумаг и операций с ценными бумагами на биржевом и внебиржевом рынках. Вместе с тем у владельцев кредитных нот уже имеются права, присущие владельцам облигаций, например, участие в комитете кредиторов, если речь идет о банкротстве.

Производные финансовые инструменты не относятся к материальным объектам. Как и документарные ценные бумаги, будучи сделками, они совершаются в письменной форме путем составления документа, в котором отражаются права и обязанности участников сделки и сам предмет сделки. При заключении сделки с ПФИ на биржевых торгах используется нормативная документация конкретной биржи. Договорное содержание биржевого ПФИ закреплено в правилах организованных торгов биржи, правилах клиринга, спецификациях конкретных видов договоров и заявках сторон. При заключении сделки с ПФИ на внебиржевом рынке используется документация, разработанная рядом саморегулируемых организаций профессиональных участников данного рынка. В ее основе лежат генеральные соглашения о срочных сделках на финансовых рынках.

Рынок кредитных нот - это преимущественно внебиржевой рынок. Для развития внебиржевого рынка важна стандартизация сделок посредством генерального соглашения. Три российские некоммерческие организации - Национальная валютная ассоциация, Ассоциация российских банков, Национальная ассоциация участников фондового рынка - разработали и утвердили стандарты Генерального соглашения о срочных сделках для российского финансового рынка. Единые стандарты сделок будут действовать на всем российском внебиржевом срочном рынке вне зависимости от базового актива. Разработанные стандарты опираются на международный опыт, прежде всего на Генеральное соглашение ISDA Master Agreement (это соглашение разработано Международной ассоциацией свопов и деривативов - ISDA). Российское Генеральное соглашение адаптировано под российские реалии: учитывает особенности российского законодательства и сложившуюся деловую практику. В международной практике существуют и другие регламенты, как, например, в Германии, однако был выбран опыт именно ISDA.

Генеральное соглашение - рамочный договор, используя который можно заключать различные внебиржевые срочные сделки. Федеральный закон от 25 ноября 2009 г. № 281-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации» легализовал возможность заключения Генерального соглашения, определяющего основные условия, на которых участники рынка заключают соответствующие сделки. Этот документ был разработан, рекомендован и одобрен ассоциациями, в том числе и Национальной валютной ассоциацией, для применения в виде примерных условий заключения срочных договоров.

Кредитные деривативы представляют собой более сложные экономические и правовые конструкции по характеру экономических отношений субъектов и удостоверяемых ими правовых обязательств по сравнению с существующими разновидностями ценных бумаг и ПФИ. Развитие рынка кредитных деривативов невозможно без развития институтов российского обязательственного права. Финансовые взаимоотношения сторон, закрепляемые договором ПФИ, и сам договор ПФИ как юридический документ не совпадают полностью. Они соотносятся как часть и целое.

Исходя из этого оборот ПФИ как договора отличается от оборота удостоверяемых им обязательств. В содержании договора ПФИ наряду с правами и обязанностями, закрепляющими финансовые взаимоотношения сторон, основанные, как правило, на изменениях цен на базовые активы, важное место занимают единство воли сторон в отношении целей договора -преодоление ограничений традиционных обязательств относительно будущей покупки (продажи) активов, возможность при наступлении срока исполнения обязательства получить как сам актив, так и разницу между ценами покупки и продажи актива. Единство воли субъектов договора ПФИ, направленное на передачу договора как целого, является основой для обращения договора в этом качестве и тем самым позволяет устранить многие риски, присущие обороту имущественных прав по отдельности.

Невозможность передачи активов в сделках с ПФИ без формального уведомления должника в обязательстве существенно снижает эффективность экономической и юридической составляющих в сделке. Понимание необходимости отдельного регулирования оборота договоров наряду с обязательствами по ним постепенно находит отражение в гражданском законодательстве. В новой редакции Гражданского кодекса РФ появилась статья «Передача договора» (ст. 392.3 ГК).

На бирже вопрос об уступке прав требования или переводе долга по ПФИ обычно не возникает по той причине, что функции продавца и покупателя берет на себя центральный контрагент, в обязанности которого входят учет заключенных срочных сделок, денежные расчеты и обеспечение гарантий по их исполнению. После регистрации сделки клиринговая организация выступает в роли покупателя для каждого продавца по каждой сделке и в роли продавца для каждого покупателя. Срочные обязательства по ПФИ прекращаются либо исполнением, либо зачетом, либо совпадением должника и кредитора в одном лице. В последнем случае сторона по договору ПФИ проводит так называемую обратную (офсетную) сделку с таким же объемом обязательств с центральным контрагентом для погашения имеющихся ПФИ. Статья Гражданского кодекса, позволяющая одновременно передать обеим сторонам права и обязанности по договору в совокупности, т.е. осуществить передачу договора в целом, устранит множество рисков, связанных с необходимостью осуществить ряд первоначальных действий перед непосредственной уступкой прав по договору.

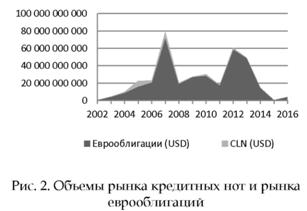

Еврооблигации и кредитные ноты (credit linked notes) стали традиционными инструментами привлечения «длинных» денег российскими эмитентами [4. - C. 65], но экономические санкции наряду с другими факторами (недостаточно развитой инфраструктурой, проблемами в области демографии, образования и квалификации рабочей силы, зависимостью от добывающих сырьевых отраслей, нехваткой внутренних и внешних инвестиций, неблагоприятным бизнес-климатом) внесли вклад в снижение долгосрочного суверенного и кредитного рейтингов России.

В январе 2015 г. служба кредитных рейтингов Standard & Poor's подтвердила долгосрочный и краткосрочный суверенные кредитные рейтинги Российской Федерации по обязательствам в иностранной валюте на уровне «ВВ+/В», долгосрочный и краткосрочный суверенные кредитные рейтинги по обязательствам в национальной валюте - на уровне «ВВВ-/А-3». Прогноз по рейтингам по обязательствам в иностранной и национальной валюте стабильный [2. - С. 81].

Российский финансовый рынок живет в условиях западных санкций [5. - С. 1097]. В результате по итогам 2015 г., по данным Rusbonds, российские эмитенты разместили корпоративных еврооблигаций всего на сумму 810 млн долларов и кредитных нот на сумму 9 млн долларов, что на 71 млн долларов меньше суммы размещения по еврооблигациям по итогам третьего квартала 2014 г. Выпуски кредитных нот носили единичный характер. По итогам третьего квартала 2016 г., по данным Rusbonds, российскими эмитентами было размещено еврооблигаций на сумму 4,4 млрд долларов, что позволило приблизиться к уровню 2012 г. - 5,7 млрд долларов. Однако количество участников выпусков значительно меньше и представлено всего десятком крупных компаний и несколькими банками. Выпуски кредитных нот носили единичный характер (рис. 2).

Таким образом, к основным тенденциям рынка кредитных нот относятся:

- глобализация экономики и усиление конкуренции;

- преобладание внебиржевого рынка над биржевым;

- сокращение российского рынка и ужесточение его регулирования.

Список литературы

1. Галанов В.А. Сущность акции // Вестник Российского экономического университета имени Г.В. Плеханова. - 2014. - № 8 (74). - С. 24-37.

2. Рожкова И.В., Южакова О.А. Методика присвоения рейтинга зарубежными рейтинговыми агентствами // Сборник статей Международной научно-практической конференции «Институциональные и инфраструктурные аспекты развития различных экономических систем». - Уфа : Аэтерна, 2016. - С. 80-88.

3. Южакова О.А., Котлячкова Н.В. Дефолтные кредитные ноты: понятие и практика применения // Экономика и предпринимательство. - 2016. - № 4-2 (69-2). - С. 43-49.

4. Южакова О.А., Котлячкова Н.В. Рынок кредитных нот в условиях санкций // Экономика и предпринимательство. - 2016. - № 4-1 (69-1). - С. 1093-1097.

5. Южакова О.А., Мартынов П.В. Экономические и финансовые санкции как инструмент давления, определяющий долгосрочную перспективу развития // Экономика и предпринимательство. - 2015. - № 11-2 (64-2). - С. 1096-1099.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ