Классификация искажений финансовой информации в бухгалтерской и налоговой отчетности и их предпосылки

О.И. Швырева

профессор кафедры аудита, к.э.н.,

Кубанский государственный аграрный университет

Н.М. Сиденко

аспирант кафедры аудита,

Кубанский государственный аграрный университет

Естественно-гуманитарные исследования

№26 (4) 2019

Аннотация. Недостоверность бухгалтерской (финансовой) отчетности может быть обусловлена как ошибками, так и преднамеренными действиями лиц, отвечающих за ее формирование. Понимание идентификационных признаков искажений и предпосылок их возникновения является залогом успешного исправления ошибок и предотвращения их возникновения в будущем. В связи с этим предложена авторская классификация искажений финансовой информации в разрезе различных признаков, предпосылок и последствий. Определены ключевые предпосылки недобросовестных действий. Уточнены определения и установлены основные признаки видов преднамеренного искажения отчетности. Выявлены предпосылки существенного искажения сальдо по счетам и групп однотипных операций в конкретных недостатках систем учета и внутреннего контроля экономического субъекта.

Современные исследования бухгалтерской и налоговой отчетности прямо указывают на снижение качественных характеристик финансовой информации.

Антагонистом качественной (достоверной) финансовой информации в бухгалтерской, налоговой и иной отчетности, является недоброкачественная информация, или информация, содержащая искажения (ошибки).

Вначале необходимо установить, что в экономической науке подразумевается под ошибкой, а что - под искажением.

По мнению Б. Нидлза и Х. Андерсена, под ошибкой понимается расхождение между вычисленным, наблюдаемым или измеренным значением или условием и истинным, заданным или теоретически правильным значением или условием. Таким образом, для констатации ошибки необходимо доказать, как минимум, две составляющие:

- заданное значение (норма, истина, теоретически правильное значение);

- наличие расхождения между полученным значением (результатом) и заданным значением в результате действий (бездействия) [1].

Таким образом, ошибка не может быть идентифицирована, если правила определения значения показателя отсутствуют либо «размыты».

Под искажением в Толковом словаре Ушакова понимается изменение, искажающее что-либо, изменение, погрешность, вульгаризация, деформация [2]. Таким образом, если в толковании ошибки присутствует контекст случайности, то искажение подразумевает, что продуцент информации (например, составитель отчетности) знает об истинном положении дел, но допускает изменение этой информации в силу существования предпосылок отступления от истины.

Впервые теория искажений в учете появилась в достаточно формализованном виде в 40-х годах XX века в связи с зарождением доктрины «достоверного и добросовестного взгляда» (true and fair view) [3].

Согласно словарю С. И. Ожегова (1900-1964), слово «достоверный» означает не истинный, как думают многие, а только надежный, т.е. достаточный и для оценки и для принятия решений, а слово «добросовестный» трактуется более традиционно: «честно выполняющий свои обязательства, обязанности» [4]. В своей статье, посвященной проблемам добросовестности и достоверности статистической информации, Я. В. Соколов ставит обоснованный вопрос: что значит честно? «Слепое следование инструкции, как это обычно понимают обычные люди, или то, как до этого додумались статистики и бухгалтеры? Во всяком случае, следует подчеркнуть, что если вы все сделали по инструкции, вы поступили, конечно, добросовестно, но совсем не очевидно, что результаты вашей работы достоверны» [5].

Для целей понимания сущности искажений учетной информации как источника формирования бухгалтерской и налоговой отчетности, мы изучили ряд нормативно-правовых актов:

- Налоговый кодекс РФ;

- ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности»;

- Международный стандарт аудита 450 «Оценка искажений, выявленных в ходе аудита»;

- Информацию Минфина РФ № ПЗ-11/2013 «Организация и осуществление экономическим субъектом внутреннего контроля совершаемых фактов хозяйственной жизни, ведения бухгалтерского учета и составления бухгалтерской (финансовой) отчетности».

Сравнительный анализ нормативно-правовых и разъяснительных документов позволяет сделать вывод об отсутствии единства в категорийном аппарате признаков и условий недостоверности бухгалтерской и налоговой отчетности. Так, в современном нормативно-правовом поле регулирования бухгалтерского учета термин «искажение» отсутствует, определяется лишь термин «ошибка» (ПБУ 22/2010) [6]. А в Налоговом кодексе РФ (часть I) искажение и ошибка употребляются в качестве синонимов, например, в ст. 54.1. В то же время в Письме ФНС Минфина РФ № ЕД-4-9/22123@ от 31.10.2017 термин «искажение» ассоциируется с «агрессивными механизмами налоговой оптимизации», что, само по себе, исключает случайный характер возникновения некоторых нарушений.

Наиболее приближенное к общекультурному (языковому) и сущностному (по идентификационным признакам) понимание искажений, по нашему мнению, рассмотрено в международном стандарте аудита (МСА) 450 «Оценка искажений, выявленных в ходе аудита», который направлен на результат учетной работы -сформированную отчетность, содержащую или не содержащую искажения [7].

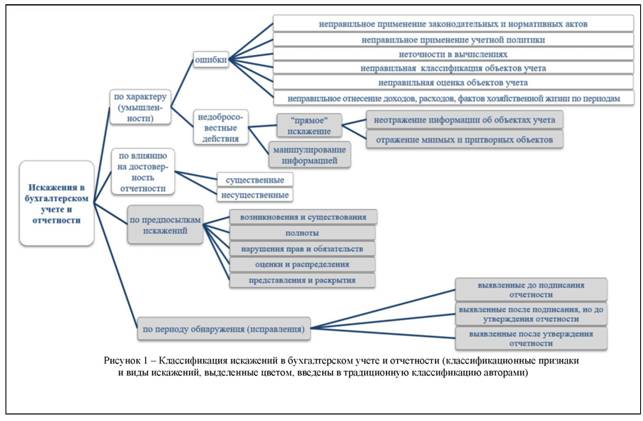

Мы предприняли попытку учесть все существенные признаки искажений, изложенные в нормативно-правовых актах, и разработать максимально полную классификацию (рисунок 1).

По классификационному признаку характера искажений можно выделить ошибки и недобросовестные действия. Эта классификация имеет «аудиторские корни», так как наиболее близкую к предлагаемым верификационным характеристикам трактовку содержат МСА 450 «Оценка искажений, выявленных в ходе аудита» и МСА 240 «Обязанности аудитора в отношении недобросовестных действий при проведении аудита финансовой отчетности»: «...Искажения в финансовой отчетности могут возникать либо вследствие недобросовестных действий, либо вследствие ошибки. Решающим фактором, позволяющим отличить недобросовестные действия от ошибки, является умышленность или неумышленность тех действий, которые в итоге привели к искажению финансовой отчетности».

Классификация ошибок (как фактов случайного, неумышленного нарушения концепции формирования отчетности) представлена в ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности»: «...Неправильное отражение (неотражение) фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации (далее - ошибка) может быть обусловлено, в частности:

- неправильным применением законодательства РФ о бухгалтерском учете и (или) нормативных правовых актов по бухгалтерскому учету;

- неправильным применением учетной политики организации;

- неточностями в вычислениях;

- неправильной классификацией или оценкой фактов хозяйственной деятельности;

- неправильным использованием информации, имеющейся на дату подписания бухгалтерской отчетности» [5].

В этом же списке в стандарте приводятся и недобросовестные действия, однако в целях разрабатываемой классификации по характеру нарушений, их необходимо отнести в другую группу.

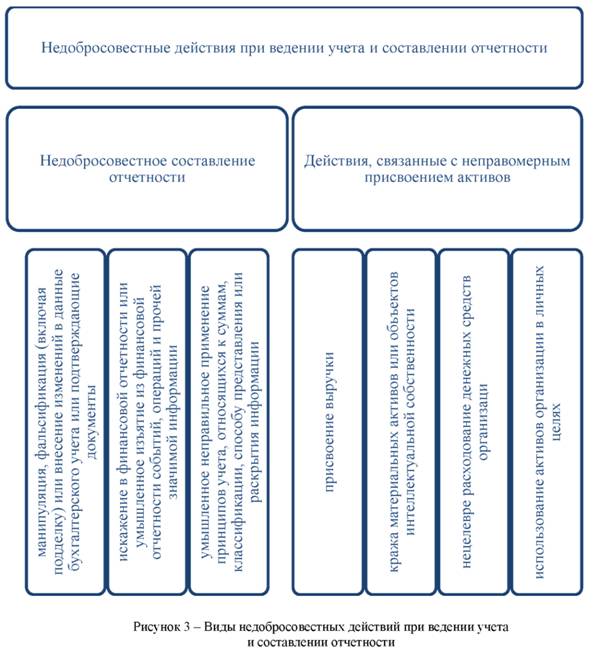

В группе недобросовестных действий, обуславливающих искажения в учете и отчетности, можно выделить два основных способа: «прямое» искажение, которое проявляется в отражении мнимых или притворных объектов учета либо в исключении из учетной системы отдельных фактов хозяйственной жизни и других объектов, существование которых не позволяет достичь противозаконных целей нарушителя, и действия «на грани» закона, т.е. использование неточностей, противоречий требований нормативно-правовых актов для формирования «удобных» показателей в бухгалтерской и налоговой отчетности.

В таблице 1 обобщены основные термины и определения, относящиеся к искажениям отчетности в результате недобросовестных действий.

Таблица 1 - Виды искажений, связанных с недобросовестными действиями, и предпосылки их возникновения

| Группа | Категория | Определение | Нормативно- правовой источник | Примеры |

| «Прямое» искажение данных | Мнимые объекты учета | Мнимая сделка, то есть сделка, совершенная лишь для вида, без намерения создать соответствующие ей правовые последствия, ничтожна | Ст. 170 НК РФ | «Обналичивание» денежных средств посредством мнимых расходных сделок. Отражение мнимых расходных сделок для целей завышения расходов в целях налогообложения прибыли и/или возмещения НДС. Списание активов как результат порчи или излишнее списание на расходы в целях сокрытия хищения. Отражение приема на работу фиктивных работников (т. н. «мертвые души»). |

| Определение других видов мнимых объектов (активов, капитала, обязательств) отсутствует. | ||||

| Притворные объекты учета | Притворная сделка, то есть сделка, которая совершена с целью прикрыть другую сделку, в том числе сделку на иных условиях, ничтожна | Ст. 170 НК РФ | Прикрытие незаконных сделок посредством документального отражения законной реализации, представление в искаженном виде вида реализованного актива (работы, услуги) и/или суммы оплаты за него. | |

| Определение других видов притворных объектов (активов, капитала, обязательств) отсутствует. | ||||

| Неотражение объектов учета | Нарушение порядка сплошного непрерывного отражения фактов хозяйственной жизни в документах и регистрах учета | Употребляется как нарушение статьи 10 Федерального закона «О бухгалтерском учете» № 402-ФЗ | Неполное отражение (неотражение) выручки, поступления наличных денежных средств в целях сокрытия объекта налогообложения «реализация». Зарплата «в конвертах». | |

| Манипулирование учетными данными | Нетиповые бухгалтерские записи | Ошибки в корреспонденции счетов, приводящие к нарушениям классификационного характера | Употребляется как нарушение Инструкции по применению плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (Приказ Минфина РФ от 31.10.2000 № 94н). | Подмена доходов и расходов по обычным видам деятельности прочими и наоборот. Отражение расходов периода на счете 97 («перенос» расходов). Подмена текущих затрат капитальными и наоборот. Подмена краткосрочных обязательств долгосрочными. Использование для нецелевых расходов «мусорных» счетов (57, 76, 94) |

| Скрытые резервы | Неприменение принципа осмотрительности при оценке реальной стоимости активов и суммы обязательств | Нет | Несоздание (недостаточное формирование) резервов под обесценение запасов, финансовых вложений, по сомнительным долгам. Несоздание (недостаточное формирование) оценочных обязательств | |

| Непоследовательное применение расчетных оценок | Непоследовательное применение способов учета, предусмотренных в учетной политике. Необоснованное изменение учетной политики | ПБУ 1/2008 «Учетная политика организации» | Изменение способа учета выручки, амортизации, списания запасов из года в год в целях «управления» стоимостью соответствующих активов и суммой доходов (расходов). Необоснованная переоценка активов. | |

Можно констатировать, что большинство способов фальсификации отчетности не имеют точного определения, в связи с чем для целей более точной классификации нарушений предложены авторские определения.

С точки зрения влияния на достоверность отчетности, можно выделить существенные и несущественные ошибки (искажения в результате недобросовестных действий).

Наиболее точное определение существенного искажения дано в МСА 320 «Существенность при планировании и проведении аудита»: «.Искажения, включая пропуски, считаются существенными, если обоснованно можно ожидать, что они в отдельности или в совокупности повлияют на экономические решения пользователей, принимаемые на основе финансовой отчетности. Суждения о том, какие именно вопросы являются существенными дня пользователей финансовой отчетности, формируются с учетом общих потребностей в финансовой информации среди пользователей как представителей единой группы. Не принимаются во внимание возможные последствия искажений для отдельных конкретных пользователей, чьи информационные потребности могут значительно отличаться» [7].

Стандарт аудита предусматривает это определение для использования существенности как критерия качества внешней аудиторской проверки, а не для целей внедрения этого критерия в учетную деятельность экономического субъекта. Вместе с тем, ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» содержит значительно различающиеся инструкции для исправления существенных и несущественных ошибок, игнорируя необходимость определения данного термина и методики его установления. Следовательно, возможность последовательного применения данного учетного стандарта может быть реализована только при условии установления методики расчета существенности в учетной политике экономического субъекта.

ПБУ 22/2010 предусматривает разный порядок отражения исправления ошибок не только в зависимости от их существенности для пользователей, но и от периода их выявления. Вследствие этого нами предложена новая классификационная группа (рисунок 6) «по периоду обнаружения». При этом «временными точками», ограничивающими интервалы в которых произошла, выявлена и исправляется ошибка, от которых зависит, как эта корректировка будет отражена на счетах и по периодам, являются:

- отчетная дата (как правило, 31 декабря отчетного года);

- дата подготовки отчетности (как правило, не позднее 31 марта следующего за отчетным года);

- дата выпуска отчетности (на которую отчетность представляется широкому или ограниченному кругу пользователей; для публичных компаний - отчетность должна быть размещена на Федеральном информационном ресурсе не позднее трех рабочих дней со дня подготовки отчетности);

- дата утверждения отчетности (для акционерных обществ - дата утверждения годовым общим собранием акционеров, для других организаций - в зависимости от процедуры, прусмотренной учредительными документами).

Для временных интервалов, ограниченных этими датами, необходимо выделить следующие классификационные группы:

- 1 - искажения, выявленные до даты подписания (выпуска) отчетности;

- 2 - искажения, выявленные после даты выпуска, но до утверждения отчетности;

- 3 - искажения, выявленные после утверждения отчетности.

Данная классификация значительно влияет на методику исправления ошибок, так как ПБУ 22/2010 в отношении первых двух групп устанавливает обязательную корректировку отчетным периодом, для искажений третьего вида - запрет на корректировки отчетным периодом. И здесь могут возникать значительные несоотвествия с корректировками налоговым деклараций, в которые должны быть внесены корректировки в любом случае.

Как следует из п. 4 ПЬУ 22/2010 любая выявленная ошибка и ее последствия должны быть исправлены, вне зависимости от существенности [69]. Практически такое же требование содержит ст. 54 НК РФ, при условии, что неправильное отражение или неотражение фактов хозяйственной деятельности привело к ошибкам (искажениям) в исчислении налоговой базы, относящимся к прошлым налоговым (отчетным) периодам.

Не менее важным аспектом идентификации искажений нам представляется понимание причин их появления в системах бухгалтерского и налогового учета.

Если в возникновении ошибок существует фактор случайности, то причины преднамеренных искажений носят гораздо более разносторонний характер [8].

Как следует из теории, в мошеннических действиях присутствует три обязательных фактора: возможность совершить преступление, давление обстоятельств и самооправдание (или же рациональное объяснение) [9].

Родоначальником «теории мотивов» фальсификации финансовой отчетности является американский криминолог Дональд Кресси, который в 1951 г. визуализировал свой научный труд в графическом виде, т. н. «треугольнике мошенничества Кресси» (рисунок 2).

Главный фактор фальсификации - это наличие возможности совершить мошенничество, а затем скрыть его, избежав последующего наказания. Соответственно, для того что бы его выявить, нужно создавать такие средства контроля, которые сделают неизбежным обнаружение преднамеренных действий и неотвратимое наказание.

Давление обстоятельств может быть финансовым (например, невозможность привлечения инвестиций или избежания банкротства при предоставлении достоверных данных о финансовом состоянии организации), юридическим (например, связанным с риском судебных разбирательств и даже уголовного преследования лиц, отвечающих за ведение учета и составление отчетности), сопряженным с зависимостью вознаграждений высшего руководства от эффективности работы (тогда ожидаемо завышаются результаты деятельности) и др. Давление негативных факторов внешней среды сегодня наблюдается в деятельности большинства компаний, но это не оправдание для выпуска недостоверной отчетности, мешающей пользователям принимать адекватные управленческие решения.

Элемент самооправдания реализуется путем «размытия границ» ответственности, отсутствия осознания негативных последствий недобросовестного поведения и возможного ущерба, несоблюдением в компании приоритетов этичного поведения и соблюдения требований нормативно-правовых актов.

Для определения способов преднамеренного искажения отчетности обратимся к МСА 240 «Обязанности аудитора в отношении недобросовестных действий при проведении аудита финансовой отчетности» (рисунок 3).

Определяющей предпосылкой возникновения ошибок и, даже в более значительной мере, -недобросовестных действий - является недостаточный внутренний контроль [10].

Влияние неэффективности отдельных средств контроля в организации, на конкретные предпосылки формирования бухгалтерской (финансовой) отчетности и, соответственно, на риски существенных искажений в ней, обобщим в таблице 2.

Таблица 2 - Недостатки систем внутреннего контроля, обуславливающие искажения в бухгалтерской (финансовой) отчетности

| Искажения сальдо по счетам | Искажения групп однотипных операций (оборотов) по счетам | ||

| предпосылка формирования недостоверной информации | средство контроля, неэффективность которого дает возможность недолжного применения предпосылки | предпосылка формирования недостоверной информации | средство контроля, неэффективность которого дает возможность недолжного применения предпосылки |

| Существование | «Формальная» инвентаризация | Возникновение | Отражение мнимых и притворных объектов учета в обход правил санкционирования, документирования, распределения полномочий |

| Несистематическая (неполная) сверка расчетов | |||

| Права и обязательства | Заключение договоров без оценки должной тщательности контрагента | ||

| Ненадлежащая юридическая работа по спорным сделкам и активам | Полнота | Отсутствие физических средств контроля за существенными фактами (поступлением выручки, оприходованием запасов и др.) | |

| Полнота | Применение «ручных» проводок наряду с «автоматизированными» | ||

| Внесение несанкционированных изменений в БД | Точность | Отсутствие средств измерения и/или распределения полномочий при стоимостной оценке факта хозяйственной жизни (например, при ценообразовании, определении недостачи и т.п.) | |

| Оценка | Отсутствие четкого порядка оценки отдельных активов и обязательств в учетной политике | ||

| Непроведение тестов на обесценение активов и дебиторской задолженности | |||

| Игнорирование необходимости признания предстоящих расходов (например, оценочных обязательств) | Временная определенность | Отсутствие контроля корректности закрытия сделки, периода, регламентных операций | |

| Распределение |

Отсутствие контроля за признанием «пограничных» объектов учета (активов, капитала, обязательств): - оборотных / внеоборотных активов; - долгосрочных / краткосрочных расчетов и обязательств; - финансовых / нефинансовых активов. |

Классификация |

Отсутствие контроля за признанием «пограничных» объектов учета: - доходов, расходов (по обычным видам деятельности / прочих); - денежных потоков (по текущей / инвестиционной / финансовой деятельности); - сделок (контролируемых / некотролируемых). |

В левой части таблицы представлены факторы и предпосылки искажения в бухгалтерском балансе и пояснениях, детализирующих информацию об активах, капитале и обязательствах. В правой - факторы и предпосылки искажения отчета о финансовых результатах, отчета о движении денежных средств и пояснений, детализирующих их.

По итогам исследования можно сделать следующие выводы:

Сравнительный анализ нормативно-правовых и разъяснительных документов позволяет сделать вывод об отсутствии единства в категорийном аппарате признаков и условий недостоверности бухгалтерской и налоговой отчетности. Тем более, отсутствуют определения видов ошибок и искажений, возникающих в учете и отчетности. Обобщив требования учетных, аудиторских и иных нормативных актов, мы установили, что существующие классификации, включающие ошибки и недобросовестные действия, существенные и несущественные искажения требуют дополнения по признакам предпосылок, периода выявления и исправления, что обеспечивает понимание причин, способов нарушения и алгоритма исправления.

Понимание недостатков средств контроля, примеры которых приведены в таблице, может стать важным средством не только последующего исправления ошибок, но и их профилактики, посредством воздействия не столько на выявленное искажение, сколько на несовершенство систем учета и внутреннего контроля, его обусловившее. А с учетом того, что в схеме налогового учета исходные данные бухгалтерского учета имеют определяющее значение, усовершенствование средств внутреннего контроля может стать рациональным средством избежания значительных финансовых санкций.

Источники:

1. Нидлз Б. Принципы бухгалтерского учета: Учебник / Б. Нидлз, Д. Колдуэлл, Х. Андерсен. - М.: Финансы и статистика, 1993. - 496 с.

2. Толковый словарь русского языка / Под ред. Д.Н. Ушакова. — М.: Гос. ин-т «Сов. энцикл.»; ОГИЗ; Гос. изд-во иностр. и нац. слов., 1935-1940. (4 т.).

3. Баранов П.П. Креативный учет в контексте концепции достоверного и добросовестного взгляда: pro et contra / П.П. Баранов // Международный бухгалтерский учет. - 2017. - Т. 20, вып. 1. - С. 16-34.

4. Ожегов С.И. Словарь русского языка / Гл. ред. С.П. Обнорский. 50000 слов. — М.: Гос. изд. иностр. и нац. словарей, 1949. XVIII. - 968 с.

5. Соколов Я.В. Какая статистика нужна обществу? / Я.В. Соколов // Вестник Санкт-Петербургского университета. - 2008. - Сер.5. Вып. 3. - С. 131-139.

6. Об утверждении Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010): приказ Минфина РФ от 28 июня 2010 г. № 63н. - Режим доступа: www.consultant.ru

7. О введении в действие международных стандартов аудита на территории Российской Федерации : приказ Минфина России от 09.01.2019 № 2н. - Режим доступа: www.consultant.ru

8. Швырева О.И. Методика комплексной диагностики средств контроля экономического субъекта / О.И. Швырева, А.В. Петух, М.В. Петух // Вестник Воронежского государственного аграрного университета. - 2018. - № 3(58). - С. 197-209.

9. Савин А.А. Мотивы фальсификации финансовой отчетности и методы ее выявления в ходе аудита / А.А. Савин, У.Б. Цороев // Экономика и управление: проблемы, решения. - 2018. - Т.6. - № 5. - С. 239-242.

10. Кругляк З.И. Развитие системы качественных характеристик финансовой информации / З.И. Кругляк, О.И. Швырева // Международный бухгалтерский учет. - 2017. - Т. 20. - № 18(432). - С. 1051-1065.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ