Динамическая модель цены на акцию при проведении обратного выкупа акций

И.В. Железнова

аспирант кафедры экономики и управления промышленным производством

ФГБОУ ВО «Пермский национальный исследовательский политехнический университет»,

Вестник Пермского национального исследовательского политехнического университета

№3 2017

Статья посвящена анализу реакции котировок на процедуру обратного выкупа акций. Рассмотрена теоретическая упрощенная модель обратного выкупа акций. В статье поднимаются вопросы о том, можно ли заработать акционеру и внешнему инвестору на обратном выкупе акций. Как правило, выкуп сопровождается ростом стоимости акции и воспринимается инвесторами как сигнал к покупке. Происходит это независимо от причин выкупа. Но именно от причины выкупа зависит дальнейшее изменение цены. В связи с этим в статье также рассмотрены причины обратного выкупа акций, такие как поддержание цены при ее падении, предотвращение враждебного поглощения, снижение избыточной ликвидности и избавление от избытка наличных средств, увеличение показателя прибыли на акцию (P/E), получение прибыли из-за сильной недооцененности акций компаний на рынке. Кроме того, описаны особенности проведения обратного выкупа компанией «ГМК Норильский Никель». После теоретического обзора относительно изменения цен на акции вследствие процедуры обратного выкупа был проведен эксперимент на российских данных в период с 2002 по 2015 год и на основе полученных 173 наблюдений построена динамическая модель цены на акцию при проведении обратного выкупа акций, позволяющая инвестору принимать решения о том, в какой момент выгоднее всего покупать акции компании, которая намерена выкупить их обратно, а в какой момент необходимо предложить их к выкупу. Более того, данная модель представляет общую картину волатильности каждой из исследуемых акций и показывает, что происходит с капитализацией компании после объявления об обратном выкупе и после непосредственного выкупа.

Все чаще в новостной ленте интернета, на экранах телевизоров и на страницах печатной прессы встречается непривычное для русского слуха слово английского происхождения buy-back, что дословно переводится как «купить назад» или «обратный выкуп». С юридической точки зрения финансовый термин buy-back — это законодательно урегулированная процедура обратного выкупа акционерным обществом своих акций у акционеров, которая может осуществляться по решению общего собрания или совета директоров, в случае уменьшения уставного капитала, в случае предъявления требования выкупа владельцем более чем 95 % акций общества акций миноритарным акционерам и в ряде других случаев [1].

На западных рынках многие компании практикуют обратный выкуп собственных акций (buy-back). Там компании умеют не только привлекать денежные средства на развитие, но и возвращать их акционерам, если это способствует повышению эффективности компании. Стоит отметить, что в развитых странах качество корпоративного управления намного выше, чем в развивающихся, и проведение сделок байбэк свидетельствует о высокой квалификации менеджмента и заинтересованности мажоритарного акционера в эффективном ведении бизнеса. Применение лучших мировых практик на российском рынке в части популяризации сделок по обратному выкупу свидетельствует о постепенном взрослении отечественной экономики и рынков капитала, сокращая управленческий разрыв.

Актуальность темы исследования заключается в том, что процедура обратного выкупа становится популярной на российском рынке и возникает вопрос, как на данной процедуре заработать, кому и когда выгодно выкупать акции.

Цель научной статьи — на основе исторических данных по обратному выкупу акций в России создать модель, описывающую общие закономерности изменения цены на акцию после проведения обратного выкупа.

Объектом исследования в данной статье являются экономически значимые предприятия в России (публичные акционерные общества), акции которых котируются на российском и международном финансовых рынках.

Предмет исследования — операции обратного выкупа акций российскими компаниями.

Основная гипотеза исследования заключается в том, что при применении обобщенной модели, описывающей изменение цен на акции в результате проведения обратного выкупа, аналитикам значительно легче будет делать выводы о справедливой стоимости компании, а инвесторам принимать решения о том, в какой момент выгоднее всего покупать акции компании, которая намерена выкупить их обратно.

В статье были использованы следующие методы научного познания исследуемого материала: научный, моделирование, дедукция, наблюдение, систематизация и др.

Научная полемика в области обратного выкупа акций компаниями стала активной в 2016 году, в связи с изменениями в законодательстве [1]. Среди ученых, занимающихся этой проблематикой целесообразно упомянуть А.Н. Задорожную [2], Н.М. Сибову [3], К.Е. Кузьмичева [4], которые отмечают в своих научных трудах практический аспект обратного выкупа акций компаниями. А.В. Солопченко рассматривает обратный выкуп акций компании как инструмент управления стоимостью компании [5, с. 319].

Ранее в научной статье [6] автором также рассматривались мотивы обратного выкупа акций российскими компаниями и особенности проведения обратного выкупа акций компаниями в России. К зарубежным ученым, особенно активно изучающим проблемы обратного выкупа акций, можно отнести: G. Grullon, R. Michaely [7, с. 1649—1684], Hua Yang [8].

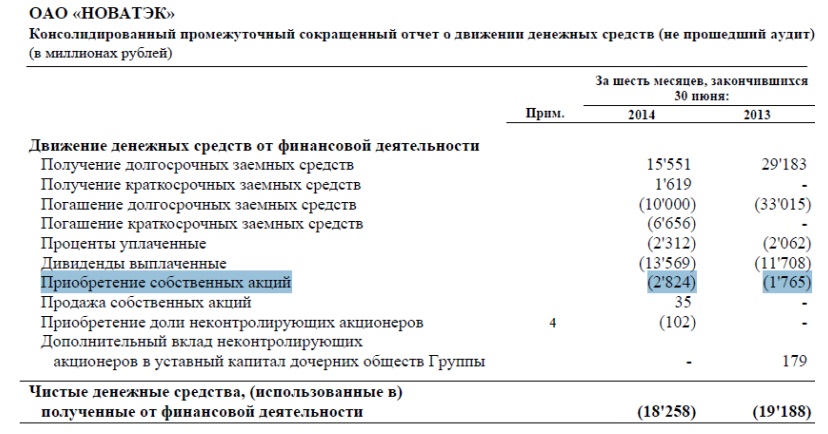

Выкуп акций и стоимость выкупа в отчетности компании отражается в отчете о движении денежных средств (рис. 1). В разделе «Движение денежных средств от финансовой деятельности» показаны изменения, произошедшие в структуре капитала компании за отчетный период. В частности, деньги, потраченные на выкуп, указаны в строке «Приобретение собственных акций». Сумма, поставленная в скобки, означает, что компания выкупала собственные акции с рынка, т.е. наблюдался отток денежных средств. Если же сумма представлена без круглых скобок, то это говорит о том, что эмитент получил приток денежных средств за счет продажи дополнительных акций.

Для акционеров последствия проведения байбэка следующие: те, кто решит продавать акции компании, получат назад свои деньги и, скорее всего, в несколько большем объеме, чем выручили бы от продажи на рынке, так как обратный выкуп зачастую проводится с премией к текущим рыночным ценам. Оставшиеся акционеры также получат выгоду в виде роста курсовой стоимости своих акций после процедуры байбэк [10].

Теоретическая упрощенная модель обратного выкупа акций выглядит следующим образом. Представим, что компания N в год генерирует 100 руб. чистой прибыли, уставный капитал состоит из 1000 акций с текущей курсовой стоимостью в 1 руб. Таким образом, капитализация компании составляет 1000 руб., следовательно, мультипликатор P/E = 1/(100/1000) = 10. Инвесторы считают такую оценку справедливой. Предположим, что за рассматриваемый период компания накопила 200 руб. «излишней» наличности, которую менеджмент считает разумным потратить на выкуп 20 % акционерного капитала по рыночной цене.

После обратного выкупа на рынке останется уже не 1000, а 800 акций. При этом капитал компании не изменится, так как на buy-back были затрачены средства из других источников. В таком случае рыночная цена акций должна достичь справедливого уровня, рассчитанного на основе коэффициента P/E, равного 10. В результате после обратного выкупа рост курсовой стоимости акций может подняться до уровня 10-(100/800) = 1,25 руб. Следовательно, пакеты оставшихся акционеров могут подорожать на 25 %, поскольку после выкупа прибыль компании будет распределяться между меньшим числом собственников.

В рассматриваемой модели цена на акцию после проведения обрат ного выкупа растет, однако на практике не все столь однозначно. Среди аналитиков существует полемика относительно того, как поведет себя цена акций после процедуры обратного выкупа. Одни исследователи считают, что сразу после выкупа рыночная капитализация компании оказывается немного ниже первоначального уровня. Но благодаря тому, что выкуп обычно проходит с премией к рынку, часть акционеров могут сразу реинвестировать вырученные денежные средства в те же ценные бумаги, чтобы увеличить свою долю в капитале компании-эмитента.

Это может стимулировать спрос и, как следствие, рост котировок. Как правило, выкуп сопровождается ростом стоимости акции и воспринимается инвесторами как сигнал к покупке. Происходит это независимо от причин выкупа. Но именно от причины выкупа зависит дальнейшее изменение цены [10].

Некоторые исследователи рассуждают над вопросом о том, можно ли заработать акционеру и внешнему инвестору на обратном выкупе акций. Поскольку выкуп акций проводится по цене, выше рыночной, держатели ожидают остаться в выгоде от разницы в цене при предъявлении акций к выкупу. В подобном случае предложение выкупить акции может многократно превысить спрос компании-эмитента на обратный выкуп.

При этом все акционеры имеют равные права на продажу своих акций эмитенту. Исходя из этого, акционерное общество в первую очередь принимает и суммирует все заявки от акционеров, а затем определяет коэффициент выкупа. Следовательно, если компания готова выкупить акции на 10 млрд руб., а акционеры предъявили активы на 100 млрд руб., то коэффициент выкупа составит 10 %. Таким образом, у любого акционера по заявленной стоимости будет выкуплено лишь 10 % его акций, а оставшуюся часть акционер может попытаться продать на фондовом рынке.

Стоит отметить, что в данном случае количество продавцов будет настолько превышать количество покупателей, что биржевые котировки компании значительно снизятся. И те, кто мог несколько дней назад продать свой пакет по одной цене, сейчас смогут избавиться от оставшихся акций по цене гораздо более низкой. Возможно, что потери от снижения курсовой стоимости значительно превысят прибыль, полученную от продажи части акций в рамках процедуры buy-back [11].

Другие исследователи считают, что заработать на выкупе акций возможно. Владельцы акций до объявления о выкупе гарантированно останутся в выигрыше. Для этого нужно дождаться момента, когда биржевые котировки отреагируют на новость, цена возрастет и пакет акций может быть с прибылью продан на фондовом рынке. Примером подобной ситуации является выкуп акций ПАО «Распадская», где коэффициент выкупа составил 7,7 %, однако рост курсовой стоимости был весьма ощутимым [11].

Случай выкупа акций у миноритарных акционеров, владеющих менее 5 % от общего количества выпущенных в обращение акций, наблюдался в банке «ВТБ» в 2012 году, где у участников «народного» IPO, проведенного в 2007 году, были выкуплены пакеты объемом до 500 тыс. руб. Чтобы остаться в выигрыше в рассматриваемом примере, аналитики рекомендовали мино-ритариям оставить у себя пакеты акций данного объема, а остальное продать по текущем ценам на рынке, так как ожидалось, что акции могут подрасти в цене. Стоит отметить, что выкупленные самим ВТБ акции были в дальнейшем проданы на фондовом рынке [12].

Внешним инвесторам аналитики рекомендуют провести короткую продажу базового актива или фьючерсного контракта на акцию перед окончанием выкупа с целью сыграть на падении котировок [11].

По мнению аналитиков, в момент объявления о выкупе акций цена на них возрастает, так как инвесторы хотели бы приобрести эти акции, а затем продать их компании-эмитенту с премией к рынку, а после окончания выкупа цена на акцию должна упасть. Следовательно, во время анонсирования об обратном выкупе волатильность акции возрастает, что привлекает краткосрочных инвесторов использовать стратегию «стреддл», в рамках которой актив покупается с целью выкупа.

Наиболее удачный пример подобной стратегии был применен в 2011 году во время обратного выкупа акций компанией «ГМК Норильский Никель».

Данное событие привлекло всеобщее внимание тем, что, несмотря на стремительное падение всего фондового рынка в начале осени 2011 года, акции «ГМК Норильский Никель» показывали колоссальный рост, прибавляя за один день до 10 %.

За свои акции компания-эмитент предлагала $ 306 за обыкновенную акцию, т.е. сумму, значительно превышающую текущий курс акций на бирже. У крупных акционеров предполагалось выкупить 10—15 % от их пакета акций, а оставшиеся после выкупа в обращении акции оказывали бы давление на котировки, гарантированно нивелируя полученный доход от продажи 10 % портфеля по $ 306 за штуку, при этом сверхдоходность от продажи каждой акции по представленной цене составляла порядка 33,7 % [13].

Участвовать в выкупе мог любой человек, владеющий акциями на момент подачи заявки, т.е. любой человек мог купить не более 100 акции на рынке и продать их через месяц по условиям оферты. У миноритарных акционеров, владеющих пакетом до 100 акций, весь пакет мог быть выкуплен в полном объеме. В итоге получалось, что любой человек мог купить на фондовом рынке 100 акций по цене 6500 руб. за штуку и продать через месяц по цене 9350 руб. за штуку, т.е. получить прибыль с продажи каждой акции в размере 43,85 %.

Однако покупая акции по 6500 руб., стоило учесть риск того, что «Норильский Никель» мог не выкупить все предложенные держателями пакеты, а цена акций после выкупа должна была сильно упасть и действительно упала в итоге на 1000 руб. Чтобы не понести потери, купленные акции можно было захеджировать проданными фьючерсами на эти самые акции. Прибыль с тех акций, которые были выкуплены по цене $ 306, появилась также за счет «шорта» фьючерса, а с акций, которые выкуплены не были, убыток оказался нулевым [13].

В данном случае «Норильский Никель» провел обратный выкуп акций через опцион, т.е. эмитент сам отправлял акционерам оферту с фиксированной ценой за акцию и предложением покупки. Теоретически эта цена может быть выше или ниже рыночной. Можно согласиться на опцион или отклонить его.

Анализируя события осени 2011 года, можно сказать, что «Норильский Никель» провел открытый опцион, в рамках которого компания предлагала опцион не только своим акционерам, а также всем желающим с предложением выкупа определенной доли. Тогда акционер сам должен подать заявку на выкуп, если он хотел воспользоваться предложением.

Фактически это означало, что любой желающий мог с минимальным риском заработать на выкупе около 300 000 руб. Нужно было только купить 100 акций на бирже и подать заявку «Норникелю» на обратный выкуп. В итоге «Норникель» выкупил акций на 50 млрд руб. [14].

Кроме обратного выкупа через опцион выкуп может происходить во время открытых торгов на бирже. В этом случае эмитент выкупает свои акции по рыночной цене частями до необходимого количества. При таком выкупе для инвестора, который владеет акциями, ничего не происходит, при этом эмитент повышает спрос, и цена во время выкупа начинает расти [14].

Обратный выкуп через опцион представляет больший интерес для акционеров, потому что эмитент может указывать различные условия оферты. И иногда эти условия оказываются очень привлекательными.

Существует также ряд причин, на основании которых совершается обратный выкуп.

В первую очередь обратный выкуп защищает интересы компании совместно с интересами акционеров. Но прежде чем принимать какие-либо решения, инвестору важно понимать причины, которые мотивируют компанию к выкупу, поскольку эти причины могут объяснить возможное изменение цен на акции компании в дальнейшем.

Среди основных причин можно выделить:

- поддержание цены при ее падении,

- предотвращение враждебного поглощения,

- снижение избыточной ликвидности и избавление от избытка наличных средств,

- увеличение показателя прибыли на акцию (P/E),

- получение прибыли из-за сильной недооцененности акций компаний на рынке.

Предотвращение падения цены — довольно распространенная причина для выкупа. При резком снижении цены доверие к компании со стороны акционеров и потенциальных инвесторов снижается. Обратным выкупом компания может продемонстрировать уверенность в собственных перспективах. Такой жест заставит акции подрасти, при этом величина роста зависит от объема выкупаемых акций. Однако проведение подобной процедуры не дает гарантий, что такой способ вернет доверие акционеров и позволит цене не опуститься до того же уровня через некоторое время [14].

Для предотвращения враждебного поглощения на рынке компания также может воспользоваться обратным выкупом. Это помогает избежать выкупа большой доли акций компании единственным инвестором, обычно компанией-конкурентом. Такое поглощение компании для ее инвесторов будет воспринято крайне негативно. Оно приводит к высокой волатильности или вовсе обрушивает цены на акции. Следовательно, проведение процедуры по обратному выкупу является вынужденной мерой по защите интересов акционеров [14].

Снижение избыточной ликвидности и избавление от избытка наличных средств — популярный мотив, если компания желает сократить издержки на дивиденды и вернуть под свой контроль часть компании.

О мотивах обратного выкупа говорит цена акций во время выкупа. Если выкуп происходит на исторических максимумах, то, скорее всего, это попытка компании неоправданно увеличить и без того возросшую цену на акции ради собственной выгоды. После проведения выкупа и увеличения цены компания продаст собственные бумаги. В подобной ситуации это приведет к резкому падению цен на них. Выкуп при низких ценах наоборот говорит о борьбе компании с приближающимся инвестиционным кризисом.

Более того, обратный выкуп увеличивает показатель прибыли на акцию (P/E) и некоторые компании этим пользуются. Из-за резкого увеличения этого показателя аналитики признают, что стоимость компании увеличивается. Но в долгосрочной перспективе такое увеличение стоимости «на бумаге» сказывается негативно для инвесторов, потому что это не означает улучшения положения компании на рынке и не гарантирует дальнейшего повышения цен на акции этой компании [14].

И, наконец, один из самых важных мотивов для обратного выкупа акций — получение прибыли из-за сильной недооцененности акций компаний на рынке. Если компания понимает, что ее бумаги сильно недооценены рынком и предвкушает скорый рост собственных активов, то она скупает часть дешевых акций с рынка. А после восстановления положения и повышения спроса на акции начинает их продавать, как это делает любой спекулянт. Существует противоположное мнение о выкупе: если компания вкладывает деньги в свои же акции, значит, у нее нет других привлекательных возможностей для инвестирования или расширения, таких как слияние, инвестиции в разработку и научные исследования и т.д. Это может указывать на уменьшение перспектив долгосрочного роста компании [14].

Таким образом, были рассмотрены причины, из-за которых эмитент самостоятельно инициирует выкуп акций. Кроме них существуют юридические причины, которые обязывают компанию проводить процедуру выкупа.

Акционер вправе требовать выкупа акций эмитентом, если путем голосования на собрании акционеров приняли решение, которое приведет к изменениям в организации или уставе компании, за которые акционер не голосовал [1].

Еще одна причина, вызванная юридическими требованиями, — обязательное предложение о выкупе акций в случае приобретения более 30 % ее акций другой компанией. При этом предложение вам поступит не от эмитента, а от компании, которая приобрела контрольный пакет [1].

После теоретического обзора относительно изменения цен на акции вследствие процедуры обратного выкупа попробуем провести эксперимент на российских данных и на основе полученных наблюдений построить динамическую модель цены на акцию при проведении обратного выкупа акций.

В период с 2002 по 2015 год 23 российские публичные компании анонсировали выкуп акций, что составило 173 объявления о выкупе за данный период, из них совершено 148 сделок по выкупу, в 25 случаях компании прекратили начатые действия по выкупу собственных акций. Данные для анализа были взяты из информационной системы Bloomberg [15].

На рис. 2 представлено распределение объявления о выкупе и непосредственно выкупов по годам.

Количество наблюдений возросло с 2 (только завершенные сделки) в 2002 году до 51 (45 завершенных сделок и 6 объявленных) в 2013 году, однако выкуп акций приобрел популярность после кризиса 2008 года, в котором было совершено 7 операций по выкупу акций из 10 анонсированных в текущем году. В числе компаний, выкупивших собственные акции, находились «Норильский Никель», «Иркутск Энерго» и «Евразия Дриллинг». Пиковую позицию по количеству выкупов российский рынок достиг в 2013 году, в преддверии второго экономического кризиса. В рассматриваемом периоде 45 сделок buy-back совершили такие компании, как «Новатэк», «Уралкалий», «Евразия Дриллинг», что составило 30 % от всех завершенных сделок в выборке. В последующих периодах количество завершенных сделок значительно падает, поскольку в кризисный и посткризисный периоды у компаний не было достаточного объема наличности на балансе для осуществления сделки buy-back.

Тем не менее 86 % сделок привели к конечному выкупу акций и лишь 14 % остались незавершенными. Данный факт свидетельствует о том, что основной целью обратного выкупа акций российскими компаниями не является сигнал об их недооценке рынком. Скорее компании делают акцент на результатах, следующих за выкупом: оптимизация структуры капитала, распределение излишков наличности компании, увеличение прибыли на акцию.

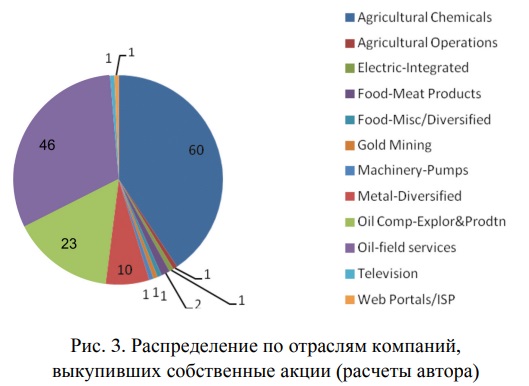

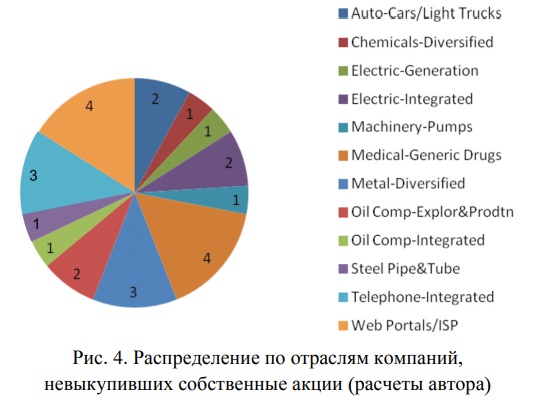

Исследуемая выборка представлена 19 отраслями промышленности. На рис. 3 и 4 представлены диаграммы распределения по отраслям компаний, выкупивших и не выкупивших собственные акции.

На отрасль нефтяной промышленности, представленной компаниями «Новатэк» и «Евразия Дриллинг», приходится 47 % всех выкупов и 41 % занимает компания «Уралкалий», представитель агрохимической отрасли, 12 % составляют остальные отрасли.

За рассматриваемый период с 2002 по 2015 год лидирующие позиции по частоте объявлений о выкупе собственных акций занимают компании: «Уралкалий» (60 объявлений, 35 %), «Евразия Дриллинг» (46 объявлений, 26 %) и «Новатэк» (25 объявлений, 14 %). Пиковая активность наблюдалась в 2012—2014 годах.

Суть эксперимента заключалась в следующем: рассмотрено, как реагируют котировки после даты анонса о выкупе акций, после даты начала выкупа и после даты окончания выкупа. Были проанализированы изменения котировок 21 компании на следующий день после даты совершения события (анонс, начало или окончание выкупа), через 2 дня после даты совершения события, через 3, 4, 5, 6 и 7 дней после даты совершения события. Даты событий, касаемых выкупа акций, были взяты из информационной системы Bloomberg. Данные по котировкам были собраны с сайтов [16, 17].

По каждой компании для каждого события наблюдались следующие исходы изменения котировок:

- цена увеличилась,

- цена снизилась,

- цена не изменилась,

- нет данных об изменении цены.

Результаты наблюдений за изменением котировок на следующий день после совершения события представлены в табл. 1.

Таблица 1. Изменение котировок на следующий день после совершения события (расчеты автора)

| Стадия | Нор-Никель | Новатэк | Урал калий | Евразия Дриллинг | Hydraulic Machines | Итого | % |

| Анонс | 11 | 25 | 33 | 18 | 0 | 105 | |

| увеличение | 6 | 11 | 20 | 8 | 0 | 52 | 50 |

| снижение | 5 | 14 | 13 | 10 | 0 | 53 | 50 |

| Начало выкупа | 10 | 25 | 33 | 0 | 0 | 87 | |

| увеличение | 7 | 11 | 20 | 0 | 0 | 46 | 53 |

| снижение | 3 | 14 | 13 | 0 | 0 | 41 | 47 |

| Завершение выкупа | 9 | 22 | 5 | 0 | 0 | 52 | |

| увеличение | 5 | 8 | 1 | 0 | 0 | 24 | 46 |

| снижение | 4 | 14 | 4 | 0 | 0 | 28 | 54 |

| Цена не изменилась | |||||||

| анонс | 2 | 4 | |||||

| начало | 2 | 3 | |||||

| завершение | 1 | 2 | |||||

| Нет данных | |||||||

| анонс | 2 | 27 | 28 | 62 | |||

| начало | 3 | 27 | 35 | ||||

| завершение | 2 | 2 | 2 | 1 | 11 | ||

| Итог | |||||||

| анонс | 13 | 25 | 60 | 46 | 2 | 173 | |

| начало | 13 | 25 | 60 | 0 | 2 | 127 | |

| завершение | 11 | 24 | 7 | 0 | 2 | 67 |

В табл. 2 отражены результаты наблюдения за изменениями котировок для 21 компании, которые занимались обратным выкупом акций на протяжении 7 торговых дней. За период с 2002 по 2015 год было 173 анонса об обратном выкупе акций, из них в 52 случаях на следующий день после совершения события цена отреагировала на новость увеличением, что составило 49,52 % от общего числа доступных наблюдений, в 53 случаях цена снизилась на следующий день после события, что составило 50,48 % от общего числа доступных наблюдений. В 4 случаях котировки не претерпели никаких изменений, а для 64 наблюдений отсутствовали данные о цене в даты проведения анонса.

За период с 2002 по 2015 год было начато 127 обратных выкупов, из них в 46 случаях на следующий день после совершения события цена отреагировала на новость увеличением, что составило 53 % от общего числа доступных наблюдений, в 41 случае цена снизилась на следующий день после события, что составило 47 % от общего числа доступных наблюдений. В 3 случаях котировки не претерпели никаких изменений, а для 37 наблюдений отсутствовали данные о цене в даты проведения анонса.

Таблица 2. Изменение котировок на 1, 2, 3, 4, 5, 6 и 7-й день после совершения события (расчеты автора)

| Стадия | 1 день | 2 дня | Сдвигн 3 дня | а количест 4 дня | гво дней 5 дней | 6 дней | 7 дней | |||||||

| итог | % | итог | % | итог | % | итог | % | итог | % | итог | % | итог | % | |

| Анонс | 105 | 106 | 108 | 107 | 106 | 108 | 108 | |||||||

| увеличение | 52 | 50 | 56 | 53 | 58 | 54 | 52 | 49 | 51 | 48 | 53 | 49 | 55 | 51 |

| снижение | 53 | 50 | 50 | 47 | 50 | 46 | 55 | 51 | 55 | 52 | 55 | 51 | 53 | 49 |

| Начало выкупа | 87 | 87 | 89 | 89 | 89 | 89 | 89 | |||||||

| увеличение | 46 | 53 | 49 | 56 | 51 | 57 | 44 | 49 | 42 | 47 | 43 | 48 | 45 | 51 |

| снижение | 41 | 47 | 38 | 44 | 38 | 43 | 45 | 51 | 47 | 53 | 46 | 52 | 44 | 49 |

| Завершение выкупа | 52 | 54 | 54 | 54 | 54 | 54 | 54 | |||||||

| увеличение | 24 | 46 | 33 | 61 | 32 | 59 | 31 | 57 | 31 | 57 | 31 | 57 | 28 | 52 |

| снижение | 28 | 54 | 21 | 39 | 22 | 41 | 23 | 43 | 23 | 43 | 23 | 43 | 26 | 48 |

| Цена не изменилась | ||||||||||||||

| анонс | 4 | 3 | 1 | 2 | 3 | 1 | 1 | |||||||

| начало | 3 | 3 | 1 | 1 | 1 | 1 | 1 | |||||||

| завершение | 2 | 0 | 0 | 0 | 0 | 0 | 0 | |||||||

| Нет данных | ||||||||||||||

| анонс | 64 | 64 | 64 | 64 | 64 | 64 | 64 | |||||||

| начало | 37 | 37 | 37 | 37 | 37 | 37 | 37 | |||||||

| завершение | 13 | 13 | 13 | 13 | 13 | 13 | 13 | |||||||

| Итог | ||||||||||||||

| анонс | 173 | 173 | 173 | 173 | 173 | 173 | 173 | |||||||

| начало | 127 | 127 | 127 | 127 | 127 | 127 | 127 | |||||||

| завершение | 67 | 67 | 67 | 67 | 67 | 67 | 67 | |||||||

Кроме того, за период с 2002 по 2015 год было завершено 67 обратных выкупов, из них в 24 случаях на следующий день после совершения события цена отреагировала на новость увеличением, что составило 46 % от общего числа доступных наблюдений, в 28 случаях цена снизилась на следующий день после события, что составило 54 % от общего числа доступных наблюдений. В 2 случаях котировки не претерпели никаких изменений, а для 13 наблюдений отсутствовали данные о цене в даты проведения анонса.

На основе на тех же принципов эксперимент был повторен еще для 6 дней. Результаты наблюдений представлены в табл. 2.

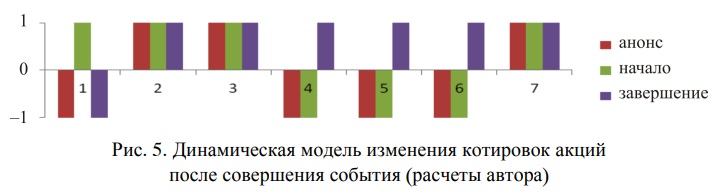

Исходя из результатов наблюдений была построена динамическая модель изменения цены на следующий день после совершения события (анонс, начало или окончание выкупа), через 2 дня после даты совершения события, через 3, 4, 5, 6 и 7 дней после даты совершения события (рис. 5).

Динамическая модель представляет собой теоретическую конструкцию, описывающую изменение состояния цены на акции во времени [18]. В рамках данной модели наблюдалась реакция котировок акций после совершения события. Было рассмотрено 7 торговых дней, поскольку кроме анонса, начала и завершения выкупа на цену акций могут также оказывать влияние ряд других существенных событий. Модель описывает отклонение цены в сторону увеличения (столбик на графике изображается выше нулевого уровня) либо в сторону уменьшения (столбик на графике изображается ниже нулевого уровня).

Таким образом, на следующий день после анонса котировки акций имеют тенденцию к снижению, однако после начала выкупа акции начали расти в цене, также цены на акции упали сразу после завершения обратного выкупа. Получается, что на 2, 3 и 7-й дни после совершения события акции ведут себя одинаково и показывают рост по сравнению с ценой в момент совершения события. В 4, 5 и 6-й дни котировки по завершении растут, а после анонса и начала падают.

Более того, модель позволяет сделать вывод относительно динамики котировок в рассматриваемый период. Так, после анонса цена падает, затем в течение двух последующих дней держит превышение над ценой при выкупе, затем снова наблюдается падение в период с 4-го по 6-й день, на 7-й день котировки растут.

После начала выкупа цена на акцию растет в течение 3 последующих дней, далее с 4-го по 6-й дни котировки падают ниже цены в момент начала выкупа, на 7-й день цена снова увеличивается. На следующий день после завершения выкупа цена на акцию падает, однако в последующие дни котировки имеют устойчивый восходящий тренд.

Следовательно, новость о намерении компании выкупить свои собственные акции делает котировки наиболее волатильными, в то время как завершение выкупа делает ситуацию на рынке более стабильной с более ощутимым и понятным трендом.

Представленная модель может быть полезна для принятия решения о том, в какой момент выгоднее всего покупать акции компании, которая намерена выкупить их обратно, а в какой момент необходимо предложить их к выкупу. Так, например, на следующий день после объявления о выкупе можно выгодно купить акции и сразу предложить их к выкупу, поскольку цена на них падает, и акции будут недооценены рынком, кроме того, компания-эмитент, как правило, предложит выкупить свои акции с премией к рынку. При такой стратегии инвестор окажется в выгоде, однако впоследствии цена на акции будет достаточно волатильной и будет сложно угадать, как поведет себя цена, чтобы остаться в выигрыше.

В случае если инвестор решил не предлагать акции к выкупу или компания-эмитент выкупила не в полном объеме, инвестор также может оказаться в выгоде, сохранив их у себя в инвестиционном портфеле, так как после завершения выкупа котировки растут в сравнении с ценой в момент выкупа. Тем не менее последующие существенные события, которые произойдут в компании, будут также оказывать влияние на изменчивость котировок, и инвестору стоит проводить анализ этих событий при принятии решения о продаже акций, чтобы остаться в прибыли.

Стоит также отметить, что методы моделирования более применимы к рынку, функционирующему в соответствии с гипотезой эффективного рынка, предложенной американским экономистом Юджином Фама. Данная гипотеза имеет следующую трактовку: на эффективных рынках вся имеющаяся информация мгновенно и в полной мере отражается в стоимости актива [19]. В этом случае стоит быть уверенным в выведенных, благодаря формулам, закономерностях, но их последующий анализ также потребует проверки на наличие нелинейных взаимосвязей между факторами модели. Эффективные рынки капитала встречаются в основном на развитых рынках, таких как США, Великобритания, Канада, Франция, Япония и другие по версии индекса Morgan Stanley Capital International (MSCI), однако Россия и ряд других стран относится к развивающимся странам по версии индекса [20].

В целом, поскольку ряд российских компаний, попавших в исследуемую выборку, торгуются на международных площадках, в частности, на Лондонской фондовой бирже через глобальные депозитарные расписки (ГДР), а российский рынок быстро реагирует на новость о существенных событиях, тому пример «ГМК Норильский Никель», также исходя из полноты и объема рассматриваемой выборки, состоящей из 173 наблюдений, можно полагаться на состоятельность результатов представленной динамической модели.

Таким образом, динамическая модель цены на акцию при проведении обратного выкупа акций представляет общую картину волатильности каждой из рассматриваемых акций 21 российской компании различных отраслей промышленности за период с 2002 по 2015 год и их реакций на новость об обратном выкупе. Представленная модель помогает ответить на вопросы, как можно заработать на процедуре обратного выкупа акций, что происходит с капитализацией компании после объявления об обратном выкупе и после непосредственного выкупа, кому и когда выгодно выкупать собственные акции.

Список литературы

1. Об акционерных обществах [Электронный ресурс]: Федер. закон от 26.12.1995 г. № 208-ФЗ (ред. от 03.07.2016 г.) (с изм. и доп., вступ. в силу с 01.09.2016 г.). — URL: http://www.consultant.ru/document/cons_doc_LAW_8743/ (дата обращения: 10.01.2017).

2. Задорожная А.Н. Практика обратного выкупа акций российскими компаниями // Финансовая аналитика: проблемы и решения. — 2016. — № 42 (324). — С. 13—26.

3. Сибова Н.М. Практика обратного выкупа акций // Управление экономическими системами: электрон. науч. журнал. — 2013. — № 4 (52). — URL: http://cyberleninka.ru/article/n/praktika-obratnogo-vykupa-aktsiy (дата обращения: 10.01.2017).

4. Кузьмичев К.Е. Исследование обратного выкупа акций российскими компаниями // Вопросы новой экономики. — 2012. — № 4 (24). — С. 20—24.

5. Солопченко А.В. Обратный выкуп акций российскими акционерными обществами как инструмент управления стоимостью компаний: законодательный аспект // Молодой ученый. — 2016. — № 15 (119). — С. 316—319.

6. Железнова И.В. Мотивы обратного выкупа акций российскими компаниями // Экономика и управление: проблемы, решения. — 2016. — № 4. — С. 195—204.

7. Grullon G., Michaely R. Dividends, Repurchases, and the Substitution Hypothesis // Journal of Finance. — 2002. — P. 1649—1684.

8. Hua Yang. A Re-examanation of Stock Repurchase in USA. Doctor of Philisophy. Old Dominion University, August 2010. — URL: http://gateway.pro-quest.com/openurl?url_ver=Z39.88-2004&res_dat=xri:pqdiss&rft_val_fmt=info:ofi/fmt:kev:mtx:dissertation&rft_dat=xri:pqdiss:3430313 (accessed 10 January 2017).

9. Консолидированный промежуточный сокращенный отчет о движении денежных средств ПАО «Новатэк» за 6 месяцев 2014 г. [Электронный ресурс]. — URL: http://www.novatek.ru/ru/investors/results/ (дата обращения: 10.01.2017).

10. От байбака до байбека — заработок на обратных выкупах [Электронный ресурс]. — URL: http://investtalk.ru/exchange/ot-bajbaka-do-bajbeka-zarabotok-na-obratnyh-vykupah (дата обращения: 10.01.2017).

11. Обратный выкуп (buy-back). Рискованный шаг или верная прибыль. Ч. 1 [Электронный ресурс]. — URL: http://investtalk.ru/bez-rubriki/obratny-j-vy-kup-buyback-riskovanny-j-shag-ili (дата обращения: 10.01.2017).

12. Обратный выкуп акций ВТБ и честь миноритария: есть ли связь [Электронный ресурс]. — URL: https: //republic.ru/money/obratnyy_vykup_aktsiy_ vtb_i_chest_minoritariya_est_li_svyaz-763705.xhtml (дата обращения: 10.01.2017).

13. Обратный выкуп акций ГМК Норильского никеля. Как это было [Электронный ресурс]. — URL: http://investtalk.ru/experience/obratny-j-vy-kup-aktsij-gmk-noril-skogo-nikelya-kak-e-to-by-lo (дата обращения: 10.01.2017).

14. Обратный выкуп акций. Зачем акции выкупают и как это происходит [Электронный ресурс]. — URL: http://money.tradernet.ru/obratny-vykup/ (дата обращения: 10.01.2017).

15. Bloomberg — доступ к текущим и историческим ценам [Электронный ресурс]. — URL: https: //www.bloomberg.com/markets/stocks (дата обращения: 10.01.2017).

16. Финансовые новости: статьи, оценки, аналитика мирового финансового рынка, котировки валют и котировки акций в реальном времени [Электронный ресурс]. — URL: http://www.finanz.ru/aktsii/realnom-vremeni-spisok/RTS (дата обращения: 10.01.2017).

17. Рынок акций, фондовый рынок, акции российских компаний, курс акций, индекс ММВБ и РТС [Электронный ресурс]. — URL: http://stocks. investfunds.ru/quotes/main/ (дата обращения: 10.01.2017).

18. Дмитриев А.К., Мальцев П.А. Основы теории построения и контроля сложных систем. — Л.: Энергоатомиздат, 1988. — 192 с.

19. Fama Eugene F. Efficient capital markets: a review of theory and empirical walk // Journal of Finance. — 1969. — Vol. 25, Iss. 2. — P. 383—417. — URL: http://www.e-m-h.org/Fama70.pdf (accessed 10 January 2017).

20. MSCI Global investable market indexes methodology, November, 2015. — Р. 79—80. — URL: https: //www.msci.com/eqb/methodology/meth_docs/MSCI_ Nov2015_GIMIMethodology.pdf (accessed 10 January 2017).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ