Рыночные риски российского банковского сектора: инструменты хеджирования

Мешкова Е.Д.

Аспирант кафедры «Банки и банковский менеджмент»,

ведущий специалист Департамента Корпоративных рисков

ОАО «Банк Москвы».

Финансовый университет при

Правительстве Российской Федерации,

г. Москва

Наука и современность

№42 2016

В статье дана характеристика рыночным рискам российского банковского сектора, показано их место в управлении рисками коммерческих банков, причины возникновения и структура. Автором рассмотрен такой важный этап в управлении рыночными рисками как хеджирование, проанализированы существующие на рынке инструменты.

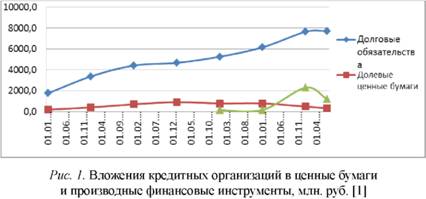

Для российского банковского сектора проблема управления рыночными рисками является актуальной. В значительной степени это связано с ростом объемов операций с ценными бумагами и производными финансовыми инструментами (см. рис. 1), их усложнением, взаимным влиянием рисков, хотя, безусловно, в 2015 году объем операций несколько сократился с учетом сложной ситуации на финансовом рынке. Доля ценных бумаг в портфеле банков по состоянию на середину 2015 года составила около 13 %.

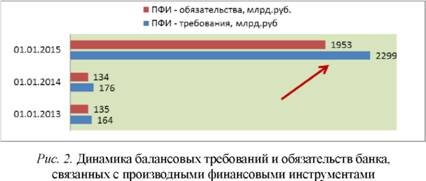

Надо отметить также растущие требования и обязательства банков, связанные с проведением банками операций с производными финансовыми инструментами (см. рис. 2).

Процентный риск банковского сектора связан также с несбалансированностью по срокам пересмотра процентных ставок по активам и пассивам.

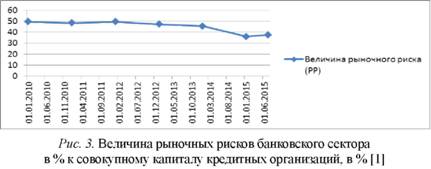

Если рассматривать соотношение рыночных рисков, принятых банками и их собственного капитала как источника покрытия возможных убытков - то ситуация несколько лучше, чем в предыдущие годы. Соотношение уровня рыночного риска и капитала банков на 01.07.2015 составило 37,6 %, тогда как в предыдущие годы составляло 45 % и выше (см. рис. 3).

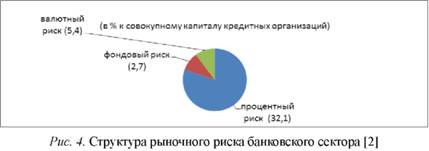

По итогу 2014 года доля рыночного риска в совокупной величине рисков банковского сектора составила 4,3 % против 5,9 % на 01.01.2014 (см. рис. 4) [1]. Наибольший удельный вес - 80 % в структуре рыночного риска приходится на процентный риск. Удельный вес фондового и валютного рисков, соответственно, около 10 %.

В целом можно утверждать, что подверженность банковского сектора рыночному риску определяет значимость проблемы совершенствования механизмов его оценки и управления.

Управление, как любыми рисками, так и рыночными, включает несколько этапов: выявление, оценка, принятие, ограничение или уход от риска, хеджирование и наконец, контроль.

Очень часто под управлением рыночными рисками понимается именно механизм ограничения величины возможных потерь по открытым позициям посредством лимитной политики. Однако на практике важно не только установить систему лимитов на каждый вид проводимых операций и определить способы контроля за соблюдением лимитов. Важным является наличие развитого рынка инструментов хеджирования рисков, а также инфраструктуры, обеспечивающей прозрачность этих операций.

В качестве целей хеджирования коммерческий банк может рассматривать [3]:

- минимизацию рисков;

- максимизацию доходности и / или;

- максимизацию ожидаемой доходности с учетом риска.

В целом инструменты хеджирования можно разделить на две группы по способу их заключения, технологии проведения и уровню стандартизации: внебиржевые и биржевые контракты.

Стратегии хеджирования на внебиржевом рынке в России проводятся финансовыми институтами, преимущественно, посредством форвардных контрактов и сделок СВОП: процентных, валютных и валютно-процентных.

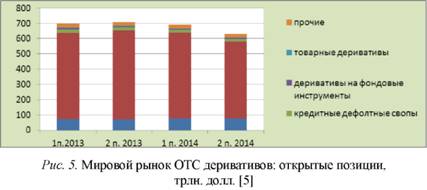

Если рассматривать структуру мирового рынка внебиржевых производных финансовых инструментов, то основной объем представлен процентными и валютными деривативами. По состоянию на конец 2014 г. общий объем открытых позиций по условной номинальной стоимости (notional amount)1 по внебиржевым деривативам составил около 630 трлн. долларов США [4], снизившись относительно предыдущего года почти на 10 %.

1Номинальная, или условная стоимость открытых позиций (nominal/notional amounts out standing) - совокупная номинальная стоимость всех сделок с деривативами, по которым еще не произведен окончательный расчет; используется как показатель объема рынка и база расчета размера платежей по заключенным сделкам.

Динамика объема открытых позиций мирового рынка внебиржевых производных с 2013 г. показана на рис. 5.

В настоящее время Банк России совместно с заинтересованными организациями реализует проект по реформе рынка внебиржевых производных финансовых инструментов. Этот проект находится в стадии реализации: обеспечивается проведение мероприятий по подготовке и внесению изменений в законодательство Российской Федерации, принятию ряда нормативных и иных актов Банка России, а также по разработке стандартной документации саморегулируемых организаций.

В рамках проекта проводятся также мероприятия по развитию рынка стандартизированных производных финансовых инструментов: подготовка и внесение изменений в федеральное законодательство, нормативные и иные акты Банка России, направленные на совершенствование репозитарной деятельности, создание условий для заведения внебиржевых ПФИ на централизованный клиринг, признание центрального контрагента и репозитария иностранными юрисдикциями, аккредитации финансовых индикаторов и ценовых центров.

В настоящее время на Московской бирже заключаются следующие договоры на рынке стандартизированных инструментов: валютные и процентные свопы, валютно-процентные свопы, валютные фьючерсные договоры.

Основными биржевыми производными инструментами, используемыми в целях хеджирования, являются фьючерсные контракты и опционы.

Основной площадкой в России, на которой торгуются эти финансовые инструменты, является ПАО Московская биржа. Клиринг осуществляет Банк НКЦ (АО).

В настоящий момент на срочном рынке обращаются производные финансовые инструменты, базовыми активами которых являются: Индекс РТС, Индекс ММВБ, Российский индекс волатильности, отраслевые индексы, акции, облигации федерального займа, иностранная валюта, ставка трёхмесячного кредитаMosPrimeи товары. Среди опционных контрактов следует назвать: опционный контракт на фьючерс на индекс РТС, на индекс ММВБ, на индекс ММВБ (мини), опцион на фьючерсный контракт на акции российских эмитентов.

Стратегии хеджирования, разрабатываемые и реализуемые банками определяются целым рядом факторов. Среди них следующие: вид хеджируемого риска, тип портфеля / финансового инструмента, являющегося предметом хеджирования, цели хеджирования, состояние рынка, в том числе рынка ПФИ и т.д., аппетит по риску банка и многое другое. Хеджирование с использованием внебиржевых финансовых инструментов однозначно выигрывает перед биржевыми в случае, когда требуется поставка финансового инструмента. Напротив, производные инструменты, обращающиеся на биржевом рынке, отличаются значительно большей ликвидностью, следовательно, в большей степени подойдут задаче минимизации рисков торгового портфеля. Однако, с другой стороны, они стандартизированы и, следовательно, сложнее подобрать инструмент, соответствующий конкретной задаче хеджирования денежных потоков портфеля / финансового инструмента.

Список литературы:

1. Обзор банковского сектора РФ [Электронный ресурс]. - № 111, 138, 154. - Режим доступа: http://www.cbr.ru/analytics/bank_system.

2. Отчет о развитии банковского сектора и банковского надзора в 2014 году [Электронный ресурс]. - Режим доступа: http://www.cbr.ru/publ.

3. Hull J.C. Options, futures and other derivatives. - Pearson Prentice Hall, 2011. - 836 p.

4. Statistical release: Semiannual OTC derivatives statistics. Bank for International Settlements [Электронный ресурс]. - November 2012. - Режим доступа: http://www.bis.org/statistics/derstats.htm.

5. Statistical release: Bank for International Settlements (BIS) [Электронный ресурс]. - Режим доступа: http://www.bis.org/publ/otc_hy1504.pdf.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ