Подходы к формированию и распределению прибыли хозяйственного субъекта: своременный аспект

В.В. МАНУЙЛЕНКО,

доктор экономических наук,

доцент кафедры экономики и финансов

Северо-Кавказский гуманитарно-технический институт

Т.А. САДОВСКАЯ,

ассистент кафедры финансов и кредита.

Ростовский государственный строительный университет

Финансы и кредит

№ 40 (520) 2012

В статье рассматриваются два подхода к формированию и распределению прибыли хозяйствующего субъекта: бухгалтерский и зкономический. Особое место уделяется характеристике процесса формирования и распределения прибыли в акционерных обществах. Оценивается соответствие российских подходов требованиям Международных стандартов финансовой отчетности (МСФО). В результате обосновывается необходимость совершенствования российских подходов с учетом требований МСФО, а также формированив подхода многофункциональности на основе соединения усовершенствованных бухгалтерского и экономического подходов.

Актуальность исследования

Прибыль хозяйствующего субъекта.

— выступает в качестве главного результата его финансово-хозяйственной деятельности;

— характеризует экономический эффект, полученный в результате деятельности;

— является основным источником финансовых ресурсов, позволяющим развиваться и расширять производственную деятельность и иные виды деятельности;

— является источником бюджетов разных уровней.

Чтобы прибыль смогла выполнять свое основное значение, хозяйствующий субъект должен выбирать правильную позицию в области ее формирования, что и определяет актуальность исследования.

Понятие механизма формирования и распределения прибыли организации.

Данный механизм характеризуется как механизм взаимосвязи и взаимодействия основных элементов ее формирования (доходов, расходов, в том числе налогов и факторов, на нее влияющих) и является составной частью финансового механизма. Учитывая, что в теории и практике финансового менеджмента прибыль характеризуется с позиции бухгалтерского и экономического подходов, процесс ее формирования и распределения также целесообразно рассматривать с позиции бухгалтерского и экономического подходов к ее определению.

Характеристика процесса формирования и распределения прибыли с позиции бухгалтерского подхода: российская и международная практика.

Известно, что необходимым условием получения прибыли является определенная степень развития производства, обеспечивающая превышение выручки над затратами (издержками) по производству. Главная фактурная цепочка, формирующая прибыль, может быть представлена следующим образом:

Затраты >Объем производства >Прибыль.

Для обеспечения безубыточной деятельности организации и достижения наилучших финансовых результатов составляющие данной цепочки должны находиться под постоянным вниманием и контролем.

Следуя логике исследования, рассмотрим содержание механизма формирования и использования прибыли.

Согласно Положению по бухгалтерскому Учету «Доходы организации» ПБУ 9/99, утвержденному приказом Министерства финансов РФ от 06.05.1999 № 32-н, доходами организации признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества). Расходами организации выступает уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой организации, за исключением уменьшения вкладов по решению участников (собственников имущества) [9].

В практике финансового менеджмента используют методы оценки, учета и исчисления показателей доходов и расходов, в зависимости от которых значение прибыли может варьироваться.

Согласно Налоговому кодексу РФ различают 2 метода начисления доходов и расходов:

1) метод начислений;

2) кассовый метод.

Основное правило метода начисления состоит в том, что учет доходов и расходов не связан с фактическим движением денежных средств. Датой получения дохода от реализации признается дата перехода права собственности на товары, передачи результатов выполненных работ, оказанных услуг (п. 1 ст. 39, п. З ст. 271 Налогового кодекса РФ). Внереализационные расходы в своем большинстве учитываются при налогообложении прибыли вне зависимости от фактического поступления денег [4].

При кассовом методе начисления доходы и расходы нельзя учесть при расчете налога до тех пор, пока не произошло фактическое движение денежных средств (иного имущества). Применять этот метод могут лишь организации, у которых средний размер выручки за предыдущие четыре квартала не превышает 1 млн руб. за каждый квартал (п. 1ст. 273 Налогового кодекса РФ). Этот же лимит выручки должен сохраняться в течение всего периода применения метода. Иначе налогоплательщик с начала года должен перейти на метод начисления, что необходимо отразить в учетной политике (п. 4ст. 273, ст. 313 Налогового кодекса РФ) [4].

Рассматривая механизм формирования прибыли, отдельное внимание необходимо уделять отложенному налогообложению.

По Российским стандартам бухгалтерского учета (РСБУ) отложенные налоги регулируются Положением по бухгалтерскому учету ПБУ18/02 «Учет расчетов по налогу на прибыль», а по МСФО — МСФО (1АБ) 12 «Налоги на прибыль» [7, 11]. По РСБУ осуществляется расчет отложенных налогов на основе отчета о прибылях и убытках, а в МСФО используется балансовый метод расчета налогов [5, 6].

Поскольку бухгалтерские и налоговое законодательную существенно отличаются, то прибыль по бухгалтерскому учету отличается от налоговой. В бухгалтерском учете прибыль формируется как часть дохода, отражающего финансовый результат деятельности организации, вторым могут распоряжаться собственники. В налоговом учете прибыль — величина, выступающая базой для расчета налога на прибыль, поскольку здесь отражаются не все хозяйственные операции и не все расходы, а только учитываемые в целях налогообложения и в пределах установленной суммы. Разницы в учетах могут быть:

а) постоянными;

б) временными.

Временные разницы возникают, когда доходы (расходы) не учитываются в текущем периоде, но будут учтены в будущих периодах, и наоборот. Временные разницы ведут к признанию отложенных налоговых активов (обязательств) [4]. В результате текущий налог на прибыль определяется следующим образом:

Текущий налог на прибыль = = Условный расход по налогу на прибыль + + ПНО — ПНА — ОНО + ОНА,

где ПНО — постоянные налоговые обязательства;

ПНА — постоянные налоговые активы;

ОНО — отложенные налоговые обязательства;

ОНА — отложенные налоговые активы.

Отложенные налоговые обязательства приводят к уменьшению налоговых платежей по налогу на прибыль в отчетном периоде, а отложенные налоговые активы — увеличивают их. В результате налог на прибыль к уплате в текущем периоде определяется как

Условный расход по налогу «а прибыль = = Бухгалтерская прибыль / (Убыток) Ставка налога.

В международной практике доходы и расходы отражаются только по методу начисления — в момент их возникновения (а не по мере фактического поступления или оплаты), и в том отчетном периоде, в котором они реально имеют место. А также без условия об обязательном наличии документов, подтверждающих факт их совершения либо наступления иного события, подлежащих отражению в финансовой отчетности. Таким образом, возникает возможность получить объективную информацию о будущих обязательствах и денежных поступлениях, т.е. прогнозировать будущие финансовые результаты.

Возможное неполучение части ожидающихся денежных средств можно корректировать своевременным начислением резерва на сомнительные долги за счет уменьшения финансовых результатов отчетного периода [11].

Информация о финансовом результате деятельности организации в отечественной практике отражается в форме 2 «Отчет о прибылях и убытках», в международной — «Отчете о совокупном доходе» или в двух взаимосвязанных отчетах:

— «Отчет о прибылях и убытках»;

— «Отчет о совокупном доходе».

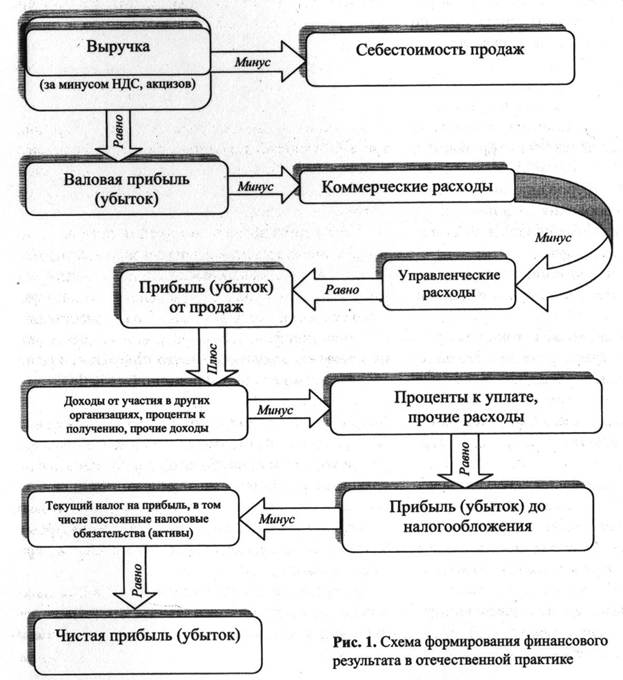

Порядок формирования финансового результата в отечественной практике можно представить в виде схемы (рис. 1).

По Международным стандартам финансовой отчетности в отчете о совокупном доходе статьи доходов и расходов показываются развернуто (отдельно доходы и расходы) с тем, чтобы пользователи информации правильно оценивали эффективность отдельных их видов. Минимальный перечень статей, включенных в отчет о совокупном доходе, следующий:

— выручка от продажи;

— затраты на финансирование;

— доля прибылей и убытков (за вычетом налога) ассоциированных и совместных компаний, учитываемых по методу долевого участия;

— расходы по налогам (доходы от возмещения налога);

— общая сумма прибыли или убытка (за вычетом налога) от прекращенной деятельности и дохода или убытка (за вычетом налога), признанного при оценке по справедливой стоимости за вычетом затрат на продажу или выбытие, активов или группы по выбытию, представляющих собой прекращенную деятельность;

— прибыль или убыток за период.

В отчете о совокупном доходе совокупный доход определяется как сумма чистого дохода и иных статей, которые могут не войти в отчет о прибылях и убытках по причине того, что они не были признаны (нереализованные). Эго требование обусловлено необходимостью агрегирования информации со сходными характеристиками и разделения статей с различными характеристиками.

Дополнительная информация, подлежащая представлению в отчете о совокупном доходе, следующая:

— дивиденды на акции, объявленные или предложенные за отчетный период, а также о соответствующей сумме дивидендов на акцию;

— анализ доходов и расходов.

Имеются и обстоятельства, приводящие к отдельному раскрытию в отчете о совокупном доходе статей доходов и расходов:

— списание стоимости основных средств до возмещаемой суммы, а также их полное или частичное восстановление после списаний;

— реструктуризация АО и полное или частичное восстановление резервов в связи с затратами на нее;

— выбытие основных средств и инвестиций;

— прекращенная деятельность;

— судебные разбирательства;

— другие основания для полного или частичного восстановления сумм резервов [11]. При формировании показателей прибыли по МСФО используется один из двух вариантов классификации расходов:

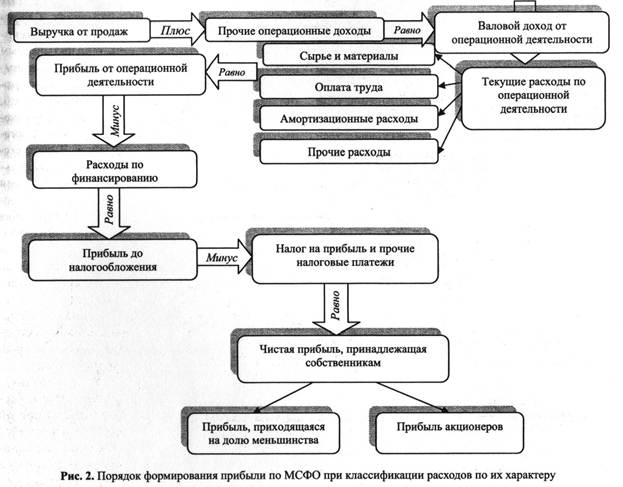

При формировании показателей прибыли по МСФО используется один из двух вариантов классификации расходов:

— по характеру (метод характера затрат);

— по функциональному признаку (метод себестоимости продаж) [11].

Порядок формирования прибыли при классификации расходов по их характеру предусматривает раскрытие статей расходов от операционной деятельности с точки зрения экономических элементов (рис. 2).

Следующий подход к формированию чистой прибыли основан на классификации расходов от их операционной деятельности по функциональному признаку (рис. 3). Следует подчеркнуть, что при классификации по функциональному признаку должна раскрываться информация о характере расходов (в том числе на амортизацию и оплату труда).

Очевидно, что МСФО предоставляют право выбора подхода к классификации расходов от операционной деятельности. Остальные показатели, участвующие в данном процессе, остаются прежними, что позволяет получить одинаковый финансовый результат. Выбор формы представления зависит от исторических и отраслевых факторов, характера деятельности организации.

Обе формы позволяют показать те затраты, которые изменяются прямо или косвенно в зависимости от объема продаж. Наиболее приемлемый формат представления выбирает руководство хозяйствующего субъекта. Положительно, что в отечественной практике учет финансовых результатов организован на основе классификации затрат по функциональному назначению с учетом принципов МСФО.

Следуя логике исследования, целесообразно рассмотреть порядок налогообложения в российской практике. Налоговые платежи играют важную роль в управлении прибылью до налогообложения организации, определяя не только размеры этой прибыли, но и способы достижения главной цели управления ею — обеспечение повышения уровня благосостояния собственников в текущем и перспективном периоде.

В процессе формирования прибыли до налогообложения организации важно учитывать источники уплаты налогов, сборов и иных налоговых платежей.

Налоги, включаемые в цену продукции, содержат:

— НДС;

— акцизы и др.

Налоги, относимые на себестоимость, содержат:

— земельный, транспортный налоги;

— страховые отчисления в фонды социального страхования, обязательного медицинского страхования, пенсионный фонд и др. [4].

Наряду с исследованием механизма формирования прибыли необходимо подробно рассмотреть процесс ее распределения.

Поскольку объектом распределения является прибыль организации до налогообложения, то под ее распределением понимается направление прибыли в бюджет и по статьям использования в организации. Соответственно прибыль, остающаяся в распоряжении организации, подразделяется на две части:

— одна увеличивает ее имущество и участвует в процессе накопления;

— другая — предназначается для потребления.

Остаток прибыли, не использованной на увеличение имущества, в последующем может бьпъ направлен для покрытия возможных убытков либо финансирования возникших затрат. Распределение той части прибыли, которая поступает в бюджеты разных уровней в виде налогов и других обязательных платежей, регулируется законодательно. Определение направлений расходования прибыли, остающейся в распоряжении организации, структуры статей ее использования находится в компетенции хозяйствующего субъекта.

Среди налогов, сборов и других обязательных платежей, уплачиваемых за счет прибыли до налогообложения, основное место принадлежит налогу на прибыль. Потом идет налог на имущество организаций и др. [4].

Остаток нераспределенной прибыли до ее распределения может использоваться в обороте организации для финансирования плановых мероприятий, а также направляться на выпуск дополнительных акций. Эти мероприятия способны. Иметь производственный характер в случае направления денежных средств:

— на развитие и расширение производства,

— модернизацию используемого оборудования. Они будут иметь непроизводственный характер при использовании денежных средств:

— на мероприятия социального характера;

— на материальную поддержку работников организации;

— на другие цели, не связанные с производства продукции либо долгосрочными или финансовыми вложениями организации.

Порядок распределения и использования прибыли хозяйствующим субъектом фиксируется в его учредительных документах и определяется положением, разрабатываемым соответствующими подразделениями экономических служб, утверждается руководящим органом организации. В соответствии с учредительными документами организации могут определять направления использования прибыли. Нормативы отчислений из прибыли по соответствующим направлениям устанавливаются непосредственно организацией по согласованию с руководством.

Учредительные документы определяют, что из чистой прибыли, остающейся в распоряжении организации, создаются резервный фонд и другие фонды и резервы в целях своеобразного страхования, поскольку функционирование хозяйствующего субъекта происходит в условиях неопределенности и риска.

В настоящее время создание резервного капитала является обязательным только для акционерных обществ (АО) и организаций с иностранными инвестициями. Размеры отчислений в резервный капитал устанавливаются собранием акционеров и фиксируются в учредительных документах организации. Резервный капитал направляется на покрытие убытка организации за отчетный период и на погашение облигаций АО.

Резервные фонды (в отличие от резервного капитала, формируемого в соответствии с требованиями законодательства):

— имеют целевое назначение;

— создаются добровольно, исключительно в порядке, установленном учредительными документами или учетной политикой организации, независимо от организационно-правовой формы собственности. Это полностью отвечает их экономической сути.

Согласно Федеральному закону от 26.12.1995 № 208-ФЗ «Об акционерных обществах» размер резервного фонда АО предусматривается уставом, но он должен составлять не менее 5% уставного капитала компании. Резервный фонд формируется путем обязательных ежегодных отчислений, размер которых не может быть менее 5% чистой прибыли до достижения им размера, установленного уставом общества. Резервный фонд имеет строго целевое назначение:

— покрытие убытков;

— погашение облигаций;

— выкуп облигаций в случае отсутствия иных средств [10].

Российским законодательством предусматривается, что уставом АО может разрешаться формирование из чистой прибыли специального фонда акционирования работников. Его средства расходуются исключительно на приобретение акций общества, продаваемых его акционерами, для последующего размещения его работникам. При возмездной реализации работникам общества акций, приобретенных за счет средств фонда акционирования общества, вырученные средства направляются на его формирование. Но Федеральный закон от 26.12.1995 № 208-ФЗ «Об акционерных обществах» предусматривает создание специальных фондов для выплаты дивидендов по привилегированным акциям [10].

Следует отметить, что законодательство отдельных развитых стран (США, Великобритания, Канада, Германия и др.) запрещает выплату дивидендов из капитала, что находит отражение и в концепциях поддержания капитала по МСФО.

В России же одним из условий выплаты дивидендов определено наличие чистой прибыли у организации [10]. Выплаты дивидендов не могут производиться из суммы внесенного акционерами капитала и нормативных резервов, подлежащих сохранению в соответствии с законодательством или уставом общества. Таким образом, в практике российского финансового менеджмента не учитываются отдельные положения МСФО.

В условиях неопределенности и риска организации должны предусмотреть необходимость выделения в составе фондов, которые они могут образовывать самостоятельно, фонда риска. Очевидно, что в условиях рынка получение прибыли всегда связано с риском. Существуют связи между прибылью и изменением конъюнктуры, а также - прибылью и риском.

Прибыль, риск и неопределенность — те переменные величины, без которых процессы, происходящие в экономике, немыслимы. Бесспорно, риск и неопределенность влияют на общую форму организации экономической жизни. В данном случает прибыль можно представить как результат, связанный с продолжительностью производственного процесса: чем он дольше, тем с большей степенью неопределенности в экономике сопряжен. Риск в наибольшей степени влияет на динамику и значение финансового результата в условиях смены тренда экономического цикла.

Ключевым критерием при планировании большинства доходных видов деятельности является критерий субъективной оптимизации соотношения «доход (доходность) — риск». Ф.Х. Найт справедливо отмечал, что «... единственный риск, ведущий к прибыли, есть уникальная неопределенность, проистекающая от осуществления функций ответственности в последней инстанции. Эта неопределенность по своей природе не может быть ни застрахована, ни капитализирована, ни оплачена в форме заработной платы». Прибыль вырастает из органической, абсолютной непредсказуемости хода событий, из элементарного факта, что порой не только нельзя предвидеть результаты человеческой деятельности, но даже вероятностные расчеты по их поводу невозможны и не имеют смысла [3].

Аргументация Ф.Х. Найта состоит в том, что существование подлинной «неопределенности» будущего может позволить хозяйствующему субъекту получать прибыль, несмотря на:

— совершенную конкуренцию;

— долгосрочное равновесие;

— «исчерпанность» продукта.

Итак, прибыль организации, с одной стороны, тесно связана с изменениями, происходящими в экономике, а с другой — выступает результатом риска. Риск, порождающий прибыль, является своеобразной неопределенностью, степень которой невозможно оценить. Риск становится одним из неизбежных, но достаточно важных элементов при формировании финансового результата организации. Соответственно, плату за риск необходимо рассматривать как один из элементов прибыли.

Под фондом риска понимается часть чистой прибыли предшествующих лет, предназначенная для обеспечения стабильного финансового состояния хозяйствующего субъекта и его платежеспособности в экстремальных условиях. То есть — это часть чистой прибыли прошлых лет, аккумулируемая организацией и предназначенная для покрытия расходов в форс-мажорных обстоятельствах, непредвиденных убытков организации.

Для компании (АО) важное значение имеет базовая прибыль на одну акцию, которая согласно Методическим рекомендациям по раскрытию информации о прибыли, приходящейся на одну акцию, утвержденным приказом Министерства финансов РФ от 21.03.2000 № 29-н, может быть представлена в двух вариантах:

— базовой прибыли (убытка) на акцию;

— разводненной прибыли (убытка) на акцию [8].

Уменьшение (увеличение) прибыли (убьггка), остающегося в распоряжении организации после налогообложения и других обязательных платежей в бюджет и внебюджетные фонды, на сумму дивидендов по привилегированным акциям, начисленным их владельцам за отчетный период, определяет базовую прибыль АО. При исчислении базовой прибыли (убытка) отчетного периода не учитываются дивиденды по привилегированным акциям, в том числе по кумулятивным, за предыдущие отчетные периоды, которые были выплачены или объявлены в течение отчетного периода.

Базовая прибыль на акцию определяется как отношение базовой прибыли отчетного периода к средневзвешенному количеству обыкновенных акций, находящихся в обращении.

Уменьшение (увеличение) убытка в расчете на одну обыкновенную акцию в результате возможного в будущем выпуска дополнительных обыкновенных акций без соответствующего увеличения активов общества отражает разводнение прибыли. Величина разводненной прибыли на акцию показывает максимально возможную степень уменьшения прибыли (увеличения) убытка, приходящейся на одну обыкновенную акцию АО, в следующих случаях:

— конвертация всех конвертируемых ценных бумаг АО в обыкновенные акции (инвертируемые ценные бумаги);

— исполнение всех договоров купли — продажи обыкновенных акций у эмитента по цене ниже их рыночной стоимости.

При определении разводненной прибыли на акцию значения базовой прибыли и средневзвешенного количества обыкновенных акций, находящихся в обращении, корректируются на соответствующие суммы возможного прироста [8].

При распределении прибыли АО необходимо учитывать интересы различных групп лиц, которые прямо или косвенно затрагиваются в ходе формирования конечного финансового результата.

Представляет интерес процесс распределения прибыли по В. Ковалеву, в котором каждая группа заинтересованных пользователей должна получить свою долю из общей суммы. Так, полученная выручка от продажи последовательно расходуется на:

а) покрытие материальных затрат и затрат труда - интересы менеджеров;

б) покрытие процентов за используемые финансовые ресурсы — интересы лендеров;

в) покрытие налогов и других обязательных платежей — интересы государства улице налоговых органов;

г) дальнейшее распределение остатка — интересы собственников и топ - менеджеров [1].

Следует подчеркнуть, что взаимоотношения между акционерами и менеджерами характеризуются следующими различиями интересов:

1) акционеры стремятся получать высокие дивиденды, осуществить проекты с низким уровнем риска и вероятностью получения при этом определенного дохода;

2) менеджеры стремятся развивать и расширять бизнес АО [2].

В результате возникает конфликт интересов и появляются агентские издержки. Следовательно, на формирование финансового результата деятельности АО влияют и агентские отношения.

Следующим шагом исследования станет рассмотрение процесса формирования и распределения прибыли с позиции экономического подхода к ее определению.

Характеристика процесса формирования и распределения прибыли с позиции экономического подхода

Характеристика соответствующего процесса предполагает изучение концепций определения прибыли и капитала (см. таблицу). Величина прибыли напрямую зависит от применяемых организациями концепций поддержания капитала.

Концепции поддержания капитала определяют критерий признания получения прибыли, согласно которым в составе финансового результата должны быть выделены следующие составляющие:

— прибыль (убыток) организации;

— суммы возврата капитала.

Характеристика концепций определения капитала и прибыли организациипо МСФО

| Концепция |

Интерпретация |

Порядок учета |

| Концепции определения капитала | ||

|

Концепция поддержания финансового капитала (рост чистых активов) |

Прибыль считается полученной, только если финансовая (денежная) сумма чистых активов в конце периода превращает финансовую (денежную) сумму чистых активов в начале периода после вычета всех распределений и взносов владельцев в течение периода. То есть предполагается измерение активов по первоначальной стоимости и себестоимости. Поддержание финансового капитала может быть измерено в номинальных денежных единицах или единицах постоянной покупательной способности |

Изменение цен на активы и кредиторскую задолженность относят к результатам периода |

|

Концепция поддержания физического капитала (рост производственной мощности, операционный потенциал) |

Прибыль считается полученной, только если физическая производительность (операционная способность) организации (ресурсы или фонды, необходимые для достижения этой способности) в конце периода превышают физическую производительность в начале периода после вычета всех распределений или вкладов владельцев в течение периода. То есть предполагается измерение активов по восстановительной (текущей) стоимости |

Изменение цен на активы и кредиторскую задолженность относят на счета капитала |

| Концепции определения прибыли | ||

|

Концепция полной (общей) прибыли |

Изменение собственного капитала за счет прироста чистых активов (в основном внереализационные прибыли и убытки) хозяйствующего субъекта за отчетный период как результат хозяйственных операций и событий (за исключением финансовых операций и распределения дивидендов), не связанных с вкладами собственников и выплатами им |

Изменение капитала без- относительно кего собственникам и совокупные корректировки данных предыдуших периодов относят к результатам отчетного года |

| Концепция чистой прибыли | Сумма прибыли (убытка) от осуществления обычных видов деятельности организации (после учета всех поступлений и выплат) и результата чрезвычайных обстоятельств |

Изменение капитала без- относительно к его собственникам и совокупные корректировки данных предыдущих периодов относят на счета капитала |

Только прирост актива сверх сумм, необходимых для поддержания капитала, может считаться прибылью организации и называться доходом на капитал. Основой концепций поддержания капитала является идея о том, что величина собственного капитала организации до распределения дивидендов должна сохраняться на неизменном уровне. То есть прибыль возникает только в том случае, если в течение отчетного периода произошло приращение величины собственного капитала.

Согласно МСФО при реализации концепций поддержания капитала организация должна установить связь между концепциями капитала и прибыли, поскольку концепция поддержания капитала выступает ориентиром измерения прибыли, составляя основу для разграничения дохода на капитал. Организация может сохранить свой капитал, если величины ее капитала в конце и начале периода совпадают. В рамках концепции финансового капитала бухгалтерская прибыль определяется как положительная разница между доходами организации (приращение совокупной стоимости ее активов, сопровождающееся увеличением капитала собственников) и ее расходами (снижение совокупной стоимости активов, сопровождающееся уменьшением капитала собственников). При этом из расчета исключают результаты операций, связанных с преднамеренным изменением этого капитала (дополнительная эмиссия акций или выплата дивидендов и др.). То есть прибыль за отчетный период признается лишь в объеме, равном имевшему место за этот период приращению фактической покупательной способности инвестированного собственниками капитала.

Выбор концепций определяется потребностями пользователей отчетности и разрешается МСФО.

Следует подчеркнуть, что современная национальная концепция поддержания капитала не отражает положения, связанные с проблемой его сохранения. В России в Федеральном законе от 26.12.1995 № 208-ФЗ «Об акционерных обществах» одним из условий выплаты дивидендов является наличие чистой прибыли у организации [10]. Выплаты дивидендов не могут производиться из суммы внесенного акционерами капитала и нормативных резервов, подлежащих сохранению в соответствии с законом или уставом общества. Таким образом, российская законодательная база, регулирующая деятельность АО, предусматривает наличие прямой связи между возможностью выплаты дивидендов и полученным финансовым результатом. В практике российского финансового менеджмента не учитываются отдельные положения МСФО.

Следует отметить, что законодательство отдельных развитых стран (США, Великобритания, Канада, Германия и др.) запрещает выплату дивидендов из капитала, что находит отражение и в концепциях поддержания капитала по МСФО.

Оценка прибыли и отражение изменений капитала в отчетности организаций в соответствии с концепцией поддержания капитала являются базовыми отличиями методологии учета, определяемой МСФО, от методологических основ существующей российской бухгалтерской практики.

Итак, российский подход к формированию и распределению прибыли требует совершенствования в том числе с учетом приближения к требованиям МСФО.

На взгляд авторов, необходимо соединение данных подходов в единое целое. Это предполагает формирование подхода многофункциональности финансовых результатов, позволяющего синергетический путем решать комплекс задач, стоящих перед менеджментом организации.

Список литературы

1. Ковалев В.В. Финансовый анализ: методы и процедуры. М.: Финансы и статистика. 2006.

2. Мануйленко В.В. Реализация методики оценки инвестиционной привлекательности региона и основные направления ее повышения // Финансы и кредит. 2012. № 17.

3. Найт Ф.Х Риск, неопределенность и прибыль: пер. с англ. М.: Дело. 2003.

4. Налоговый кодекс Российской Федерации: Федеральный закон от 05.08.2000 № 117-ФЗ.

5. О введении в действие Международных стандартов финансовой отчетности и Разъяснений Международных стандартов финансовой отчетности на территории Российской Федерации: приказ Министерства финансов РФ от 25.11.2011 № 160-н.

6. О введении в действие на территории Российской Федерации международного стандарта финансовой отчетности: приказ Министерства финансов РФ от 25.11.2011 № 160-н.

7. Об утверждении Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» ПБУ 18/02: приказ Министерства финансов РФ от 19.11.2002 № 1140-н.

8. Об утверждении Методических рекомендаций по раскрытию информации о прибыли, приходящейся на одну акцию: приказ Министерства финансов РФ от 21.03.2000 № 29-н.

9. 0б утверждении Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/9: приказ Министерства финансов РФ от 06.05.1999 № 32-н.

10. 0б акционерных обществах: Федеральный закон от 26.12.1995 № 208-ФЗ.

11. URL: http://www.accountingreform.ru.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ