Исследование различных форм финансирования оборотных активов предприятий в современных условиях

Омельченко Л.С.,

к.э.н., доцент,

Пискулёва И.В.,

аспирант (ГВУЗ «ПГТУ»)

Вісник економіки транспорту і промисловості

№47, 2014

В статье рассмотрены способы финансирования оборотных активов промышленных предприятий с учётом отечественных и международных тенденций. Авторами систематизирован и дополнен список источников финансирования оборотной составляющей имущественных комплексов предприятий. Проведён анализ договоров поручительства и комиссии, представлен механизм осуществления факторинговых, форфейтинговых и толлинговых операций в рамках рыночных условий и последних изменений законодательной базы.

Постановка проблемы. Оборотные активы предприятий промышленного сектора являются одновременно источником ликвидности и риска, что делает задачу комбинирования источников их формирования особо значимой. В современных условиях предприятиям всех форм собственности предоставляется широкая возможность маневрирования оборотным капиталом.

Хозяйствующие субъекты не только сами определяют потребность в оборотном капитале в разрезе отдельных групп оборотных активов, но и формируют комбинацию источников финансирования, исходя из общей стратегии развития предприятия. Такой процесс является основополагающим и крайне важным этапом, на котором создаются условия стабильного функционирования и развития предприятия.

Анализ последних исследований и публикаций. Проблеме формирования текущей составляющей имущественного комплекса предприятий уделяли внимание И.А. Бланк, Г.Г. Кирейцев, Г.А. Крамаренко, Г.О. Партин, А.С. Галкина, Н.В. Ващенко, С.А. Ермак и др. Изучение литературных источников даёт основание отметить, что на сегодняшний момент существует ряд устоявшихся источников формирования оборотных активов. Однако, динамичные внешние условия развития экономики вносят коррективы в данный перечень, создавая предпосылки для дальнейшего исследования в данной области.

Выделение нерешённых ранее частей общей проблемы. На сегодняшний день существует потребность поиска альтернатив привлечения средств для финансирования оборотных имущественных комплексов. Существующие в зарубежной практике методы начинают внедряться в отечественную практику. В связи с этим возникают сложности их применения ввиду отсутствия чёткой законодательной базы и надлежащих исследований в области их применения.

Формирование целей статьи. Основной целью статьи является рассмотрение источников финансирования оборотных активов предприятий промышленного сектора экономики с учётом новых нетрадиционных форм, а также их комбинации в контексте современных рыночных условий.

Изложение основного материала исследования. Соотношение источников финансирования оборотных активов является одной из центральных в управлении текущими активами. Характер источников влияет на эффективность использования оборотных активов и капитала в целом.

В отечественной практике различают следующие группы источников финансирования оборотных активов (табл. 1).

Подробнее остановимся на нетрадиционных источниках финансирования оборотных активов. Первым из перечня указанных источников является поручительство. Правовая основа данного способа исполнения обязательств содержится в Гражданском Кодексе Украины [2] и Законе Украины «О финансовых услугах и государственном регулировании рынков финансовых услуг»[3].

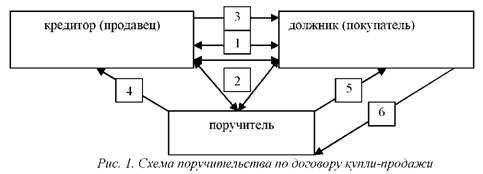

Суть поручительства как способа обеспечения обязательства состоит в том, что поручитель ручается перед кредитором за исполнение должником своих обязательств, существующих в отношениях должника и кредитора. Если должник нарушает свое обязательство перед кредитором, то последний вправе потребовать исполнения данного обязательства от поручителя. В случае предъявления подобного требования поручитель обязан исполнить обязательство вместо должника, причем поручитель отвечает перед кредитором в том же объеме, что и должник, включая уплату основного долга, процентов, неустойки, возмещение убытков, если договором поручительства не установлено иное. В отечественной практике данная схема выглядит следующим образом (рисунок 1).

Таблица 1. Источники формирования оборотных активов промышленных предприятий*

| Группы источников финансирования оборотных активов | |||||||

| Собственные ресурсы | Заёмные ресурсы | Привлечённые ресурсы | Нетрадиционные источники | ||||

| 1. | зарегистрированный (паевой) капитал | 1. | долгосрочный кредит | 1. | кредиторская задолженность: | 1. | Оформление договора поручительства |

| 2. | дополнительный капитал | 2. | краткосрочный кредит | - за товары, работы, услуги | 2. | договор комиссии | |

| 3. | резервный капитал | 3. | Товарный (коммерческий) кредит | - по расчётам с бюджетом | 3. | факторинг | |

| 4. | нераспределённая прибыль | - по страховым платежам | 4. | форфейтинг | |||

| 5. | приравненные к собственным (устойчивые пассивы) -минимальная переходящая задолженность по заработной плате и др. её виды* | - по оплате труда | 5. | толлинг | |||

| - прочие виды | |||||||

* - составлено и дополнено на основе [1].

** - минимальная переходящая задолженность по заработной плате и отчислениям на социальные мероприятия, минимальная задолженность по резервам на покрытие предстоящих расходов и платежей; задолженность поставщикам по неотфактурованным поставкам и акцептованным расчетным документам, срок оплаты которых не наступил; задолженность заказчикам по авансам и частичной оплате продукции; задолженность бюджету по некоторым видам налогов.

Первым этапом данного процесса является заключение договора купли-продажи между поставщиком и заказчиком. На втором этапе происходит заключение договора поручительства. Нередко имеет место заключение двух соглашений: договора поручительства между поручителем и кредитором должника и договора об условиях выполнения договора поручительства (основного договора) между должником и поручителем. Для большей надежности обеспечения выполнения обязательства, с целью исключения определенных недоразумений и споров, которые могут возникнуть между сторонами в процессе выполнения условий договора, как правило, заключают трехсторонние соглашения: кредитор - поручитель - должник. Данный тип соглашения и был представлен на рисунке 1.

На четвёртом этапе поставщик отгружает заказчику готовую продукцию. Если должник на протяжении определённого периода не погашает свою задолженность, кредитор выставляет свои требования поручителю, вследствие чего последний осуществляет оплату указанной суммы (4). Далее поручитель выдвигает встречное требование к должнику (5), который погашает понесенные поручителем расходы, а также заранее оговоренную стоимость самой услуги поручительства (6).

Следует отметить, что ст. 553 ГКУ предусматривает, что поручительство может обеспечивать исполнение обязательства частично или в полном объеме. То есть договором может быть предусмотрено поручительство на какую-либо часть основного долга должника перед кредитором, что создаёт дополнительные преимущества для данного типа обеспечения обязательств [2].

Следующим нетрадиционным видом финансирования оборотных активов является договор комиссии. Данный вид договора предполагает, что одна сторона (комиссионер) обязуется по поручению другой стороны (комитента) за плату совершить одну или несколько сделок от своего имени, но за счет комитента. Комиссионер обязан совершать сделки на условиях, наиболее выгодных для комитента и в соответствии с его указаниями.

Договор комиссии может быть заключен на определенный срок или без определения срока, с определением или без определения территории его исполнения. Существенными условиями договора комиссии, по которым комиссионер обязуется продать имущество, являются условия об этом имуществе и его цене. За выполнение поручения по продаже товаров, принадлежащих комитенту, комитент должен выплатить комиссионеру плату, называемую комиссионным вознаграждением.

Механизм договора комиссии может быть представлен следующим образом. Во-первых, заключается непосредственно договор комиссии между комитентом (лицом, которое поручает в его интересах и за его счет другому лицу совершить определенные соглашения) и комиссионером (лицом, которое совершает юридические действия от своего имени и за счет комитента). Далее происходит передача товаров от комитента комиссионеру, а также продажа таких товаров (договор комиссии на продажу) либо приобретение товаров комиссионером за денежные средства комитента (договор на покупку). Заключительным этапом данного процесса являются расчеты за товар межу комиссионером и комитентом и выплата комиссионного вознаграждения.

Что касается налогообложения посреднических договоров, то в данном случае необходимо руководствоваться законодательными актами, касающимися налога на прибыль и налога на добавленную стоимость (Налоговым кодексом и другими).

При осуществлении посреднической деятельности посредник получает средства или стоимость имущества, которые поступают в рамках посреднических договоров. Эти доходы, согласно п.136.1.19. Налогового кодекса, не учитываются для определения объекта налогообложения. Таким образом, данные средства на налоговый учет не влияют и отражаются в декларации по налогу на прибыль предприятия не отражаются. Доходы, получаемые как посредническое вознаграждение, согласно п.135.4.1. Налогового кодекса, учитываются для определения объекта налогообложения и классифицируется как доход от операционной деятельности в декларации по налогу на прибыль предприятия.

Порядок формирования налога на добавленную стоимость претерпел более радикальные изменения. Передача товаров (даже несмотря на то, что на передаваемые в рамках договоров комиссии товары право собственности не переходит), так и передача услуг по договорам комиссии признается НКУ поставкой, а проводимые по таким договорам операции по поставке товаров/услуг, место поставки которых расположено на таможенной территории Украины являются объектом обложения НДС (п. 185.1 НКУ).

В свою очередь, в первом абзаце специального пункта 189.4 НКУ, затронувшего тему посреднических договоров, прописано, что базой налогообложения для товаров/услуг, которые передаются/получаются в рамках договоров комиссии, доверительного управления, является стоимость поставки этих товаров, определенная в порядке, установленном ст. 188 НКУ. Отсылка к положениям ст. 188 НКУ означает, что базу налогообложения при осуществлении посреднических операций следует определять в общеустановленном порядке. Для большинства из них, исходя из договорной (контрактной) стоимости, поставленных в рамках договоров комиссии товаров/услуг, но не ниже обычных цен [4].

Принимая во внимание указанные изменения, необходимо отметить, что они привели к значительным затруднениям в использовании различных форм посреднических договоров, однако, это не лишило их экономического смысла.

Что касается факторинга, то в Украине данная услуга является сравнительно новой. Основным её преимуществом для предприятий является возможность в бланковом режиме получать финансирование, что способствует ускорению оборачиваемости оборотного капитала и увеличению его доходности. Другие источники финансирования, как правило, имеют определенные ограничения, такие как объёмы оборота денежных средств по счетам, стоимость ликвидных активов предприятия и т.п.

Согласно Гражданскому Кодексу Украины, по договору факторинга одна сторона (фактор) передает или обязуется передать денежные средства в распоряжение второй стороне (клиента) за плату, а клиент уступает или обязуется уступить фактору свое право денежного требования к третьему лицу (должнику) [2].

Кроме того, в соответствии с Законом Украины «О банках и банковской деятельности», факторинг предполагает, что фактор, приобретая денежное требование, принимает на себя все риски, связанные с выполнением этих требований [5]. Это по сути исключает возможность применения факторинга с регрессом. Однако, несмотря на законодательные недочёты, факторинг является эффективным инструментом расчетов, финансирования, снижения рисков неплатежей по договорам купли-продажи. Кроме того, его можно определить как альтернативную форму кредитования в рамках пополнения дефицита оборотного капитала и более удобный способ финансирования для предприятий, активно ведущих торговую деятельность.

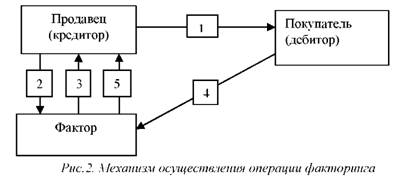

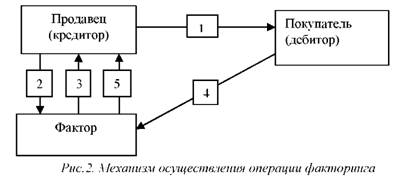

Механизм операции факторинга представлен на рисунке 2.

Как видно из данной схемы, отправной точкой процесса факторинга является продажа продукции покупателю на условиях отсрочки платежа. Вторая составляющая - это обращение поставщика (продавца) продукции в факторинговую компанию или банк, который предоставляет данную услугу и заключение соответствующего договора. На третьем этапе происходит выплата авансового платежа поставщику продукции (как правило, 50-90 % суммы поставки). После того как покупатель погасит задолженность фактору (4), последний оплачивает остаток денежных средств поставщику за вычетом своей комиссии (5).

Помимо непосредственного финансирования под уступку денежных требований, факторинг предполагает администрирование дебиторской задолженности (учет задолженности, регулярное предоставление соответствующих отчетов клиенту, контроль за своевременностью оплаты и работа с дебиторами). При этом факторинговые операции могут оказывать как финансовые организации, так и коммерческие банки.

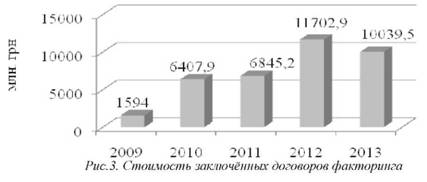

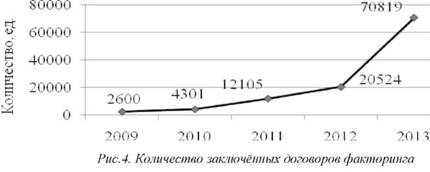

Перспективность развития факторинговых услуг подтверждают данные Национальной комиссии по государственному регулированию в сфере рынков финансовых услуг [6]. На рисунках 3 и 4 показана динамика предоставления факторинговых услуг украинскими факторинговыми компаниями за 2009-2013 годы.

В целом объём договоров факторинга, заключённых финансовыми компаниями в период с 2009 по 2013 г. вырос в 6,29 раз. В 2013 году по сравнению с 2012 наблюдается спад на 14,21 % или 1663,4 млн.грн. При этом количество таких договоров за тот же период возросло в 27 раз. Таким образом, имеет место тенденция заключения большего количества договоров, однако на меньшую сумму.

По состоянию на 31.12.2013 г. в Государственном реестре финансовых учреждений содержится информация о 163 финансовых компаниях, которые имеют право предоставлять услуги факторинга. В течение 2013 года финансовые компании выполнили 60524 договора на сумму 9167,8 млн. грн. и действующими остаются 7414 договора факторинга.

Механизм осуществления форфейтинговых операций напрямую связан с факторинговой схемой, однако имеет свои особенности. Трактовка форфейтинга в большинстве нормативных актов и научных трудах не раскрывает в полной мере сущность операции и механизм ее реализации. Большинство авторов формулируют форфейтинг как учет в банке поставщика пакета векселей, должником по которому является его покупатель без права последующего регресса банка на поставщика. Или характеризуют форфейтинг, как банковскую операцию, применяемую как средство рефинансирования коммерческого кредита во внешнеэкономическом обороте. Справедливым общим выводом, с нашей точки зрения, является раскрытие сущности форфейтинга как финансовой операции, которая основана на коммерческом кредите и характеризуется его свойствами. При этом её суть заключается в одновременной или постепенной продаже форфейтеру поставщиком финансовых активов, а именно дебиторской задолженности покупателя (за товары, работы и услуги), выраженной финансовыми инструментами, без права дальнейшего регресса со стороны форфейтера к форфейтисту [7].

Операция форфейтинга может быть непокрытой в случае, если форфейтист берет на себя все риски по сделке, или покрытой дополнительными финансовыми инструментами (аваль векселей, гарантия, покрытие имуществом в виде залога).

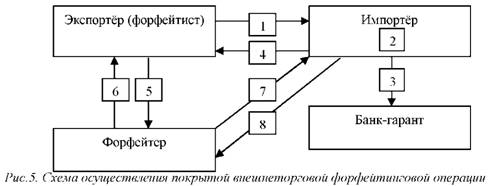

Принципиальная схема осуществления форфейтинговой операции представлена на рисунке 5.

На первом этапе экспортёр выставляет счёт импортеру за отгруженную продукцию. Далее импортёр переходит к процедуре оформления векселя, после чего передаёт его банку-гаранту для совершения процедуры авалирования (этап 3). На четвёртом этапе авалированный вексель предоставляется экспортёру, который в свою очередь обращается к форфейтеру с целью оформления договора о предоставлении соответствующих услуг (5). Вследствие данной сделки предприятие-экспортёр получает определённую сумму финансовых ресурсов, которые может свободно включить в свой хозяйственный оборот (6). На седьмом этапе после наступления срока оплаты по векселю форфейтер обращается к импортёру с требованием погасить долг и, как результат, получает требуемую сумму денежных средств. Процедура форфейтинга считается завершённой.

В условиях дефицита финансовых ресурсов для формирования оборотных активов используются также толлинговые схемы. В широком смысле под толлинговым операциями понимают порядок организации производства по переработке давальческого сырья, способы реализации готовой продукции, изготовленной из этого сырья, условия и формы расчетов за услуги по переработке.

Понятие давальческого сырья раскрывает один из подпунктов статьи 14 Налогового кодекса Украины [8], согласно которому давальческое сырье - это сырье, материалы, полуфабрикаты, комплектующие изделия, энергоносители, которые являются собственностью одного субъекта хозяйствования (заказчика) и передаются другому субъекту хозяйствования (производителю) для производства продукции, с последующей передачей или возвратом такой продукции или ее части владельцу или по его поручению третьему лицу.

Однако, с принятием Таможенного Кодекса[9] и Закона «О внесении изменений в Налоговый и Таможенный кодексы Украины, относительно согласования их отдельных норм» от 07.06.2012 года [10], понятие «давальческое сырьё» было исключено из законодательного обихода. Взамен него было введено понятие: операции по ввозу товаров на таможенную территорию Украины в таможенном режиме переработки на таможенной территории Украины. Особенности такого режима следующие:- помещение товаров в таможенный режим переработки на таможенной территории допускается с письменного разрешения органа доходов и сборов по заявлению владельца этих товаров;

- количество операций по переработке товаров не ограничивается;

- общий срок переработки не может превышать 365 (ранее 90) дней;

- операции по вывозу товаров, помещенных в таможенный режим переработки на таможенной территории и вывозимых за пределы таможенной территории Украины в том же состоянии, в котором были ввезены на таможенную территорию Украины, или в виде продуктов их переработки, освобождаются от обложения НДС.

В дальнейшем громоздкое определение операций по ввозу товаров на таможенную территорию Украины в таможенном режиме переработки на таможенной территории Украины будет заменено синонимом толлинг.

В экономической литературе различают два вида толлинга: внутренний и внешний. Внутренний толлинг предусматривает приобретение иностранной фирмой сырья в Украине, внешний - ввоз иностранного сырья из-за границы [11].

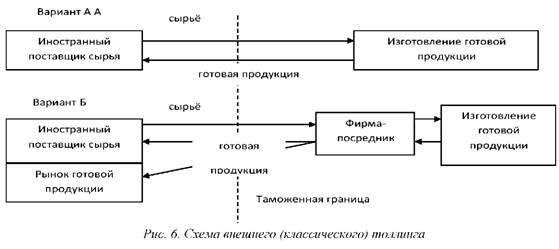

Процесс осуществления толлинговой операции представлен на рисунке 6.

На данной схеме нашли отображение два варианта взаимодействия между иностранным поставщиком сырья - непосредственное (вариант А) и через посредника (Б).

При этом рассматривается наиболее распространённый внешний вид толлинга.

Вариант опосредованных отношений имеет место по двум причинам. Во-первых, при условии, что партнеры по бизнесу по различным причинам не могут установить деловые контакты, поэтому необходим посредник. Во-вторых, в ситуации, когда владелец исходного сырья не заинтересован поставлять его на условиях толлинга, а изготовитель готовой продукции не имеет средств на закупку сырья. Функция посредника заключается в закупке сырья у поставщика на условиях договора поставки и предоставлении его изготовителю на условиях толлинга. Реализация изготовленного продукта ведется посредником, являющимся в силу толлингового соглашения собственником готовой продукции.

Одной из важнейших проблем, связанных с применением толлинга, является определение цены на толлинговую операцию. С одной стороны, заказчик, как владелец сырья и, как правило, полновластный владелец результатов хозяйственной деятельности, стремится максимизировать прибыль. С другой стороны, переработчик, который обладает основными средствами и соответствующим трудовым потенциалом для выполнения операций по переработке давальческого сырья, пытается повысить рентабельность своей деятельности. Эффективность операций, осуществляемых по толлинговым схемам, в значительной степени зависит от механизма перераспределения прибыли между двумя сторонами.

Несмотря на сложность и изменчивость законодательной базы, на сегодняшний день толлинг в Украине успешно используется в таких отраслях как металлургия, нефтеперерабатывающая, пищевая и лёгкая промышленность. На принципах международного толлинга функционируют шесть нефтеперерабатывающих заводов Украины, которым давальческое сырьё поставляют 250 фирм.

Применение толлинговых схем имеет как положительные, так и отрицательные аспекты.

К положительным чертам толлинговых операций можно отнести:

- получение предприятием-переработчиком необходимых финансовых ресурсов для производственной деятельности и пополнения оборотных средств;

- снижение себестоимости продукции для предприятия-заказчика (толлингера);

- создание новых рабочих мест на предприятиях.

Негативные особенности применения толлинговых схем:

- уменьшение налоговых платежей в бюджет страны базирования перерабатывающего предприятия;

- отсутствие заинтересованности толлингера в развитии предприятия, производящего продукцию;

- перемещение фондоёмких и экологически небезопасных производств в страны и регионы с относительно дешёвой рабочей силой и несовершенным экологическим законодательством.

Несмотря на приведенные замечания, толлинговый механизм является достаточно эффективным в условиях кризиса, когда предприятие испытывает недостаток в собственных финансовых ресурсах, имеет достаточно высокий уровень финансовой задолженности и сложности получения кредитов.

Выводы данного исследования и перспективы дальнейшей работы в этом направлении. Как видно из рассмотренных схем финансирования оборотных активов, все они могут быть применимы в условиях недостатка собственных оборотных средств на предприятиях и являются дополнительной альтернативой к общеизвестным способам формирования оборотных имущественных комплексов. Несмотря на законодательные коллизии и недочёты, авторы статьи уверены, что данные схемы применимы в современных экономических реалиях и могут принести дополнительную финансовую выгоду хозяйствующим субъектам. Основой дальнейших исследований может служить изыскание новых форм и способов финансирования оборотных активов в целях обеспечения повышения эффективности функционирования предприятий и национальной экономики в условиях дефицита финансовых ресурсов.

Список литературы

1. Кірейцев Г.Г. Фінансовий менеджмент: навчальний посібник / Г.Г. Кірейцев. - К.: ЦУЛ, 2002.- 496 с.

2. Цивільний кодекс України від 16 січня 2003 року № 435-IV [Електронний ресурс] - Режим доступу: http://zakon2.rada.gov.ua/laws/show/435-15

3. Закон України «Про фінансові послуги та державне регулювання ринків фінансових послуг» від 12 липня 2001 року № 2664-III [Електронний ресурс] – Режим доступу: http://zakon4.rada.gov.ua/laws/show/2664-14

4. Посреднические операции: налогообложение и учёт [Электронный ресурс] – Режим доступа: http://www.visnuk.com.ua/ru/pubs/id/2893

5. Закон України «Про банки і банківську діяльність» від 7 грудня 2000року № 2121-III [Електронний ресурс] - Режим доступу: http://zakon2.rada.gov.ua/laws/show/2121-14

6. Сайт национальной комиссии по государственному регулированию в сфере рынков финансовых услуг http://nfp.gov.ua

7. Галкіна А.С. Модель розвитку факторингових та форфейтингових операцій комерційного банку / А.С. Галкіна // Финансы, учёт, банки. - 2007. - № 13. - С.60-71

8. Податковий кодекс України від 2 грудня 2010 року № 2755-VI [Електронний ресурс] - Режим доступу: http://zakon3.rada.gov.ua/laws/show/2755-17

9. Митний кодекс України від 13 березня 2012 року № 4495-VI [Електронний ресурс] - Режим доступу: http://zakon4.rada.gov.ua/laws/show/4495-17

10. Закон України «Про внесення змін до Податкового та Митного кодексів України щодо узгодження їх окремих норм» від 7 червня 2012 року № 4915-VI [Електронний ресурс] - Режим доступу: http://zakon2.rada.gov.ua/laws/show/4915-17

11. Партин Г.О. Толінг як форма залучення обігового капіталу / Г.О. Партин, О.А. Горбач // Науковий вісник Національного лісотехнічного університету України. – 2011.- № 21.7. - С.243-248.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ