Исследование влияния продолжительности операционного и финансового циклов на финансовую устойчивость предприятий Тульской области

Козлова Надежда Олеговна,

канд. техн. наук, зав. кафедрой,

Россия, Тула,

Восточно-европейский институт экономики, управления и права,

Маркеева Татьяна Петровна,

канд. экон. наук, доцент,

Россия, Тула,

Тульский государственный университет

Известия Тульского государственного университета. Экономические и юридические науки

№1-1, 2016

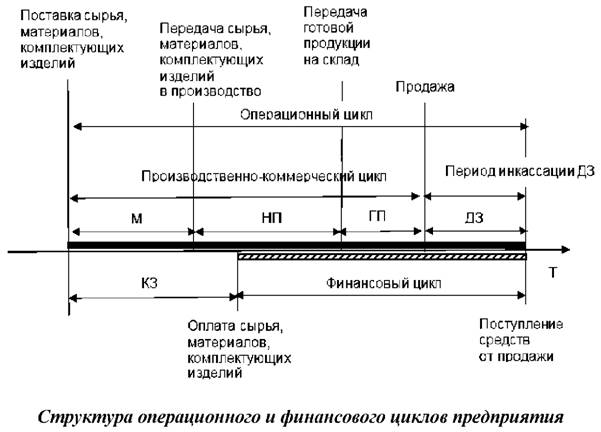

Одной из задач повышения эффективности работы предприятия и укреплению его платежеспособности является управление взаимосвязанными циклами - операционным циклом и финансовым циклом. Операционный цикл представляет собой время полного оборота оборотных активов предприятия. Финансовый цикл характеризует движение денежных средств от момента оплаты сырья, материалов, комплектующих изделий поставщикам до момента поступления средств от продажи готовой продукции, другими словами, финансовый цикл представляет собой время полного оборота денежных средств, инвестированных в оборотные активы и характеризует период дефицита денежных средств у предприятия [1].

Операционный цикл включает в себя две разные по экономическому содержанию составляющие: производственно-коммерческий цикл и период инкассации дебиторской задолженности. Производственно-коммерческий цикл характеризует движение материальных потоков от момента поставки на предприятие сырья, материалов, комплектующих изделий до момента продажи готовой продукции (рис.1).

Период инкассации дебиторской задолженности представляет собой время оборота дебиторской задолженности, начиная от момента продажи готовой продукции до момента поступления денежных средств за поставленную продукцию на предприятие.

В общем случае связь между финансовым и операционным циклами отражается следующим выражением:

ФЦ = ОЦ - ПОкз, (1)

где ФЦ - продолжительность финансового цикла;

ОЦ - продолжительность операционного цикла;

ПОкз - период оборота кредиторской задолженности в днях.

Операционный цикл предприятия можно оценить на основе продолжительности оборота отдельных видов оборотных активов предприятия:

ОЦ = ПОм + ПОнп + ПОгп + ПОдз + ПОАвыд, (2)

где ПОм - период оборота запасов сырья, материалов, комплектующих изделий в днях;

ПОнп - период оборота незавершенного производства в днях;

ПОгп - период оборота запасов готовой продукции в днях;

ПОдз - период оборота дебиторской задолженности в днях;

ПОАвыд - период оборота авансов, выданных за закупаемые материалы с учетом удельного веса материальных ценностей, поступивших на условиях предоплаты, в днях.

Учитывая (1), (2), а также разную структуру кредиторской задолженности и возможность поступления на счет предприятия частичной или полной предоплаты за поставляемую продукцию, получим окончательное выражение для финансового цикла предприятия:

ФЦ = П0М + ПОнп + ПОгп+ ПОдз+ ПОАвыд - ПОкз - ПОпкз - ПОАпол, (3)

где ПОПкз - период оборота прочей кредиторской задолженности в днях;

ПОАпол - период оборота авансов, полученных за поставляемую продукцию с учетом удельного веса готовой продукции, поставляемой на условиях предоплаты, в днях.

С целью укрепления платежеспособности предприятия стремятся сократить как продолжительность операционного цикла, так и продолжительность финансового цикла.

На продолжительность операционного цикла влияют четыре фактора: величина периода оборота запасов сырья, материалов и комплектующих изделий; величина периода оборота незавершенного производства; величина периода оборота запасов готовой продукции; величина периода инкассации дебиторской задолженности.

Два первых фактора зависят от используемой на предприятии технологии производства. Период оборота незавершенного производства характеризует продолжительность процесса производства. Очевидно, что производства с высокой степенью автоматизации имеют меньшую величину продолжительности процесса производства. Используемые в процессе производства сырье и материалы в зависимости от технологии могут обладать разной степенью доступности на рынке как с точки зрения цены, так и объемов предложения, а также ритмичности поставок. Поэтому, выбирая технологию производства, предприятие должно оценить последствия для объема его средств, которые будут связаны в запасах в связи с необходимостью достижения бесперебойности производственного процесса [2, 3].

На длительность периода оборота запасов готовой продукции влияет степень востребованности продукции рынком, в том числе наличие постоянных потребителей, а также общеэкономические тенденции.

В свою очередь, продолжительность периода инкассации дебиторской задолженности зависит от политики предприятия в сфере управления дебиторской задолженностью.

Следует отметить, что два первых фактора являются более устойчивыми в отличие от двух последних, что требует от предприятия более пристального мониторинга как состояния сбыта готовой продукции, так и ситуации с погашением дебиторской задолженности потребителями.

Рассмотрим, какие результаты по продолжительности операционного и финансового циклов имеют предприятия Тульской области. На основе данных публичной финансовой отчетности [4] нами были рассчитаны периоды оборачиваемости отдельных оборотных активов двух предприятий Тульской области, имеющих устойчивые положительные финансовые результаты деятельности, а именно ОАО «Тулачермет» (производство черных металлов) и ОАО НОК «АЗОТ» (производство удобрений и азотных соединений) (табл.). При расчете соответствующих показателей использовались следующие методические подходы c учетом доступности только публичной отчетности.

1. Расчет периодов оборачиваемости производственных запасов, незавершенного производства, готовой продукции, дебиторской и кредиторской задолженностей в днях определялся как отношение их среднегодовых величин к выручке за год, помноженное на 360 дней. Среднегодовые величины рассчитывались как полусумма значений соответствующих показателей на начало и конец года.

2. Для расчета потребности в собственном оборотном капитале использован следующий алгоритм:

2.1. Определение средней величины дебиторской задолженности свободной от доли, приходящейся на прибыль от продаж. Для этого по отчету о финансовых результатах рассчитан уровень прибыли от реализации как отношение суммы прибыли от продаж к сумме выручки. Уровень прибыли от продаж принимается за долю дебиторской задолженности, приходящейся на прибыль от продаж.

2.2. Определение средней величины вложенного в текущие активы капитала как суммы средних величин авансов, выданных поставщикам, производственных запасов, остатков незавершенного производства, остатков готовой продукции и средней величины дебиторской задолженности свободной от доли, приходящейся на прибыль от продаж.

2.3. Расчет потребности в собственном оборотном капитале как разности средней величины вложенного в текущие активы капитала и средних остатков кредиторской задолженности в совокупности с авансами, полученными от покупателей.

Показатели операционного и финансового циклов, платежеспособности и финансовой устойчивости

| № п/п | Показатель | ОАО «Тулачермет» | ОАО НОК «АЗОТ» | ||

| 2014 г. | 2013 г. | 2014 г. | 2013 г. | ||

| 1 | Длительность хранения производственных запасов, дн. | 22,47 | 25,49 | 20,11 | 24,94 |

| 2 | Длительность процесса производства, дн. | 0,397 | 0,456 | 0,722 | 0,608 |

| 3 | Длительность хранения готовой продукции, дн. | 1,319 | 1,392 | 4,688 | 4,884 |

| 4 | Период погашения дебиторской задолженности, дн. | 23,6 | 22,89 | 41,46 | 43,14 |

| 5 | Продолжительность операционного цикла, дн. | 47,79 | 50,22 | 66,98 | 73,58 |

| 6 | Средний срок погашения кредиторской задолженности, дн. | 52,25 | 33,44 | 29,98 | 29,31 |

| 7 | Продолжительность финансового цикла, дн. | -4,46 | 16,79 | 37,67 | 44,27 |

| 8 | Потребность в собственном оборотном капитале, тыс. руб. | -4905778 | -547491 | 1172222 | -484489 |

| 9 | Собственный оборотный капитал, тыс. руб. | -96371 | -706252 | -9309580 | 914206 |

| 10 | Потребность в краткосрочных кредитах и займах, тыс. руб. | -4809407 | 158761 | 10481802 | -1398695 |

| 11 | Фактическая сумма краткосрочных кредитов, тыс. руб. | 2889596 | 3344348 | 15572560 | 600814 |

| 12 | Коэффициент текущей ликвидности | 1,000632 | 0,912645 | 0,533049 | 1,437144 |

| 13 | Коэффициент автономии | 0,444731 | 0,421475 | 0,358392 | 0,75392 |

3. Величина собственного оборотного капитала определялась как разность собственного капитала (раздела III баланса) и стоимости внеоборотных активов (раздела I баланса).

4. Потребность в краткосрочных кредитах и займах рассчитывалась как разность величины потребности в собственном оборотном капитале и величины собственного оборотного капитала.

5. Коэффициент текущей ликвидности рассчитан по отношению величины оборотных активов к величине текущих обязательств.

6. Коэффициент автономии рассчитан как отношение величины собственного капитала к величине валюты баланса.

Длительность операционного цикла в ОАО «Тулачермет» в 2014 г. составила 47,8 дн., что лучше по сравнению с 50,2 дн. в 2013 г. Основной вклад в продолжительность операционного цикла вносят период хранения запасов 22,5 дн. и период погашения дебиторской задолженности 23,6 дн. Срок погашения кредиторской задолженности в 2014 г. существенно увеличился до 52,25 дн. с 33,4 дн. в 2013 г. В связи с чем финансовый цикл стал отрицательным -4,46 дн. (в 2013 г. продолжительность финансового цикла составляла 16,8 дн.). Следовательно, ОАО «Тулачермет» не нуждалось в собственном оборотном капитале, поскольку финансирование осуществлялось за счет кредиторской задолженности.

Кроме того, несмотря на то что собственный оборотный капитал у организации еще является отрицательной величиной (хотя в 2014 г. это значение улучшилось по сравнению с предыдущим годом) в 2014 г. отсутствовала и потребность в краткосрочных кредитах и займах. Однако фактическая сумма краткосрочных кредитов и займов на отчетную дату составила 2889596 тыс. руб. Данная сумма сопоставима с увеличением стоимости внеоборотных активов, поэтому можно предположить, что организация использовала краткосрочные кредиты и займы для финансирования внеоборотных активов, что экономически не выгодно в связи с более высокой стоимостью краткосрочных кредитов.

В предыдущем году организация не испытывала потребности в собственном оборотном капитале, поскольку финансирование оборотных активов также осуществлялось за счет кредиторской задолженности. Однако организация испытывала потребность в заемном финансировании на отчетную дату в объеме 158761 тыс. руб., которых не хватало для финансирования внеоборотных активов. Тем не менее организация привлекла заемное финансирование в двукратно большем объеме (3344348 тыс. руб.). экономически это не было обосновано, что и сказалось на более низком значении коэффициента ликвидности. Поскольку авторы не располагают другой информацией, кроме публичной отчетности, то можно предполагать, что это может быть связано с неравномерностью поступления на предприятие денежных средств от потребителей в течение года. В противном случае можно предположить, что организация компенсирует недостатки управления финансовыми потоками посредством увеличения срока погашения кредиторской задолженности.

Рассмотрим ситуацию в ОАО НОК «АЗОТ». У данной организации продолжительность операционного цикла выше и составляет 67 дней в основном за счет длительного периода погашения дебиторской задолженности, составляющего 41,5 дня. Продолжительность периода хранения производственных запасов в 20,1 дн. сопоставима с первой организацией, в то время как длительность хранения запасов готовой продукции несколько больше и составляет 4,7 дн. Следует отметить, что по сравнению с предыдущим годом в ОАО НОК «АЗОТ» на 4,8 дн. сократилась продолжительность хранения производственных запасов, на 1,7 дн. сократился срок погашения дебиторской задолженности. При этом срок погашения кредиторской задолженности практически не изменился и составил 30 дней. Таким образом, продолжительность финансового цикла сократилась с 44,3 дн. в 2013 г. до 37,7 дн. в 2014 г.

В 2013 г. у организации не было потребности в собственном оборотном капитале, а также в краткосрочных кредитах и займах, поэтому незначительная величина привлеченных краткосрочных кредитов в объеме 600814 тыс. руб. существенно не ухудшило текущую платежеспособность организации, коэффициент текущей ликвидности составил 1,44. О достаточной финансовой устойчивости свидетельствовал и коэффициент автономии, составлявший 0,75. В 2014 г. Ситуация поменялась: возможно, вследствие экономического кризиса как результата «войны экономических санкций» или по каким-то другим причинам, акционеры сократили объем собственных источников финансирования деятельности организации более чем на 7 млрд руб. при увеличении валюты баланса на 5 млрд руб. В результате сократился собственный оборотный капитал, появилась потребность в краткосрочных кредитах и займах, снизилась текущая ликвидность организации, коэффициент текущей ликвидности сократился до 0,53, ухудшилась финансовая устойчивость организации, коэффициент автономии сократился до 0,36.

Проведенное исследование показало, что организации используют разные подходы для обеспечения платежеспособности и финансовой устойчивости. В частности, в ОАО «Тулачермет» в кризисной ситуации использовали в качестве источника финансирования оборотных средств кредиторскую задолженность. Однако при этом неоправданно высокими оказались суммы привлеченных краткосрочных займов. Данной организации можно рекомендовать использовать существующие, хорошо себя зарекомендовавшие на практике методики управления продолжительностью операционного и финансового циклов, например [5].

ОАО НОК «АЗОТ» реализует более эффективные методики управления продолжительностью операционного и финансового циклов и платежеспособностью организации. Однако действия организации в условиях кризиса продемонстрировали, что платежеспособность и финансовая устойчивость организации зависят не только от контроля продолжительности операционного и финансового цикла, но и от структуры источников финансирования хозяйственной деятельности организации.

Кроме того, можно сделать вывод, что российским компаниям не доступны внешние источники долгосрочного финансирования, поэтому им приходится привлекать для финансирования внеоборотных активов краткосрочные кредиты и займы, что снижает эффективность их использования.

Таким образом, для достижения цели повышения платежеспособности и финансовой устойчивости организации требуется разработка и реализация комплексного подхода, включающего мероприятия по управлению продолжительностью операционного и финансовых циклов и мероприятия по управлению структурой капитала организации, а также механизм координации разрабатываемых мероприятий с целью достижения не локальных максимумов эффективности от отдельных мероприятий, а интегрального максимума эффективности от скоординированного комплекса мероприятий.

Список литературы

1. Ковалев В.В. Финансовый менеджмент: теория и практика. 3-е изд., перераб. и доп. М.: Проспект, 2013. 1104 с.

2. Федорова Е.А., Козлова Н.О. Модернизация российских промышленных предприятий: технологический аспект // Известия Тульского государственного университета. Экономические и юридические науки. 2011. № 2. Ч.1. С. 3-10.

3. Федорова Т.А., Бельская Е.В. Механизм гармонизации производственной и коммерческой политик промышленного предприятия с учетом экономической безопасности // Известия Тульского государственного университета. Экономические и юридические науки. 2014. № 5. Ч.1. С. 132-143.

4. Официальный сайт Центра раскрытия корпоративной информации [Электронный ресурс]. Режим доступа: htpp://e-diselosure.ru.

5. Леднев А. Как планировать продолжительность финансового и операционного циклов // Финансовый директор. 2011. № 2. С.11-19.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ