Развитие моделей оценки размера операционного риска

А.С. Соловьева, магистр экономики

Финансовый университет при Правительстве

Российской Федерации (Россия г. Москва)

Экономика и бизнес: теория и практика

№4 2018

Аннотация. Данная статья представляет собой полный обзор существующего на сегодняшний день многообразия методов оценки размера операционного риска. Методы рассматриваются от простых к сложным, начиная с BIA и стандартизированных подходов, заканчивая группой продвинутых подходов и анализом новейшей методики, предложенной Базельским комитетом. Представляется сравнительный анализ и оценка возможности практического применения данных методов. Определены ключевые отличия новейшего метода SMA по сравнению с ранее предложенными методами.

Одной из важнейших задач управления операционным риском является определение размера капитала на покрытие убытков от реализации рисковых событий. Основная идея, лежащая в основе управлением операционными рисками по рекомендациям Базель II, состоит в том, что для их компенсации следует выделить объективно обоснованную часть капитала банка: определить и установить норматив минимально достаточного уровня капитала для покрытия операционных рисков.

В рамках первого компонента Базеля II Комитетом предлагается ряд методов оценки операционного риска. Данные методы на сегодняшний день являются общепринятыми в банковской практике. Банки и регуляторы большинства стран ориентируются именно на этот перечень методов оценки в своей практике.

БКБН предлагает банкам внедрять следующие методы оценки в зависимости от степени развитости системы управления операционным риском в банке:

1. Базовый индикативный подход (BIA, Basic Indicator Approach).

Суть данного подхода состоит в нормировании среднего показателя доли валового дохода (базового индикатора), направляемой на компенсацию общего операционного риска.

При расчете базового индикатора учитывают чистые процентные доходы и чистые непроцентные доходы.

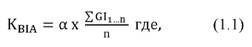

Норматив покрытия операционного риска при применении базового индикативного подхода согласно рекомендациям, Базель II, принятым ЦБ РФ рассчитывают по формуле [1]:

KBIA - норматив покрытия операционного риска (требование к капиталу);

GI - положительный ежегодный валовый доход за предыдущие три года;

n - количество лет из предыдущих трех, в которые валовый доход был положительным;

α = 15%, данный показатель установлен

Комитетом и относится к отраслевому уровню требуемого капитала.

Метод базового индикативного подхода дает хорошие результаты в небольших кредитных организациях, с относительно простой организационной структурой и, что особенно важно, в стабильных внешних условиях функционирования банка. В то же время, затраты на применение этого метода невелики, что можно рассматривать, как фактор компенсации проявляющихся рисков, в том числе операционных. Однако при применении данного метода, размер капитала может быть значительно завышен, так как не учитывает статистических данных о фактически операционных потерях в банке.

2. Группа стандартизированньгх подходов.

Данная группа включает в себя два метода:

- Стандартизированный подход (TSA, The Standardized Approach)

- Альтернативный стандартизированный подход (ASA, Alternative Standardized Approach)

В рамках стандартизованного подхода к оценке операционного риска деятельность банка разделяется на 8 бизнес-линий, для которых рекомендованы собственные нормативы доли их валового дохода на покрытие операционного риска (β -коэффициенты).

Содержание направления деятельности по каждой бизнес-линии и составляющие его бизнес-процессы приведены в Таблице 1. [2]

Таблица 1. Содержание бизнес-линий в соответствии с классификацией БКБН.

| Бизнес-линии | Спектр услуг | Бета-кэффициенты |

| Корпоративное финансирование (β1), | Оказание банковских услуг корпоративным клиентам и органам власти, первичное размещение эмиссионных ценных бумаг, гарантированное размещение ценных бумаг, банковское сопровождение процессов слияния, поглощении или приватизации юридических лиц и некоторые другие процессы. | 18% |

| Торговля и продажи (β2) | Операции и сделки на фондовом рынке, например, приобретение и продажа ценных бумаг с целью получения инвестиционного или курсового дохода, срочные сделки с ценными бумагами, с производными инструментами, сделки с иностранной валютой, драгоценными металлами и другие. | 18% |

| Розничные банковские операции (β3) | Банковское обслуживание физических лиц, включает в себя все соответствующие ссудные и депозитные операции, операции со счетами, платежи, трастовые операции, обслуживание банковских карт и некоторые другие. | 12% |

| Коммерческие банковские операции (β4) | Широкий комплекс банковских услуг по обслуживанию юридических лиц, таких как предоставление ссуд, привлечение депозитов, открытие и ведение банковских счетов и осуществление платежей по поручению юридических лиц, лизинговые операции, кассовые операции и инкассирование и другие. | 15% |

| Платежи и расчеты (β5) | Платежно-расчетные операции банка с физическими и юридическими лицами, не являющимися клиентами банка: нетто-расчеты, инкассация, клиринг и иные. | 18% |

| Агентские услуги (β6) | Доверительное хранение документов, ценностей, денежных средств и иного движимого имущества, а также выполнение функций эмиссионного и платежного агента. | 15% |

| Управление активами (β7) | Комплекс трастовых операций с ценными бумагами, денежными средствами и другим имуществом физических и юридических лиц. | 12% |

| Розничные брокерские услуги (β8) | Все виды посредничества, в том числе розничного, допустимые банковским законодательством и уставом банка. | 12% |

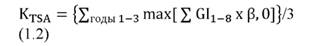

Норматив покрытия операционного риска при применении стандартизованного подхода рассчитывают по формуле:

KTSA норматив покрытия операционного риска (требование к капиталу);

GI1-8 - ежегодный валовый доход данного года, определенный согласно базовому индикативному подходу для каждой из восьми бизнес-линий;

β1-8 - установленный Комитетом фиксированный процент, связывающий уровень требований к капиталу с уровнем валового дохода для каждой из восьми бизнес-линий.

Ключевым отличием ASA от TSA является использование отличного от BI индикатора для двух бизнес-линий (розничные банковские операции и коммерческие банковские операции).

KRB = βRB х m LARB

KRB - требование к капиталу для розничной банковской бизнес-линии;

βRB - бета для розничной банковской бизнес-линии;

LARB - общие непогашенные розничные кредиты и авансы (не взвешенные по риску и включая резервы), усредненные за последние 3 года;

m = 0,035.

Стандартизированный подход имеет ряд преимуществ и недостатков по сравнению с Базовым индикативным подходом. Плюсы и минусы Стандартизированного подхода описаны в Таблице 2.

Таблица 2. Преимущества и недостатки стандартизированного подхода перед базовым индикативным подходом.

| Преимущества TSA перед BIA | Недостатки стандартизированного подхода TSA |

| Использование TSA дает возможность оценивать распределение величины ОР по бизнес-линиям банка | Сложность использования TSA российскими банками состоит в том, что структура бизнес-линий не соответствует организационной структуре крупных западных банков, поэтому неясно, к каким бизнес-линиям отнести отдельные операции, сложно определить валовую прибыль для отдельных бизнес- линий |

| В различных банках по одним и тем же символам ОФР (форма 0409102) могут учитываться доходы и расходы от разных бизнес-линий. То есть методика разделения доходов и расходов на бизнес-линии не является универсальной | |

| Необходим постоянный аудит отчетности на предмет появления в ней новых используемых символов ОФР (например, в связи с изменением состава видов деятельности банка) с последующим распределением дохода по соответствующим бизнес-линиям | |

| Использование TSA позволяет снизить требования к капиталу под ОР | Следует учитывать, что при росте валового дохода размер капитала под ОР будет также пропорционально расти. |

| В случае получения высокого валового дохода по бизнес-линиям, где β = 18%, сумма требований к капиталу под ОР может несильно отличаться от суммы капитала под ОР, рассчитанному по BIA. | |

| Значения коэффициента β рассчитаны на основании европейской отраслевой статистики. В российской практике соотношение между валовым доходом по бизнес-линии и уровнем убытка от операционного риска может быть иным. | |

| Поощряет банк на усилия по управлению ОР | Предъявляет ряд квалификационных требований к банку для использования стандартизированного подхода. |

| Квалификационные критерии для использования банками ASA не заданы (должны быть разработаны органом надзора) | |

| Отрицательный валовой доход любой бизнес-линии может без ограничений компенсироваться положительным валовым доходом в других бизнес-линиях | После получения банком разрешения на использование продвинутого подхода банку не будет позволено по своему усмотрению (без разрешения органа надзора) возвращаться к более простому подходу |

3. Группа усовершенствованных «продвинутых» подходов (Advanced Measurement Approach, AMA).

К основным подходам в рамках AMA относятся:

- Подход внутреннего измерения (Internal Measurement Approach, IMA).

- Подход на основе распределения потерь (Loss Distribution Approach, LDA).

- Подход на основе моделирования сценариев (Scenario Based Approach, SBA).

- Подход оценочных карт или балльно-весовой подход (Scorecard Approach, SCA).

- Новый стандартизированный подход (Standardized Measurement Approach, SMA)

Рассмотрим некоторые из приведенных выше методов более подробно.

Общим для всех из них является, то что для «продвинутых» подходов источником данных является т.н. «база событий». Это - база данных по всем инцидентам потерь, понесенных финансовой организацией, которые относятся к реализации операционного риска. Базельский комитет дает рекомендацию использовать данные за последние 5 лет для построения моделей на основе перечисленных выше методов. [3]

Для начала, рассмотрим более простой метод - подход внутреннего измерения (Internal Measurement Approach, IMA).

Данный подход включает в себя три основных этапа:

1. Выделение типовых направлений банковской деятельности i=1...8. (аналогично с методом TSA).

2. Выявление типичных видов убытка для каждого из направлений основываясь на классификации по 7-ми категориям убытков, предложенных БКБН.

3. Расчёт размера резервируемого капитала на покрытие операционного риска по формуле.

4.

ORC = ∑i∑jγi,j х EIi,j х PEi,j x LGEi,j (1.3)

или,

ORC = ∑i∑jγi,j х ELi,j (1.4)

где, EIi,j -стоимость под риском;

PEi,j- вероятность проявления операционных потерь;

LGEi,j - уровень потерь в случае реализации риска;

ELi,j - размер ожидаемого убытка;

γi,j - коэффициент непредвиденных убытков.

Более сложный метод оценки операционного риска - подход на основе распределения потерь (Loss Distribution Approach, LDA).

Суть метода заключается в следующем:

- Необходимо подобрать распределения для частоты реализации потерь и тяжести потерь по внутренним и внешним событиям операционного риска.

- На основе полученных распределений по методу Монте-Карло смоделировать годовые потери от операционного риска.

- По полученной кривой плотности распределения годовых потерь оценить параметры VaR, EL, UL.

Результат применения модели можно изобразить в виде Рисунка 1:

- Расчёт ожидаемых потерь банка от операционного риска.

- Расчёт суммы возможного убытка от операционного риска, который не будет превышен с определенной вероятностью (95%, 99%, 99.9%) VaR операционного риска.

- Расчёт непредвиденных потерь банка от операционного риска (UL), на основе которого может быть оценена величина экономического капитала на покрытие операционного риска.

Сценарный анализ позволяет исследовать потери от операционного риска, которые могут произойти в результате реализации различных событий, вероятность возникновения которых мала, однако последствия от их возникновения могут быть существенными. Данный метод позволяет частично решить проблему «толстых хвостов» LDA, так как позволяет смоделировать те сценарии, которые не попадают в величину моделируемых потерь с использованием VaR.

Сценарное моделирование таких событий происходит за счет изменения различных индикаторов риска (количества и объема проводимых операций; частоты появления неблагоприятных событий; тяжести последствий от их появления; балльных оценок факторов, влияющих на контрольную среду организации и т.д.)

Метод оценочных карт или балльно-весовой метод

Заключается в оценке риска в сопоставлении с мерами по его минимизации. На основе экспертного анализа выбираются информативные для целей управления риском показатели и определяется их относительная значимость (весовые коэффициенты). Затем выбранные показатели сводятся в таблицы (оценочные карты) и оцениваются с использованием различных шкал. Полученные результаты обрабатываются с учетом весовых коэффициентов и сопоставляются в разрезе направлений деятельности кредитной организации, отдельных видов банковских операций и других сделок. Позволяет выявить слабые и сильные стороны в управлении риском.

Новый стандартизированный подход (SMA)

Последней тенденцией развития моделей оценки операционного риска является текущая разработка БКБН нового метода SMA. Предпосылками внедрения данных методов послужил анализ практики внедрения АМА моделей со стороны БКБН, проблемы оценки данных методов со стороны регуляторов, сложности применения данных подходов для банков. Комитет считает, что сочетание простой стандартизированной меры операционного риска и данных об убытках конкретного банка позволит обеспечить достаточную чувствительность к риску. Комитет считает, что эта комбинация также выполняет свои задачи по сопоставимости измерения капитала с учетом рисков и уменьшения сложности модели. Расчет размера капитала с применением метода SMA сочетает в себе бизнес-индикатор (BI) и компоненту убытков в (Loss Component, LC).

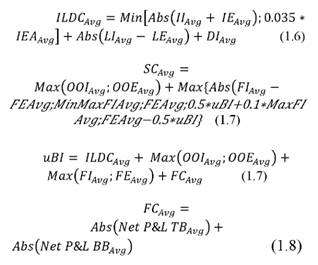

Формула для расчета BI будет изменена по и примет следующий вид:

BI = ILDCAvg + SCAvg + FCAvg (1.5)

где ILDC - Процентные, лизинговые, дивидендные компоненты

SCAvg - Компонента расчетного бизнеса «Услуги»

FCAvg - Финансовая компонента

IIAvg - Процентные доходы (кроме финансового и операционного лизинга)

IEAvg - Процентные расходы (кроме финансового и операционного лизинга)

LIAvg - Доходы от лизинга

LEAvg - Расходы на лизинг

DIAvg - Доход в виде дивидендов

OOIAvg - Прочие операционные доходы

OOEAvg - Прочие операционные расходы

uBI- Нескорректированный бизнес-индикатор, то есть BI без корректировки на большие значения финансовых результатов от расчетного (комиссионного) бизнеса.

P&L- отчет о прибылях и убытках

BB - Банковский портфель

TB - Торговый портфель

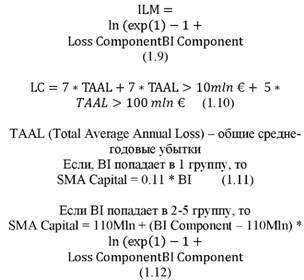

Далее, на основании полученного результата расчета банки делятся на 5 категорий, описанных в Таблице 3, в зависимости от значений которых размер капитала будет определяться двумя методами.

Таблица 3. Диапазоны компоненты BI в зависимости от размера BI.

| Группы | Диапазон BI | Компонента BI |

| 1 | от €0 до €1 млрд | 0.11xBI |

| 2 | от €1 до €3 млрд | €110 млн + 0.15 x (BI - €1 млрд) |

| 3 | от €3 до €10 млрд | €410 млн + 0.19 x (BI - €3 млрд) |

| 4 | от €10 до €30 млрд | €1.74 млрд + 0.23 x (BI - €10 млрд) |

| 5 | более €30 млрд | €6.34 млрд + 0.29 x (BI - €30 млрд) |

Статистика по реализации внутренних убытков встроена в SMA через Мультипликатор внутренних убытков (Internal Loss Multiplier, ILM). Формула Мультипликатора внутренних убытков приведена ниже:

Проанализировав проект новой методики следует отметить несколько ключевых отличий по сравнению с методами АМА предложенными БКБН ранее.

- Во-первых, для определения размера операционного риска с помощью SMA не требуется разделения убытков по различным категориям и использования сложного математического аппарата для моделирования распределения потерь. В расчете участвует только показатель средних годовых потерь за последние три года.

- Во-вторых, не обозначается степень использования внешних данных о потерях других банков и банковского сектора в целом, что упрощает задачу расчета размера операционного риска, в то же время не позволяя учитывать эту информацию при расчетах.

- В-третьих, изменена формула расчета базового индикатора, с целью избежать повышенных требований к капиталу в отношении определенных бизнес-моделей, например, таких, которые основаны на распределении продуктов, купленных у третьих лиц, или основанные на высокой процентной марже. Также были сделаны корректировки для учета операций финансовой и операционной аренды (лизинга).

- В-четвертых, в сравнении со базовым индикативным стандартизированными подходами в расчет ввод ится компонента убытков, что повышает чувствительность к риску и точность расчета.

На данный момент, БКБН представил проект нового метода регуляторам различных стран и мировому банковскому сообществу, а также провел опрос среди участников рынка, где попросил оценить новую модель. Новый метод оценки до сих пор дорабатывается. БКБН планирует представить финальный вариант методики в 2018 году.

Библиографический список

1. Письмо Банка России от 24.05.2005 N 76-Т "Об организации управления операционным риском в кредитных организациях"

2. Сазыкин Б.В. Управление операционным риском в коммерческом банке. М.: Изд-во «Вершина», 2007. - 272 с.

3. Basel II: International Convergence of Capital Measurement and Capital Standards: a Revised Framework 2004

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ