Формирование инвестиционного портфеля

Дмитриев Николай Дмитриевич

Студент магистратуры 2-го курса

направление «Финансовый менеджмент организации»,

Институт магистратуры, Санкт-Петербургский государственный экономический университет,

191023, РФ, Санкт-Петербург, улица Садовая, дом 21.

Научный руководитель:

Тихонова Майя Владимировна

Кандидат экономических наук, доцент,

заместитель заведующего кафедрой экономики

и управления предприятиями и производственными комплексами,

Санкт-Петербургский государственный экономический университет.

Стратегии бизнеса

№5 (61) 2019

Аннотация. Статья посвящена аналитическому исследованию в области проблемы формирования инвестиционного портфеля, основываясь на целях, которые ставят перед собой инвесторы. в процессе исследования были рассмотрены базовые пункты формирования собственного инвестиционного портфеля на основе существующих на российском рынке различных прибыльных активов, таких, как акции, облигации, паевые фонды, инвестиции в Форекс, доверительное управление и высокорискованные вложения. также были проанализированы подходы к формированию инвестиционного портфеля, исходя из целевых установок, финансовых возможностей инвестора, предполагаемых доходов и допустимого уровня рисков.

Инвестиционный портфель (investment portfolio) - это множество различных инвестиционных активов, направленных на достижение финансовой цели. Как правило, для большинства инвесторов основная финансовая цель - получение прибыли.

Формирование инвестиционного портфеля происходит в несколько этапов:

- выбор наиболее оптимальной инвестиционной стратегии;

- выбор инвестиционных инструментов;

- управление имеющимися активами; Итог - получение прибыли.

Инвестиционная стратегия - это комплекс мер, направленных на достижение определенной финансовой цели [1]. Основные стратегии, позволяющие осуществлять формирование и организовать грамотное управление инвестиционными портфелями строятся на техническом анализе рынка. В свою очередь, технический анализ способствует прогнозированию динамики и тенденций цен на базовые активы с помощью рассмотрения графика движения рынка за прошедшие исторические этапы.

Движение рынка характеризуется информацией о ключевых элементах: цена актива, объем торговли и открытый интерес участников рынка. Цена является ключевым фактором и может рассматриваться как реальная цена на товар, так и значение различных индексов (биржевой индекс, валютный и другие). Под объемами торговли понимается общая величина заключенных договоров по рассматриваемому активу за конкретный временной промежуток. Открытый интерес участников рынка заключается в количестве позиций, который были не закрыты за рассматриваемы интервал.

Стоит учитывать, что инвестиций без риска не существует. Любой инвестор, который приходит на рынок должен осознавать невозможность достижения стопроцентной прибыли. Даже самые консервативные виды инвестирования, такие как банковский депозит, несут в себе риск.

Факторы, оказывающие влияние на доходность активов, очень сложно просчитать. Это могут быть как внешние макроэкономические причины в форме экономических кризисов, роста инфляционных процессов или колебания валютных курсов, так и внутренние, связанные с проблемами организации на бирже. Самый серьезный фактор, который влияет на успешность создания инвестиционного портфеля, - финансовая грамотность самого инвестора.

В табл. 1 представлены 3 инвестиционные стратегии, чаще всего выделяемые в научной литературе, которые зависят от потенциальной доходности и возможных финансовых рисков.

Таблица 1. Виды инвестиционных стратегий [4]

| № | Название | Сущность и основные параметры |

| 1 | Консервативная |

• Цель: сохранение капитала и его защиты от инфляции; • Доходность: не более 15% в год; • Риск потери средств: минимален; • Инструменты реализации: банковские вклады, вложения в недвижимость, федеральные облигации, валютные резервы |

| 2 | Умеренная |

• Цель: получение хорошей доходности при умеренных финансовых рисках. • Доходность: 15-30% годовых • Риск потери средств: средний • Инструменты реализации: акции голубых фишек, вложения в инвестиционные фонды, паевое инвестирование. |

| 3 | Агрессивная |

• Цель: получение высокого дохода, при повышенных рисках. • Доходность: от 30% годовых • Риск потери средств: высокий • Инструменты реализации: акции компании второго эшелона, стартапы, доверительное управление, высокорисковые инвестиции - форекс, крипторынок, ИИС. |

Основываясь на имеющихся стратегиях и исходя из финансовых целей, на втором этапе необходимо выбрать инвестиционные инструменты, с помощью которых осуществляется финансовый план. В свою очередь, выделяют следующие инвестиционные инструменты (активы):

- Классические активы сохранения: облигации, бонды, депозитные вклады, вложения в драгоценные металлы и счета, валюта;

- Активы роста: паевые фонды, акции компании первого эшелона, взаимные фонды, корпоративные облигации;

- Активы рискового капитала: компаний второго эшелона, стартапы, доверительное управление, рынок Форекс - структурированные предложения [3].

Данный этап формирования инвестиционного портфеля является самым важным, так как от правильно выбранного инвестиционного инструмента зависит потенциальная прибыль инвестора и возможные риски убытков.

Следующим шагом является выбор наиболее оптимального управления активами. Просто купив облигации или ценные бумаги и ждать, когда капитал начнет приумножаться, является неправильным, так как шансы на это будут минимальными. Необходимо следить за своими активами и своевременно принимать соответствующие меры.

Например, в случае объявления компании банкротом, необходимо срочно избавляться от ценных бумаг этого предприятия пока они не превратились в неликвид. Если же компания объявляет о слиянии с другой крупной компанией или о своем расширении, то необходимо купить ценные бумаги этого предприятия.

Не каждый инвестор способен к продуманной аналитике рынка и его производных. для этого возможно прибегнуть к мнению профессионалов и специалистов, которые следят за состоянием рынка и могут подать сигналы на покупку или продажу.

Исходя из вышесказанного можно выделить несколько видов инвестиционных портфелей, что продемонстрировано в табл. 2.

Таблица 2. Виды инвестиционных портфелей [4]

| № | Вид портфеля | Характеристика |

| 1 | Портфель роста | Суть данного портфеля заключается в осуществлении вложений в активы с перспективой роста себестоимости, то есть курс которых быстро растет или возможно резкое повышение в будущем. Инвестор получает прибыль за счет разницы цены при купле-продаже актива |

| 2 | Портфель рискового капитала | Активы данного вида ориентированы на получение высоких доходов. Инструментами реализации могут выступать быстрорастущие эмиссионные бумаги, рисковые вклады в бурно развивающиеся компании, технологии |

| 3 | Портфель дохода | Главная задача данного вида вложений средств - получение стабильной прибыли. Поэтому средства реализации подбираются исключительно по принципу надежности и гарантированной доходности. Это могут быть вложения в облигации, получение дивидендного дохода от акций крупных компаний |

| 4 | Сбалансированный портфель | Данный вид, как понятно из названия, включает в себя средства с различным сроком обращения, уровнем риска, доходности |

Прежде чем осуществлять инвестирование, необходимо отметить на вопрос: что необходимо знать, прежде чем начать инвестировать? Ответ следующий:

- Осознание риска;

- диверсификация вложений;

- долгосрочность вложений.

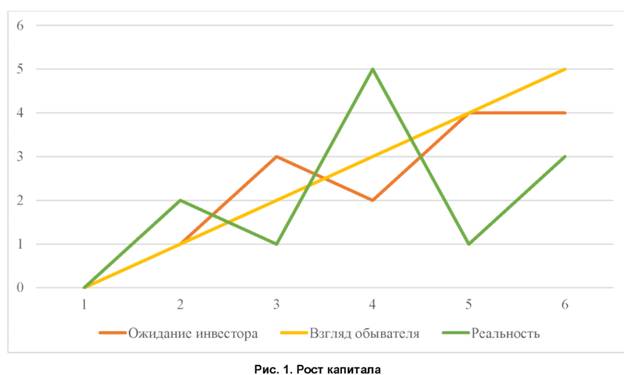

Осознание риска заключается в том, что в процессе осуществления инвестиционный действий с капиталом необходимо осознавать факт возможного убытка. Также любой инвестор должен понимать, что рост капитала представляет собой динамичный процесс, который может проседать, восстанавливаться, расти и так далее, как это показано на рис. 1.

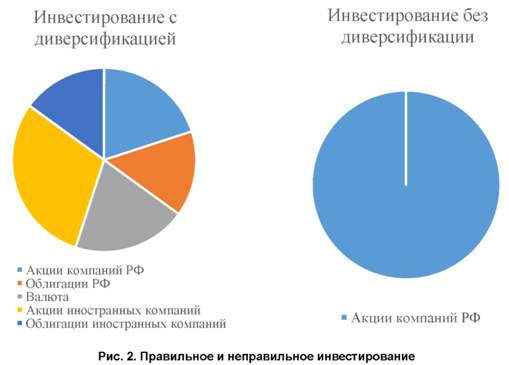

Диверсификация вложений заключается в инвестировании капитала в наибольшее количество инвестиционных инструментов. в случае правильной диверсификации, часть активов по-любому принесет прибыль, что позволит покрыть убытки от других. в зависимости от опыта инвестора и уровня понимания рынка процент успешных активов в портфеле будет только расти. На рис. 2 показан пример правильного инвестирования с учетом диверсификации, и неправильного, без нее.

Инвестирование должно происходить но только в различные инвестиционные инструменты, но и в различные отрасли, что многократно сокращает возможности наступления рисковых ситуаций. Желательно также проводить инвестирования в ценные бумаги разные стран, для снижения рисков огц0ничения деятельности компаний определенной страны.

Однако, даже при наиболее рациональной диверсификации активов не стоит ожидать прибыли в ближайшее время, в этом заключается суть долгосрочности вложений. Более того, на первых шагах в формировании инвестиционного портфеля возможны убытки. Главная задача на данном этапе состоит том, чтобы наибольшее количество активов быти прибыльными в перспективе.

Стоит также помнить, что любой инвестор не пускает свой капитал без грамотного анализа рынка и наличия инвестиционной стратегии. Благодаря доступности информации провести анализ рышка не составляет труда, так что практически любой человек может сохранить и приумножить имеющийся у него капитал с наименьшими рисками.

Список литературы

1. Аскинадзи В.М. Инвестиции. - М.: Юрайт, 2017. 422с.

2. Курнеинко Д.В. Инвестиционные менеджмент. - М.: Юрайт, 2018. 276с.

3. Лукасевич И.Я. Инвестиции. - М.: Вузовский учебник: ИНФРА-М, 2018. - 413 с. [Электронный ресурс] URL: http://znanium.com/catalog/product/958774 (дата обращения: 27.01.19).

4. Скрипниченко М.В. Портфельныю инвестиции: Учебное пособие. - СПб: Университет ИТМО, 2016. 40 с. [Электронный ресурс] URL: http://books.ifmo.ru/file/pdf/1914.pdf (дата обращения: 27.01.19).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ