Использование операционного анализа при управлении финансовыми результатами автотранспортной организации

Л.В. Эйхлер

ФГБОУ ВО «СибАДИ»,

г. Омск, Россия

Вестник Сибирской государственной автомобильно-дорожной академии

том 15, №1 2018

Аннотация

Введение. Профессиональное управление финансово-хозяйственной деятельностью организации предполагает использование аналитического инструментария, позволяющего комплексно подойти к вопросу определения проблем функционирования субъекта хозяйствования. Стандартный анализ финансового состояния организации не охватывает весь круг вопросов, необходимых для выявления проблемных зон формирования выручки, валовой прибыли и прибыли от продаж для каждой ассортиментной группы реализуемой продукции (услуги). Вместе с тем именно конкретные бизнес-процессы в ассортиментной плоскости изучения и формируют в конечном счете финансовый результат деятельности коммерческой организации.

Материалы и методы. Операционный анализ как один из элементов углубленного финансового анализа организации позволяет не только выявить проблему, но и смоделировать наиболее приемлемый вариант ведения бизнеса и построения бизнес-процессов по рассматриваемым направлениям деятельности организации.

Результаты. Стандартные показатели операционного анализа, такие как операционный рычаг, коэффициент валовой прибыли позволяют выявлять перспективные, неперспективные виды деятельности даже при достижении отрицательных финансовых результатов, дают возможность оценить структуру имущественной базы и необходимость реструктуризации имущества.

Заключение. Для убыточных видов деятельности предлагается использовать ограничения по численному значению операционного рычага, оценивающего соотношение скорости изменения финансового результата в зависимости от изменения заданных объемов реализации услуги.

Введение

Главная цель финансовой деятельности предприятия - наращивание собственного капитала и обеспечение устойчивого положения на рынке. Чтобы добиться этого, необходимо постоянно выявлять внутрихозяйственные резервы укрепления финансового положения, поддерживать платежеспособность и рентабельность предприятия, а также определять оптимальную структуру актива и пассива баланса на определенный момент времени. В процессе финансово-хозяйственной деятельности предприятия происходит непрерывный кругооборот капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и, как следствие, - финансовое состояние предприятия. Финансовое состояние предприятия (ФСП) характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени.

Широко представленные в работах отечественных и зарубежных исследователей, таких как Е.С. Стоянова, И.А. Бланк, Дж. Шим, Сигел Джоэл, В.В. Ковалев, Е.Ф. Тихомиров, О.Ю. Матанцева и др [1, 2, 3, 4, 5, 6, 7 и др], методики анализа финансового состояния объекта не подлежат критическому осмыслению, достаточно известны и положены в основы методических рекомендаций [8].

Аналитические коэффициенты ликвидности баланса (платежеспособности организации), финансовой устойчивости (независимости) определяют финансовую оболочку субъекта хозяйствования на определенную дату, а это можно сравнить с фотографией предприятия с высоты птичьего полета - видны общие очертания, но не определяются частности. Анализ финансового состояния с использованием консолидированной финансовой отчетности позволяет говорить только о той финансовой ситуации, которая складывается в целом по предприятию, без учета ассортиментной и ценовой политики, анализа состава и структуры затрат, формирующих себестоимость единицы реализации. Эти вопросы могут быть решены только при использовании внутренней документации, раскрывающей механизм формирования выручки и прибыли от продаж для отдельного бизнес-процесса. Вместе с тем именно конкретные бизнес-процессы в ассортиментной плоскости изучения и формируют в конечном счете финансовый результат деятельности коммерческой организации.

Чтобы выявить финансовую результативность каждого вида деятельности, каждой конкретной сделки, практикой финансового менеджмента предлагается удивительная по своей простоте проведения и точности результатов методика - операционный анализ.

Методика операционного анализа представлена в работах таких авторов, как Е.С. Стоянова, В.В. Ковалев, Е.Ф. Тихомиров, Т.Н. Сысо [1, 3, 5, 8] и легла в основу управленческого анализа в разделе CVP-анализа и системы Директ-костинг (Direct Соэйпд) [9].

Методы и материалы исследования

Операционный анализ применяется в системе финансового менеджмента для поиска рациональных управленческих решений в области ценообразования и как ее составляющей в области оптимального структурирования затрат [10]. Показатели операционного анализа легли в основу управленческого учета организации.

Весь комплекс показателей операционного анализа можно подразделить на аналитические, позволяющие выявить проблему, и проектные, позволяющие подобрать наиболее приемлемый вариант ведения бизнеса и построения бизнес-процессов по анализируемым направлениям деятельности. Операционный анализ базируется на принципе сопоставимости результатов по вариантам расчетов. Не имея нормативных критериев и «рекомендуемых» значений показателей, операционный анализ позволяет выявлять перспективные, неперспективные виды деятельности даже при достижении отрицательных финансовых результатов [11].

К перечисленным выше группам показателей операционного анализа относятся валовая прибыль (ВП, или сумма покрытия, валовая маржа), запас финансовой прочности (ЗФП), а также коэффициенты финансовой прочности (Кзфп), суммы покрытия (Ксп), и показатель «операционный рычаг» (Ор, сила воздействия операционного рычага, или операционный леверидж). Применение показателей для выбора наиболее рационального варианта для укрепления финансовой ситуации предприятия (по видам деятельности) представлено в таблице 1.

Таблица 1. Использование показателей операционного анализа для выбора лучшего варианта при положительных финансовых результатах[10]

| Показатель операционного анализа | Лучший вариант из анализируемых | Худший вариант из анализируемых |

| Зпер | max | min |

| Зпост | min | max |

| ВП | max | min |

| Квп | max | min |

| ТБ | min | max |

| ПP | min | max |

| ЗФП | max | min |

| Кзфп | max | min |

| ОР | min | max |

Вместе с тем в системе показателей операционного анализа можно выделить особые индикаторы, напрямую не относящиеся к аналитической группе, а моделирующие ситуацию по заданным параметрам. Это прежде всего такие показатели, как «точка безубыточности» (ТБ) и «порог рентабельности» (ПР).

Данные показатели позволяют определить «критические» точки по выручке и по объемам реализации для заданной (фактической или плановой) цены единицы реализации и заданного уровня затрат, формирующих себестоимость единицы реализации. Моделирование производится по вводу ограничения - прибыль от продаж равняется общим затратам на производство и реализацию продукции.

Основным условием применения операционного анализа служит возможность и целесообразность разделения затрат на переменную и постоянную части. При этом критерием разделения затрат выступает степень их зависимости от объема реализации продукции, работ и услуг (в конечных единицах).

Операционный анализ в качестве центрального показателя выделяет величину постоянных затрат, каждый показатель операционного анализа так или иначе указывает на сопоставимость постоянных затрат с достигнутым или планируемым уровнем развития бизнеса.

При этом в финансовом менеджменте постоянные расходы рассматриваются как трудноуправляемые и определяющие уровень предпринимательского риска. Необходимо отметить, что выделение затрат только двух видов во многих случаях оказывается недостаточным для того, чтобы обосновать ценовую и ассортиментную политику, а именно определить наиболее выгодный ассортимент продукции, оптимальные цены, с максимальной эффективностью использовать производственные мощности. Неточность возникает из-за того, что с вводом в производство нового вида продукции или при увеличении объемов выпуска существующих изделий может потребоваться увеличение части постоянных затрат [12].

Традиционно к переменным относят те затраты, которые изменяются в зависимости от объема выпуска. Поэтому переменные затраты, как правило, не требуют дополнительного подразделения (детализации). Среди постоянных затрат могут возникнуть расходы, связанные с вводом дополнительного оборудования, привлечения управленческого персонала, увеличением площадей, требуемых для ввода в производство новых или увеличения выпуска существующих изделий и др. [13].

Таким образом часть постоянных затрат в отдельных ситуациях может изменяться. Это различие в их составе предполагает деление на две ступени. К первой ступени следует отнести только ту часть постоянных затрат, которая изменяется при вводе или изменении объемов производства рассматриваемого изделия, а ко второй ступени - затраты, остающиеся неизменными при указанных изменяющихся условиях. Прямые и косвенные затраты могут быть включены как в первую, так и во вторую ступень детализации затрат в соответствии с указанными признаками.

В то же время при производстве материальной продукции затраты могут не совпадать с тем объемом, который будет отражать именно факт реализации, а следовательно, и процесс формирования финансовых результатов, прежде всего, выручки и прибыли от продаж.

Для транспорта же, где результатом деятельности выступает реализация услуги, разделение затрат на переменную и постоянную части представляется более корректным и более целесообразным.

Операционный рычаг определяет степень чувствительности прибыли к изменению объема производства в натуральных единицах. Более высокие значения операционного рычага характерны обычно для автотранспортных фирм, имеющих высокий уровень технической оснащенности. Уровень данного показателя находится в пределах релевантного диапазона до тех пор, пока на практике не произойдут резкие изменения в структуре материально-технической базы АТП и в системе управления.

Указывая на темп падения прибыли с каждым процентом снижения выручки, числовое значение операционного рычага (сила воздействия операционного рычага) свидетельствует об уровне предпринимательского риска данного предприятия. Его действие основано на том, что наличие в составе операционных затрат всех видов постоянных затрат приводит к тому, что при изменении объема реализации продукции сумма операционной прибыли (прибыли от продаж услуги) изменяется всегда более высокими темпами.

При неопределенной рыночной позиции операционный рычаг показывает возможность потерь прибыли при непредвиденном падении объемов реализации. В этом случае показатель операционного рычага часто применяют для оценки предпринимательского риска: чем выше его числовое значение, тем выше риск. Для стандартной ситуации управление операционным рычагом (риском возможных потерь прибыли от снижения объемов реализации) может осуществляться путем воздействия как на постоянные, так и на переменные операционные затраты.

При управлении постоянными затратами на уровне организации прежде всего учитываются:

- отраслевая особенность, сфера деятельности, отношение к материальному производству и сфере услуг;

- дифференциация уровня механизации и автоматизации производства, уровень использования живого труда;

- возможность существенного сокращения накладных расходов при неблагоприятной конъюнктуре товарного рынка;

- возможность и целесообразность продажи части неиспользуемого оборудования и нематериальных активов;

- использование краткосрочных форм лизинга машин, оборудования.

При управлении переменными затратами основным ориентиром должно быть обеспечение их эффективного использования, внедрение всех форм контроля и учета материальных затрат.

Преодоление предприятием точки безубыточности ведет к росту суммы маржинальной прибыли и позволяет быстрее наращивать прибыль за счет:

- снижения численности работников основного и вспомогательного производства за счет обеспечения роста производительности их труда;

- сокращения размеров запасов сырья, материалов, готовой продукции в периоды неблагоприятной конъюнктуры товарного рынка;

- обеспечения выгодных для предприятия условий поставки сырья и материалов

Вместе с тем операционный рычаг отражает и другую сторону ведения бизнеса, соответствующую концепции максимизации риска при максимизации доходности проекта. Более высокий операционный рычаг показывает скорость наращения прибыли при возможном увеличении объемов реализации. Операционный анализ позволяет определить перспективные и убыточные виды деятельности, для этого используют показатели: сумму покрытия и коэффициент суммы покрытия, точку безубыточности, порог рентабельности и операционный рычаг.

Если для убыточной продукции коэффициент суммы покрытия значительно больше, чем средневзвешенный по предприятию в целом, а точка безубыточности не пройдена, то для данного вида продукции можно предлагать снижение цены для увеличения объемов реализации. В таблице 2 представлен набор показателей и тенденции их изменения при отрицательных значениях прибыли от продаж, финансовой прочности в случае несоответствия объема реализации допустимым критическим значениям, отраженным через порог рентабельности (ПP).

Таблица 2. Использование показателей операционного анализа для выбора перспективного варианта при отрицательных финансовых результатах

| Показатель операционного анализа | Перспективный вариант из анализируемых | Неперспективный вариант из анализируемых |

| ВП | max | min |

| Квп | max | min |

| ПP (в единицах реализации) | достижим | недостижим |

| ОР | max | min |

Поведение такого показателя, как операционный рычаг позволяет спрогнозировать возможные темпы снижения убытка и наращения положительного финансового результата. В этом случае, как видно из таблицы 2, для перспективного варианта выбирается то соотношение показателей выручки, переменных и постоянных затрат, которое приводит к увеличению операционного рычага, а следовательно, и позволяет быстрее достичь безубыточного уровня.

Конечно, критерием отбора такого варианта служит возможность наращения объема реализации до заданного в прогнозах значения.

Операционный рычаг для анализа рассматривается через модуль полученного числового значения (т.е. не учитывается математический знак «минус»). В данном случае необходимо говорить об ограничении, вводимом в интерпретацию аналитических расчетов операционного рычага, который не должен быть меньше 1,0, так как взаимозависимость изменения объема реализации и финансового результата говорит только о нарастающих финансовых сложностях.

Самая тяжелая для бизнеса проблема просматривается при значении операционного рычага менее единицы. В этом случае валовая прибыль (ВП) по своему значению меньше суммы убытков, определяемых через разницу выручки и переменных затрат. Это характерно для автотранспортных предприятий, оказывающих услуги по внутриобластным перевозкам пассажиров по регулируемым тарифам [14, 15].

Результат

В качестве примера представим результаты расчета показателей ФСП и операционого анализа по данным такой организации. Предприятие имеет разветвлённую многоуровневую организационную структуру управления. Функциональными подразделениями являются: центр по ремонту и техническому обслуживанию автомобилей, координационный центр, центральный аппарат управления. В состав координационного центра входят 6 автовокзалов и 29 автостанций. Автопарк компании включает более 340 автобусов различных модификаций, общая численность сотрудников составляет более 3 000 человек. Основные средства составляют почти 70% от общей стоимости имущества и имеют тенденцию к росту на конец исследуемого периода, а доля оборотных активов в структуре имущественной базы снижается и составляет не более 30%.

Стандартный анализ финансового состояния организации показывает устойчивый дефицит собственных оборотных средств, высокую степень текущей неплатежеспособности и потерю финансовой независимости (см. таблицу 3).

Таблица 3. Показатели анализа ФСП (без учета дотаций)

| Показатель | Норматив | Начало периода | Конец периода |

| Коэффициент абсолютной ликвидности | 0,1 - 0,5 | 0,051 | 0,027 |

| Коэффициент быстрой ликвидности | 0,6 - 0,8 | 0,203 | 0,222 |

| Коэффициент текущей ликвидности | Более 1,0 | 0,407 | 0,337 |

| Доля оборотных средств в активах | Более 0,5 | 0,158 | 0,197 |

| Коэффициент обеспеченности собственными оборотными активами | Более 0,1 | -1,882 | -2,083 |

| Коэффициент капитализации | Не выше 1,5 | 0,830 | 1,538 |

| Коэффициент финансовой независимости ( автономии) | Более 0,5 | 0,545 | 0,394 |

| Коэффициент финансовой устойчивости | Более 0,6 | 0,605 | 0,403 |

Однако анализ коэффициентов не отражает тех проблем, которые формируются в сфере основной операционной деятельности.

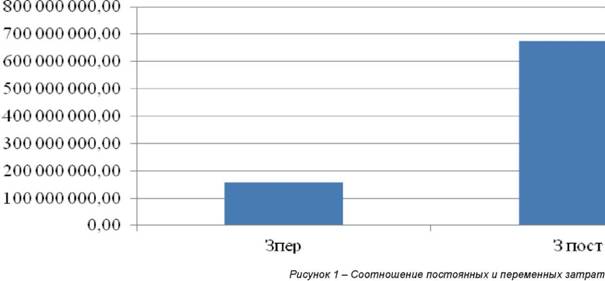

Обращает на себя внимание соотношение постоянных и переменных затрат организации, распределенных по методу наименьших квадратов в зависимости от единицы реализации - один пассажиро-километр (см. рисунок 1).

В стоимость автотранспортной услуги в этом случае включаются не только затраты на эксплуатацию подвижного состава, но и стоимость содержания и обслуживания автовокзалов, автостанций, пунктов по продаже билетов, остановочных пунктов и т.п. Такая ситуация не позволяет рассматривать возможности увеличения объемов реализации услуги и частичного решения вопросов по снижению затрат (переменных и постоянных). В этом случае требуется решения вопроса по реструктуризации имущественной базы или постепенного перехода на новые (дополнительные, или сопутствующие) виды деятельности.

Как доказательство таких выводов, предлагаем результаты расчета стандартных показателей операционного анализа, представленных в таблице 4.

Таблица 4. Определение основных показателей операционной деятельности предприятия и операционных рисков

| Показатель | Фактическое значение | Рекомендуемое значение |

| Переменные затраты, млн руб. | 158,800 | 158,800 |

| Постоянные затраты, млн руб. | 676,427 | 576,420 |

| Выручка от перевозки пассажиров, млн руб. | 482,515 | 482,515 |

| Валовая маржа, млн руб. | 323,714 | 323,715 |

| Прибыль от реализации, млн руб. | -352,712 | -252,705 |

| Операционный рычаг | 0,92 | 1,28 |

Операционный рычаг в модуле числа менее единицы (ОР < 1,0) отражает ситуацию невозможности наращения положительных финансовых результатов, так как на 1% увеличения выручки от реализации услуг приходится только 0,92 % снижения уровня убытков. То есть для успешного управления финансовыми результатами для предприятия целесообразно прежде всего определить минимально возможную величину сокращения постоянных расходов (без учета роста стоимости услуг). Для этого критерием отбора вариантов следует считать ограничение по минимально возможному значению операционного рычага, которое, по нашему мнению, должно быть обязательно более 1,0 (ОР >> 1,0).

Рекомендуемые значения снижения постоянных затрат организации колеблются от 50 до 100 млн руб. в год, что не может быть достигнуто путем обычной экономии ресурсов или изменением структуры управления (сокращением численности персонала). Это даст возможность активизировать основную деятельность и нормализовать финансовое состояния объекта исследования. Необходимо рассмотреть возможности реструктуризации имущественной базы с использованием механизма аутсорсинга [16]. Отметим также, что операционный анализ только дополняет и расширяет возможности экономического анализа, широко представленные в отечественной и зарубежной литературе[17, 18, 19, 20, 21].

Обсуждение и заключение

Таким образом, операционный анализ выступает одним из элементов комплексного экономического анализа и позволяет определить проблемы, связанные с управлением имущественной базой, затратным механизмом и ассортиментной политикой организации и системой ценообразования. Для убыточных организаций критерием отбора вариантов следует считать ограничение по минимально возможному значению операционного рычага, которое должно быть обязательно многим более 1,0 (ОР >>1,0). Его применение позволяет моделировать бизнес-процессы с учетом рационального управления финансовыми результатами субъекта хозяйствования.

Библиографический список

1. Стоянова Е.С. Финансовый менеджмент: теория и практика: учебник, 6-е изд. М. : Перспектива, 2011. 656 с.

2. Бланк И.А. Финансовый менеджмент: учеб. курс. 2-е изд., перераб. и доп К. : Эльга, Ника-Центр, 2007. 521 с.

3. Ковалев В.В. Финансовый менеджмент: теория и практика. 4-е изд., перераб, [Электронный ресурс]. - Режжим доступа: https://elibrary.ru/query_results=2свободный. – Загл. с экрана (дата обращения к ресурсу: 6.10.2017).

4. Тихомиров Е.Ф. Финансовый менеджмент: Управление финансами предприятия: учебник. -3-е изд., испр. и доп. М. : Изд. центр «Академия», 2010. 384 с.

5. Матанцева О.Ю. Модель формирования структуры баланса, обеспечивающей экономически устойчивую деятельность автотранспортной организации / О.Ю.Матанце-ва, А.К. Аредова А.К // Автотранспортное предприятие, № 6. 2016. C.34 - 36.

6. Шим Джей К., Сигел Джоэл Г. Финансовый менеджмент. Перевод с англ. М. : Филинъ, 1996. 400 с. (Экономика для практиков).

7. Приказ ФСФО России от 23.01.2001 № 16 «Об утверждении методических указаний по проведению анализа финансового состояния организаций» Сысо Т.Н. Финансовый менеджмент : учеб. пособие в схемах и таблицах. Омск : Изд-во Ом.гос.ун-та, 2012. 224 с.

9. Garrison, Ray Managerial Accounting / Ray Garrison/ McGraw-Hill 01.08.2007

10. Эйхлер Л.В. Использование элементов финансового менеджмента при разработке тарифной политики автотранспортной организации // Наука XXI века: опыт прошлого - взгляд в будущее : Материалы Международной научно-практической конференции. Сибирская государственная автомобильно-дорожная академия (СибАДИ). 2015. С. 380 - 384.

11. Булышева А.Ю., Ковалев В.И. Пять основных инструментов операционного анализа // Потенциал российской экономики и инновационные пути его реализации материалы международной научно-практической конференции студентов и аспирантов : в 2 частях. Омский филиал Финансового университета при Правительстве РФ. 2015. С. 354 - 359

12. Миллер А.Е. Теоретическое обоснование соотношения традиционного и предпринимательского управления затратами // Вестник Сибирской государственной автомобильно-дорожной академииб № 3, 2015. С. 148 - 153.

13. Самков В.Г., Куцемако Н.Н. Поиск резерва прибыльности // Грузовое и пассажирское автохозяйство. 2005. № 12. С. 15 - 17.

14. Эйхлер Л.В. Управление затратами АТП с применением операционного анализа // Экономика и управление предприятиями : Сборник научных трудов кафедры. Федеральное агентство по образованию. Сибирская государственная автомобильно-дорожная академии (СибАДИ). Омск. 2008. С. 229 - 235.

15. Эйхлер Л.В., Левицкий А. Финансово-экономические особенности развития регионального рынка транспортных услуг по перевозке пассажиров // Академическая наука - проблемы и достижения VIII : материалы VIII Международной научно-практической конференции. 2016. С. 171 - 173.

16. Карпов В.В., Охотников А.В. Повышение рентабельности организации за счет выделения непрофильных активов // Двадцать первые апрельские экономические чтения : материалы Международной научно-практической конференции. Омский филиал Финансового университета при Правительстве РФ. 2015. С. 129 - 132.

17. Эйхлер Л.В., Стринковская А.С. Диагностический анализ результатов деятельности грузовых автотранспортных предприятий в условиях интеграционных взаимодействий // Вестник Сибирской государственной автомобильно-дорожной академии. 2013. № 1 (29). С. 130 - 134.

18. Малышенко К.А., Малышенко В.А., Новик Л.В. Системно-стратегический экспресс-анализ // Материалы VI международной научной конференции «Экономика, управление, финансы» (Краснодар, февраль 2016 г.). Краснодар : Новация, 2016. С. 65 - 68.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ