Тенденции развития рынка ценных бумаг корпоративных российских эмитентов

Колесник И.А.

Учет и статистика

№4 (48) 2017

Аннотация

Статья посвящена исследованию динамики российского рынка ценных бумаг. Целью являлась оценка современного состояния рынка акций и корпоративных облигаций Автором предложено провести анализ по важнейшим критериям, отражающим некоторые аспекты количественного развития фондового рынка (капитализация, эмиссионная активность, ликвидность и концентрация). Выделены основные особенности развития и некоторые проблемы, ограничивающие рост рынка в среднесрочной перспективе. Сделан вывод о восстановлении послекризисного периода и положительной динамике долевого и долгового сегментов российского фондового рынка.

Эффективно функционирующий фондовый рынок приносит прибыль эмитентам ценных бумаг за счет механизма привлечения капитала на выгодных условиях; инвесторам, как правило, возможности сохранить и приумножить свой капитал, диверсифицировать риски, а также благоприятно влияет на развитие всей национальной экономики. Перед фондовым рынком стоят задачи перелива межотраслевого капитала, привлечение как отечественных, так и зарубежных инвестиций в перспективные предприятия, а также активация сбережений, находящихся «в руках» физических и юридических лиц. В связи с этим развитие и положительная динамика национального рынка ценных бумаг являются неотъемлемым условием активизации инвестиционных процессов и баланса денежных ресурсов для экономических агентов в реальном секторе.

Рост фондового рынка, на наш взгляд, означает увеличение его размеров (капитализация и количество участников) и ликвидности котируемых на нем активов. Под развитием фондового рынка подразумевается его способность удовлетворять потребности экономики, как это предусмотрено в его основных функциях. При этом компоненты роста и развития взаимосвязаны, поскольку высокая ликвидность рынка и большое количество участников позволят ему эффективнее обслуживать реальный сектор. В то же время предоставление качественных услуг профессиональными участниками фондового рынка и его технологическое развитие позволяют расширить число инвесторов и увеличить ликвидность самого рынка, что способствует его количественному росту. Для разработки и применения мер, способствующих развитию и росту рынка, необходимо определить основные количественные и качественные показатели его динамики в текущей экономической ситуации. Данная работа просвещена исследованию динамики некоторых количественных показателей фондового рынка.

Современные исследования о развитии фондового рынка затрагивают многие научные и практические аспекты данного вопроса. Немало работ отечественных исследователей посвящено выявлению и систематизации факторов развития рынка ценных бумаг, например, статьи Т. И. Демиденко [1], Д. М. Карауш [2], С. И. Головань [3]. Отдельно следует выделить исследования о динамике параметров развития фондового рынка. Так, в работах Е. А. Федоровой [4] и Ю. В. Семерниной [5] проводится подробный анализ важнейших количественных параметров национального фондового рынка, авторами выявлен невысокий уровень развития российского рынка. В работе Т. И. Поляковой [6], анализ исследования параметров фондового рынка до 2014 года показал недостаточную эмиссионную активность и дефицит акций в free-float. Следует отдельно отметить исследование одного из важнейших показателей уровня развития фондового рынка - это его взаимосвязь с реальным сектором экономики. Данной проблеме отведено особое внимание в работах таких ученых, как В. Ю. Нали-вайский [7] и Ю. В. Лахно [8,9].

Нами предлагается рассмотреть определенный набор количественных показателей, отражающих основные аспекты роста и развития фондового рынка: размер фондового рынка; ликвидность на фондовом рынке; концентрацию на фондовом рынке.

Существуют два основных параметра размера фондового рынка - рыночная капитализация и число листинговых компаний (данный показатель может искажаться вследствие корпоративных реструктуризации, объединений и слияний). Капитализация рынка ценных бумаг - один из показателей масштабов рынка ценных бумаг и экономики в целом, определяемый как сумма произведений курсов отдельных видов ценных бумаг, находящихся в обращении, на базе которых рассчитывается общий показатель, умноженных на количество этих ценных бумаг.

Одной из важнейших характеристик развития фондового рынка является ликвидность отдельных компаний и рынка в целом. Ликвидные рынки обладают рядом преимуществ:

- финансовые активы на таких рынках более привлекательны для инвесторов, поскольку с ликвидными активами гораздо проще менять структуру портфеля ценных бумаг;

- позволяют компаниям иметь постоянный доступ к капиталу посредством эмиссии акций.

Одним из наиболее информативных показателей ликвидности рынка является коэффициент оборачиваемости ценных бумаг. Коэффициент рассчитывается как отношение количества ценных бумаг, купленных и проданных в течение периода торговли, к среднему количеству непогашенных ценных бумаг на начало и на конец данного периода. Как правило, чем выше коэффициент, тем выше и ликвидность рынка.

Возможна ситуация, когда рынок можно назвать широким и ёмким (ликвидным), однако с высокой концентрацией. Концентрация фондового рынка характеризуется доминированием нескольких компаний или определенной отрасли в общей капитализации рынка. Как и любой показатель, концентрацию рынка можно измерить количественно. Степень концентрации на фондовом рынке измеряется как сумма рыночной стоимости наиболее капитализированных пяти или десяти эмитентов, деленных на общую капитализацию фондовых рынков страны.

Не подвергается сомнению отрицательное воздействие концентрации на развитие рынка, так как она способствует аккумуляции инвестиций «в руках» нескольких крупных компаний, тем самым ограничивая возможности как других эмитентов, так и инвесторов. Данное явление снижает ликвидность рынка. Кроме того, концентрация фондового рынка снижает эффективность исполнения им своей информационно-индикативной функции, поскольку рыночная стоимость компаний-флагманов больше, чем её реальные показатели и перспективы развития, что вызывает интерес у инвесторов предпочесть спекулятивные сделки долгосрочным инвестициям.

В данной статье указанные параметры рассматриваются применительно к внутреннему рынку акций и облигаций, вследствие действия санкционных ограничений, что может искажать динамику депозитарных расписок или еврооблигационных займов.

Как изменялась капитализация российского фондового рынка отдельно по каждому индексу акций и облигаций с 2012 года по первое полугодие 2017 года демонстрирует табл. 1.

Таблица 1 - Среднегодовые объемы торгов и среднегодовая капитализация индексов на Московской бирже

| Год | RTSI | MICEXINDEXCF | MICEXCBITR | |||

| VOL | CAP | VOL | CAP | VOL | CAP | |

| 2012 | 652 054 | 174 129 343 | 35 822 185 | 4 741 297 655 | 4 095 739 | 727 592 449 |

| 2013 | 925 301 | 179 902 374 | 29 185 722 | 5 711 413 579 | 4 478 703 | 813 090 393 |

| 2014 | 977 913 | 172 531 299 | 37 659 592 | 6 549 796 416 | 836 847 | 678 076 873 |

| 2015 | 535 327 | 1 295 435 876 | 32 986 761 | 7 871 555 241 | 641 957 | 359 344 522 |

| 2016 | 478 673 | 136 430 243 | 32 026 126 | 9 049 682 636 | 1 108 049 | 364 970 619 |

| 2017 | 554 789 | 166 485 286 | 32 101 063 | 9 635 130 393 | 1 372 919 | 363 777 208 |

- CAP - капитализация индекса;

- VOL - объемы торгов.

- RTSI - индекс

- РТС, тыс. долл. США;

- MICEXINDEXCF - индекс МосБиржи, тыс. руб.;

- MICEXCBITR - индекс корпоративных облигаций, тыс. руб.

* Источник: данные Московской биржи URL: http://www.moex.com/ru/indices

Итоги 2014 года для каждой из площадок оказались разнонаправленными, а именно снижение капитализации индекса РТС и рост капитализации индекса ММВБ, что во многом вызвано резким падением российского рубля по отношению к доллару США. В этот же год общая капитализация рынка акций снизилась на 8,6% вследствие некоторых негативных геополитических факторов, которые продолжают своё воздействие на рынок до сих пор.

Средняя доходность корпоративных облигаций в данный кризис снизилась почти вдвое. С 2015 года данный показатель остался неизменным, однако значительно выросли объемы торгов облигациями российских компаний. Общая капитализация российского рынка за 2016 год выросла на 31,5%, несмотря на продолжение влияния таких факторов, как: низкие цены на нефть, дешевый рубль и действие экономических санкций. Отметим, что отношение капитализации фондового рынка к ВВП в 2016 году достиг значения 61,9 %, еще в 2015 году этот показатель составлял 47,4 %, что ниже нормы для развивающихся экономик, которая составляет от 50 % до 100 %. Данные свидетельствуют о том, что российский фондовый рынок недооцененный. Этот факт предоставляет инвесторам возможность получить прибыль от разницы между рыночной и реальной стоимости российских компаний в долгосрочной перспективе, ведь до кризиса 2008 года он составлял 98,5 %.

Рост капитализации фондового рынка сопровождается пятилетним сокращением количества эмитентов акций, представленных на бирже (рис. 1). Представленная на рис. 1 динамика эмитентов связана с колоссальным сокращением количества обществ в статусе публичных, а также вызвано ужесточением требований Московской биржи к листингу ценных бумаг.

Источник: составлен автором по данным НАУФОР. Российский фондовый рынок. События и факты. Обзор рынка за 2016 год URL: http://www.naufor.ru/tree.asp?n=4333

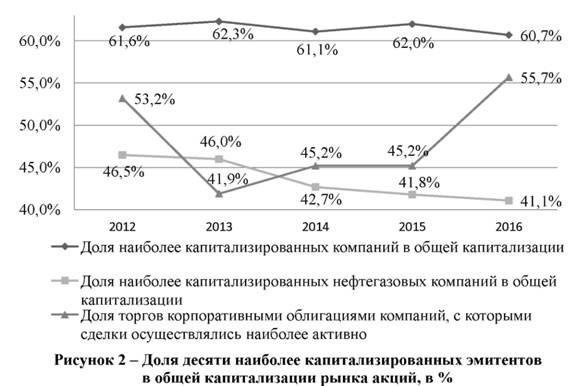

С 2015 г. сокращается количество эмитентов облигаций (рис. 1), в то время как выросло количество выпусков, то есть меньшее количество обществ заимствует в больших объемах относительно предыдущего периода, что говорит о негативных изменениях в финансовом и реальном секторах экономики. Более того, рост объемов выпуска корпоративных облигаций связан с сокращением выпусков корпоративных еврооблигаций на 18% с 2014 по 2016 гг., в связи с экономическими санкциями, вынуждающими эмитентов ориентироваться в большей степени на внутренние облигационные заимствования. Динамика фондового рынка во многом зависит от концентрации капитала на нем. Рисунок 2 демонстрирует, как изменялся коэффициент концентрации рынка с 2012 по 2016 гг. Доля наиболее капитализированных эмитентов остается неизменной.

Источник: составлен автором по данным НАУФОР (Список наиболее капитализированных российских эмитентов). Российский фондовый рынок. События и факты. Обзор рынка за 2016 год URL: http://www.naufor.ru/tree.asp?n=4333

Таблица 2 - Первая 10-ка эмитентов лидеров по капитализации на Московской бирже по итогам года

| № | 2012 | 2013 | 2014 | 2015 | 2016 |

| 1 | Газпром | Газпром | Газпром | Газпром | Роснефть |

| 2 | Роснефть | Роснефть | Роснефть | Роснефть | Сбербанк |

| 3 | Сбербанк | Сбербанк | Лукойл | Сбербанк | Газпром |

| 4 | Лукойл | Лукойл | НОВАТЭК | Лукойл | Лукойл |

| 5 | Сургутнефтегаз | Сургутнефтегаз | ГМК Норильский никель | НОВАТЭК | НОВАТЭК |

| 6 | ГМК Норильский никель | НОВАТЭК | Сбербанк | СургутНефтегаз | ГМК Норильский никель |

| 7 | НОВАТЭК | РН Холдинг | Сургутнефтегаз | ГМК Норильский никель | Сургутнефтегаз |

| 8 | РН Холдинг | Магнит | Магнит | Магнит | Магнит |

| 9 | Уралкалий | ГМК Норильский никель | ВТБ | ВТБ | Газпром нефть |

| 10 | Газпром нефть | Газпром нефть | Газпром нефть | Газпром нефть | ВТБ |

Источник: составлена автором по данным Московской биржи: http://www.moex.com/ru/indices

Данные таблицы 2, где перечислены лидеры по капитализации с 2012 г. по первое полугодие 2017 г., свидетельствуют о негативном воздействии стабильного значения концентрации выше 50%. Одной из причин роста концентрации рынка является увеличение доли государства в собственности котируемых компаний. До 2015 года первую и вторую позицию не уступали крупнейшие компании нефтегазовой отрасли «Газпром» (удельный вес 11,2 % в капитализации ММВБ на 2015 год) и НК «Роснефть» (удельный вес 9,4 % в капитализации ММВБ на 2015 г.). В 2016 году семь из десяти компаний-лидеров являются представителями нефтегазовой отрасли, и их доля в общей капитализации составляет 41,1 % . Такие значения свидетельствуют о колоссальной зависимости российского рынка и российской экономики от перспектив мировой и отечественной нефтегазовой отрасли, а также мирового топливно-энергетического баланса. Концентрация на рынке корпоративных облигаций также носит систематический характер и имеет существенное значение. Только в 2013 году коэффициент концентрации снизился до 41,9 %.

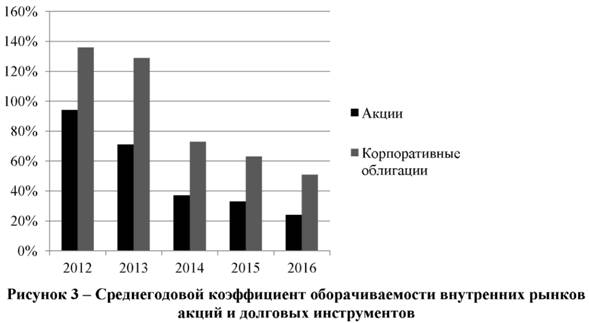

Следует отметить, что в рассматриваемый период на рынке облигаций доминирующее положение имеют не столько компании нефтегазового сектора, сколько финансовые институты. Как говорилось ранее, одним из важнейших характеристик ликвидности рынка является коэффициент оборачиваемости. В связи с этим мы можем утверждать, что в соответствии с рис. 3 в рассматриваемый период наиболее ликвидным является рынок корпоративных облигаций.

Источник: составлен автором по данным НАУФОР (Среднегодовой коэффициент оборачиваемости внутреннего рынка акций, %; Среднегодовой коэффициент оборачиваемости внутреннего долгового рынка, %). Российский фондовый рынок. События и факты. Обзор рынка за 2016 год URL: http://www.naufor.ru/tree.asp?n=4333

В 2012 - 2013 гг. отмечен рост ликвидности рынка акций, однако в 2014 году привлекательность данного сегмента значительно снизилась. В период кризиса наиболее ликвидным стал рынок государственных долговых ценных бумаг, отличающийся самым низким риском по отношению к рынку корпоративных бумаг в целом. Однако, учитывая состояние российской экономики в последние три года, государственный сектор рынка сложно назвать безрисковым. В целом за пять лет ликвидность секторов национального фондового рынка значительно снизилась, а самым привлекательным активом для инвесторов на 2014 - 2015 гг. стала валюта, а именно доллар США.

Так как основное назначение фондового рынка состоит в обеспечении развития национальной экономики в условиях рыночных отношений, необходимо понимать, насколько связаны динамика рынка ценных бумаг и развитие реального сектора экономики. Корреляционная связь капитализации рублевого индекса ММВБ и квартального ВВП в текущих ценах за период с 2011 по первый квартал 2017 года составляет 73% . Диспропорции в соотношении капитализации рынка и объемах ВВП становятся более выраженными при расчете корреляции по значениям с 2014 по 2017 год - коэффициент взаимовлияния составляет 42% . Рассчитанные данные показывают целесообразность инвестирования в российский фондовый рынок на долгосрочную перспективу, так как его связь с реальной экономикой проявляется в срок не менее пяти лет.

В настоящее время выросла активность по сделкам с корпоративными облигациями. Однако рост доходности наблюдается по индексам акций российских компаний. В целом отечественный рынок недооценен и представляет возможности для потенциальных инвесторов. При этом капитализация рынка растет на фоне сокращения эмиссионной активности. Кроме того, российский рынок характеризуется неизменно высокой концентрацией, однако незначительно, но снижается доля компаний нефтегазового сектора в общей капитализации, что положительно для рынка. За последние пять лет наиболее ликвидными стали бумаги внутренних корпоративных займов, по сравнению с акциями.

Экономические и политические потрясения 2014 года оказали свое влияние на развитие российского фондового рынка, что отразили анализируемые показатели. Однако, сравнивая значения 2015 и 2016 гг., отмечается положительная динамика данных показателей, определяющая восстановление российских внутренних рынков акций и облигаций.

Библиографический список

1. Демиденко Т.И., Наливайский В.Ю., Рейтинговая оценка значимости факторов, влияющих на капитализацию российских корпораций //Финансы и кредит. - 2010. - № 32. - С. 28-33.

2. Карауш Д.М. Развитие российского фондового рынка под воздействием внешних факторов // Финансовые исследования. - 2009. - № 1. - С. 72-76.

3. Головань С.И. Факторы и индикаторы развития российского фондового рынка. Институты и механизмы регулирования в условиях глобальной нестабильности: Материалы XII Международной научно-практической интернет-конференции (22-30 ноября 2014, г. Ростов-на-Дону). Разделы 1-4: Коллективная монография. - Ростов н/Д: Содействие-XXI век. С. 197-204.

4. Федорова Е.А. Основные тенденции развития фондового рынка РФ // Финансовый менеджмент. - 2013. - №5. - С. 88-96.

5. Семернина Ю.В. Основные индикаторы российского рынка ценных бумаг // Вестник Саратовского государственного социально-экономического университета. - 2010. - №2. - С.130-135.

6. Полякова Т.Н. Российский рынок акций: динамика и состояние // Национальные интересы: приоритеты и безопасность. - 2016. - №3. - С.93-106.

7. Влияние финансового рынка на экономический рост в России: монография /Под ред. В.Ю. Наливайского. - Ростов-н/Д: РГЭУ, 2012.

8. Лахно Ю.В. О взаимосвязи качественных показателей экономического роста и рынка ценных бумаг // Финансы и кредит. - 2011. - №42. - С. 48-54.

9. Лахно Ю.В. Механизм адаптивного развития российского рынка ценных бумаг // Финансы и кредит. - 2017. - Т. 23. - №25. - С. 1466-1476.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ