Связь денежного капитала с доходностью выполняемых операций в коммерческом банке*

Юрий Алексеевич Одегов

аспирант кафедры финансовых рынков и финансовых институтов,

Новосибирский государственный университет экономики и управления,

Новосибирск, Российская Федерация

Финансы и кредит

№38 2017

Аннотация

Предмет. Свои функции коммерческий банк осуществляет через банковские операции. В законодательстве определен их перечень, выделены банковские сделки. Однако ряд исследователей указывает такие категории, как банковский продукт и банковская услуга. Обсуждается необходимость их выделения в самостоятельные категории. Автор определил основные характеристики банковского продукта, услуги, операции и сделки, показал их взаимосвязь. Эффективность использования ресурсов можно оценить с помощью рентабельности. Это относится и к первичным элементам. Автор обращает внимание на основные коэффициенты, позволяющие представить ее через относительные показатели и выделить ее составные части.

Цели. Определить основные первичные элементы банковской деятельности, показать их взаимосвязь, а также определить зависимость прибыли и доходности денежного капитала коммерческого банка от основных видов первичных элементов банковской деятельности: операции, продукта, услуги и сделки.

Методология. Использовались методы логического анализа, сравнения и обобщения.

Результаты. При рассмотрении банковских операций автор столкнулся с отсутствием в законодательстве определения данной категории, а также определений банковского продукта и услуги. Выделив их основные характеристики и проследив их взаимосвязь, автор пришел к выводу о необходимости учитывать их как самостоятельные первичные элементы банковской деятельности, в том числе и при расчете доходности использования денежного капитала.

Выводы. Есть проблематика в части определения банковских продуктов, услуги, операции и сделки. Автор считает целесообразным выделить данные виды в качестве самостоятельных единиц, а также определена взаимосвязь доходности коммерческого банка с доходностью банковской операции, продукта, услуги и сделки.

* Автор выражает благодарность доктору экономических наук, профессору кафедры финансовых рынков и финансовых институтов Новосибирского государственного университета экономики и управления «НИНХ» Галине Михайловне ТАРАСОВОЙ за поддержку и неоценимую помощь в написании данной статьи и доктору экономических наук, профессору кафедры финансовых рынков и финансовых институтов Новосибирского государственного университета экономики и управления «НИНХ» Александре Ивановне ШМЫРЕВОЙ за отзывчивость и участие в написании данной работы.

Для определения возможностей управления прибылью и эффективностью использования денежного капитала необходимо определить понятие банковской операции и рассмотреть такие понятия, как «банковский продукт», «банковская услуга», «банковская сделка». Они являются ключевыми для возможности исследования источников формирования денежного капитала и путей его размещения с целью получения прибыли и ее максимизации.

Различные авторы в экономической литературе приводят следующие определения термина «банковская операция».

Банковские операции - виды хозяйственной деятельности, к осуществлению которых допускаются исключительно организации, имеющие лицензию, выдаваемую центральными банками. Лицензирование банковской деятельности связано с необходимостью защиты денежных средств частных лиц и компаний1.

1 Банковские операции. URL: http://www.banki.ru/wikibank/bankovskie_operatsii/ 12.09.2017

Банковская операция - это система действий, предусмотренных банковским законодательством и нормативными актами Банка России, которую обязана совершить кредитная организация, для того чтобы она могла исполнить свои обязательства перед клиентом. Необходимость банковских операций обусловлена спецификой денежно-кредитного обращения, которая в свою очередь обусловлена функциями денег.

Ряд авторов считает, что в законодательстве о банках банковские операции трактуются как разновидность сделок, осуществляемых кредитными организациями [1], хотя четкого определения термина «банковская операция» закон не дает. В ст. 5 ФЗ «О банках и банковской деятельности»2 дается перечень банковских операций:

- привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

- размещение указанных в п. 1 ч. 1 настоящей статьи привлеченных средств от своего имени и за свой счет;

- открытие и ведение банковских счетов физических и юридических лиц;

- осуществление переводов денежных средств по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

- инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

- купля-продажа иностранной валюты в наличной и безналичной формах;

- привлечение во вклады и размещение драгоценных металлов;

- выдача банковских гарантий;

- осуществление переводов денежных средств без открытия банковских счетов, в том числе электронных денежных средств (за исключением почтовых переводов).

Кредитная организация помимо перечисленных в ч. 1 ст. 5 банковских операций вправе осуществлять следующие сделки:

- выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

- приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

- доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

- осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

- предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

- лизинговые операции;

- оказание консультационных и информационных услуг.

2 Федеральный закон от 02.12.1990 № 395-1-ФЗ «О банках и банковской деятельности».

Согласно ст. 6 ФЗ «О банках и банковской деятельности» кредитная организация имеет право осуществлять профессиональную деятельность на рынке ценных бумаг в соответствии с федеральными законами.

Указанные в законе операции кредитные организации могут осуществлять в рублях или иностранной валюте при наличии соответствующей лицензии. Также закон запрещает Банкам заниматься производственной, торговой и страховой деятельностью.

Основой банковской деятельности является привлечение свободных ресурсов в денежной форме и размещение их на принципах возвратности, срочности, платности. Следствием этого стало разделение банковских операций на активные и пассивные.

Пассивные операции - это операции по формированию источников денежных ресурсов кредитных организаций, которые учитываются в пассиве их балансов. Пассивные операции позволяют кредитным учреждениям сформировать собственные и привлеченные ресурсы, в дальнейшем используемые для активных операций. Главная особенность кредитного дела в том, что кредитная организация функционирует в основном за счет привлеченных средств. Собственные средства, как правило, составляют менее 10%, привлеченные - около 90%. Роль собственных средств банка значительно выше их доли в сумме пассивов. Именно на собственные средства опирается работа кредитной организации как в начале своего функционирования, так и в кризисных ситуациях. Уставный капитал формируется за счет средств акционеров (пайщиков) [2].

Активные операции коммерческого банка -это размещение от своего имени привлеченных денежных ресурсов и собственных средств. Данные операции направлены на получение прибыли. К ним относятся предоставление кредитов, обмен валюты, посреднические операции, купля-продажа ценных бумаг, финансовые операции, расчетно-кассовое обслуживание и др.

В составе активных операций часто выделяют операции, направленные на обеспечение ликвидности и на обеспечение доходности. Поддержание определенного баланса между данными типами активных операций является важным для существования кредитного учреждения.

Автор считает целесообразным дать следующее определение термину «банковская операция» - это последовательно определенная система действий коммерческого банка, правила выполнения которой закреплены законодательно, она направлена на выполнение коммерческим банком своих функций и получение прибыли, а также в большинстве случаев обусловливает формирование капитала в денежной форме и его движение в экономике. Банковская операция может быть совершена только организацией, получившей лицензию Банка России на осуществление данных операций.

Вопрос определения банковских операций, сделок, продуктов и услуг активно рассматривается многими учеными. Единой трактовки закон или не дает, или не содержит четких определений данных понятий. Многие ученые приводят свое видение данных терминов, но они отличаются в зависимости от области научного исследования [1-18]. Автор считает необходимым рассмотреть несколько определений терминов «банковская операция», «банковская сделка», «банковский продукт» и «банковская услуга» и сравнить их, учитывая основные характеристики.

Все виды банковской деятельности, имеющие законченный цикл, отражающиеся в стоимостном выражении в отчете о прибылях и убытках коммерческого банка, целесообразно считать банковскими продуктами [3].

Банковский продукт - результат создания и реализации единой и завершенной технологии обслуживания клиента, конкретный способ, каким банк оказывает или готов оказать ту или иную услугу нуждающемуся в ней клиенту, то есть упорядоченный, внутренне согласованный и, как правило, документально оформленный комплекс взаимосвязанных организационных, технологических, информационных, финансовых и юридических действий (возможных процедур) [1].

Банковская услуга - результат банковской операции, то есть ее итог или полезный эффект, состоящий в удовлетворении заявленной клиентом потребности в том или ином банковском продукте (в кредите, расчетно-кассовом обслуживании и т.д.) [1].

Авторы О.Б. Веретенникова и Е.Г. Шатковская определили банковскую услугу как особую форму экономических отношений между банком и клиентом, складывающихся в процессе осуществления банковской деятельности, не связанных с движением денежных средств по банковским счетам и направленных на получение взаимной выгоды [3].

Автор считает, что целесообразно определить банковскую услугу как банковскую операцию или совокупность банковских операций, направленных на удовлетворение потребности клиента и получение прибыли, она в основном связана с обслуживанием клиента, имеет ценовой параметр, выраженный, как правило, в комиссии.

Банковский продукт предлагается рассматривать как определенным образом упорядоченную и закрепленную нормативными документами коммерческого банка комбинацию банковских операций, услуг и сделок, направленную на удовлетворение потребности клиентов и получение прибыли. Данная совокупность обычно имеет конкретные название, качественные, количественные и ценовые характеристики.

Следует обратить внимание на следующие особенности банковского продукта и услуги, характерные только для банковской сферы:

- их может совершать только банк;

- в их состав обязательно входит банковская операция.

Сделка - соглашение двух или нескольких экономических субъектов, граждан и юридических лиц в виде устного и письменного договора о проведении некоторых действий, связанных с куплейпродажей, передачей имущества, денег, ценных бумаг, предоставлением ссуд, совместным производством, выполнением бизнес-операций или с другими формами экономического, торгового взаимодействия. Чаще всего заключение соглашения о сделке и проведение сделки подразумевает, что она выгодна для всех участников. Сделка устанавливает, изменяет, прекращает экономические отношения, придает им новые формы. Существует огромное множество видов сделок, различающихся в зависимости от участников, предмета, объекта, места заключения, объема проводимых операций, правовых форм и юридического обеспечения, гарантий и ответственности сторон, участвующих в сделке, способа передачи ценностей от одной стороны другой и вида оплаты. В сделках вправе участвовать как юридические, так и физические лица. В принципе сделка может быть осуществлена и одним лицом3.

3 Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б. Современный экономический словарь. 2-е изд., испр. М.: ИНФРА-М, 1999. 479 с.

Сделка - действие, направленное на установление, изменение или прекращение гражданских прав и обязанностей. Наиболее распространенный вид сделки - договор (то есть двусторонняя или многосторонняя сделка). Возможны односторонние сделки, выражающие волю одного лица (например, завещание).

Банковские сделки - сделки, которые могут осуществлять (наряду с банковскими операциями) банки и другие кредитные организации. Закон ограничивает этот перечень, поскольку кредитные организации обладают специальной (ограниченной) правоспособностью4.

4 Большой юридический словарь. М.: ИНФРА-М, 2003.

Представим основные характеристики операций, сделок, продуктов и услуг (табл. 1).

Таблица 1. Сравнение параметров операции, продукта, услуги, сделки

| Критерий/характеристика | Операция | Сделка | Продукт | Услуга |

| Наличие определения в законе | Нет определения | Нет определения | Нет определения | Нет определения |

| Наличие перечня в законе | Есть | Есть | Нет | Нет |

| Уникальность в банковской сфере (совершается только в банках) | Да | Нет | Нет | Нет |

| Участие в затратах | Да | Да | Да | Да |

| Участие в доходе | Не всегда | Есть | Есть | Не всегда |

| По отношению к банковской операции | Она же | Может не содержать операций, вторична | Вторичен | Может не содержать операций, вторична |

| По отношению к движению средств по балансу | Есть | Может не быть | Есть | Может не быть |

| Необходимость лицензии ЦБ | Обязательно | Не обязательно | Не обязательно | Не обязательно |

| Документальная договорная фиксация | Не обязательно | Обязательно | Обязательно | Не обязательно |

| Возможность оценки качества | Да | Да | Сложно | Сложно |

| По отношению к товарной форме (с позиции производства) | Если совпадает с услугой, имеет законченный цикл | Имеет законченный цикл в процессе производства | Имеет законченный цикл в процессе производства | Имеет законченный цикл в процессе производства |

| Возможность совершения вне офиса | Нельзя | Можно | Можно | Нельзя |

| Обязательства возникают только в денежной форме | Да | Да | Да | Да |

| Только технический характер | Да | Нет | Нет | Нет |

| Влияют на риск утраты доказательств, подтверждающих собственность на деньги | Да | Нет | Да | Да |

| Протяженность акта купли-продажи во времени | Нет | Да | Да | Да |

Источник: составлено автором

Стоит отметить, что основной, уникальной и первичной единицей банковской деятельности является операция. Банковская операция по своей сути носит технический характер, не имеет законченного производственного цикла и не растянута во времени, только их перечень приведен в законе и она уникальна для банковской деятельности. Операция может не иметь договорной фиксации и для ее совершения необходима лицензия Банка России. Операция не может быть совершена вне офиса банка.

Операция, сделка, продукт и услуга в той или иной форме при совершении несут затраты и все направлены на получение прибыли. Сделка, продукт и услуга имеют законченный производственный цикл, их реализация может быть длительной во времени.

Необходимо сказать, что оценить качество продукта и услуги достаточно сложно.

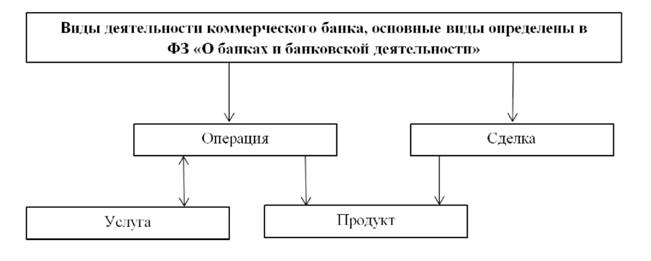

С учетом анализа законодательства и литературы различных экономических направлений явно проявляется структура видов первичных элементов банковской деятельности, которую можно представить в виде схемы (рис. 1).

Рисунок 1. Структура видов первичных элементов банковской деятельности

Источник: составлено автором

Главным критерием эффективности деятельности коммерческого банка является прибыль или убыток. Такую роль этот показатель получает не в силу декларирования в ФЗ «О банках и банковской деятельности», а ввиду специфики деятельности данного типа учреждения, обязывающей извлекать максимум результата из каждого элемента и направления использования ресурсов, которым является денежный капитал. Если понимать, что для банка доходность складывается из каждого действия, а именно проведения операции, заключения сделки, реализации продукта или оказания услуги, и учитывать анализ табл. 1, то целесообразно считать первичной единицей банковской деятельности банковскую операцию.

Оценить эффективность использования ресурсов через абсолютные показатели прибыли и затрат достаточно сложно на любом уровне. Коммерческий банк не исключение. Для проведения подобной оценки необходимо обратиться к относительным показателям эффективности, основным из которых является доходность. Остановимся на анализе категории доходности или рентабельности.

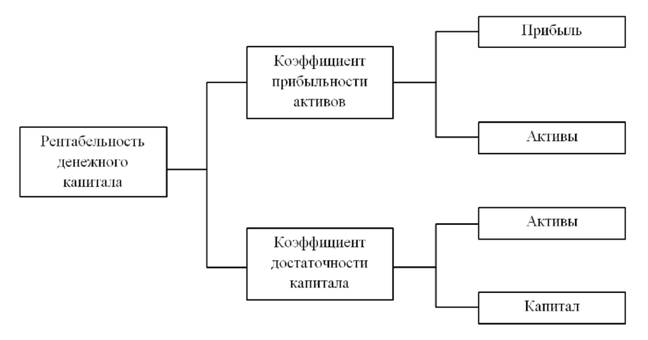

Ключевым относительным показателем, отражающим эффективность деятельности коммерческого банка, надежность и качество управления ресурсами является рентабельность (доходность). Автор считает целесообразным дать общее определение, исходя из формулы ее расчета. Таким образом, доходность (рентабельность) - это отношение прибыли к соответствующим активам. Основу анализа рентабельности составляет система относительных коэффициентов, в которую входят, как правило, следующие коэффициенты:

- общий уровень рентабельности банка (отношение прибыли к доходам банка, выраженное в процентах). Показывает долю прибыли в доходах;

- коэффициент отдачи собственного капитала (отношение прибыли к акционерному капиталу, выраженное в процентах). Отражает прибыль, приходящуюся на 1 руб. акционерного капитала/уставного фонда. В случае если в знаменателе рассматривать только часть акционерного капитала, вложенного в денежный капитал/денежные активы, то получим показатель, отражающий рентабельность денежного капитала;

- коэффициент прибыльности активов (отношение прибыли к активам);

- коэффициент достаточности капитала (отношение активов к капиталу);

- коэффициент рентабельности активов (отношение прибыли к активам, приносящим доход).

Автором приведены далеко не все коэффициенты, отражающие результаты деятельности банка и направления дальнейшего анализа в целях выявления зон увеличения прибыли. Структуру доходности денежного капитала можно представить в виде схемы (рис. 2).

Рисунок 2. Структура доходности денежного капитала

Источник: составлено автором

Главным свойством банковской деятельности, определяющим ее уникальность, является способность аккумулировать денежные средства и превращать их в капитал, перераспределять между сферами экономики, регионами, отраслями, компаниями, домохозяйствами. При этом банки, как и любая компания, создаются в целях получения прибыли, заработать которую кредитное учреждение может лишь с помощью эффективного использования ресурсов. У банков этот ресурс имеет единственную форму - денежную. Эффективность работы кредитного учреждения отражается прибылью, заработанной каждым вложенным рублем.

Таким образом, рентабельность денежного капитала зависит от активов, существующих в денежной форме, и прибыли, генерируемой этими активами. Прибыль складывается из процентных и комиссионных доходов, которые приносят банковские продукты, услуги, операции и сделки, следовательно, на рентабельность влияет доходность каждого из этих элементов.

Список литературы

1. Черных С.И., Потемкин С.А. О кредитных организациях, банковских операциях и сделках // Деньги и кредит. 2014. № 2.С. 75-76.

2. ГончароваМ.В., Гончаров А.И. Население и банки: виды банковских операций // Бизнес. Образование. Право. 2011. № 4.С. 282-286.

3. Веретенникова О.Б., Шатковская Е.Г. Банковские продукты: сущность и характеристика // Известия Уральского государственного экономического университета. 2012. № 39. С. 42-46.

4. Леонтьев П.А. Методические подходы к оценке эффективности процессов предоставления банковских услуг // Банковские услуги. 2011. № 10. С. 15-24.

5. Бальестерос Е.Д. Методологические аспекты анализа продуктов и услуг в финансовой сфере (на примере банковских и страховых продуктов и услуг) // Банковские услуги. 2012. № 6.С. 30-36.

6. ХрисанфоваД.П. Понятие «качество»: современные представления, критерии (в приложении к банковскому кредитному продукту) // Банковские услуги. 2014. № 3.С. 13-21.

7. АболихинаГ.А., Солонин С.Э. Модернизация банковского обслуживания в российских коммерческих банках как стратегическое направление развития // Банковские услуги. 2014. № 12. С. 32-38.

8. Хрисанфова Д.П. Стандартизация качества банковского продукта: этапы становления, формирование модели стандарта // Банковские услуги. 2015. № 4.С. 14-18.

9. Аббасов С.А.О. Эффективное управление денежными потоками как важный рычаг финансового менеджмента // Российское предпринимательство. 2013. № 14. С. 84-90.

10. Курныкина О.В. Управление эффективностью в коммерческом банке: контроль и аудит //

Банковское дело. 2015. № 6.С. 68-74.

11. Егорова Н.Е. К вопросу о соотношении категорий «банковская операция», «кредитная операция», «банковская сделка» // Актуальные проблемы российского права. 2010. № 2А. С. 170-177. URL: http://aprp-msal.ru/articles/article_21543.html?issue=apmag-2-2010

12. Гаврин Д.А. От банковской деятельности до банковской операции // Бизнес, менеджмент и право. 2016. № 1-2. С. 70-75. URL: http://www.bmpravo.ru/show_stat.php?stat=1089

13. Муртазин Р.Т. Финансовая устойчивость банка и управление банковскими операциями // Актуальные проблемы гуманитарных и естественных наук. 2016. № 6.С. 77-86. URL: http://publikacia.net/archive/2016/6/2/22

14. Ароян О.Р. Понятия «банковские операции» и «банковские сделки» с позиций законодательства, науки и практики // Вестник Московского университета МВД России. 2012. № 8.С. 36-39.

15. Константинов А.В. Взаимообусловленная связь лицензируемой деятельности кредитной организации по осуществлению банковских операций с иными видами деятельности // Проблемы современной науки и образования. 2016. № 1.С. 179-184. URL: http://ipi 1.ru/images/PDF/2015/43/PMSE-1-43.pdf

16. Ефимова Л.Г. Некоторые проблемы совершенствования категории «банковская операция» в российском праве // Законы России: опыт, анализ, практика. 2008. № 10. С. 3-13.

17. Чулюкин И.Л., Шишкин А.А. К вопросу о разграничении категорий «банковская операция» и «другие сделки» кредитной организации // Законность и правопорядок в современном обществе. 2012. № 8.С. 22-27.

18. Абаева Н.П., Хасанова Л.Т. Анализ сущности категорий «банковская услуга», «банковская операция» и «банковский продукт» // Вестник Университета (Государственный университет управления). 2011. № 9.С. 267-270.

Информация о конфликте интересов

Я, автор данной статьи, со всей ответственностью заявляю о частичном и полном отсутствии фактического или потенциального конфликта интересов с какой бы то ни было третьей стороной, который может возникнуть вследствие публикации данной статьи. Настоящее заявление относится к проведению научной работы, сбору и обработке данных, написанию и подготовке статьи, принятию решения о публикации рукописи.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ