Оценка фундаментальной стоимости бизнеса в системе финансового менеджмента: методические подходы и практические рекомендации

Е.С. Пучкина,

кандидат экономических наук,

доцент кафедры экономического анализа, статистики и финансов,

Кубанский государственный университет,

Н.С. Толстов,

магистрант кафедры экономического анализа, статистики и финансов,

Кубанский государственный университет,

Финансовый менеджмент,

2(42)2016

Аннотация

Обращающиеся на организованном рынке ценные бумаги компаний находятся в отрыве от базисной авансированной стоимости, что приводит к их неадекватной оценке. В статье проведен анализ стоимости акций крупной нефтяной публичной компании и произведена оценка ее активов. Сделан вывод, что использование фундаментальной стоимости в системе финансового менеджмента позволяет нивелировать влияние стихийных факторов на текущую рыночную стоимость компании, тем самым повысив адекватность оценки бизнеса.

Акцент на рост рыночной капитализации компании как одного из основных показателей результатов деятельности финансового руководства хозяйствующих субъектов определяет необходимость формирования инструментария управления и практических методик ее оценки для выявления возможных тенденций изменений, резервов и формирования рекомендаций [4].

И акционеры, и потенциальные инвесторы заинтересованы получить наиболее точную оценку стоимости фирмы, учитывающую все основные аспекты и условия ее финансово-хозяйственной деятельности. При этом стоит учитывать, что рыночный механизм несовершенен [8]. Рынок не всегда в состоянии оперативно и адекватно оценить финансовое состояние и перспективы развития той или иной компании, а иногда и вовсе подвержен панике или внешнему воздействию. В связи с этим ценные бумаги компаний в разные моменты времени могут быть как переоценены, так и существенно недооценены [2]. Таким образом возникает необходимость в оценке фундаментальной стоимости, способной отразить реальное финансово-хозяйственное положение фирмы и сгладить влияние стихийных факторов на текущую рыночную стоимость ее акций.

Целью данной статьи является определение степени различия между текущей рыночной и фундаментальной стоимостями компании в определенный промежуток времени. Для достижения данной цели определим фундаментальную стоимость ПАО «Татнефть» на основе годовой финансовой отчетности и сравним полученную стоимость с котировками акций данной компании на Московской бирже.

В соответствии с федеральным стандартом при оценке необходимо использовать доходный, затратный и рыночный подходы [6]. Использование трех подходов позволяет произвести разносторонний анализ компании, что в конечном итоге дает возможность максимально полно отразить особенности ее финансово-хозяйственной деятельности. При этом каждый подход имеет ряд методов, для применения которых необходимо четко представлять особенности деятельности как самой компании, так и ее отрасли в целом.

К особенностям нефтяного бизнеса можно отнести следующее:

- нефтегазовые предприятия требуют очень больших вложений капитала, что обуславливает очень большой период окупаемости инвестированных вложений;

- ввиду чрезмерной капиталоемкости нефтегазовой отрасли необходимо оценивать весь инвестированный капитал компании;

- на котировки акций компаний, преимущественно действующих в нефтяной отрасли, оказывает существенное влияние динамика мировых цен на нефть;

- в мире очень мало нефтегазовых компаний, которые относятся к развитым рынкам. Помимо этого стоит отметить, что очень мало нефтегазовых компаний имеют высокую степень диверсификации бизнеса, которая позволяет компенсировать риски, связанные с геологоразведкой и ценами на нефть.

Что касается финансово-хозяйственной деятельности ПАО «Татнефть», необходимо принимать во внимание, что компания имеет прибыльную историю финансово-хозяйственной деятельности, банкротства в ближайшем будущем не ожидается, компания является публичной и имеет свободно обращающиеся на рынке акции.

Учитывая данные особенности, в рамках доходного подхода наиболее пригодным методом оценки выбранных предприятий является метод дисконтирования денежных потоков. Использование данного метода является обоснованным в случаях, когда предприятие функционирует продолжительное время и имеет положительный финансовый результат, находится на стадии роста или имеет стабильные темпы экономического развития.

Помимо выбора метода расчета согласно доходному подходу необходимо определить:

- модель денежного потока;

- продолжительность прогнозного периода;

- методику прогноза;

- модель расчета ставки дисконта.

Так как одной из особенностей нефтяной отрасли является чрезвычайная капиталоемкость, то необходимо осуществлять расчеты согласно модели денежного потока для всего инвестированного капитала. Таким образом, помимо показателей, формирующих поток для собственного капитала, необходимо произвести прогноз процентов к уплате анализируемых предприятий. Так как проценты по задолженности вычитались из прибыли до налогообложения, то при возвращении их необходимо скорректировать на величину ставки налога на прибыль [1].

Одним из ключевых и самых сложных вопросов при оценке стоимости предприятия методом дисконтирования денежных потоков является определение длительности прогнозного периода. Увеличение длительности прогнозного периода позволяет увеличить число наблюдений, что повышает степень математической обоснованности стоимости компании. Однако с увеличением продолжительности прогнозного периода становится сложнее прогнозировать основные показатели финансовой деятельности [7]. В практике развитых стран Запада прогнозный период в среднем составляет от 5 до 10 лет. Для целей данной статьи возьмем прогнозный период в 10 лет.

После определения срока прогнозирования можно приступить к прогнозированию основных показателей, необходимых для составления прогнозного баланса. Прогноз составляется в соответствии с методикой процента от продаж, подробно описанной в статье СИ. Крылова «Прогнозирование бухгалтерского баланса коммерческой организации методом процента от продаж» [3].

Прогноз выручки осуществляется на основе ретроспективных данных о темпах роста, а отдельные статьи отчета о финансовых результатах представляют собой среднюю долю прогнозируемого показателя от выручки. Для расчета денежного потока в отчете о финансовых результатах потребуется прогноз чистой прибыли и процентов к уплате. Для расчета используются данные финансовой отчетности ПАО «Татнефть» за 2011-2014 гг. В целях определения реального экономического роста все показатели скорректированы на величину инфляции. Рассчитаем относительные показатели, необходимые для прогноза методом процента от продаж. Данные представлены в табл. 1.

Таким образом, средний реальный темп прироста выручки ПАО «Татнефть» составляет 1,41% в год, при этом средняя норма прибыли составляет 18,76% от величины выручки, а проценты к уплате -1,18%. Имея данные показатели можно сделать прогноз статей отчета о финансовых результатах, необходимых для расчета денежного потока (табл. 2).

Перед тем как приступить к составлению прогноза бухгалтерского баланса, согласно методу процента от продаж необходимо определить прогнозируемую норму распределения чистой прибыли. Это необходимо для того, чтобы корректно рассчитать значение нераспределенной прибыли в 3-м разделе бухгалтерского баланса. Расчет нормы распределения представлен в табл. 3.

Таблица 1. Данные, необходимые для прогноза отчета о финансовых результатах ПАО «Татнефть»

| Показатель | Год | Среднее | |||

| 2011 | 2012 | 2013 | 2014 | ||

| Абсолютные показатели | |||||

| Выручка, млн р. | 376 424 | 376 950 | 376 255 | 392 358 | - |

| Проценты к уплате, млн р. | 4 278 | 5 893 | 4 489 | 3 308 | - |

| Чистая прибыль, млн р. | 64 843 | 72 935 | 66 085 | 82 061 | - |

| Относительные показатели | |||||

| Темпы прироста выручки, % | - | 0,14 | -0,18 | 4,28 | 1,41 |

| Доля процентов к уплате в выручке, % | 1,14 | 1,56 | 1,19 | 0,84 | 1,18 |

| Норма прибыли, % | 17,23 | 19,35 | 17,56 | 20,91 | 18,76 |

Таблица 2. Прогноз показателей отчета о финансовых результатах, млн р.

| Показатель | Год | ||||||

| 2015 | 2016 | 2017 | 2018 | 2019 | ... | 2024 | |

| Выручка | 397 897 | 403 514 | 409 210 | 414 987 | 420 846 | ... | 451 402 |

| Проценты к уплате | 4711 | 4 777 | 4 845 | 4913 | 4 983 | ... | 5 344 |

| Чистая прибыль | 74 659 | 75 713 | 76 782 | 77 866 | 78 965 | ... | 84 698 |

Таблица 3. Расчет нормы распределения чистой прибыли

| Наименование показателя | Год | ||

| 2011 | 2012 | 2013 | |

| Обыкновенные акции | |||

| Количество обыкновенных акций, шт. | 2 178 690 700 | 2 178 690 700 | 2 178 690 700 |

| Дивиденды на акцию, р. | 7,08 | 8,6 | 8,23 |

| Итого дивиденды по обыкновенным акциям, тыс. р. | 15 425 130 | 18 736 740 | 17 930 624 |

| Привилегированные акции | |||

| Количество привилегированных акций, шт. | 147 508 500 | 147 508 500 | 147 508 500 |

| Дивиденды на акцию, руб. | 7,08 | 8,6 | 8,23 |

| Итого дивиденды по привилегированным акциям, тыс. р. | 1044360,18 | 1 268 573,10 | 1213 994,96 |

| Норма распределения чистой прибыли | |||

| Всего дивидендов, тыс. р. | 16 469 490 | 20 005 313 | 19 144 619 |

| Чистая прибыль, тыс. р. | 54 880 875 | 66 668 688 | 63 850 140 |

| Норма распределения, % | 30,01 | 30,01 | 29,98 |

| Средняя норма распределения, % | 30 | ||

Имея темпы прироста выручки и норму распределения чистой прибыли, можно приступить к составлению прогноза бухгалтерского баланса ПАО «Татнефть», необходимого для расчета денежного потока. Прогнозный баланс представлен в табл. 4.

Последним показателем, необходимым для расчета денежного потока, является амортизация. Так как нет возможности проанализировать основные средства данной компании, прогноз амортизационных отчислений строится на основе усредненного коэффициента износа основных средств.

Имея все необходимые показатели, рассчитаем величину денежного потока с помощью модели для всего инвестированного капитала. Данные представлены в табл. 5.

Как видно из таблицы, ПАО «Татнефть» имеет достаточно внушительный денежный поток относительно своей величины активов. Основная составляющая денежного потока - чистая прибыль. Предприятие имеет внушительный денежный поток от финансовой деятельности, основу которого составляет прирост нераспределенной прибыли. Существенное снижение величины совокупного денежного потока обеспечивается денежным потоком от инвестиционной деятельности, основной составляющей которого является изменение величины долгосрочных финансовых вложений.

После расчета величины денежного потока согласно методу дисконтирования денежных потоков необходимо определить модель расчета ставки дисконта. По нашему мнению, целесообразно использовать модель средневзвешенной стоимости капитала (WACC). Расчет величины средневзвешенной стоимости капитала представлен в табл. 6.

Имея величину денежного потока и ставку дисконта, рассчитаем стоимость оцениваемой компании согласно доходному подходу. Для этого необходимо разделить величину денежного потока на показатель средневзвешенной стоимости капитала, предварительно переведя его в индекс. Таким образом, стоимость ПАО «Татнефть», полученная доходным подходом, составит 824 930 717 тыс. р.

Таблица 4. Прогнозный бухгалтерский баланс ПАО «Татнефть», млн р.

| №пп | Показатель | Год | |||||

| 2014 | 2015 | 2016 | 2017 | ... | 2024 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| АКТИВЫ | |||||||

| 1 | Постоянные активы | 224 085 | 271 924 | 320 439 | 369 638 | ... | 734 039 |

| 1.1 | Нематериальные активы | 308 | 308 | 308 | 308 | ... | 308 |

| 1.2 | Результаты разработок и исследований | 324 | 324 | 324 | 324 | ... | 324 |

| 1.3 | Нематериальные поисковые активы | 4 257 | 4 257 | 4 257 | 4 257 | ... | 4 257 |

| 1.4 | Материальные поисковые активы | 1 134 | 1 134 | 1 134 | 1 134 | ... | 1 134 |

| 1.5 | Основные средства и кап. вложения (ОС) | 121 312 | 123 025 | 124 761 | 126 523 | ... | 139 568 |

| 1.6 | Доходные вложения в мат. ценности | 1 889 | 1 889 | 1 889 | 1 889 | ... | 1 889 |

| 1.7 | Фин. вложения (долгосрочные) (ДФВ) | 61 630 | 107 756 | 154 534 | 201 972 | ... | 553 328 |

| 1.8 | Прочие постоянные активы | 33 232 | 33 232 | 33 232 | 33 232 | ... | 33 232 |

| 2 | Текущие активы | 355 268 | 360 284 | 365 370 | 370 528 | ... | 408 731 |

| 2.1 | Запасы (ПЗ) | 35 695 | 36 199 | 36 710 | 37 228 | ... | 41 067 |

| 2.2 | НДС по приобретённым ценностям | 4 309 | 4 370 | 4 431 | 4 494 | ... | 4 957 |

| 2.3 | Дебиторская задолженность (ДЗ) | 82 514 | 83 679 | 84 860 | 86 058 | ... | 94 931 |

| 2.4 | Фин. вложения (краткосрочные) (КФВ) | 197518 | 200 307 | 203 134 | 206 002 | ... | 227 242 |

| 2.5 | Денежные средства (ДС) | 34 917 | 35 410 | 35910 | 36417 | ... | 40 171 |

| 2.6 | Прочие текущие активы | 316 | 320 | 325 | 329 | ... | 363 |

| БАЛАНС | 579 354 | 632 208 | 685 809 | 740 166 | ... | 1 142 771 | |

| ПАССИВЫ | |||||||

| 3 | Капитал и резервы | 485 090 | 537 351 | 590 350 | 644 097 | ... | 1 042 182 |

| 3.1 | Уставной капитал | 2 326 | 2 326 | 2 326 | 2 326 | ... | 2 326 |

| 3.2 3.3 | Переоценка постоянных активов | 9 800 | 9 800 | 9 800 | 9 800 | ... | 9 800 | |

| Добавочный капитал без переоценки (ДК) | 253 | 253 | 253 | 253 | ... | 253 | |

| 3.4 | Резервный капитал (РК) | 1 342 | 1 342 | 1 342 | 1 342 | ... | 1 342 |

| 3.5 | Нераспределённая прибыль | 471 369 | 523 630 | 576 629 | 630 376 | ... | 1 028 462 |

| 4 | Постоянные обязательства | 43 493 | 43 493 | 43 493 | 43 493 | ... | 43 493 |

| 4.1 | Кредиты и займы | 3 144 | 3 144 | 3 144 | 3 144 | ... | 3 144 |

| 4.2 | Отложенные налоговые обязательства | 10 372 | 10 372 | 10 372 | 10 372 | ... | 10 372 |

| 4.3 | Оценочные обязательства | 29 976 | 29 976 | 29 976 | 29 976 | ... | 29 976 |

| 5 | Текущие обязательства | 50 771 | 51364 | 51966 | 52 576 | ... | 57 096 |

| 5.1 | Кредиты и займы (ККиЗ) | 8 740 | 8 740 | 8 740 | 8 740 | ... | 8 740 |

| 5.2 | Кредиторская задолженность | 38 648 | 39 194 | 39 747 | 40 308 | ... | 44 464 |

| 5.3 | Доходы будущих периодов | 4 | 5 | 5 | 5 | ... | 5 |

| 5.4 | Оценочные обязательства | 1 722 | 1747 | 1 771 | 1 796 | ... | 1 982 |

| 5.5 | Прочие обязательства | 1 656 | 1 679 | 1 703 | 1 727 | ... | 1 905 |

| БАЛАНС | 579 354 | 632 208 | 685 809 | 740 166 | ... | 1 142 771 | |

Таблица 5. Расчет денежного потока ПАО «Татнефть», млн р.

| Показатель | Год | Итого | |||||||||

| 2015 | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 |

| Основная деятельность | |||||||||||

| Чистая прибыль | 74 659 | 75 713 | 76 782 | 77 866 | 78 965 | 80 080 | 81 210 | 82 357 | 83 519 | 84 698 | 795 847 |

| Проценты к уплате | 3 769 | 3 822 | 3 876 | 3 931 | 3 986 | 4 042 | 4 099 | 4 157 | 4216 | 4 275 | 40 173 |

| Амортизация | 1 991 | 1 907 | 1934 | 1962 | 1 989 | 2 017 | 2 046 | 2 075 | 2 104 | 2 134 | 20 160 |

| Отнять изменение суммы оборотных активов, в том числе | |||||||||||

| КФВ | 2 788 | 2 828 | 2 868 | 2 908 | 2 949 | 2 991 | 3 033 | 3 076 | 3 119 | 3 163 | 29 724 |

| ДЗ | 1 165 | 1 181 | 1 198 | 1215 | 1 232 | 1 249 | 1 267 | 1 285 | 1 303 | 1 322 | 12417 |

| Запасы | 504 | 511 | 518 | 526 | 533 | 541 | 548 | 556 | 564 | 572 | 5 372 |

| Прочие ТА | 4 | 5 | 5 | 5 | 5 | 5 | 5 | 5 | 5 | 5 | 47 |

| Прибавить изменение суммы краткосрочных пассивов, в том числе | |||||||||||

| КЗ | 546 | 553 | 561 | 569 | 577 | 585 | 593 | 602 | 610 | 619 | 5 816 |

| Прочие ТО | 48 | 48 | 49 | 50 | 50 | 51 | 52 | 53 | 53 | 54 | 508 |

| Итого основная деятельность | 76 550 | 77 519 | 78 613 | 79 723 | 80 849 | 81990 | 83 148 | 84 321 | 85 512 | 86 719 | 814 945 |

| Инвестиционная деятельность | |||||||||||

| Отнять изменение суммы внеоборотных активов, в том числе | |||||||||||

| ОС | 1713 | 1737 | 1 761 | 1 786 | 1 811 | 1 837 | 1 863 | 1 889 | 1916 | 1 943 | 18 256 |

| ДФВ | 46 126 | 46 778 | 47 438 | 48 108 | 48 787 | 49 476 | 50 174 | 50 882 | 51601 | 52 329 | 491 698 |

| Итого инвестиционная деятельность | 47 839 | 48 514 | 49 199 | 49 894 | 50 598 | 51 313 | 52 037 | 52772 | 54272 | 509954 | 53 517 |

| Финансовая деятельность | |||||||||||

| Прибавить изменение величины собственных средств, в том числе | |||||||||||

| Накопленный капитал | 52 261 | 52 999 | 53 747 | 54 506 | 55 275 | 56 056 | 56 847 | 57 649 | 58 463 | 59 289 | 557 092 |

| Итого финансовая деятельность | 52 261 | 52 999 | 53 747 | 54 506 | 55 275 | 56 056 | 56 847 | 57 649 | 58 463 | 59 289 | 557 092 |

| Совокупный денежный поток | 80 972 | 82 004 | 83 161 | 84 335 | 85 526 | 86 733 | 87 958 | 89199 | 90 459 | 91736 | 862 083 |

Таблица 6. Расчет средневзвешенной стоимости капитала ПАО «Татнефть»

| Показатель | Год | ||

| 2011 | 2012 | 2013 | |

| Собственный капитал | |||

| Собственный капитал, тыс. р. | 328 873 802 | 378 457 138 | 421 696 037 |

| Обыкновенные акции, шт. | 2 178 690 700 | 2 178 690 700 | 2 178 690 700 |

| Дивиденды на 1 обыкновенную акцию, р. | 7,08 | 8,60 | 8,23 |

| Дивиденды по обыкновенным акциям, тыс. р. | 15 425 130 | 18 736 740 | 17 930 624 |

| Привилегированные акции, шт. | 147 508 500 | 147 508 500 | 147 508 500 |

| Дивиденды на 1 привилегированную акцию, р. | 7,08 | 8,6 | 8,23 |

| Дивиденды по привилегированным акциям, тыс. р. | 1 044 360 | 1 268 573 | 1213 995 |

| Итого дивиденды, тыс. р. | 16 469 490 | 20 005 313 | 19 144 619 |

| Стоимость собственного капитала, % | 5,01 | 5,29 | 4,54 |

| Заемный капитал | |||

| Заемный капитал, тыс. р. | 163 993 749 | 126 163 199 | 111 621228 |

| Проценты к уплате, тыс. р. | 3 620 561 | 5 386 623 | 4 337 004 |

| Стоимость заемного капитала, % | 2,21 | 4,27 | 3,89 |

| Средневзвешенная стоимость капитала | |||

| Доля собственного капитала, % | 66,73 | 75,00 | 79,07 |

| Доля заемного капитала, % | 33,27 | 25,00 | 20,93 |

| Средневзвешенная стоимость, % | 4,08 | 5,03 | 4,40 |

| Среднее значение, % | 4,50 | ||

Далее для нахождения фундаментальной стоимости необходимо применить затратный подход к оценке бизнеса. Так как ликвидация данной компании в ближайшее время не планируется, с точки зрения затратного подхода целесообразно использовать метод стоимости чистых активов. Данный выбор обусловлен тем, что выбранная компания обладает значительными материальными активами и ожидается, что предприятие по-прежнему будет действующим.

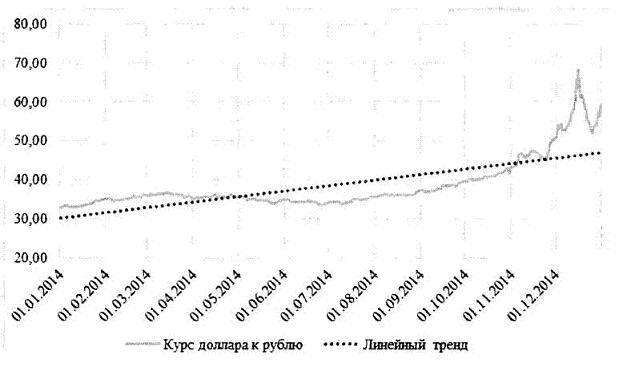

Порядок расчета чистых активов утвержден Приказом Минфина России [6]. При этом в целях оценки стоимости затратным подходом, необходимо произвести корректировку балансовой стоимости. Согласно ПН. Роновой, корректировка может производится путем пересчета бухгалтерского баланса по изменению курса национальной валюты в сравнении с долларом США. На рис. 1 показана динамика курса доллара за 2014 г.

Средневзвешенный курс доллара по отношению к рублю составил 38,53 руб. за доллар, что составляет 117,32% по отношению к началу анализируемого периода. Расчет стоимости чистых активов с учетом корректировки на курс доллара представлен в табл. 7.

Помимо стоимости ресурсов, затраченных на создание капитала, и ожидаемых доходов необходимо принимать во внимание конъюнктуру рынка и отношение инвесторов к данной компании [10]. Для этого применяется рыночный подход к оценке бизнеса, основной целью которого является определение рыночной стоимости хозяйствующего субъекта, основываясь на данных компаний-аналогов, чьи акции обращаются на бирже, или же на результатах уже проведенных сделок.

Так как «Татнефть» является публичным акционерным обществом, для определения рыночной стоимости необходимо рассчитать величину рыночной капитализации. Для этого понадобятся данные о структуре капитала и стоимости обыкновенных и привилегированных акций. Данный подход представляет наибольший интерес при оценке, так как предполагается, что рыночная стоимость максимально полно учитывает риски, связанные с конкретным предприятием. Расчет рыночной капитализации ПАО «Татнефть» представлен в табл. 8.

Таким образом, в результате применения основных подходов к оценке бизнеса ПАО «Татнефть» имеет 3 отличные друг от друга стоимости. Результаты представлены в табл. 9.

Различия в стоимости вызывает необходимость проведения процедуры согласования результатов оценки основными подходами в итоговую стоимость. Для этой цели нами был выбран метод анализа иерархий, разработанный Томасом Саати. На сегодняшний день данный метод получил очень широкое распространение в странах Запада, особенно в США. Суть метода можно изобразить в виде трехуровневой иерархии, изображенной на рис. 2.

Рис. 1. Динамика курса доллара по отношению к рублю (источник: холдинг брокерских услуг

Таблица 7. Расчет стоимости чистых активов согласно затратному подходу

| Наименование показателя | Балансовая стоимость | Стоимость с учетом корректировки |

| Активы, принимаемые к расчету | ||

| Нематериальные активы и результаты исследований и разработок | 631854 | 741 310 |

| Поисковые активы | 5 390 681 | 6 324 512 |

| Основные средства | 121 311 933 | 142 326 869 |

| Доходные вложения в материальные ценности | 1 888 783 | 2 215 978 |

| Долгосрочные и краткосрочные финансовые вложения | 259 147 865 | 304 040 200 |

| Прочие внеоборотные активы | 33 232 298 | 38 989 148 |

| Запасы | 35 695 104 | 41 878 588 |

| НДС по приобретенным ценностям | 4 308 690 | 5 055 087 |

| Дебиторская задолженность | 82 513 760 | 96 807 666 |

| Денежные средства и денежные эквиваленты | 34 916 922 | 40 965 601 |

| Прочие оборотные активы | 315 630 | 370 307 |

| Итого активы, принимаемые к расчету | 579 353 520 | 679 715 266 |

| Пассивы, принимаемые к расчету | ||

| Долгосрочные обязательства по займам и кредитам | 3 144 387 | 3 689 091 |

| Прочие долгосрочные обязательства | 40 348 382 | 47 337 956 |

| Краткосрочные обязательства по займам и кредитам | 8 739 722 | 10 253 709. |

| Кредиторская задолженность | 38 648 323 | 45 343 394 |

| Задолженность участникам (учредителям) по выплате доходов | - | - |

| Прочие краткосрочные обязательства | 3 378 559 | 3 963 829 |

| Пассивы, принимаемые к расчету | 94 259 373 | 110 587 979 |

| Стоимость чистых активов | 485 094 147 | 569 127 287 |

Таблица 8. Расчет рыночной капитализации ПАО «Татнефть» в рамках сравнительного подхода

| Наименование показателя | Значение для ПАО «Татнефть» |

| Количество обыкновенных акций, шт. | 2 178 690 700 |

| Стоимость обыкновенных акций на конец периода, р. | 228,50 |

| Количество привилегированных акций, шт. | 147 508 500 |

| Стоимость привилегированных акций на конец периода, р. | 134,1 |

| Рыночная капитализация, тыс. р. | 517 611 715 |

Таблица 9. Результаты оценки ПАО «Татнефть» с позиции основных подходов, тыс. р.

| Подход | Результаты оценки ПАО «Татнефть |

| Доходный | 824 930 717 |

| Затратный | 569 127 287 |

| Рыночный | 517 611715 |

Рис. 2. Трехуровневая иерархия метода анализа иерархий Т.Л. Саати [7]

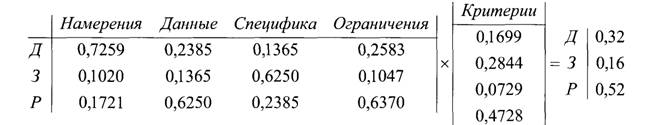

Данный метод сводится к составлению и решению матриц парных сравнений. На нижнем уровне между собой попарно сравниваются подходы и определяются весовые коэффициенты каждого из подходов с позиции каждого из критериев. На среднем уровне происходит попарное сравнение значимости критериев. На верхнем уровне происходит расчет весовых коэффициентов основных подходов с учетом нижнего и среднего уровней. Подробно данный метод описан в работах Т.Л. Саати и других авторов [9, 11].

В целях определения фундаментальной стоимости проведем попарное сравнение подходов относительно каждого из критериев, составим обратно-симметричные матрицы, определим собственные вектора и рассчитаем вектора приоритетов путем приведения собственных векторов к 1. Попарное сравнение подходов согласно нижнему уровню иерархии и получившиеся вектора приоритетов представлены в табл. 10.

После определения векторов приоритетов нижнего уровня необходимо перейти на средний уровень, в соответствии с которым провести попарное сравнение самих критериев. Данные приведены в табл. 11.

Далее для нахождения весовых коэффициентов каждого из основных подходов необходимо из векторов приоритетов нижнего уровня составить матрицу и умножить ее на вектора приоритетов среднего уровня. Наглядно данный процесс показан на рис. 3.

Таблица 10. Матрицы парных сравнений значимости критериев относительно основных подходов

| Подход | Доходный | Затратный | Рыночный | Вектор |

| Отражение намерений инвестора | ||||

| Доходный | 1 | 6 | 5 | 0,7259 |

| Затратный | 1/6 | 1 | 1/2 | 0,Ю20 |

| Рыночный | 1/5 | 2 | 1 | 0,1721 |

| Полнота и достоверность исходных данных | ||||

| Доходный | 1 | 2 | 1/3 | 0,2385 |

| Затратный | 1/2 | 1 | 1/4 | 0,1365 |

| Рыночный | 3 | 4 | 1 | 0,6250 |

| Учет специфических особенностей деятельности компании | ||||

| Доходный | 1 | 1/4 | 1/2 | 0,1365 |

| Затратный | 4 | 1 | 3 | 0,6250 |

| Рыночный | 2 | 1/3 | 1 | 0,2385 |

| Влияние принятых ограничений | ||||

| Доходный | 1 | 3 | 1/3 | 0,2583 |

| Затратный | 1/3 | 1 | 1/5 | 0,1047 |

| Рыночный | 3 | 5 | 1 | 0,6370 |

Таблица 11. Матрица парных сравнений значимости критериев

| Критерий | Отражение намерений инвестора | Качество и количество данных | Учет специфики деятельности | Влияние принятых ограничений | Вектор |

| Отражение намерений инвестора | 1 | 1/2 | 3 | 1/3 | 0,1699 |

| Качество и количество данных | 2 | 1 | 4 | 1/2 | 0,2844 |

| Учет специфики деятельности | 1/3 | 1/4 | 1 | 1/5 | 0,0729 |

| Влияние принятых ограничений | 3 | 2 | 5 | 1 | 0,4728 |

Рис. 3. Расчет весовых коэффициентов методом анализа иерархий

Для определения итоговой величины фундаментальной стоимости необходимо умножить результаты основных подходов на соответствующие им весовые коэффициенты и сложить получившиеся значения. Таким образом, фундаментальная стоимость ПАО «Татнефть» составит 624 733 593 тыс. р.

Имея величину фундаментальной стоимости компании, рассчитаем фундаментальную стоимость ее долевых ценных бумаг. Для этого найдем долю капитализации обыкновенных акций в общей величине капитализации и, соблюдая пропорцию, отдельно определим величины капитализации для обыкновенных и для привилегированных акций. Получившиеся значения разделим на соответствующее количество акций и получим фундаментальную стоимость каждой ценной бумаги (табл. 12).

Таблица 12. Расчет фундаментальной стоимости на 1 акцию

| Показатель | Рыночная оценка | Фундаментальная оценка |

| Стоимость, тыс. р. | 517 611715,00 | 624 733 593,00 |

| Обыкновенные акции | ||

| Количество обыкновенных акций, шт. | 2 178 690 700,00 | |

| Стоимость обыкновенных акций на конец периода, р./ед. | 228,50 | 275,79 |

| Капитализация обыкновенных акций, тыс. р. | 497 830 824,95 | 600 858 966,22 |

| Доля капитализации обыкновенных акций в общей капитализации, % | 96,18 | |

| Привилегированные акции | ||

| Количество привилегированных акций, шт. | 147 508 500,00 | |

| Стоимость привилегированных акций на конец периода, р./ед. | 134,10 | 161,85 |

| Капитализация привилегированных акций, тыс. р. | 19 780 889,85 | 23 874 626,78 |

| Доля капитализации привилегированных акций в общей капитализации, % | 3,82 | |

Проведенные расчеты, продемонстрировали, что акции ПАО «Татнефть» недооценены рынком на 20,7%, что в абсолютном выражении составляет 107 121 878 тыс. р. Несмотря на то что текущая рыночная стоимость ПАО «Татнефть» выше чистой стоимости активов, менеджменту компании необходимо принимать меры, направленные на увеличение инвестиционной привлекательности ценных бумаг. Основным риском, зависящим от степени оценки финансовых инструментов компании рынком, является недостаток внешнего финансирования. Финансовые ресурсы на рынке ограничены, особенно в условиях изоляции банковского сектора от рынка иностранного капитала, что существенно увеличивает стоимость всех источников привлечения денежных средств. Котировки акций служат инвестору одним из показателей связанного с данной компанией риска, который учитывает качество менеджмента, сферу деятельности, охват рынка и множество других немаловажных факторов.

Таким образом, можно сделать вывод, что использование оценки фундаментальной стоимости в системе финансового менеджмента, позволяет существенно сгладить влияние стихийных факторов на текущую рыночную стоимость компании. Это соответствует интересам как собственника компании, желающего знать реальную стоимость имущества, так и потенциального инвестора, стремящегося выгодно разместить финансовые ресурсы или заработать на операциях с ценными бумагами.

Библиографический список

1. Бутко Д.С., Мамий Е.А. Денежные потоки и прибыль в системе финансовых характеристик деятельности фирмы // Научные исследования: от теории к практике. 2015. №3(4). С. 284-286.

2. Козырь Н.С Реструктуризация бизнеса и оценка его стоимости // Наука и экономика. 2010. №2. С. 95-99.

3. Крылов С.И. Прогнозирование бухгалтерского баланса коммерческой организации методом процента от продаж // Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. 2010. № 4. С. 42^16.

4. Налюшняя Ю.В., Рындина И.В. Проблемы осуществления сделок слияний и поглощений в финансовом секторе // Научные труды Sworld. 2013. Т. 38. №4. С. 15-17.

5. Об утверждении Порядка определения стоимости чистых активов: Приказ Минфина России от 28.08.2014 № 84н (зарегистрирова но в Минюсте России 14.10.2014 N 34299) // СПС «КонсультантПлюс».

6. Об утверждении Федерального стандар та оценки «Общие понятия оценки, подходы и требования к проведению оценки (ФСО № 1)»): Приказ Министерства экономическо го развития РФ от 20.05.2015 г. № 297 // СПС «КонсультантПлюс».

7. Оценка стоимости предприятия / Г.Н. Ронова, П.Ю. Королев, А.Н. Осоргин [и др.]: учеб.-метод. комплекс. М., 2008.

8. Пенюгалова А.В., Aunoв A.H. Рынок российских коллективных инвестиций в условиях снижения темпов развития национальной экономики // Финансовая аналитика: проблемы и решения. 2014. №24. С. 18-22.

9. Харитонов С.В., Улитина Е.В., Дик В.В. Применение метода анализа иерархий при согласовании результатов оценки // Прикладная информатика. 2012. №6(42). С. 108-113.

10. Шевченко К.В., Цогт Н. Оценка бизнеса и алгоритм инвестиционной привлекательности предприятия // Экономика устойчивого развития. 2013. №4(16). С. 205-210.

11. Thomas L. Saaty. Decision making with the analytic hierarchy process // Int. J. Services Sciences. 2008. Vol. 1. № 1. P. 83-98.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ