Отбор факторов риска банкротства предприятия на основе метода главных компонент

Захарова А.А.

Зав. кафедрой информационных систем,

канд. техн. наук, доцент ЮТИ ТПУ

Телипенко Е.В.

Аспирант НИ ТПУ, старший преподаватель

кафедры информационных систем ЮТИ ТПУ

Корпоративные финансы

№1(29), 2014

В статье представлено обоснование выбора метода главных компонент для решения актуальной задачи отбора наиболее значимых факторов риска банкротства предприятия.

Для оценки финансово-хозяйственной деятельности предприятия часто используют систему показателей, которая включает несколько основных разделов: оценка имущественного положения; оценка ликвидности; оценка финансовой устойчивости; оценка деловой активности; оценка рентабельности. в каждой группе от 6 до 12 различных коэффициентов (в общей сложности 41). использование всех этих показателей в системе управления риском банкротства затрудняет процессы моделирования и прогнозирования деятельности предприятия. в связи с этим необходимо сокращение числа переменных с помощью метода главных компонент.

Метод главных компонент предназначен для структуризации данных посредством сведения множества тестовых переменных к меньшему числу переменных (компонент), которые объясняли бы большую часть вариации в значениях исследуемых данных. тестирование метода было произведено на основе данных бухгалтерской отчетности 33 машиностроительных заводов. в результате применения метода из 33 показателей финансовой и хозяйственной деятельности предприятия было отобрано 10 наиболее значимых. использование метода главных компонент позволяет:

- выявлять наиболее значимые показатели деятельности предприятия;

- прогнозировать значения показателей;

- в случае необходимости применять корректирующие мероприятия для получения необходимых результатов.

Применение метода главных компонент позволяет выявить наиболее значимые факторы внешней и внутренней среды предприятия, негативное влияние которых может привести к банкротству, или, наоборот, позитивное влияние которых может снизить уровень риска.

Число показателей уменьшается для исключения дублирования информации, что позволяет снизить трудоемкость принятия решений при проведении анализа состояния финансово-хозяйственной деятельности предприятия.

Введение

Вопрос оценки риска банкротства предприятия и управления им вызывает интерес исследователей во всем мире (Berg, 2007; Hwang, 2011; Иедосекин, 2004).

Одним из основных способов, позволяющих предвидеть кризисные ситуации в различных сферах деятельности предприятия, является проведение систематического анализа состояния финансово-хозяйственной деятельности предприятия на предмет возможного наступления банкротства с помощью специализированных систем поддержки принятия решений, к которым относится разработанная авторами «информационная система управления риском банкротства предприятия» (исурБ) (Zakharova, Telipenko, 2012).

Особенно актуально это для больших промышленных предприятий, которые в условиях сложившейся финансово-экономической нестабильности (как в россии, так и во всем мире) оказались в сложном финансовом положении или на грани банкротства (Bologa, 2011; Li, 2009).

ИСУРБ позволяет решить три основные задачи для выявления и предотвращения кризиса на предприятии:

- Выявление области, наиболее подверженной риску, отбор факторов, негативное влияние которых может привести к банкротству (Zakharova, 2013).

- оценка факторов и определение уровня риска.

- минимизация риска (Кочеткова, Захарова, 2010).

Для решения поставленных задач необходимо применение специализированных математических, статистических методов обработки большого количества информации.

В данной статье рассмотрен вопрос решения важной и актуальной задачи - выделения наиболее значимых показателей финансово-хозяйственной деятельности предприятия с точки зрения их отношения к банкротству, посредством применения метода главных компонент. При этом отличительной особенностью выбранного подхода является то, что отбор показателей производится с учетом их влияния на выручку от реализации продукции, как основного финансового источника производственного предприятия, систематическая нехватка которого может поставить предприятие на грань банкротства. В соответствии с Федеральным законом от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» под несостоятельностью (банкротством) понимается признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей в бюджет и внебюджетные фонды. Иными словами, это систематическая нехватка финансовых ресурсов на предприятии. Для производственного предприятия основным источником формирования финансовых ресурсов является выручка от реализации продукции, следовательно, целесообразным представляется отбор наиболее значимых факторов, оказывающих влияние именно на этот источник.

Необходимость и возможность сокращения числа анализируемых факторов

На деятельность предприятия оказывает влияние большое число различных факторов внешней и внутренней среды. Влияние это может быть как положительным, так и отрицательным, а также иметь различную силу воздействия. В связи с этим важно определить и минимизировать факторы, способные оказать значительное негативное влияние на деятельность предприятия в сложившейся экономической ситуации.

Решить подобную задачу непросто, так как выбирать придется из большого числа факторов (Недосекин, 2004; Приказ ФСФО, 2001).

В этом случае на помощь приходят методы снижения размерности, которые позволяют перейти к меньшему числу переменных (компонент или факторов), которые объясняли бы большую часть вариации в значениях исследуемых данных.

Возможность практического перехода от большего числа исходных показателей к существенно меньшему наиболее информативному количеству без значительных потерь объясняется тремя основными предпосылками:

- дублирование информации, доставляемой тесно взаимосвязанными показателями;

- неинформативность показателей, мало меняющихся при переходе от одного объекта к другому (малая вариабельность показателя);

- возможность агрегирования, т.е. простого или взвешенного суммирования некоторых физически однотипных показателей (Айвазян, 1989).

Обоснование выбора метода снижения размерности

Одними из наиболее распространенных методов снижения размерности исследуемого признакового пространства являются метод главных компонент, факторный анализ и многомерное шкалирование.

На основании проведенного исследования методов (таблица 1) можно сформулировать ряд преимуществ использования МГК в отборе наиболее значимых факторов:

- метод главных компонент применяют там, где исследователю необходимо преимущественно именно сокращение размерности данных и меньше нужна их интерпретация, тогда как факторный анализ используется в том случае, когда исследователь заинтересован в изучении взаимосвязей между переменными.

- отсутствие специальных предположений о характере распределения исходных данных. даже для числовых данных, не подчиняющихся нормальному закону распределения, а также для ранговых и номинальных данных можно получить вполне добротные результаты.

- концептуальная прозрачность метода, т. е. сравнительная понятность его целей и механики на неформальном («житейском») уровне.

- решение проблемы взаимозависимости (мультиколлинеарности) исходных данных.

- возможность использования полученных результатов для прогнозирования процесса на основе построения регрессии.

- Автоинформативность (Аи), т.е. максимальная точность восстановления не только результирующего показателя у, но и исходных переменных х(1)... x(p).

Таблица 1. Сравнительная характеристика методов снижения размерности

| Критерии оценки | Методы снижения размерности | ||

| МГК | ФА | МНШ | |

| Сложность реализации | Средняя | Высокая | Средняя |

| Точность анализа | Высокая | Очень высокая | Выше среднего |

| Распространенность | Очень высокая | Высокая | Высокая |

| Спектр охвата задач | Очень широкий | Широкий | Очень широкий |

| Смысловая нацеленность критерия информативности | Аи: максимизация содержащейся в z(1)...z(p') доли суммарной вариабельности исходных признаков х(1) ....х(р) | Аи: максимизация точности воспроизведения корреляционных связей между исходными признаками по их аппроксимациям с помощью вспомогательных переменных z(1).. .z(p') | Аи: приписывание каждому объекту Оi значений условных координат (z(1).. .z(p')) таким образом, чтобы по ним максимально точно восстанавливалась заданная структура попарных описательных отношении между объектами. |

| Форма представления входных данных | Таблицы (матрицы) «объект — свойство» вида Х = (Х1, Х2...Хn) | Таблицы (матрицы) «объект — свойство» вида Х = (Х1, Х2...Хn) |

Матрицы (таблицы:) попарных сравнений вида

|

| Нормальное распределение данных | Нет | Да | Нет |

Наличие большого числа литературы с подробным описанием МГК, его способов применения и примерами алгоритмов позволяет минимизировать затраты времени и сил на реализацию данного метода, что является еще одним его несомненным плюсом.

Метод главных компонент позволяет получить несколько компонент (факторов) каждый из которых состоит из множества исходных показателей, проранжированных по степени влияния на данный компонент. Это существенно облегчает выбор главных показателей для анализа, но все-таки следует отметить, что интерпретация результатов метода осуществляется на основе суждений и представлений лица, принимающего решения. Также для получения адекватных результатов, метод главных компонент требует наличия статистических данных по показателям финансово-хозяйственной деятельности большого числа предприятий (более 50), а сбор такой информации далеко не всегда возможен.

В связи с этим предлагается дополнительно на первом уровне (этапе) управления риском банкротства предприятия использовать SWOT-анализ. применение этого метода было связано с необходимостью качественного анализа и интерпретации факторов внешней и внутренней среды, оказывающих воздействие на результаты финансово-хозяйственной деятельности предприятия (Захарова, 2013).

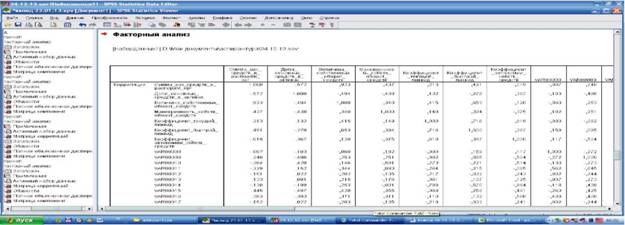

Пример отбора факторов с помощью метода главных компонент

Для проведения анализа было отобрано 33 показателя, наиболее полно характеризующих все стороны финансово-хозяйственной деятельности предприятия: оценка имущественного положения; оценка ликвидности; оценка финансовой устойчивости; оценка деловой активности; оценка рентабельности.

Значения отобранных показателей были рассчитаны для 33 машиностроительных заводов на основе бухгалтерской отчетности (Бухгалтерского баланса (форма № 1), Приложения к бухгалтерскому балансу (форма № 5), Отчета о прибылях и убытках (форма № 2)) за I квартал 2010 года.

Далее в соответствии с основными этапами метода главных компонент были проведены расчеты.

Построим выборочную корреляционную матрицу (таблица 2).

Таблица 2.

3. Далее находим собственные значения матрицы V (таблица 3).

Таблица 3. Собственные значения матрицы V

| Компонент | Собственные значения | Компонент | Собственные значения | ||||

| Итого | % дисперсии | Кумулятивный% | Итого | % дисперсии | Кумулятивный% | ||

| 1 | 8,450 | 25,605 | 25,605 | 19 | 0,047 | 0,144 | 99,658 |

| 2 | 6,023 | 18,251 | 43,856 | 20 | 0,031 | 0,094 | 99,752 |

| 3 | 4,468 | 13,538 | 57,394 | 21 | 0,024 | 0,074 | 99,826 |

| 4 | 3,051 | 9,246 | 66,641 | 22 | 0,020 | 0,060 | 99,885 |

| 5 | 2,299 | 6,967 | 73,607 | 23 | 0,015 | 0,046 | 99,931 |

| 6 | 1,814 | 5,496 | 79,103 | 24 | 0,009 | 0,028 | 99,959 |

| 7 | 1,652 | 5,005 | 84,108 | 25 | 0,007 | 0,021 | 99,980 |

| 8 | 1,000 | 3,030 | 87,138 | 26 | 0,004 | 0,012 | 99,992 |

| 9 | 0,927 | 2,810 | 89,948 | 27 | 0,001 | 0,004 | 99,996 |

| 10 | 0,852 | 2,581 | 92,529 | 28 | 0,001 | 0,002 | 99,998 |

| 11 | 0,696 | 2,109 | 94,638 | 29 | 0,001 | 0,002 | 100,000 |

| 12 | 0,525 | 1,591 | 96,229 | 30 | 0 | 0,000 | 100,000 |

| 13 | 0,305 | 0,924 | 97,152 | 31 | 0 | 0,000 | 100,000 |

| 14 | 0,246 | 0,746 | 97,898 | 32 | 0 | 0,000 | 100,000 |

| 15 | 0,216 | 0,654 | 98,553 | 33 | 0 | 0,000 | 100,000 |

| 16 | 0,140 | 0,426 | 98,978 | ||||

| 17 | 0,103 | 0,313 | 99,291 | ||||

| 18 | 0,074 | 0,223 | 99,514 | ||||

Первый главный компоненты объясняет 25,605% вариации, второй - 18,251% и т.д. таким образом, первые пять главных компонент объясняют 73,607% всей дисперсии переменных.

3. вычисляем собственные векторы матрицы V, соответствующие главным компонентам (таблица 4).

Таблица 4. Собственные векторы матрицы V

| Показатель | Собственные векторы | ||||

| Компоненты | |||||

| 1 | 2 | 3 | 4 | 5 | |

| Сумма хозяйственньгх средств, находящихся в распоряжении организации | 0,516 | 0,201 | 0,548 | -0,236 | 0,181 |

| Доля основных средств в активах | -0,624 | -0,415 | -0,170 | 0,086 | -0,240 |

| Величина собственных оборотных средств | 0,481 | 0,068 | 0,631 | -0,366 | 0,222 |

| Маневренность собственных оборотных средств | 0,446 | 0,281 | 0,073 | -0,391 | 0,013 |

| Коэффициент текущей ликвидности | -0,128 | -0,332 | 0,651 | -0,569 | -0,129 |

| Коэффициент быстрой ликвидности | 0,184 | 0,167 | 0,654 | -0,580 | 0,080 |

| Коэффициент автономии собственных средств | -0,610 | -0,126 | 0,580 | -0,243 | -0,217 |

| Коэффициент абсолютной ликвидности | -0,423 | 0,730 | -0,094 | -0,303 | 0,255 |

| Доля оборотных средств в активах | 0,561 | -0,175 | 0,133 | 0,269 | 0,600 |

| Доля запасов в оборотных активах | -0,536 | -0,542 | 0,084 | -0,047 | 0,060 |

| Коэффициент концентрации собственного капитала | -0,329 | 0,570 | -0,463 | -0,218 | -0,297 |

| Коэффициент финансовой зависимости | -0,579 | 0,687 | 0,058 | 0,152 | 0,234 |

| Коэффициент маневренности собственного капитала | 0,322 | -0,667 | 0,425 | 0,245 | -0,236 |

| Коэффициент концентрации заемного капитала | 0,458 | 0,061 | -0,687 | 0,410 | 0,321 |

| Коэффициент структуры долгосрочных вложений | 0,880 | 0,046 | -0,076 | -0,177 | 0,114 |

| Коэффициент долгосрочного привлечения заемных средств | 0,881 | -0,150 | -0,181 | -0,145 | 0,075 |

| Коэффициент соотношения заемных и собственных средств | -0,580 | 0,687 | 0,057 | 0,152 | 0,234 |

| Чистая прибыль | -0,551 | 0,195 | 0,644 | 0,354 | 0,103 |

| производительность труда | -0,468 | 0,655 | -0,020 | -0,211 | -0,066 |

| Фондоотдача | 0,777 | 0,353 | 0,241 | 0,129 | -0,091 |

| Оборачиваемость средств в расчетах | -0,136 | 0,109 | 0,201 | 0,242 | -0,671 |

| Оборачиваемость запасов | 0,578 | 0,679 | 0,107 | 0,131 | -0,349 |

| Коэффициент погашаемости дебиторской задолженности | -0,288 | 0,554 | -0,227 | -0,358 | -0,079 |

| Оборачиваемость собственного капитала | -0,514 | 0,237 | 0,428 | 0,563 | -0,138 |

| Рентабельность продукции,% | -0,313 | 0,164 | 0,744 | 0,369 | 0,178 |

| Рентабельность осн-й деятельности | -0,113 | 0,282 | 0,211 | 0,298 | 0,355 |

| Рентабельность совокупного капитала | -0,089 | 0,513 | 0,073 | 0,242 | 0,387 |

| Материалоотдача | 0,720 | 0,559 | 0,085 | -0,012 | -0,214 |

| Доля активной части ОС | 0,394 | -0,375 | 0,294 | 0,423 | 0,017 |

| Коэффициент износа ОС | -0,226 | -0,432 | 0,202 | -0,045 | 0,329 |

| Коэффициент обновления | 0,501 | 0,157 | 0,161 | 0,473 | -0,379 |

| Коэффициент выбытия | 0,649 | 0,265 | 0,098 | 0,077 | -0,037 |

| Выручка от реализации продукции | 0,418 | 0,663 | 0,258 | 0,200 | -0,241 |

4. Теперь проанализируем полученные собственные вектора этих компонент (таблица 4) и выясним, какие переменные вносят наибольший вклад в их формирование. Для этого значения факторных нагрузок берутся по модулю.

Из таблицы 4 видно, что наибольший вклад вносят переменные

- х1 - коэффициент текущей ликвидности;

- х2 - коэффициент быстрой ликвидности;

- х3 - коэффициент абсолютной ликвидности;

- х4 - доля оборотных средств в активах;

- х5 - коэффициент концентрации заемного капитала;

- х6 - коэффициент долгосрочного привлечения заемных средств;

- х7 - коэффициент соотношения заемных и собственных средств;

- х8 - оборачиваемость средств в расчетах;

- х9 - оборачиваемость собственного капитала;

- х10 - рентабельность продукции.

Нужно отметить, что критериев отбора числа главных компонент может быть несколько, например по сумме объясненной дисперсии 70-90%, по собственным значениям (≥1) или по желанию исследователя. Определение числа значимых переменных внутри главных компонент - это также прерогатива исследователя (Мицель, Телипенко, 2011).

Заключение

Как показывает опыт, на каждом предприятии в корне кризисной ситуации свои обстоятельства и причины. Одним из основных способов, позволяющих предвидеть кризисные ситуации в деятельности предприятия, а также обеспечить возможность его успешного развития и функционирования, является проведение систематического анализа состояния финансово-хозяйственной деятельности предприятия с помощью специализированных систем поддержки принятия решений.

Применительно к вполне благополучному предприятию методы и приемы такого анализа имеют профилактическое значение, так как позволяют выявить возможную опасность для его экономического «здоровья». В то же время использование этих методов по отношению к неплатежеспособному предприятию позволяет принять правильное решение по преодолению возникшего кризисного состояния.

Исследование выполнено при финансовой поддержке РГНФ в рамках проекта проведения научных исследований «Разработка автоматизированной информационной системы управления риском банкротства инновационного предприятия», проект № 11-02-12017в.

Список литературы

1. Айвазян С.А., Бухштабер В.М., Енюков И.С., Мешалкин Л.Д. Прикладная статистика: Классификации и снижение размерности: Справ. изд. / под ред. С.А. Айвазяна. М.: Финансы и статистика, 1989.

2. Захарова А.А. Информационная система управления риском банкротства предприятия. Юргинский технологический институт. Томск: Изд-во Томского политехнического университета, 2013.

3. Кочеткова (Телипенко) Е.В., Захарова А.А. Многоуровневая система управления риском банкротства предприятия // Экономический анализ: теория и практика. 2010. № 3(168). С.46-49.

4. Мицель А.А., Телипенко Е.В. Оценка влияния показателей финансово-хозяйственной деятельности предприятия на выручку от реализации продукции // Экономический анализ: теория и практика. 2011. № 27 (234). С. 57-64.

5. Недосекин А.О., Бессонов Д.Н., Лукашев А.В. Сводный финансовый анализ российских предприятий за 2000-2003 г.г. // Аудит и финансовый анализ. 2005. № 1 С. 53-60.

6. Федеральный закон «О несостоятельности (банкротстве)» от 26 октября 2002 г. № 127-ФЗ [Электронный ресурс] // Официальный сайт компании «КонсультантПлюс», URL: http://www.consultant.ru/popular/bankrupt/ (дата обращения: 28.03.2014).

7. Berg, D. (2007), Bankruptcy prediction by generalized additive models, Applied Stochastic Models in Business and Industry, 23 (2007) 129-143.

8. Bologa, A. (2011), Analysis of the economic and financial performance of an organization, in metallurgy, Metalurgia International, 16 (2011) 26-29.

9. Hwang, R.-C., Siao, J.-S., Chung, H., Chu, C.K. (2011), Assessing bankruptcy prediction models via information content of technical inefficiency, Journal of Productivity Analysis, 36 (2011) 263-273.

10. Li, S.-x., knights, P. (2009), Integration of real options into short-term mine planning and production scheduling, Mining Science and Technology, 19 (2011) 674-678.

11. Zakharova, A.A., Telipenko, E.V. (2012), Information system of bankruptcy risk management of an enterprise, 7th International Forum on Strategic Technology (IFOST - 2012), 1 (2012) 539-543.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ