Система налогового планирования в перерабатывающих организациях

Лопатина П.А.

Воронежский государственный университет

инженерных технологий

Территория науки

№3 2017

Аннотация. Выявлена значимость налогового планирования. Дана оценка мнений специалистов о сущности и содержании налогового планирования. Описаны элементы и виды налогового планирования в организациях.

Согласно действующему Налоговому кодексу РФ организации-налогоплательщики имеют право использовать налоговые льготы в порядке, предусмотренном налоговым законодательством [1]. Кроме того, в соответствии со ст. 45 Конституции РФ каждый имеет право защищать свои права и свободы не запрещёнными законом способами.

Несмотря на отсутствие в Налоговом кодексе РФ характеристики такого понятия, как «налоговое планирование», оно уже, получило возможность стать полноправной составной частью налогового менеджмента организации-налогоплательщика. Особенно важным это является для перерабатывающих организаций, которые стремятся развивать свою деятельность сбалансированно [2; 3; 4; 5; 6]. Однако относительно содержательного наполнения этой категории существуют некоторые различия в трактовках, прописываемых в публикациях специалистов.

По мнению Поповой Л.В., налоговое планирование - это сложный многоуровневый процесс, состоящий из ряда взаимосвязанных элементов, основная задача которого состоит в организации системы налогообложения для достижения максимального финансового результата при минимальных затратах в оптимизации налоговых платежей. В то же время автор включает в состав элементов налогового планирования такие, как «налоговый анализ», «налоговое прогнозирование», что нельзя признать правомерным, поскольку последние являются самостоятельными процессами налогового менеджмента.

Характеризуя функции налогового менеджмента, Гарнов А.П. и Чайковская Л.А. также отождествляют такие понятия как «налоговое планирование» и «налоговое прогнозирование»; последнее, также как и налоговый анализ, они рассматривают в рамках налогового планирования.

В известной степени, подобное отождествление осуществляет и Симонов Д.В., предлагая использовать для целей налогового прогнозирования метод индикативного планирования.

Необходимо согласиться с точкой зрения, в частности, Мошонкина А.В., который охарактеризовал различие между налоговым планированием и прогнозированием, используя различающиеся методы, присущие им. Кроме того, следует принимать во внимание природу конечных продуктов этих процессов - «план» и «прогноз». Мы исходим из следующих рассуждений: план - это установленный целевой ориентир достижений, имеющий строго намеченные сроки исполнения и, как правило, исполнителей; прогноз же не имеет жёсткой авторской привязки, а лишь указывает предел направления, в котором необходимо действовать.

Таким образом, с концептуальной точки зрения, налоговое планирование - это, во-первых, процесс системы налогового менеджмента, во-вторых, подсистема специальных элементов, образующих его структуру и связанных с решением главной задачи -правомерной оптимизации налоговых платежей.

Апарышевым И.В. отмечено, что в самом общем понимании, налоговое планирование - это «организация легитимной деятельности налогоплательщика по минимизации налоговых обязательств». Иначе говоря, можно признать неэффективным налоговый менеджмент такой перерабатывающей организации-налогоплательщика, которая не использует налоговые льготы, налоговые вычеты, преимущественный для данного вида экономической деятельности налоговый режим, не разрабатывает обоснованную учётную политику для целей налогообложения, то есть не осуществляет в своей организации налоговое планирование.

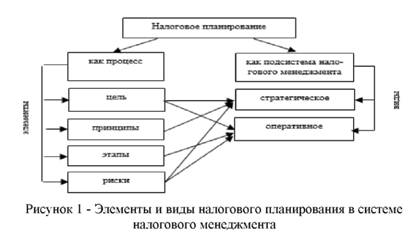

Процессный подход к восприятию налогового планирования даёт нам основание включить в состав его элементов и видов следующие элементы, представленные на рисунке 1.

Под стратегической целью налогового планирования мы понимаем создание такой системы налоговых платежей в организации, которая обеспечивает минимально возможный размер налогового бремени, под оперативной целью - минимально возможный уровень налоговой нагрузки. К стратегическим принципам налогового планирования мы относим следующее: должная осмотрительность, добросовестность, нацеленность на соблюдение сбалансированности государственных и внутрифирменных интересов.

Основные этапы оперативного планирования включают в себя, как мы считаем, процессы расчёта оптимальных налогооблагаемых баз исходя из понятия «налоговая группа», к которым можно отнести: стоимость продаж, расходы на оплату труда, прибыль, стоимость активов и др.

Взаимозависимость подпроцессов налогового планирования можно представить следующим образом (фрагмент), как показано на рисунке 2.

Реформируя изложенное, следует признать ключевую важность подсистемы налогового планирования не только в виду его способности оптимизировать процедуру исполнения налоговых обязательств, но и возможности сокращать «нагруженность» существенных экономических результатов перерабатывающих организаций, таких как стоимость, добавленная стоимость, прибыль, доходы работников, что даёт возможность хозяйствующему субъекту защищать свою конкурентоустойчивость благодаря большей свободе распоряжения финансовыми средствами.

Список литературы

1. Брянцева Л.В., Оробинская И.В., Маслова И.Н. Сущность налогового мониторинга как нового вида налогового администрирования // Вестник Воронежского государственного аграрного университета. 2014. № 4. С. 189-198.

2. Брянцева Л.В., Полозова А.Н., Нуждин Р.В. Бизнес-анализ деятельности перерабатывающих организаций на основе сбалансированной системы показателей // Сахар. 2009. № 10. С. 18-24.

3. Брянцева Л.В. Оценка потенциала обеспечения промышленно-производственной безопасности на основе создания поликластерных формирований в АПК // Аграрный научный журнал. 2009. № 10. С. 7075.

4. Очнев В.В., Полозова А.Н. Инструментарий сбалансированного управления бизнес-деятельностью // Экономика и производство. 2006. № 4. С. 28-30.

5. Полозова А.Н., Нуждин Р.В., Корниенко А.Е., Ярцева И.М. Экономическая деятельность хозяйствующих субъектов свеклосахарного производства Воронежской области // Сахар. 2011. № 12. С. 26-31.

6. Хорев А.И., Полозова А.Н., Очнев В.В. Сбалансированное управление изменениями в экономических комплексах. Воронеж: Научная книга, 2007. - 160 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ