Текущие финансовые потребности

Тесно взаимосвязанные и взаимообусловленные задачи комплексного оперативного управления текущими активами и текущими пассивами предприятия сводятся к:

1) превращению текущих финансовых потребностей предприятия в отрицательную величину;

2) ускорению оборачиваемости оборотных средств предприятия;

3) выбору наиболее подходящего для предприятия типа политики комплексного оперативного управления текущими активами и текущими пассивами.

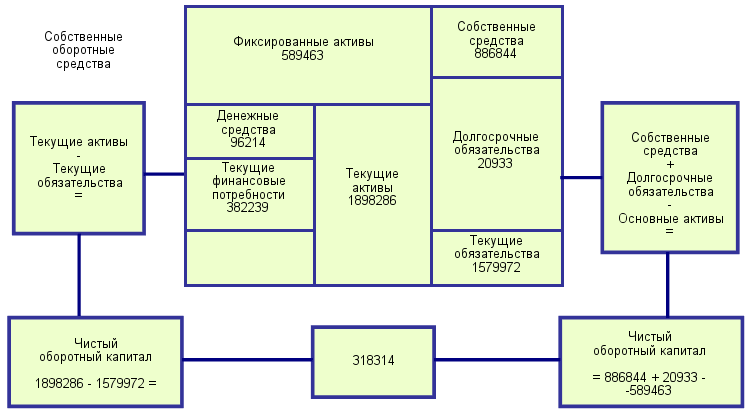

В текущей хозяйственной деятельности предприятие испытывает краткосрочные потребности в денежных средствах: необходимо закупать сырье, оплачивать топливо, формировать запасы, предоставлять отсрочки платежа покупателям и т.д. Разница между текущими активами и текущими пассивами представляет собой чистый оборотный капитал предприятия. Его еще называют работающим, рабочим капиталом или собственными оборотными средствами. Текущие финансовые потребности – это разница между текущими активами (без денежных средств) и кредиторской задолженностью, или, что то же, недостаток собственных оборотных средств (потребность в кредите).

| Наименование показателя | за 2019 | за 2020 | изменение |

| базис | отчет | ||

| 1. Среднедневная выручка от реализации | 7 494,8 | 7 524,3 | 29,5 |

| 2. Запасы сырья и готовой продукции | 1 252 351 | 1 138 343 | -114 008 |

| 3. Долговые права к клиентам | 765 514 | 658 223 | -107 291 |

| 4. Краткосрочный кредит | 2 116 324 | 1 414 327 | -701 997 |

| 5. Текущие финансовые потребности | -98 459 | 382 239 | 480 698 |

| 6. Текущие финансовые потребности (дней) | -13,14 | 50,8 | 63,94 |

| 7. Текущие финансовые потребности (%) | -3,65 | 14,11 | 17,76 |

Стоимость собственных оборотных средств предприятия эквивалентна 11.59% годового оборота и составляет 318314 тыс. руб. При этом, за счет чистого оборотного капитала покрывается лишь 83.28% его текущих финансовых потребностей. Для полного финансирования операционной деятельности необходимо привлекать краткосрочные банковские кредиты.

| за 2019 г. | за 2020 г. | |||||||||

| Потребности | Ресурсы | Потребности | Ресурсы | |||||||

| ДС = 62983 тыс. руб. (64%) ============== СОС(-) = 35476 тыс. руб. (36%) | ТФП(-) = 98459 тыс. руб. (100%) | ТФП = 382239 т.р. (100%) | ДС(-) = 63925 тыс. руб. (16.7%) ============== СОС = 318314 тыс. руб. (83.3%) | |||||||

| ▲ | ▲ | ▲ | ▲ | |||||||

| ▲ | ▲ | |||||||||

Предприятие имеет положительное значение величины собственных оборотных средств: постоянные ресурсы покрывают большую часть иммобилизованных активов, но позволяют профинансировать лишь 83.3% текущих финансовых потребностей. Таким образом, ресурсы предприятия недостаточны для покрытия его текущих потребностей, что и порождает дефицит наличности и побуждает прибегать к банковскому кредиту. В данном случае в обращении к банковскому кредиту нет ничего предосудительного для предприятия, так как не нарушено разумное соотношение между заемными и собственными средствами и не преступается допустимый уровень финансового риска.

Для снижения потребности в краткосрочном кредите необходимо увеличить собственные оборотные средства и снизить текущие финансовые потребности.

Чтобы увеличить размер собственных оборотных средств можно предпринять следующие шаги:

1) нарастить собственный капитал;

2) увеличить долгосрочные заимствования, если в структуре пассивов кредитов относительно немного;

3) уменьшить иммобилизацию средств во внеоборотных активах, сохраняя активную часть основных средств.

Для того, чтобы снизить текущие финансовые потребности можно:

1) уменьшить оборотные активы, сохранив запасы до оптимального уровня, примиряющего минимизацию затрат на хранение со сведением до ничтожной величины вероятности «разрыва запасов»;

2) снизить дебиторскую задолженность за счет сокращения отсрочек платежей, учета векселей, факторинга, спонтанного финансирования.

3) увеличить кредиторскую задолженность, удлиняя сроки расчета с поставщиками крупных партий сырья, материалов, товаров.

На изменение размера чистого рабочего капитала соотношение источников финансирования оборотных активов оказывает решающее влияние. Если при неизменном объеме краткосрочных финансовых обязательств будет расти доля оборотных активов, финансируемых за счет собственных источников и долгосрочного заемного капитала, то размер чистого рабочего капитала будет увеличиваться.

Выбор соответствующих источников финансирования оборотных активов в конечном итоге определяет соотношение между уровнем эффективности использования капитала и уровнем риска финансовой устойчивости и платежеспособности предприятия. С учетом этих факторов и строится политика управления финансированием оборотных активов.

Суть политики комплексного оперативного управления текущими активами и текущими пассивами состоит, с одной стороны в определении достаточного уровня и рациональной структуры текущих активов, а с другой стороны – в определении величины и структуры источников финансирования текущих активов.

| Наименование показателя | за 2019 | за 2020 | изменение |

| базис | отчет | ||

| 1. Выручка от продаж | 2 698 145 | 2 708 752 | 10 607 |

| 2. Чистая прибыль | 318 042 | 261 568 | -56 474 |

| 3. Текущие активы | 2 124 149 | 1 898 286 | -225 863 |

| 4. Основные активы | 676 903 | 589 463 | -87 440 |

| 5. Общая сумма активов | 2 801 052 | 2 487 749 | -313 303 |

| 6. Собственный капитал | 620 494 | 886 844 | 266 350 |

| 7. Краткосрочный кредит | 2 159 625 | 1 579 972 | -579 653 |

| 8. Удельный вес текущих активов в общей сумме всех активов, % | 75,83 | 76,31 | 0,48 |

| 9. Экономическая рентабельность активов, % | 11,35 | 10,51 | -0,84 |

| 10. Период оборачиваемости оборотных средств, оборотов | 1,27 | 1,43 | 0,16 |

| 11. Собственные оборотные средства | -56 409 | 297 381 | 353 790 |

| 12. Удельный вес краткосрочных кредитов в общей сумме всех пассивов, % | 77,1 | 63,51 | -13,59 |

| 13. Тип политики управления текущими активами | агрессивная | агрессивная | x |

| 14. Тип политики управления текущими пассивами | агрессивная | умеренная | x |

Предприятие не ставит никаких ограничений в наращивании текущих активов, держит значительные денежные средства, имеет значительные запасы сырья и готовой продукции и, стимулируя покупателей, раздувает дебиторскую задолженность – удельный вес текущих активов в общей сумме всех активов высок, а период оборачиваемости оборотных средств длителен. Это признаки агрессивной политики управления текущими активами.

На предприятии наблюдается нейтральный (средний) уровень краткосрочного кредита в общей сумме всех пассивов предприятия. Это является признаком умеренной политики управления текущими пассивами.

| Политика управления текущими пассивами | Политика управления текущими активами | ||

| Консервативная | Умеренная | Агрессивная | |

| Агрессивная | Не сочетается | Умеренная ПКОУ | Агрессивная ПКОУ |

| Умеренная | Умеренная ПКОУ | Умеренная ПКОУ | Умеренная ПКОУ |

| Консервативная | Консервативная ПКОУ | Умеренная ПКОУ | Не сочетается |

На предприятии сочетаются агрессивная политика управления текущими активами и умеренный тип политики управления текущими пассивами. Таким образом, комплексную политику оперативного управления можно также охарактеризовать как умеренную.

Предприятие придерживается «центристской позиции» в управлении текущими активами и пассивами. Для того, чтобы увеличить размер чистого оборотного капитала, необходимо сменить политику управления текущими активами с агрессивной на умеренную, т.е. снизить долю оборотных средств в общей сумме активов. В этом случае при незначительном снижении финансовой устойчивости и платежеспособности увеличится эффективность использования собственного капитала, а также снизится средневзвешенная стоимость всего капитала предприятия.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ