Инструментарий управления дебиторской задолженностью предприятия

Радюкова Яна Юрьевна

Тамбовский государственный университет имени Г.Р. Державина,

г. Тамбов, Российская Федерация,

Загуменнов Николай Романович

Финансовый университет при Правительстве РФ,

г. Москва, Российская Федерация,

Колесниченко Елена Александровна

Тамбовский государственный университет имени Г.Р. Державина,

г. Тамбов, Российская Федерация,

Социально-экономические явления и процессы

№2 2017

Целью представленной статьи является теоретическое обоснование и разработка направлений повышения эффективности управления дебиторской задолженностью предприятия путем оптимизации ее структуры и сокращения финансового цикла. В статье рассмотрена дебиторская задолженность как элемент оборотных активов предприятия; изучены методы анализа состояния дебиторской задолженности; рассмотрены теоретические аспекты управления дебиторской задолженностью предприятия. Авторами на примере реально функционирующего предприятия, которому дано условное название, проведен анализ дебиторской задолженности, дана оценка влияния дебиторской задолженности на финансовые результаты деятельности предприятия. В качестве наиболее эффективных инструментов управления дебиторской задолженностью предприятия обоснован контроль замедления оборачиваемости дебиторской задолженности и кредитная селекция контрагентов предприятия. В заключении статьи указано, что в рассматриваемом периоде для исследуемого предприятия характерно ежегодное увеличение суммы дебиторской задолженности. У предприятия имеются дебиторы с достаточно коротким периодом оборачиваемости дебиторской задолженности. Контроль локальных максимумов оборачиваемости дебиторской задолженности и просрочек ее погашения выявил следующее: в исследуемом периоде сумма дебиторской задолженности с ускорением оборачиваемости превышала сумму задолженности с замедлением платежей, что можно рассматривать как положительный фактор; разрыв между суммой дебиторской задолженности с ускорением и замедлением оборачиваемости постепенно снижался, но показатель задолженности с замедлением превышал задолженность с ускорением расчетов, что можно рассматривать как отрицательный фактор. Таким образом, контроль интенсивности платежей дебиторов поможет оценивать эффективность проводимой работы по оптимизации сроков оплаты и взысканию задолженности по долгосрочным договорам. Теоретическая значимость статьи состоит в возможности использовать полученные выводы при проведении исследований по аналогичной тематике и в процессе преподавания дисциплин «Финансы предприятия». Практическая значимость статьи заключается в том, что предлагаемые инструменты по оптимизации дебиторской задолженности могут быть применены на предприятиях со сходной финансово-экономической ситуацией.

Введение

В современных условиях хозяйствования, характеризующихся усилением неплатежей со стороны контрагентов, особое внимание уделяется управлению дебиторской задолженностью предприятия. Важность данной составляющей в функционировании предприятия определяется тем, что дебиторская задолженность выступает в качестве ключевого, основополагающего экономического фактора, напрямую взаимосвязанного с процессами воспроизводства [1]. Кризисная ситуация в экономике, усиливающаяся нестабильностью экономической ситуации, привела к существенному возрастанию рисков при реализации продукции, проведении работ с отсрочкой платежа. А поскольку ключевым источником поступления финансовых средств для большинства предприятий и организаций выступают поступления от продаж, в том числе и в виде коммерческого кредита, то от эффективного управления дебиторской задолженностью напрямую зависит их финансовое благополучие [2].

Следует отметить, что дебиторская задолженность имеет двойственную природу. С одной стороны, наличие дебиторской задолженности говорит о наличии потенциальных доходов и повышении ликвидности, а с другой - предприятие может эффективно работать не с любым размером дебиторской задолженности, так как она представляет собой иммобилизованные средства, т. е. отвлеченные из хозяйственного оборота. Оптимизация дебиторской задолженности на предприятии тесно взаимосвязана с оптимизацией размеров и обеспеченности инкассации задолженности покупателей. Для достижения целей эффективного управления этой задолженностью целесообразно разработать и осуществлять особую финансовую политику управления дебиторской задолженностью [3]. Все сказанное актуализирует выбранную тематику исследования.

Методы

Методологической основой анализа дебиторской задолженности предприятия являются: изучение литературы по теме исследования [4-6]; изучение и анализ внутренних организационно-методических, нормативных и регламентирующих документов и финансовой отчетности. При анализе дебиторской задолженности авторами применялся ряд методов экономического анализа: сравнения, обобщения, систематизации, индексный метод, факторный анализ и другие [7; 3]. Также использовались эмпирические методы, такие как наблюдение, сбор, обобщение и анализ данных, полученных в течение преддипломной практики.

Состояние дебиторской задолженности выступает исключительно важным для выявления финансового состояния организации, оценки источников финансирования текущих и капитальных затрат, а также для анализа целесообразности и обоснованности принятия определенных управленческих решений. Дебиторская задолженность включена в состав различных видов долговых обязательств.

Информационной основой анализа дебиторской задолженности предприятия служат показатели баланса и приложений к нему, а также используются данные аналитического учета, первичной документации и произведенных расчетов. С их помощью можно проводить не только традиционный анализ задолженности, но и другие виды анализа, такие как АВС-анализ, вариационный и пр. [4].

Проводимый авторами анализ состояния дебиторской задолженности включал в себя следующие основные этапы [6]:

- Проведение анализа текущей дебиторской задолженности предприятия в предшествующем отчетному периоде.

- Расчет потенциально возможной суммы оборотного капитала, которая может быть направлена на дебиторскую задолженность по товарному и потребительскому кредиту.

- Оптимизация системы кредитных условий.

Результаты

В качестве объекта исследования было выбрано реально функционирующее предприятие, но в рамках требования собственника указывается условное название «А».

Основной задачей проводимого анализа дебиторской задолженности является оценка уровня и состава дебиторской задолженности предприятия, а также эффективности инвестированных в нее финансовых средств [1]. Анализ дебиторской задолженности по расчетам с покупателями проводился в разрезе товарного (коммерческого) и потребительского кредита.

Анализ дебиторской задолженности имеет особое значение в периоды инфляции, когда иммобилизация собственных оборотных средств становится особенно невыгодной [4].

В наиболее общем виде изменения объема дебиторской задолженности за год могут быть охарактеризованы данными баланса. Этот анализ начинается с рассмотрения ее абсолютной и относительной величин дебиторской задолженности, который предполагает исследование изменения величин дебиторской задолженности вместе с изменениями выручки и кредиторской задолженности предприятия (табл. 1).

Таблица 1. Динамика изменения дебиторской и кредиторской задолженности «А» за 2013-2015 гг.

| Показатели | 2013 г. | 2014 г. | 2015 г. |

| Выручка, тыс. руб. | 1982767 | 2073723 | 2058370 |

| Дебиторская задолженность, тыс. руб. | 149060 | 158006 | 160162 |

| Кредиторская задолженность, тыс. руб. | 120406 | 127999 | 125322 |

Анализ динамики величины дебиторской задолженности показал, что ежегодные темпы роста дебиторской задолженности не очень велики, - они не превышают 1-2 %. На состояние дебиторской задолженности предприятия значительное влияние оказывает текущий возраст задолженности.

Для определения внутренних резервов оптимизации размера дебиторской задолженности предприятия «А» сравнивают текущий возраст задолженности с показателем средней периодичности оплат задолженности. Согласно имеющимся данным, дебиторы предприятия «А» с разной периодичностью погашают свою задолженность: для одних контрагентов установлена ежемесячная схема расчетов за поставленную продукцию, а для других - ежеквартальная. Помимо этого, есть дебиторы с высокой платежной дисциплиной, а есть дебиторы, которые нарушают установленные договором сроки погашения своей задолженности. При сопоставлении авторами графиков реализации продукции дебиторам предприятием «А» и графика погашения дебиторской задолженности выявлено периодическое ухудшение ее оборачиваемости.

Результаты расчета периода оборачиваемости дебиторской задолженности предприятия «А» за 2015 г. на основе графиков ее образования и погашения позволили сделать вывод, что имеются дебиторы с достаточно коротким периодом оборачиваемости дебиторской задолженности. У этих контрагентов предприятия период погашения задолженности не превышает 45 дней. В то же время, некоторые контрагенты отличаются более высоким периодом оборачиваемости дебиторской задолженности, и, соответственно, более высоким периодом погашения задолженности - 60-75 дней. К третьей группе контрагентов предприятия «А» можно отнести компании с периодом погашения задолженности 90 дней, поэтому период оборачиваемости их дебиторской задолженности самый высокий, что является отрицательным фактором развития предприятия.

ТТаким образом, авторами выделены локальные максимумы показателя «период оборота» дебиторской задолженности в динамике по каждому контрагенту, что позволило определить:

- частоту погашения задолженности каждым дебитором;

- непогашенный остаток дебиторской задолженности.

На предприятии «А» дебиторская задолженность признается «сомнительной», если период ее оборота превышает пороговое значение задолженности 150 дней, которое установлено, исходя из двукратного превышения среднего по предприятию продолжительности оборота задолженности.

Значительное влияние на возрастную структуру дебиторской задолженности предприятия оказывает тип его кредитной политики. Агрессивная кредитная политика предприятия смещает структуру его дебиторской задолженности в сторону задолженности с более высоким периодом погашения, что существенно увеличивает финансовые риски деятельности предприятия. С другой стороны, сокращение лимитов кредитования покупателей продукции и сроков предоставления отсрочки платежа по отгруженной продукции может привести к существенному снижению объемов продаж, т. е. выручки предприятия.

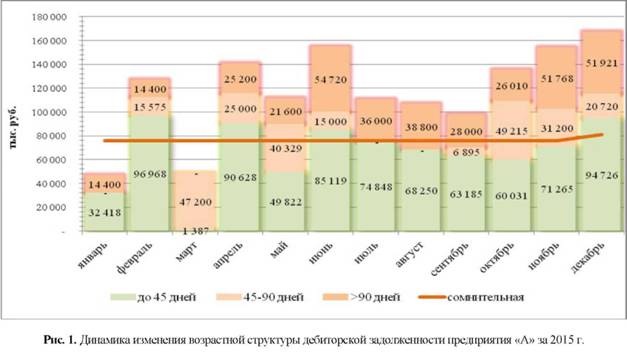

Отсутствие погашения дебиторской задолженности одним или несколькими дебиторами в течение длительного срока приводит к ухудшению структуры задолженности с точки зрения возрастания риска превращения ее в сомнительную, а впоследствии и в безнадежную задолженность. Динамика изменения возрастной структуры дебиторской задолженности «А» за 2015 г. отражена на рисунке 1.

Как можно видеть на рисунке 1, возрастная структура дебиторской задолженности «А» ухудшилась в ноябре 2015 г., а затем, после погашения одним из контрагентов задолженности в декабре 2015 г., структура стала менее рисковой с точки зрения сроков ее образования. Для оценки влияния дебиторской задолженности на финансовые результаты деятельности «А» рассмотрим динамику ее изменения параллельно с динамикой изменения выручки и прибыли предприятия (табл. 2).

Таблица 2. Динамика изменения выручки, прибыли и дебиторской задолженности «А» за 2013-2015 гг.

| Показатели | 2013 г. | 2014 г. | 2015 г. |

| Выручка, тыс. руб. | 1982767 | 2073723 | 2058370 |

| Валовая прибыль, тыс. руб. | 173748 | 200646 | 198920 |

| Прибыль от продаж, тыс. руб. | 80153 | 91802 | 72294 |

| Чистая прибыль, тыс. руб. | 74682 | 83170 | 72041 |

| Дебиторская задолженность, тыс. руб. | 149060 | 158006 | 160162 |

На основе данных таблицы 29 были рассчитаны темпы прироста выручки, прибыли и дебиторской задолженности «А» за 2013-2015 гг., - динамику их изменения отражает рисунок 3.

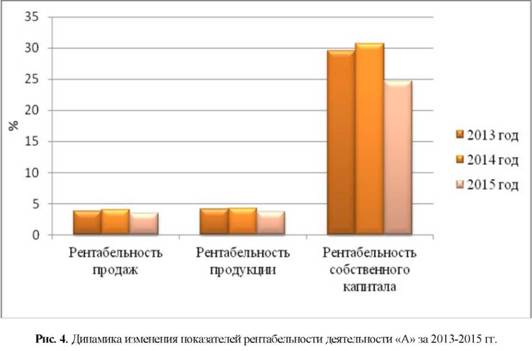

Как можно видеть на рисунке 3, увеличение дебиторской задолженности в 2014 г. на 6 % привело к увеличению выручки «А» на 4,6 % и прибыли предприятия от продаж на 15,5 %. Это можно рассматривать как положительный фактор повышения эффективности деятельности предприятия в 2014 г. Однако в 2015 г. увеличение дебиторской задолженности на 1,4 % сопровождалось снижением выручки «А» на 0,7 % и прибыли предприятия от продаж на 0,9 %. Трактовать данные изменения однозначно как негативные некорректно, поскольку в условиях снижения покупательской способности такие изменения не выглядят угрожающе для деятельности. В данном случае можно считать увеличение дебиторской задолженности как средство поддержания выручки на уровне предыдущего года, не допуская ее резкого снижения. Рентабельность деятельность «А» в 2015 г. снизилась по сравнению с 2014 г., что можно видеть на рисунке 4.

Как показал проведенный анализ состояния дебиторской задолженности и оценки ее влияния на показатели деятельности исследуемого предприятия в рассматриваемом периоде ежегодное увеличение суммы дебиторской задолженности было незначительным, не превышающим 5 %, что не существенно замедлило оборачиваемость оборотных активов (на 1 %), и не оказало отрицательного влияния на платежеспособность предприятия за 2013-2015 гг.

В качестве наиболее эффективных инструментов управления дебиторской задолженностью авторы предлагают использовать следующие:

1. Контроль замедления оборачиваемости дебиторской задолженности [3].

Предоставление отсрочки платежа потребителям продукции призвано предоставить им возможность покупать больше продукции, не ограничиваясь суммой собственных свободных средств. Однако предоставление отсрочки платежа за отгруженную продукцию не должно выступать бесплатным кредитным ресурсом для дебиторов, и продолжительность отсрочки погашения задолженности обязательно должна соответствовать периоду операционного цикла компании-потребителя продукции.

С помощью расчетов локальных максимумов оборачиваемости дебиторской задолженности можно своевременно выявить тенденцию к замедлению ее оборачиваемости и принять меры по предупреждению появления сомнительной дебиторской задолженности. Контроль интенсивности платежей дебиторов за поставленную продукцию позволяет также рассчитать резерв оптимизации дебиторской задолженности для тех контрагентов, которым регулярно производится отгрузка продукции.

Согласно данным по периоду оборота дебиторской задолженности можно сделать следующий вывод:

- объем задолженности, который погашается в течение 45 дней, стабилен, а в последние месяцы даже растет;

- объем задолженности, которая погашается в течение 90 дней и более, также имеет тенденцию к росту;

- в последние четыре месяца 2015 г. наблюдается увеличение задолженности с периодом оборота 45-90 дней.

С помощью такой методики можно определять также резерв оптимизации кредиторской задолженности в части сокращения периода ее оборота, и рассчитывать при этом резерв отсрочки оплаты кредиторской задолженности, который определяет, насколько раньше по сравнению с обычным периодом расчетов была погашена кредиторская задолженность по регулярным операциям. Если предприятие несет определенные потери за счет образования большой суммы дебиторской задолженности, то есть предоставления большой отсрочки оплаты, то они должны быть компенсированы получением дополнительного дохода за счет привлечения покупателей. Отсрочка платежа, предоставляемая дебиторам, не должна превышать отсрочку, предоставляемую ей ее кредиторами.

Таким образом, контроль интенсивности платежей дебиторов поможет оценивать эффективность проводимой работы по оптимизации сроков оплаты и взысканию задолженности по долгосрочным договорам.

2. Кредитная селекция дебиторов [8].

Важной составляющей управления дебиторской задолженностью является кредитная политика предприятия, которая формируется на основе стратегических целей развития предприятия и с учетом состояния параметров рыночной среды, специфики каналов сбыта продукции. При разработке кредитной политики предприятия особое внимание обращают на практику делового общения, т. е. на формы кредитования покупателей компаниями-конкурентами.

Основными этапами формирования кредитной политики предприятия являются:

- определение кредитного лимита как в целом по предприятию в виде установленного процента от величины выручки, так и отдельно для каждого контрагента (дебитора);

- определение максимального срока предоставления товарного кредита, т. е. периода отсрочки платежа для каждого контрагента (дебитора);

- определение условий предоставления товарного кредита по группам контрагентов (дебиторов);

- определение стоимости реализуемой продукции в зависимости от объема продаж и установленных сроков его оплаты;

- определение штрафных санкций при нарушении сроков погашения задолженности;

- определение критериев оценки контрагентов (дебиторов) и пр.

Обычно все вышеперечисленные положения отражены в специально создаваемом документе «Кредитная политика предприятия». В нем определяется порядок расчета кредитных лимитов для различных категорий покупателей, порядок их применения и использования, а также методы оценки надежности покупателей. В нем же устанавливается порядок определения общего лимита дебиторской задолженности, допустимого для предприятия в определенном периоде. Кроме того, в кредитной политике может быть описан порядок работы с претензиями.

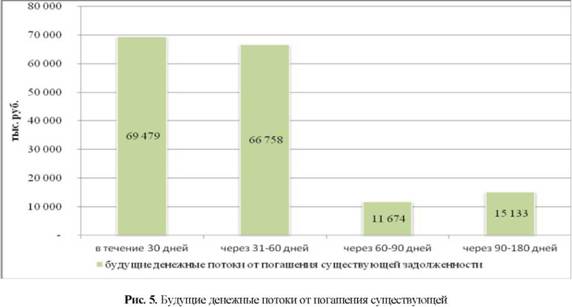

Наиболее рисковую часть дебиторской задолженности «А» (12 %) в 2015 г. составляют «новые» контрагенты, которые покупают продукцию не более полугода. Для повышения эффективности управления дебиторской задолженностью, которая во многом зависит от финансового состояния дебиторов, объемов покупаемой продукции, сроков инкассации задолженности и др. факторов, необходимо детально дифференцировать условия сотрудничества с контрагентами, учитывая историю их взаимоотношений с предприятием, т. е. вести кредитную историю каждого крупного контрагента. В соответствии с имеющимися данными можно сделать прогноз денежных потоков от погашения существующей дебиторской задолженности «А» с учетом надежности контрагентов и скорости оборота их платежей (рис. 5).

Одной из основных причин возникновения низкой монетизации дебиторской задолженности является нарушение отдельными контрагентами платежной дисциплины. Поэтому менеджеры «А» должны обеспечивать постоянный мониторинг погашения задолженности по каждому дебитору, определять период оборота оплаты и контролировать интенсивность платежей дебиторов, сравнивая текущий возраст задолженности с показателем средней периодичности оплат, чтобы не увеличивать уровень сомнительной дебиторской задолженности.

Ожидаемый эффект от предлагаемых мероприятий по совершенствованию управления дебиторской задолженностью в «А» характеризует таблица 3.

Таблица 3. Ожидаемый эффект от предлагаемых мероприятий по совершенствованию управления дебиторской задолженностью в «А»

| Наименование мероприятия | Ожидаемый эффект |

| Введение скидок за быструю оплату | Повышение оборачиваемости дебиторской задолженности |

| Увеличение штрафных санкций при просрочке платежа | Ускорение расчетов |

| Установка периодичности оплат по договорам в зависимости от платежной дисциплины дебитора | Повышение ликвидности дебиторской задолженности |

| Прекращение отгрузки продукции при просрочке платежа | Снижение сомнительной дебиторской задолженности |

| Изменение кредитного лимита дебиторам | Сокращение финансового цикла |

Применение разработанных подходов к управлению дебиторской задолженностью предприятия «А» на основе контроля ее оборачиваемости позволит улучшить структуру дебиторской задолженности и повысить срок ее инкассации, что приведет к улучшению платежеспособности предприятия.

Заключение

Как показал проведенный анализ, дебиторы «А» с разной периодичностью погашают свою задолженность: для одних контрагентов установлена ежемесячная схема расчетов за поставленную продукцию, а для других - ежеквартальная. Помимо этого, есть дебиторы с высокой платежной дисциплиной, а есть дебиторы, которые нарушают установленные договором сроки погашения своей задолженности.

По результатам анализа состояния дебиторской задолженности и оценки ее влияния на показатели деятельности исследуемого предприятия был сделан вывод о том, в рассматриваемом периоде ежегодное увеличение суммы дебиторской задолженности было незначительным, не превышающим 5 %, и это не существенно замедлило оборачиваемость оборотных активов (на 1 %), и не оказало отрицательного влияния на платежеспособность предприятия.

У предприятия имеются дебиторы с достаточно коротким периодом оборачиваемости дебиторской задолженности. У этих контрагентов период погашения задолженности не превышает 45 дней. В то же время, некоторые контрагенты отличаются более высоким периодом оборачиваемости дебиторской задолженности, и, соответственно, более высоким периодом погашения задолженности - 60-75 дней. К третьей группе контрагентов можно отнести компании, у которых период погашения задолженности может превышать 90 дней, поэтому период оборачиваемости их дебиторской задолженности самый высокий, что является отрицательным фактором.

Контроль локальных максимумов оборачиваемости дебиторской задолженности и просрочек ее погашения выявил следующее:

1. В период с сентября по ноябрь 2015 г. сумма дебиторской задолженности с ускорением оборачиваемости превышала сумму задолженности с замедлением платежей, что можно рассматривать как положительный фактор.

2. В период с января по август 2015 г. разрыв между суммой дебиторской задолженности с ускорением и замедлением оборачиваемости постепенно снижался, но показатель задолженности с замедлением превышал задолженность с ускорением расчетов, что можно рассматривать как отрицательный фактор.

Таким образом, контроль интенсивности платежей дебиторов поможет оценивать эффективность проводимой работы по оптимизации сроков оплаты и взысканию задолженности по долгосрочным договорам. 69 % дебиторской задолженности в 2015 г. приходится на контрагентов, сотрудничество с которыми продолжается как минимум больше года. Еще 19 % составляет удельный вес дебиторской задолженности фабрики, которая приходится на контрагентов с длительностью сотрудничества более 6 месяцев. Наиболее рисковую часть дебиторской задолженности (12 %) в 2015 г. составляют «новые» контрагенты, которые покупают продукцию не более полугода.

Для повышения эффективности управления дебиторской задолженностью необходимо детально дифференцировать условия сотрудничества с контрагентами, вести кредитную историю каждого крупного контрагента.

Применение разработанных подходов к управлению дебиторской задолженностью предприятия на основе контроля ее оборачиваемости позволит улучшить структуру дебиторской задолженности и повысить срок ее инкассации, что приведет к улучшению платежеспособности предприятия.

Менеджерам необходимо проводить комплекс мероприятий, чтобы общий объем задолженности, приходящийся на дебиторов с ускорением оборачиваемости, превышал объем задолженности с замедлением оборачиваемости. Выполнение такого условия не только улучшит показатели оборачиваемости оборотных активов, но и приведет к увеличению денежного потока от реализации продукции в последующих периодах.

Литература

1. Колесниченко Е.А., Максаков Н.С. Анализ экономической безопасности фирмы: структурно-комплексный подход // Вестник Тамбовского университета. Серия Гуманитарные науки. 2013. № 7(123). С. 69-73.

2. Загуменнов Н.Р., Колесниченко Е.А., Радюкова Я.Ю. Повышение инвестиционной привлекательности промышленного предприятия на основе анализа бухгалтерской отчетности // РИСК: Ресурсы, информация, снабжение, конкуренция. 2016. № 3. С. 271-277.

3. Финансовый менеджмент / под ред. проф. Г.Б. Поляка. М.: Финансы, ЮНИТИ, 2011.

4. Абрютина М.С. Экспресс-анализ платежеспособности предприятия // Финансовый менеджмент. 2013. № 3. С. 58-70.

5. Грачев А.В. Оценка платежеспособности предприятия за период // Финансовый менеджмент. №6. 2012. С. 58-72.

6. Чернов В.А. Экономический анализ / под ред. проф. М.И. Баканова. М.: ЮНИТИ-ДАНА, 2011.

7. Крейнина М.Н. Платежеспособность предприятия: оценка и принятие решений // Финансовый менеджмент. 2012. № 1. С. 3-13.

8. Гудкова О.Е., Колесниченко Е.А. Факторы обеспечения стратегической конкурентоспособности предпринимательской структуры // Социально-экономические явления и процессы. 2012. № 11(45). С. 88-96.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ