Специальные программы финансирования помогут ускорить оборачиваемость рабочего капитала

Надежда Лейцингер,

менеджер по оборотному капиталу ООО «Крафт Фудс Рус»

Cach is king. Управление денежными потоками

Показатели оборачиваемости крайне сложны в управлении, и оптимизировать их быстро не получится. Для решения этой задачи потребуются месяцы упорной работы по многим направлениям. Получить желаемый результат в балансовом отчете и не испортить при этом показатели отчета о прибылях и убытках можно только при комплексном подходе. Одной из составляющих такого подхода может стать внедрение специальных финансовых программ, которые позволяют оптимизировать оборотный капитал компании. Рассмотрим принципы такой оптимизации на примере крупной компании, которая специализируется на производстве и продаже продуктов питания.

Итак, большую часть оборотного капитала предприятия составляют товарные и материальные запасы. В этом направлении ключевую роль играет правильное прогнозирование продаж. Оно позволит избежать чрезмерного производства продукции и закупки лишнего сырья. Кроме того, потребуется оптимизация ассортимента и логистических цепочек, локализация поставщиков сырья и производственных площадок, сокращение производственного цикла и т.д. Данные цели стоит оставить на откуп отделам продаж, логистики, производства. От финансовой службы потребуется только установить для них норматив оборачиваемости товарного запаса.

ПРОГРАММА ФИНАНСИРОВАНИЯ ПОСТАВЩИКОВ

Вторую существенную долю оборотного капитала составляет кредиторская задолженность. Известно, что каждый поставщик заинтересован в том, чтобы договориться с покупателем о минимальной отсрочке платежа. В свою очередь перед покупателем стоит противоположная задача. В работе с кредиторской задолженностью многое зависит от профессионализма отдела закупок. Например, он может договориться о дополнительной отсрочке без увеличения цены. Тем не менее финансовая служба также может помочь в данной ситуации не только постановкой цели перед другими отделами.

В частности, компания совместно с своими банками-партнерами может предложить контрагентам программу финансирования поставщиков (ПФП, Supply Chain Financing), или обратный факторинг. Разберем этот механизм в деталях. Допустим, текущая отсрочка платежа покупателя составляет 30 дней. Компания просит контрагента об увеличении отсрочки до 45 дней. Вариант первый (самый редкий)— продавец сразу соглашается предоставить отсрочку, значит, цель компании достигнута. Вариант второй — поставщик в принципе готов продлить срок платежа, но только при условии увеличения цены товаров или услуг. В этом случае необходимо провести дополнительный расчет, который позволит оценить, будет ли покупателю выгодно принять такое предложение.

ПРИМЕР. Предположим, текущая стоимость денег для компании на рынке — 10 процентов. Продавец соглашается увеличить отсрочку с 30 до 45 дней, но при этом поднимает цену на 1,5 процента. При обороте 100 млн рублей в год привлечение внешнего финансирования обойдется в 411 тыс. рублей (100 млн руб. х 10% х 15 дней: 365 дней), увеличение же цены потребует от покупателя дополнительных расходов в сумме 1,5 млн рублей. Очевидно, что отсрочка на таких условиях компании-покупателю совсем невыгодна.

Вариант третий — поставщик отказывается удовлетворить просьбу покупателя, поскольку у него нет возможности привлечь деньги на рынке, а дополнительная отсрочка платежа угрожает потерей ликвидности. В этом случае контрагенту как раз можно предложить ПФП. Чтобы воспользоваться этой программой, ему следует открыть счет в банке, в котором действует кредитная линия для компании-покупателя. Далее поставщик без залога, дополнительных гарантий и поручительств сможет взять кредит на финансирование своих поставок на согласованный срок отсрочки платежа (в рассматриваемом случае -45 дней). Стоимость заемного финансирования в этом случае, как правило, существенно ниже рыночного уровня кредитных ставок и зависит от платежеспособности конкретного покупателя.

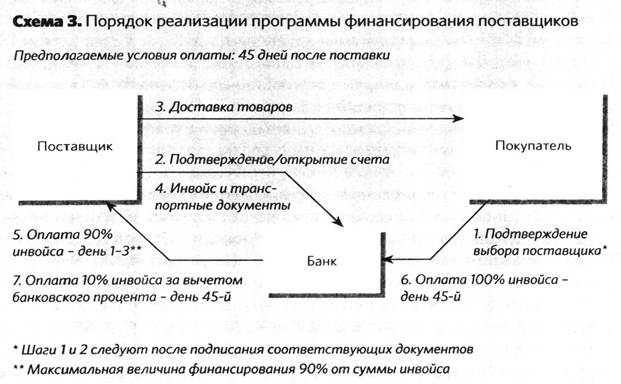

Пошаговый алгоритм реализации ПФП выглядит следующим образом (см. также схему 1):

Шаг 1. Поставщик подписывает с банком договор о переуступке дебиторской задолженности.

Шаг 2. Покупатель подписывает уведомление о переуступке.

Шаг 3. Поставщику открывается факторинговый счет в банке-партнеры покупателя.

Шаг 4. Поставщик осуществляет поставку товара.

Шаг 5. Покупатель принимает товар и акцептует счета, используя при помощи системы банк-клиент (1-3-й день после получения продукции).

Шаг 6. Поставщик подтверждает банку счета со своей стороны и тут же получает оплату в размере до 90 процентов от суммы счетов (1-3-й день после приемки товара покупателем);

Покупатель переводит 100 процентов оплаты на факторинговый счет поставщика согласно новой отсрочке платежа (45-й день);

Покупатель получает оставшиеся 10 процентов счета за вычетом процентов за финансирование (45-й день).

Заметим, что документы, указанные в пунктах 1 и 2, в рамках программы финансирования оформляются только один раз.

Программа финансирования поставщиков имеет преимущества для обоих партнеров. Так, для покупателя это в первую очередь дополнительная отсрочка платежа без увеличения стоимости товара. Кроме того, программа дает дополнительную возможность поддержать значимых поставщиков и поощрить их лояльность, укрепить свою репутацию на рынке. Описанный механизм позволяет повысить контроль платежей в компании и улучшить ее общие финансовые показатели при отсутствии дополнительных затрат и без изменения порядка документооборота.

Поставщик в свою очередь почти сразу получает оплату за отгруженный товар (3 — 5 дней). Кроме того, участие в программе дает ему возможность сократить потребность в других видах краткосрочного финансирования и постепенно формировать положительную кредитную историю.

Хотелось бы отметить, что сейчас описанный продукт предлагает все большее количество банков. Очевидно, что в каждом отдельном случае могут быть представлены свои особенности, это касается в том числе размера первоначальной выплаты в рамках программы. Поэтому при выборе кредитной организации рекомендуется обращать внимание не только на стоимость финансирования, но и на удобство работы с конкретным банковским продуктом.

ПРОГРАММА ФИНАНСИРОВАНИЯ ДИСТРИБЬЮТОРОВ

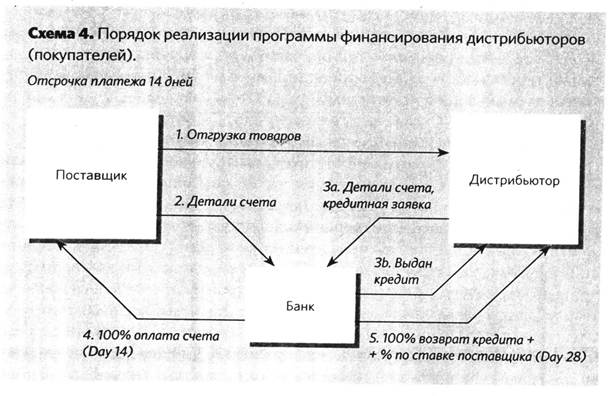

Третьим большим блоком в оборотном капитале является дебиторская задолженность. Чтобы снизить свои риски компании стараются перевести покупателей на предоплату, снижают лимиты и сроки товарных кредитов. Это, естественно, ограничивает клиентскую базу. Однако существует альтернатива, которая в долгосрочной перспективе дает больше преимуществ. Речь идет о разработке совместно с банком-партнером программы финансирования дистрибьюторов (ПФД). Она построена на базе обычного факторинга и отличается от него тем, что финансируется (кредитуется) именно дистрибьютор (покупатель), который сам выплачивает проценты за пользование кредитом. Существуют два варианта программы: с регрессом на продавца или на дистрибьютора. Выбор подходящего способа зависит от подходов к риск-менеджменту и кредитной политики, принятых в компании.

В первом варианте все риски несет продавец. Если дистрибьютор не рассчитается с банком в установленные сроки, то поставщик погашает долг за него. Во втором — риск и ответственность за дальнейшую судьбу неоплаченных счетов берет на себя банк. Кредитный комитет оценивает покупателей и в зависимости от степени риска устанавливает процентную ставку. Естественно, что при выборе первого варианта она, как правило, значительно ниже.

Рассмотренная программа не требует усложнения документооборота. Так, дистрибьютор один раз подписывает кредитный договор с банком. А при каждой сделке в дальнейшем просто оформляется заявка на финансирование. Продавец подтверждает акцептованные счета-фактуры по системе «Банк-клиент». При этом бумажные копии счетов или прочих документов кредитной организации представлять не требуется. Принципы работы программы финансирования дистрибьюторов рассмотрены на схеме 4.

В результате реализации ПФД компания-продавец положительно выделяется на фоне конкурентов, помогает ключевым дистрибьюторам в получении доступа к недорогому кредиту, ускоряет оплату за проданный товар. Таким образом, удается не только оптимизировать оборот-

ный капитал, но и обеспечить эффективное использование кредитных

средств, а также укрепить лояльность покупателей.

ПРИМЕР. Рассмотрим пример оптимизации оборотного капитала в компании-производителе непродовольственных товаров ежедневного спроса с применением программ финансирования поставщиков и дистрибьюторов.

Год 1. Период оборачиваемости товарных запасов составляет 100 дней. При этом отсрочка покупателям предоставляется на срок до 90 дней, поставщику же дают 20 дней. Итого цикл оборачиваемости капитала 170 дней (100 + 90 - 20). При средней стоимости одного дня 100 млн рублей получается, что 17 млрд рублей выведено из оборота и заморожено в виде задолженностей и товарных запасов. При стоимости кредитных ресурсов 10 процентов годовых- это 1,7 млрд рублей, выплаченных банку за пользование кредитом, либо упущенная выгода при неразмещении депозита (для упрощения расчетов уравняем ставки кредитов и депозитов).

Год 2. Пересмотрев логистическую цепочку, улучшив прогноз продаж и производства, к концу года компании удалось сократить период оборота товарных запасов на 10 дней.

Внедряя ПФП для поставщиков сырья, упаковки и транспортных услуг (80% себестоимости), в текущих рыночных условиях увеличиваем отсрочку оплаты поставщикам на 30 дней. Таким образом, средневзвешенная отсрочка оплаты достигает 44 дней (20 + 30 х 80 % ). Эффективное внедрение ПФД в течение первого года при оптимистичном прогнозе сократит срок оплаты от дистрибьюторов на 3-5 дней. При этом стоит учитывать, что обе программы для компании являются бесплатными. В итоге к концу первого года цикл оборачиваемости капитала сокращается на 37 дней (10 + 24 + 3). Таким образом, высвобождаются 3,7 млрд рублей (100 млрд руб. х 37) для дальнейших инвестиций в капитальное строительство, рекламу или для погашения займов.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ