Разъяснение алгоритма вычисления свободного денежного потока фирмы и свободного денежного потока собственникам на примере публичной финансовой отчетности

Черёмушкик С.В.

к.э.н., финансовый аналитик

Финансовый менеджмент

№8 2014

Аннотация. В экономических расчетах специалистам часто требуется использовать денежные потоки. Но формулировки денежных потоков в профессиональной литературе рассматриваются довольно поверхностно. При решении практических задач возникает множество вопросов, нахождение ответов на которые требует вдумчивого анализа, знания стандартов финансовой отчетности и теоретических принципов, лежащих в основе моделей, в рамках которых применяются денежные потоки. В статье пошагово объясняется алгоритм расчета FCFF, CCF и FCFE, разъясняются многие тонкости и приводятся практические примеры на основе данных публичной консолидированной финансовой отчетности группы компаний «Норильский никель».

Введение

Показатели денежных потоков широко применяются в финансовом анализе, в оценке стоимости бизнеса, в финансовых моделях инвестиционных проектов, в различных экономических расчетах. При вычислении денежных потоков у практиков нередко возникают вопросы и сомнения относительно того, какие статьи нужно и какие не нужно включать в состав денежного потока. В профессиональной литературе, как в отечественной, так и в западной, встречаются различные объяснения, приводятся примеры расчетов, но многие тонкости, с которыми аналитикам приходится сталкиваться на практике, остаются нераскрытыми.

Тему вычисления и использования денежных потоков в финансовых моделях инвестиционных проектов я уже поднимал в публикации в журнале «Финансовый менеджмент» (Черёмушкин С.В. Предупреждение ошибок в оценке инвестиционных проектов: формулировки денежных потоков // Финансовый менеджмент. 2013. № 6), в которой разъяснялись различные виды денежных потоков, алгоритм их расчета и условия применения. Формулировки денежных потоков рассматривались в основном для целей анализа инвестиционных проектов. Из-за ограничений объема не удалось раскрыть все тонкости расчета денежных потоков. Содержание этой статьи отчасти пересекается с предыдущей. Пересмотрены и уточнены некоторые вопросы, представлены развернутые объяснения наиболее существенных моментов.

В этой статье представлен обобщенный алгоритм расчета денежного потока фирмы, денежного потока собственникам на основе данных финансовой отчетности (в том числе прогнозной), подготовленной в соответствии с МСФО или USGAAP. Рассматриваются некоторые особенности использования в расчетах денежных потоков информации управленческого учета. Приведены практические примеры вычислений с пояснениями по данным финансовой отчетности группы компаний «Норильский никель».

Расчет FCFF на основании операционного денежного потока

Самый простой и надежный способ расчета денежного потока фирмы - использовать в качестве отправной точки денежный поток по операционной деятельности. Почти вся необходимая информация содержится в отчете о денежных потоках (о движении денежных средств). Прежде чем приступить к расчету денежного потока фирмы, рекомендуется внимательно изучить состав отчета о денежных потоках и примечания к отчетности. Иногда важные детали не раскрываются в финансовых отчетах, но компании обязаны раскрывать существенную информацию в пояснениях к отчетности.

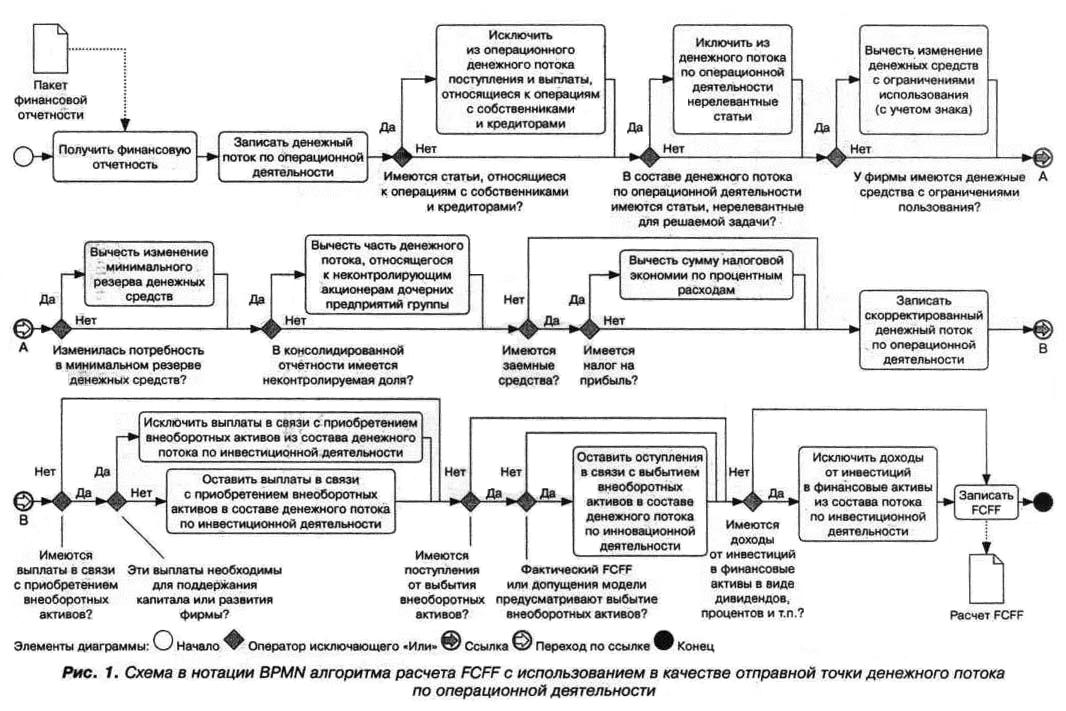

Обобщенный алгоритм расчета FCFF с использованием в качестве отправной точки денежного потока по операционной деятельности показан на рис. 1 с помощью схемы с использованием нотации BPMN. На схеме довольно сложно раскрыть все тонкости алгоритма. Подробное описание алгоритма приводится ниже.

Алгоритм расчета денежного потока фирмы на основе денежного потока по операционной деятельности можно представить в виде последовательности следующих шагов.

Первый шаг - корректировка денежного потока по операционной деятельности

Убрать из операционного денежного потока выплаты в пользу собственников и кредиторов и поступления от них, нерелевантные статьи, учесть изменения в минимальном резерве денежных средств, изменения в денежных средствах с ограничениями использования. В некоторых случаях требуется убрать статьи по прекращенной деятельности.

Убрать из денежного потока по операционной деятельности выплаты в пользу собственников и кредиторов и поступления от них

Если в составе денежного потока по операционной деятельности присутствуют выплаты собственникам и кредиторам или поступления от них, их следует исключить из операционного денежного потока. С этой целью рассчитывается скорректированный операционный денежный поток. Заметим, корректировки могут и не потребоваться, если в составе денежного потока по операционной деятельности отсутствуют статьи, которые по своему экономическому содержанию относятся к финансовой или инвестиционной деятельности.

В отчете о денежных потоках статьи классифицируются в соответствии с требованиями стандартов финансовой отчетности. Разные стандарты (МСФО, РСБУ, USGAAP) содержат неодинаковые требования отнесения денежных поступлений и выплат к операционной, инвестиционной и финансовой деятельности. Более того, одни и те же стандарты допускают несколько альтернативных вариантов классификации одних и тех же статей. В управленческом учете компании могут использовать собственные правила классификации денежных потоков в соответствии с представлениями экономистов и руководителей и особенностями бизнеса. Классификация денежных потоков в соответствии с требованиями финансового или управленческого учета не всегда пригодна для целей финансового анализа и финансового моделирования. Обычно не возникает проблем с разграничением инвестиционной и финансовой деятельности. Как правило, сомнения возникают в отношении отнесения статей к инвестиционной или к операционной деятельности, к операционной или к финансовой деятельности. Основной критерий - экономический смысл денежных поступлений и выплат.

Если полученные проценты и дивиденды и выплаченные проценты в отчете о денежных потоках в соответствии с учетной политикой организации включены в состав денежного потока по операционной деятельности, полученные проценты и дивиденды вычитаются из денежного потока по операционной деятельности, а выплаченные проценты добавляются обратно. Дивиденды по привилегированным акциям в финансовом анализе обычно приравниваются к выплатам процентов по займам и кредитам. В любом случае выплаченные проценты и дивиденды по привилегированным акциям относятся к финансовой деятельности. Полученные проценты и дивиденды представляют собой результат инвестиций в финансовые активы и относятся к инвестиционной деятельности.

Учесть изменения в денежных средствах с ограничениями использования

Из операционного денежного потока следует вычесть денежные средства с ограничениями использования. Например, денежные средства, которые служат в качестве обеспечения по кредитам; денежные средства, направленные в целевые резервы. Законодательство или положения договоров с контрагентами, с кредиторами могут содержать требования направлять часть прибыли или денежных средств от операционной деятельности в целевые резервы (restricted cash reserves), которые могут быть использованы лишь на строго определенные цели. Денежные средства, которые направляются в такие резервы, нельзя считать свободными, поскольку фирма не может немедленно выплатить их стейкхолдерам. Следовательно, денежные средства с ограничением использования, отчисления в целевые резервы не включаются в FCFF.

Учесть изменения в минимальном резерве денежных средств

Фирме необходимо поддерживать минимальный резерв денежных средств (cashcushion) на случай непредвиденных ситуаций и в связи с возможными колебаниями денежных поступлений и выплат. На конец отчетного периода сумма денежных средств на балансе фирмы не должна быть меньше минимального резерва. Сумма такого резерва определяется с учетом особенностей бизнеса, операционного и финансового циклов. По мере увеличения масштабов операционной деятельности потребность в денежной «подушке» может увеличиться. Об этом необходимо помнить при расчете FCFF. Если в течение периода обороты компании выросли, фирма должна будет пополнить минимальный резерв денежных средств. Отчисления в минимальный резерв денежных средств будут уменьшать величину FCFF. Если обороты компании в течение периода упали, сумма минимального резерва денежных средств уменьшается, денежные средства высвобождаются и могут быть добавлены к FCFF.

Убрать из денежного потока по операционной деятельности нерелевантные статьи

В некоторых случаях расчет FCFF требует специфических корректировок, которые определяются конкретным содержанием решаемой задачи. В расчете FCFF инвестиционного проекта на действующем предприятии следует применять принцип релевантности. В соответствии с этим принципом учитываются только те поступления и выплаты денежных средств, которые возникнут в результате принятия и реализации инвестиционного проекта. Денежные поступления и выплаты, которые фирма осуществляет независимо от того, принят проект или нет, не должны приниматься во внимание.

В контексте принятия управленческих решений релевантными будут только те доходы, затраты, денежные поступления и выплаты, которые изменяются вследствие принятия решения, т.е. инкрементальные (приростные) доходы и затраты. Количество релевантных статей может зависеть от временного горизонта. В краткосрочном периоде изменяются лишь переменные затраты, а постоянные затраты остаются неизменными. В долгосрочном периоде даже постоянные затраты могут изменяться. Поэтому при выполнении анализа требуется изучить последствия принимаемых решений, понять логику причинно-следственных связей и правильно идентифицировать драйверы доходов и затрат.

Денежные поступления и выплаты по прекращенной деятельности

Денежные поступления и выплаты по прекращенной деятельности включаются в расчет фактического FCFF либо FCFF проекта, когда прекращение деятельности является одной из составляющих инвестиционного проекта. Но поступления и выплаты по прекращенной деятельности не следует включать в прогнозный FCFF и в FCFF для модели перпетуитета. Инвесторов, кредиторов и иных пользователей финансовой отчетности фирмы интересуют перспективы развития фирмы. Поэтому, если фирма ликвидирует какую-то часть бизнеса, связанные с прекращаемой деятельностью доходы и расходы не должны влиять на оценку будущих прибылей и денежных потоков фирмы от продолжающейся деятельности.

Второй шаг - исключить налоговую экономию по процентным расходам

Налоговые выгоды по процентному налоговому щиту обычно рассчитываются упрощенно: как произведение расходов по процентам на номинальную ставку налога на прибыль. В более аккуратном и реалистичном расчете будут приниматься во внимание тонкости налогового законодательства, перенос убытков в будущие налоговые периоды, недоиспользование процентного налогового щита из-за действия недолговых налоговых щитов и т.п.

Для вычисления величины налоговой экономии обычно применяют номинальную ставку налога на прибыль, указанную в налоговом законодательстве. Эффективную ставку налога применять не следует, поскольку она может быть намного больше или меньше ставки, применяемой к процентным расходам, из-за влияния других статей, участвующих в расчете налогооблагаемой прибыли по правилам налогового учета.

Статья 269 Налогового кодекса РФ устанавливает предельную величину процентов по обязательствам, признаваемых расходом. Очевидно, такое ограничение было введено, чтобы устранить возможность завышения процентных расходов налогоплательщиками. При этом по 31 декабря 2014 г. включительно предельная величина процентов, признаваемых расходом, принимается равной ставке процента, установленной соглашением сторон, но не превышающей ставку рефинансирования Центрального банка России, увеличенную в 1,8 раза - при оформлении долгового обязательства в рублях, и равной произведению ставки рефинансирования Центрального банка России и коэффициента 0,8 - по долговым обязательствам в иностранной валюте.

В 2014 г. ставка рефинансирования равна 8,25% 1 . Поэтому предельная величина процентов, признаваемых расходом, в 2014 г. равна 14,85% (1,8 х 8,25%).

1 Сегодня ставка рефинансирования не используется в качестве инструмента денежно-кредитного регулирования. Для этого применяется ключевая ставка. Но ставка рефинансирования продолжает использоваться для целей налогообложения, начисления штрафов. К 1 января 2016 г. Банк России планирует понизить ставку рефинансирования до уровня ключевой ставки. В 2014 г. ключевая ставка равна 7,50%.

Федеральным законом от 28 декабря 2013 г. № 420-ФЗ в ст. 269 Налогового кодекса РФ внесены изменения, которые вступают в силу с 1 января 2015 г. С этого момента по общему правилу по долговым обязательствам любого вида доходом (расходом) признаются проценты, исчисленные исходя из фактической ставки. То есть ограничение величины процентов по обязательствам, признаваемых расходом, снимается. Исключение составляют лишь доходы и расходы по обязательству любого вида, возникшему в результате контролируемой сделки.

Третий шаг - неконтролирующая доля

В консолидированном отчете о финансовом положении указываются все активы и обязательства дочерних компаний, а не те суммы, которые соответствуют доле материнской компании. В отчете о прибылях и убытках указываются все доходы и расходы дочерних компаний, а не те суммы, которые соответствуют доле материнской компании. Поскольку материнская компания контролирует деятельность дочерних компаний, она может управлять всеми их активами и обязательствами. Считается, что полная информация по активам и обязательствам, доходам и расходам дочерних компаний позволяет лучше оценивать текущее состояние группы и прогнозировать будущие результаты деятельности. Это относится как к консолидированной чистой прибыли, так и к денежным потокам. Но материнская компания не имеет прав на все чистые активы и не получает всю прибыль группы. Поэтому в финансовых отчетах указывается информация о неконтролирующей доле. Неконтролирующая доля в отчете о прибылях и убытках - это величина прибыли группы, относящейся к неконтролируемым акционерам дочерних компаний группы. Неконтролирующая доля в отчете о финансовом положении - это часть чистых активов группы, относящихся к неконтролируемым акционерам дочерних компаний группы. В стандартах финансовой отчетности на сегодняшний день не содержится требований о раскрытии неконтролирующей доли в отчете о денежных потоках. Поэтому денежный поток по операционной деятельности обычно включает денежные поступления и выплаты, относящиеся к неконтролирующей доле. Например, если в отчете о денежных потоках используется косвенное представление, в котором расчет денежного потока по операционной деятельности начинается с чистой прибыли после вычета неконтролирующей доли в чистой прибыли группы, тогда неконтролирующая доля в чистой прибыли добавляется обратно как одна из корректировок неденежных статей.

Пользователи финансовой отчетности могут не задумываться о том, что консолидированный денежный поток по операционной деятельности включает денежные потоки всех дочерних компаний в полном объеме, за исключением внутригрупповых операций, и на него могут претендовать как контролируемые, так и неконтролируемые акционеры. Возможно, в будущем в стандарты финансовой отчетности будут внесены поправки й в них появится требование раскрывать информацию о неконтролирующей доле в отчете о денежных потоках

В расчете FCFF и FCFE следует исключить неконтролирующую долю, в особенности если FCFF используется в целях оценки стоимости фирмы. Оценка собственного капитала фирмы всегда осуществляется с позиций контролируемых акционеров. Если в оценочной модели будет использоваться FCFE, включающий долю неконтролируемых акционеров, стоимость собственного капитала может оказаться сильно искаженной. В оценке стоимости фирмы рассматривается денежный поток за продолжительный период и, вдобавок, терминальный денежный поток, проецируемый в бесконечность. Поэтому любая неточность в денежных потоках накапливается.

Допустим, материнская компания имеет 55% долю в дочерней компании, в финансовой отчетности будет раскрываться суммарная информация по обеим компаниям, за исключением внутригрупповых операций. Неконтролируемые акционеры имеют права требования на остальные 45% в уставном капитале дочерней компании. Суммы активов, обязательств, выручки, расходов, прибыли в финансовой отчетности раскрываются как будто бы материнская компания владела 100% долей дочерней компании. При этом в отчете о финансовом положении и в отчете о прибылях и убытках раскрывается доля неконтролируемых акционеров. Пользователи отчетности смогут понять, на какую часть активов и чистой прибыли фирмы имеют право неконтролируемые акционеры. Денежный поток по операционной деятельности также рассчитывается на основе консолидированных статей отчета о прибылях и убытках и отчета о финансовом положении. Неконтролирующая доля, раскрываемая в отчете о прибылях и убытках, неденежная статья (бухгалтерская запись). Она рассчитывается исходя из доли неконтролируемых акционеров в дочерней компании и чистой прибыли дочерней компании. Но денежный поток по операционной деятельности дочерней компании может сильно отличаться от ее чистой прибыли. Поэтому, когда из консолидированного операционного денежного потока вычитают неконтролирующую долю в чистой прибыли, величина денежного потока по операционной деятельности может быть искажена. Чтобы правильно определить часть денежного потока, относящегося к неконтролируемым акционерам, нужно изучить информацию о денежных потоках по операционной деятельности всех дочерних компаний и неконтролирующих долях в этих компаниях.

Поскольку FCFF принято интерпретировать как потенциальные выплаты собственникам и кредиторам, a FGFE — как потенциальные выплаты собственникам, правильнее будет вычитать всю условную долю неконтролируемых акционеров в консолидированном денежном потоке по операционной деятельности. Подразумевается, что собственникам выплачиваются все свободные денежные средства, которые были сгенерированы всеми предприятиями группы. Гипотетически, согласно допущениям FCFF и FCFE, дочерние компании должны выплатить свободные денежные потоки в виде дивидендов своим акционерам. Дивиденды выплачиваются в расчете на акцию всем акционерам, как контролируемым, так и неконтролируемым. Получается, что денежный поток будет распределяться между контролируемыми и неконтролируемыми акционерами дочерней компании в зависимости от величины свободного денежного потока дочерней компании и долей участия в ее капитале.

Не располагая подробной информацией о денежных потоках всех дочерних компаний и внутригрупповых движениях денежных средств, нереально хотя бы приблизительно рассчитать неконтролирующую долю в денежном потоке по операционной деятельности. Поскольку денежные поступления и выплаты обычно вычисляются на основании информации отчета о прибылях и убытках и отчета о финансовом положении, потребуется рассмотреть все неденежные статьи доходов и расходов дочерних компаний, их изменения в оборотном капитале и т.д. Точный расчет может оказаться очень сложным делом, особенно если группа включает десятки дочерних компаний. Для целей внешнего анализа в отсутствие необходимой информации имеется только одной простой, но неточный способ - вычесть неконтролирующую долю в чистой прибыли группы и воспользоваться другой доступной информацией в примечаниях к финансовой отчетности.

Вычисление доли неконтролируемых акционеров дочерних компаний в денежном потоке по операционной деятельности в принципе возможно. Однако наряду с практическими сложностями имеется концептуальная проблема. Дивидендную политику дочерних компаний группы определяют контролируемые акционеры группы. Группа компаний может не выплачивать дивиденды неконтролируемым акционерам дочерних компаний. В этом случае весь консолидированный денежный поток, по крайней мерю в течение некоторюго времени, остается в распоряжении головной компании группы. Поэтому, если вычесть из денежного потока по операционной деятельности условную долю неконтролируемых акцио-неров, которая в действительности им не выплачивается, денежный поток будет занижен. К тому же в отличие от доли неконтролируемых акционеров в чистой прибыли группы их долю в денежном потоке по операционной деятельности вычислять сложнее. В законодательстве не прописаны механизмы распределения денежных потоков. Поэтому остаются сомнения в правильности подобного подхода.

Контролирующий инвестор не всегда может свободно распоряжаться активами группы. В договорах, в законодательстве или по решению регулирующих органов могут устанавливаться ограничения возможности использования активов и урегулирования обязательств группы. Например, положения договоров с целью защиты интересов неконтролирующих инвесторов могут ограничивать возможность передавать денежные средства от дочерней компании материнской или другим дочерним компаниям либо устанавливать обязанность материнского предприятия урегулировать обязательства дочернего предприятия до урегулирования своих собственных обязательств. Иногда по договору требуется согласие неконтролирующих собственников для получения доступа к активам дочернего предприятия либо для урегулирования его обязательств. Возможны также требования ограничить дивиденды и другие виды распределения капитала, выплачиваемые другим предприятиям группы, ссуды и авансы, предоставляемые или погашаемые другим предприятиям группы.

Есть простая альтернатива — вычесть из денежного потока по операционной деятельности дивиденды, действительно выплаченные дочерним предприятиям и неконтролирующим акционерам. Контролирующие акционеры не обязаны осуществлять выплаты в пользу неконтролирующих акционеров. Но в реальности крупные компании, заботящиеся о своей репутации, регулярно осуществляют значительные выплаты неконтролирующим акционерам (Малфорд, 2012). В законодательстве многих стран предусмотрены механизмы защиты интересов неконтролирующих акционеров. ц

Дивиденды, выплачиваемые в пользу неконтролирующих акционеров, принято раскрывать в составе денежного потока по финансовой деятельности. Но некоторые компании указывают их в составе денежного потока по операционной деятельности. Такое бывает, например, когда в качестве корректировки к чистой прибыли после вычета неконтролирующей доли добавляется разница между неконтролирующей долей в чистой прибыли группы и дивидендами, выплаченными неконтролирующим акционерам.

Указывая в отчете о денежных гтртоках выплаты дивидендов некоторые компании не проводят различия между выплатами дивидендов контролирующим акционерам и выплатами дивидендов неконтролирующим акционерам. Многие компании в отчете о денежных потоках вообще не указывают выплаты дивидендов неконтролирующим акционерам. Выбранные компаниями методы раскрытия информации влияют на величину денежного потока по операционной деятельности. Сумма операционного денежного потока, причитающегося неконтролирующим акционерам, может быть сопоставима с величиной неконтролирующей доли в консолидированной чистой прибыли, указываемой в консолидированном отчете о прибылях и убытках. Денежные выплаты неконтролирующим акционерам иногда могут даже превышать неконтролирующую долю в чистой прибыли компании. Частично информация о распределении денежных средств контролирующим и неконтролирующим акционерам раскрывается в отчете об изменениях капитала.

Четвертый шаг - выбрать составляющие денежного потока по инвестиционной деятельности

В инвестиционных проектах денежный поток по инвестиционной деятельности чаще всего включает только отток денежных средств на приобретение или создание долгосрочных активов: земельных участков, зданий и сооружений, оборудования, нематериальных активов. Поэтому при расчете FCFF инвестиционного проекта к скорректированному операционному денежному потоку добавляют весь денежный поток по инвестиционной деятельности. Но будет неправильным утверждать, что денежный поток проекта равен сумме операционного и инвестиционного денежных потоков. Инвестиционная деятельность может включать и такие статьи, которые не следует включать в расчет FCFF проекта. Состав статей инвестиционной деятельности может различаться от фирмы к фирме, от проекта к проекту.

Под капитальными затратами (СарЕх) в контексте расчета FCFF понимаются любые инвестиционные затраты, в результате которых фирма приобретает или строит собственными силами объекты недвижимости, оборудование, иные материальные и нематериальные активы. К инвестициям относятся также вложения в дочерние компании, совместные предприятия, аффилированные компании. К инвестиционным затратам также могут быть отнесены затраты на исследования и разработки, хотя в финансовой отчетности они обычно классифицируются в качестве операционных затрат текущего периода. Классификация затрат на инвестиционные и текущие зависит от применяемых методов учета. В управленческом учете некоторые виды затрат могут быть отнесены к инвестиционным, но в соответствии с требованиями финансового учета они признаются текущими. Инвестиции в оборотный капитал скрываются в составе денежного потока по операционной деятельности. Они не рассматриваются в качестве капитальных затрат.

Суммы инвестиционных затрат, требуемых для поддержания достигнутого уровня операционной деятельности фирмы, и инвестиционных затрат, требуемых для достижения запланированного роста фирмы, точно определить довольно сложно. Используются некоторые обоснованные оценки, что создает возможности для манипулирования величиной FCFF. В финансовых моделях инвестиционных проектов с заданным прогнозным горизонтом величина инвестиционных затрат указывается для каждого периода. Они могут осуществляться не только в начале, но и в течение срока реализации проекта.

Обычно инвестиционные затраты осуществляются неравномерно, нечасто и крупными суммами. Поэтому свободный денежный поток фирмы может очень сильно изменяться год от года. В моделях перпетуитетов приходится усреднять и сглаживать величину капитальных затрат за несколько лет, так как такие модели нельзя построить без допущения о том, что капитальные затраты имеют регулярный и стабильный характер.

Наряду с инвестициями следует учитывать затраты на ликвидацию активов в конце срока жизни проекта, уборку и расчистку, озеленение территории, снос зданий, захоронение опасных отходов, восстановление ландшафта, рекультивацию земель и иные работы по восстановлению окружающей среды. В некоторых проектах такие ликвидационные затраты по величине могут быть сопоставимыми с начальными инвестициями. Выплаты, связанные с ликвидационными затратами, обычно раскрываются в составе денежного потока по операционной деятельности.

Фактический FCFF должен включать денежные поступления по инвестиционной деятельности, в частности поступления от продажи основных средств, инвестиционного имущества или нематериальных активов. Прогнозные финансовые модели инвестиционных проектов могут содержать прогноз плановой замены основных средств или продажи основных средств инвестиционного имущества или нематериальных активов на одной из стадий реализации проекта или в конце прогнозного горизонта. Например, в некоторых проектах девелоперских компаний в конце срока жизни планируется продать объекты недвижимости. Встречаются проекты, в которых в течение прогнозного горизонта осуществляется частичная или полная замена основных средств. Морально устаревшие или выполнившие свои задачи основные средства продаются, а вырученные деньги вновь направляются на инвестиции или возвращаются инвесторам.

FCFF инвестиционного проекта будет занижен, если не включить в него планируемые поступления от продажи основных средств и инвестиционного имущества. Конечно, если в финансовой модели инвестиционного проекта нет планов по продаже объектов долгосрочных активов, тогда FCFF инвестиционного проекта не будет включать соответствующих статей. В прогнозных финансовых моделях поступления от продажи внеоборотных активов часто не включают в расчет FCFF, рассматривая их в качестве неповторяющейся статьи, которую сложно прогнозировать. Но это всего лишь одно из возможных упрощающих допущений, к которым следует относиться критически.

Расчет свободного денежного потока фирмы основывается на недопущении о том, что все денежные средства, которые не требуются для финансирования операционной деятельности и развития бизнеса, выплачиваются собственникам и кредиторам. Поэтому свободный денежный поток фирмы не включает инвестиции в финансовые активы. Такие инвестиции не связаны с основной деятельностью фирмы и могут рассматриваться как размещение временно свободных денежных средств с целью заработать доход в виде процентов или дивидендов. Поэтому при расчете денежного потока фирмы инвестиции в финансовые активы принято исключать. Следовательно, нужно исключить и результаты инвестиций в финансовые активы: доходы в виде процентов и дивидендов по инвестициям в финансовые активы. При этом не важно, являются ли инвестиции в финансовые активы краткосрочными или долгосрочными. В любом случае они не связаны с основной деятельностью фирмы. Однако доходы от долевого участия в других организациях (доходы от участия в ассоциированных компаниях) могут иметь отношение к операционной деятельности. Такие доходы не нужно будет вычитать.

Затраты на строительство или приобретение объектов инвестиционного имущества (объектов недвижимости с целью получения доходов от аренды или роста рыночной стоимости) обычно не рассматриваются в качестве капитальных затрат, поскольку объекты инвестиционного имущества не используются в основной деятельности организации. Соответственно доходы от инвестиционного имущества (в том числе в виде арендной платы от сдачи объектов недвижимости в операционную аренду) также исключаются из FCFF. Логика такая же, как и в отношении инвестиций в финансовые активы. Но в некоторых случаях денежные выплаты в связи с приобретением объектов инвестиционного имущества могут быть частью стратегии фирмы и иметь тесную связь с операционной деятельностью. Например, инвестиционное имущество играет важную роль в девелоперском бизнесе. К тому же следует учитывать, что в некоторых случаях фирмы могут выбирать между классификацией активов в качестве основных средств или инвестиционного имущества, осуществлять реклассификацию активов из одной категории в другую. Возможно, свойства объектов инвестиционного имущества таковы, что компания в будущем с высокой вероятностью будет использовать их в основной деятельности и осуществит реклассификацию. Если создание или приобретение объектов инвестиционного имущества необходимо для ведения или развития бизнеса, тогда эти затраты, а также соответствующие доходы, приносимые инвестиционным имуществом, следует включать в расчет FCFF.

НЕМОНЕТАРНЫЕ ОПЕРАЦИИ

Нужно также отметить сделки и события, относящиеся к инвестиционной и финансовой деятельности, которые осуществляются в неденежной форме. Такие сделки не отражаются в отчете о движении денежных средств, но раскрываются в примечаниях. Например, фирма может приобрести оборудование в обмен на акции или получить оборудование в кредит. Фирма также может получить оборудование по лизинговому соглашению. Такие сделки не приводят к движению денежных средств. Также возможны сделки, которые частично совершаются в денежной форме, частично - в неденежной форме. Например, фирма приобретает оборудование стоимостью 50 млн руб. и оплачивает лишь 10 млн руб. На оставшиеся 40 млн оформляется заем, который будет погашаться в течение 3 лет. В составе инвестиционной деятельности в отчете о движении денежных средств указываются лишь 10 млн руб. В инвестиционном проекте неденежные операции лучше раскрыть в отдельной таблице. В ней будет указано 40 млн руб. неденежных затрат по инвестиционной деятельности и 40 млн руб. неденежных поступлений по финансовой деятельности.

При расчете денежного потока проекта такие неденежные операции требуется учитывать, иначе инвестиции могут быть недооценены. Хотя реального движения денежных средств нет, кредиторы передают фирме активы — оборудование. С совместных позиций собственников и кредиторов имеют место инвестиции. Если эти статьи проигнорировать, показатели результативности инвестиционного проекта могут быть искусственно завышены. При расчете денежного потока собственников такие неденежные операции учитывать не нужно, поскольку в приведенном примере инвестиции осуществляют кредиторы.

Однако если собственники осуществляют неденежные инвестиции, например передают в проект имеющееся оборудование, или осуществляют неденежные вклады в уставный капитал фирмы, то их потребуется учесть в расчете денежного потока собственникам. Для целей расчета показателей результативности инвестиционного проекта такие неденежные операции приравниваются к денежным потокам.

Предположим, собственник вкладывает в уставный капитал фирмы какое-нибудь имущество, например автомобиль стоимостью 1 млн руб. Эта операция описывается следующими записями:

| Дт | Кт | |

| Основные средства | 1 млн руб | |

| Взносы в уставной капитал | 1 млн руб |

Движения денежных средств здесь нет. Соответственно, эта операция не будет указываться в отчете о движении денежных средств. То есть в составе денежного потока по инвестиционной деятельности не будет выплат на приобретение автомобиля стоимостью 1 млн руб., а в составе денежного потока по финансовой деятельности не будет поступления денежных средств от собственника в размере 1 млн руб. Если денежный поток проекта рассчитывается только по данным отчета о движении денежных средств и не будет включать указанную информацию, показатели результативности инвестиционного проекта окажутся завышенными. Поэтому, даже если инвестиции осуществляются в неденежной форме, их следует учитывать при расчете денежного потока инвестиционного проекта.

Безвозмездно полученные немонетарные активы от лиц, не являющихся собственниками, для целей оценки результативности инвестиционного проекта значения не имеют, поскольку не влияют на денежные потоки собственников и кредиторов.

С неденежными операциями по обычной деятельности следует разбираться отдельно. Нужно смотреть, как такие операции могут отразиться на денежных потоках в пользу поставщиков капитала. Взаимозачет операций и обмен немонетарными активами не повлияют на денежные потоки собственников и кредиторов. Но, если компания приобретает запасы в обмен на вексель, это равносильно привлечению долга. Вопрос в том, возникает ли при этом операционное или долговое обязательство.

АЛГОРИТМ РАСЧЕТА FCFE

Основные этапы вычислений FCFE

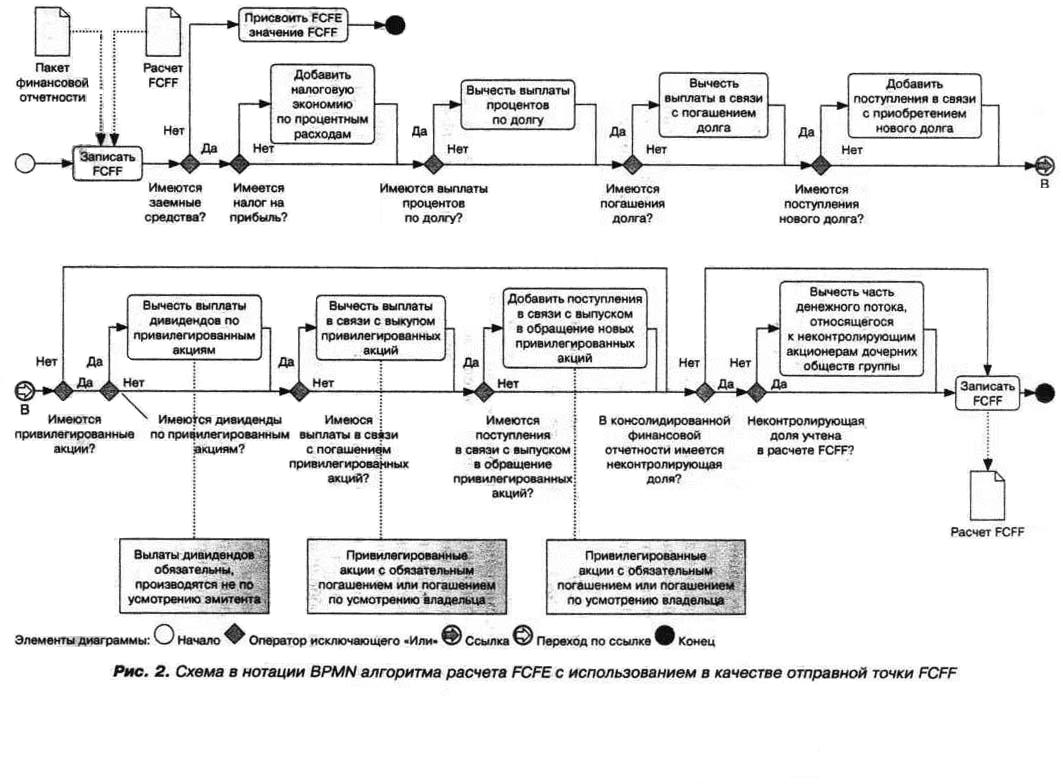

FCFE удобнее всего рассчитывать, используя в качестве отправной точки FCFF. Алгоритм расчета FCFE показан на рис. 2.

Ранее я уже говорил, что FCFF принято рассматривать как свободный денежный поток собственникам фирмы, не использующей заемного финансирования. FCFE представляет собой денежный поток собственникам фирмы, использующей заемное финансирование. Поэтому, чтобы вычислить FCFE из FCFF, нужно добавить обратно налоговую экономию по процентным расходам, вычесть выплаты и добавить поступления, относящиеся к кредиторам и привилегированным акционерам.

В разделе «Денежный поток по финансовой деятельности» встречаются различные названия поступлений и выплат по долгу. Выплаты по долгу включают выплаты процентов и погашения основных сумм долга. Необходимо внимательно изучить состав этого раздела отчета о денежных потоках, примечания к нему и идентифицировать поступления в связи с привлечением нового долга и выплаты в связи с обслуживанием и погашениями долговых обязательств, поступления от размещения привилегированных акций и выплаты дивидендов или выплаты в связи с выкупом привилегированных акций. Напомним, что привилегированные акции обычно приравниваются к долговым обязательствам. FCFE принято рассчитывать с позиций владельцев обыкновенных акций. Кроме того, к долгу относят выплаты по договорам финансового лизинга. В некоторых работах рекомендуется рассматривать в качестве денежных потоков по долгу поступления и выплаты по договорам операционного лизинга.

Так как FCFE определяется как денежный поток в пользу владельцев обыкновенных акций фирмы, он не должен включать денежные потоки, которые относятся к миноритарным акционерам. Выше уже объяснялась проблема раскрытия информации о доле меньшинства применительно к денежному потоку по операционной деятельности. Если доля меньшинства в денежном потоке по операционной деятельности не была вычтена в расчете FCFF, ее необходимо вычесть в расчете FCFE. Иначе свободный денежный поток собственникам будет завышен.

РАСЧЕТ FCFF И FCFE ПО НАПРАВЛЕНИЯМ ИСПОЛЬЗОВАНИЯ СВОБОДНЫХ ДЕНЕЖНЫХ СРЕДСТВ

В расчете FCFF на основе денежного потока по операционной деятельности рассматриваются источники поступлений и необходимые выплаты по операционной и инвестиционной деятельности. Свободные денежные средства рассчитываются как разница между суммарными поступлениями денежных средств и суммарными необходимыми выплатами.

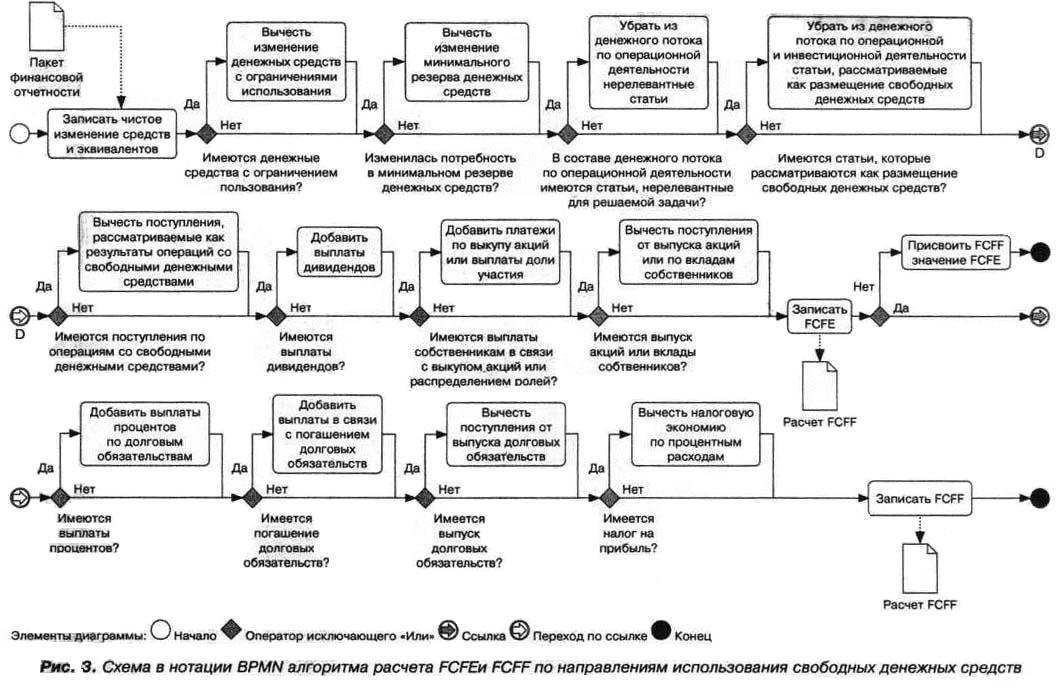

Имеется также альтернативный подход - использовать в качестве отправной точки изменение денежных средств в течение периода и рассмотреть денежные поступления и выплаты, относящиеся к собственникам и кредиторам. Пинто и др. (2010) называют такой подход расчетом на основе направлений использования свободного денежного потока (Uses-of-Free-Cash-FlowBasis). К изменению денежных средств в течение периода делаются корректировки, учитывающие сумму налоговой экономии, изменение денежных средств с ограничениями использования, изменение в минимальном резерве денежных средств и т.п. Смысл последующего расчета состоит в том, чтобы рассмотреть те статьи, которые не учитываются в расчете на основании денежного потока по операционной деятельности. Требуется идентифицировать денежные поступления и выплаты, которые исключаются из операционной и инвестиционной деятельности, а также операции со свободными денежными средствами. Примеры операций со свободными денежными средствами: размещение свободных средств в банковские депозиты, ценные бумаги и иные финансовые активы; изъятие банковских депозитов; продажа финансовых активов. Затем в расчете участвуют поступления и выплаты, относящиеся к собственникам и кредиторам. Алгоритм расчета FCFE и FCFF по направлениям использования свободных денежных средств показан на рис. 3.

Если в текущем периоде имеются поступления от собственников в уставный капитал фирмы, такие поступления не увеличивают FCFF и FCFE. Вспомним еще раз — цель состоит в том, чтобы вычислить суммы свободных денежных средств, которые могли бы быть выплачены собственникам и кредиторам. Поэтому в расчете по направлениям использования денежных средств поступления от собственников вычитаются, а выплаты собственникам в виде дивидендов, выкупа акций или в иной форме добавляются обратно.

В расчете FCFE рассматриваются только поступления и выплаты, относящиеся к собственникам. Выплаты кредиторам уже учтены в изменении денежного потока за период. Корректировать их не требуется, поскольку определяется только сумма свободных денежных средств, доступных для распределения собственникам. В расчете FCFF дополнительно рассматриваются поступления и выплаты, относящиеся к кредиторам, и вычитается налоговая экономия по процентным расходам. Поступления от кредиторов вычитаются, выплаты процентов и погашения долга добавляются обратно.

Обобщенный алгоритм расчета FCFE и FCFF по направлениям использования свободных денежных средств будет выглядеть следующим образом:

FCFE = Чистое увеличение (уменьшение) денежных средств и их эквивалентов

Минус: Увеличение (уменьшение) денежных средств с ограничениями использования

Минус. Увеличение (уменьшение) минимального резерва денежных средств

Плюс: Выплаты денежных средств по операционной деятельности, которые в целях анализа не считаются денежными оттоками (например, по прекращенной деятельности или не повторяющиеся статьи)

Минус: Поступления денежных средств по операционной деятельности, которые в целях анализа не считаются денежными притоками (например, по прекращенной деятельности или неповторяющиеся статьи)

Плюс: Выплаты денежных средств по операционной и инвестиционной деятельности, которые рассматриваются как размещение свободных денежных средств (например, инвестиции в финансовые активы)

Минус. Поступления денежных средств по операционной и инвестиционной деятельности, которые рассматриваются как операции со свободными денежными средствами и результаты таких операций (например, доходы по инвестициям в финансовые активы и поступления от продажи финансовых активов)

Плюс: Чистые выплаты собственникам, рассчитываемые следующим образом:

- Плюс: Выплаты дивидендов

- Плюс. Выкуп акций (долей участия) или платежи собственникам в связи с их выходом из состава участников

- Минус: Поступления денежных средств от выпуска акций (увеличения долей участия) или от получения денежных вкладов собственников

FCFF = FCFE

Плюс. Чистые выплаты кредиторам, рассчитываемые следующим образом:

- Плюс: Выплаты процентных расходов

- Плюс: Погашение долговых обязательств, т.е. выплата основных сумм долга, платежи по финансовому лизингу, выплаты дивидендов по привилегированным акциями и т.п.

- Минус: Поступления от выпуска долговых обязательств, привилегированных акций

Минус: Налоговая экономия по процентным расходам

Такой способ расчета FCFF и FCFE не слишком удобен. Но его можно использовать в целях проверки правильности расчета на основании денежного потока по операционной деятельности. Результаты расчетов разными способами должны совпадать. Если возникает расхождение в результатах, значит, в одном из расчетов была допущена ошибка. Сверка вычислений разными способами позволяет обнаружить незаметные ошибки.

ПРИМЕРЫ РАСЧЕТА FCFF И FCFE ПО ДАННЫМ ПУБЛИЧНОЙ ФИНАНСОВОЙ ОТЧЕТНОСТИ РОССИЙСКИХ КОМПАНИЙ

Ниже мы рассмотрим порядок расчета FCFF и FCFE на конкретных примерах финансовой отчетности российских компаний, подготовленных в соответствии с IFRS. Исходные данные взяты с официальных сайтов компаний.

Финансовая отчетность ГМК «Норильский никель»

Российская горнометаллургическая компания «Норильский никель» занимается добычей, переработкой и реализацией цветных и драгоценных металлов. Производит примерно 14% никеля, 41% палладия, 12% родия, 11% платины от общих объемов производства в мире. Имеет производственные подразделения в России, Финляндии, Австралии, Ботсване и ЮАР. Основные производственные мощности группы расположены в России, на полуострове Таймыр и Кольском полуострове, и в Финляндии.

Корпоративная стратегия, утвержденная советом директоров в 2013 г., фокусируется на развитии первоклассных активов, которые расположены в перспективных регионах, являются масштабными, приносят выручку более* 1 млрд долл., имеют рентабельность по EBITDA более 40% и срок жизни более 20 лет. В числе ключевых инициатив - программа двукратного снижения оборотного капитала (с 4 млрд до 2 млрд долл.), высвобождение более 1 млрд долл, непродуктивного капитала за счет выхода из непрофильных и низкоэффективных активов, а также планомерного сокращения административных расходов.

Консолидированные финансовые отчеты группы, необходимые для расчета показателей FCFF и FCFE, представлены в табл. 1—4.

Таблица 1. Консолидированный отчет о прибылях и убытках ГМК «Норильский никель» за год, закончившийся 31 декабря 2013 г., млн руб.

| Год, закончившийся 31.12.2013 | Год, закончившийся 31.12.2012 | |

| Выручка | ||

| Выручка от реализации металлов | 331 434 | 353 286 |

| Выручка от прочей реализации | 34 442 | 31 202 |

| Итого выручка | 365 876 | 384 488 |

| Себестоимость реализованных металлов | (176 292) | (168 512) |

| Себестоимость прочей реализации | (30 616) | (29 436) |

| Валовая прибыль | 158 968 | 186 540 |

| Коммерческие расходы | (13 554) | (17 967) |

| Административные расходы | (31321) | (32 456) |

| Убыток от обесценения основных средств | (27 530) | (8 458) |

| Прочие операционные расходы, нетто | (8 504) | (7 289) |

| Прибыль от операционной деятельности | 78 059 | 120 370 |

| Финансовые расходы | (11 984) | (9 127) |

| Убыток от инвестиционной деятельности, нетто | (19 500) | (16 782) |

| (Отрицательные)/положительные курсовые разницы, нетто | (6 431) | 6 663 |

| Превышение доли Группы в справедливой стоимости приобретенных чистых активов над стоимостью приобретения | - | 246 |

| Доля в прибылях/(убытках) ассоциированных предприятий | 1 370 | (2 937) |

| Прибыль до налогообложения | 41 514 | 98 433 |

| Расходы по налогу на прибыль | (17 968) | (31 078) |

| Прибыль за год | 23 546 | 67 355 |

| Причитающаяся: Собственникам материнской компании | 23 838 | 68 198 |

| Держателям неконтролирующих долей | (292) | (843) |

| 47 092 | 134 710 | |

| ПРИБЫЛЬ НА АКЦИЮ | ||

| Базовая и разводненная прибыль на акцию, принадлежащая акционерам материнской компании (руб. на акцию) | 151 | 431 |

Таблица 2. Консолидированный отчет о совокупном доходе ГМК «Норильский никель» за год, закончившийся 31 декабря 2013 г., млн руб.

| Год, закончившийся 31.12.2013 | Год, закончившийся 31.12.2012 | |

| Прибыль за год | 23 546 | 67 355 |

| Прочий совокупный доход/(расход), который впоследствии может быть реклассифицирован в состав прибыли или убытка | ||

| Эффект пересчета зарубежных операций | 1 557 | (3 946) |

| Уменьшение справедливой стоимости инвестиций, имеющихся в наличии для продажи | (3 545) | (18 523) |

| Реализованный убыток/(прибыль) от выбытия инвестиций, имеющихся в наличии для продажи | 404 | (30) |

| Резерв по переоценке инвестиций, реклассифицированный из прочего совокупного дохода в отчет о прибылях и убытках | 1 966 | 17 538 |

| Прочие | (15) | 24 |

| Прочий совокупный доход/(расход), который последствии может быть реклассифицирован в состав прибыли или убытка, нетто | 367 | (4 937) |

| Статьи, которые впоследствии не будут реклассифицированы в состав прибыли или убытка | ||

| Переоценка пенсионных планов с установленными выплатами | (762) | |

| Статьи, которые впоследствии не будут реклассифицированы в состав прибыли или убытка, нетто | (762) | - |

| Итого прочий совокупный расход за год с учетом эффекта налогообложения | (395) | (4 937) |

| Итого совокупный доход за год с учетом эффекта налогообложения | 23 151 | 62 418 |

| Причитающийся: | ||

| Собственникам материнской компании | 23 443 | 63 261 |

| Держателям неконтролирующих долей | (292) | (843) |

| Итого совокупный доход за год с учетом эффекта налогообложения | 23 151 | 62 418 |

Таблица 3. Консолидированный отчет о финансовом положении ГМК «Норильский никель» за год, закончившийся 31 декабря 2013 г., млн руб.

| Год, закончившийся 31.12.2013 | Год, закончившийся 31.12.2012 | |

| АКТИВЫ | ||

| Внеоборотные активы | ||

| Основные средства | 367 301 | 362 270 |

| Нематериальные активы | 1 926 | 2 237 |

| Инвестиции в ассоциированные предприятия | 946 | 9 979 |

| Прочие финансовые активы | 24 160 | 48 202 |

| Прочие налоги к возмещению | 442 | 150 |

| Отложенные налоговые активы | 866 | 2 065 |

| Прочие внеоборотные активы | 6 655 | 5 208 |

| 402 296 | 430 111 | |

| Оборотные активы | ||

| Запасы | 96 733 | 97 094 |

| Торговая и прочая дебиторская задолженность | 20 712 | 32 286 |

| Авансы выданные и расходы будущих периодов | 3 058 | 2 738 |

| Прочие финансовые активы | 838 | 7 731 |

| Авансовые платежи по налогу на прибыль | 1 992 | 5 923 |

| Прочие налоги к возмещению | 16 655 | 29 676 |

| Денежные средства и их эквиваленты | 53 048 | 31 487 |

| 193 036 | 206 935 | |

| Активы, классифицированные как предназначенные для продажи | 19414 | |

| 212 450 | 206 935 | |

| ИТОГО АКТИВЫ | 614 746 | 637 046 |

| КАПИТАЛ И ОБЯЗАТЕЛЬСТВА | ||

| Капитал и резервы | ||

| Уставный капитал | 197 | 239 |

| Эмиссионный доход | 39 464 | 47 538 |

| Собственные акции, выкупленные у акционеров | - | (257 996) |

| Прочие резервы | (4 731) | (5 098) |

| Нераспределенная прибыль | 279 917 | 605 027 |

| Капитал, причитающийся собственникам материнской компании | 314 847 | 389 710 |

| Неконтролирующие доли | 4 283 | 3 310 |

| 319 130 | 393 020 | |

| Долгосрочные обязательства | ||

| Кредиты и займы | 169 313 | 75 850 |

| Обязательства по вознаграждениям работникам | 1 756 | 1 689 |

| Резервы | 23 431 | 27 364 |

| Отложенные налоговые обязательства | 12 508 | 17 404 |

| 207 008 | 122 307 | |

| Краткосрочные обязательства | ||

| Кредиты и займы | 33 785 | 76 720 |

| Обязательства по вознаграждениям работникам | 13 597 | 15 127 |

| Торговая и прочая кредиторская задолженность | 20 252 | 21 133 |

| Резервы | 923 | 1 270 |

| Производные финансовые инструменты | 151 | 79 |

| Обязательства по налогу на прибыль | 58 | 553 |

| Прочие налоговые обязательства | 6 487 | 6 837 |

| 75 253 | 121 719 | |

| Обязательства, связанные с активами, классифицированными как предназначенные для продажи | 13 355 | - |

| 88 608 | 121 719 | |

| ИТОГО ОБЯЗАТЕЛЬСТВА | 295 616 | 244 026 |

| ИТОГО КАПИТАЛ И ОБЯЗАТЕЛЬСТВА | 614 746 | 637 046 |

Таблица 4. Консолидированный отчет о движении денежных средств ГМК «Норильский никель» за год, закончившийся 31 декабря 2013 г., млн руб.

| Год, закончившийся 31.12.2013 | Год, закончившийся 31.12.2012 | |

| ОПЕРАЦИОННАЯ ДЕЯТЕЛЬНОСТЬ | ||

| Прибыль до налогообложения | 41 514 | 98 433 |

| Корректировки: | ||

| Износ и амортизация | 28 059 | 24 533 |

| Убыток от обесценения основных средств | 27 530 | 8 458 |

| Убыток от обесценения инвестиций в ассоциированные предприятия | - | 3 102 |

| Убыток от обесценения нематериальных активов и гудвилла | 355 | - |

| Убыток от обесценения финансовых активов | 23 228 | 18 115 |

| Убыток от выбытия основных средств | 579 | 1 164 |

| Доля в прибылях ассоциированных предприятий | (1 370) | (165) |

| Превышение доли Группы в справедливой стоимости приобретенных чистых активов над стоимостью приобретения | - | (246) |

| (Прибыль)/убыток от выбытия вложений в дочернее предприятие | (2 092) | 1 |

| Изменение резервов | 690 | 1 183 |

| Финансовые расходы и доходы от инвестиций, нетто | 10 348 | 7 794 |

| Отрицательные/(положительные) курсовые разницы, нетто | 6 431 | (6 663) |

| Изменение налоговых резервов | 5 507 | 292 |

| Превышение уменьшения обязательств по выводу основных средств из эксплуатации над балансовой стоимостью активов | (3 430) | - |

| Прочие | 2 041 | 329 |

| 139 390 | 156 330 | |

| Изменения в оборотном капитале: | ||

| Запасы | (205) | (12 713) |

| Торговая и прочая дебиторская задолженность | 13 892 | (669) |

| Авансы выданные и расходы будущих периодов | (493) | (403) |

| Прочие налоги к возмещению | 13 052 | (7 870) |

| Обязательства по вознаграждениям работникам | (2 140) | 2 807 |

| Торговая и прочая кредиторская задолженность | (2 779) | 1 083 |

| Прочие налоговые обязательства | (487) | 2 098 |

| Денежные средства, полученные от операционной деятельности | 160 230 | 140 663 |

| Проценты уплаченные | (7 297) | (7 162) |

| Налог на прибыль уплаченный | (18 641) | (26 718) |

| Денежные средства, полученные от операционной деятельности, нетто | 134 292 | 106 783 |

| ИНВЕСТИЦИОННАЯ ДЕЯТЕЛЬНОСТЬ | ||

| Приобретение дочернего предприятия за вычетом денежных средств приобретенной компании | (455) | 6 |

| Поступления от реализации дочернего предприятия | 2 095 | - |

| Приобретение и вклад в уставный капитал ассоциированных предприятий | - | (883) |

| Приобретение основных средств | (62 749) | (83 708) |

| Поступления от реализации основных средств | 630 | 307 |

| Приобретение нематериальных активов | (607) | (665) |

| Приобретение прочих финансовых активов | (5 099) | (2 506) |

| Приобретение прочих внеоборотных активов | (1 497) | (962) |

| Заем, погашенный связанной стороной | 273 | - |

| Изменение величины размещенных депозитов, нетто | 6 839 | (4 117) |

| Проценты полученные | 1 658 | 591 |

| Поступления от реализации прочих финансовых активов | 3 112 | 1 320 |

| Дивиденды полученные | 381 | 36 |

| Денежные средства, направленные на инвестиционную деятельность, нетто | (55 419) | (90 581) |

| ФИНАНСОВАЯ ДЕЯТЕЛЬНОСТЬ | ||

| Привлечение кредитов и займов | 188 846 | 77 727 |

| Погашение кредитов и займов | (150 870) | (81 950) |

| Денежные средства, полученные от продажи собственных акций, ранее выкупленных у акционеров | 47 | - |

| Дивиденды, выплаченные материнской компанией | (98 354) | (31 014) |

|

Дивиденды, выплаченные дочерними предприятиями Группы неконтролирующим акционерам |

- | (507) |

| Денежные средства, направленные на финансовую деятельность, нетто | (60 331) | (35 744) |

| Увеличение/(уменьшение ) денежных средств и их эквивалентов, нетто | 18 542 | (19 542) |

| Денежные средства и их эквиваленты на начало года | 31 487 | 52 377 |

| Денежные средства и их эквиваленты, связанные с активами, классифицированными как предназначенные для продажи на конец года | (286) | - |

| Эффект от курсовых разниц на остатки денежных средств и их эквивалентов и пересчета в валюту представления | 3 305 | (1 348) |

| Денежные средства и их эквиваленты на конец года | 53 048 | 31 487 |

Расчет FCFF ГМК «Норильский никель»

Прежде чем приступить к расчету FCFF, необходимо внимательно изучить отчет о денежных потоках. Если в нем имеются строки, смысл которых не вполне Понятен, следует найти соответствующие строки в отчете о прибылях и убытках, отчете о финансовом положении и изучить примечания к ним. Обычно в примечаниях раскрываются важные подробности.

Расчет FCFF представлен в табл. 5. Ниже представлены пошаговые объяснения.

Таблица 5. Расчет свободного денежного потока собственникам FCFF ГМК «Норильский никель» за год, закончившийся 31 декабря 2013 г., млн руб.

| Год,закончившийся31.12.2013 | Год,закончившийся31.12.2012 | |

| Денежный поток по операционной деятельности | 134 292 | 106 783 |

| Корректировки: | ||

| Плюс: Проценты уплаченные | 7 297 | 7 162 |

| Плюс: Высвобождение денежных средств с ограничениями использования | 313 | 8 353 |

| Скорректированный денежный поток по операционной деятельности | 141 902 | 122 298 |

| Минус: Налоговая экономия по процентным расходам | (1 982) | (1 465) |

| Скорректированный денежный поток по операционной деятельности после вычета налоговой экономии | 139 920 | 120 833 |

| Минус: Дивиденды, выплаченные дочерними предприятиями Группы неконтролирующим акционерам | (507) | |

| Скорректированный денежный поток по операционной деятельности после вычета налоговой экономии и неконтролирующей доли | 139 920 | 120 326 |

| Денежные поступления и выплаты по инвестиционной деятельности | ||

| Минус: Приобретение дочернего предприятия за вычетом денежных средств приобретенной компании | (455) | 6 |

| Плюс: Поступления от реализации дочернего предприятия | 2 095 | - |

| Минус: Приобретение и вклад в уставный капитал ассоциированных предприятий | - | (883) |

| Минус: Приобретение основных средств | (62 749) | (83 708) |

| Плюс: Поступления от реализации основных средств | 630 | 307 |

| Минус: Приобретение нематериальных активов | (607) | (665) |

| Минус: Приобретение прочих внеоборотных активов | (1 497) | (962) |

| Капитальные затраты и поступления по инвестиционной деятельности | (62 583) | (85 905) |

| FCFF | 77 337 | 34 421 |

Шаг 1. Корректировка денежного потока по операционной деятельности

В таблице расчета FCFF в первой строке записываются итоговые суммы денежного потока по операционной деятельности. Затем нужно проанализировать расчет денежного потока по операционной деятельности и выяснить, требуется ли к нему применить корректировки.

В отчете о денежных потоках ГМК «Норильский никель» в качестве отправной точки расчета денежного потока по операционной деятельности используется прибыль до налогообложения.

Из денежного потока по операционной деятельности требуется исключить проценты уплаченные, так как они не относятся к операционной деятельности. К тому же это действительные выплаты в пользу кредиторов. Напомним, что FCFF означает все потенциальные выплаты в пользу собственников и кредиторов. Поэтому выплаченные проценты и дивиденды не должны вычитаться из денежного потока по операционной деятельности. Если они были вычтены, их добавляют обратно.

В отчете о денежных потоках ГМК «Норильский никель» в составе операционной деятельности имеется строка «финансовые расходы и доходы от инвестиций, нетто». В финансовой отчетности отсутствуют детальные примечания, которые позволили бы полностью сопоставить эту строку с информацией из отчета о прибылях и убытках. В соответствии с примечаниями к отчету о прибылях и убытках финансовые расходы включают расходы по процентам, начисляемым за пользование заемными средствами, амортизацию дисконта по резерву на вывод основных средств из эксплуатации (не влияет на денежный поток) и прочие статьи. Доходы и убытки от инвестиций включают процентный доход по банковским депозитам, процентный доход по инвестициям, удерживаемым до погашения. Эти строки по своему экономическому смыслу относятся к инвестиционной деятельности. Обратите внимание, проценты и дивиденды, полученные в отчете о денежных лотоках ГМК «Норильский никель», указываются в составе инвестиционной деятельности. В состав финансовых расходов и доходов от инвестиций входят неденежные статьи: амортизация финансовых активов и обязательств, нереализованные прибыли и убытки. В примечаниях к отчетности в числе доходов и убытков от инвестиций указываются следующие статьи: прибыль от выбытия вложений в дочернее предприятие; прибыль от переоценки по справедливой стоимости инвестиций в ассоциированные предприятия; убыток от обесценения выданных займов; реализованный убыток от выбытия инвестиций, обесценения инвестиций в ценные бумаги, имеющиеся в наличии для продажи. Эти статьи не связаны с движением денежных средств. Получается, строка «финансовые расходы и доходы от инвестиций, нетто» используется в качестве корректировки неденежных статей. В расчете денежного потока по операционной деятельности строка «финансовые расходы и доходы от инвестиций, нетто» добавляется к прибыли до налогообложения. Затем в отдельной строке вычитаются уплаченные проценты.

В числе корректировок неденежных статей в отчете о денежных потоках отдельными строками указаны убыток от обесценения инвестиций в ассоциированные предприятия и убыток от обесценения финансовых активов. В целях расчета FCFF эти корректировки не следует восстанавливать, поскольку они не являются денежными поступлениями или выплатами.

Смысл строки «доля в прибылях ассоциированных предприятий» становится понятным, если вспомнить, что инвестиции в ассоциированные предприятия учитываются по методу долевого участия. Денежные поступления от распределения прибыли ассоциированных предприятий в виде дивидендов отдельной строкой и отчете о денежных потоках не указаны. Вероятно, они проходят по строке доходы от инвестиций». Доля инвестора в прибыли ассоциированного предприятии признается в отчете о прибылях и убытках. Но эта строка не влияет на движение денежных средств. Поэтому в расчете денежного потока по операционной деятельности она вычитается из прибыли до налогообложения.

Убыток от обесценения активов и прибыль или убыток от выбытия актинон - примеры неденежных статей. Курсовые разницы также не влияют на движение денежных средств.

Согласно примечаниям к финансовой отчетности в отчете о прибылях И убытках в составе прочих операционных расходов указываются суммы изменения резерва по сомнительным долгам и изменения резерва под обесценение налога на добавленную стоимость к возмещению и налогового резерва. Налоговый резерв отражает условные обязательства по НДС, налогу на прибыль, страховым взносам во внебюджетные фонды и другим налогам, в отношении которых имеются споры с налоговыми органами. По этой строке отражены риски доначисления налогов, взыскания штрафов и пени. На фактический денежный поток эта строка не влияет, но в расчете прогнозного FCFF в целях оценки стоимости фирмы ее следует принять во внимание. Налоговый резерв и изменение резерва под обесценение НДС к возмещению в отчете о денежных потоках корректируются в строке «изменение налоговых резервов» как неденежные статьи.

По строке отчета о денежных потоках «изменение резервов», по всей видимости, проходят суммы изменения резерва по сомнительным долгам, резервов иод обесценение активов, резерва по переоценке инвестиций и резерва по устаревшим и медленно оборачивающимся материалам и запасным частям. Некоторые виды готовой продукции отражаются в учете по чистой цене возможной реализации. Точный состав этой строки не раскрывается. В любом случае изменения в резервах не влияют на движение денежных средств.

Строка «превышение доли Группы в справедливой стоимости приобретенных чистых активов над стоимостью приобретения» признается как прибыль и отчете о прибылях и убытках, но не связана с движением денежных средств.

В сумму прочих операционных расходов в отчете о прибылях и убытках входит превышение уменьшения обязательств по выводу основных средств из эксплуатации над балансовой стоимостью активов. Обязательства по выводу основных средств из эксплуатации — это текущая дисконтированная стоимость ожидаемых расходов по закрытию рудников и выводу из эксплуатации иных основных средств. Эти ожидаемые будущие расходы включаются в стоимость основных средств и амортизируются в течение срока службы рудников с использованием линейного метода. Если уменьшение в обязательствах по выводу основных средств по эксплуатации превышает балансовую стоимость основных средств, эта сумма, в соответствии с IAS 16,1AS 37 и IFRIC 1, признается в отчете о прибылях и убытках как прибыль. Эта бухгалтерская запись не связана с движением денежных средств. Поэтому в расчете денежного потока по операционной деятельности она вычитается как неденежная статья.

Расчет потребности в минимальном резерве денежных средств, необходимом для ведения операционной деятельности, требует специальных допущений. Вследствие сокращения выручки потребность в резерве денежных средств в 2013 г. уменьшилась. Но определить сумму минимального резерва на основании внешней финансовой отчетности невозможно без использования умозрительных предположений. Брать цифры с потолка — сомнительное решение. Поэтому я не стал учитывать изменения в минимальном резерве денежных средств в расчете FGFF.

В примечаниях к финансовой отчетности указаны денежные средства и их эквиваленты с ограничениями использования (табл. 6). Сумма таких денежных средств уменьшилась в сравнении с предшествующими периодами. Независимо от того, были ли использованы денежные средства на установленные цели или были сняты ограничения, произошло высвобождение денежных средств с ограничениями использования. Следовательно, свободные денежные средства увеличились.

Таблица 6. Денежные средства и их эквиваленты с ограничением по использованию ГМК «Норильский никель» за год, закончившийся 31 декабря 2013 г., млн руб.

| Год, закончившийся 31.12.2013 | Год, закончившийся 31.12.2012 | Год, закончившийся 31.12.2011 | |

| Денежные средства и их эквиваленты с ограничением использования | 14 | 327 | 8 680 |

| Изменение денежных средств с ограничениями использования | (313) | (8 353) |

Шаг 2. Расчет налоговой экономии

Проценты по займам, которые принимаются к вычету при исчислении налога на прибыль, определяются по правилам РСБУ и налогового учета, тогда как в финансовой отчетности по МСФО они рассчитываются с использованием метода эффективной ставки процента. Точные данные о процентных расходах, принимаемых к вычету при исчислении налога на прибыль, в финансовой отчетности не раскрываются.

В налоговом учете в отличие от бухгалтерского учета проценты по займам не включаются в стоимость инвестиционного актива и относятся к внереализационным расходам периода (письмо Министерства финансов Российской Федерации от 28 июня 2013 г. № 03-03-06/1/24671). Поэтому в расчете налоговой экономии требуется учитывать не только сумму процентных расходов, указанную в отчете о прибылях и убытках, но и сумму капитализированных процентов по займам. Но сумма капитализированных процентов по займам в примечаниях к финансовой отчетности не указана. Однако расходы по процентам в отчете о прибылях и убытсах, не сильно отличаются от выплат процентов в отчете о денежных потоках. Вероятно, сумма капитализированных процентных расходов, включенных в стоимость основных средств, невелика.

Согласно пояснениям к финансовой отчетности номинальные ставки процентов по кредитам не превышают установленных в Налоговом кодексе РФ лимитов. Детальной информации не представлено.

В связи с отсутствием подробной информации остается использовать упрошенный алгоритм расчета налоговой экономии. Ставки налога на прибыль м странах, в которых предприятия группы ведут деятельность, подлежащую налогообложению, составляют от 0 до 40%. В расчете налоговой экономии используется допущение о том, что ставка налога на прибыль равна 20%, так как основные производственные предприятия ГМК «Норильский никель» расположены в России.

Расчет суммы налоговой экономии по процентным расходам представлен и табл. 7. Данные о расходах по процентам взяты из примечаний к финансовой отчетности. В отчете о прибылях и убытках они входят в строку «финансовые расходы».

Таблица 7. Расчет налоговой экономии группы ГМК «Норильский никель» за год, закончившийся 31 декабря 2013 г., млн руб.

| Год, закончившийся 31.12.2013 | Год, закончившийся 31.12.2012 | |

| Расходы по процентам, начисляемым за пользование темными средствами | 9911 | 7324 |

| Ставка налога на прибыль, % | 20 | 20 |

| Сумма налоговой экономии по процентным расходам | 1982,2 | 1464,8 |

Шаг 3. Учесть долю неконтролирующих акционеров

Как уже говорилось, на данный момент вопрос о том, как правильно выделить неконтролирующую долю в денежном потоке по операционной деятельности, остается открытым. С одной стороны, консолидированный денежный поток по операционной деятельности включает все денежные поступления и выплаты дочерних компаний, на часть которых имеют права требования неконтролирующие акционеры. С другой стороны, группа компаний некоторое время может не выплачивать дивиденды неконтролирующим акционерам и распоряжаться их долей в денежном потоке в интересах всей группы. В составе финансовой деятельности указаны дивиденды, выплаченные дочерними предприятиями группы Г МК «Норильский никель» неконтролирующим акционерам. В расчете FCFF эту сумму необходимо вычесть. Это консервативный способ учета неконтролирующей доли в денежном потоке фирмы.

Шаг 4. Отбор денежных выплат и поступлений по инвестиционной деятельности

В целях расчета FCFF к капитальным затратам, несомненно, относится приобретение основных средств, нематериальных активов. Также следует включить в расчет поступления от реализации основных средств. Возможно, компания избавляется от морально устаревшего оборудования, осуществляет плановую замену основных средств или меняет технологии производства. Так или иначе, возврат ранее сделанных инвестиций означает поступление денежных средств, которые могут быть использованы на ведение операционной деятельности или осуществление новых капитальных затрат.

Денежные выплаты в связи с приобретением дочерних предприятий приравниваются к капитальным затратам. Соответственно необходимо включить в расчет поступления от реализации дочерних предприятий.

Вклады в уставный капитал ассоциированных предприятий могут быть предварительным этапом, предшествующим установлению контроля и приобретению дочерних компаний. Поскольку вклады в уставный капитал ассоциированных и совместных предприятий могут быть значимыми для развития бизнеса, их следует включить в расчет.

Приобретение прочих внеоборотных активов можно поставить под вопрос. Пояснения к ней отсутствуют. В этой строке могут скрываться долгосрочные предоплаченные расходы, долгосрочная дебиторская задолженность, долгосрочные запасы, долгосрочные активы, которые не отвечают критериям признания в качестве основных средств или инвестиционного имущества. Поскольку рассчитывается фактический FCFF, денежные выплаты на приобретение прочих внеоборотных активов можно рассматривать в качестве капитальных затрат. В прогнозных финансовых моделях следует удостовериться в том, что прочие внеоборотные активы имеют непосредственное отношение к ведению операционной деятельности и необходимы для развития фирмы.

Отбрасываются строки: приобретение прочих финансовых активов, поступления от реализации прочих финансовых активов, проценты полученные, дивиденды полученные. Это инвестиции в финансовые активы и их результаты. Согласно определению они не включаются в состав FCFF. К финансовым активам ГМК «Норильский никель» относятся вложения в ценные бумаги, имеющиеся в наличии для продажи, вложения в конвертируемые облигации, имеющиеся в наличии для продажи, займы выданные и прочая дебиторская задолженность, векселя к получению и облигации, удерживаемые до погашения, производные финансовые инструменты.

Строки «заем, погашенный связанной стороной» и «изменение величины размещенных депозитов» требуют пояснений. Свободные денежные средства компании могут вкладывать в долевые и долговые ценные бумаги либо размещать в банковские депозиты (вклады) с целью получения дохода в виде дивидендов и процентов. Если депозиты увеличиваются, в отчете о денежных потоках будет показан денежный отток. Если депозиты уменьшаются, значит, компания сняла деньги с банковских вкладов, в отчете о денежных потоках будет показан денежный приток. Размещение средств в банковские депозиты и снятие средств с банковских депозитов, а также получение процентов по ним относятся к финансовым инвестициям. Поэтому в расчет FCFF их не включают. Правда, следует учесть, что в банковские депозиты могут временно размещаться средства из целевых резервов. Но и в этом случае они не принимаются во внимание в расчете FCFF. Корректировка денежных средств с ограничениями использования выполняется отдельно.

Займы, которые компания выдает третьим лицам, обычно рассматриваются в качестве инвестиций в финансовые активы. Но займы ассоциированным предприятиям могут быть конвертированы в долю в этих предприятиях. Такие займы могут быть связаны с инвестициями в ассоциированные предприятия. Нужно выяснить причины, по которым займы выдаются связанным сторонам, и намерения руководства. Так как в финансовой отчетности ГМК «Норильский никель» указывается погашение займа, выданного связанной стороне, а пояснения отсутствуют, можно считать его инвестицией в финансовые активы и не включать в расчет FCFF.

Расчет FCFE ГМК «Норильский никель»

Расчет FCFE ГМК «Норильский никель» представлен в табл. 8.

Таблица 8. Расчет свободного денежного потока собственникам FCFE ГМК «Норильский никель» за год, закончившийся 31 декабря 2013 г., млн руб.

| Год закончившийся, 31.12.2013 | Год закончившийся, 31.12.2012 | |

| FOFF | 77 337 | 34 421 |

| Денежные поступления и выплаты, относящиеся к кредиторам | ||

| Плюс: Привлечение кредитов и займов | 188 846 | 77 727 |

| Минус: Погашение кредитов и займов | (150 870) | (81 950) |

| Минус: Проценты уплаченные | (7 297) | (7 162) |

| Налоговая экономия | ||

| Плюс: Налоговая экономия по процентным расходам | 1 982 | 1 465 |

| FСFЕ | 109 998 | 24 501 |

В качестве отправной точки расчета FCFE используется FCFF. Это самый удобный вариант, так как не нужно будет повторять ранее выполненные корректировки денежного потока по операционной деятельности и повторно анализировать денежные поступления и выплаты по инвестиционной деятельности.

Шаг 1. Вычесть выплаты кредиторам и добавить поступления по новым займам и кредитам

В первую очередь из FCFF следует вычесть денежные поступления и выплаты. относящиеся к кредиторам. В расчете FCFF из денежного потока по операционной деятельности были исключены выплаты процентов по займам и кредитам. В расчете FCFE их нужно вернуть обратно, так как проценты - это выплаты и пользу кредиторов. Также нужно вычесть поступление кредитов и займов и погашение кредитов и займов, раскрываемых в составе финансовой деятельности.

Строку «финансовые расходы и доходы от инвестиций, нетто» в расчете FCFE вычитать не надо, поскольку она, по всей видимости, содержит только неденежные статьи и используется для корректировки прибыли до налогообложения.

Шаг 2. Учесть долю неконтролирующих акционеров

Неконтролирующая доля уже была учтена в расчете FCFF.

Шаг 3. Добавить налоговую экономию

Денежный поток собственникам включает налоговую экономию по процентным расходам. В расчете FCFF сумма налоговой экономии была вычтена из денежного потока по операционной деятельности. Поэтому в расчете она добавляется обратно.

Неденежные операции

Неденежные инвестиционные и финансовые операции в расчете фактических FCFF и FCFE во внимание не принимаются. Цель анализа состоит в том. чтобы вычислить свободные денежные средства, которые могут быть распределены стейкхолдерам в текущем периоде. Немонетарные операции требуется добавлять в расчет в финансовых моделях инвестиционных проектов и в тех случаях, когда необходимо учесть все инвестиции собственников и кредиторов и рассчитать показатели финансовой результативности.

Краткий обзор полученных результатов

В 2013 г. выручка ГМК «Норильский никель» снизилась вследствие падения спроса и цен на никель. Чистая прибыль упала почти втрое. Но FCFF увеличился, так как компания сократила оборотный капитал и капитальные затраты. К тому же снизились выплаты налога на прибыль. Рост FCFF не обязательно означает успехи в бизнесе. Сокращение капитальных затрат может негативно повлиять на будущие финансовые результаты.

В 2012 г. FCFE ГМК «Норильский никель» был меньше FCFF, так как сумма чистых заимствований была отрицательной. В 2013 г. FCFE оказался больше FCFF, поскольку сумма чистых заимствований была положительной и превысила сумму уплаченных процентов.

Расчет FCFF и FCFE по направлениям использования денежных средств

Расчет представлен в табл. 9. Значения FCFF и FCFE в табл. 9 сходятся со значениями в табл. 5 и 8. Ниже приводятся пошаговые разъяснения алгоритма.

Таблица 9. Расчет свободного денежного потока собственникам и свободного денежного потока фирмы ГМК «Норильский никель» по направлениям использования денежных средств за год, закончившийся 31 декабря 2013 г., млн руб.

| Год, закончившийся 31.12.2013 | Год, закончившийся 31.12.2012 | |

| Увеличение/(уменьшение) денежных средств и их эквивалентов, нетто | 18 542 | (19 542) |

| Денежные поступления и выплаты по инвестиционной деятельности, исключенные из расчета FCFF: | ||

| Плюс: Приобретение прочих финансовых активов | 5 099 | 2 506 |

| Минус: Заем, погашенный связанной стороной | (273) | - |

| Минус: Изменение величины размещенных депозитов, нетто | (6 839) | 4 117 |

| Минус: Проценты полученные | (1 658) | (591) |

| Минус: Поступления от реализации прочих финансовых активов | (3 112) | (1 320) |

| Минус: Дивиденты полученные | (381) | (36) |

| (7 164) | 4 676 | |

| Паюс: Высвобождение денежных средств с ограничениями использования | 313 | 8353 |

| Платежи собственникам | ||

| Минус: Денежные средства, полученные от продажи собственных акций, ранее выкупленных у акционеров | (47) | - |

| Плюс: Дивиденды, выплаченные материнской компанией | 98 354 | 31 014 |

| 98 307 | 31 014 | |

| FCFE | 109 998 | 24 501 |

| Платежи кредиторам | ||

| Плюс: Проценты уплаченные | 7 297 | 7 162 |

| Минус: Привлечение кредитов и займов | (188 846) | (77 727) |

| Плюс: Погашение кредитов и займов | 150 870 | 81 950 |

| (30 679) | 11 385 | |

| Минус: Налоговая экономия | (1 982) | (1 465) |

| FCFF | 77 337 | 34 421 |

Шаг 1. Записать изменение денежных средств в течение периода

Расчет FCFF и FCFE по направлениям использования денежных средств начинается со строки изменения денежных средств в течение периода. В этой с токе уже учтены все денежные поступления и выплаты Во всем видам деятельности. Смысл дальнейшего расчета состоит в том, чтобы рассмотреть операции со свободными денежными средствами.

Шаг 2. Вычесть положительное или прибавить отрицательное изменение м денежных средствах с ограничениями использования

К изменению денежных средств в течение периода добавляются высвобожденные денежные средства с ограничениями использования. Это зарезервированные денежные средства, оставшиеся с прошлых периодов, которые теперь стали свободными для использования.

Шаг 3. Вычесть поступления и прибавить выплаты по операционной деятельности, исключенные из расчета FCFF и FCFE и не относящиеся к операциям с собственниками и кредиторами

Имеются в виду такие денежные поступления и выплаты, которые отбрасываются из операционной деятельности как неповторяюшиеся или нерелевантные статьи. Это могут быть, например, поступления и выплаты по прекращенной деятельности, корректировки неденежных статей. В представленном расчете такие статьи отсутствуют.

Уплаченные проценты по займам и кредитам добавлять не нужно. Они были перенесены из операционной деятельности в финансовую и являются выплатами в пользу кредиторов.

Шаг 4. Вычесть поступления и прибавить выплаты по инвестиционной деятельности, исключенные из расчета FCFF и FCFE

Это необязательные поступления и выплаты по инвестиционной деятельности, которые рассматриваются как использование свободных денежных средств. В основном к ним относятся инвестиции в финансовые активы и результаты таких инвестиций.

Шаг 5. Вычесть поступления и прибавить выплаты по операциям с собственниками

После выполнения шага 5 получаем величину FCFE.

Шаг 6. Вычесть поступления и прибавить выплаты по операциям с кредиторами

Шаг 7. Вычесть налоговую экономию по процентным расходам

После выполнения шага 7 получаем значение FCFF.

Дивиденды, выплаченные дочерними компаниями неконтролирующим акционерам, поступления и выплаты пооперационной и инвестиционной деятельности учтены в строке «изменение денежных средств в течение периода». Поэтому в расчете по направлениям использования денежных средств они не участвуют.

Литература

1. Федеральный закон от 28 декабря 2013 г. № 420-ФЗ «О внесении изменений в статью 27.5-3 Федерального закона «О рынке ценных бумаг» и части первую и вторую Налогового кодекса Российской Федерации» // Российская газета. — 2013. — Федеральный выпуск № 6271.

2. Черёмушкин С.В. Предупреждение ошибок в оценке инвестиционных проектов: формулировки денежных потоков // Финансовый менеджмент. - 2013. — №6.

3. Черёмушкин С.В. Предупреждение ошибок в оценке инвестиционных проектов: ставки дисконтирования // Финансовый менеджмент. - 2014. - № 1.