АНАЛИЗ АРБИТРАЖНОГО УПРАВЛЯЮЩЕГО

Анализ финансового состояния имущества и имущественных прав должника проводится в соответствии с требованиями ФЗ-127 "О несостоятельности (банкротстве)" где арбитражный управляющий самостоятельно по своему усмотрению предпринимает все возможные меры не противоречащие закону по поиску и выявлению имущества должника с учетом требований пункта 4 статьи 20.3 ФЗ "О несостоятельности (банкротстве)", в соответствии с которым арбитражный управляющий обязан действовать добросовестно и разумно в интересах должника, кредиторов и общества.

В соответствии с вышеуказанным Законом арбитражный управляющий обязан анализировать финансовое состояние должника и результаты его финансовой, хозяйственной и инвестиционной деятельности, а также выявлять признаки преднамеренного и фиктивного банкротства. При проведении анализа арбитражный управляющий полагается на имеющиеся документы, а также на профессиональные навыки и опыт работы в должности арбитражного управляющего. Опыт работы Фамилия Имя Отчество в должности Арбитражного управляющего – XX лет, имеет образование (Высшее – Юридическое; Высшее – экономическое), ученую степень …, прошел профессиональную переподготовку по программе …

СОДЕРЖАНИЕ

Раздел 1. Основные вводные положения и цели проведения финансового анализа.

1. Выполненный отчет о финансовой деятельности ОАО "Арсенал" (ПРИМЕР) соответствует требованиям ФЗ от 26.10.2002 (с изменениями и дополнениями) №127-ФЗ "О несостоятельности (банкротстве)" , Постановления Правительства РФ от 27.12.2004 №855 "Об утверждении Временных правил проверки арбитражным управляющим наличия признаков фиктивного и преднамеренного банкротства", Постановления Правительства РФ № 367 от 25.06.2003 г "Об утверждении Правил проведения арбитражным управляющим финансового анализа".

2. Финансовый анализ проводится в целях:

а) подготовки предложения о возможности (невозможности) восстановления платежеспособности должника и обоснования целесообразности введения в отношении должника соответствующей процедуры банкротства;

б) определения возможности покрытия за счет имущества должника судебных расходов:

3. При проведении финансового анализа использовались:

а) Бухгалтерские балансы ОАО "Арсенал" (ПРИМЕР) за период с 01.01.2017 по 01.01.2021 г. (по годам);

б) Приложение формы №2 к бухгалтерским балансам за период с 01.01.2017 по 01.01.2021 г. (по годам);

в) нормативно-правовые акты, регламентирующие деятельность должника.

Согласно Федеральному закону от 30.12.2008 N 307-ФЗ (ред. от 01.12.2014) "Об аудиторской деятельности" обязательный аудит проводится в случаях, если:

1) организация имеет организационно-правовую форму акционерного общества; (в ред. Федерального закона от 01.12.2014 N 403-ФЗ)

2) ценные бумаги организации допущены к организованным торгам; (в ред. Федеральных законов от 21.11.2011 N 327-ФЗ, от 01.12.2014 N 403-ФЗ)

3) организация является кредитной организацией, бюро кредитных историй, организацией, являющейся профессиональным участником рынка ценных бумаг, страховой организацией, клиринговой организацией, обществом взаимного страхования, организатором торговли, негосударственным пенсионным или иным фондом, акционерным инвестиционным фондом, управляющей компанией акционерного инвестиционного фонда, паевого инвестиционного фонда или негосударственного пенсионного фонда (за исключением государственных внебюджетных фондов); (в ред. Федерального закона от 21.11.2011 N 327-ФЗ)

4) объем выручки от продажи продукции (продажи товаров, выполнения работ, оказания услуг) организации (за исключением органов государственной власти, органов местного самоуправления, государственных и муниципальных учреждений, государственных и муниципальных унитарных предприятий, сельскохозяйственных кооперативов, союзов этих кооперативов) за предшествовавший отчетному год превышает 400 миллионов рублей или сумма активов бухгалтерского баланса по состоянию на конец предшествовавшего отчетному года превышает 60 миллионов рублей;

5) организация (за исключением органа государственной власти, органа местного самоуправления, государственного внебюджетного фонда, а также государственного и муниципального учреждения) представляет и (или) публикует сводную (консолидированную) бухгалтерскую (финансовую) отчетность;

6) в иных случаях, установленных федеральными законами.(часть 1 в ред. Федерального закона от 28.12.2010 N 400-ФЗ)

Организация подлежит / не подлежит обязательному аудиту.

Ограничительные условия и сделанные допущения:

1. При проведении анализа выделяются основные факты, повлиявшие на финансово-хозяйственную деятельность организации, а не полностью перечислены все происходившие события и факты финансово-хозяйственной деятельности.

2. Анализ проводится за указанный ниже период, однако для получения наиболее полной картины, некоторые данные и цифры могут быть приведены на даты, выходящие за указанный интервал.

3. Анализ проводится на основании первичных документов, справок и бухгалтерских регистров, ответственность за подготовку и содержание которых несет исполнительный орган организации.

4. При проведении анализа предполагается, что отчетность компании является достоверной, при этом задачи подтвердить достоверность отчетности не ставится.

В отчете предоставлена общая характеристика ОАО "Арсенал" (ПРИМЕР), на основе предоставленной информации произведены расчеты.

1. Общие сведения

Таблица 1

| Полное наименование предприятия | ОАО "Арсенал" (ПРИМЕР) |

| Адрес | г. Краснодар, ул. Селезнева, 4 |

| Идентификационный номер налогоплательщика (ИНН/КПП) | 2312105632/ |

| ОКВЭД | 17.1 : Производство целлюлозы, древесной массы, бумаги и картона |

| Заказчик | Временный управляющий ОАО "Арсенал" (ПРИМЕР) Фамилия Имя Отчество |

| Основание для проведения анализа финансово-хозяйственной деятельности предприятия | Постановления Правительства РФ № 367 от 25.06.2003 г «Об утверждении Правил проведения арбитражным управляющим финансового анализа» |

| Временный управляющий анализируемого предприятия | Фамилия Имя Отчество |

| Наименование саморегулируемой организации арбитражных управляющих, членом которой является арбитражный управляющий | Наименование и адрес |

| Наименование арбитражного суда, в производстве которого находится дело о банкротстве | Арбитражный суд .......... края / области |

| Номер дела | № ................. |

| Дата принятия судебного акта о введении процедуры банкротства | Определением Арбитражного суда ............. края / области от дата. месяц. год |

| Дата назначения арбитражного управляющего | Определением Арбитражного суда ............. края / области от даа. месяц. год |

| Производство возбуждено | по заявлению кредитора |

| Анализируемый период финансово-хозяйственной деятельности | с 01.01.2017 по 01.01.2021 г. |

| Дата и место составления отчета | дата, месяц, год ............ город |

| Источники информации: | Бухгалтерские балансы с 01.01.2017 по 01.01.2021 г., отчеты о финансовых результатах за 2016 г. - 2020 г. |

Раздел 2. Коэффициенты финансово-хозяйственной деятельности ОАО "Арсенал" (ПРИМЕР) и показатели, используемые для их расчета

2.1. Показатели, используемые для проведения финансового анализа

Коэффициенты финансово-хозяйственной деятельности должника и показатели, используемые для их расчета, рассчитываются поквартально не менее чем за 2-летний период, предшествующий возбуждению производства по делу о несостоятельности (банкротстве), а также за период проведения процедур банкротства в отношении должника, в динамике с их изменениями.

Возможность проведения финансового анализа предполагает наличие информационной базы, в качестве которой является система бухгалтерского учета и отчетности. По запросу временного управляющего Должником представлена для анализа налоговая и бухгалтерская отчетность за период с 01.01.2017 по 01.01.2021 г.

Коэффициенты финансово-хозяйственной деятельности ОАО "Арсенал" (ПРИМЕР) рассчитаны за период с 01.01.2017 по 01.01.2021 г.. Для расчета коэффициентов финансово-хозяйственной деятельности должника используются следующие основные показатели (Таблица 2)

а) совокупные активы (пассивы) - баланс (валюта баланса) активов (пассивов);

совокупные активы (пассивы) = стр.1600

б) скорректированные внеоборотные активы - сумма стоимости нематериальных активов (без деловой репутации и организационных расходов), основных средств (без капитальных затрат на арендуемые основные средства), незавершенных капитальных вложений (без незавершенных капитальных затрат на арендуемые основные средства), доходных вложений в материальные ценности, долгосрочных финансовых вложений, прочих внеоборотных активов;

скорректированные внеоборотные активы = стр.1110 + стр.1120 + стр.1130 + стр.1140 + стр.1150 - (капитальные затрат на арендуемые основные средства) + стр.1160 + стр.1170 + стр.1190

в) оборотные активы - сумма стоимости запасов (без стоимости отгруженных товаров), долгосрочной дебиторской задолженности, ликвидных активов, налога на добавленную стоимость по приобретенным ценностям, задолженности участников (учредителей) по взносам в уставный капитал, собственных акций, выкупленных у акционеров;

оборотные активы = стр.1200

г) долгосрочная дебиторская задолженность - дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты;

д) ликвидные активы - сумма стоимости наиболее ликвидных оборотных активов, краткосрочной дебиторской задолженности, прочих оборотных активов;

ликвидные активы = стр.1230 (если в балансе нет разбивки на краткосрочную и долгосрочную) + стр.1240 + стр.1250 + стр.1260

е) наиболее ликвидные оборотные активы - денежные средства, краткосрочные финансовые вложения (без стоимости собственных акций, выкупленных у акционеров);

наиболее ликвидные оборотные активы = стр.1240 + стр.1250

ж) краткосрочная дебиторская задолженность - сумма стоимости отгруженных товаров, дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты (без задолженности участников (учредителей) по взносам в уставный капитал);

краткосрочная дебиторская задолженность = стр.1230 (если в балансе нет разбивки на краткосрочную и долгосрочную)

з) потенциальные оборотные активы к возврату - списанная в убыток сумма дебиторской задолженности и сумма выданных гарантий и поручительств;

и) собственные средства - сумма капитала и резервов, доходов будущих периодов, резервов предстоящих расходов за вычетом капитальных затрат по арендованному имуществу, задолженности акционеров (участников) по взносам в уставный капитал и стоимости собственных акций, выкупленных у акционеров;

собственные средства = стр.1300 + стр.1530 + стр.1540 + стр.1430 - (капитальные затраты по арендованному имуществу) - стр.1320

к) обязательства должника - сумма текущих обязательств и долгосрочных обязательств должника;

обязательства должника = стр.1410 + стр.1450 + стр.1510 + стр.1520 + задолженность участникам (учредителям) по выплате доходов + стр.1550

л) долгосрочные обязательства должника - сумма займов и кредитов, подлежащих погашению более чем через 12 месяцев после отчетной даты, и прочих долгосрочных обязательств;

долгосрочные обязательства должника = стр.1410 + стр.1450

м) текущие обязательства должника - сумма займов и кредитов, подлежащих погашению в течение 12 месяцев после отчетной даты, кредиторской задолженности, задолженности участникам (учредителям) по выплате доходов и прочих краткосрочных обязательств;

текущие обязательства должника = стр.1510 + стр.1520 + задолженность участникам (учредителям) по выплате доходов + стр.1550

н) выручка нетто - выручка от реализации товаров, выполнения работ, оказания услуг за вычетом налога на добавленную стоимость, акцизов и других аналогичных обязательных платежей;

выручка нетто = стр.2110

п) среднемесячная выручка - отношение величины валовой выручки, полученной за определенный период как в денежной форме, так и в форме взаимозачетов, к количеству месяцев в периоде;

среднемесячная выручка = валовая выручка / кол.мес. (так как отсутствуют данные валовой выручки, то используется выручка нетто, тогда среднемесячная выручка = стр.2110 / кол.мес.)

р) чистая прибыль (убыток) - чистая нераспределенная прибыль (убыток) отчетного периода, оставшаяся после уплаты налога на прибыль и других аналогичных обязательных платежей;

чистая прибыль (убыток) = стр.2400

Основные финансовые показатели для расчета коэффициентов

Таблица 2

тыс. руб.

| Наименование показателя | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Отклонение 01.01.2021 от 01.01.2017 |

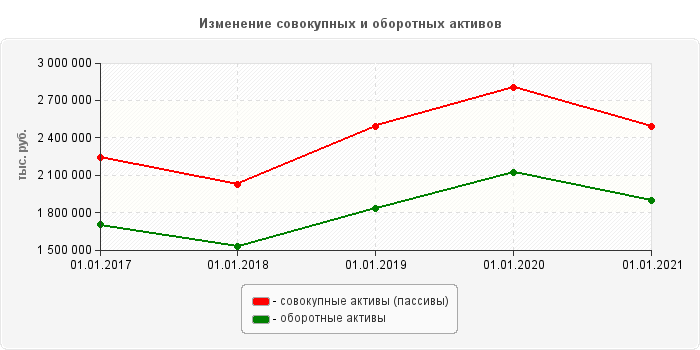

а) совокупные активы (пассивы) | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 | 243 844 |

изменения | -217 274 | 464 769 | 309 652 | -313 303 | x | |

б) скорректированные внеоборотные активы | 507 954 | 468 293 | 645 102 | 660 935 | 578 008 | 70 054 |

изменения | -39 661 | 176 809 | 15 833 | -82 927 | x | |

в) оборотные активы | 1 704 706 | 1 529 260 | 1 834 975 | 2 124 149 | 1 898 286 | 193 580 |

изменения | -175 446 | 305 715 | 289 174 | -225 863 | x | |

г) долгосрочная дебит. задолженность | ||||||

изменения | x | |||||

д) ликвидные активы | 808 542 | 604 760 | 818 576 | 871 798 | 759 943 | -48 599 |

изменения | -203 782 | 213 816 | 53 222 | -111 855 | x | |

е) наиболее ликвидные оборотные активы | 229 815 | 256 850 | 377 059 | 106 284 | 101 720 | -128 095 |

изменения | 27 035 | 120 209 | -270 775 | -4 564 | x | |

ж) краткосрочная дебит. задолженность | 569 852 | 340 691 | 426 937 | 756 856 | 652 541 | 82 689 |

изменения | -229 161 | 86 246 | 329 919 | -104 315 | x | |

з) потенциальные оборотные активы к возврату | ||||||

изменения | x | |||||

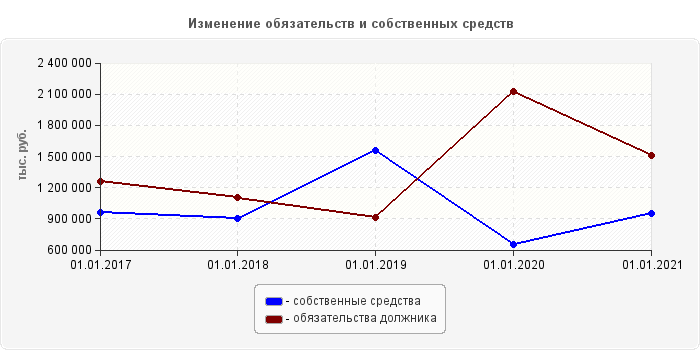

и) собственные средства | 960 749 | 902 107 | 1 557 199 | 654 808 | 953 831 | -6 918 |

изменения | -58 642 | 655 092 | -902 391 | 299 023 | x | |

к) обязательства должника | 1 262 986 | 1 104 354 | 913 268 | 2 125 311 | 1 512 985 | 249 999 |

изменения | -158 632 | -191 086 | 1 212 043 | -612 326 | x | |

л) долгосрочные обязательства должника | ||||||

изменения | x | |||||

м) текущие обязательства должника | 1 262 986 | 1 104 354 | 913 268 | 2 125 311 | 1 512 985 | 249 999 |

изменения | -158 632 | -191 086 | 1 212 043 | -612 326 | x | |

с) просроченная кред. задолженность | 965 252 | 809 613 | 907 014 | 2 116 324 | 1 414 327 | 449 075 |

изменения | -155 639 | 97 401 | 1 209 310 | -701 997 | x | |

| Наименование показателя | за 2016 | за 2017 | за 2018 | за 2019 | за 2020 | Отклонение 2020 от 2016 |

н) выручка нетто | 6 854 775 | 6 263 775 | 8 207 745 | 2 698 145 | 2 708 752 | -4 146 023 |

изменения | -591 000 | 1 943 970 | -5 509 600 | 10 607 | x | |

п) среднемесячная (нетто) выручка | 571 231 | 521 981 | 683 979 | 224 845 | 225 729 | -345 502 |

изменения | -49 250 | 161 998 | -459 134 | 884 | x | |

р) чистая прибыль (убыток) | 160 371 | -100 915 | 881 478 | 318 042 | 261 568 | 101 197 |

изменения | -261 286 | 982 393 | -563 436 | -56 474 | x |

2.2. Анализ платежеспособности ОАО "Арсенал" (ПРИМЕР)

Таблица 3

| Наименование показателя | 01.01.2021 среднее значение по отрасли | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Отклонение 01.01.2021 от 01.01.2017 |

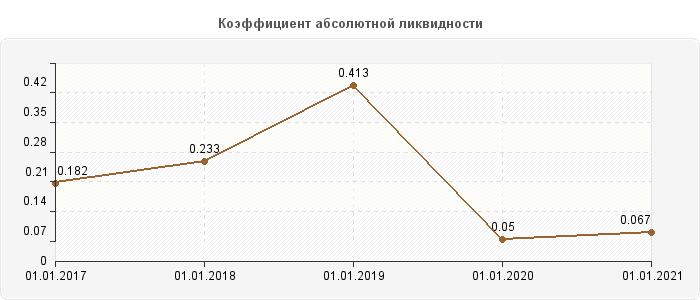

Коэффициент абсолютной ликвидности | 0.342 | 0.182 | 0.233 | 0.413 | 0.05 | 0.067 | -0.115 |

изменения | 0.051 | 0.18 | -0.363 | 0.017 | x | ||

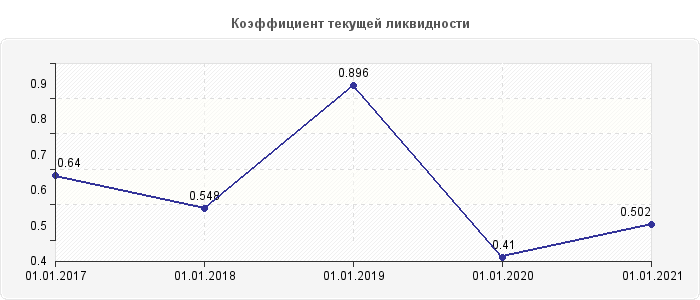

Коэффициент текущей ликвидности | 0.968 | 0.64 | 0.548 | 0.896 | 0.41 | 0.502 | -0.138 |

изменения | -0.093 | 0.349 | -0.486 | 0.092 | x | ||

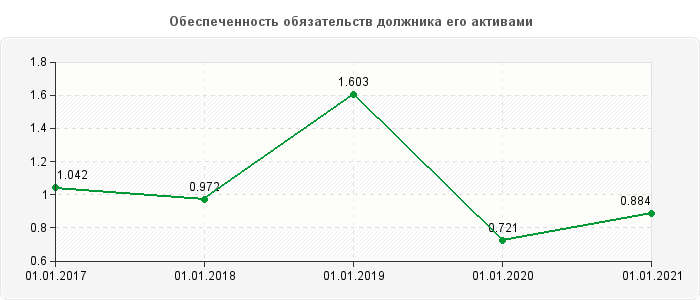

Обеспеченность обязательств должника его активами | 1.384 | 1.042 | 0.972 | 1.603 | 0.721 | 0.884 | -0.158 |

изменения | -0.071 | 0.631 | -0.882 | 0.163 | x | ||

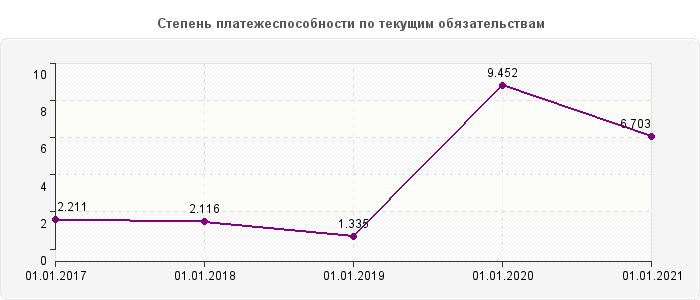

Степень платежеспособности по текущим обязательствам | 3.799 | 2.211 | 2.116 | 1.335 | 9.452 | 6.703 | 4.492 |

изменения | -0.095 | -0.781 | 8.117 | -2.749 | x |

Анализ изменения коэффициентов, характеризующих платежеспособность ОАО "Арсенал" (ПРИМЕР) по состоянию на 01.01.2021 г., по сравнению с положением на 01.01.2017 г. показал следующее:

1. Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена немедленно, и рассчитывается как отношение наиболее ликвидных оборотных активов к текущим обязательствам должника. Нормальное значение должно быть не менее 0,2.

| Коэффициент абсолютной ликвидности = | наиболее ликвидные оборотные активы текущие обязательства должника |

= | е м |

(таб.2) |

Значение коэффициента за период c 01.01.2017 г. по 01.01.2021 г. снизилось на 0.115 и составило 0.067, т.е. платежеспособность организации снизилась, однако оно было в состоянии немедленно выполнить свои текущие обязательства за счет денежных средств 01.01.2017 г. на 18.2%, а 01.01.2021 г. - на 6.7%.

Среднее значение коэффициента абсолютной ликвидности по отрасли на 01.01.2021 г. составляет 0.342, что больше на 0.275 чем в ОАО "Арсенал" (ПРИМЕР).

2. Коэффициент текущей ликвидности (критической оценки) характеризует обеспеченность организации оборотными средствами для ведения хозяйственной деятельности и своевременного погашения обязательств и определяется как отношение ликвидных активов к текущим обязательствам должника. Нормальным считается значение коэффициента 2 и более. Значение ниже 1 говорит о высоком финансовом риске, - предприятие не в состоянии стабильно оплачивать текущие счета.

| Коэффициент текущей ликвидности = | ликвидные активы текущие обязательства должника |

= | д м |

(таб.2) |

Значение коэффициента текущей ликвидности на 01.01.2021 г. снизилось по сравнению c 01.01.2017 г. на 0.138 и составило 0.502, т.е. на 01.01.2017 г. организация была в состоянии выполнить текущие обязательства, реализуя свои ликвидные активы по балансовой стоимости на 64%, а на 01.01.2021 г. - на 50.2%. Таким образом, платежеспособность организации за анализируемый период снизилась.

В то время как по отрасли текущая ликвидность на 01.01.2021 г. больше на 0.466 чем в ОАО "Арсенал" (ПРИМЕР) и составляет 0.968.

3. Обеспеченность обязательств должника его активами характеризует величину активов должника, приходящихся на единицу долга, и определяется как отношение суммы ликвидных и скорректированных внеоборотных активов к обязательствам должника. Нормальное значение: 1 и более.

Обеспеченность обязательств активами = |

скор-ные внеоборотные активы + ликвидные активы обязательства должника |

= |

(д+б) к |

(таб.2) |

Значение обеспеченности обязательств должника его активами на 01.01.2021 г. снизилось по сравнению c 01.01.2017 г. на 0.158 и составило 0.884, т.е. на 01.01.2017 г. организация была в состоянии выполнить свои обязательства, реализуя свои ликвидные активы по балансовой стоимости на 104.2%, а на 01.01.2021 г. - на 88.4%. Таким образом, платежеспособность организации за анализируемый период снизилась.

Средняя обеспеченность обязательств по отрасли на 01.01.2021 г. составляет 1.384, что выше на 0.5 чем в ОАО "Арсенал" (ПРИМЕР).

4. Степень платежеспособности по текущим обязательствам определяет текущую платежеспособность организации, объемы ее краткосрочных заемных средств и период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки. определяется как отношение текущих обязательств должника к величине среднемесячной выручки.

| Платежеспособность по текущим обязательствам = | текущие обязательства среднемесячная выручка |

= | м п |

(таб.2) |

Степень платежеспособности по текущим обязательствам на 01.01.2021 г. снизилась по сравнению с 01.01.2017 г. На 01.01.2017 г. предприятие было в состоянии погасить свою текущую задолженность перед кредиторами за счет выручки за 2.2 мес., а на 01.01.2021 г. - за 6.7 мес. Т.е. период возможного погашения организацией текущей задолженности перед кредиторами за счет выручки увеличился на 4.5 мес.

2.3. Анализ финансовой устойчивости ОАО "Арсенал" (ПРИМЕР)

Таблица 4

| Наименование показателя | 01.01.2021 среднее значение по отрасли | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Отклонение 01.01.2021 от 01.01.2017 |

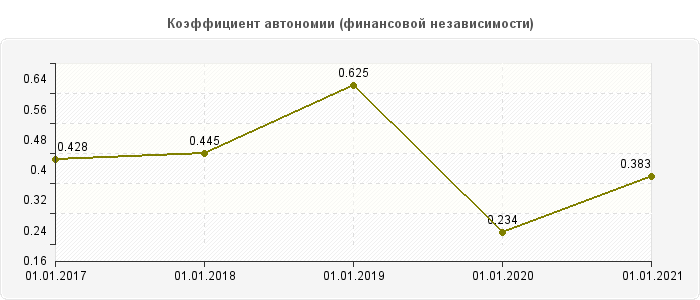

Коэффициент автономии (финансовой независимости) | 0.357 | 0.428 | 0.445 | 0.625 | 0.234 | 0.383 | -0.045 |

изменения | 0.017 | 0.18 | -0.391 | 0.15 | x | ||

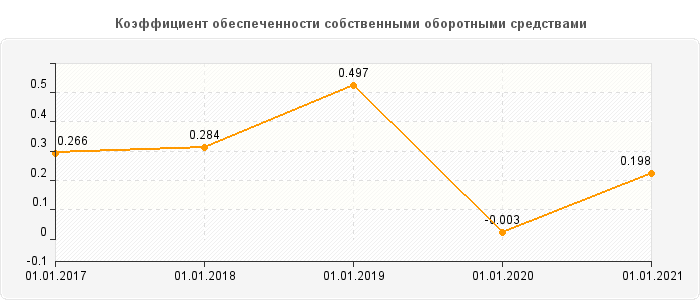

Коэффициент обеспеченности собственными оборотными средствами | -0.508 | 0.266 | 0.284 | 0.497 | -0.003 | 0.198 | -0.068 |

изменения | 0.018 | 0.213 | -0.5 | 0.201 | x | ||

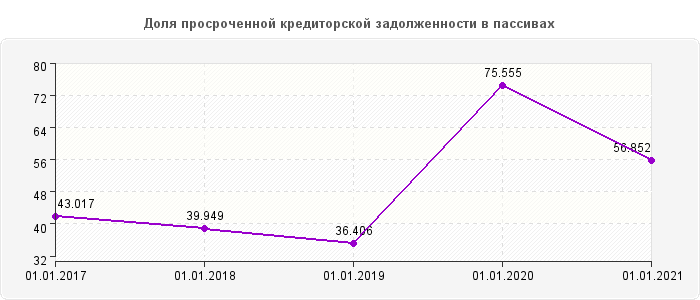

Доля просроченной кредиторской задолженности в пассивах,% | 20.796 | 43.017 | 39.949 | 36.406 | 75.555 | 56.852 | 13.835 |

изменения,% | -3.068 | -3.543 | 39.149 | -18.703 | x | ||

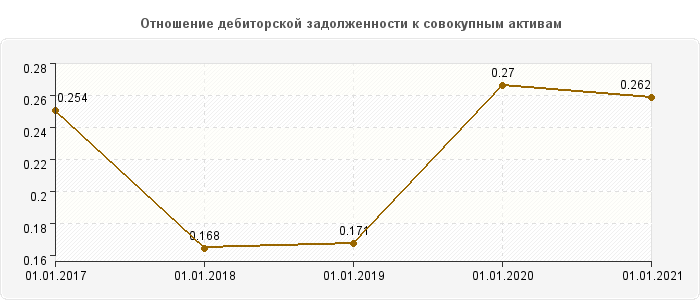

Отношение дебиторской задолженности к совокупным активам | 0.183 | 0.254 | 0.168 | 0.171 | 0.27 | 0.262 | 0.008 |

изменения | -0.086 | 0.003 | 0.099 | -0.008 | x |

Анализ изменения коэффициентов, характеризующих финансовую устойчивость ОАО "Арсенал" (ПРИМЕР) по состоянию на 01.01.2021 г., по сравнению с положением на 01.01.2017 г. показал следующее:

5. Коэффициент автономии (финансовой независимости) показывает долю активов должника, которые обеспечиваются собственными средствами, и определяется как отношение собственных средств к совокупным активам. Рекомендуемое значение должно быть более 0,5.

| Коэффициент автономии = | собственные средства совокупные активы |

= | и а |

(таб.2) |

На 01.01.2021 г. значение коэффициента автономии составило 0.383, в то время как на 01.01.2017 г. оно составляло 0.428, т.е. доля владельцев организации в общей сумме средств, авансированных в его деятельность, снизилась на 4.5%. Таким образом, финансовая устойчивость и стабильность организации за анализируемый период снизилась, а зависимость от внешних кредиторов возросла.

Для сравнения величина коэффициента автономии по отрасли на 01.01.2021 г. составляет 0.357, что ниже на 0.026 чем в ОАО "Арсенал" (ПРИМЕР).

6. Коэффициент обеспеченности собственными оборотными средствами (доля собственных оборотных средств в оборотных активах) определяет степень обеспеченности организации собственными оборотными средствами, необходимыми для ее финансовой устойчивости, и рассчитывается как отношение разницы собственных средств и скорректированных внеоборотных активов к величине оборотных активов. Рекомендуемое нормативное значение показателя - 0.1

| Коэффициент обеспеченности собственными оборотными средствами |

= |

собственные средства - скор-ные внеоборотные активы оборотные активы |

= |

и - б в |

(таб.2) |

Коэффициент обеспеченности собственными средствами на 01.01.2021 г. снизился по сравнению с положением на 01.01.2017 г. на 0.068 и составил 0.198. Предприятию достаточно собственных средств для обеспечения текущей деятельности.

Обеспеченность собственными оборотными средствами в среднем по отрасли на 01.01.2021 г. составляет -0.508, что меньше на 0.706 чем в ОАО "Арсенал" (ПРИМЕР).

7. В связи с тем, что срок исполнения обязательств, возникших до принятия арбитражным судом заявления о признании должника банкротом, считается наступившим, вся кредиторская задолженность может быть признана просроченной.

Доля просроченной кредиторской задолженности в пассивах характеризует наличие просроченной кредиторской задолженности и ее удельный вес в совокупных пассивах организации и определяется в процентах как отношение просроченной кредиторской задолженности к совокупным пассивам. За период с 01.01.2017 г. по 01.01.2021 г. доля просроченной кредиторской задолженности в пассивах организации увеличилась с 43.017% до 56.852%, что свидетельствует об ухудшении состояния задолженности перед кредиторами и увеличении 'бесплатных' источников покрытия потребности организации в оборотных активах.

8. Отношение дебиторской задолженности к совокупным активам определяется как отношение суммы долгосрочной дебиторской задолженности, краткосрочной дебиторской задолженности и потенциальных оборотных активов, подлежащих возврату, к совокупным активам организации.

Отношение дебиторской задолженности к совокупным активам |

= |

долгосрочная + краткосрочная деб.задолженность + потенциальные оборотные активы подлежащих возврату совокупные активы |

= |

г+ж+з а |

(таб.2) |

Значение показателя на 01.01.2017 г. составляло 0.254 и за анализируемый период увеличилось на 0.008, т.е. на 01.01.2021 г. состояние расчетов с дебиторами за период ухудшилось и можно сделать вывод о снижении ликвидности активов в целом из-за состояния дебиторской задолженности.

2.4. Коэффициенты, характеризующие деловую активность ОАО "Арсенал" (ПРИМЕР)

Таблица 5

| Наименование показателя | 01.01.2021 среднее значение по отрасли | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Отклонение 01.01.2021 от 01.01.2017 |

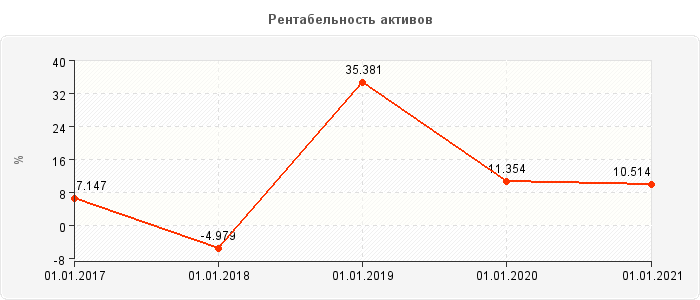

Рентабельность активов,% | 4.319 | 7.147 | -4.979 | 35.381 | 11.354 | 10.514 | 3.367 |

изменения,% | -12.126 | 40.36 | -24.026 | -0.84 | x | ||

Норма чистой прибыли,% | 4.595 | 2.34 | -1.611 | 10.74 | 11.787 | 9.656 | 7.316 |

изменения,% | -3.951 | 12.351 | 1.048 | -2.131 | x |

Рентабельность активов характеризует степень эффективности использования имущества организации, профессиональную квалификацию менеджмента организации и определяется в процентах как отношение чистой прибыли (убытка) к совокупным активам организации.

| Рентабельность активов | = | чистая прибыль (убыток) совокупные активы |

= | р а |

(таб.2) × 100% |

Норма чистой прибыли характеризует уровень доходности хозяйственной деятельности организации. Измеряется в процентах и определяется как отношение чистой прибыли к выручке.

| Норма чистой прибыли | = | чистая прибыль выручка |

= | р н |

(таб.2) × 100% |

Анализ изменения коэффициентов, характеризующих деловую активность ОАО "Арсенал" (ПРИМЕР) по состоянию на 01.01.2021 г., по сравнению с положением на 01.01.2017 г. показал следующее:

За 2020 г. норма чистой прибыли снизилась на 2.131% и составила 9.656%, т.е. уровень доходности предприятия уменьшился и на рубль выручки приходилось в последнем отчетном периоде 9.656 копеек прибыли.

За 2020 г. рентабельность активов возросла на 3.367% и составила 10.514% , т.е. предприятие стало использовать свое имущество более эффективно.

Для сравнения рентабельность активов в среднем по отрасли за 2020 г. составляет 4.319%. Имеет место хорошая эффективности использования имущества ОАО "Арсенал" (ПРИМЕР) при сравнении с другими организациями данной группы.

2.5. Анализ внешних и внутренних условий деятельности

Анализ хозяйственной, инвестиционной и финансовой деятельности должника, его положения на товарных и иных рынках включает в себя анализ внешних и внутренних условий деятельности должника и рынков, на которых она осуществляется.

Инвестиционная привлекательность предприятия - это целесообразность вложения в него временно свободных денежных средств.

Оценка инвестиционной привлекательности предприятия играет для хозяйствующего субъекта большую роль т.к. потенциальные инвесторы уделяют инвестиционной привлекательности предприятия большое значение, изучая и сравнивая показатели предприятия не за год, а минимум за 3-5 лет. Это дает более полную картину работы предприятия. Также для правильной оценки инвестиционной привлекательности инвесторы оценивают предприятие как часть отрасли, а не как отдельный хозяйствующий субъект в окружающей среде, сравнивая исследуемое предприятие с другими предприятиями в этой же отрасли.

Основным источником информации для определения инвестиционной привлекательности предприятия является бухгалтерская (финансовая) отчетность предприятия за два последних календарных года и последний отчетный период.

Как правило, при анализе инвестиционной привлекательности акцентируют внимание и анализируют многообразие внутренних и внешних факторов, влияющие на инвестиционную привлекательность.

2.5.1. Анализ внешних условий деятельности

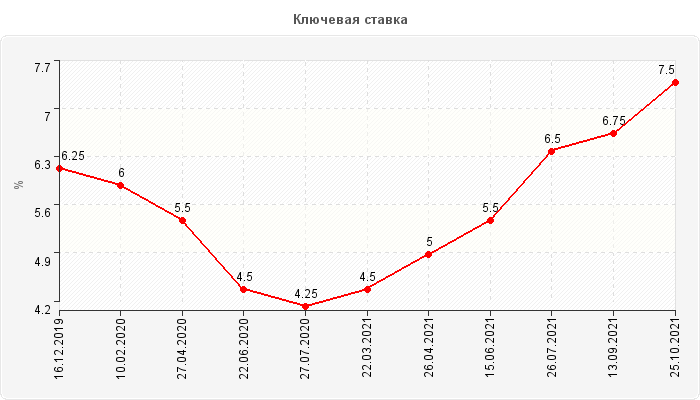

а) влияние государственной денежно-кредитной политики

Денежно-кредитная политика – комплекс мер, направленный на регулирование и контроль за количеством денег в экономике. Конечная цель, которую преследует денежно-кредитная политика России, формулируется в соответствии с целями макроэкономической политики, принятыми на текущий год. Среди главных задач Банка России в среднесрочной перспективе отдельно стоит выделить плавное и стабильное снижение инфляции.

По итогам 2020 г. в кризисных условиях инфляция ускорилась до 4,9%, превысив целевой ориентир ЦБ РФ на 0,9 п.п. В первой половине 2020 г. в результате масштабного снижения потребительского спроса инфляция находилась ниже целевого ориентира. Во второй половине года влияние проинфляционных факторов усилилось. После поэтапного снижения ключевой ставки с 6,25% в январе 2020 г. до 4,25% годовых в июле 2020 г. Банк России приостановил смягчение монетарной политики. По итогам 2020 г. инфляция составила 4,9% (3,0% в 2019 г.), превысив целевой ориентир ЦБ РФ на 0,9 п.п. Потребительская инфляция в 2020 г. формировалась под воздействием комплекса различных факторов. Несмотря на некоторое ускорение темпа роста цен в марте-апреле 2020 г., инфляция в годовом выражении (за предыдущие 12 месяцев) в марте и апреле 2020 г. составила 2,5 и 3,1% соответственно, оставаясь существенно ниже целевого уровня. Это позволило Банку России осуществить значительное смягчение монетарной политики. Так, 27 апреля ключевая ставка была снижена на 0,5 п.п. до 5,5% годовых, 22 июня на 1 п.п. до 4,5% годовых и 27 июля на 0,25 п.п. до 4,25% годовых, что соответствует историческому минимуму.

В сентябре-декабре 2020 г. в условиях действия проинфляционных факторов, включая новое ослабление рубля, восстановление потребительского спроса, рост инфляционных ожиданий, ЦБ РФ приостановил смягчение монетарной политики, сохранив ключевую ставку на неизменном уровне в условиях ускорения инфляции с 3,6% в августе до 4,9% в декабре 2020 г. По итогам года продовольственная инфляция в годовом выражении составила 6,7% (по сравнению с 2,6% в декабре 2019 г. к декабрю 2018 г.).

Непродовольственная инфляция в годовом выражении выросла с 2,4% в феврале 2020 г. до 4,8% в декабре 2020 г. (3,0% в декабре 2019 г. к декабрю 2018 г.), что было в основном обусловлено ослаблением рубля, а также восстановлением потребительского спроса после снятия карантинных ограничений. Платные услуги населению по итогам 2020 г. подорожали лишь на 2,7% (3,8% по итогам 2019 г.), так как именно этот сектор столкнулся с самым значительным снижением спроса в результате карантинных ограничений. При этом достаточно быстро росли цены на медицинские (+4,3%) и санаторно-оздоровительные услуги (+3,8%), что обусловлено ростом спроса на них в условиях пандемии. В секторе зарубежного туризма, напротив, наблюдалась дефляция (-0,4% по итогам 2020 г.). Таким образом, базовая инфляция (без учета цен, связанных с сезонными и административными факторами) стабильно росла и достигла 4,2%. Ключевым фактором понижательного давления на потребительские цены в 2020 г. оказалось снижение спроса, связанное с падением реальных доходов населения, которое в среднем за январь-сентябрь 2020 г. по отношению к аналогичному периоду предыдущего года достигло -3,5% (+0,4% в январе-сентябре 2019 г. к январю-сентябрю 2018 г.). В результате значительно сократился розничный товарооборот.

Ускорению инфляции способствовало ослабление рубля. За 2020 г. курс рубля к доллару снизился на 19,3% до 73,9 руб./долл. Первый пиковый эпизод ослабления пришелся на март 2020 г. (16%) и был преимущественно связан с резким падением цен на нефть. Второй пик падения курса наблюдался в сентябре 2020 г. (6,8%). Он был обусловлен усилением геополитических рисков, а также снижением привлекательности российских ОФЗ для нерезидентов в условиях снижения ключевой ставки процента и уменьшения интереса инвесторов к активам развивающихся стран в ситуации глобальной неопределенности. В ноябре-декабре 2020 г. рубль укрепился на 6,9% по отношению к октябрю 2020 г.

Ускорению инфляции в России способствовал также рост мировых цен на продовольствие в результате сокращения предложения. Быстрое увеличение цен на продовольственные и непродовольственные товары привело к росту инфляционных ожиданий населения и предприятий. Рост инфляционных ожиданий будет способствовать сохранению повышенной инфляции в 2021 году.

Так как основным полем деятельности организации, согласно уставу, является указать основной вид деятельности из устава, этот фактор оказывает/не оказывает значительное/незначительное влияние на деятельность компании.

б) особенности государственного регулирования отрасли, к которой относится Должник

Отрасль - Обрабатывающие производства

Основными направлениями государственного регулирования финансовой деятельности предприятий являются:

• налоговая система;

• ценообразование;

• внешнеэкономическая деятельность;

• денежное обращение;

• кредитование;

• формы платежей и расчетов;

• организация обращения ценных бумаг;

• бюджетное финансирование;

• состав и компетенция органов государственного управления в решении финансовых вопросов;

• государственные гарантии;

• лицензирование отдельных видов деятельности.

Государственное регулирование отраслей экономики осуществляется с помощью системы типовых мер законодательного, исполнительного и контролирующего характера правомочными государственными учреждениями в целях стабилизации и приспособления существующей социально-экономической системы к изменяющимся условиям.

Оно реализуется с помощью специальной системы мер, предусматривающей использование законодательной базы, актов, указов, а также различных нормативных документов.

Данный фактор оказывает/не оказывает существенное влияние на деятельность Должника, так как данная отрасль строго контролируется и регламентируется / не контролируется и не регламентируется со стороны государства.

в) сезонные факторы и их влияние на деятельность Должника.

Сезонность производства, неравномерность выработки продукции в течение года, связанная с сезоном. Выражается в подъёме, сокращении или полном прекращении производства в отдельные периоды года. Фактор сезонности проявляется в немонотонном, пульсирующем виде графиков зависимости объемов производства от времени. Сезонность существует в ряде отраслей промышленности: мясной, молочной, рыбной, пищевой, лесной, а также в строительстве, сельском хозяйстве. Сезонность производства, хотя и возникает под влиянием климатических условий, в решающей степени зависит от способа производства. По мере развития техники и транспортных связей создаются возможности для преодоления сезонности.

Сезонные факторы оказывают/не оказывают влияние на деятельность Должника, так как деятельность ОАО "Арсенал" (ПРИМЕР) связана (описать, с чем связана) на нее оказывают/не оказывают влияние климатические условия.

г) исполнение государственного оборонного заказа;

Государственный оборонный заказ - правовой акт, предусматривающий поставки продукции для федеральных государственных нужд в целях поддержания необходимого уровня обороноспособности и безопасности РФ:

• боевого оружия,

• боеприпасов,

• военной техники,

• другого военного имущества,

• комплектующих изделий и материалов,

• выполнение работ,

• предоставление услуг,

• экспортно-импортные поставки в области военно-технического сотрудничества РФ с иностранными государствами в соответствии с международными договорами РФ (ФЗ "О государственном оборонном заказе" от 24 ноября 1995 г.).

Иными словами - это поручение государственного заказчика поставщику (предприятию, организации, учреждению) на поставку товаров, выполнение работ, оказание услуг (далее - продукции) на контрактной основе по итогам проведения открытых или закрытых торгов, конкурсов, аукционов.

Государственными заказчиками на закупку продукции для оборонных нужд являются организации, определяемые Правительством РФ. Такими организациями выступают соответствующие органы исполнительной власти, федеральные казенные предприятия и государственные учреждения.

Содержание Государственного оборонного заказа и объемы его финансирования из федерального бюджета предусматриваются федеральными целевыми программами и законом о федеральном бюджете на соответствующий период. Для решения особо важных задач оборонного характера федеральным целевым программам может присваиваться статус президентских программ.

Участниками торгов, конкурсов, аукционов могут быть предприятия, организации и учреждения независимо от формы собственности, расположенные на территории РФ. По результатам торгов, конкурса или аукциона государственный заказчик заключает с победителем государственный контракт на поставку продукции.

С учетом узкой специализации отдельных предприятий оборонной промышленности для привлечения их к выполнению Государственного оборонного заказа Правительство РФ может в необходимых случаях вводить для федеральных казенных предприятий режим обязательного заключения государственных контрактов на поставку продукции для федеральных государственных нужд. Оплата стоимости закупленной по Государственному оборонному заказу продукции может обеспечиваться гарантией, предоставленной Правительством РФ.

По важнейшим видам материально-технических ресурсов предприятиям-изготовителям этих ресурсов могут устанавливаться специальные квоты (государственное бронирование) по обязательной продаже указанных ресурсов государственным заказчикам и поставщикам. Перечень и объемы таких ресурсов устанавливаются Правительством РФ.

Государственный контракт определяет права и обязанности государственного заказчика и поставщика по выполнению Государственного оборонного заказа и регулирует отношения сторон. Особенность государственных контрактов на основании Государственного оборонного заказа - включение условий о контроле со стороны государственного заказчика или государственной контролирующей организации (военного представителя, приемщика) за ходом и результатами работ, об оказании консультативной и иной помощи поставщику без вмешательства в его оперативно-хозяйственную деятельность.

д) наличие мобилизационных мощностей;

Мобилизационные мощности – мощности, создаваемые на предприятиях по решению правительства, в обычных условиях находящиеся на консервации, и предназначенные для работы в условиях военного времени и чрезвычайных ситуациях.

Работа по мобилизации мощностей проводится в рамкам мобилизационной подготовки и является комплексом мероприятий, проводимых в мирное время, по заблаговременной подготовке экономики страны, органов государственной власти, органов местного самоуправления и организаций, подготовке Вооруженных Сил РФ, других войск, воинских формирований, федеральных органов и создаваемых на военное время в соответствии с Федеральным законом «Об обороне» специальных формирований к обеспечению защиты государства от вооруженного нападения и удовлетворению потребностей государства и нужд населения в военное время.

Организация и порядок мобилизационной подготовки и мобилизации экономики страны, органов государственной власти, органов местного самоуправления, Вооруженных Сил РФ, других войск, воинских формирований, федеральных органов и специальных формирований определяются Законом РФ «О мобилизационной подготовке и мобилизации в Российской Федерации», другими нормативно-правовыми актами.

е) наличие имущества ограниченного оборота;

Согласно статье 129 Гражданского Кодекса Российской Федерации Объекты гражданских прав могут свободно отчуждаться или переходить от одного лица к другому в порядке универсального правопреемства (наследование, реорганизация юридического лица) либо иным способом, если они не изъяты из оборота или не ограничены в обороте.

Виды объектов гражданских прав, которые могут принадлежать лишь определенным участникам оборота либо нахождение которых в обороте допускается по специальному разрешению (объекты, ограниченно оборотоспособные), определяются в порядке, установленном законом.

К изъятым из оборота объектам следует относить публичные, запрещенные и опасные вещи. Переход права собственности на них невозможен.

Кроме того, отдельно Земельным кодексом и иными актами земельного законодательства определены специальные нормы об обороте земельных участков.

К земельным участкам, изъятым из оборота, отнесены в первую очередь государственные природные заповедники и национальные парки как особо охраняемые природные территории, находящиеся в федеральной собственности, а так же земли, на которых расположены объекты, обеспечивающие государственную безопасность и оборону, объекты атомной промышленности государства.

ж) необходимость осуществления дорогостоящих природоохранных мероприятий;

Природоохранные мероприятия - система мероприятий, направленных на сохранение и восстановление природных ресурсов и окружающей среды, на придание более гармоничного, сбалансированного характера отношениям человека и биосферы, поддержание естественного хода процессов в биосфере, сохранение генетического разнообразия (генофонда) живых организмов, экологически обоснованное использование как отдельных видов животных и растений, так и любой экосистемы в целом.

Природоохранные мероприятия, осуществляемые предприятием, должны полностью компенсировать отрицательное воздействие производства на природную среду. Кроме того, предприятие возмещает ущерб, причиненный за загрязнение окружающей среды и нерациональное использование природных ресурсов, несет материальную ответственность за несоблюдение законодательства об охране природы.

Они достаточно разнообразны и по своему назначению объединяются в 3 группы:

1. Одноцелевые программы, направленные на полное исключение или уменьшение промышленного загрязнения окружающей среды. Природоохранный эффект таких мероприятий обусловлен установкой на предприятиях стандартной природоохранной техники; разработкой и внедрением новых более эффективных методов очистки; внесением определенных изменений в технологию, приводящих к уменьшению загрязнения.

2. Одноцелевые программы, направленные на экономию сырья, топлива и энергии. Это достигается внедрением новых технологий, позволяющих снижать нормы расхода сырья и энергии, уменьшить потери при транспортировке и хранении продуктов труда.

3. Многоцелевые. Природоохранные задачи решаются наряду с проблемами повышения качества продукции; улучшения использования природных ресурсов, технологического оборудования, рабочей силы и других элементов материального производства. Это разработки по созданию систем замкнутого водоснабжения промышленных предприятий; исследования по утилизации отходов вместо их захоронения; разработки по созданию малоотходных, безотходных, ресурсосберегающих технологий.

Ведущая роль в системе природоохранных мероприятий принадлежит Министерству охраны окружающей среды и природных ресурсов. Оно отвечает за формирование и реализацию экологической политики, выработку стандартов и нормативов качества окружающей среды.

Основой административной системы являются экологические стандарты, устанавливающие требования к процессам производства, транспортировки, хранения и утилизации продукции, строительства жилья, производственных зданий, коммуникаций, дорог, линий электропередач, трубопроводов. Данные требования закреплены в ГОСТ и списках норм и правил (СНиП).

Содержание управления охраной природы на предприятии определено стандартом ГОСТ 24525.4-80 «Управление производственным объединением и промышленным предприятием. Управление охраной окружающей среды. Основные положения».

Система экономического регулирования природопользования в России сформирована Федеральным Законом "Об охране окружающей среды" от 10.01.2002 № 7-ФЗ. Основным в этой системе явилось следующее:

- наличие разрешений на выбросы, выдаваемых региональными природоохранными комитетами;

- наличие договора и лицензии на комплексное природопользование, в которых устанавливаются допустимые объемы выбросов, платы природоохранных мероприятий, нормативы и порядок расчета и внесения платежей за загрязнение окружающей среды;

- введение платежей за загрязнение;

- создание системы экологических фондов;

- создание системы налоговых льгот.

Основным инструментом регулирования природопользования стали платежи за загрязнение в экологические фонды.

К мероприятиям по охране окружающей природной среды относятся все виды деятельности человека, направленные на снижение или полное устранение отрицательного воздействия антропогенных факторов, сохранение, совершенствование и рациональное использование природных ресурсов.

Деятельность ОАО "Арсенал" (ПРИМЕР) оказывает / не оказывает влияние на окружающую среду. Природоохранные мероприятия требуются/не требуются.

з) географическое положение, экономические условия региона, налоговые условия региона;

Краснодарский край — субъект Российской Федерации, расположенный на юго-западе страны. Входит в состав Южного федерального округа.

Численность населения края по данным Росстата составляет 5 689 538 чел. (2021). Край занимает 3-е место среди субъектов Российской Федерации по числу жителей — после Москвы и Московской области. Плотность населения — 75,37 чел./км2 (2021). Городское население — 55,22% (2020). Уровень урбанизации ниже, чем в среднем по стране (74,92%).

Краснодарский край находится в юго-западной части Северного Кавказа и входит в состав Южного федерального округа. На северо-востоке край граничит с Ростовской областью, на востоке — со Ставропольским краем, на юго-востоке — с Карачаево-Черкесской Республикой, на западе с Крымским полуостровом (через Керченский пролив), на юге — с Абхазией. Внутри региона находится Республика Адыгея. Территория края омывается водами Азовского на северо-западе и Чёрного на юго-западе морей. Из общей протяжённости границы в 1540 км — 740 км проходит вдоль моря. Наибольшая протяженность края с севера на юг — 327 км и с запада на восток — 360 км. Территория Краснодарского края занимает площадь 75,5 тысяч км².

Ведущее место в структуре промышленности принадлежит перерабатывающим производствам. Пищевая отрасль обеспечивает 42,8% общего объёма промышленной продукции; далее идут электроэнергетика (13,4%), топливная отрасль (10,5%), машиностроение и металлообработка (9,4%) и промышленность строительных материалов (7,9%). На химический и лесной комплексы приходится всего по 3—4 % промышленного производства.

В экономике России край выделяется как важнейший сельскохозяйственный регион страны (7% валовой продукции сельского хозяйства России, 1-е место в России). Краснодарский край — лидер по валовому сбору зерна (10% от общероссийского) и сахарной свёклы (17,3%), один из ведущих производителей семян подсолнечника (15%) и виноградных вин (37%), а также является основным производителем российского чая.

Важная отрасль экономики Краснодарского края — туризм, активно развивающийся на побережье Чёрного и Азовского морей, а также в горных и степных районах края.

По последним опубликованным данным Федеральной службы государственной статистики за декабрь 2020 можно охарактеризовать социально-экономическое состояние региона.

В декабре 2020 года средняя зарплата по Краснодарскому краю составила 50686 руб. (в целом по России - 69278 руб.) С учётом индекса потребительских цен реальная начисленная заработная плата в сравнении с декабрем 2019 года увеличилась на 11.74% (в целом по России увеличение на 10.16%).

Стоимость условного (минимального) набора продуктов питания в расчете на одного человека в месяц по Краснодарскому краю в декабре 2020 года составила 4629 руб. За 12 месяцев 2020 года стоимость увеличилась на 8.01% или на 371 руб. В среднем по России данный показатель ниже на 3.88% (на 01.01.2021 – 4456 руб.)

По данным Федеральной службы государственной статистики уровень безработицы населения в возрасте 15-72 года по Краснодарскому краю в декабре 2020 года составил 5.7%. (в целом по России – 6.1%) Численность безработных в возрасте 15-72 года в декабре 2019 года составила 160.2 тысяч человек (рост на 15.98 в сравнении с декабрем 2019 года). В то время как в целом по России это значение составило 4579.5 тысяч человек (рост на 24.11% в сравнении с декабрем 2019 года).

Уровень бедности, рассчитанный как доля населения с денежными доходами ниже региональной величины прожиточного минимума в общей численности населения субъекта, за 2020 год в Краснодарскому краю составил 10.6%, что на 1.5% ниже среднероссийского значения (в целом по России - 12.1%). В 2019 году величина уровня бедности была выше на 0.1% и составляла 10.7%. (в целом по России - 12.3%).

Индекс потребительских цен на товары и платные услуги в декабре 2020 года рассчитанный к декабрю 2019 года (инфляция за период с 01.01.2020 по 01.01.2021 года) увеличился на 2.39% и составил 105.07% (за аналогичный период 2019 г. – 102.56%), что на 0.15 процентного пункта выше среднероссийского значения (по России – 104.91%), в том числе на продовольственные товары – 107.05%, непродовольственные товары – 104.29% и платные услуги – 102.86%. За аналогичный период прошлого 2019 года индекс потребительских цен составил на продовольственные товары – 102.18%, непродовольственные товары – 102.49% и платные услуги – 103.12%.

Данный фактор оказывает/не оказывает сильное влияние на деятельность организации.

и) имеющиеся торговые ограничения, финансовое стимулирование

Торговые ограничения, иначе называемые торговыми барьерами, предназначены для искусственного ограничения свободной торговли между странами-участниками международного рынка.

Все существующие торговые барьеры делятся на две группы:

- таможенные пошлины (тарифы) - обязательный платеж в федеральный бюджет, взимаемый таможенными органами в связи с перемещением товаров через таможенную границу. Размер пошлины определяется в зависимости от таможенной стоимости товара, на основании заранее установленных ставок.

- нетарифные способы торговых ограничений - госмонополия на внешнюю торговлю, импортные квоты, компенсационные пошлины, экспортные субсидии, демпинг, добровольные экспортные ограничения, а также разнообразные административные, технические и прочие скрытые барьеры.

Еще одна форма торговых барьеров – это так называемые добровольные экспортные ограничения, представляющие собой вводимую государством квоту на экспорт произведенных в стране товаров.

К финансовым стимулам развития производства и повышения его эффективности относятся:

• бюджетные стимулы;

• приоритетное и наиболее эффективное направление инвестирование финансовых ресурсов;

• финансовые льготы и санкции.

Данные факторы существенно влияют/не влияют на деятельность должника, так как деятельность ОАО "Арсенал" (ПРИМЕР) непосредственно связана/не связана с финансовым рынком, влияние на который имеет государственная политика, в том числе в отношении торговых ограничений и финансового стимулирования.

Вывод: Анализ внешних условий деятельности компании показал, что наиболее сильное влияние на деятельность компании оказывают такие факторы как (перечислить наиболее влияющие факторы). Немаловажным фактором также является (перечислить).

2.5.2. Анализ внутренних условий деятельности

При анализе внутренних условий деятельности должника проводится анализ экономической политики и организационно-производственной структуры должника.

Учредитель компании: перечислить учредителей организации, доля - указать долю в %

Уставный капитал – 48156 тыс. руб.

а) основные направления деятельности, основные виды выпускаемой продукции, текущие и планируемые объемы производства

Основной код ОКВЭД ОАО "Арсенал" (ПРИМЕР) 17.1 - Производство целлюлозы, древесной массы, бумаги и картона

Дополнительные виды деятельности: (перечислить дополнительные виды деятельности)

Кроме перечисленных видов деятельности, Общество может осуществлять и иные виды деятельности, не запрещенные законом. Отдельными видами деятельности, перечень которых определяется федеральным законом, Общество может заниматься только на основании специального разрешения (лицензии).

б) состав основного и вспомогательного производства.

Основное производство – это производство, которое изготавливает продукцию, для выпуска которой создано предприятие. По дебету счета 20 собираются затраты основного производства. Вспомогательное производство непосредственно не участвует в изготовлении продукции основного производства, но обслуживает его и все предприятие по характеру производства (основное, вспомогательное производство).

в) загрузка производственных мощностей:

Загрузка производственных мощностей - это уровень использования потенциальных возможностей производства, продукция которой обеспечивает финансовый план предприятия и выполняет договорные обязательства

г) объекты непроизводственной сферы и затраты на их содержание:

К объектам непроизводственной сферы относятся объекты для обслуживания работников предприятия и членов их семей, а также затраты на содержание этих объектов.

д) основные объекты незавершенного строительства:

Информации о наличии у Должника объектов, незавершенные строительством нет (объекты, незавершенные строительством – это объекты недвижимости, на которых приостановлены, законсервированы, прекращены либо ведутся строительные работы, направленные на сдачу его в эксплуатацию с целью дальнейшего использования по назначению).

е) перечень структурных подразделений и схема структуры управления предприятием.

ж) численность работников, включая численность каждого структурного подразделения, фонд оплаты труда работников предприятия, средняя заработная плата:

В Открытых Данных Федеральной Налоговой Службы отсутствуют сведения о страховых взносах должника (критерий поиска ИНН должника). В связи с их отсутствием не предоставляется определить фонд оплаты труда и соответственно средний размер заработной платы работников

| Наименование показателя | за 2020 |

Среднесписочная численность работников, чел. | 101 |

з) дочерние и зависимые хозяйственные общества с указанием доли участия должника в их уставном капитале и краткая характеристика их деятельности.

Информации о наличии у Должника дочерних и зависимых хозяйственных обществ нет.

и) характеристика учетной политики должника, в том числе анализ учетной политики для целей налогообложения.

Учётная политика Должника ведётся в соответствии с законодательством РФ (учётная политика – это способ ведения бухгалтерского и налогового учета Должника).

к) характеристика систем документооборота, внутреннего контроля, страхования, организационной и производственной структур.

Документооборот внутри предприятия Должника ведётся в соответствии с законодательством РФ. Внутренний контроль внутри предприятия Должника осуществляется в соответствии с законодательством РФ. Информации о системе страхования предприятия Должника нет. Информации об особенностях внутренней и производственной структуры Должника нет.

л) все направления (виды) деятельности, осуществляемые должником в течение не менее чем двухлетнего периода, предшествующего возбуждению производства по делу о банкротстве, и периода проведения в отношении должника процедур банкротства, их финансовый результат, соответствие нормам и обычаям делового оборота, соответствие применяемых цен рыночным и оценка целесообразности продолжения осуществляемых направлений (видов) деятельности.

Тщательно проработанный анализа деятельности Должника обычно включает в себя анализ всех направлений (видов) деятельности, осуществляемых Должником в течение не менее чем двухлетнего периода, предшествующего возбуждению производства по делу о банкротстве, и периода проведения в отношении Должника процедур банкротства (их финансовый результат, соответствие нормам и обычаям делового оборота, соответствие применяемых цен рыночным и оценка целесообразности продолжения осуществляемых направлений (видов) деятельности.) Информации о наличии у Должника направлений деятельности кроме перечисленных в разделе «а) Основные направления деятельности Должника» нет.

2.5.3. Анализ рынков, на которых осуществляется деятельность должника

Конкурентоспособность предприятия - это его преимущество по отношению к другим предприятиям данной отрасли. Конкурентоспособность не является имманентным качеством организации, это означает, что конкурентоспособность может быть оценена только в рамках группы предприятий, относящихся к одной отрасли, либо, выпускающих аналогичные товары (услуги). Оценка степени конкурентоспособности, т.е. выявление характера конкурентного преимущества по сравнению с другими организациями, заключается в первую очередь в выборе базовых объектов для сравнения. Внешние и внутренние факторы, так же можно считать компонентами (составляющими) конкурентоспособности.

Конкурентоспособность отражает продуктивность использования ресурсов организации, для ее оценки необходимо выбрать критерии продуктивности использования ресурсов. Так как деятельность организации связана с извлечением прибыли, а совокупные ресурсы оцениваются в денежном выражении, продуктивность использования ресурсов организацией может быть оценена показателем рентабельности производства, т.е. отношением прибыли, полученной в том или ином периоде, к истраченным в том же периоде ресурсам, оцененным как издержки производства. Все финансовые показатели организации имеют отрицательное значение, что свидетельствует о неконкурентоспособности. Недостаточное внимание к внутренним и внешним факторам способствовало к снижению инвестиционной привлекательности и неконкурентоспособному положению организации на рынке.

В настоящее время, для того чтобы организация стала конкурентоспособной в борьбе с другими организациями, требуются совершенно новые подходы к организации производства и управления, чем те, на которые руководители ориентировались в прошлом. И, прежде всего новые подходы нужны в инвестиционной политике, при проведении на предприятии технической реконструкции, в процессе внедрения новой техники и технологии. Существование тесной причинно - следственной связи между инвестициями и экономическим ростом является объективной реальностью и общепризнанным фактом.

Анализ рынков, на которых осуществляется деятельность должника, представляет собой анализ данных о поставщиках и потребителях (контрагентах).

По результатам этого анализа в документах, содержащих анализ финансового состояния должника, указываются:

а) данные по основным поставщикам сырья и материалов и основным потребителям продукции (отдельно по внешнему и внутреннему рынку), а также объемам поставок в течение не менее чем 2-летнего периода, предшествующего возбуждению дела о банкротстве, и периода проведения в отношении должника процедур банкротства;

Тщательно проработанный анализ деятельности Должника должен включает в себя данные по основным поставщикам сырья и материалов и основным потребителям продукции (отдельно по внешнему и внутреннему рынку), а также объемам поставок в течение не менее чем 2-летнего периода, предшествующего возбуждению дела о банкротстве, и периода проведения в отношении Должника процедур банкротства).

б) данные по ценам на сырье и материалы в динамике и в сравнении с мировыми ценами;

Тщательно проработанный анализ деятельности Должника должен включает в себя данные по ценам на сырье и материалы в динамике и в сравнении с мировыми ценами

в) данные по ценам на продукцию в динамике и в сравнении с мировыми ценами на аналогичную продукцию;

Тщательно проработанный анализ деятельности Должника должен включает в себя данные по ценам на продукцию в динамике и в сравнении с мировыми ценами на аналогичную продукцию

г) данные по срокам и формам расчетов за поставленную продукцию;

Тщательно проработанный анализ деятельности Должника должен включает в себя данные по срокам и формам расчетов за поставленную продукцию

д) влияние на финансовое состояние должника.

Тщательно проработанный анализ деятельности Должника должен включает в себя данные о влиянии на финансовое состояние Должника доли на рынках выпускаемой им продукции, изменения числа ее потребителей, деятельности конкурентов, увеличения цены на используемые Должником товары (работы, услуги), замены поставщиков и потребителей, динамики цен на акции Должника, объемов, сроков и условий привлечения и предоставления денежных средств

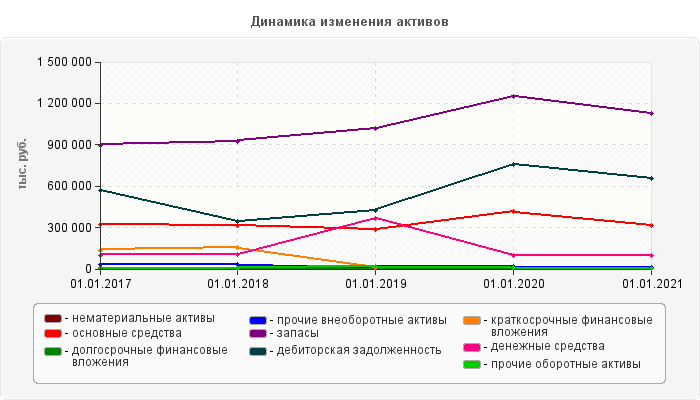

2.6. Анализ активов и пассивов ОАО "Арсенал" (ПРИМЕР)

Установление экономических факторов, повлиявших на изменение коэффициентов, характеризующих платежеспособность ОАО "Арсенал" (ПРИМЕР) за проверяемый период. Такие факторы могут быть объективными и субъективными.

К объективным факторам относятся: изменение рыночной конъюнктуры, в том числе увеличение рыночных цен на потребляемое в процессе производства сырье, электроэнергию, другие ресурсы; снижение рыночных цен на реализуемую продукцию и т.д.

К субъективным факторам относится: осуществление невыгодных для хозяйствующего субъекта сделок, т.е. сделок не соответствующих нормальной практике, сопровождающихся занижением цены на реализуемые товары по сравнению со сложившейся рыночной конъюнктурой, завышением цены на приобретаемые товары по сравнению со сложившейся рыночной конъюнктурой, отчуждением или обременением имущества обязательствами без эквивалентного сокращения задолженности.

Для определения степени влияния сделок, повлиявших на изменение коэффициентов, характеризующих платежеспособность ОАО "Арсенал" (ПРИМЕР) за проверяемый период, необходимо проанализировать изменения в активе и пассиве баланса предприятия, и их влияние на соотношение обязательств предприятия и его активов (таб. 6.1 и 6.2).

Изменение активов ОАО "Арсенал" (ПРИМЕР)

Таблица 6.1

| АКТИВ | Значение | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Отклонение 01.01.2021 от 01.01.2017 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||||

| Нематериальные активы (с.1110) | значение, т.р. | 5 967 | 5 877 | 5 076 | 5 353 | 5 423 | -544 |

| изменение, т.р. | -90 | -801 | 277 | 70 | x | ||

| изменение, % | -1.508 | -13.629 | 5.457 | 1.308 | x | ||

| удельный вес, % | 0.266 | 0.29 | 0.204 | 0.191 | 0.218 | -0.048 | |

| Основные средства (с.1150) | значение, т.р. | 324 515 | 314 415 | 284 433 | 415 362 | 315 698 | -8 817 |

| изменение, т.р. | -10 100 | -29 982 | 130 929 | -99 664 | x | ||

| изменение, % | -3.112 | -9.536 | 46.032 | -23.994 | x | ||

| удельный вес, % | 14.462 | 15.514 | 11.417 | 14.829 | 12.69 | -1.772 | |

| Доходные вложения в материальные ценности (с.1160) | значение, т.р. | 920 | 827 | 579 | 652 | 512 | -408 |

| изменение, т.р. | -93 | -248 | 73 | -140 | x | ||

| изменение, % | -10.109 | -29.988 | 12.608 | -21.472 | x | ||

| удельный вес, % | 0.041 | 0.041 | 0.023 | 0.023 | 0.021 | -0.02 | |

| Долгосрочные финансовые вложенияи (с.1170) | значение, т.р. | 20 656 | 3 015 | 175 813 | 53 026 | 86 521 | 65 865 |

| изменение, т.р. | -17 641 | 172 798 | -122 787 | 33 495 | x | ||

| изменение, % | -85.404 | 5 731.277 | -69.84 | 63.167 | x | ||

| удельный вес, % | 0.921 | 0.149 | 7.057 | 1.893 | 3.478 | 2.557 | |

| Отложенные налоговые активы (с.1180) | значение, т.р. | 31 245 | 29 078 | 11 323 | 15 968 | 11 455 | -19 790 |

| изменение, т.р. | -2 167 | -17 755 | 4 645 | -4 513 | x | ||

| изменение, % | -6.936 | -61.06 | 41.023 | -28.263 | x | ||

| удельный вес, % | 1.392 | 1.435 | 0.454 | 0.57 | 0.46 | -0.932 | |

| Прочие внеоборотные активы (с.1190) | значение, т.р. | 155 896 | 144 159 | 179 201 | 186 542 | 169 854 | 13 958 |

| изменение, т.р. | -11 737 | 35 042 | 7 341 | -16 688 | x | ||

| изменение, % | -7.529 | 24.308 | 4.097 | -8.946 | x | ||

| удельный вес, % | 6.948 | 7.113 | 7.193 | 6.66 | 6.828 | -0.12 | |

| ИТОГО ВНЕОБОРОТНЫЕ АКТИВЫ (с.1100) | значение, т.р. | 539 199 | 497 371 | 656 425 | 676 903 | 589 463 | 50 264 |

| изменение, т.р. | -41 828 | 159 054 | 20 478 | -87 440 | x | ||

| изменение, % | -7.757 | 31.979 | 3.12 | -12.918 | x | ||

| удельный вес, % | 24.029 | 24.542 | 26.348 | 24.166 | 23.695 | -0.335 | |

| II. ОБОРОТНЫЕ АКТИВЫ | |||||||

| Запасы (с.1210) | значение, т.р. | 895 632 | 924 324 | 1 014 646 | 1 251 456 | 1 125 685 | 230 053 |

| изменение, т.р. | 28 692 | 90 322 | 236 810 | -125 771 | x | ||

| изменение, % | 3.204 | 9.772 | 23.339 | -10.05 | x | ||

| удельный вес, % | 39.914 | 45.609 | 40.726 | 44.678 | 45.249 | 5.335 | |

| Налог на добавленную стоимость по приобретенным ценностям (с.1220) | значение, т.р. | 532 | 176 | 1 753 | 895 | 12 658 | 12 126 |

| изменение, т.р. | -356 | 1 577 | -858 | 11 763 | x | ||

| изменение, % | -66.917 | 896.023 | -48.945 | 1 314.302 | x | ||

| удельный вес, % | 0.024 | 0.009 | 0.07 | 0.032 | 0.509 | 0.485 | |

| Дебиторская задолженность (с.1230) | значение, т.р. | 569 852 | 340 691 | 426 937 | 756 856 | 652 541 | 82 689 |

| изменение, т.р. | -229 161 | 86 246 | 329 919 | -104 315 | x | ||

| изменение, % | -40.214 | 25.315 | 77.276 | -13.783 | x | ||

| удельный вес, % | 25.396 | 16.811 | 17.136 | 27.02 | 26.23 | 0.835 | |

| Финансовые вложения (с.1240) | значение, т.р. | 131 252 | 152 612 | 8 231 | 10 652 | 5 506 | -125 746 |

| изменение, т.р. | 21 360 | -144 381 | 2 421 | -5 146 | x | ||

| изменение, % | 16.274 | -94.607 | 29.413 | -48.31 | x | ||

| удельный вес, % | 5.849 | 7.53 | 0.33 | 0.38 | 0.221 | -5.628 | |

| Денежные средства (с.1250) | значение, т.р. | 98 563 | 104 238 | 368 828 | 95 632 | 96 214 | -2 349 |

| изменение, т.р. | 5 675 | 264 590 | -273 196 | 582 | x | ||

| изменение, % | 5.758 | 253.833 | -74.071 | 0.609 | x | ||

| удельный вес, % | 4.392 | 5.143 | 14.804 | 3.414 | 3.868 | -0.525 | |

| Прочие оборотные активы (с.1260) | значение, т.р. | 8 875 | 7 219 | 14 580 | 8 658 | 5 682 | -3 193 |

| изменение, т.р. | -1 656 | 7 361 | -5 922 | -2 976 | x | ||

| изменение, % | -18.659 | 101.967 | -40.617 | -34.373 | x | ||

| удельный вес, % | 0.396 | 0.356 | 0.585 | 0.309 | 0.228 | -0.167 | |

| ИТОГО ОБОРОТНЫЕ АКТИВЫ (с.1200) | значение, т.р. | 1 704 706 | 1 529 260 | 1 834 975 | 2 124 149 | 1 898 286 | 193 580 |

| изменение, т.р. | -175 446 | 305 715 | 289 174 | -225 863 | x | ||

| изменение, % | -10.292 | 19.991 | 15.759 | -10.633 | x | ||

| удельный вес, % | 75.971 | 75.458 | 73.652 | 75.834 | 76.305 | 0.335 | |

| БАЛАНС (с.1600) | значение, т.р. | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 | 243 844 |

| изменение, т.р. | -217 274 | 464 769 | 309 652 | -313 303 | x | ||

| изменение, % | -9.683 | 22.933 | 12.429 | -11.185 | x | ||

| удельный вес, % | 100 | 100 | 100 | 100 | 100 | 0 | |

Примечание: в таблице удельный вес приведен в % к показателю "Баланс"

Анализ активов проводится в целях оценки эффективности их использования, выявления внутрихозяйственных резервов обеспечения восстановления платежеспособности, оценки ликвидности активов, степени их участия в хозяйственном обороте, выявления имущества и имущественных прав, приобретенных на заведомо невыгодных условиях, оценки возможности возврата отчужденного имущества, внесенного в качестве финансовых вложений.

В результате анализа активов ОАО "Арсенал" (ПРИМЕР) за проверяемый период было установлено следующее:

В анализируемом периоде произошло увеличение уровня внеоборотных активов. При этом наблюдается увеличение долгосрочных финансовых вложения, прочих внеоборотных активов.

Стоимость нематериальных активов за исследуемый период сократилась на 544 тыс. руб. и составила 5 423 тыс. руб.. Наибольшее уменьшение нематериальных активов наблюдается в период с 01.01.2018 по 01.01.2019, при этом наименьшего значения за весь период стоимость НМА достигла 01.01.2019 и составила 5 076 тыс. руб.

Стоимость основных средств за исследуемый период сократилась на 8 817 тыс. руб. и составила 315 698 тыс. руб. Значительное выбытие основных средств произошло с 01.01.2020 года по 01.01.2021 года, когда стоимость имущества сократилась на 99 664 тыс. руб. и составила 315 698 тыс. руб. Наименьшего значения 284 433 тыс. руб. стоимость основных средств достигла 01.01.2019 года.

Доходные вложения в материальные ценности уменьшились на 408 тыс. руб. и составили 512 тыс. руб.

В период 01.01.2017 года по 01.01.2021 года произошло увеличение на 65 865 тыс. руб. или на 76.13% долгосрочных финансовых вложений.

Стоимость прочих внеоборотных активов за период с 01.01.2017 года по 01.01.2021 года увеличилась на 13 958 тыс. руб. и составила 169 854 тыс. руб.

Стоимость запасов за исследуемый период увеличилась на 230 053 тыс. руб. и составила 1 125 685 тыс. руб. Значительный рост стоимости запасов произошел в период с 01.01.2019 г. по 01.01.2020 г., когда их стоимость возросла на 236 810 тыс. руб.

Дебиторская задолженность в анализируемом периоде возросла. Заметное увеличение в сумме 329 919 тыс. руб. произошло в период с 01.01.2019 года по 01.01.2020 года. Уровень дебиторской задолженности в составе оборотных активов составил по состоянию на 01.01.2017 года - 33.43 %, а по состоянию на 01.01.2021 года - 34.38 %

На всем промежутке исследования дебиторская задолженность имеет критическое значение (превышает 25-27% оборотных активов). Таким образом, за период с 01.01.2017 года по 01.01.2021 года оборотные активы предприятия за счет роста дебиторской задолженности увеличились на 82 689 тыс. руб.

В структуре баланса ОАО "Арсенал" (ПРИМЕР) как на начало, так и на конец периода присутствуют краткосрочные финансовые вложения. В течение анализируемого периода их уровень снизился на 125 746 тыс. руб.

Сумма свободных денежных средств на предприятии за период с 01.01.2017 года по 01.01.2021 года снизилась на 2 349 тыс. руб. и составила 96 214 тыс. руб.

Невозможно рассчитать стоимость активов при реализации их на рыночных условиях ввиду отсутствия документации, подтверждающей постатейный состав активов с указанием их балансовой стоимости. Отсутствует заключение оценщика.

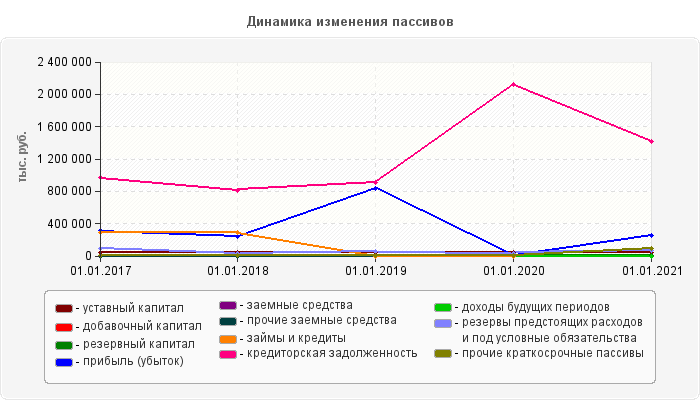

Изменение пассивов ОАО "Арсенал" (ПРИМЕР)

Таблица 6.2

| ПАССИВ | Значение | 01.01.2017 | 01.01.2018 | 01.01.2019 | 01.01.2020 | 01.01.2021 | Отклонение 01.01.2021 от 01.01.2017 |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||||||

| Уставный капитал (с.1310) | значение, т.р. | 46 754 | 46 754 | 48 156 | 48 156 | 48 156 | 1 402 |

| изменение, т.р. | 1 402 | x | |||||

| изменение, % | 2.999 | x | |||||

| удельный вес, % | 2.084 | 2.307 | 1.933 | 1.719 | 1.936 | -0.148 | |

| Добавочный капитал (без переоценки) (с.1350) | значение, т.р. | 498 785 | 579 738 | 608 013 | 569 878 | 579 985 | 81 200 |

| изменение, т.р. | 80 953 | 28 275 | -38 135 | 10 107 | x | ||

| изменение, % | 16.23 | 4.877 | -6.272 | 1.774 | x | ||

| удельный вес, % | 22.228 | 28.606 | 24.404 | 20.345 | 23.314 | 1.085 | |

| Резервный капитал (с.1360) | значение, т.р. | 2 338 | 2 338 | 2 338 | 2 338 | 2 338 | 0 |

| удельный вес, % | 0.104 | 0.115 | 0.094 | 0.083 | 0.094 | -0.01 | |

| Нераспределенная прибыль (непокрытый убыток) (с.1370) | значение, т.р. | 312 458 | 242 903 | 839 853 | 122 | 256 365 | -56 093 |

| изменение, т.р. | -69 555 | 596 950 | -839 731 | 256 243 | x | ||

| изменение, % | -22.261 | 245.757 | -99.985 | 210 035.246 | x | ||

| удельный вес, % | 13.925 | 11.986 | 33.71 | 0.004 | 10.305 | -3.62 | |

| ИТОГО КАПИТАЛ И РЕЗЕРВЫ (с.1300) | значение, т.р. | 860 335 | 871 733 | 1 498 360 | 620 494 | 886 844 | 26 509 |

| изменение, т.р. | 11 398 | 626 627 | -877 866 | 266 350 | x | ||

| изменение, % | 1.325 | 71.883 | -58.588 | 42.925 | x | ||

| удельный вес, % | 38.341 | 43.014 | 60.141 | 22.152 | 35.648 | -2.693 | |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||||

| Отложенные налоговые обязательства (с.1420) | значение, т.р. | 20 170 | 20 170 | 20 933 | 20 933 | 20 933 | 763 |

| изменение, т.р. | 763 | x | |||||

| изменение, % | 3.783 | x | |||||

| удельный вес, % | 0.899 | 0.995 | 0.84 | 0.747 | 0.841 | -0.057 | |

| ИТОГО ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА (с.1400) | значение, т.р. | 20 170 | 20 170 | 20 933 | 20 933 | 20 933 | 763 |

| изменение, т.р. | 763 | x | |||||

| изменение, % | 3.783 | x | |||||

| удельный вес, % | 0.899 | 0.995 | 0.84 | 0.747 | 0.841 | -0.057 | |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||||

| Заемные средства (с.1510) | значение, т.р. | 289 370 | 289 370 | -289 370 | |||

| изменение, т.р. | -289 370 | x | |||||

| изменение, % | -100 | x | |||||

| удельный вес, % | 12.896 | 14.278 | -12.896 | ||||

| Кредиторская задолженность (с.1520) | значение, т.р. | 965 252 | 809 613 | 907 014 | 2 116 324 | 1 414 327 | 449 075 |

| изменение, т.р. | -155 639 | 97 401 | 1 209 310 | -701 997 | x | ||

| изменение, % | -16.124 | 12.031 | 133.329 | -33.171 | x | ||

| удельный вес, % | 43.017 | 39.949 | 36.406 | 75.555 | 56.852 | 13.835 | |

| Доходы будущих периодов (с.1530) | значение, т.р. | 1 732 | 1 692 | 2 289 | 1 056 | -1 732 | |

| изменение, т.р. | -40 | 597 | -1 233 | -1 056 | x | ||

| изменение, % | -2.309 | 35.284 | -53.866 | -100 | x | ||

| удельный вес, % | 0.077 | 0.083 | 0.092 | 0.038 | -0.077 | ||

| Резервы предстоящих расходов и под условные обязательства (с.1540) | значение, т.р. | 98 682 | 28 682 | 56 550 | 33 258 | 66 987 | -31 695 |

| изменение, т.р. | -70 000 | 27 868 | -23 292 | 33 729 | x | ||

| изменение, % | -70.935 | 97.162 | -41.188 | 101.416 | x | ||

| удельный вес, % | 4.398 | 1.415 | 2.27 | 1.187 | 2.693 | -1.705 | |

| Прочие краткосрочные пассивы (с.1550) | значение, т.р. | 8 364 | 5 371 | 6 254 | 8 987 | 98 658 | 90 294 |

| изменение, т.р. | -2 993 | 883 | 2 733 | 89 671 | x | ||

| изменение, % | -35.784 | 16.44 | 43.7 | 997.786 | x | ||

| удельный вес, % | 0.373 | 0.265 | 0.251 | 0.321 | 3.966 | 3.593 | |

| ИТОГО КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА (с.1500) | значение, т.р. | 1 363 400 | 1 134 728 | 972 107 | 2 159 625 | 1 579 972 | 216 572 |

| изменение, т.р. | -228 672 | -162 621 | 1 187 518 | -579 653 | x | ||

| изменение, % | -16.772 | -14.331 | 122.159 | -26.84 | x | ||

| удельный вес, % | 60.76 | 55.991 | 39.019 | 77.1 | 63.51 | 2.75 | |

| БАЛАНС (с.1700) | значение, т.р. | 2 243 905 | 2 026 631 | 2 491 400 | 2 801 052 | 2 487 749 | 243 844 |

| изменение, т.р. | -217 274 | 464 769 | 309 652 | -313 303 | x | ||

| изменение, % | -9.683 | 22.933 | 12.429 | -11.185 | x | ||

| удельный вес, % | 100 | 100 | 100 | 100 | 100 | 0 | |

Примечание: в таблице удельный вес приведен в % к показателю "Баланс"

Анализ пассивов проводится в целях выявления внутрихозяйственных резервов обеспечения восстановления платежеспособности, выявления обязательств, которые могут быть оспорены или прекращены, выявления возможности проведения реструктуризации сроков выполнения обязательств.

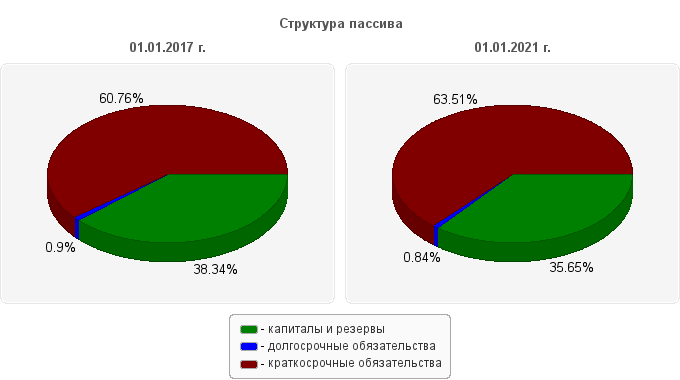

|

Как видно из приведенной диаграммы, пассив баланса по состоянию на 01.01.2021 г. состоит из капитала и резервов, долгосрочных обязательств, краткосрочных обязательств. При этом собственный капитал составляет 35.65% от общей стоимости источников имущества организации, долгосрочные обязательства находятся на уровне 0.84% от стоимости имущества, удельный вес краткосрочных обязательств равен 63.51%.

В конце анализируемого периода в составе собственного капитала предприятия выделяется уставный капитал, резервный капитал, нераспределенная прибыль.

Уставный капитал организации за исследуемый период возрос на 1 402 тыс. руб. и составил 48 156 тыс. руб. В структуре баланса присутствует резервный капитал в сумме 2 338 тыс. руб. Как на начало, так и на конец исследуемого периода в балансе предприятия присутствует нераспределенная прибыль. Однако ее уровень снизился на 56 093 тыс. руб. и составил 256 365 тыс. руб.

Долгосрочные обязательства, достигая своего максимума в сумме 20 933 тыс. руб. к 01.01.2019 года возрастают к концу периода по сравнению с уровнем на 01.01.2017 года на 763 тыс. руб. и составляют 20 933 тыс. руб. или 103.8 % от первоначального уровня. В структуре долгосрочных обязательств на начало периода присутствуют отложенные налоговые обязательства. В конце периода долгосрочные обязательства состоят из отложенных налоговых обязательств.

По строке 1510 баланса (Краткосрочные заемные обязательства) – сумма заемных средств на 01.01.2021 года сократилась по сравнению с положением на 01.01.2017 года на 289 370 тыс. руб. и составила 0 тыс. руб.

Сумма кредиторской задолженности на 01.01.2021 года возросла по сравнению с положением на 01.01.2017 года на 449 075 тыс. руб. и составила 1 414 327 тыс. руб. Значительное увеличение кредиторской задолженности на 1 209 310 тыс. руб. произошло в период с 01.01.2019 года по 01.01.2020 года. Наблюдается высокий удельный вес кредиторской задолженности. По состоянию на 01.01.2017 года ее сумма составляет 43% общей стоимости имущества предприятия, а на 01.01.2021 года - 56.9%.

Возможность проверить обоснованность обязательств, в том числе обоснованность задолженности по обязательным платежам, отсутствует из-за недостаточности документов, подтверждающих обоснованность обязательств.

В структуре пассива баланса по состоянию на конец исследуемого периода присутствуют также резервы предстоящих расходов, прочие краткосрочные обязательства.

| п/н | Наименование | Место нахождения (адрес) | Сумма требования, руб. | Основание | Очеред- ность |

| 1 | ООО "САН" 6123556813 | г. Ростов-на Дону, ул. Мира, 64 | 125000 - основной долг 30000 - неустойка 3500 - госпошлина | Определение АС КК от 20.07. 2016г по делу№ А32-37178/2016-15/88-Б-4-УТ | 4 |

| 2 | ООО "Промэко" 2312521235 | г. Краснодар, ул. Жлобы, 52 | 500000 - основной долг | Определение АС КК от 23.08.2016г по делу№ А32-37178/2016 -15/98-83-УТ | 4 |

| ИТОГО | 658500 | ||||