Прогнозирование темпа прироста компании на основе коэффициента реинвестиций, маржи прибыли и оборачиваемости капитала*

Сергей Николаевич Яшин a*,

Юрий Васильевич Трифонов b,

Егор Викторович Кошелевc

a доктор экономических наук, профессор,

заведующий кафедрой менеджмента и государственного управления,

Нижегородский государственный университет им. Н.И. Лобачевского,

Нижний Новгород, Российская Федерация

b доктор экономических наук, профессор,

заведующий кафедрой информационных технологий

и инструментальных методов в экономике,

Нижегородский государственный университет им. Н.И. Лобачевского,

Нижний Новгород, Российская Федерация

c кандидат экономических наук,

доцент кафедры менеджмента и государственного управления,

Нижегородский государственный университет им. Н.И. Лобачевского,

Нижний Новгород, Российская Федерация

* Ответственный автор

Финансы и кредит

№1 2016

* Статья подготовлена при финансовой поддержке РГНФ. Грант № 15-02-00102 а.

Аннотация

Предмет. Инвесторы, вкладывающие свои деньги в развитие той или иной компании, оценивают перспективность своих инвестиций исходя в первую очередь из соображений доходности и риска, поэтому важно наиболее достоверно оценить перспективы будущего роста компании с разделением его на несколько этапов.

Цели. В статье оценивается темп прироста компании в целях использования его для расчета мультипликаторов прибыли, балансовой стоимости и выручки.

Методология. В случае исторических оценок темп роста фирмы является экзогенной переменной, влияющей на ценность, но он стоит отдельно от операционных характеристик фирмы. Предлагается способ включения роста в ценность фирмы, который заключается в придании ему эндогенного характера, то есть необходимо превратить его в функцию объема реинвестирования фирмы в будущий рост и качества этих реинвестиций. Для этого используется модель оценки прироста нераспределенной прибыли. Важно при этом выяснить, какую модель роста компании логичнее использовать для прогнозирования темпа прироста фирмы - однофазную или двухфазную.

Результаты. Однофазная модель роста компании может привести к серьезным искажениям в прогнозировании темпа ее прироста. Если данный темп существенно превышает темп прироста ВВП страны, необходимо выяснить, как он изменится в будущем, а именно, когда примерно компания выйдет на постоянный темп прироста и каким он при этом будет. Кроме того, средние балансовые оценки более реально отражают истинную балансовую стоимость имущества фирмы. Если краткосрочные обязательства не исключать из балансовой стоимости капитала, то это может привести к заниженным оценкам мультипликаторов. Таким образом, уточненная по трем перечисленным пунктам двухфазная модель роста компании позволяет получить более достоверные результаты.

Выводы. Полученные выводы могут быть полезны финансовым аналитикам в целях прогнозирования роста компаний, что позволит вычислять теоретические значения мультипликаторов и сравнивать их с рыночными значениями.

Каждая фирма переживает в процессе своего индивидуального развития этапы экономического подъема и спада. Для многих фирм данные подъемы и спады могут иметь циклический характер, который обусловлен зависимостью индивидуальных финансовых результатов деятельности от изменений в развитии экономики страны. Кроме того, в ряде случаев может также наблюдаться зависимость от глобальных изменений, обусловленных финансово-экономическими кризисами.

Помимо указанных внешних параметров воздействия на успешность деятельности компании, следует учитывать также возраст и перспективность ее бизнеса [1]. Здесь имеется в виду жизненный цикл выпускаемого продукта. Зачастую молодые компании развиваются в первые годы своей деятельности с аномально высокими темпами роста [2] до тех пор, пока новые технологии не возьмут на вооружение конкуренты, а рынок в свою очередь не будет достаточно насыщен продукцией фирмы, которая в недавнем прошлом была революционно новой и перспективной [3].

Во всех этих случаях инвесторы, вкладывающие деньги в развитие той или иной компании прежде всего посредством покупки ее акций, оценивают перспективность своих инвестиций исходя из соображений доходности и риска [4]. В таком контексте важно как можно более достоверно оценить перспективы будущего роста компании с разделением его, возможно, на несколько этапов. Подобное разбиение повышает точность оценки, поскольку больше соответствует реальному процессу развития компаний [5].

Решая задачу прогнозирования темпа прироста компании g, аналитик сначала рассматривает во взаимосвязи два вопроса.

- С какой целью вычисляется темп прироста фирмы?

- Что конкретно следует понимать под темпом прироста фирмы?

В теории финансов существует три основных подхода к оценке темпа прироста компании маржинальным инвестором: (1) исторический темп прироста доходов и дивидендов, (2) модель оценки прироста нераспределенной прибыли и (3) прогнозирование аналитиками темпа прироста доходов и дивидендов [6-8].

Все эти три подхода применимы к разным целям оценки. Мы же конкретизируем задачу таким образом, что будем оценивать темп прироста g в целях использования его для расчета мультипликаторов прибыли PE, балансовой стоимости PBV и выручки PS или VS. Мультипликаторы достаточно эффективны для оценки стоимости бизнеса компании, так как они представляют собой ее относительные рыночные стоимости. Кроме того, сравнение теоретически рассчитанных мультипликаторов с фактическими рыночными позволяет инвестору выяснить, является ли в настоящий момент конкретная фирма недооцененной или переоцененной на фондовом рынке. А это в свою очередь существенно помогает при принятии решения о целесообразности инвестирования в фирму.

Предлагаем рассмотреть подробнее первые два подхода к оценке темпа g, то есть исторический темп прироста доходов и дивидендов и модель оценки прироста нераспределенной прибыли.

1. Исторический темп прироста доходов и дивидендов. Классическое уравнение роста дивидендов [9-10] имеет следующий вид:

где P0 - справедливая текущая рыночная цена одной акции компании, руб.;

D0 - последний выплаченный дивиденд на одну акцию, руб.;

ke - компонентная стоимость собственного капитала компании, %.

Как пишет по этому поводу известный финансовый аналитик Джулиан Рош [9], согласно данной теории модель нормального роста позволяет определить приблизительную оценку большинства обычных акций, к тому же она проста в применении. Но как быть с компаниями вроде Microsoft и Intel (или много лет назад с IBM, или очень много лет назад с Polaroid)? Как нам оценить их, ведь они растут быстрее, чем экономика в целом? А. Дамодаран считает, что в результате применения моделей дисконтирования дивидендов для оценки технологических компаний их стоимость существенно занижается. В качестве контраргумента профессор Илай Шварц (1970) утверждает, что ни одна компания не в состоянии расти быстрее, чем экономика, вечно. Иначе она сама станет экономикой. Даже феноменальный рост Microsoft может в конечном счете иссякнуть (возможно, после выпуска Windows 2098). Но рано или поздно это случится. Предположим, оцениваемая нами компания будет расти супертемпом gsв течение n лет, а затем темп ее роста сравняется с темпом роста экономики, то есть с нормальным gn, после чего неопределенно долгое время она будет расти именно так [9].

Темп прироста g логичнее всего рассчитывать на основе изменения показателя DPS (дивиденд на одну обыкновенную акцию). Это следует из самого принципа построения мультипликаторов, который заключается в использовании различных моделей оценки прироста будущих дивидендов. И хотя многие компании пытаются поддерживать темпы прироста дивидендов gDPS и чистой прибыли на одну обыкновенную акцию gEPSпримерно на одном уровне, на практике они могут существенно различаться. В этом случае некоторые авторы предлагают использовать gEPS в качестве темпа прироста компании, рекомендуя при этом в конкретной ситуации выбора руководствоваться здравым смыслом.

Основные практические методы вычисления исторических темпов g заключаются в использовании моментных данных и средних данных DPS или EPS.

1.1. Исторический темп прироста доходов и дивидендов (по моментным данным). Связываются две крайние величины - первая, то есть современная PV0, и последняя, то есть будущая FVn. Тогда можно найти темп прироста g:

Однако в этом случае игнорируются все промежуточные данные с года 1 до года n - 1.

1.2. Исторический темп прироста доходов и дивидендов (по средним данным). Для того чтобы смягчить эту проблему, используются усредненные данные. Например, для вычисления темпа прироста EPS рассматриваемой компании за период с года 0 до года n делается следующее:

- получаем среднее значение EPS за период с года 0 до года 2 и используем его в качестве значения за начальный год;

- аналогично получаем среднее значение EPS за период с года n - 2 до года n и используем его в качестве значения за последний год;

- вычисляем на основе этих данных темп прироста EPS.

Таким образом, для периода с года 1 до года n - 1 темп прироста EPS составит

2. Модель оценки прироста нераспределенной прибыли. В случае исторических оценок рост фирмы является экзогенной переменной, влияющей на ценность, но он стоит отдельно от операционных характеристик фирмы. Мы предлагаем способ включения роста в ценность фирмы, и этот способ заключается в придании росту эндогенного характера, то есть необходимо превратить его в функцию объема реинвестирования фирмы в будущий рост и качества этих реинвестиций [11].

Классической формой записи модели оценки прироста нераспределенной прибыли является выражение:

g = RIR * ROE = RIR * EPS / BV = (EPS − DPS) / EPS * (EPS / S) * (S / BV),

где RIR - коэффициент нераспределенной прибыли (коэффициент реинвестиций);

ROE - рентабельность (доходность) собственного капитала, %;

EPS - чистая прибыль на одну обыкновенную акцию, руб.;

BV - балансовая стоимость одной обыкновенной акции, руб.;

DPS - дивиденд на одну обыкновенную акцию, руб.;

S - выручка на одну обыкновенную акцию, руб.;

EPS / S - маржа чистой прибыли;

S / BV - выручка на одну обыкновенную акцию / балансовая стоимость одной обыкновенной акции.

Однако, анализируя данные EPS, можно получить отрицательное значение исторического значения gEPS, что в реальности может не соответствовать действительности, за исключением, например, случая фирмы - потенциального банкрота. Таким образом, EPS - ненадежный показатель для получения темпа прироста компании. Поэтому перейдем к несколько другой форме модели оценки прироста нераспределенной прибыли:

g = RIR * ROC = RIR * EBIT*(1 - T) / BVC = NI * ∑DPS / NI * EBIT*(1 - T) / NS * NS / BVC, (3)

где ROC - рентабельность всего капитала, %;

EBIT - прибыль до выплаты процентов и налогов из прибыли (операционная прибыль), %;

T - ставка налога на прибыль, %;

BVC - балансовая стоимость капитала фирмы, руб.;

NI - чистая прибыль, руб.;

∑DPS - общая сумма дивидендов по обыкновенным акциям, руб.;

NS - вся выручка фирмы, руб.;

EBIT (1 - T) / NS - маржа операционной прибыли после налогов;

NS / BVC - вся выручка / балансовая стоимость всего капитала фирмы (оборачиваемость капитала).

Наконец, важно определить, какую модель роста компании логичнее использовать для прогнозирования темпа g - однофазную, двухфазную или трехфазную. Однофазные модели используются для оценки компаний со стабильными темпами роста, которые при этом не превышают темпов роста национальной экономики. Трехфазные модели - наиболее распространенные в фундаментальном анализе. Они подразумевают три фазы роста компании: стадию роста, переходный период и стадию зрелости. Для расчета теоретических значений мультипликаторов чаще используются двухфазные модели, подразумевающие период быстрого роста и стабильную фазу.

В качестве иллюстрации прогнозирования темпа рассмотрим ОАО «ГАЗ». Проанализируем данные МСФО ОАО «ГАЗ» за 10 лет - с 2005 по 2014 г. В представленной отчетности указаны годовые значения EPS, однако подобных данных о DPS нет. Дело в том, что ОАО «ГАЗ» почти каждый год в течение 10 лет начисляло дивиденды по обыкновенным акциям, но выплачивало их далеко не сразу. Задержки достигали нескольких лет. В результате образовывалась задолженность по дивидендам. В связи этим брать данные о фактически выплаченных дивидендах нецелесообразно, потому что это существенно исказит годовые темпы прироста компании. Тогда рассчитаем дивиденд на одну обыкновенную акцию DPS самостоятельно в табл. 1, разделив общую сумму дивидендов по обыкновенным акциям ∑DPS на фактическое число этих акций NS. Также для сравнения представим в этой же таблице значения EPS.

Таблица 1. Расчет DPS и данные EPS ОАО «ГАЗ» за 10 лет

| Показатель | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 |

| ∑ DPS, тыс. руб. | 450 114 | 671 815 | 743 078 | 691 137 | - | 62 476 | 9 993 | 45 570 | 17 857 | 10 456 |

| NS, шт. | 13 131 836 | 14 947 355 | 15 439 168 | 15 439 168 | 15 439 168 | 15 439 168 | 15 439 168 | 18 520 260 | 18 520 260 | 18 520 260 |

| DPS, руб. | 34,28 | 44,95 | 48,13 | 44,77 | - | 4,05 | 0,65 | 2,46 | 0,96 | 0,56 |

| EPS, руб. | 127 | 280 | 391 | -1 780 | -610 | 106,68 | 490,12 | 481,32 | 190,44 | -108,72 |

Источник: ОАО «Группа ГАЗ». URL: http://gazgroup.ru

Исторический темп прироста доходов и дивидендов (по моментным данным). Связываются две крайние величины. Так, для DPS верно, что

PV2005 = 34,28, FV2004 = 0,56.

Тогда согласно формуле (1) можно найти темп прироста DPS:

gDPS = [0,56 / 34,28]1/9 − 1 = −0,366917.

Аналогично находится темп прироста EPS:

gEPS = -4,86%.

Однако в этом случае игнорируются данные за период с 2006 по 2013 г.

Для того чтобы смягчить эту проблему, используются усредненные данные. Согласно формуле (2) для периода с 2006 по 2013 г. темп прироста DPS составит

gDPS = [((2,46 + 0,96 + 0,56)/3) / ((34,28 + 44,95 + 48,13)/3)]1/7 - 1 = 0,390493.

Аналогично находится темп прироста EPS:

gEPS = -4,86%.

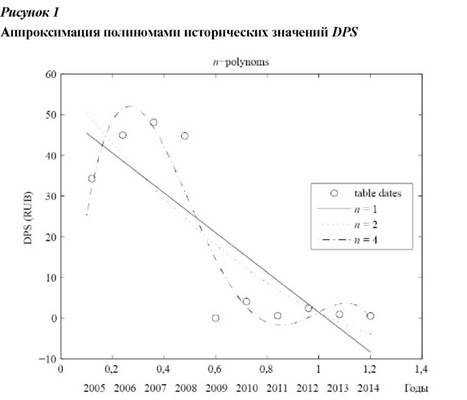

Есть и более точные методы, например, аппроксимация полиномами. Так, для DPS в пакете Matlab [12] можно получить график, представленный на рис. 1. Аналогично можно получить график для EPS, показанный на рис. 2.

Соответствующие степени полиномов на обоих рисунках выбраны не случайно. 1-я степень соответствует линейной регрессии, которая наиболее часто используется в прогнозировании как самая простая для построения. Однако она не отражает возможности будущих изменений прогнозируемого показателя. Для решения этой проблемы строятся полиномы более высоких степеней. Так, 2-я степень полинома соответствует параболе, по которой можно увидеть, как в будущем изменится исследуемый показатель -расти или уменьшаться. Совместный анализ полиномов 1-й и 2-й степеней может дать будущие пессимистичные и оптимистичные оценки [13]. Однако и этого мало для достоверного анализа. Отслеживая реальную динамику колебаний, мы можем выбрать ту степень полинома, которая наиболее соответствует, по нашему мнению, действительности. Но и этого недостаточно, потому что выбранный таким образом полином показывает будущую динамику показателя однозначно, хотя в реальности все не так просто.

На рис. 1 динамика DPS определяется более или менее однозначно, а именно показатель уменьшается. Об этом свидетельствуют полиномы всех трех построенных степеней. При этом оба метода вычисления исторического gDPS - по моментным данным и по средним данным - дают нам примерно одно и то же отрицательное значение. Сложнее обстоит дело с темпом gEPS. На рис. 2 видно, что согласно полиному 4-й степени EPS должна в ближайшей перспективе падать. Однако долгосрочная динамика согласно полиномам 1-й и 2-й степеней свидетельствует как раз об обратном - в долгосрочной перспективе EPS будет расти. Причем парабола для EPS так же выпуклая вверх, как и для DPS.

Конечно, в этой ситуации самым простым способом решения проблемы прогноза gEPS было бы выбрать исторический темп по средним данным, то есть gEPS = -4,86%. Однако это стало бы серьезной ошибкой, поскольку хотя графики на рис. 1 говорят о том, что темп прироста компании отрицательный, на рис. 2 видно, что скорее всего это не так. В результате, предварительно оценивая долгосрочные перспективы, мы можем предположить согласно рис. 2, что темп прироста исследуемой компании все же положительный. Для того чтобы проверить это предположение и получить более или менее точное значение g, откажемся от классических методов прогноза и перейдем к фундаментальному анализу темпа g.

Рассмотрим модель оценки прироста нераспределенной прибыли. Для исследуемой компании данные за 10 лет, необходимые для расчета темпа g по годам, представлены в табл. 2. Кроме того, в последней строке таблицы посчитан темп g по формуле (3).

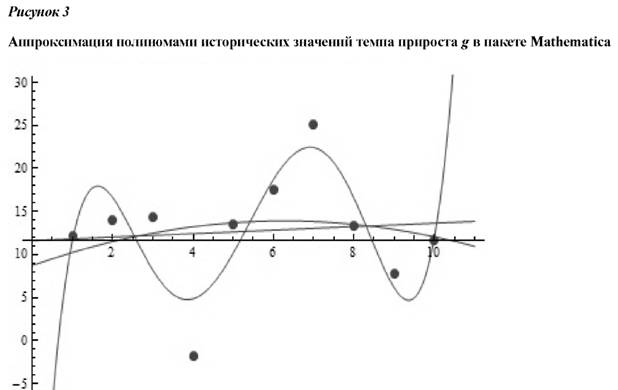

Имея данные о годовых темпах g за 10 лет, можно аппроксимировать их полиномами соответствующих степеней. В пакете Mathematica [14, 15] получается график, представленный на рис. 3.

По нему видно, что темп прироста компании g все-таки положительный. Однако теперь возникает вопрос, как он будет изменяться в будущем. Хотя в краткосрочной перспективе полином 5-й степени прогнозирует значительный рост g, полиномы 1-й и 2-й степени свидетельствуют о незначительном изменении g в долгосрочной перспективе. Кроме того, оба полинома, и в особенности линейная регрессия, говорят о том, что темп прироста компании почти стабилен. Тогда принимаем эту гипотезу за основу для прогнозировании будущего темпа g, а именно утверждаем, что компания будет развиваться со стабильным темпом прироста.

Для того чтобы вычислить стабильный темп прироста компании, необходимо рассчитать его среднее значение за 10 лет. Это можно сделать, рассчитав крайние точки на графике функции того или иного полинома, который берется за основу прогноза. Используя функцию линейной регрессии, можно вычислить крайние значения темпа g для 2005 и 2014 гг. Они составят соответственно 11,86 и 13,68%. Тогда среднее значение g будет равно 12,77%. Это и есть искомый постоянный темп прироста ОАО «ГАЗ» для случая однофазной модели роста компании.

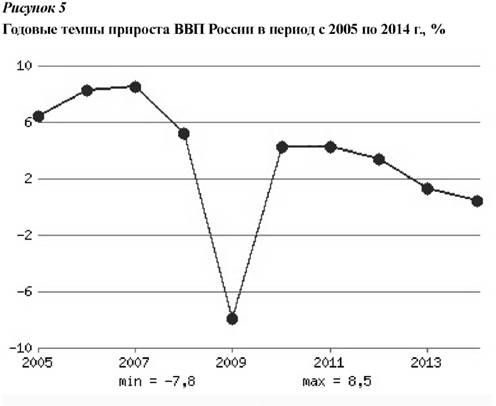

Однако однофазная модель роста компании может привести к серьезным искажениям в прогнозировании темпа g. Если он существенно превышает темп прироста ВВП страны, необходимо выяснить, как он изменится в будущем, когда примерно компания выйдет на постоянный темп прироста и каким он при этом будет. Кроме того, средние балансовые оценки более реально отражают истинную балансовую стоимость имущества фирмы по сравнению с моментными оценками. Наконец, если краткосрочные обязательства не исключать из балансовой стоимости капитала, то это может привести к заниженным оценкам мультипликаторов. Таким образом, уточненная по трем перечисленным пунктам двухфазная модель роста компании должна давать более достоверные результаты по сравнению с однофазной моделью.

Для перехода к уточненной двухфазной модели роста компании изменим прежние данные балансовой стоимости капитала табл. 2 на новые данные среднегодовых значений балансовой стоимости капитала без краткосрочных обязательств (BVC) в табл. 3. Также в последней строке табл. 3 рассчитаем уточненные годовые темпы g, которые тоже получаются согласно модели оценки прироста нераспределенной прибыли (формула 3).

Таблица 2. Расчет темпа g по годам для ОАО «ГАЗ» по модели оценки прироста нераспределенной прибыли

| Показатель | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 |

| NI, тыс. руб. | 3 086 697 | 6 003 130 | 7 259 702 | -30 534 645 | -10 655 543 | 2 118 436 | 8 500 499 | 8750818 | 4 001 442 | -2 099 217 |

| ∑ DPS, тыс. руб. | 450 114 | 671 815 | 743 078 | 691 137 | 0 | 62 476 | 9 993 | 45 570 | 17 857 | 10 456 |

| EBIT, тыс. | 8 879 659 | 11 789 599 | 15 362 924 | -1 468 837 | 7 618 596 | 10 179 742 | 18 140 148 | 12 144 953 | 9 005 077 | 14 747 100 |

| T, % | 24 | 24 | 24 | 24 | 20 | 20 | 20 | 20 | 20 | 20 |

| NS, тыс. руб. | 94 584 430 | 118 793 370 | 152 694 716 | 143 056 070 | 65 773 141 | 96 720 797 | 132 444 824 | 126 951 631 | 143 359 667 | 240119 993 |

| BVC, тыс. руб. | 47 584 999 | 56 928 927 | 73 094 987 | 63 914 559 | 45 148 873 | 45 158 976 | 57 800 619 | 72 471 978 | 91 065 440 | 101 195 492 |

| g, % | 12,11 | 13,98 | 14,34 | -1,79 | 13,5 | 17,5 | 25,08 | 13,34 | 7,88 | 11,72 |

Источник: ОАО «Группа ГАЗ». URL: http://gazgroup.ru

Таблица 3. Расчет уточненного темпа g по годам для ОАО «ГАЗ» по модели оценки прироста нераспределенной прибыли

| Показатель | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 |

| BVC, тыс. руб. | 15 849 268 | 25 574 740 | 27 822 203 | 12 110 859 | -48 472 482 | -21 683 501 | 23 011 704 | 35 740 362 | 27 543 838 | 9 627 817 |

| g, % | 36,37 | 31,11 | 37,67 | -9,43 | -12,57 | -36,45 | 62,99 | 27,05 | 26,04 | 123,15 |

Источник: ОАО «Группа ГАЗ». URL: http://gazgroup.ru

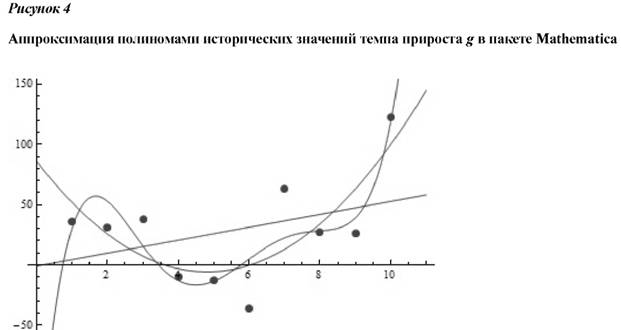

Динамику полученных исторических темпов можно аппроксимировать полиномами соответствующих степеней. Это можно сделать, например, в пакете Mathematica [16, 17], где текст программы подразумевает также построение выбранных полиномов (рис. 4).

Примечание: по горизонтальной оси на получающемся в пакете графике откладываются годы с 2005 по 2014 г., по вертикальной - годовые значения темпа прироста g в %.

Используя функцию линейной регрессии, можно вычислить крайние значения темпа g для 2005 и 2014 гг. Они составят соответственно 4,43 и 52,75%. Тогда среднее значение g составит 28,59%.

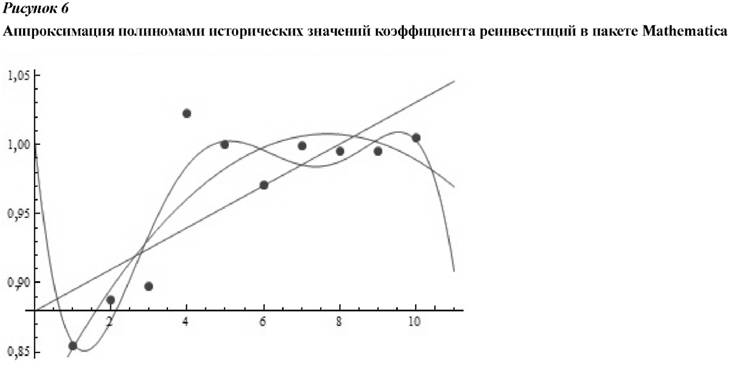

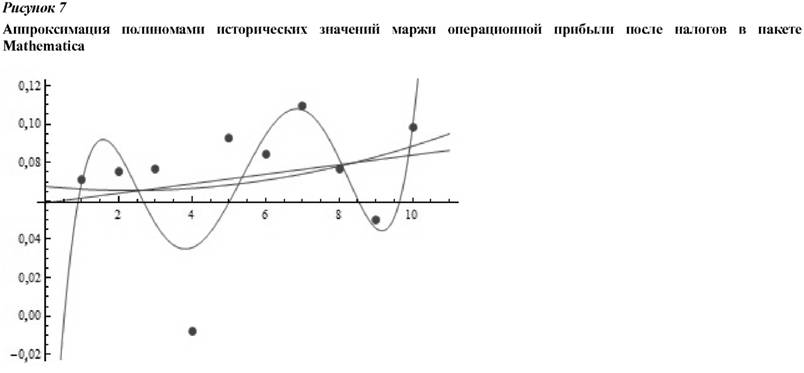

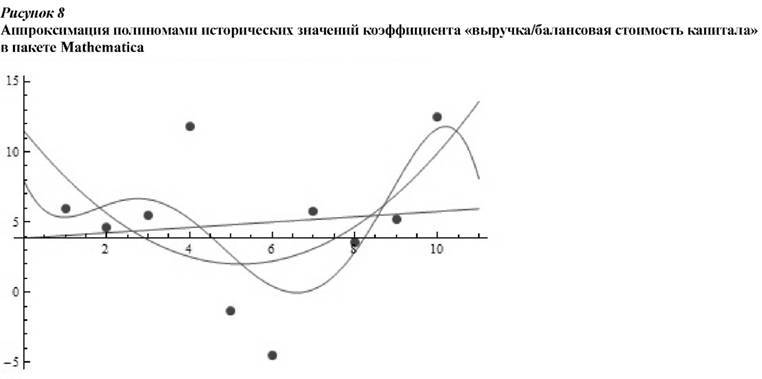

Таким образом, мы получили аномально высокий темп прироста компании, причем все три полинома предсказывают в дальнейшем его увеличение. Поскольку темп g существенно превышает темпы прироста ВВП страны (рис. 5), необходимо выяснить, как он изменится в будущем, а именно, когда примерно компания выйдет на постоянный темп g и каким он при этом будет. В этом нам поможет разложение фундаментальной переменной g на детерминанты согласно модели оценки прироста нераспределенной прибыли (3). Ежегодные изменения этих детерминант вычислим в табл. 4, а на рис. 6-8 покажем их аппроксимацию полиномами в пакете Mathematica [16, 17].

Таблица 4. Значения коэффициента реинвестиций, маржи операционной прибыли после налогов и коэффициента «выручка / балансовая стоимость капитала» по годам

| Показатель | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 |

| RIR | 0,854176 | 0,888089 | 0,897643 | 1,022635 | 1 | 0,970508 | 0,998824 | 0,994792 | 0,995537 | 1,004981 |

| EBIT (1-T) / NS | 0,071349 | 0,075426 | 0,076465 | -0,007803 | 0,092665 | 0,084199 | 0,109571 | 0,076533 | 0,050252 | 0,098319 |

| NS / BVC | 5,967748 | 4,644949 | 5,488232 | 11,812215 | -1,356917 | -4,460571 | 5,755542 | 3,552052 | 5,204766 | 12,463227 |

Сгладить высокое значение и рост будущего темпа g можно с помощью выбора снижения коэффициента реинвестиций RIR по параболе, принимая при этом средними значения маржи прибыли EBIT (1 - T) / NS и коэффициента NS / BVC. Средние значения можно получить из уравнений линейной регрессии. Они составят соответственно 0,072698 и 4,907128.

Уменьшение доли реинвестиций RIR, действительно, на практике приводит к уменьшению темпов прироста компании и выходу в конечном счете на постоянный прирост. Его ожидаемое значение согласно модели (3) в 23-м году составит

g23 = RIR23 * EBIT (1 − T ) / BVC * NS / BVC = 0,192551 * 0,072698 * 4,907128 = 0,06869 (6,87%).

На наш взгляд, это наиболее адекватный постоянный темп прироста фирмы, так как он примерно соответствует динамике ВВП страны (рис. 5).

Примечание. По горизонтальной оси на получающемся в пакете графике откладываются годы с 2005 по 2014 г., по вертикальной - годовые значения темпа прироста g в %.

Примечание. По горизонтальной оси на получающемся в пакете графике откладываются годы с 2005 по 2014 г., по вертикальной - годовые значения коэффициента реинвестиций RIR.

Примечание. По горизонтальной оси на получающемся в пакете графике откладываются годы с 2005 по 2014 г., по вертикальной - годовые значения маржи операционной прибыли после налогов (EBIT (1-T) / NS).

Примечание. По горизонтальной оси на получающемся в пакете графике откладываются годы с 2005 по 2014 г., по вертикальной - годовые значения коэффициента «выручка / балансовая стоимость капитала» (NS / BVC).

Таким образом, получили, что на протяжении ближайших 13 лет компания будет расти с аномальным средним темпом g = -28,59%, а по истечении этого срока выйдет на постоянный темп прироста g13 = 6,87%.

В результате проведенного исследования можно сделать некоторые выводы.

- Решая задачу прогнозирования темпа прироста компании g, аналитик рассматривает во взаимосвязи два вопроса: 1) с какой конкретной целью вычисляется темп прироста фирмы и 2) что конкретно следует понимать под темпом прироста фирмы. Мы же конкретизировали задачу таким образом, что оценивали темп прироста g с целью использовать его для расчета мультипликаторов прибыли PE, балансовой стоимости PBV и выручки PS или VS.

- В теории финансов существует три основных подхода к оценке темпа прироста компании g маржинальным инвестором: 1) исторический темп прироста доходов и дивидендов; 2) модель оценки прироста нераспределенной прибыли; 3) прогнозирование аналитиками темпа прироста доходов и дивидендов. Все эти три подхода применимы к разным целям оценки.

- Исторический темп прироста g логичнее всего рассчитывать на основе изменения показателя DPS (дивиденд на одну обыкновенную акцию). Это следует из самого принципа построения мультипликаторов, который заключается в использовании различных моделей оценки прироста будущих дивидендов. И хотя многие компании пытаются поддерживать темпы прироста дивидендов gDPS и чистой прибыли на одну обыкновенную акцию gEPS примерно на одном уровне, на практике они могут существенно различаться. В таком случае некоторые авторы предлагают использовать gEPS в качестве темпа прироста компании, рекомендуя при этом в конкретной ситуации выбора руководствоваться здравым смыслом.

- В случае исторических оценок рост фирмы является экзогенной переменной, влияющей на ценность, но он стоит отдельно от операционных характеристик фирмы. Мы предлагаем способ включения роста в ценность фирмы, который заключается в придании ему эндогенного характера, то есть необходимо превратить его в функцию объема реинвестирования фирмы в будущий рост и качества этих реинвестиций. Для этого используется модель оценки прироста нераспределенной прибыли.

- Важно определить, какую модель роста компании логичнее использовать для прогнозирования темпа g - однофазную, двухфазную или трехфазную. Однофазные модели используются для оценки компаний со стабильными темпами роста, которые при этом не превышают темпов роста национальной экономики. Трехфазные модели - наиболее распространенные в фундаментальном анализе. Они подразумевают три фазы роста компании: стадию роста, переходный период и стадию зрелости. Для расчета теоретических значений мультипликаторов чаще используются двухфазные модели, подразумевающие период быстрого роста и стабильную фазу.

- Однофазная модель роста компании может привести к серьезным искажениям в прогнозировании темпа g. Если он существенно превышает темп прироста ВВП страны, необходимо выяснить, как он изменится в будущем, когда примерно компания выйдет на постоянный темп прироста и каким он при этом будет. Кроме того, средние балансовые оценки более реально отражают истинную балансовую стоимость имущества фирмы по сравнению с моментными оценками. Наконец, если краткосрочные обязательства не исключать из балансовой стоимости капитала, то это может привести к заниженным оценкам мультипликаторов. Таким образом, уточненная по трем перечисленным пунктам двухфазная модель роста компании позволяет получить более достоверные результаты по сравнению с однофазной моделью.

Список литературы

1. Brosel G., Matschke M.J., Olbrich M. Valuation of entrepreneurial businesses // International journal of entrepreneurial venturing. 2012. Vol. 4. № 3. P. 239-256.

2. Achtenhagen L., Melander A., Rosengren A., StandoftA. High-growth firms and the use of formalised planning and control systems // International journal of management and decision making. 2014. Vol. 13. № 3. P. 266-285.

3. Gupta S., Lehmann D.R., Stuart J.A. Valuing customers // Journal of marketing research. 2004. Vol. XLI. P. 7-18.

4. Copertari L.F. Estimating the upper value of an assets portfolio // International journal of business and social science. 2015. Vol. 6. № 4 (1). P. 1-6.

5. Stampfl G., Prugl R., Osterloh V. An explorative model of business model scalability // International journal of product development. 2013. Vol. 18. № %. P. 226-248.

6. Крылов Т.А. Влияние инфраструктурных и макроэкономических факторов на увеличение темпов роста и числа «рождаемости» новых компаний // Российское предпринимательство. 2012. № 6. С. 94-102.

7. Птицын А. Особенности управления ростом компании с использованием IPO в России // Вестник Института экономики Российской академии наук. 2010. № 1. С. 354-360.

8. Паламарчук В.П. Алгоритм принятия стратегических решений, ориентированных на рост ценности компании // Экономические стратегии. 2008. Т. 10. № 8. С. 126-131.

9. Roche J. The Value of Nothing: Mastering Business Valuations. London: LES50NS (PUBLISHING) Limited, 2005.

10. Pappa A.A. Valuation study of Hellenic Telecommunications Organisation S.A // International journal of business innovation and research. 2015. Vol. 9. № 2. P. 188-209.

11. Буренин А.Н. Рынок ценных бумаг и производных финансовых инструментов. М.: 1 Федеративная Книготорговая Компания, 1998. 352 с.

12. Damodaran A. Valuing old tech, new tech and new economy companies. London: Financial Times Prentice Hall, 2001. 1601 p.

13. Yazdanfar D. The growth determinants among Swedish SMEs: evidence from firm-level data // International journal of business and globalization. 2011. Vol. 6. № 3/4. P. 313-328.

14. Ануфриев И.Е., Смирнов А.Б., Смирнова Е.Н. MATLAB 7. СПб.: БХВ-Петербург, 2005. 1104 с.

15. Yashin S.N., KoshelevE.V. Use of the modified Hurwitz method for developing a corporate innovative strategy // International journal of business and social science. 2012. Vol. 3. № 18. P. 53-68.

16. Дьяконов В.П. Mathematica 5/6/7. Полное руководство. М.: ДМК Пресс, 2010. 624 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ