Анализ дивидендной политики и инвестиционной привлекательности акций национальной корпорации

Т.А. Стоякина,

студентка,

О.Н. Гегечкори,

канд. экон. наук, доцент,

ФГБОУ ВО «Калининградский государственный

технический университет»

Вестник молодежной науки

2017

В статье проводится анализ дивидендной политики и инвестиционной привлекательности акций ГМК «Норильский никель», разрабатываются рекомендации по совершенствованию дивидендной политики данной организации путем повышения инвестиционной привлекательности акций.

Для осуществления эффективной деятельности в рамках жесткого конкурентного пространства организации требуется следить за возникающими тенденциями на рынках сбыта, постоянно развиваться, быстро подстраиваться под резко изменяющиеся условия внешней и внутренней среды, максимально удовлетворять запросы потребителей, предлагая современные и качественные товары и услуги. Для реализации данных мероприятий требуется приток регулярных инвестиций [1].

Таким образом, актуальность темы работы обусловлена необходимостью и важностью повышения инвестиционной привлекательности акций организации, так как его результатом является изменение капитала организации, что непосредственно оказывает влияние на ее конкурентную позицию на рынке.

В данной статье будет рассмотрено привлечение инвестиций посредством выпуска акций ГМК «Норильский никель».

Цель работы - исследовать инвестиционную привлекательность ГМК «Норильский никель» в современных условиях и разработать рекомендации по ее улучшению.

Объектом исследования является ГМК «Норильский никель», предметом - акции данной организации и их инвестиционная привлекательность.

ГМК «Норильский никель» (далее - Группа) - это один из крупнейших в мире производителей никеля, палладия, платины и меди. Основными видами деятельности являются поиск, разведка, добыча, обогащение и переработка полезных ископаемых, а также производство, маркетинг и реализация цветных и драгоценных металлов.

Для привлечения инвестиций на фондовом рынке и поиска крупных инвесторов Группа придерживается следующих стратегических приоритетов развития организации [2]:

- обеспечение открытости, дебюрократизации, конкуренции идей и проектов;

- прозрачность бизнеса;

- постоянный контроль финансовых потоков;

- создание адаптивной организации и привлечение первоклассного управленческого ресурса для реализации рыночных возможностей;

- развитие организационных навыков работы с внешними партнерами для привлечения лучших компетенций.

Проводя оценку дивидендной политики Группы, следует отметить, что в России акции Группы допущены к торгам на Московской и Санкт-Петербургской биржах. Американские депозитарные расписки (АДР) на акции допущены к торгам на внебиржевом рынке США, в системе электронных торгов внебиржевых секций Лондонской и Берлинской фондовых бирж. В результате проведенного дробления с 19 февраля 2008 г. конвертация акций Группы в АДР осуществляется в соотношении - 1: 10.

В данной работе проведен анализ привлекательности обыкновенных акций Группы.

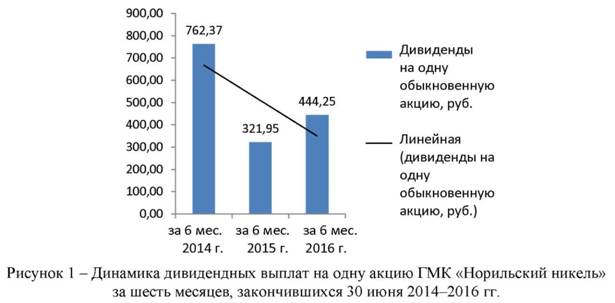

Оценка основных показателей, характеризующих дивидендную политику Группы, представлена в табл. 1 и на рис. 1.

Таблица 1 - Основные показатели дивидендной политики ГМК «Норильский никель» за шесть месяцев, закончившихся 30 июня 2014-2016 гг.

| Показатели | Значение показателя, млн.руб. | Динамика, +/- % | |||

| за 6 мес., зак. 30 июня 2016 г. | за 6 мес., зак. 30 июня 2015 г. | за 6 мес., зак. 30 июня 2014 г. | 2015 к 2014 | 2016 к 2015 | |

| Средневзв. кол-во выпущенных акций за период, шт. | 158245418 | 158245476 | 158238892 | 0,0042 | 0,0000 |

| Размер выплаченных дивидендов, млн. руб. | 70301 | 50947 | 120637 | -57,7682 | 37,9882 |

| Ставка дивиденда | 0,04 | 0,04 | 0,09 | -62,7068 | 26,8801 |

| Дивиденды на одну обыкновенную акцию, руб. | 444 | 322 | 762 | -57,7700 | 37,9883 |

| Чистая прибыль за период, млн. руб. | 222996 | 197606,49 | 205057,32 | -3,6335 | 12,8485 |

| Чистая прибыль с одной акции, руб. | 7566 | 7274,48 | 5087,17 | 42,9966 | 4,0050 |

| Дивидендная доходность, % | 5,87 | 4,43 | 14,99 | -70,4678 | 32,6747 |

Как видно из данных, представленных в табл. 1 и на рис. 1, величина дивидендов на одну акцию имеет тренд к снижению в период 2014-2016 гг. Необходимо отметить, что дивиденды в 2015 г. по сравнению с 2014 резко сократились на 57,8 %, а в 2016 г. выросли на 38,0 %. Анализируя основные показатели дивидендной политики Группы, можно сделать выводы о том, что 2015 г. для организации был переломным, поскольку резко сократились выплаты по обыкновенным акциям, а значит, основная часть прибыли пошла на покрытие расходов по выплатам по привилегированным акциям. Однако в 2016 г. можно увидеть рост дивидендных выплат.

В проводимом исследовании в качестве оценки инвестиционной привлекательности Группы выполнен анализ финансово-хозяйственной деятельности, который осуществлялся в двух основных направлениях: анализ финансового положения Группы, а также анализ эффективности деятельности за период с 2014 по 2016 финансовых годов (за шесть месяцев, закончившихся 30 июня соответствующего года). Все расчеты основаны на базе финансовой отчетности за указанный период. В первую очередь посмотрим на итоги функционирования, отраженные в табл. 2.

Таблица 2 - Основные показатели деятельности по отчетности ГМК «Норильский никель» за шесть месяцев, закончившихся 30 июня 2014-2016 гг.

| Показатели | Значение показателя, млн. руб. | Динамика, +/- % | |||

| за 6 мес., зак. 30 июня 2016 г. | за 6 мес., зак. 30 июня 2015 г. | за 6 мес., зак. 30 июня 2014 г. | 2015 к 2014 | 2016 к 2015 | |

| Собственный капитал | 212,821 | 267,559 | 326,537 | -18,06 | -20,46 |

| Выручка | 266,855 | 278,233 | 199,65 | 39,36 | -4,09 |

| Валовая прибыль | 133,534 | 158,749 | 95,27 | 66,63 | -15,88 |

| Прибыль от операционной деятельности | 105,032 | 135,837 | 71,006 | 91,30 | -22,68 |

| Прибыль от инвестиционной деятельности, нетто | 3,501 | 5,665 | 997 | -99,43 | -38,20 |

| Прибыль до налогообложения | 115,205 | 126,992 | 65,752 | 93,14 | -9,28 |

| Прибыль за период, причитающаяся: | 88,914 | 99,122 | 50,943 | 94,57 | -10,30 |

| Акционерам материнской компании | 89,277 | 99,393 | 50,813 | 95,61 | -10,18 |

| Держателям неконтролирующих долей | -363 | -271 | 130 | -308,46 | -33,95 |

| Прибыль на акцию | 88,914 | 99,122 | 50,943 | 94,57 | -10,30 |

| Базовая и разводненная прибыль на акцию, причитающаяся акционерам материнской компании (руб. на акцию) | 568,7 | 628,1 | 321,1 | 95,61 | -9,46 |

Для анализа финансовой устойчивости организации рассмотрена структура имущества и тех источников, которые его формируют. Привлекает внимание тот факт, что высока доля внеоборотных средств в активах: за рассматриваемый период варьируется от 57,2 до 62,1 %, при этом в денежном выражении данный показатель имеет тренд к снижению. Доля текущих активов в основном превышает 35 % по вышеуказанным периодам. Верхняя граница за рассматриваемый период составляет 42,8 % в 2016 г. Наибольший удельный вес в структуре совокупных активов на протяжении всего рассматриваемого времени имеют внеоборотные активы, что может отразиться на оборачиваемости средств компании.

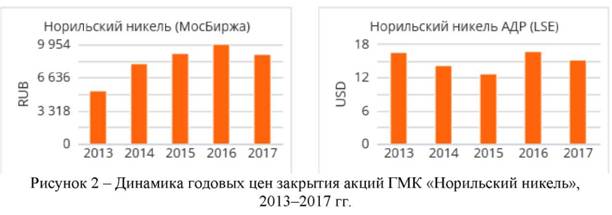

Анализируя привлекательность акций компании, нельзя обойти стороной динамику изменения цен акций Группы (рис. 2).

В табл. 3 представлен расчет основных показателей инвестиционной привлекательности акций Группы.

Таблица 3 - Показатели инвестиционной привлекательности акций ГМК «Норильский никель» за шесть месяцев, закончившихся 30 июня 2014-2016 гг.

| Показатели | За 6 мес., зак. 30 июня 2016 г. | За 6 мес., зак. 30 июня 2015 г. | За 6 мес., зак. 30 июня 2014 г. |

| Ставка дивиденда | 0,044643754 | 0,035185792 | 0,09434901 |

| Годовая цена закрытия, руб. | 9951 | 9150 | 8080 |

| Движение цены акции, % | 108,8 | 113,24 | 149,65 |

| Количество проданных акций за период, шт. | 29474126 | 27164327 | 40308691 |

| Прибыль за период, млн. руб. | 293297,0278 | 248553,5921 | 325694,2233 |

| Итого дивидендов за период, млн. руб. | 70301 | 50947,1 | 120636,9 |

| Чистая прибыль за период, млн. руб. | 222996,0278 | 197606,4921 | 205057,3233 |

| Примерная чистая прибыль с одной акции, руб. | 7565,823252 | 7274,485101 | 5087,173962 |

| Срок окупаемости акции, лет | 1,315256737 | 1,257820983 | 1,588308177 |

| Балансовая стоимость акции, руб. | 2385,176748 | 1875,514899 | 2992,826038 |

| Соотношение цена акции/балансовая стоимость | 4,172017864 | 4,878660258 | 2,699789395 |

| Средневзвешенное количество выпущенных акций за период, шт. | 158245418 | 158245476 | 158238892 |

| Объявленная прибыль организации, млн. руб. | 88,914 | 99,122 | 59,943 |

| EPS (величина прибыли на одну акцию), руб. | 0,561874089 | 0,626381256 | 0,37881332 |

Анализируя данные табл. 3, можно сделать выводы о том, что:

1. Цена обыкновенной акции ГМК «Норильский никель» имеет тенденцию к росту, о чем также свидетельствует ежегодное движение цены акции в положительную сторону (в 2016 г. цена акции увеличилась на 8,8 % по сравнению с 2015 г.);

2. Количество проданных акций резко сократилось в 2015 г. (в 1,4 раза), но в 2016 г. увеличилось.

3. Прибыль за продажу акций после 2015 г. имеет тенденцию к росту.

4. Количество выплаченных дивидендов в 2016 г. увеличилось на 19353,9 млн. руб.

5. Примерная чистая прибыль с одной обыкновенной акции с каждым годом увеличивается (7566 руб. в 2016 г.), соответственно, растет прибыль акционеров.

Анализ эмитента показал, что 2015 г. для Группы оказался переломным. Ряд ключевых факторов резко сократился в 2015 по сравнению с 2014 г. Основные показатели деятельности, такие как выручка, прибыль, прибыль, причитающаяся акционерам материнской компании, также сократились и в 2016 г. по сравнению с 2015. Хотя уровень рентабельности Группы находится в пределах нормы, однако коэффициенты рентабельности активов и продаж снизились по сравнению с 2015 г. Анализ финансовой устойчивости выявил недостаток собственного капитала, что привело к займу средств и росту долгосрочных обязательств, а следовательно, сокращению объемов чистой прибыли. Для организации 2015 - год больших капитальных вложений в крупные инвестиционные проекты, такие как шахта «Скалистая» (около 16 млрд. руб), рудник «Таймырский» (более 18 млрд. руб.), рудник «Октябрьский» (около 3 млрд. руб.), рудник «Комсомольский» (более 15 млрд. руб.), проект по закрытию Никелевого завода (около 3 млрд. руб.), реконструкция производства серы на Надеждинском металлургическом заводе (1,3 млрд. руб.) и т.д. [3].

Анализ акционерной деятельности ГМК «Норильский никель» показал положительный результат. Цена акции на рынке имеет тенденцию к росту, также заметно увеличилось количество проданных акций, возросла прибыль за их продажу. Акции ГМК «Норильский никель» являются привлекательными для инвесторов, поскольку такая большая корпорация гарантирует своевременную выплату дивидендов, достаточно большие проценты по выплатам.

Корпорации следует сокращать затраты и стремиться к повышению своих основных показателей деятельности.

Экономические, политические условия в мире сейчас достаточно сложные. Глобальные компании резко сокращают темпы роста своего бизнеса, что и произошло в 2015 г. с Группой. Однако сейчас стоит с большой ответственностью подходить к капитальным затратам, а также предпринять ряд решительных действий по сокращению издержек менеджментом Группы.

Экономическим и финансовым отделам компании актуально будет следить за скачками курсов валют и стремиться к получению прибыли на этой динамике.

Несмотря на солидные дивидендные выплаты и масштабную инвестиционную программу, Группе следует сохранять умеренный уровень долговой нагрузки.

Список литературы

1. Боровкова, В.А. Банки и банковское дело: учебник - 3-е изд., перераб. и доп. / В.А. Боровкова. - Москва: Юрайт, 2014. - 623 с.

2. Слюнина, В.А. Совершенствование инвестиционной привлекательности РФ / В.А. Слюнина // Экономика и социум. - 2013 - № 2. - С. 1-9.

3. Инвесторам: [Электронный ресурс] // Официальный сайт ГМК «Норильский никель» URL: http://www.nornik.ru/kompaniya/o-kompanii/missiya-i-strategiy

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ