Методический подход к анализу платежеспособности

Г.В. Слесаренко

Вестник Удмуртского университета.

Серия «Экономика и право»

Вып.3 2010

Рассматривается система критериев для оценки платежеспособности предприятия.

Постановлением Правительства Российской Федерации «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий», принятым в 1994 г., была установлена официальная система критериев для оценки неплатежеспособности предприятия, состоящая из четырёх коэффициентов:

- коэффициента текущей ликвидности,

- коэффициента обеспеченности собственными средствами,

- коэффициента утраты платежеспособности,

- коэффициента восстановления платежеспособности.

Если первые два из этих показателей соответствуют нормативным значениям (как минимум 2 и 0,1 соответственно), то на основе динамики коэффициента текущей ликвидности рассчитывается третий показатель - коэффициент утраты платежеспособности (Куп), который оценивает, сможет ли предприятие в ближайшие три месяца выполнить свои обязательства перед кредиторами.

Если Куп < 1, то в ближайшие 3 месяца платежеспособность утратится, а если Куп больше 1, то в течение 3 месяцев предприятие будет платежеспособным.

Если же структура баланса по первым двум приведённым показателям признаётся неудовлетворительной, то рассчитывается коэффициент восстановления платежеспособности (Квп) за период, равный 6 месяцам.

Если Квп < 1, то организация за 6 месяцев не восстановит платежеспособность, а если Квп больше 1, то организация в течение 6 месяцев восстановит платежеспособность.

На протяжении достаточно большого промежутка времени анализ возможного банкротства (или утраты платежеспособности) проводился с использованием данной методики. Однако в ходе практического применения этих критериев был выявлен ряд недостатков данной системы.

Нормативные значения тех коэффициентов, по которым делается вывод о платежеспособности предприятия, завышены, что говорит о неадекватности критических значений показателей реальной ситуации. К примеру, нормативное значение коэффициента текущей ликвидности, равное 2, взято из мировой учетно-аналитической практики без учета реальной ситуации на отечественных предприятиях, когда большинство из них продолжает работать со значительным дефицитом собственных оборотных средств. Нормативное значение коэффициента текущей ликвидности едино для всех предприятий, а значит, не учтены отраслевые особенности экономических субъектов. При этом оно остается неизменным на протяжении 16 лет.

Рассмотрим в совокупности официальные критерии платежеспособности - коэффициент текущей ликвидности и коэффициент обеспеченности собственными средствами. Именно по их уровню определяется, есть ли основания признать предприятие неплатежеспособным. По обоим коэффициентам установлен нижний предел. Если предприятие имеет хотя бы один коэффициент ниже этого предела, то оно может быть признано неплатежеспособным.

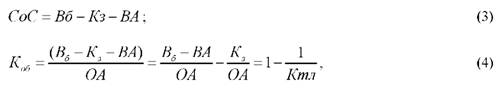

Проанализируем, как формируется уровень каждого из этих коэффициентов

где Ктл - коэффициент текущей ликвидности;

ОА - оборотные активы;

Кз - краткосрочная задолженность;

Ко6 - коэффициент обеспеченности собственными средствами;

СoС - собственные оборотные средства.

После алгебраических преобразований получаем

где Вб - валюта баланса;

ВА - внеоборотные активы.

Во всех этих преобразованиях мы пренебрегли двумя суммами пассива баланса - долгосрочными пассивами и краткосрочными, не связанными с краткосрочной задолженностью. Этими суммами можно зачастую пренебречь по причине их количественной незначительности. Но даже при их учете прямая зависимость коэффициента обеспеченности собственными средствами от коэффициента текущей ликвидности сохраняется.

Уточненная на эти величины формула имела бы следующий вид

где Пд - долгосрочные пассивы;

ПК - краткосрочные пассивы, не связанные с займами и кредиторской задолженностью.

Таким образом, можно утверждать, что по официально принятым критериям платежеспособности оценивается, по существу, один и тот же аспект финансового состояния предприятия - обеспеченность краткосрочной задолженности оборотными активами. При нормативном значении коэффициента текущей ликвидности, равном 2, формула (4) дает коэффициент обеспеченности собственными средствами 0,5, а формула (5) - несколько ниже, но значительно выше установленного нормативного значения, равного 0,1.

Проверим это на примере балансовых данных двух конкретных предприятий.

Таблица 1. Расчет коэффициентов текущей ликвидности и обеспеченности собственными средствами

| Показатели | Предприятие | |

| №1 | №2 | |

| Оборотные активы, тыс. руб. | 54349 | 102428 |

| Краткосрочная задолженность, тыс. руб. | 17742 | 108743 |

| Собственные оборотные средства, тыс. руб. | 36607 | -6315 |

| Коэффициент текущей ликвидности | 3,064 | 0,941 |

| Коэффициент обеспеченности собственными средствами | 0,673 | -0,062 |

| Справочно: | ||

| долгосрочные пассивы, тыс. руб. | 1390 | 11 |

| краткосрочные пассивы, тыс. руб. | 15369 | 21001 |

Рассчитаем теперь коэффициент обеспеченности собственными средствами по формулам (4) и (5).

- Для предприятия № 1: Коб = 1 - 1 / 3,064 = 0,673;

- уточненный Коб = 1 - 1 / 3,064 - 16759 / 54349 = 0,364.

- Для предприятия № 2: Коб = 1 - 1 / 0,941 = - 0,062;

- Уточненный Коб = 1 - 1 / 0,941 - (11+21001) / 102428 = -0,143

Поскольку достаточно велика сумма долгосрочных и краткосрочных пассивов, поэтому расхождения коэффициента обеспеченности, рассчитанного по двум формулам, довольно существенны. У предприятия №1 коэффициент обеспеченности достаточно высок при применении любой из формул.

Данными по обоим предприятиям подтверждается вывод о прямой зависимости коэффициента обеспеченности собственными средствами от коэффициента текущей ликвидности. Не случайно на предприятии №1 оба коэффициента выше, чем на предприятии № 2. При этом соотношение уровней коэффициентов сильно отличается от нормативного: предприятие № 2 по коэффициенту текущей ликвидности может быть признано неплатежеспособным, и в то же время коэффициент обеспеченности собственными средствами - отрицательная величина. Предприятие № 1 имеет коэффициент текущей ликвидности, значительно превышающий минимально необходимый, а коэффициент обеспеченности собственными средствами в 7 раз выше минимально необходимого уровня.

Таким образом, исходя как из формул, так и из фактических балансовых данных можно утверждать, что коэффициент обеспеченности собственными средствами при наличии оценки платежеспособности по коэффициенту текущей ликвидности практически не работает. Высокая величина коэффициента текущей ликвидности дает высокую же величину коэффициента обеспеченности собственными средствами.

Означает ли это, что можно ограничиться при оценке платежеспособности лишь одним коэффициентом текущей ликвидности? На наш взгляд, не означает. Коэффициентом текущей ликвидности оценивается лишь одна, хотя и очень важная, сторона финансового состояния предприятия - его способность покрывать оборотными активами краткосрочные долги. Как отмечалось выше, эта оценка могла бы быть более точной, если бы в ней учитывалось состояние дебиторской задолженности и материальных запасов.

Реальная возможность покрытия долгов оборотными активами зависит не только от общей величины последних, но и от их ликвидности. Как уже отмечалось, если в составе дебиторской задолженности есть безнадежная, а в составе запасов - труднореализуемые, это снижает действительный коэффициент текущей ликвидности по сравнению с рассчитанными по официальной методике. Покажем это на примере балансовых данных тех же двух предприятий (табл. 2).

Таблица 2. Расчет коэффициента текущей ликвидности с учетом состояния оборотных активов

| Показатели | Предприятие | |

| №1 | №2 | |

| Оборотные активы, тыс. руб. | 54349 | 102428 |

| Неликвидные запасы, тыс. руб. | 5466 | 9540 |

| Оборотные активы, реально покрывающие долги (стр. 1 - стр. 2 - стр. 3), тыс. руб. | 48883 | 92888 |

| Краткосрочная задолженность, тыс. руб. | 17742 | 108743 |

| Реальный коэффициент текущей ликвидности (стр. 4 : стр. 1) | 2,75 | 0,854 |

Таким образом, при расчете коэффициента текущей ликвидности с учетом состояния оборотных активов у предприятия № 2 ухудшилась текущая платежеспособность. На наш взгляд, такая оценка является более точной, так как речь идет о практической возможности покрытия предприятием долгов за счет числящегося на его балансе имущества.

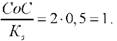

Говоря о взаимозависимости коэффициентов текущей ликвидности и обеспечении собственными средствами, можно отметить еще один аспект. В обоих коэффициентах в качестве расчетной составляющей присутствуют оборотные активы, но их количественное влияние на уровень коэффициентов противоположно: повышение коэффициента текущей ликвидности ориентирует при прочих равных условиях на рост стоимости оборотных активов; повышение коэффициента обеспеченности - на ее снижение. Таким образом, практически стремление предприятий повысить оба коэффициента может быть реализовано двумя путями: снижением краткосрочной задолженности при одновременном росте собственных оборотных средств. Проще говоря, если перемножить коэффициенты, то, пользуясь приведенными выше условными обозначениями, получаем

Минимальный уровень отношения собственных оборотных средств к краткосрочной задолженности, чтобы предприятие не было признано неплатежеспособным, соответственно равен произведению минимальных уровней коэффициентов текущей ликвидности и обеспеченности собственными средствами, то есть 0,2, если исходить из официально установленных нормативных значений коэффициентов. Если же исходить из нормативного коэффициента текущей ликвидности и коэффициента обеспеченности собственными средствами, рассчитанного по формуле (1), то

Исходя из изложенного, можно было бы рассмотреть как один из вариантов критерий платежеспособности, равный частному от деления величины собственных оборотных средств на сумму краткосрочной задолженности предприятия, приняв его минимальное значение либо на уровне 0,2, либо на уровне 1.

Кроме названных, в составе традиционных показателей финансовой устойчивости предприятия самостоятельную роль играет коэффициент соотношения заемных и собственных средств. Если повышение всех рассмотренных показателей свидетельствует об улучшении финансового состояния предприятия, то увеличение последнего коэффициента указывает на усиление зависимости предприятия от источников заемных средств. Поэтому для удобства анализа рассмотрим обратный показатель - коэффициент соотношения собственных и заемных средств.

Ксоотн - коэффициент соотношения собственных и заемных средств;

СК - собственные средства предприятия (капитал и резервы);

Пд - долгосрочная задолженность (долгосрочные пассивы). Остальные обозначения даны выше.

Алгебраические преобразования позволяют привести формулу к следующему виду

или

Если для установления более четких зависимостей пренебречь, как в предыдущем изложении, Пд и Пк, то формулу можно записать следующим образом

Последнее преобразование сделано на основе формулы (6).

Таким образом, формула (10) показывает, что коэффициент соотношения собственных и заемных средств содержит новый аспект оценки финансового состояния, не присущий другим коэффициентам, - отношение внеоборотных активов к краткосрочной задолженности. Преобразованную формулу (10) можно продолжить

Первое слагаемое формулы (11) всегда отрицательная величина, второе показывает, во сколько раз имущество предприятия превышает его краткосрочную задолженность (или в более точном виде - все краткосрочные и долгосрочные пассивы). Часть формулы - Ктл (Коб - 1) всегда равно (-1), при подстановке значения из формулы (3).

Все алгебраические преобразования проведены лишь с одной целью - показать, что и коэффициент соотношения собственных и заемных средств находится в определенной зависимости от официальных коэффициентов текущей ликвидности и обеспеченности собственными средствами. Но зависимость эта ограничена. Коэффициент соотношения собственных и заемных средств является поэтому самостоятельным показателем, и его целесообразно применять при оценке финансового состояния предприятия наряду с коэффициентом текущей ликвидности. Можно ли говорить о каком-то его нормативном значении?

Поскольку он содержит слагаемое, не зависящее от официальных оценочных коэффициентов, такое значение нельзя вывести исходя из значений последних. На наш взгляд, уровень коэффициента соотношения собственных и заемных средств не должен быть ниже 1, но более целесообразно устанавливать значение для каждого предприятия в зависимости от структуры активов.

Таким образом, было бы целесообразно при оценке платежеспособности предприятий применять наряду с коэффициентом текущей ликвидности и взамен коэффициента обеспеченности собственными средствами коэффициент соотношения собственных и заемных средств. Одновременно имеет смысл уточнить методические подходы к оценке уровня этих коэффициентов.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ