Методика анализа финансовых результатов производственного предприятия по данным бухгалтерской отчетности

Данилова Надежда Леонидовна,

кандидат экономических наук

доцент кафедры бухгалтерского учета, анализа и аудита

Чебоксарского кооперативного института (филиала) АНОО ВО

Центросоюза РФ «Российский университет кооперации», г. Чебоксары

Концепт

№12 (декабрь) 2015

Аннотация. Статья посвящена вопросам организации анализа финансовых результатов производственного предприятия на основе показателей бухгалтерской отчетности. Автор предлагает разделить анализ на этапы, каждый из которых включает свою систему показателей. Пример реализации данной методики и приведенные выводы позволяют определить те аспекты анализа финансовых результатов, на которых следует акцентировать внимание.

Анализ финансовых результатов является частью анализа финансового состояния предприятия. Деятельность коммерческого предприятия имеет целью получение прибыли. Экономический анализ - один из инструментов управления предприятием в целом, а также финансовыми результатами в частности.

На сегодняшний день сложился определенный алгоритм анализа финансовых результатов предприятия. Его реализация зависит от поставленных цели и задач, а также от информационной базы анализа. Если рассматривать анализ финансовых результатов как часть анализа бухгалтерской отчетности, то целесообразно выделить следующие его этапы:

- Анализ структуры и динамики показателей отчета о финансовых результатах.

- Анализ доходов и расходов по обычным видам деятельности.

- Анализ прочих доходов и расходов.

- Факторный анализ прибыли.

- Анализ рентабельности.

- Оценка предпринимательского риска на основе анализа безубыточности деятельности предприятия.

- Обобщение резервов повышения прибыли и рентабельности.

Рассмотрим их реализацию на примере производственного предприятия - ОАО «Чебоксарский агрегатный завод». Использование данных конкретного предприятия позволит отразить все возможности реализации методики анализа финансовых результатов и повысит наглядность ее описания.

На первом этапе проведем горизонтальный анализ отчета о финансовых результатах. Целесообразно подобный расчет производить не менее чем за 3 года, что повышает объективность данных. Из табл. 1 мы видим, что в целом предприятие все три года получало убыток до налогообложения и чистый убыток за год. При этом основная деятельность (реализация готовой продукции, товаров, работ, услуг, сдача имущества в аренду) приносила прибыль. Кроме этого из табл. 1 следует, что в 2013 г. резко выросла валовая прибыль и прибыль от продаж, в 2014 г. эти показатели снизились по сравнению с предыдущим годом, но все равно остались выше уровня

2012 г. При этом из года в год снижается сумма коммерческих расходов, а сумма управленческих расходов растет. Прочие доходы и расходы в 2013 г. росли, а в 2014 г. сократились. Соответственно, убыток до налогообложения, который удалось уменьшить в 2013 г., в 2014 г. вырос в 2,8 раза. Чистый убыток меньше убытка до налогообложения вследствие корректировок на суммы постоянных налоговых активов, отложенных налоговых активов и обязательств.

Таблица 1. Показатели формирования финансовых результатов ОАО «Чебоксарский агрегатный завод» за 2012-2014 гг.

| Показатели | Годы | Отклонение (+, -) | Темп изменения,% | ||||

| 2012 | 2013 | 2014 | 2013 г. от 2012 г. | 2014 г. от 2013 г. | 2013 г. к 2012 г. | 2014 г. к 2013 г. | |

| Выручка | 4951154 | 4147443 | 3149146 | - 803711 | - 998297 | 83,77 | 75,93 |

| Себестоимость продаж | 4648105 | 3329407 | 2701936 | - 1318698 | - 627471 | 71,63 | 81,15 |

| Валовая прибыль (убыток) | 303049 | 818036 | 447210 | +514987 | - 370826 | в 2,7 раза | 54,67 |

| Коммерческие расходы | 91632 | 77843 | 34821 | - 13789 | - 43022 | 84,95 | 44,73 |

| Управленческие расходы | 193661 | 132730 | 154025 | - 60931 | +21295 | 68,54 | 116,04 |

| Прибыль (убыток) от продаж | 17756 | 607463 | 258364 | + 589707 | - 349099 | в 34 раза | 42,53 |

| Доходы от участия в других организациях | 10 | 25121 | 15 | +25111 | - 25106 | в 2512 раз | 0,06 |

| Проценты к получению | 112172 | 89779 | 87062 | - 22393 | - 2717 | 80,04 | 96,97 |

| Проценты к уплате | 825458 | 861807 | 853826 | + 36349 | - 7981 | 104,40 | 99,07 |

| Прочие доходы | 712654 | 787163 | 339038 | + 74509 | - 448125 | 110,46 | 43,07 |

| Прочие расходы | 885243 | 991093 | 791255 | +105850 | - 199838 | 111,96 | 79,84 |

| Прибыль (убыток) до налогообложения | (868109) | (343374) | (960602) | - 524735 | +617228 | 39,55 | в 2,8 раза |

| Чистая прибыль (убыток) | (708647) | (332950) | (780050) | - 375697 | +447100 | 46,98 | в 2,3 раза |

Таким образом, по итогам первого этапа анализа финансовых результатов есть возможность выявить отклонения, которые требуют дальнейшего анализа, выделить показатели с неблагоприятной тенденцией, акцентировать внимание на том, как влияет основная и прочая деятельность на формирование совокупного финансового результата за период (прибыли до налогообложения).

Как правило, для производственных предприятий особую важность имеет финансовый результат от основной деятельности. На втором этапе анализа целесообразно оценить состав, структуру и динамику доходов и расходов по обычным видам деятельности. При этом объемы такого анализа зависят от организации бухгалтерского учета доходов и расходов предприятия. В исследуемом нами предприятии учет организован таким образом, что появляется возможность на основе субсчетов к счетам доходов и расходов определить, к какому виду деятельности они относятся. Это существенно расширяет возможности их анализа.

Например, из табл. 2 мы видим, что в целом выручка предприятия снизилась на 24,1%. При этом наблюдается сокращение продажи готовой продукции на 31,7%, продажи работ и услуг на 98,6%. Существенно, на 61,4%, увеличилась выручка от продажи товаров, то есть по торговой деятельности, и на 4,3% выросли поступления от сдачи имущества в аренду, которые в ОАО «Чебоксарский агрегатный завод» в соответствии с учетной политикой являются частью доходов от обычных видов деятельности.

При этом анализ структуры выручки показывает, что наибольшую ее долю составляет выручка от продажи готовой продукции, что подтверждается тем фактом, что ОАО «Чебоксарский агрегатный завод» прежде всего занимается производственной деятельностью. Следовательно, сокращение выручки от продажи готовой продукции оказывает наибольшее отрицательное влияние на прибыль. На втором месте по значимости с точки зрения формирования доходов от обычных видов деятельности стоят поступления от сдачи имущества в аренду (32,6% всей выручки в 2014 г.). Выручка от торговой деятельности составила всего 1 % общей выручки, и ее рост, даже такой значительный, не мог оказать существенного влияния на прибыль. Таким образом, по итогам анализа доходов от обычных видов деятельности видно, что их динамика в основном отрицательная.

Таблица 2. Показатели динамики и структуры выручки ОАО «Чебоксарский агрегатный завод» по видам продаж за 2013-2014 гг.

| Показатели | 2013 г. | 2014 г. | Отклонение | Темп изменения, % | |||

| тыс. руб. | уд. вес, % | тыс. руб. | уд. вес, % | тыс. руб. | уд. вес, % | ||

| Выручка всего, в том числе: | 4147443 | 100,0 | 3149146 | 100,0 | - 998297 | - | 75,9 |

| 1) выручка от продажи готовой продукции | 3061224 | 73,8 | 2089870 | 66,4 | - 971354 | - 7,4 | 68,3 |

| 2) выручка от продажи товаров | 19360 | 0,5 | 31242 | 1,0 | +11882 | + 0,5 | 161,4 |

| 3) выручка от продажи работ, услуг | 82234 | 2,0 | 1129 | 0,04 | - 81105 | - 1,96 | 1,4 |

| 4) выручка от предоставления имущества в аренду | 984625 | 23,7 | 1026905 | 32,6 | + 42280 | + 8,9 | 104,3 |

Сопоставим динамику выручки с динамикой себестоимости продаж, что позволит оценить валовую прибыль предприятия (табл. 3).

Мы видим из табл. 3, что себестоимость продаж имеет однонаправленную динамику по видам деятельности в соответствии с динамикой выручки. Однако себестоимость продажи товаров в 2014 г. росла быстрее, чем выручка, как и себестоимость предоставления имущества в аренду. В то же время себестоимость проданной продукции в 2014 г. снизилась в меньшей степени (на 27%), чем выручка.

Проведение анализа выручки от продаж как дохода от обычных видов деятельности и себестоимости продаж как основной части расходов по обычным видам деятельности позволяет составить табл. 4 для обобщения выводов о формировании финансовых результатов по видам деятельности.

Как следует из табл. 4, валовая прибыль в целом уменьшилась на 45,3%. При этом от продажи продукции валовая прибыль получена на 50,8% меньше, чем в 2013 г. От предоставления имущества в аренду валовая прибыль снизилась, а ведь по этому направлению деятельности выручка росла, и доля этой выручки в общей сумме доходов от обычных видов деятельности в ОАО «Чебоксарский агрегатный завод» существенная. Даже валовая прибыль от продажи товаров выросла лишь на 16,2%, тогда как выручка от торговой деятельности увеличилась в 2014 г. на 61,4%. Все эти показатели свидетельствуют не только о снижении спроса на продукцию и услуги предприятия в 2014 г., но и росте себестоимости, который никак не мог быть компенсирован ростом цен на готовые продукты и услуги.

Таблица 3 Показатели динамики и структуры себестоимости продаж по видам деятельности ОАО «Чебоксарский агрегатный завод» за 2013-2014 гг.

| Показатели | 2013 г. | 2014 г. | Отклонение (+, -) | Темп изменения, % | |||

| тыс. руб. | Уд. вес, % | тыс. руб. | Уд. вес, % | тыс. руб. | Уд. вес, % | ||

| Себестоимость продаж всего, в том числе: | 3329407 | 100,0 | 2701936 | 100,0 | - 627471 | - | 81,2 |

| 1) по продаже готовой продукции | 2457432 | 73,8 | 1793088 | 66,4 | - 664344 | - 7,4 | 73,0 |

| 2) по продаже товаров | 15541 | 0,5 | 26805 | 1,0 | +11264 | + 0,5 | 172,5 |

| 3) по продаже работ, услуг | 66015 | 2,0 | 969 | 0,04 | - 65046 | - 1,9 | 1,5 |

| 4) по предоставлению имущества в аренду | 790419 | 23,7 | 881074 | 32,6 | + 90655 | + 8,9 | 111,5 |

Таблица 4. Показатели динамики и структуры валовой прибыли ОАО «Чебоксарский агрегатный завод» по видам деятельности за 2013-2014 гг.

| Показатели | 2013 г. | 2014 г. | Отклонение (+, -) | Темп изменения, % | |||

| тыс. руб. | уд. вес, % | тыс. руб. | уд. вес, % | тыс. руб. | уд. вес, % | ||

| Валовая прибыль всего, в том числе: | 818036 | 100,0 | 447210 | 100,0 | - 370826 | - | 54,7 |

| 1) от продажи готовой продукции | 603792 | 73,8 | 296782 | 66,4 | - 307010 | - 7,4 | 49,2 |

| 2) от продажи товаров | 3819 | 0,5 | 4437 | 1,0 | + 618 | + 0,5 | 116,2 |

| 3) от продажи работ, услуг | 16219 | 2,0 | 160 | 0,04 | - 16059 | - 1,96 | 1,0 |

| 4) от предоставления имущества в аренду | 194206 | 23,7 | 145831 | 32,6 | - 48375 | + 8,9 | 75,1 |

К расходам по обычным видам деятельности, кроме себестоимости проданной продукции, работ, услуг, относятся коммерческие и управленческие расходы. Для проведения такого анализа необходимы данные аналитического учета по статьям коммерческих и управленческих расходов. Если такие данные отсутствуют (например, при проведении внешнего анализа), то данный расчет можно пропустить.

Как следует из табл. 5, в ОАО «Чебоксарский агрегатный завод» в целом расходы по обычным видам деятельности. В числе коммерческих расходов существенно сократились транспортные расходы (на 84%) и прочие (связанные с торговой деятельностью). Управленческие расходы выросли, при этом наибольший рост в 2014 г. наблюдается по расходам на управление предприятием (в 3,1 раза). В 2014 г. коммерческие расходы составили лишь 1,2% всех расходов по обычным видам деятельности, тогда как управленческие расходы составили 5,3%. Это говорит о том, что наибольшие резервы сокращения расходов содержатся в снижении себестоимости продаж (что не всегда возможно без снижения качества продукции) и в снижении управленческих расходов.

Таблица 5. Показатели динамики и структуры расходов по обычным видам деятельности ОАО «Чебоксарский агрегатный завод» за 2013-2014 гг.

| Показатели | 2013 г. | 2014 г. | Отклонение (+, -) | Темп изменения, % | |||

| тыс. руб. | уд. вес, % | тыс. руб. | уд. вес, % | тыс. руб. | уд. вес, % | ||

| Расходы по обычным видам деятельности всего, в том числе: | 3539980 | 100 | 2890782 | 100 | - 649198 | - | 81,7 |

| 1. Себестоимость продаж | 3329407 | 94,1 | 2701936 | 93,5 | - 627471 | - 0,6 | 81,2 |

| 2. Коммерческие расходы всего, в том числе: | 77843 | 2,2 | 34821 | 1,2 | - 43022 | - 1,0 | 44,7 |

| - тара и упаковка продукции | 24373 | 0,7 | 22941 | 0,8 | - 1432 | + 0,1 | 94,1 |

| - транспортные расходы | 45784 | 1,3 | 7308 | 0,3 | - 38476 | - 1,0 | 16,0 |

| - прочие расходы | 7686 | 0,2 | 4572 | 0,2 | - 3114 | - | 59,5 |

| 3. Управленческие расходы всего, в том числе: | 132730 | 3,8 | 154025 | 5,3 | +21295 | +1,5 | 116,0 |

| - общехозяйственные расходы всего, в том числе: | 122735 | 3,5 | 144028 | 5,0 | +21293 | +1,5 | 117,4 |

| зарплата персонала | 35430 | 1,0 | 29964 | 1,0 | - 5466 | - | 84,6 |

| отчисления от заработной платы | 10241 | 0,3 | 8816 | 0,3 | - 1425 | - | 86,1 |

| расходы на управление организацией | 13334 | 0,4 | 41349 | 1,4 | +28015 | + 1,0 | в 3,1 раза |

| расходы по охране | 15370 | 0,4 | 15375 | 0,5 | + 5 | + 0,1 | 100,0 |

| расходы на содержание зданий, сооружений, инвентаря | 10108 | 0,3 | 12861 | 0,4 | + 2753 | + 0,1 | 127,2 |

| прочие | 38252 | 1,1 | 35663 | 1,2 | - 2589 | + 0,1 | 93,2 |

| налоги, сборы | 9995 | 0,3 | 9997 | 0,3 | + 2 | - | 100,0 |

Так как себестоимость продаж составляет в 2014 г. 93,5% всех расходов по обычным видам деятельности, целесообразно провести ее анализ по экономическим элементам на основе данных Пояснений к бухгалтерскому балансу и отчету о финансовых результатах [1] (табл. 6).

Таблица 6. Показатели структуры и динамики себестоимости продаж по экономическим элементам затрат в ОАО «Чебоксарский агрегатный завод» за 2013-2014 гг.

| Показатели | 2013 г. | 2014 г. | Отклонение (+, -) | Темп изменения, % | |||

| тыс. руб. | уд. вес, % | тыс. руб. | уд. вес, % | тыс. руб. | уд. вес, % | ||

| Материальные затраты | 1228225 | 50,0 | 789497 | 44,0 | - 438728 | - 6,0 | 64,3 |

| Расходы на оплату труда | 403756 | 16,4 | 324549 | 18,1 | - 79207 | + 1,7 | 80,4 |

| Отчисления на социальные нужды | 122872 | 5,0 | 100413 | 5,6 | - 22459 | + 0,6 | 81,7 |

| Амортизация | 62665 | 2,6 | 57917 | 3,2 | - 4748 | + 0,7 | 92,4 |

| Прочие затраты | 639915 | 26,0 | 520713 | 29,0 | - 119203 | + 3,0 | 81,4 |

| Итого по элементам | 2457432 | 100,0 | 1793088 | 100,0 | - 664344 | - | 73,0 |

При этом такой анализ мы проведем по себестоимости проданной готовой продукции, так как именно этот вид деятельности занимает наибольшую долю как в доходах, так и в расходах предприятия. При этом мы рассмотрим себестоимость проданной продукции, а не произведенной, что необходимо с точки зрения оценки в дальнейшем безубыточности работы предприятия.

Из табл. 6 следует, что наибольший удельный вес в себестоимости готовой продукции ОАО «Чебоксарский агрегатный завод» занимают материальные затраты.

Их доля снизилась до 44%, и сумма уменьшилась на 35,7%. Вторая по значимости статья - прочие затраты (29%), третья - расходы на оплату труда (18,1 %). Сумма материальных затрат снижается наибольшими темпами, это связано прежде всего с объемом продаж, который в 2014 г. сократился. Материальные затраты относятся к переменным издержкам производства, сумма которых находится, как правило, в прямой зависимости от объема деятельности. Снижение расходов на оплату труда с отчислениями от нее частично объясняется сокращением объема продукции, так как в их составе имеется переменная составляющая в виде сдельной заработной платы производственных рабочих.

Кроме доходов расходов по обычным видам деятельности ОАО «Чебоксарский агрегатный завод» имеет разнообразные доходы и расходы по прочим видам деятельности. Поэтому на третьем этапе анализа финансовых результатов целесообразно оценить состав, динамику и структуру прочих доходов и расходов. Для этого можно составить табл. 7 и 8.

Таблица 7. Показатели структуры и динамики прочих доходов ОАО «Чебоксарский агрегатный завод» за 2013-2014 гг.

| Показатели | 2013 г. | 2014 г. | Отклонение (+, -) | Темп изменения, % | |||

| тыс. руб. | уд. вес, % | тыс. руб. | уд. вес, % | тыс. руб. | уд. вес, % | ||

| Всего доходов от прочей деятельности | 902063 | 100,0 | 426115 | 100,0 | - 475948 | - | 47,2 |

| 1. Доходы от участия в других организациях | 25121 | 2,8 | 15 | - | - 25106 | - 2,8 | 0,1 |

| 2. Проценты к получению | 89779 | 10,0 | 87062 | 20,4 | - 2717 | + 10,5 | 97,0 |

| 3. Прочие доходы, в т. ч.: | 787163 | 87,3 | 339038 | 79,6 | - 448125 | - 7,7 | 43,1 |

| - доходы от реализации материалов и основных средств | 130384 | 14,5 | 78400 | 18,4 | - 51984 | + 4,0 | 60,1 |

| - доходы от реализации краткосрочных финансовых вложений | 291494 | 32,3 | 34836 | 8,2 | - 256658 | - 24,1 | 12,0 |

| - кредиторская задолженность с истекшим сроком давности | 1778 | 0,2 | 1421 | 0,3 | - 357 | + 0,1 | 79,9 |

| - положительные курсовые разницы | 297640 | 33,0 | 155270 | 36,4 | - 142370 | + 3,4 | 52,2 |

| - доходы от ликвидации основных средств | 573 | 0,1 | 2263 | 0,5 | + 1690 | + 0,5 | в 3,9 раза |

| - восстановление резервов сомнительных долгов, обесценение финансовых вложений, запасов | 8732 | 1,0 | 18728 | 4,4 | + 9996 | + 3,4 | в 2,1 раза |

| - другие расходы | 56562 | 6,3 | 48120 | 11,3 | - 8442 | + 5,0 | 85,1 |

Таблица 8. Показатели структуры и динамики прочих расходов ОАО «Чебоксарский агрегатный завод» за 2013-2014 гг.

| Показатели | 2013 год | 2014 год | Отклонение (+, -) | Темп изменения,% | |||

| тыс. руб. | уд. вес, % | тыс. руб. | уд. вес, % | тыс. руб. | уд. вес, % | ||

| Всего расходов от прочей деятельности | 1852900 | 100,0 | 1645081 | 100,0 | - 207819 | - | 88,78 |

| 1. Проценты к уплате, в том числе: | 861807 | 46,51 | 853826 | 51,90 | - 7981 | + 5,39 | 99,07 |

| - проценты по кредитам краткосрочным | 148679 | 8,02 | 495188 | 30,10 | + 346509 | + 22,08 | в 3,3 раза |

| - проценты по займам краткосрочным | 2633 | 0,14 | 1500 | 0,09 | - 1133 | - 0,05 | 56,97 |

| - проценты по кредитам долгосрочным | 710495 | 38,35 | 355485 | 21,61 | - 355010 | - 16,74 | 50,03 |

| - проценты по займам долгосрочным | - | - | 1653 | 0,10 | + 1653 | + 0,10 | - |

| 2. Прочие расходы, в том числе: | 991093 | 53,49 | 791255 | 48,10 | - 199838 | - 5,39 | 79,84 |

| - расходы от реализации материалов и основных средств | 100075 | 5,40 | 68760 | 4,18 | - 31315 | - 1,22 | 68,71 |

| - резерв сомнительных долгов и обесценения финансовых вложений | 145987 | 7,88 | 247387 | 15,04 | +101400 | + 7,16 | 169,46 |

| - резерв обесценения запасов | 1995 | 0,11 | 11100 | 0,67 | + 9105 | + 0,57 | в 5,6 раза |

| - признанные обязательства по судебным искам | - | 1637 | 0,10 | + 1637 | + 0,10 | - | |

| - налоги | 33617 | 1,81 | 32983 | 2,00 | - 634 | + 0,19 | 98,11 |

| -расходы от реализации краткосрочных финансовых вложений ценных бумаг | 291494 | 15,73 | 34836 | 2,12 | - 256658 | - 13,61 | 11,95 |

| - штрафы, пени за нарушение договорных обязательств | 10373 | 0,56 | 9456 | 0,57 | - 917 | + 0,01 | 91,16 |

| - судебные издержки, не покрытые оценочным обязательством | 692 | 0,04 | 612 | 0,04 | - 80 | - | 88,44 |

| - отрицательные курсовые разницы | 287111 | 15,50 | 252015 | 15,32 | - 35096 | - 0,18 | 87,78 |

| - услуги кредитных организаций | 2813 | 0,15 | 321 | 0,02 | - 2492 | - 0,13 | 11,41 |

| - прочие | 116936 | 6,31 | 132148 | 8,03 | +15212 | + 1,72 | 113,01 |

Как следует из табл. 7, в целом доходы от прочих видов деятельности снизились более чем вдвое. При этом на 99% уменьшились доходы от участия в других организациях и почти не изменились проценты к получению. В составе прочих доходов преобладают положительные курсовые разницы (36,4%), доходы от реализации материалов и основных средств (18,4%), доходы от реализации ценных бумаг (8,2%). Все значимые виды прочих доходов в 2014 г. уменьшились. Существенно выросли только доходы, связанные с восстановлением резервов, но это в большей степени обусловлено учетной политикой, чем реально полученными доходами. В то же время можно отметить, что восстановление резервов по сомнительным долгам, под обесценение финансовых вложений, под обесценение запасов говорит о том, что в 2014 г. стоимость этих активов не обесценивалась. Этот факт положительно характеризует имущественное положение предприятия.

Из табл. 8 следует, что в целом расходы по прочим видам деятельности ОАО «Чебоксарский агрегатный завод» уменьшились. При этом проценты к уплате почти не изменились (снизились на 1 %). Проценты по краткосрочным кредитам выросли в 3,3 раза. Доля процентов к уплате составила 51,9% всех расходов по прочей деятельности. Следовательно, основной резерв снижения прочих расходов заключается либо в уменьшении объемов кредитования, либо в поисках более выгодных условий привлечения заемных средств. В составе прочих доходов ОАО «Чебоксарский агрегатный завод» более 20% составляют проценты к получению, в составе прочих расходов почти 52% - это проценты к уплате. Возникает вопрос о целесообразности предоставления займов другим организациям, если само предприятие нуждается в заемных источниках финансирования, причем не только в долгосрочных, но и в краткосрочных, по которым наиболее сложно рассчитываться в условиях экономического кризиса.

В целом ОАО «Чебоксарский агрегатный завод» имеет неблагоприятную динамику доходов и расходов, которая сказывается на величине финансовых результатов. На четвертом этапе анализа финансовых результатов рассмотрим значимость влияния отдельных факторов на сумму и уровень прибыли до налогообложения.

Методика расчета факторных влияний на прибыль до налогообложения включает следующие этапы (данные из табл. 1) [2].

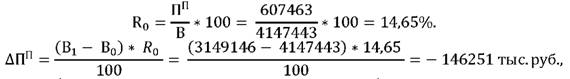

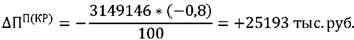

1. Расчет влияния фактора «Выручка от продажи»

где Пп - прибыль от продаж;

В1,0 - выручка;

R0 - рентабельность прошлого года.

Таким образом, влияние получилось отрицательным, т. е. в результате сокращения в 2014 г. объема полученной выручки сумма прибыли от продажи уменьшилась на 146 251 тыс. руб.

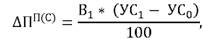

1. Расчет влияния фактора «Себестоимость проданной продукции» осуществляется следующим образом

где УС1 и УС0 - уровни себестоимости.

УС1 = 2701936 / 3149146 * 100 = 85,8%.

УС0 = 3329407 / 4147443 * 100 = 80,3%.

Сумма прибыли из-за роста уровня себестоимости уменьшилась на 173 203 тыс. руб.

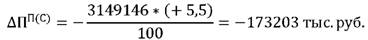

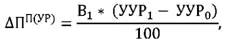

3. Расчет влияния фактора «Коммерческие расходы»

Для расчета используется формула, аналогичная предыдущей

где УКР1 и УКР0 - уровни коммерческих расходов.

УКР1 = 34821 / 3149146 * 100 = 1,1%.

УКР0 = 77843 / 4147443 * 100 = 1,9%.

Таким образом, понижение уровня коммерческих расходов на 0,8% привело к увеличению суммы прибыли от продаж на 24 248,42 тыс. руб.

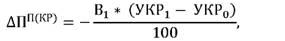

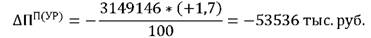

4. Расчет влияния фактора «Управленческие расходы»

где УУР1 и УУР0 - уровни управленческих расходов.

УУР1 = 154025 / 3149146 * 100 = 4,9%.

УУР0 = 132730 / 4147443 * 100 = 3,2%.

Из-за роста уровня управленческих расходов в 2014 г. прибыль снизилась на 53 536 тыс. руб.

Мы видим, что важна не столько динамика суммы расходов по обычным видам деятельности, сколько изменение их уровня.

5. Расчет влияния на изменение прибыли прочих доходов и расходов.

Все остальные факторы, которые влияют на изменение прибыли до налогообложения согласно алгоритму составления отчета о финансовых результатах, относятся к категории прочих доходов или расходов. Так как они не имеют прямой связи с объемами продаж, их влияние на прибыль определяется балансовым методом, то есть если доходы увеличиваются, они положительно влияют на изменение прибыли. Если расходы увеличиваются, это отрицательно сказывается на изменении прибыли, и наоборот.

Обобщим результаты факторного анализа прибыли до налогообложения исследуемого предприятия в табл. 9.

Таблица 9. Показатели влияния факторов на изменение прибыли до налогообложения ОАО «Чебоксарский агрегатный завод» за 2014 г. по сравнению с 2013 г. (тыс. руб.)

| Показатели | Влияние фактора на изменение прибыли до налогообложения (+, -) |

| 1. Выручка от продажи | - 146251 |

| 2. Себестоимость продаж | - 173203 |

| 3. Коммерческие расходы | + 25193 |

| 4. Управленческие расходы | - 53536 |

| 5. Доходы от участи в других организациях | - 25106 |

| 6. Проценты к получению | - 2717 |

| 7. Проценты к уплате | + 7981 |

| 8. Прочие доходы | - 448125 |

| 9. Прочие расходы | + 199838 |

| 10. Изменение прибыли до налогообложения | - 617228 |

Из табл. 9 мы видим, что с точки зрения основной деятельности самыми неблагоприятными факторами, снизившими прибыль, являются уменьшение выручки и увеличение уровня себестоимости продажи и управленческих расходов. Среди прочих факторов неблагоприятной является тенденция снижения прочих доходов при одновременном росте прочих расходов. На фоне снижения процентов к получению и роста процентов к уплате можно рекомендовать ОАО «Чебоксарский агрегатный завод» отказаться от выдачи займов и финансовых вложений, так как предприятие нуждается в заемных средствах. Вследствие роста процентных ставок по вновь полученным кредитам и займам целесообразно направить имеющиеся свободные финансовые ресурсы на финансирование текущей деятельности.

На пятом этапе анализа финансовых результатов возможна оценка показателей рентабельности. Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных направлений деятельности (производственной, предпринимательской, инвестиционной), окупаемость затрат и т. д. Они более полно, чем прибыль, характеризуют окончательные результаты хозяйствования, потому что их величина показывает соотношение эффекта с наличными или использованными ресурсами. Рассчитать основные показатели рентабельности можно следующим образом [3]

1) рентабельность продаж

Рпродаж = Прибыль от продаж / Выручка от продаж * 100;

2) рентабельность авансированного капитала

Дак = Прибыль до налогообложения / Средние активы * 100;

3) рентабельность собственного капитала:

Дск = Прибыль чистая / Средний собственный капитал * 100.

Как можно предположить из ранее проведенного анализа, использование авансированного капитала и собственного капитала будет нерентабельным, так как ОАО «Чебоксарский агрегатный завод» в 2013-2014 гг. имело прибыль от продаж, но не имело прибыли до налогообложения и чистой прибыли.

По данным отчета о финансовых результатах можно проанализировать динамику рентабельности продаж, а также влияние факторов на изменение этих показателей методом цепных подстановок.

На шестом этапе анализа финансовых результатов целесообразно использовать методику анализа безубыточности для оценки предпринимательского риска. Для этого все расходы по обычным видам деятельности следует разделить на переменные и постоянные. При отсутствии данных управленческого учета это можно сделать следующим образом. В целом по предприятию, с учетом того, что оно занимается также и торговлей, мы себестоимость проданных товаров отнесли полностью к переменным расходам. Исходя из того, что в производстве рабочие оплачиваются по сдельной системе, мы определили долю заработной платы сдельщиков, прибавили к ней соответствующую долю отчислений на социальные нужды. Материальные производственные затраты полностью являются переменными. Далее, коммерческие расходы мы отнесли к переменным расходам, а управленческие - к постоянным. Нашей целью не был точный расчет точки безубыточности, на который нужно равняться при планировании и бюджетировании. Наша цель состояла в оценке предпринимательского риска и его динамики.

Из табл. 10 мы видим, что предприятие могло допустить снижение выручки на 14,8% без риска получения убытка. Однако этот показатель снизился, что повышает предпринимательский риск предприятия. Кроме того, следует отметить, что выручка в 2014 г. снизилась на 24%, и если такая тенденция продолжится, то ОАО «Чебоксарский агрегатный завод» получит убыток от продаж, чего до сих пор ему удавалось избежать.

Таблица 10. Показатели обеспечения безубыточной работы ОАО «Чебоксарский агрегатный завод» в 2013-2014 гг.

| Показатели | Годы | Отклонение (+, -) | |

| 2013 | 2014 | ||

| 1. Выручка фактическая | 4147443 | 3149146 | - 998297 |

| 2. Переменные издержки | 1988923 | 1407404 | - 581518 |

| 3. Уровень переменных издержек, % | 48,0 | 44,7 | - 3,3 |

| 4. Маржинальный доход | 2158520 | 1741742 | - 416779 |

| 5. Постоянные издержки | 1551057 | 1483378 | - 67680 |

| 6. Прибыль от продаж | 607463 | 258364 | - 349099 |

| 7. Коэффициент покрытия постоянных затрат (Маржинальный доход / Выручка) | 0,520 | 0,553 | + 0,033 |

| 8. Выручка безубыточная (Постоянные расходы / Коэффициент покрытия постоянных затрат) | 2980246 | 2682012 | - 298234 |

| 9. Запас финансовой прочности (Выручка фактическая - Выручка безубыточная) | 1167197 | 467134 | - 700063 |

| 10. Запас финансовой прочности (Сумма запаса финансовой прочности / Выручка фактическая), % | 28,1 | 14,8 | - 13,3 |

Если определить коэффициент соотношения доходов и расходов организации как отношение Кд/р = Все доходы/ Все расходы, то мы увидим, что он меньше 1. Этот коэффициент должен быть больше 1, тогда деятельность предприятия считается эффективной, в противном случае - неэффективной. Если коэффициент равен 1, то предприятие в целом не получило ни прибыли, ни убытка, что также не может считаться эффективной работой.

По итогам анализа на седьмом этапе анализа финансовых результатов обобщают резервы их роста и обосновывают плановые показатели.

На каждом предприятии должны предусматриваться плановые мероприятия по увеличению прибыли. Например, ОАО «Чебоксарский агрегатный завод» предусматривает мероприятия следующего характера:

- выявление наиболее рентабельных видов продукции и обновление ассортимента;

- осуществление эффективной ценовой политики, дифференцированной по отношению к отдельным категориям покупателей;

- осуществление систематического контроля за работой оборудования и проведение его своевременного ремонта с целью недопущения снижения качества и выпуска бракованной продукции;

- планирование прибыли на предприятии, которое позволит более четко определять возможности достижения желаемых финансовых результатов.

Таким образом, реализация методики анализа финансовых результатов требует качественной информационной базы, о чем необходимо задуматься при постановке бухгалтерского учета на предприятии. Основная проблема состоит не в сложности проведения расчетов, а в необходимости увязки выявленных на первых этапах анализа финансовых результатов неблагоприятных тенденций с поведением конкретных доходов и расходов. Для этого следует раскрывать в бухгалтерской отчетности формирование финансовых результатов по видам деятельности, а также состав прочих доходов и расходов. Это касается прежде всего крупных предприятий. У них имеется возможность представления такой информации в Пояснениях к бухгалтерскому балансу и отчету о финансовых результатах.

Ссылки на источники

1. О формах бухгалтерской отчетности организации: Приказ Минфина России от 02.07.2010 № 66н. -URL: http://base.consultant.ru/cons/cgi/online.cgi?req=doc;base=LAW;n=141042.

2. Донцова Л.В., Никифорова Н. А. Анализ финансовой отчетности. - 2-е изд. - М.: Дело и сервис, 2004. - 336 с.

3. Ковалев В.В. Финансовый анализ: методы и процедуры. - М.: Финансы и статистика, 2002. - 560 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ