Анализ чистой прибыли коммерческого банка ПАО «Сбербанк России»

Давтян Анна Мгеровна

Тамбовский государственный университет

имени Г.Р. Державина,

г. Тамбов, Российская Федерация,

Социально-экономические явления и процессы

Т. 12, № 5, 2017

В связи с возрастающей ролью банковской системы в обслуживании экономических субъектов, финансовым кризисом, продолжающимся процессом становления и ликвидации отдельных коммерческих банков, возрастает роль и значение анализа финансового состояния банка, составной частью которого выступает анализ прибыли коммерческого банка. Определяющей целью деятельности коммерческого банка является получение максимальной прибыли при условии его стабильного положения и длительного функционирования на рынке, являясь конечным финансовым результатом, величина полученной банком прибыли или убытка отражает результаты всех видов его деятельности, всех его активных и пассивных операций. В увеличении объемов прибыли заинтересован не только сам банк и его персонал, но и государство, акционеры, вкладчики банка, партнеры и клиенты. Для банка рост прибыли создает возможности расширения деятельности, увеличение операций и услуг, роста капиталов и резервов. Для государства прибыль коммерческого банка - это не только источник получения налогов, но и в определенной степени показатель надежности банка. Рост прибыли банка создает представление у вкладчиков о его надежности и эффективности. Отчисления от прибыли - одна из основных частей оплаты труда персонала банка. В статье будет проведен анализ чистой прибыли коммерческого ПАО «Сбербанк России», как показатель надежности и устойчивости банка. Прибыль имеет большое значение для ПАО «Сбербанк России», банковских работников, вкладчиков и стоящих на расчетно-кассовом обслуживании юридических лиц. Коммерческий банк по определению создается с целью получения прибыли. В данной статье также предложены перспективы развития надежности банка.

Анализ оценки надежности банка - это одна из актуальных проблем, как для клиентов банков, так и для ПАО «Сбербанк России». Статистический анализ чистой прибыли регулирует надежность и устойчивость коммерческого банка.

На сегодняшний день в коммерческих банках одними из важных процессов являются мобилизация и перераспределение капитала, постепенное накопление денежных ресурсов и их размещение [1].

Для обеспечения устойчивости банка в современных условиях, а также для эффективного управления, руководству коммерческого банка необходимо оценивать прибыль предприятия за 2015-2016 гг.

Современная банковская система является важнейшей сферой национального хозяйства любой развитой страны и государства. Главным источником наращения прибыли кредитных организаций является кредитование, чьи темпы роста снижаются лишь незначительно, учитывая даже негативное влияние регулятора и применяемые меры [2]. На сегодняшний день освоение банковской системы является одной из самых актуальных тем российской и мировой экономики [3]. Коммерческие банки, действуя в соответствии с денежно-кредитной политикой страны, регулируют движение денежных средств, влияя на скорость их обращения, общую массу, эмиссию, включая количество наличных денег, находящихся в обороте [4].

Важнейшим итогом 2016 г. явилось повышение эффективности: улучшение отношения расходов к доходам до 39,7 % и увеличение покрытия операционных издержек чистым комиссионным доходом до 51,5 %. [5].

Сбербанк России является крупнейшим банком Российской Федерации и СНГ. По состоянию на 31 марта 2017 г. в составе средств корпоративных клиентов отражены депозиты в сумме 105,7 млрд руб. (31 декабря 2016 г.: 102,7 млрд руб.), являющиеся обеспечением по безотзывным обязательствам по импортным аккредитивам. Общая сумма контрактной задолженности по неиспользованным кредитным линиям, аккредитивам и гарантиям необязательно представляет собой будущие денежные требования, поскольку возможно истечение срока действия или отмена указанных обязательств без предоставления клиенту средств [6]. Его активы составляют более четверти банковской системы страны (26 %), а доля в банковском капитале находится на уровне 30 % (2016 г.). Сбербанк России сегодня -современный универсальный банк, удовлетворяющий потребности различных групп клиентов в широком спектре банковских услуг. Сбербанк занимает крупнейшую долю на рынке вкладов и является основным кредитором российской экономики. Для более понятного восприятия далее будут проведен анализ чистой прибыли банка.

В современном коммерческом банке финансовый анализ и анализ финансового состояния, как его составляющая, представляет собой не просто элемент финансового управления, а его основу, поскольку финансовая деятельность, как известно, является преобладающей в банке. С помощью анализа, как функции управления, и таких функций, как аудит и контроль осуществляется внутреннее регулирование деятельности банка [7].

В настоящее время банковская отрасль России столкнулась со значительным количеством проблем. Банковская система переживает масштабный кризис и продолжает проходить через период роста проблемных активов и, как и вся экономика, испытывает необходимость быстро адаптироваться к изменяющимся условиям. В связи с этим, исследование перспектив развития банковского сектора РФ в 2016 г. актуально [8].

Далее рассмотрим динамику доходов и расходов Сбербанка России за 2015-2016 гг., а также проведем анализ полученных результатов (табл. 1).

Таблица 1 Показатели отчета о финансовых результатах ПАО «Сбербанк России» за 2015-2016 гг.

| Показатель | 2016 г. (млрд руб.) | 2015 г. (млрд руб.) | Изменение, % |

| Чистые процентные доходы | 499894 | 502833 | 575826 |

| Процентные доходы, всего | 811316 | 796993 | 837888 |

| От ссуд, предоставленных юр. лица | 568940 | 497744 | 489000 |

| От ссуд, предоставленных физ. лицам | 178880 | 187661 | 215500 |

| От вложений в ценные бумаги | 55106 | 103525 | 100400 |

| Процентные расходы, всего | 311423 | 294160 | 262062 |

| По средствам кредитных организаций | 54642 | 31007 | 28300 |

| По средствам юр. лиц | 60547 | 41702 | 18750 |

| По средствам физ. лиц | 187158 | 213176 | 431000 |

| Изменение резервов | 387321 | 86869 | 11240 |

| Чистые доходы от операций с ценными бумагами | 17787 | 16554 | 7388 |

| Чистые доходы от операций с иностранной валютой | 22192 | 1592 | 9036 |

| Чистые комиссионные доходы | 100571 | 111942 | 125576 |

| Прочие операционные доходы | 11385 | 14871 | 17204 |

| Операционные расходы | 208355 | 318720 | 337368 |

| Прибыль до налогообложения | 56153 | 242203 | 408902 |

| Начисленные налоги | 34458 | 68225 | 98407 |

| Прибыль после налогообложения | 21694 | 173979 | 310495 |

Чистые процентные доходы выросли на 0,6% по сравнению с 2014 г. и до 15,1 % (75932 млн руб.) и по состоянию на 01.2016 г. составили 575826 млн руб. (01.2014 - 499894 млн руб., 01.2015 - 502833 млн руб.). Процентные доходы сократились на 1,8 % в 2015 г., но вследствие активизации работы по сбору ранее недоплаченных процентов по кредитам доходы возросли на 5,1 % и на 01.2016 г. составили 837888 млн руб. (01.2014 г. - 811 316 млн руб., 01.2015 г. - 796 993 млн руб.).

Процентные расходы за анализируемый период снизились на 16,4 % (49361 млн руб.) и на 01.2016 г. составили 262 062 млн руб. (01.2014 г. - 311 423 млн руб, 01.2015 г. - 294 160 млн руб.). Основной составляющей процентные расходы являются процентные расходы по средствам физических лиц.

Чистый доход от операций с иностранной валютой начал постепенно увеличиваться и возрос с 1 592 млн руб. до 9 036 млн руб., за анализируемый период.

Финансовое состояние коммерческого банка характеризуется системой показателей [9]. Среди них показатели ликвидности и платежеспособности. Анализ финансового состояния может дать информацию о работе банка, его способности своевременно выполнять свои обязательства, соответствии его действующему законодательству. То есть отвечает на вопрос о надежности и стабильности банка. Кроме того, важным показателем является прибыль банка, так как если банк в течение определенного времени несет убытки, то это связано прежде всего с негативными изменениями в финансовом состоянии коммерческого банка [10].

Доходы, расходы и прибыль являются отражением комплекса объективных и субъективных факторов, воздействующих на деятельность банка: клиентская база, местоположение, наличие достаточных помещений для обслуживания клиентуры, уровень конкуренции и т.д. [11].

Прибыль имеет большое значение для ПАО «Сбербанк России», банковских работников, вкладчиков и стоящих на расчетно-кассовом обслуживании юридических лиц. Акционеры могут рассчитывать на дивиденды, банковские работники - на премии и улучшение условий труда, вкладчики - на сохранность своих депозитов, все клиенты банка - на улучшение обслуживания за счет направления части прибыли на укрепление материально-технической базы банка. Коммерческий банк по определению создается с целью получения прибыли.

Различают балансовую прибыль и чистую. Чистая прибыль представляет собой разницу между доходами и расходами банка за вычетом налогов. Анализ прибыли, полученной за несколько отчетных периодов, называется анализом динамики прибыли. Данные о прибыли приводятся в отчет о финансовых результатах - составной части финансовой отчетности банка [12].

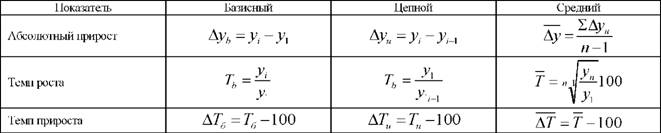

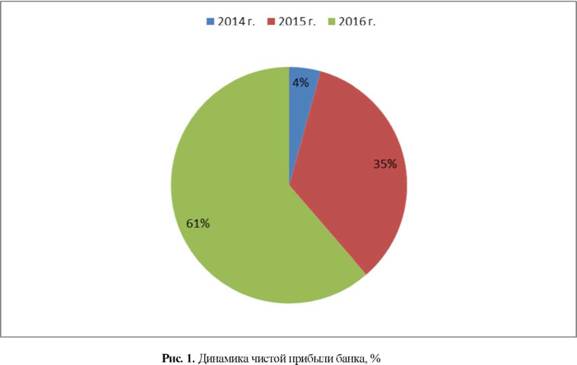

По данным отчетов о финансовых результатах ПАО «Сбербанк России» за период с 2014 - 2016 гг., представленным в таблице 2 (рис. 1), проведем анализ динамики чистой прибыли, для чего рассчитаем следующие показатели: абсолютный прирост; темп роста; темп прироста; абсолютное значение 1 % прироста; средние за период уровень ряда, абсолютный прирост, темпы роста и прироста. Расчет вышеперечисленных показателей анализа ряда динамики осуществим по следующим формулам (табл. 3).

Таблица 2. Чистая прибыль банка, млн руб.

| Год | 2014 г. | 2015 г. | 2016 г. |

| Чистая прибыль, млн руб. | 21694 | 173979 | 310495 |

Таблица 3. Формулы расчета показателей ряда динамики

Средний уровень в интервальном ряду динамики найдем по формуле средней арифметической:

Для того, чтобы найти, какое абсолютное значение скрывается за относительным показателем - одним процентом прироста, рассчитаем абсолютное значение одного процента прироста по формуле [13]:

где

y1 - уровень базисного периода;

yi - уровень сравниваемого периода;

yi - 1 - уровень предыдущего периода.

Результаты проведенных расчетов позволяют сделать следующие выводы.

Сумма чистой прибыли за 6 лет выросла на 2089 %, что в абсолютном выражении составляет 2152 млн руб.

В течение изучаемого периода в целом наблюдается положительная динамика, но она носит скачкообразный характер. Об этом свидетельствуют цепные абсолютные приросты, которые за шесть лет менялись от -202 до 1698 млн руб., и цепные темпы роста (за 6 лет колебались от 40 % до 405 %) и прироста (от -60 % до 305 %). Средний размер чистой прибыли составил 587 млн руб., в среднем за год она увеличивалась на 430 млн руб.

(Δy = 430,4) или на 338 % (ΔT = 337,664). В 2015 и 2016 гг. чистая прибыль банка увеличивалась более чем в 4 раза по сравнению с уровнем предыдущего года. Ускорение роста прибыли видно и по увеличению абсолютного значения 1 % прироста в 2015 и 2016 гг.

Для более глубокого анализа динамики прибыли необходимо изучить изменения составляющих ее элементов в рассматриваемом периоде, выявить влияние отдельных факторов.

В то же время работа Банка на сегодняшний день связана с рядом серьезных недостатков, без преодоления которых нельзя говорить о реализации его потенциала развития. К ним относятся:

- низкая эффективность использования двух важнейших конкурентных преимуществ Банка: сбытовой сети и клиентской базы, что связано с недостаточной организацией клиентской работы и неразвитыми навыками и системами продаж и обслуживания;

- низкое качество обслуживания с точки зрения скорости принятия решений, сложности процессов и процедур, уровня общения и взаимодействия между Банком и клиентом, а также удобства и функциональности филиалов Банка;

- исключительно низкий уровень производительности труда. Поэтому показателю Банк сильно проигрывает не только банкам развитых стран (ряд которых уже пришли на российский рынок), но и банкам развивающихся рынков;

- недостаточно эффективные и затратные системы управления рисками;

- слабые стороны корпоративной культуры Банка, прежде всего избыточный бюрократизм, недостаточная ответственность за итоговый результат работы Банка и качество клиентской работы, недостаточное стремление к совершенствованию и развитию.

Чистая прибыль Сбербанка по РСБУ за 7 месяцев выросла на 35,6 %. Чистая прибыль Сбербанка России по российским стандартам бухгалтерского учета (РСБУ) за январь-июль 2017 г. выросла по сравнению с показателем за аналогичный период прошедшего года на 35,6 % и составила 372,8 млрд руб. Прибыль за июль в годовом выражении увеличилась на 22,6 %, до 55,9 млрд руб. За семь месяцев ПАО «Сбербанк России» нарастил вклады населения на 1,6 %, до 11,636 трлн руб. на 1 августа 2017 г., средства юридических лиц в банке выросли с начала года на 1,1 %, до 5,461 трлн руб. «Средства юридических лиц увеличились в июле на 1,6 % или 83 млрд руб. Средства физических лиц увеличились на 0,2 % или 24 млрд руб.» Остаток средств клиентов составил 17,1 трлн руб. Банк нарастил кредитование населения на 4 %, корпоративного сектора - на 3,2 %. Кредиты населению увеличились на 1 августа до 4,511 трлн руб. с 4,337 трлн руб. на начало года. Объем кредитов юридическим лицам вырос до 11,696 трлн руб. с 11,333 трлн руб. на 1 января 2017 г. [15]

Проведенный анализ показал, что ПАО Сбербанк России может значительно активизировать свою деятельности без ущерба для финансовой устойчивости и значительно повысить доходы, поскольку обладает значительным потенциалом. Поиск путей повышения эффективности деятельности банка лежит в плоскости изучения мировых тенденций развития банковского бизнеса. Можно выделить следующие мировые тенденции: развитие традиционных и внедрение новых способов и приемов взаимодействия с клиентами и оказания им банковских услуг, активизация деятельности на рынке ценных бумаг и использование современных информационных технологий. И именно внедрение и использование ПАО Сбербанк России системы эффективных показателей, который позволит банку в будущем перейти на качественно новый уровень предоставления банковских услуг и значительно повысить эффективность своей деятельности и свою конкурентоспособность на рынке.

Литература

1. Комарцева Л. В., Гладышева Е. А. Проблемы формирования депозитной политики в современных условиях // Проблемы учета и финансов. 2014. №2 (14). С.47-52.

2. Основные задачи развития банковской системы РФ. Главные проблемы банковской системы РФ. URL: http://www.nalogi.ru/faq/detail.php?ID=1567936

3. Банковская система России URL: http://global-finances.ru/bankovskaya-sistema-rossii-2016/

4. Адмаев В. Банковский сектор в 2016 году. Прогноз. URL:http://fip-expert.ru/main/339-bankovskiy-sektor-v-2016-godu-prognoz.html

5. Годовой отчет ПАО «Сбербанка России» за 2016 г. https://2016.report-sberbank.ru/ru#sberbank-today

6. Анализ финансовых результатов ПАО «Сбербанк России». URL: https://vuzlit.ru/14090/analiz_finan-sovyh_rezultatov_sberbank_rossii

7. Гаврилюк Ю. С. Анализ формирования и использования прибыли ПАО «Сбербанк России» // Научное сообщество студентов: Междисциплинарные исследования: сборник статей по мат-лам XX Междунар. студ. науч.-практ. конф. № 9(20). URL:https://sibac.-info/archive/-meghdis/9(20).pdf

8. Горчаков Н. Н. Эффективность деятельности многопрофильного банка: некоторые вопросы и оценки // Интеграл. 2009. Т.50. №6. С.68-69.

9. Загидуллина А. М., Арасланбаев И. В. Формирование прибыли в коммерческом банке. URL:http://elib-rary.ru/query_results.asp

10. Офшщальный сайт ПАО «Сбербанк России». URL: http://www.sberbank.com

11. Показатели динамики, темп роста, прироста. URL: http://univer-nn.ru/statistika/pokazateli-dinamiki-temp-rosta-i-prirosta/

12. Рабаданова Д. А. Увеличение ресурсной базы коммерческих банков как фактор устойчивости банковской системы // Финансы и кредит. 2010. № 25.

13. Сайбель Я. В. Анализ финансового состояния коммерческих банков. URL: http://www.cbnin.ru

14. Чистая прибыль Сбербанка по РСБУ за 7 месяцев // Финансы. Коммерсант.ру.kommersant.ru›doc/337-8001 URL: https://www.kommersant.ru/doc/3378001

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ