Проблемы и содержание анализа отчета о финансовых результатах

Греченюк А.В.,

начальник отдела по организации

научной и международной деятельности

Курская академия государственной и

муниципальной службы

Греченюк О.Н.,

кандидат экономических наук,

старший преподаватель

кафедры региональной

экономики и менеджмента

Юго-Западный государственный университет

Экономический анализ: теория и практика

43(394)-2014

В статье проведен анализ действующей формы № 2 бухгалтерской отчетности «Отчет о финансовых результатах». Подробно рассмотрены изменения в отчете о финансовых результатах, которые произошли за последние годы, включая изменение нумерации строк, изменение названий отдельных статей и их последовательности, а также изменение названия этой формы бухгалтерской отчетности. Авторами выделяются проблемы проведения анализа формы бухгалтерской отчетности, а также отдельных направлений финансового состояния, возникшие в связи с произошедшими изменениями в бухгалтерском балансе и непроизошедшими изменениями в отчете о финансовых результатах. Бухгалтерский баланс отображает данные за три смежных периода, а отчет о финансовых результатах представляет результаты деятельности за два аналогичных периода. При этом проблемы возникают при анализе как годовой, так и квартальной бухгалтерской отчетности. В статье предлагаются пути решения обозначенных проблем, которые повысят сопоставимость данных, представленных в бухгалтерском балансе и отчете о финансовых результатах, а также информативность их анализа. Представлен подход к проведению анализа отчета о финансовых результатах, применение которого позволит повысить его качество и результативность. В рамках этого подхода отражена последовательность формирования различных показателей прибыли по форме №2 (с учетом изменений) и их значение для проведения оценки эффективности работы организации, обозначены ключевые моменты, которые необходимо учитывать при анализе финансовых результатов

Анализ формы № 2 бухгалтерской (финансовой) отчетности «Отчет о финансовых результатах» является вторым этапом процедуры анализа финансовой отчетности (финансового состояния) коммерческого предприятия. В отчете содержится информация, позволяющая оценить абсолютную эффективность деятельности организации, а отдельные строки отчета используются для расчета относительных показателей эффективности функционирования (рентабельности и оборачиваемости). Соответственно, от правильности проведенного анализа отчета о финансовых результатах зависят корректность оценки эффективности деятельности организации и оптимальность принятых на ее основе управленческих решений.

За последние годы произошли некоторые изменения в содержании формы № 2 бухгалтерской отчетности (однако эти изменения были менее существенными по сравнению с изменениями в бухгалтерской балансе). Так, в «Отчете о прибылях и убытках» в 2011 г. по сравнению с 2010 г. произошли следующие изменения:

- изменена нумерация строк (с трехзначной на четырехзначную), как и в других формах бухгалтерской отчетности, где первая цифра строки указывает номер формы бухгалтерской отчетности;

- изменены названия некоторых строк;

- строка «Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей)» изменена на просто «Выручка»;

- строка «Себестоимость проданных товаров, продукции, работ, услуг» получила название «Себестоимость продаж»;

- вместо строки «Отложенные налоговые активы» появилась строка «Изменение отложенных налоговых активов»;

- строка «Отложенные налоговые обязательства» получила новое название «Изменение отложенных налоговых обязательств»;

- вместо строки «Иные платежи из прибыли» появилась строка «Прочее»;

3) изменилась последовательность некоторых строк в отчете, точнее, доходов от участия в других организациях, текущего налога на прибыль, а также изменений отложенных налоговых обязательств и отложенных налоговых активов, но это никак не повлияло на определение показателей прибыли (от перестановки мест слагаемых сумма не меняется).

В качестве изменений с 2012 г. стоит отметить смену названия формы № 2 с «Отчета о прибылях и убытках» на «Отчет о финансовых результатах».

Таким образом, произошедшие изменения нельзя считать кардинальными. В данном случае в большей степени необходимо выделить не то, какие изменения произошли, а то, какие изменения не произошли. Отчет о финансовые результатах попрежнему отражает данные за два аналогичных периода, в то время как бухгалтерский баланс (начиная с 2011 г.) - за три смежных периода. При этом сразу возникают две проблемы.

Первая проблема заключается в том, что бухгалтерский баланс позволяет провести анализ отдельных направлений финансового состояния за три периода, а отчет о финансовых результатах - только за два. Таким образом, анализ активов, капитала, показателей ликвидности и финансовой устойчивости можно провести за три года, используя бухгалтерскую отчетность только за один год, а для анализа финансовых результатов, показателей рентабельности и оборачиваемости необходимо будет использовать бухгалтерскую отчетность за два смежных года. Сложившаяся ситуация нарушает принцип сопоставимости в экономическом анализе.

В пояснениях к бухгалтерскому балансу расшифровка отдельных статей также дается за два последних года. Тогда возникает вопрос: зачем в бухгалтерском балансе представлены данные за три года? Наверное, это сделано для улучшения наглядности данной формы бухгалтерской отчетности, но почему тогда другие формы и пояснения не отражают информацию за три года?

Из сложившейся ситуации, по мнению авторов, есть два основных выхода. Первый - вернуть отражение в бухгалтерском балансе данных за два периода (на начало и на конец периода), как это было до 2011 г. Второй - чтобы все формы бухгалтерской отчетности отражали данные за три года, ну или хотя бы бухгалтерский баланс и отчет о финансовых результатах. У каждого из этих вариантов есть свои плюсы и минусы. Достоинством первого варианта является то, что все данные сопоставимы, а форма отчетности более привычна. Во втором случае получаем данные сразу за три года и можем провести анализ финансового состояния организации, используя отчетность только за один последний год.

Также можно рассмотреть вариант, в котором все формы отчетности отражают данные за два периода, но в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах приводятся данные за 3-5 лет по основным статьям активов, капитала и финансовых результатов. Иными словами, это будет классическая годовая бухгалтерская отчетность, отражающая при этом информацию о динамике основных финансовых показателей. Если необходимо определить общие тенденции в финансовом состоянии предприятия за ряд лет, то будет достаточно годовой отчетности за последний год. Если необходимо провести глубокий анализ, то необходимо использование отчеткостей за соответствующие периоды.

Также стоит отметить, что в годовых отчетах зарубежных компаний ситуация противоположная. Данные о финансовых результатах представляются за три года, а данные об активах и капитале - за два года.

Вторая проблема действующих форм бухгалтерского баланса и отчета о финансовых результатах возникает при анализе квартальной бухгалтерской отчетности. В бухгалтерском балансе показываются данные за три смежных периода (например, бухгалтерский баланс за I квартал 2014 г. отражает данные на 31.03.2014, 31.12.2013 и 30.09.2013). Отчет о финансовых результатах отражает данные за два аналогичных периода, т.е. на 31.03.2014 и на 31.03.2013. По данным такой отчетности нельзя провести анализ динамики (можно взять данные для анализа только на 31.03.2014), так как остальные данные не сопоставимы. А при анализе за несколько смежных кварталов (например, в коммерческих банках требуют проводить анализ за 3-5 смежных кварталов) необходимо использовать соответственно бухгалтерскую отчетность за соответствующие кварталы, что значительно увеличивает объем документации и длительность ее обработки и анализа.

Для выхода из сложившейся ситуации, по мнению авторов, необходимо отражать данные в бухгалтерском балансе и отчете о финансовых результатах за пять смежных кварталов. Например, квартальная отчетность за I квартал 2014 г. должна содержать информацию на 31.03.2014, а также 31.12.2013,30.09.2013,30.06.2013 и 31.03.2013. Почему именно так? Отчет о финансовых результатах отражает данные накопительным итогом, поэтому нельзя корректно сопоставлять данные о финансовых результатах за первый квартал с данными за четвертый (особенно для сельскохозяйственных предприятий). В то же время нельзя корректно сопоставлять данные об имуществе и капитале на 31.03.2014 и 31.03.2013 - нужно два смежных периода. Поэтому по принципу «наименьшего общего кратного» выходом из сложившейся ситуации будет представление данных за пять смежных кварталов и в бухгалтерском балансе, и в отчете о финансовых результатах. Данные об имуществе и капитале за пять периодов позволят наглядно отследить динамику изменения статей бухгалтерского баланса последовательно из квартала в квартал. Данные о финансовых результатах за пять кварталов позволят сопоставить аналогичные периоды, а также спрогнозировать динамику изменения показателей выручки, себестоимости и прибыли на будущие кварталы.

Таким образом, существующие формы квартальной бухгалтерской отчетности неинформативны и слабоприменимы для проведения глубокого анализа финансового состояния организации. Изменение форм квартальной бухгалтерской отчетности повысит их значимость, сделав неотъемлемым источником информации для анализа.

Рассмотрим последовательность проведения анализа «Отчета о финансовых результатах», учитывая изменения в его содержании, а также необходимость повышения эффективности и информативности анализа данной формы бухгалтерской отчетности.

В общем случае прибыль представляет собой разность между доходами и расходами организации. Если доходы превышают расходы, то наблюдается прибыль (положительный финансовый результат), если расходы превышают доходы, то наблюдается убыток (отрицательный финансовый результат).

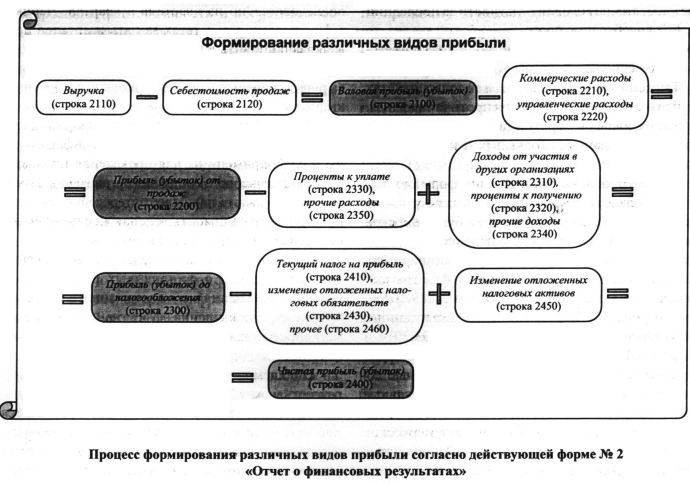

Так как предприятие может осуществлять различные виды деятельности (основная, финансовая, инвестиционная), получая при этом различные виды доходов и неся различные виды расходов, выделяют несколько показателей прибыли. Процесс формирования различных видов прибыли согласно действующей форме № 2 «Отчет о финансовых результатах» представлен на рисунке.

Самый первый показатель - валовая прибыль - представляет собой разность между выручкой от реализации произведенной продукции (выполненных работ, оказанных услуг) и себестоимостью соответствующих товаров (работ, услуг). Валовая прибыль редко используется в анализе (при расчете показателей), так как не учитывает всех расходов, необходимых для осуществления основной деятельности организации. Этот недостаток устраняет следующий показатель прибыли.

Для определения прибыли (убытка) от продаж из валовой прибыли вычитают коммерческие и управленческие расходы. Прибыль от продаж показывает финансовый результат от осуществления основной деятельности организации и является одним из важнейших при определении эффективности деятельности организации. Управленческие расходы, как правило, в форме № 2 отсутствуют или имеют несущественную величину, зато величина коммерческих расходов является достаточно существенной, что сильно уменьшает величину валовой прибыли организации.

Следующий показатель - прибыль до налогообложения. Для ее определения необходимо к прибыли от продаж прибавить доходы от участия в других организациях, проценты к получению и прочие доходы, а также вычесть проценты к уплате и прочие расходы.

Как правило, сумма процентов к уплате и прочих расходов превышает сумму доходов от участия в других организациях, процентов к получению и прочих доходов (такая ситуация наблюдается более чем в 70% случаев). Это связано с тем, что:

- величины доходов от участия в других организациях и процентов к получению, как правило, имеют небольшие значения либо вообще равны нулю. Такая ситуация наблюдается у большинства обычных организаций, не входящих в группы пред-приятий и холдинги. Если организация находится в составе группы предприятий или холдинга, то у нее могут наблюдаться существенные суммы долгосрочных и краткосрочных финансовых вложений. Это приводит, как правило, к существенным суммам доходов от участия в других организациях или процентов к получению (предприятия кредитуют друг друга в рамках группы или участвуют в уставных капиталах). Однако при этом у таких организаций наблюдаются значительные объемы заемных средств, т.е. долгосрочные и краткосрочные финансовые вложения осуществляются за счет кредитов и займов. В результате наблюдается большая величина процентов к уплате, часто перекрывающая величину доходов от участия в других организациях и процентов к получению;

- большинство организаций финансирует свою деятельность, привлекая значительные объемы долгосрочных и краткосрочных кредитов и займов, что приводит к существенной величине процентов к уплате (причем их величина тем больше, чем выше доля банковских кредитов в составе капитала организации);

- прочие расходы организации, как правило, превышают прочие доходы. В результате перечисленных факторов прибыль до налогообложения, как правило, меньше прибыли продаж. Описанная ситуация является достаточно серьезной для многих российских предприятий, т.е. при существенных величинах прибыли от продаж за счет больших значений процентов к уплате и превышения прочих расходов над доходами прибыль до налогообложения принимает минимальные или вообще отрицательные значения.

Чистая прибыль еще меньше прибыли до налогообложения за счет величины налога на прибыль и других платежей. Чистая прибыль является основным показателем прибыли, характеризующим эффективность работы организации, так как она учитывает не только финансовые результаты от основной деятельности, но и результативность прочих операций.

Анализ показателей формы № 2 «Отчет о финансовых результатах» необходимо обязательно проводить минимум за три смежных года. При этом необходимо рассчитывать цепные темпы прироста, т.е. последовательное изменение показателей из года в год. Анализ финансовых результатов за три года позволяет получить более полную информацию о тенденциях изменения показателей, о динамике развития организации, об эффективности ее деятельности. Также расчет темпов прироста можно дополнить расчетом абсолютных отклонений, но это не является обязательным. Для полного анализа отчета о финансовых результатах также необходимо рассчитать удельные веса себестоимости и валовой прибыли.

При анализе отчета о финансовых результатах необходимо учитывать, что при анализе различных показателей прибыли важно, чтобы они были положительными и имели тенденцию к росту. При этом желательно превышение темпов роста показателей прибыли над темпами роста выручки, активов и капитала. То есть необходимо выполнение «золотого правила баланса (экономики предприятия)»: Темп роста показателей прибыли > Темп роста выручки > Темп роста активов и капитала > 100%.

В отчете о финансовых результатах важными показателями являются не только показатели прибыли, но также такие статьи, как выручка и себестоимость, анализу которых необходимо уделить особое внимание. Необходимо (с позиции эффективного и устойчивого развития), чтобы выручка росла на протяжении всего периода исследования, и чем больше темпы роста, тем лучше.

Очень важно, чтобы темпы роста выручки были выше темпов роста себестоимости (при сокращении выручки - чтобы темпы сокращения выручки были ниже темпов сокращения себестоимости). Здесь также анализируется удельный вес себестоимости в выручке, чем он меньше, тем лучше, и желательно, чтобы за период исследования наблюдалось его сокращение.

Все это будет свидетельствовать не только об эффективной работе организации, но и об улучшении финансовых результатов за анализируемый период.

Литература

1. Ефимова О.В., Мельник М.В., Бородина Е.И., Бердников В.В. Анализ финансовой отчетности: учеб. пособие. М.: Омега-Л, 2013. 388 с.

2. Донцова Л.В., Никифорова Н.А. Анализ финансовой отчетности: учебник. 6-е изд., перераб. и доп. М.: Дело и сервис, 2008. 368 с.

3. Григорьева Т.И. Финансовый анализ для менеджеров: оценка, прогноз: учебник М.: Юрайт, 2013.462 с.

4. Дыбаль С.В. Финансовый анализ: теория и практика: учеб. пособие. СПб: Бизнес-пресса, 2006. 304 с.

5. Ефимова О.В. Финансовый анализ: современный инструментарий для принятия экономических решений: учебник. М.: Омега-Л, 2014. 348 с.

6. Казакова Н.А. Финансовый анализ: учебник и практикум. М.: Юрайт, 2014. 536 с.

7. Кирьянова З.В., Седова Е.И. Анализ финансовой отчетности: учебник для бакалавров. М.: Юрайт, 2014. 428 с.

8. Литовченко В.П. Финансовый анализ: учеб. пособие. М.: Дашков и К, 2013. 216 с.

9. Маркарьян Э.А. Финансовый анализ: учеб. пособие. М.: КноРус, 2014. 192 с.

10. Селезнева Н.Н., Ионова А.Ф. Анализ финансовой отчетности организации: учеб. пособие, 3-е изд., перераб. и доп. М.: Юнити-Дана. 2013. 583 с.

11. Erich A. Helfert. Financial analysis: tools and techniques. A guide for managers. McGraw-Hill, 2001.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ