Управление финансовыми потоками в холдинговых структурах

Шестакова Екатерина Владимировна —

к. ю. н., генеральный директор

ООО «Актуальный менеджмент» (г. Москва)

Управление корпоративными финансами

04(64) 2014

Сегодня холдинговые структуры очень популярны. Почему? Существует много ответов на данный вопрос: одни группы компаний работают с различными зарубежными партнерами, а для организации работы легче иметь компанию-резидента в стране присутствия, другие пытаются снизить налоговое бремя, зарегистрировавшись в низконалоговых юрисдикциях, третьи ищут возможности оптимизации налогообложения в России, например, путем применения специальных налоговых режимов

УПРАВЛЕНИЕ ФИНАНСОВЫМИ ПОТОКАМИ

Сегодня в России существует очень много холдинговых структур, что вполне естественно: бизнес усложняется, расширяется, многие компании открывают зарубежные подразделения. Например, компания «ЛУКОЙЛ» в своем составе имеет сеть АЗС в США, российская компания «Норникель» располагает ресурсами африканской компании Gold Fields, в компанию «Русал» входит австралийская Queensland Alumin, Трубная металлургическая компания в составе имеет немецкие Sinara Handel GmbH и Sinara Trading AG, а «Стальная группа Мечел» представлена швейцарской компанией Conares Trading AG, румынским заводом COST, а также имеет подразделение в Хорватии — Zeljezara Sisak. Небольшие фирмы также часто имеют зарубежные подразделения.

Но важно не просто открыть компанию за рубежом, очень важно управлять такой структурой. Ведь чем больше зависимых компаний в составе холдинга, чем больше филиалов и представительств, тем сложнее налогообложение, финансовые потоки, тем больше существует рисков для структуры компаний. Финансовая система холдинговых структур достаточно сложна. Это связано прежде всего с тем, что компаниям, входящим в один холдинг, необходимо предусмотреть:

- систему закупок;

- систему финансирования проектов;

- систему продаж;

- систему налогообложения.

В целом управление финансовыми потоками строится в зависимости от многих факторов. Одним из видов управления холдингами является децентрализованный холдинг.

Децентрализованный холдинг имеет несколько центров формирования прибыли. К примеру, в General Electric конкурентоспособность бизнес-единиц достигается за счет децентрализации закупочной системы, в «АФК-Система» используется объединение субхолдингов, у каждого из которых есть своя управляющая компания, в «Макдоналдс» — передача полномочий путем предоставления патентов.

Приведем пример схемы такой децентрализации (рис. 1).

Компании в разных странах могут быть связаны за счет следующих факторов.

- Общие поставки комплектующих, товаров. Например, производитель, который расположен в Китае, продает свои товары в различных странах: в Америке, России, Великобритании. Компании, расположенные в различных странах, являются дистрибьюторами продукции и всю прибыль до 90% оставляют у себя. Китайская же компания получает определенный процент, поставляет свои товары в различные страны, расширяет круг поставок, увеличивает стоимость бренда.

- Общие производственные подразделения. Например, в различных странах могут быть открыты заводы по выпуску мобильных телефонов, автомобилей, пива, продуктов питания, которые входят в один холдинг. При этом все заводы, объединенные одним брендом, получают собственную прибыль.

- Общие франчайзинговые договоры. В качестве примера такой схемы можно назвать всем известный «Макдоналдс», который имеет децентрализованную структуру управления компаниями по всему миру. По аналогичному пути идут многие известные российские бренды, например, «Шоколадница».

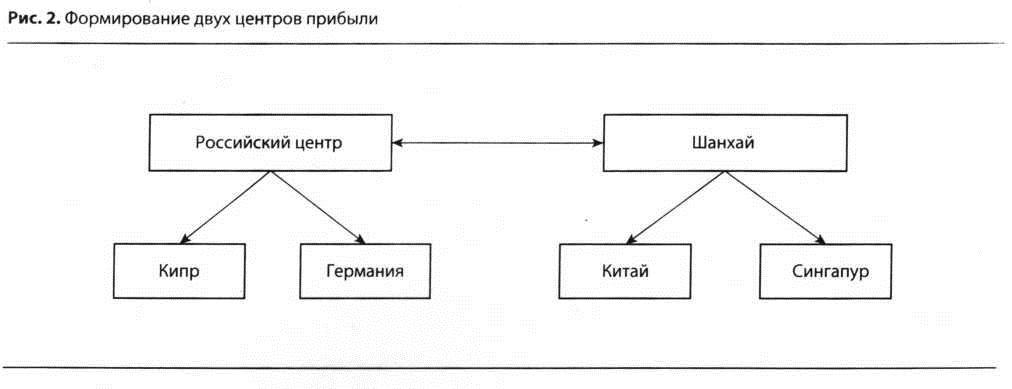

В децентрализованном холдинге может быть создано два центра формирования прибыли.

В качестве примера можно назвать компании KN Hoogovens NV и Hoesch AG, которые создали на паритетных началах (50% х 50%) управляющую компанию Estel NV, в которую в качестве своих вкладов передали по 100% акций концернов.

Рассмотрим пример создания двух центров формирования прибыли (рис. 2).

Такая схема часто используется холдингами, которые расположены в Европейском и Азиатском регионах. Формирование двух центров прибыли может быть обусловлено:

- ведением бизнеса в различных регионах и странах;

- расположением в разных странах производственных подразделений и подразделений, которые осуществляют продажи продукции.

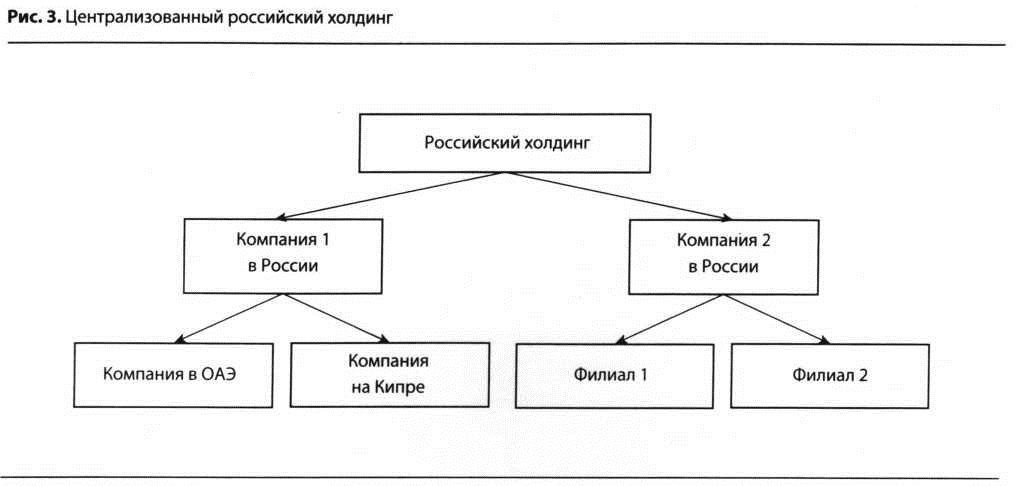

Однако большинство российских компаний имеют четкую централизованную систему (рис. 3). Это связано прежде всего с российской спецификой работы, пережитками плановой экономики, необходимостью контроля за осуществлением различных операций, в том числе в части закупок.

Финансовый центр может формироваться как в России, так и за рубежом. Например, если холдинговая структура расположена в России, то и финансовый центр формируется в нашей стране. В качестве такого холдинга можно привести пример ОАО «РЖД», аналогичную холдинговую структуру имеет ФГУП «Почта России». Однако есть холдинги, формирующие центр прибыли за рубежом: ТНК (TNK International Ltd.) имеет регистрацию на Британских Виргинских островах, СУАЛ (SUAL International) — на Британских Виргинских островах.

При выборе территории для формирования центра прибыли часто используют следующие подходы. Например, местом основания глобальных холдингов часто выступают такие города, как Нью-Йорк, Лондон, Токио; зональные холдинги расположены в Сингапуре, Гонконге, Париже. Наиболее популярными европейскими юрисдикциями выступают Нидерланды, Великобритания, Дания, Кипр.

Конечно, необходимо отметить, что как децентрализованная система, так и централизованная имеют свои плюсы и минусы.

Так, к плюсам децентрализованной системы относятся:

- возможность расширения бизнеса без больших финансовых вливаний путем предоставления франшиз;

- увеличение инициативы в структурных подразделениях, заинтересованность в конечном результате;

- возможность установления эффективной системы премирования каждого структурного подразделения;

- простой вариант распределения финансовых и материальных ресурсов без проведения дополнительных согласований.

К проблемам децентрализованной системы управления холдинговой структурой относятся следующие:

- сложности в управлении такой сложной компании;

- сложности контроля расходов.

Централизованная система также имеет свои плюсы и минусы.

К плюсам относятся:

- возможность четкого контроля за расходами;

- аккумулирование денежных средств в управляющей компании и возможность дальнейшего направления их на инвестиционные проекты с целью расширения бизнеса;

- простота управления;

- снижение случаев хищения денежных средств.

К минусам такой системы относятся:

- незаинтересованность структурных подразделений в получении результата;

- отсутствие инициативы у менеджеров;

- четкая регламентация работы, бюрократизация

Что необходимо холдинговым структурам для управления финансовыми потоками?

1. Создать центр финансовой ответственности. Центр финансовой ответственности — это сегмент организации, возглавляемый менеджером (группой менеджеров, отдельным менеджером), который ведет производственную деятельность, способен оказывать непосредственное воздействие на результаты и затраты по этой производственной деятельности, несет ответственность за работу холдинга, основная мотивация которого — результаты принимаемых им решений в рамках возложенных на него полномочий.

Сущность учета по центрам финансовой ответственности — закрепление расходов и доходов за руководителями различных рангов, с тем чтобы осуществлять систематический контроль за деятельностью каждого ответственного лица.

2. Постоянно проводить анализ эффективности расходов и доходов централизованной или децентрализованной системы холдинга. Мировая практика свидетельствует, что соотношение уровня централизации и децентрализации холдинговых структур не является чем-то постоянным.

Оно зависит от многих факторов, например от фазы делового цикла и отраслевой принадлежности предприятия. Для России в настоящее время характерен высокий уровень централизации активов.

Ошибками централизации являются:

- слишком сильная централизация, мешающая производственной деятельности;

- сильный контроль финансовых потоков, например, расходов по незначительным договорам до 50 000 руб.;

- четкий ежедневный контроль задач, включая инвестиционные задачи, что мешает основной работе сотрудников.

3. Российским холдингам целесообразно обратить внимание на зарубежный опыт децентрализации, позволяющий развивать бизнес на основе франшиз.

Кроме того, при планировании управления холдингом особое место уделяется вопросам налогообложения.

НАЛОГООБЛОЖЕНИЕ В ХОЛДИНГОВЫХ СТРУКТУРАХ

Налогообложение в холдинговых структурах зависит от многих факторов:

- открытость компании и финансовых потоков;

- централизованная или децентрализованная система управления финансовыми потоками;

- работа в офшорных или офшорных юрисдикциях.

Например, если холдинговая структура децентрализована и расположена в различных странах, то каждая компания в каждой юрисдикции уплачивает налоги отдельно. Так, в высоконалоговых юрисдикциях ставки налогов будут выше (в США ставка корпоративного налога более 35%), в низконалоговых, офшорных, — достаточно небольшими (Сингапур — 17%, Ирландия — 12,5%), а в некоторых офшорах корпоративный налог отсутствует. К таким юрисдикциям относятся, например, остров Мэн, Британские Виргинские острова.

Некоторые юрисдикции традиционно считаются холдинговыми, поскольку в них соблюдаются следующие условия:

- нераскрытие информации о бенефициаре;

- возможность получения налоговых преференций и льгот.

Так, традиционно холдинги располагают в еле дующих юрисдикциях: Нидерланды, Швейцария, Ирландия, с некоторыми оговорками к ходлинговым юрисдикциям можно причислить Бельгию и Данию. В настоящее время появились новые территории, привлекающие холдинговые компании — Гибралтар, Мадейра и Маврикий. Но сегодня на данные юрисдикции российские компании смотрят с опаской.

В качестве одного из путей снижения налога на прибыль в Европейском регионе предлагается выбрать юрисдикцию с более низкой ставкой:

- Швейцария (3,36-9,8% плюс 2,5-10%1);

- Ирландия — 12,5%;

- Кипр — 12,5%.

1 В кантонах установленные собственные ставки, поэтому в скобках указанные нижние и верхние пределы таких ставок. – Здесь и далее прим.авт.

В Нидерландах, к примеру, некоторые компании получают освобождение от налогов.

Также холдинги для оптимизации налогообложения традиционно используют офшорные структуры.

По мере развития экономических отношений между странами и транснационализации международного бизнеса объективно встает проблема оптимизации финансовых потоков. Одним из наиболее распространенных путей решения этой проблемы стало международное налоговое планирование с использованием компаний, зарегистрированных в зонах со льготным либо нулевым налогообложением (офшорные зоны) и использование международного банковского института.

Офшорные зоны (табл. 1) являются разновидностью свободных или специальных экономических зон сервисного типа, в которых компаниям, являющимся их резидентами, но не ведущим хозяйственную деятельность на их территории, предлагаются особые условия ведения бизнеса: льготное налогообложение, простота или полное отсутствие финансовой (бухгалтерской) отчетности, конфиденциальность сведений о владельцах.

Развитию офшорного бизнеса способствуют как многочисленные факторы макроэкономического характера, так и стремление снизить отдельно взятых предприятий и фирм, в том числе банковских организаций, которые стремятся зарегистрировать компании соответствующей коммерческой направленности на территории, где действует льготное налогообложение. Другими словами, речь идет о международном предпринимательстве, глобальном бизнесе с ярко выраженными положительными и менее ярко выраженными отрицательными эффектами влияния на экономику центра нерезидентного предпринимательства, в котором учреждены и действуют офшорные компании.

Таблица 1. Классификация офшорных юрисдикций по географическому признаку

| Тип юрисдикции | Территории, относящиеся к данному типу |

| Независимые государства | Джерси, Ирландия, Кипр, Лихтенштейн, Люксембург, Мальта, Монако, Багамские острова, Барбадос, Белиз, Невис, Сент-Китс, Панама, Вануату, Западное Самоа, Острова Кука, Сингапур |

| Территории в составе или подчинении какого-либо государства, обладающие самостоятельностью в сфере самоуправления | Гернси, Гибралтар, остров Мэн, Бермудские острова, Британские Виргинские острова, Каймановы острова, Теркс и Кайкос (Великобритания), Антильские острова, Аруба (Нидерланды), Реюньон, Гваделупа, Гвиана, Мартиника (Франция), Мадейра (Португалия), Лабуан (Малайзия) |

| Часть территории государства | Нью-Брансуик (Канада), Вайоминг, Делавер, Нью-Йорк, Флорида (США), кантон Цуг (Швейцария) |

Распространение офшорного бизнеса связано с вполне понятным желанием компаний оптимизировать свое налогообложение, сохранить конфиденциальность владельцев, размеров и источников их состояния (в случае легального бизнеса), а также уйти из-под юрисдикции конкретных государств (в других случаях).

Можно выделить несколько характеристик, которые присущи классическим офшорам:

- простая и быстрая процедура регистрации компании;

- проведение аудита и предоставление финансовой отчетности не требуется;

- компания не подлежит валютному контролю в стране регистрации;

- уставный капитал, подлежащий оплате, минимален, либо выплаты по нему делать вообще не требуется;

- управление данными компаниями возможно вне пределов страны регистрации;

- во многих юрисдикциях существует правило, согласно которому компания не имеет права вести деятельность на территории страны регистрации, другими словами, она не должна извлекать прибыль из страны инкорпорации;

- компании освобождены от каких-либо налогов по месту регистрации, однако ежегодно выплачивают государственную пошлину в казну страны инкорпорации;

- владение офшорной компанией может осуществляться на анонимной основе при высоких гарантиях конфиденциальности, конфиденциальный характер владения офшором гарантирован общепринятыми правовыми нормами и законодательством юрисдикции, в которой зарегистрирована данная компания.

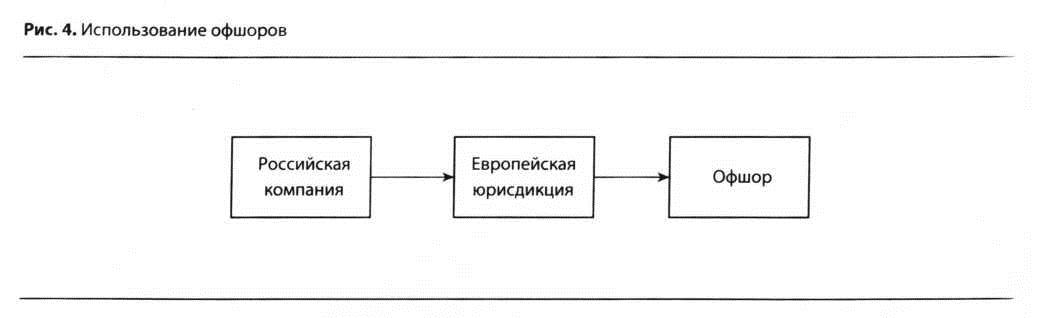

Компании могут использовать офшорные юрисдикции для снижения налогового бремени. Наиболее частой схемой является следующая (рис. 4).

Офшорная компания может управляться и контролироваться следующими лицами:

- директором или лицом, уполномоченным представлять компанию на основании учредительных документов без доверенности;

- поверенным (уполномоченным директором, который действует на основе доверенности);

- акционером в соответствии с размером его пакета акций;

- выгодоприобретателем (бенефициаром) — реальным владельцем компании.

Для российских компаний наиболее популярными офшорами являются: Белиз, Британские Виргинские и Сейшельские острова, Панама и Гонконг.

Среди небольших компаний популярен Белиз. Преимуществами этого офшора называют простоту администрирования, высокий уровень обслуживания и низкие цены на регистрацию. Следующими с небольшим отрывом идут Британские Виргинские острова (BVI). Их преимущество — высокая положительная репутация в деловых кругах. Однако в последнее время власти островов все активнее начинают сотрудничать с Евросоюзом в плане борьбы с уклонением от налогов. Кроме того, стоимость регистрации и дальнейшие издержки на BVI пока слишком высоки для российских бизнесменов. Виргинские острова популярны среди крупных представителей бизнеса. Например, здесь зарегистрированы дочерние предприятия Роснефти — Skyline Asset Management (предоставляет фрахтовые услуги) и Shelf Support Shiphold (управляющая недвижимостью), а также структура консорциума «Альфа Групп» Altimo, которая владеет VimpelCom Ltd.

В России офшорная компания может приобретать любое имущество, совершать любые сделки, за что обязана платить налоги (как например, налог на имущество, находящееся на территории РФ, и земельный налог), а также отчислять в российский бюджет платежи с фонда оплаты труда работников.

Для чего используют офшорные компании?

Во-первых, офшор используют как «сейф» для хранения активов. Это позволяет обезопасить себя от рейдерского захвата имущества, а также вывести те или иные активы из общего имущества супругов во избежание раздела семейного бизнеса.

Во-вторых, офшор используют как способ минимизации налогов. На сегодняшний день это самая актуальная и распространенная цель. Офшорная компания не ведет никакой хозяйственной деятельности в той стране, где она зарегистрирована, и ее собственниками являются граждане иностранных государств. Традиционное налогообложение в таком случае заменено фиксированным ежегодным сбором.

В-третьих, офшор используют для ведения внешнеэкономической деятельности компании.

Это дает возможность не только оптимизировать налоги, но и упростить документооборот, ускорить финансовые процессы и обеспечить их надежность. Средства офшорной компании можно инвестировать в российские фирмы как иностранные.

В-четвертых, офшор используют как возможность брать кредиты в любых банках мира и предоставлять услуги, которые недоступны на рынке внутри страны.

Если же холдинговая структура хранит денежные средства в офшоре, у владельцев бизнеса традиционно возникает вопрос перевода денежных средств в Россию и иные юрисдикции, где ведется бизнес.

ВЫПЛАТА ДИВИДЕНДОВ В ХОЛДИНГОВЫХ СТРУКТУРАХ

Налоговый кодекс РФ устанавливает следующие ставки налога для иностранных предприятий, которые получают доходы в виде дивидендов, роялти или процентов из источников в Российской Федерации и не образуют постоянного представительства:

- для дивидендов — 15%;

- для роялти и процентов — 20%.

Однако возможно применение и нулевой ставки. На основании п. 3 ст. 284 НК РФ к налоговой базе, определяемой по доходам, полученным в виде дивидендов, применяется налоговая ставка 0% — по доходам, полученным российскими организациями в виде дивидендов, при условии что на день принятия решения о выплате дивидендов получающая дивиденды организация в течение не менее 365 календарных дней непрерывно владеет на праве собственности не менее чем 50%-ным вкладом (долей) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации или депозитарными расписками, дающими право на получение дивидендов, в сумме, соответствующей не менее чем 50% от общей суммы выплачиваемых организацией дивидендов.

Если же предприятие является лицом с постоянным местонахождением (налоговым резидентом) в государстве, с которым Россия имеет действующее соглашение об избежании двойного налогообложения, то, как правило, применяются пониженные или даже нулевые ставки налога.

Российская организация, выплачивающая дивиденды другой российской или иностранной организации, признается налоговым агентом (п. 1 ст. 24 НК РФ). Следовательно, российская организация должна уплатить налог.

Рассмотрим ставки, установленные несколькими соглашениями (табл. 2).

Обратите внимание, что в некоторых случаях соглашениями об избежании двойного налогообложения предусмотрены две ставки налога: обычная и пониженная.

Например, Соглашением между Правительством РФ и Правительством Республики Кипр от 5 декабря 1998 г. (ред. от 7 октября 2010 г.) об избежании двойного налогообложения в отношении налогов на доходы и капитал [18] установлено, что дивиденды могут облагаться по разным ставкам:

- 5% от общей суммы дивидендов, если лицо, имеющее фактическое право на дивиденды, прямо вложило в капитал компании, выплачивающей дивиденды, сумму, эквивалентную не менее €100 000;

- 10% от общей суммы дивидендов во всех остальных случаях.

Кроме того, в настоящее время, например, действуют следующие соглашения об избежании двойного налогообложения:

- Конвенция между Правительством РФ и Правительством Австрийской Республики от 13 апреля 2000 г. об избежании двойного налогообложения в отношении налогов на доходы и капитал [2];

- Конвенция между Правительством РФ и Правительством Королевства Дания от 8 февраля 1996 г. об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и имущество [3];

- Соглашение между Российской Федерацией и Великим Герцогством Люксембург об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и имущество (заключено в Москве 28 июня 1993 г.) [19];

- Соглашение между Правительством Российской Федерации и Правительством Королевства Нидерландов от 16 декабря 1996 г. об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы и имущество [16];

- Соглашение между Российской Федерацией и Швейцарской Конфедерацией от 15 ноября 1995 г. об избежании двойного налогообложения в отношении налогов на доходы и капитал [20];

- Соглашение между Правительством Российской Федерации и Правительством Республики Сингапур об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы (заключено в Москве 9 сентября 2002 г.) [17].

Таблица 2. Выплата налогов по диведентам

| Юрисдикция | Дивиденды | ||||

| Ставка налога, % | Оптимальные критерии | Ставка налога на проценты, % | Ставка налога на роялти, % | ||

| Процент в капитале | Вклад в капитал | ||||

| Австрия | 5/15 | 10 | более $100 тыс. | 0 | 0 |

| Великобритания | 10 | - | - | 0 | 0 |

| Дания | 10 | 20 | - | 0 | - |

| Кипр | 5/10 | - | Не менее $100 тыс. | 0 | 0 |

| Люксембург | 10/15 | 30 | Не менее €75 тыс. | 0 | 0 |

| Нидерланды | 5/15 | 25 | Не менее €75 тыс. | 0 | 0 |

| Швейцария | 5/15 | 20 | более 200 тыс. швейцарских франков | 5/10 | 0 |

| Сингапур | 5/10 | 15 | $100 тыс. | 7,5 | 7,5 |

Как видим, в некоторых случаях налоговым соглашением установлены критерии, при которых ставка налога минимальна. Если они не выполняются, то действует более высокая ставка.

Налог на дивиденды уплачивается в момент перечисления денежных средств учредителю или участнику общества. Принятие решения о выплате дивидендов еще не гарантирует, что они будут в действительности выплачены.

Согласно ст. 42 Закона «Об акционерных обществах» [21] принятие решения о начислении дивидендов и их выплате акционерам пропорционально размещенным акциям является правом, а не обязанностью общества. Вследствие этого положение устава о возможности принятия общим собранием акционеров решения о невыплате дивидендов, если у общества отсутствует чистая прибыль, не свидетельствует об обязанности общего собрания принять решение о выплате дивидендов при ее наличии. Аналогичная позиция сформулирована в определении ВАС РФ от 27 декабря 2007 №17122/07 по делу №А40-52516/06- 83-327 [5].

Следует отметить, что нарушение срока выплаты объявленных дивидендов и/или выплата их не в полном размере являются основанием для взыскания с общества процентов за пользование чужими денежными средствами за период просрочки. Такой вывод сделан в Постановлении Пленума ВАС РФ от 18 ноября 2003 г. №19 «О некоторых вопросах применения Федерального закона «Об акционерных обществах» [9] со ссылкой на ст. 395 ГК РФ. По мнению судей, проценты подлежат начислению за период просрочки выплаты дивидендов, исчисляемой со дня, следующего за днем окончания установленного срока их выплаты.

При выплате дивидендов нужно учитывать разъяснения Минфина и судебную практику в отношении выплаты дивидендов иностранной компании.

- К дивидендам также относятся любые доходы, получаемые из источников за пределами Российской Федерации, относящиеся к дивидендам в соответствии с законодательствами иностранных государств. Выплата распределенных в качестве дивидендов денежных средств, произведенная иностранной компанией в пользу своего бенефициарного владельца — физического лица, гражданина Российской Федерации, независимо от способа распределения квалифицируется для целей налогообложения как дивиденды (письмо Минфина России от 28 ноября 2013 г. №03-08- 05/51677 [6]).

- Если российская организация — налоговый агент, выплачивающая дивиденды физическому лицу, сама получала дивиденды от иностранной компании, облагаемые налогом на прибыль организаций по налоговой ставке 0%, суммы таких дивидендов, полученных от иностранной организации, не учитываются при расчете суммы налога на доходы физических лиц, подлежащего удержанию налоговым агентом при выплате дивидендов физическому лицу (письмо Минфина России от 31 октября 2013 г. №03-04-06/46565 [8]).

- Исчисление и удержание сумм налога с дохода, который в соответствии с международным договором облагается налогом в Российской Федерации по пониженным ставкам, производятся налоговым агентом по соответствующим пониженным ставкам при условии предъявления иностранной организацией налоговому агенту подтверждения, предусмотренного п. 1 ст. 312 НК РФ, о ее постоянном местонахождении (письмо Минфина России от 3 апреля 2013 г. №03-08-05/10901 [7]).

- В случае переплаты налога на дивиденды нужно учитывать следующее. На основании положений п. 2 ст. 312 НК РФ возврат излишне переплаченного налога осуществляется по заявлению, которое подается в налоговый орган по месту учета налогового агента иностранным получателем дохода, однако в случае если российская организация сумму недоплаченных дивидендов самостоятельно перечислит участнику — иностранной организации — получателю дивидендов, то заявление о возврате излишне удержанного налога может быть подано ею самостоятельно. Указанный вариант может повлечь споры с налоговыми органами (Постановление ФАС Московского округа от 6 марта 2012 г. по делу №А40- 57356/11-140-250 [10]).

Приведем другой пример изменения законодательства в пользу иностранных компаний.

Например, Латвия в последние годы становится все более дружественной к международному бизнесу и капиталу. В соответствии с законодательными изменениями, с 2013 г. не облагаются налогами доходы латвийских компаний от продажи долей капитала и акций, а также любые полученные дивиденды. Также не будет облагаться налогом для источника выплата дивидендов в другие страны. С 2014 г. не будет облагаться налогом для источника выплата в другие страны процентов и роялти.

Ключевым преимуществом латвийского холдингового режима является отсутствие дополнительных условий. Все другие страны Европы, где действуют благоприятные условия для создания международных холдингов (Кипр, Мальта, Нидерланды, Австрия, Дания, Швейцария, Швеция), накладывают ограничения по одному или нескольким параметрам, таким как процент участия в капитале дочерней компании (как правило, требуется не менее 10%), срок владения (не менее года), вид деятельности дочерней компании (это не должна быть инвестиционная деятельность) и уровень налогообложения в стране дочерней компании. Кроме того, почти все страны, кроме самых лояльных к международному инвестору Кипра и Мальты, разрешают выплату дивидендов без налога для источника только в адрес европейских компаний или компаний из стран, с которыми заключены налоговые конвенции.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ