Эффективность управления инвестиционными ресурсами предприятия

И. В. Жуковская

заведующий кафедрой Казанского филиала Санкт-Петербургской академии управления и экономики,

кандидат экономических наук, доцент

ЭКОНОМИКА И УПРАВЛЕНИЕ № 4 (54) 2010

В статье описана методика оценки эффективности управления инвестиционными ресурсами предприятия. Предложена классификация методов оценки эффективности управления инвестиционными ресурсами на основе стоимостного подхода

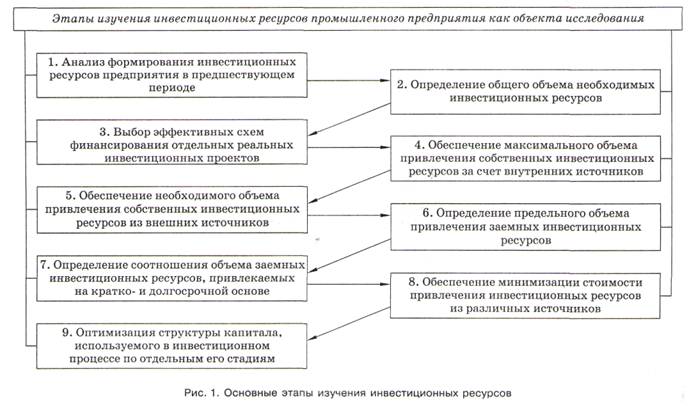

Развитие современного промышленного предприятия невозможно без притока капитала. Сущность инвестиционного процесса состоит в поглощении (притоке) инвестиций и компетенций. В этой связи детальное изучение указанных процессов представляет существенный практический и теоретический интерес. Рассмотрение инвестиционных ресурсов как объекта управления производится по этапам [1] (рис. 1).

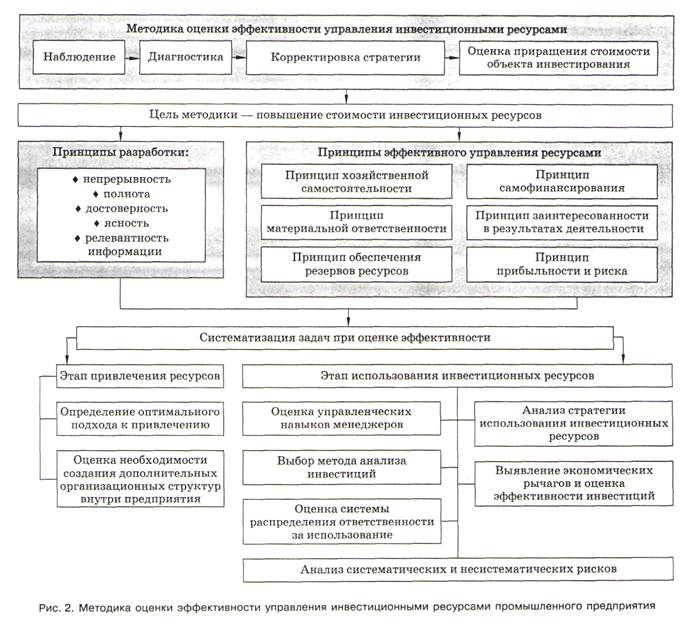

Для достижения высокой эффективности управления инвестиционными ресурсами на предприятии нами была разработана соответствующая методика ее оценки. Сущность предлагаемой методики заключается в отслеживании качественных изменений на промышленном предприятии в процессе осуществления мероприятий инвестиционной деятельности [2, с. 121-122]. Данная методика включает в себя следующие этапы: наблюдение, диагностику, корректировку стратегии привлечения инвестиционных ресурсов и оценку приращения стоимости объектов инвестирования (рис. 2).

Разработка и реализация методики должны отвечать основным принципам эффективного управления инвестиционными ресурсами, к которым мы относим принципы:

хозяйственной самостоятельности, согласно которому промышленное предприятие самостоятельно определяет свою инвестиционную деятельность в рамках установленных государством правовых и нормативных границ;

самофинансирования, что предполагает окупаемость собственных инвестиционных ресурсов, направляемых на производство и реализацию продукции, работ, услуг, а также инвестирование в развитие производства за счет собственных средств и/или самостоятельный поиск внешних источников инвестиционных ресурсов;

материальной ответственности, предполагающей наличие систем ответственности за привлечение и использование инвестиционных ресурсов;

заинтересованности в результатах деятельности, которая определяется материальной заинтересованностью в результатах инвестиционной деятельности и управления инвестиционными ресурсами промышленного предприятия;

обеспечения резервов инвестиционных ресурсов, связанного с необходимостью создания резервов для обеспечения бесперебойного функционирования и осуществления мероприятий инвестиционной деятельности промышленного предприятия;

прибыльности и риска (чем выше прибыль, тем выше риск неполучения доходов, и наоборот).

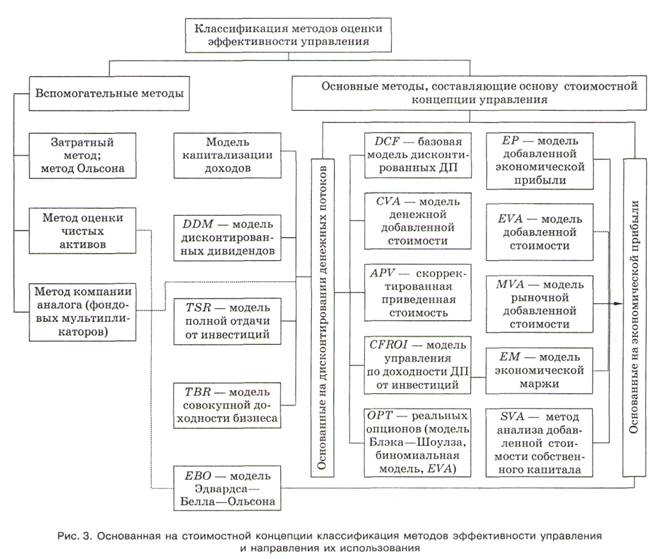

Реализация методики оценки эффективности управления инвестиционными ресурсами основана на положениях теорий управления и экономического анализа. На рис. 3 представлена предлагаемая автором классификация методов оценки эффективности.

Рекомендации по применению, характеристики и особенности методов эффективности управления инвестиционными ресурсами, основанные на стоимостном подходе, содержатся в результирующей таблице (табл. 1). Приведенная выше классификация (рис. 3) служит для целенаправленного выбора наиболее точного метода оценки эффективности управления в зависимости от целей и задач стратегического развития.

Таблица 1 Сравнительная характеристика отдельных аналитических методов

| Метод расчета | Характеристика и особенности применения |

| 1 | 2 |

|

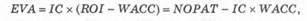

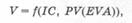

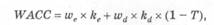

1. EVA — экономическая добавленная стоимость:

Программа Финансовый анализ - ФинЭкАнализ 2024 для расчета экономической добавленной стоимости и большого количества финансово-экономических коэффициентов.

где IC — инвестированный капитал; ROI — рентабельность инвестированного капитала; WACC — средневзвешенная стоимость (цена, затраты) капитала; NOPAT — чистая операционная прибыль после налогообложения, но до уплаты процентов по заемным средствам.

|

Актуален как инструмент универсальной оценки эффективности; используется в том числе для закрытых компаний, выступает в качестве индикатора качества управленческих решений. Оценивает «избыточную» стоимость, созданную инвестициями. EVA > 0 означает увеличение рыночной стоимости предприятия (РСП); отрицательная EVA свидетельствует о ее снижении. Обеспечивает декомпозицию показателя EVA на факторы, позволяет оценивать эффективность отдельных подразделений или активов, т. е. показатель EVA может быть встроен в систему контроля и мотивации (например, в систему сбалансированных показателей (BSC)) |

|

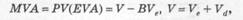

2. MVA — рыночная добавленная стоимость:

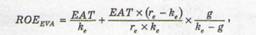

Формула для оценки рентабельности собственного капитала:

Программа Финансовый анализ - ФинЭкАнализ 2024 для расчета рентабельности собственного капитала и большого количества финансово-экономических коэффициентов.

где EAT — прибыль после уплаты налогов (EAT = NOPAT - Int - Т), где Int — финансовые издержки по заемному капиталу); kе — рентабельность собственного капитала по новым инвестициям; g —темп роста; ke — требуемая доходность по собственному капиталу

|

Отражает дисконтированную стоимость всех настоящих и будущих инвестиций предприятия, но не дает представления об эффективности стратегии предприятия и не является мотивационным инструментом. Чем выше данный показатель, тем эффективнее деятельность предприятия. Если MVA < 0, то ценность инвестированного в предприятие капитала ниже рыночной. ROEEVA определяется как сумма выгод по функционирующим активам и выгод новых инвестиций с конкурентными преимуществами, обеспечивающими разницу (re - ke) |

|

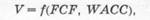

3. DCF — метод дисконтированных денежных потоков (ДП):

|

Учитывает в оценке факторы будущих, а не прошлых ДП предприятия, а также позволяет определить связанные с неопределенностью предпринимательской деятельности риски. В связи с длительным жизненным циклом инновации и необходимостью учета мультипликативного эффекта ставка дисконтирования может изменяться на протяжении всего периода дисконтирования для положительных и отрицательных ДП. Точкой отсчета при приведении является окончание этапа НИОКР, серийное производство, коммерциализация инновации или стадия старения. Необходимость учета инфляции в CF или ставке дисконта |

|

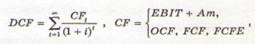

4. ЕВО — модель Эдвардса—Белла—Ольсона:

|

Модель сочетает элементы стоимостного и затратного подходов. Стоимость предприятия определяется на основе дисконтированного потока «сверхдоходов» (отклонений от «нормальной» прибыли, например, среднеотраслевой величины) и текущей стоимости его чистых активов. Логика модели ЕВО близка к EVA. Величина нормы определяется как ожидаемая стоимость обслуживания собственного капитала: Δхt = Δxt - r * ΔBt - 1, где хt - показатель прибыли за период t. Отрицательная величина нормы чистой прибыли означает недостаточную эффективность |

|

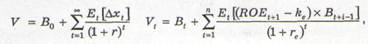

5. SVA — метод анализа добавленной стоимости собственного капитала:

|

Отражает капитализированное изменение текущей стоимости операционного ДП, скорректированное на текущую стоимость инвестиций во внеоборотный и оборотный капитал, вызвавшее данное изменение |

|

6. CFROI — модель управления по доходности ДП от инвестиций:

|

Расчет относительного показателя CFROI производится на основе годичной информации о ДП. Для оценки эффективности полученное значение сравнивается с ценой капитала с учетом поправок на инфляцию (со средним уровнем доходности по рынку или отрасли): при большем значении CFROI делается вывод о росте РСП, при меньшем — о его падении. Позволяет сравнивать предприятия с различной структурой активов |

|

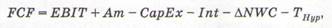

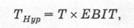

7. FCF — чистый (свободный) ДП предприятия (проекта):

|

ДП после финансирования инвестиций в основной и оборотный капитал, который безболезненно для дальнейшего функционирования предприятия может быть выведен из бизнеса |

|

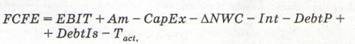

8. FCFE — это ДП, доступный собственникам после выплат по долговым обязательствам:

|

Использование FCFE позволяет определить стоимость собственного капитала предприятия. При этом в результате расчетов фиксируется ДП, доступный собственникам после выплат денежных средств по долговым обязательствам (кредитам, займам, лизингу) |

|

9. ЕМ — концепция экономической маржи

|

ЕМ основана на экономической прибыли, выраженной с позиции движения ДП, и сочетает в себе достоинства EVA и CFROI, так как учитывает стоимость капитала, поправки на стадии жизненного цикла и наличие забалансовых счетов. ЕМ — индикатор стоимости предприятий, действительная стоимость которых выше или ниже цены фондового рынка. Основана на экономической прибыли, конкуренции, росте и стоимости капитала. Позволяет моделировать влияние конкуренции на постепенную утрату избыточных прибылей в отличие от принципа остаточного дохода |

|

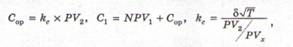

10. ОРТ — модель реальных опционов Блэка—Шоулза:

|

Реальный опцион характеризует ценность управленческой гибкости и возможности адаптации инвестиционных решений вследствие изменения условий и факторов внешней среды (по принципу зависимости от внешней среды). Открывает возможность перехода от количественной оценки управленческой гибкости к качественно новым решениям в условиях неопределенности, связанной с изменениями окружающей среды. Это позволяет определить стратегическую ценность инвестирования в новые технологии, дающие долгосрочный эффект. Проект следует реализовывать, если его стоимость положительна |

Примечание: Это вероятностная модель, в которой в качестве показателя используется математическое ожидание, предполагающее возможность получения информации о распределении вероятности.

Согласно предлагаемой нами классификации методов (рис.3, табл. 1), для оценки эффективности применяются методы, основанные на концепции учета фактора времени, цены инвестированного капитала, измеряющие добавленную стоимость, способные учитывать риск и адаптироваться к изменению внешних параметров и основанные на различных принципах формирования результатов и затрат.

Таким образом, по мнению автора, методика оценки эффективности управления инвестиционными ресурсами предприятия, основанная на стоимостном подходе, позволяет использовать следующие преимущества.

1. Обеспечение более точного стратегического анализа и выбор стратегии развития как всего предприятия, так и отдельных подразделений посредством поэтапной, последовательной максимизации показателей оценки с помощью создания общей цели и формирования условий для ее совместного достижения на всех уровнях управления. Это приводит в соответствие интересы собственников и менеджеров, а также облегчает коммуникации с инвесторами и аналитиками.

2. Повышение качества и эффективности управленческих решений за счет ясных приоритетов в управлении, рационального сочетания долгосрочных и краткосрочных целей, обеспечения гибкости и системности.

3. Организация процессов планирования с учетом рационального распределения инвестиционных ресурсов. Помогает более эффективно управлять объектами с повышенной сложностью и неопределенностью, контролировать инвестиционную привлекательность предприятия в рамках жизненного цикла его продукции, оснащения и окружения.

Вместе с тем, автор считает необходимым отметить недостатки методики, к числу которых относятся недооценка негативных факторов, что приводит к снижению эффективности управления (например, таких как чрезмерная диверсификация деятельности или распыление ресурсов), и отсутствие используемой в отчетности единой терминологии (NOPAT или EBIT(IT), FCF, OCF, FCFE и т. д.). Несмотря на наличие этих недостатков, по мнению автора, предлагаемая методика может успешно использоваться на отечественных предприятиях.

Литература

1. Чернов В. А. Инвестиционная стратегия. М.: ЮНИТИ-ДАНА, 2003.

2. Жуковская И. В., Гатауллин Р. А. Управление инвестиционным механизмом как фактор экономического роста. Екатеринбург: изд-во Института экономики УрО РАН, 2009.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ

где grossCF - валовой ДП; grossIC — валовые инвестиции; SV — ликвидационная стоимость активов

где grossCF - валовой ДП; grossIC — валовые инвестиции; SV — ликвидационная стоимость активов