Валютный контроль и валютное регулирование

Г.И. Разомазова

Вестник Московского финансово-юридического университета

№4 2016

Аннотация. В статье рассмотрены вопросы сущности валютного контроля и регулирования Российской Федерации, а также основные тенденции в данной области в 2013-2016 гг. Целью статьи является выявление основных негативных тенденции в сфере валютного контроля и регулирования Российской Федерации, которые возникли на современном этапе под воздействием экономических санкций и политической нестабильности, а также изучение перспектив их устранения в период кризисной ситуации в стране. В процессе исследования использовались такие общенаучные методы познания, как анализ и синтез, системный подход. В ходе проведенного исследования выявлены современные проблемы на валютном рынке России, для устранения которых правительству Российской Федерации как главному субъекту валютного контроля необходимо искать дополнительные возможности пополнения доходов бюджета.

Валютный контроль и валютное регулирование является частью единой государственной системы финансового контроля Российской Федерации. Они непосредственно связаны с национальной и международной валютной системами, валютными рисками, внутриэкономическими и трансграничными платежами и межстрановыми переливами капиталов. Валютный контроль и регулирование выступают важнейшим звеном системы государственного финансового контроля, так как именно от них зависит устойчивость валютного курса и денежного обращения в стране, состояние золотовалютных резервов, внешнеэкономический и инвестиционный потенциал России. В свою очередь, валютный контроль позволяет защитить экономику от возможных серьезных последствий значительного оттока капитала, что особо актуально в современных условиях напряженной экономической и политической ситуации в стране. Все выше перечисленные факты обосновывают то, что проблемы, связанные с обеспечением валютного контроля и регулирования в Российской Федерации в настоящее время особо актуальны.

Проблемам, возникшим на валютном рынке России в связи с применением западных санкций, а также направлениям снижения их негативного влияния на современном этапе уделяют внимание исследователи и аналитики: У. С. Ваганова, А.Д. Комаров, О.В. Леонова и др.

Цель данного исследования - выявить основные негативные тенденции в сфере валютного контроля и регулирования Российской Федерации, возникшие под воздействием экономических санкций и политической нестабильности, а также изучить перспективы их устранения в период кризисной ситуации в стране.

Переход России в 1990-е гг. к рыночной экономике открыл стране доступ к международному финансовому рынку. Это постепенно привело к либерализации валютных операций и свободному движению капитала. При этом открытие финансового рынка в РФ привело к необходимости его регулирования. Валютное регулирование в Российской Федерации представляет собой законодательную форму осуществления валютной политики государства [5, с. 50]. Валютное регулирование и валютный контроль являются составными частями денежно-кредитной политики и направлены на достижение результатов по борьбе с теневым сектором экономики, то есть незаконным «отмыванием» доходов, полученных через банковскую систему, и конечно же на создание благоприятных условий для привлечения средств в национальную экономику.

В настоящее время валютный контроль и регулирование в России осуществляются на основе определенной законодательной и нормативно-правовой базы, в состав которой входят:

- Федеральный закон от 10 декабря 2003 г. N° 173-Ф3 «О валютном регулировании и валютном контроле»;

- УК РФ;

- КоАП РФ;

- Международные договоры в валютной сфере (межгосударственные договоры, межправительственные договоры, договоры межведомственного характера);

- Нормативные правовые акты по вопросам валютного контроля (постановления Правительства РФ, инструкции Банка России) [3, с. 4].

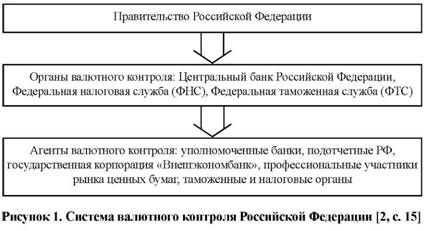

Валютный контроль в России осуществляется в рамках трехуровневой системы (рис. 1).

Так, главным субъектом валютного контроля является Правительство, второй уровень системы занимают органы валютного контроля, которые имеют право издавать акты, которые являются обязательными для исполнения всеми участниками валютных отношений. Отметим, что состав органов валютного контроля существенно изменился в 2016 г., после подписания Президентом РФ указа об упразднении Федеральной службы финансово-бюджетного надзора (далее - «Росфиннадзор»), которая с 2004 г. наряду с Центральным банком выполняла функции валютного регулирования и контроля. В настоящее же время Функции Росфиннадзора как органа валютного контроля будут распределены между двумя органами - ФНС и ФТС [4, с. 2].

Федеральной таможенной службе переданы функции по контролю за соблюдением резидентами требований российского валютного законодательства при осуществлении валютных операций, связанных с перемещением товаров через таможенную границу Евразийского экономического союза, с ввозом в Российскую Федерацию и вывозом товаров из нее. Так же сюда попадает контроль за соблюдением резидентами требований о репатриации, оформления паспорта сделки, предоставления подтверждающих документов.

Федеральной налоговой службе переданы функции по контролю за соблюдением требований валютного законодательства Российской Федерации при осуществлении валютных операций (за исключением контроля за валютными операциями, связанными с перемещением товаров через таможенную границу Евразийского экономического союза, с ввозом товаров в Российскую Федерацию и их вывозом из Российской Федерации), условиям лицензий и разрешений, а также за соблюдением резидентами, не являющимися уполномоченными банками, обязанности уведомлять налоговые органы по месту своего учета об открытии (закрытии, изменении реквизитов) счетов (вкладов) в банках, расположенных за пределами территории Российской Федерации, и представлять отчеты о движении средств по таким счетам (вкладам).

Распределение функций и полномочий между новыми органами валютного контроля может напрямую повлиять на резидентов, осуществляющих внешнеэкономическую деятельность и иные валютные операции. А именно, ожидается повышенный интерес ФНС к операциям по зарубежным банковским счетам резидентов, в первую очередь физических лиц. ФНС получает информацию из различных источников, включая налоговые декларации, обмен информацией с налоговыми органами других стран, имеет большой набор инструментов для получения сведений об использовании зарубежных банковских счетов, на основании анализа которых можно выявить незаконные валютные операции и привлечь нарушителей к ответственности. На третьем уровне располагаются непосредственно агенты валютного контроля - уполномоченные банки.

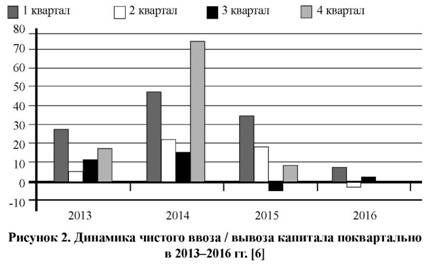

Если рассматривать непосредственно текущие тенденции организации и осуществления валютного контроля и регулирования в России в условиях санкций и нестабильной политической и экономической ситуации последних годов, то отметим, что основной специфической чертой политики, проводимой Банком России, является «полная свобода текущих и капитальных операций». Хотя при этом явно констатируется ускорение оттока капитала в 2014-2015 гг. (рис. 2), но Банк России отказывается от применения необходимых для его прекращения норм валютного контроля, которые могли бы целиком устранить негативный эффект от санкций путем прекращения нелегальной утечки капитала с помощью имеющихся полномочий Центрального банка Российской Федерации.

Только лишь проводимое ЦБ РФ повышение процентных ставок в сложившихся условиях возросших внешнеэкономических рисков не может служить достаточным стимулом для сдерживания оттока и стимулирования притока капитала. Оно лишь усугубляет неконкурентоспособность российской банковской системы по отношению к банкам стран ОЭСР, располагающими дешевыми и длинными кредитными ресурсами, которые практически бесплатно предоставляются им своими центральными банками. При этом также отметим, что все же правительству удалось к 2016 г. достичь снижения объемов оттока капиталов из страны, но негативное воздействие 2014-2015 гг. наложило свой отпечаток на валютную систему России.

Для России валютные войны опаснее, чем традиционные экономические санкции. Это хорошо видно на примере обвала рубля в декабре 2014 г. Операцию по обвалу российского рубля проводили финансовые спекулянты (как иностранные, так и российские компании и банки), но они были лишь слепыми исполнителями, действовавшими под влиянием рыночных инстинктов.

Экономические санкции Запада против России призваны повысить эффективность валютной войны. «России давно уже следовало бы ввести валютные ограничения на трансграничное движение капитала, которые, хотя и в усеченном виде, действовали в стране до середины 2000-х гг. И сделать это шаг нужно как можно быстрее - вторая волна финансового кризиса может накрыть мировую экономику в любой момент. России необходимо выстроить валютную стену. Все страны-члены БРИКС на сегодняшний день имеют те или иные валютные ограничения по капитальным операциям. Исключением в этой группе стран остается пока лишь Российская Федерация», - отметил Ю.В. Катасонов [3].

Что же касается ситуации с валютным курсом в последние годы напряженной экономической и политической обстановки, то основные изменения коснулись перехода к режиму инфляционного таргетирования. Так в 2013 г. произошло смещение акцента с валютных интервенций на процентные инструменты регулирования ликвидности, но все же резкого перехода к данному режиму не произошло и режимы валютного таргетирования и таргетирования инфляции существовали параллельно. Лишь в ноябре 2014 был упразднен режим таргетирования валютного курса, был отменен валютный интервал значений стоимости бивалютной корзины и соответственно, были прекращены регулярные интервенции ЦБ на валютном рынке. Тем не менее, полного прекращения интервенций со стороны Центрального банка не произошло, что подтверждает факт признания Банком России невозможности перехода к полному рыночному ценообразованию российской денежной единицы.

Как видно из табл. 1, операции по продаже, то есть по поддержанию курса национальной валюты не уменьшились после перехода на новый режим. Их количество в 2014 г. оставалось существенным. Стабилизовать ситуацию на валютном рынке в РФ позволила процентная курсовая политика ЦБ РФ, ключевая ставка была увеличена с 6,5 % в феврале 2014 до 18 % в декабре этого же года.

Таблица 1. Данные по интервенциям Банка России на внутреннем валютном рынке 2013-2015 гг. [6]

| Период | Объемы операций с долларами США, всего за период, млн долл. США | Объемы операций с евро, всего за период, млн евро | ||||||

| Покупка | Продажа | Покупка | Продажа | |||||

| Всего | Целевые | Всего | Целевые | Всего | Целевые | Всего | Целевые | |

| 2013 | 970,34 | 714,92 | 25231,69 | 14767,57 | 111,05 | 72,57 | 2158,83 | 1298,74 |

| 2014 (до принятия нового режима) | 2794,16 | 0 | 66246,93 | 216,20 | 236,99 | 0 | 4839,35 | 17,5 |

| 2014 (после введения нового режима) | 0 | 0 | 12675,66 | 0 | 0 | 0 | 221,56 | 0 |

| 2015 | 10143,60 | 0 | 2341,49 | 0 | 0 | 0 | 0 | 0 |

С одной стороны, увеличение базовой ставки Центрального банка Российской Федерации привело к снижению темпов оттока капитала из страны и стабилизации валютного курса, а с другой стороны, рынок кредитов для отечественных юридических лиц и индивидуальных предпринимателей оказался труднодоступным. Повышение базовой ставки привело к удорожанию кредитов на внутреннем рынке, что привело к падению общих объемов кредитования юридических лиц и индивидуальных предпринимателей с 203 840 373 млн руб. в 2014 г. до 156 208 019 млн руб. в 2015 г. - падение составило 23 %, что, несомненно, оказало существенное влияние на инвестиции в реальный сектор экономики.

Таким образом, текущее валютное регулирование Российской Федерации направлено на стабилизацию ситуации в экономике страны, но на данный момент не удовлетворяет главному принципу ее проведения: обеспечение устойчивого роста экономики. Основной задачей Центрального Банка является сдерживание инфляции, а также контроль над курсом рубля для неизменности в обеспечении бюджетных обязательств, так как бюджет исполняется в рублях. Тем не менее, для обеспечения устойчивого роста проводимый валютный контроль и регулирование не является эффективными. Правительству необходимо искать другие пути пополнения доходов бюджета, а также увеличивать инвестиционную активность граждан, что возможно лишь при условии удешевления долгосрочных кредитов.

Осуществив анализ тенденции на валютном рынке России, стоит отметить, что он развивается и функционирует в непростых социально-экономических условиях. Среди основных проблем, требующих быстрого решения, можно выделить следующие:

- отсутствие притока капиталов в страну и повышенный уровень его вывоза за рубеж;

- удорожание кредитов на внутреннем рынке, что приводит к падению общих объемов кредитования юридических лиц и индивидуальных предпринимателей;

- нестабильность курса национальной валюты.

С целью их устранения правительству Российской Федерации, как главному субъекту валютного контроля необходимо искать дополнительные возможности пополнения доходов бюджета.

Библиографический список

1. Постановление Правительства Российской Федерации от 30 сентября 2004 г. № 506 «Об утверждении Положения о Федеральной налоговой службе» // СПС «Гарант». URL: http://base.garant.ru/12137054/ (дата обращения: 13.11.2016).

2. Ваганова У.С. Валютное регулирование в Российской Федерации // Современные тенденции развития юридической науки: сборник материалов III Международной заочной научно-практической конференции. М., 2014.

3. Катасонов В.Ю. Валютная война Запада против России и валютный контроль. URL: http://www.vsesovetnik.ru/archives/13074 (дата обращения: 20.10.2016).

4. Комаров А.Д. Особенности регулирования валютного рынка в РФ: современный период // Экономические науки. 2016. № 6.

5. Конец Росфиннадзора: чего ждать от новых органов валютного контроля? // PwC Legal. 2016. № 73.

6. Леонова О.В. Актуальные проблемы валютного контроля сегодня // Российский внешнеэкономический вестник. 2011. № 1.

7. Официальная статистика Центрального банка Российской Федерации. URL: http://www.cbr.ru/statistics/print.aspx?file=credit_ statistics/capital.htm (дата обращения: 20.10.2016).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ