Установление лимита, как метод регулирования рисков в российских банках при инвестиционном кредитовании

Е.В. Медюха, канд. экон. наук, доцент

А.И. Фалынскова, магистрант

Донской государственный технический университет

Россия, г. Ростов-на-Дону

Экономика и бизнес: теория и практика

№10-2 2018

Аннотация. В статье исследуются лимитирование банковских рисков при инвестиционном кредитовании. Рассматривается спецификация лимитов к инвестиционному кредитованию и предоставляются формулы расчета лимитов.

В настоящее время все банки пытаются решать большой спектр задач по определению и минимизации рисков, которые возникают при работе над инвестиционными проектами. При этом существует достаточно высокий уровень неопределенности в этой среде, где реализуются инвестиционные проекты, которые требуют от инвестирующих банков более усовершенствованного регулирования рисков.

Можно с точностью сказать, что каждый российский банк стремится обеспечить достижение нижеуказанных целей:

- Минимизации риска потери ликвидности.

- Создания системы управления ликвидностью на стадии возникновения негативных тенденций и адекватного реагирования на них, направленного на недопущение нарушения установленных Банком ограничений ликвидности и соблюдение требований по нормативам ликвидности, устанавливаемым Банком России.

- Достижения оптимальных финансовых результатов деятельности Банка с учетом соотношения факторов «прибыльность-ликвидность».

Для того чтобы все цели были осуществлены банкам необходимо разрабатывать свои методики по регулированию рисков инвестиционного кредитования.

Кредитный риск банка, определяется как вероятность финансовых потерь, возникающая в результате неисполнения заемщиком обязательств по возврату (погашению) заемных средств или нарушений условий договора.

Чаще всего, утверждение лимитов на определенные виды операций определяется как регулирование банковских рисков. Не смотря на то, что данный метод регулирования банковских рисков с помощью лимитов кажется довольно простым, он имеет свои важные элементы и сталкивается с определенными проблемами. При этом методе нужно придерживаться единой стратегии для того, чтобы не давать лимитированию «свободы».

Лимит кредитного риска - совокупность количественных и качественных ограничений кредитного риска, принимаемого банком на отдельный вид операций или заемщика.

Расчет лимита риска по инвестиционному кредитованию осуществляется по следующей формуле:

Lim = Blim * К (1)

где Blim - базовая величина лимита;

К - поправочный коэффициент (значение в интервале от 0 до 10).

Базовая величина лимита (Blim) определяется максимальной величиной кредита, которая возможно будет выдаваться заемщику на срок предоставления инвестиционного кредита.

Поправочным коэффициентом (К) является оценка риска, которая была определена банком. Его значение принято выявлять на основе финансового состояния организации.

Кредитный работник рассчитывает значение лимита кредитного риска по инвестиционному проекту в соответствии с методикой расчета, где указаны параметров его расчета и определена их характеристика о превышении/не превышении суммы сделки над его. Если сумма рассматриваемой сделки превышает сумму расчетного лимита, то сделка является сверхлимитной и подлежит утверждению уполномоченным органом головного офиса банка.

Расчет лимита риска определяется вероятностной суммой, предоставленной заемщику и при наличии у банка разумной уверенности в том, что задолженность будет возвращена в оговоренные сроки и с выполненными условиями по договору. Таким образом, задача расчета лимита определяется, как максимальная сумма инвестиционного кредита [1].

Основные элементы, определяющие задачу лимита:

- Определение суммы долгосрочного инвестиционного кредита, который может быть полностью обслужен за счет заемщика (без учета эффекта от инвестиционного проекта).

- Выявление суммы долгосрочного кредита, обслуженного только за счет денежных потоков от реализации инвестиционного проекта.

Сумма этих составляющих дает искомый лимит банковского риска при инвестиционном кредитовании.

Таблица 1. Рейтинг показателя EBITDA

| Показатель | Низкий | Умеренный | Средний | Повышенный | Высокий |

| Долг/EBITDA | <1,4 | 1,4-2,0 | 2,0-3,0 | 3,0-4,5 | >4,5 |

В основе расчета первого элемента должен лежать ретроспективный анализ показателей деятельности, опираясь на отчетность. По этим данным проводится комплексный анализ фактических денежных потоков заемщика, анализ динамики его роста, а так же качественная оценка его финансовой деятельности и только потом выявляется лимит.

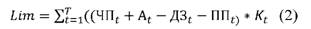

где ЧПt - прогнозируемая чистая прибыль за период планирования t;

At - прогнозируемая амортизация за период планирования t;

ДЗt - суммарный объем долгосрочных кредитов и займов за период планирования t;

ППt - объем прочих обязательств из чистой прибыли за период планирования t;

Kt - коэффициент дисконтирования за период планирования t.

Необходимо помнить, что попытка рассмотреть финансовые показатели в ретроспективе, еще и при долгосрочном прогнозировании, идет с определенным количеством неточностей и приблизительностью.

В результате этого, определение суммы инвестирования не должно останавливаться только на расчете лимита, банкам необходимо обратить внимание на анализ уровня задолженности организации.

Чаще всего этот показатель определяется соотношением Долга и показателя EBITDA

Показатель EBITDA - это «очищенный» показатель чистой прибыли от амортизации, процентов и налога на прибыль, который позволяет оценить прибыль компании вне зависимости от влияния размера инвестиций, долговой нагрузки (поправка на проценты) и режима налогообложения (поправка на налог на прибыль) [2].

Значимость показателя EBITDA определяется тем, что с его помощью возможно сравнивать различные предприятия, работающие в одной сфере деятельности. Достоинство этого показателя определяется тем, что существует возможность определить эффективность финансовой деятельности не зависимо от ее задолженности. Существует рекомендованные коэффициенты предельного уровня данного показателя (табл. 1) [3].

Изучим расчет лимита второго элемента задачи лимита рисков.

где ЧПt - прогнозируемая чистая прибыль за период планирования t;

At - прогнозируемая амортизация за период планирования t;

УKt - увеличение уставного капитала за период планирования t;

ИЗt - инвестиционные затраты за период планирования t;

Дt - дивиденты за период планирования

Kt - коэффициент дисконтирования за период планирования t.

Суть этого расчета в том, что обслуживание долга должно осуществляться с определенным запасом, то есть только определенная часть свободных денежных потоков отправляется на погашение основного долга, процентов и комиссий. Расчет этого лимита в реальности достаточно сложен из-за отсутствия ретроспективных данных.

Таким образом, лимитирование инвестиционного кредитования целесообразно только в части первого элемента определения лимита. Рассмотрение специфики инвестиционного кредитования определяется долгосрочными кредитами, но лучше всего осуществлять лимитирование рисков на основании данных, которые получены накопительным итогом за несколько отчетных дат. Благодаря этому, банки смогут более расширенно проанализировать структуру портфеля.

Библиографический список

1. Депутатова Е.И. О финансировании банками инновационных проектов // Банковское дело. - 2014. - № 1. - С. 52-57.

2. Бежан Л.К. Риски при финансировании инвестиционных строительных проектов // Молодой ученый. - 2013. - №11. - С. 284-286.

3. Банковские риски. Учебное пособие / Под ред. О.И. Лаврушина, Н.И. Валенцевой. - М.: Кнорус, 2016. - 232 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ