Управление дебиторской задолженностью компании: теория и практика

Щурина Светлана Валентиновна, Магистрантка

ФГОБУ ВПО «Финансовый университет

при Правительстве Российской Федерации»,

Россия, Москва Доцент Департамента

корпоративных финансов и корпоративного управления

125993, Москва, Ленинградский проспект, 49

Кандидат экономических наук

Пруненко Марина Андреевна

ФГОБУ ВПО «Финансовый университет

при Правительстве Российской Федерации»,

Россия, Москва

Вестник евразийской науки

№1 2017

Аннотация. В современных условиях продукция крупных компаний реализуются в кредит, что формирует в их балансе дебиторскую задолженность. С одной стороны, менеджеры стремятся повысить уровень продаж, что, как следствие, увеличивает дебиторскую задолженность. С другой стороны, компании стремятся к сохранению эффективного уровня ликвидности и платёжеспособности. Это вызывает необходимость обеспечения баланса правильной структуры дебиторской задолженности из-за её влияния на деятельность компании. Таким образом, грамотная работа с дебиторской задолженностью становится одной из важнейших задач финансового менеджмента.

Целью исследования является разработка рекомендаций по эффективному управлению дебиторской задолженностью компании. Основными методами выступили обобщение, анализ и синтез, методы сравнительного анализа.

Политика управления дебиторской задолженностью является частью общей политики компании по управлению оборотными активами. Эта статья баланса оказывает влияние на другие области деятельности компании. Важным моментом выступает соотношение дебиторской и кредиторской задолженностей. В российской практике нередко складывается ситуация, которая делает невыгодным снижение дебиторской задолженности без изменения кредиторской, что связано со снижением коэффициента покрытия, в результате чего компания приобретает признаки несостоятельности и становится уязвимой со стороны государственных органов и кредиторов. В этой связи становится актуальной не только задача снижения дебиторской задолженности, но и её сбалансированность с кредиторской задолженностью. Зарубежный опыт позволяет классифицировать дебиторскую задолженность по срокам её возникновения, что даёт возможность выявлять ненадёжных контрагентов, но не показывает качественного изменения сумм задолженности.

Российская экономика характеризуется экспоненциальным ростом просроченной дебиторской задолженности. В числе первоочередных мер по контролю за уровнем дебиторской задолженности компаний, следует отметить обеспечение эффективности системы расчётов с контрагентами, мониторинг платёжеспособности покупателей и заказчиков, страхование безнадёжной задолженности или её рефинансирование.

Управление дебиторской задолженностью является составной частью общей системы управления оборотными активами коммерческой организации. Под управлением дебиторской задолженностью понимается система принятия и реализации решений относительно величины дебиторской задолженности, приводящая к оптимизации денежных потоков предприятия при минимизации совокупных затрат по управлению дебиторской задолженностью за определенный период. Элементами этой системы являются факторы, определяющие величину дебиторской задолженности, цели, задачи, принципы, алгоритм, методы и инструменты управления дебиторской задолженностью2.

2 Гончаров А.И. Оценка платежеспособности предприятия: проблема эффективности критериев. Экономический анализ: теория и практика. 2009. №3. С. 38-44.

Проблеме управления дебиторской задолженности посвящено много трудов, как российских исследователей, так и зарубежных. Среди зарубежных авторов необходимо отметить работы Колина Друри по управленческому учёту, который уделяет серьёзное внимание балансу правильной структуры дебиторской задолженности и её влиянию на деятельность компании3.

3 Колин Друри. Управленческий и производственный учёт. Вводный курс. Учебное пособие. Юнити. 2005. С. 735.

Среди российских исследователей, профессионально занимающихся данной проблемой, необходимо отметить Гончарова А.И., Новичкову О.В., Овчинникову О.А., Корзоватых Ж.М., Подгузову К.В., Раздерищенко И.Н., Ромадыкину О.А., Соколову Н.А., Сурикову Е.А. и других. Стоит подчеркнуть, что многие из перечисленных российских специалистов в своих исследованиях уделяют пристальное внимание снижению объёма дебиторской задолженности, тогда как авторы данной статьи рассматривают проблему с другой стороны: большее внимание уделяют эффективному использованию различных инструментов для работы с дебиторской задолженностью и меньшее - изменению её объёма. Таким образом, авторам данной работы ближе западный подход, отражённый в работах Колина Друри.

Ведущие аудиторские компании, в том числе представители Большой Четверки (PwC, Ernst and Young, KPMG, Deloitte), устраивают многочисленные тренинги для представителей крупнейших компаний с целью рассмотрения теоретических аспектов управления дебиторской задолженностью и подкрепления их примерами из деятельности своих клиентов.

Дебиторскую задолженность рассматривают согласно следующей классификации:

- дебиторская задолженность за товары, работы, услуги с не наступившим сроком погашения;

- дебиторская задолженность за товары, работы, услуги, непогашенная вовремя;

- дебиторская задолженность по полученным векселям;

- дебиторская задолженность по расчетам с бюджетом;

- дебиторская задолженность по расчетам с персоналом;

- прочие виды дебиторской задолженности4.

4 Шестакова Ю.В., Черкашнев Р.Ю. К вопросу о показателях, характеризующих дебиторскую задолженность. Сборник студенческих работ кафедры «Финансы и банковское дело». Издательство Тамбовского государственного университета им. Г.Р. Державина. 2015. С. 195-207.

Обычно доля дебиторской задолженности в оборотных средствах средней российской компании составляет не менее 20-30%5.

5 Kontus Eleonora. Management of accounts receivable in the company, UDC: 657.422:658.155, June 10, 2013.

Аналитики инвестиционного холдинга «Финам» отмечают, что в российской экономике наблюдается рост дебиторской задолженности, в том числе, просроченной6.

6 Официальный сайт инвестиционного холдинг «Финам». http://www.finam.ru/analysis/newsitem/golikovadebitorskaya-zadolzhennost-pered-byudzhetom-rf-sostavlyaet-3-8-trln-rubleiy-20150706-13103/.

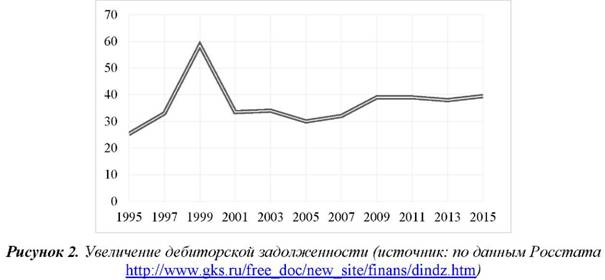

Из рисунка (рис. 1) видно, что объём дебиторской задолженности в России в течение последних двадцати лет рос практически экспоненциально.

Вполне оправданным может показаться тот факт, что такое количество своеобразного долга компаний может привести к печальным последствиям для экономики, однако - это неверное утверждение. Это объясняется тем, что за отчётный период достаточно высокими темпами рос российский ВВП, увеличивалось количество компаний и их суммарный торговый оборот. В связи с этим неизбежно увеличивалась суммарная дебиторская задолженность7. Для того, чтобы оценить тенденции в динамике данного показателя, стоит обратиться к показателю дебиторская задолженность ВВП РФ.

7 Shehzard L. Mian, Clifford W. Smith. Accounts Receivable Management Policy: Theory and Evidence // The Journal of Finance, Vol. 47, №1, РР. 169-200.

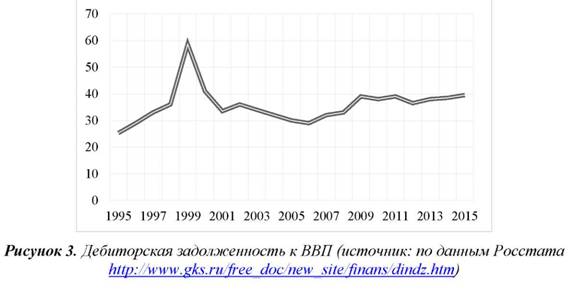

Из рисунка 3 видно, что критичный рост данного отношения был зафиксирован в 1998 году, когда в нашей стране был объявлен дефолт, и в 2008 году - в период мирового финансового кризиса. Обращает на себя внимание тот факт, что рост показателя в 2008 году не сопоставим к 1998 году, что говорит о достаточно слабом влиянии мирового кризиса на операционную деятельность локальных российских игроков. Хотя, возможно, на графике отражено то, что в данный период компании резко сократили формирование новых долгосрочных торговых контрактов.

Для контроля над уровнем дебиторской задолженности важно знать факторы, которые на неё влияют.

Среди них следует выделить следующие основные пункты:

- вид товаров;

- ёмкость рынка;

- степень насыщенности рынка данными товарами;

- принятая в компании система расчётов;

- платёжеспособность покупателей8.

8 Philip Leitch and Dawne Lamminmaki. Refining measures to improve performance measurement of the accounts receivable collection function, article of Griffith Business School.

Возникновение значительной дебиторской задолженности в тот момент, когда компания за отгруженные товары получает отсроченные платежи. Таким образом, она фактически кредитует своих клиентов. Это является привлекательным условием для покупателей, но может привести к ситуации, когда у компании возникнет недостаток денежных средств для операционной деятельности. К значительному росту неоправданной дебиторской задолженности ведут несоблюдение договорной и расчётной дисциплины и несвоевременное предъявление претензий по возникающим долгам.

По этой причине, во многих корпорациях созданы специальные отделы, которые занимаются вопросами управления дебиторской задолженностью. Следует помнить, что эффективная работа с дебиторской задолженности строится на комплексном подходе. Менеджеры вводят различные превентивные меры, также они проводят своевременный контроль и анализ. Это помогает им оперативно принимать меры в случае необходимости.

Работа с дебиторской задолженностью начинается с правильного документооборота. Он включает в себя регулярный анализ дебиторской задолженности и условий поставки. В западной практике вопрос документооборота решён очень эффективно. К примеру, крупнейшие западные банки предоставляют онлайн-приложения, которые позволяют отслеживать платёжные документы и контролировать выплату задолженностей покупателей.

Так как кредитная политика, по своей сути, является неотъемлемой частью коммерческой политики, для более эффективной работы с дебиторской задолженностью и установления адекватных кредитных лимитов для клиентов, менеджмент должен сначала правильно оценить ситуацию на рынке путём мониторинга первичного спроса. Если рынок находится в кризисном состоянии и конечный потребительский спрос значительно снижается, то вряд ли можно считать рациональным сохранение кредитных лимитов на прежнем уровне, и возникает необходимость пересматривать кредитные соглашения с клиентом.

Анализ дебиторской задолженности начинается с оценки общей величины задолженности, общего количества клиентов и выделения наиболее существенных клиентов. Далее рассматривается доля дебиторской задолженности в финансовом портфеле компании.

Следующим этапом будет проведение сегментации. Для этих целей в западных компаниях составляется «aging schedule», представляющий собой разбивку по категориям: до 45 дней, от 45 до 90 дней, более 90 дней. На рисунке (рис. 3) представлен типичный пример подобной разбивки. Представленная разбивка выполнена более детально и охватывает периоды до 30 дней, от 30 до 60 дней, от 60 до 90 дней, от 90 до 120 дней и более 120 дней. В первой строке отражены суммы продаж в кредит (s). Вторая строка показывает объём дебиторской задолженности (r). Разница между двумя последними строчками относится к периоду: если в традиционной схеме мы рассматриваем долю каждой категории в общей дебиторской задолженности, то в схеме с корректировкой мы относим продажи к каждой из временной категории.

После разнесения по группам, рассматривается динамика значений каждой из категорий. Рост групп от 60 дней и более свидетельствуют о существенном повышении риска невозврата дебиторской задолженности и возможности образования просроченных долгов. Поэтому компания должна стремиться к минимизации этих показателей9.

9 Соколова Н.А. Анализ и управление дебиторской задолженностью в условиях финансового кризиса. Главный бухгалтер. 2009. №6. C. 56-62.

Таблица 1. Применение формул для классификации дебиторской задолженности

| Текущая (0-29дней) | 30 дней (30-59 дней) | 60 дней (60-89 дней) | 90 дней (90-119 дней) | 120 + дней (120 +дней) | Итого | |

| Продажи в кредит | s1 | s2 | s3 | s4 | s5 | ∑ s |

| Дебиторская задолженность | r1 | r2 | r3 | r4 | r5 | ∑ r |

| Традиционная схема | r1 / ∑ r | r2 / ∑ r | r3 / ∑ r | r4 / ∑ r | r5 / ∑ r | ∑ r / ∑ r |

| Скорректированная схема | r1 / s1 | r2 / s2 | r3 / s3 | r4 / s4 | r5 / s5 | ∑ r / ∑ s |

Источник: составлено авторами на основе данных статьи Philip Leitch and Dawne Lamminmaki «Refining measures to improve performance measurement of the accounts receivable collection function», article of Griffith Business School

Анализ может включать оценку абсолютных и относительных показателей состояния, структуры и движения дебиторской задолженности. Анализ динамики просроченной дебиторской задолженности по торговым операциям позволяет определить ненадёжных контрагентов, сократить им объём кредитных отгрузок либо работать с ними на условиях полной предоплаты или коммерческого кредитования. Анализ динамики просроченной дебиторской задолженности по торговым операциям позволяет определить ненадёжных контрагентов и принять решение о сокращении товарного кредита или полного перехода к предоплате. Также дебиторскую задолженность можно разделить по величине суммы (в данном случае, разбивка зависит от оборотов компании).

Обычно, для анализа дебиторской задолженности создаются определенные отчёты в CRM, 1С или просто проводится соответствующий анализ массивов должников в Excel.

Анализ долгового портфеля включает в себя расчёт предельных размеров дебиторской задолженности - критической и рабочей (допустимой)10.

10 Greet Asselbergh. A Strategic Approach on Organizing Accounts Receivable Management: Some Empirical Evidence Greet Asselbergh. Journal of Management and Governance.

Кроме того, нужно ранжировать покупателей в зависимости от объёма закупок, истории кредитных отношений и предлагаемых условий оплаты и, впоследствии, своевременно их пересматривать с учётом мониторинга спроса на продукцию. Основные параметры: дата заключения, дата оплаты, сумма договоров, категория клиента.

Превышение темпов роста дебиторской задолженности над темпом увеличения выручки от продаж свидетельствует о снижении уровня управления дебиторской задолженностью, о «замораживании» части выручки, необходимой для финансирования текущей деятельности. Необходим контроль безнадёжных долгов с целью образования необходимого резерва. И, наконец, производится расчёт реальной дебиторской задолженности с учётом темпов инфляции и обесценения за время просрочки платежа, периода взыскания, рассчитываются потери от не взыскания и списания. Результаты анализа дебиторской задолженности должны учитываться при планировании дальнейшей деятельности компании.

Таблица 2. Классификация методов и приёмов, используемых в анализе дебиторской задолженности предприятия

| Основные методы и приёмы | Характеристика |

| Построение аналитических таблиц |

- анализ динамики и структуры ДЗ - анализ просроченной ДЗ |

| Разработка системы показателей |

- коэффициент оборачиваемости ДЗ - период погашения ДЗ - коэффициент погашаемости ДЗ - коэффициент зависимости от ДЗ - коэффициент равновесия задолженностей - коэффициент времени |

| Прием детализации, группировки | - ранжирование ДЗ по срокам возникновения и погашения |

| Методы факторного анализа |

- методы абсолютных разниц - методы цепных постановок |

| Качественные методы анализа ДЗ |

- SWOT-анализ - ABC, XYZ-анализ |

Источник: составлено авторами на основе Сурикова Е.А., Раздерищенко И.Н. «Дебиторская задолженность: сущность, анализ, управление». Транспортное дело России. №5, 2012. C. 231-240

При анализе дебиторской задолженности важно следить за показателями платёжеспособности и ликвидности компании.

К внешнему проявлению финансовой устойчивости компании относится её платёжеспособность, то есть её способность своевременно выполнять свои обязательства, вытекающие из торговых и иных операций платежного характера. Ликвидность характеризует способность компании выполнять свои краткосрочные (текущие) обязательства за счёт своих текущих (оборотных) активов. Компания считается ликвидной, если её текущие активы превышают текущие обязательства. Необходимым условием ликвидности является положительная величина чистого оборотного капитала - суммы превышения оборотных активов над краткосрочными обязательствами (пассивами). Ориентировочно она должна превышать 1/2 суммы текущих активов11.

11 Strategy for optimizing accounts receivables, Deloitte, Canada https://www2.deloitte.com/content/dam/Deloitte/ca/Documents/finance/ca-en-FA-strategies-for-optimizing-youraccounts-receivable.pdf

Для минимизации рисков, связанных с просрочкой дебиторской задолженности, компании предпринимают различные превентивные меры12.

12 Dr. Memba S.F., Dr. Njeru A. Effect of Accounts Receivable on Financial Performance of Firms Funded By Government Venture Capital in Kenya. Kilonzo Jennifer Mbula1 // Journal of Economics and Finance (IOSR-JEF), Volume 7, Issue 1. Ver. I (Jan. - Feb. 2016), рр. 62-69.

Предварительная оценка контрагентов начинается с анализа их финансовой устойчивости и имущественного обеспечения. Кредитную надёжность покупателя можно оценить количественными методами, например, используя анализ регресса, который рассматривает изменение зависимой: переменной, имеющей место при изменении независимой переменной13.

13 Grzegorz Michalski. Determinants of Accounts Receivable Level: Portfolio Approach in Firm's Trade Credit Policy. Article from Wroclaw University of Economics.

Следует оценивать возможные потери по безнадёжным долгам, если компания продает товары многим покупателям, длительное время, не меняя кредитную политику. Перед предоставлением кредита необходимо тщательно анализировать финансовые отчёты покупателя и получать рейтинговую информацию от фирм, предоставляющих услуги в области финансовых консультаций. Необходимо избегать высокорискованной дебиторской задолженности, такой как в случае с покупателями, работающими в неустойчивой отрасли промышленности или регионе. Как правило, потребительская дебиторская задолженность связана с большим риском неплатежа, чем дебиторская задолженность компаний14.

14 Dorota Roszkowska-Holysz. The Accounts Receivable Management in Commercial Enterprises of the Installation and Heating Industry. Doi: 10.2478/manment-2013-0063.

Управлять дебиторской задолженностью можно, стимулируя покупателей к досрочной оплате счетов. Компания может предоставлять скидки с цены продажи или стоимости поставки, если платёж осуществлён до срока, указанного в контракте. Стоит заметить, что поставщик не теряет свою прибыль, делая скидку: получив выручку раньше условленного срока, он использует её в денежном обороте и возмещает предоставленную скидку.

С некоторыми дебиторами полезно проводить политику введения штрафных санкций за просрочку платежа. Учитывая информацию о затратах, связанных с обслуживанием просроченной дебиторской задолженности, компания определяет величину процентов, связанных с просрочкой платежа, включаемых в договор. Это будет являться одной из самых действенных мер стимулирования платежа в условиях финансовых затруднений или кризиса.

Для того чтобы избежать непредвиденных потерь безнадёжного долга менеджмент компании может прибегнуть к страхованию безнадёжной задолженности. Перед обращением в страховую организацию компания оценивает ожидаемые средние потери безнадёжного долга, финансовую способность компании противостоять этим потерям и стоимость страхования15.

15 Вахрушина Н. Создание системы управления дебиторской задолженностью. Финансовый директор. 2011. №5. С. 61-72.

Условиями договора страхования может быть предусмотрено внесение страховой премии единовременно и в рассрочку с установлением сроков уплаты и суммы платежа. Вариантами заключения договора страхования дебиторской задолженности могут быть: во-первых, на конкретную поставку товаров и услуг в рамках конкретного договора; во-вторых, для одной или нескольких товаров и услуг; в-третьих, целиком на деятельность компании в рамках установленных страховщиком лимитов. Страховая премия может составлять от 0,9% до 9% застрахованного объёма продаж16.

16 Новичкова О.В. Современные подходы к управлению дебиторской задолженностью предприятия. Финансы и управление. 2015. №1. С. 1-10.

Размер кредитных лимитов покупателей будет зависеть не только от данных финансовой отчётности, но и от состояния рынка. Если рынок насыщен, высоки уровень конкуренции и вероятность банкротства компаний, то кредитные лимиты будут меньше, чем на активно растущем рынке. Анализ рынка проводят специализированные компании по заказу страховщика. Договор страхования дебиторской задолженности, как правило, заключается на год17.

17 Подгузова К.В., Корзоватых Ж.М. Дебиторская задолженность предприятия. Вестник Государственного Университета Управления. 2014. №1. С. 127-131.

За это время у компании могут появиться новые покупатели, приобретающие продукцию с отсрочкой платежа. По данным рейтингового агентства «Эксперта РА», среднерыночная доля дебиторской задолженности стабильна и составляет около 20% на протяжении последних пяти лет18.

18 http://www.raexpert.ru/researches/insurance/stability_not_for_everyone/.

Одним из новых методов управления задолженностью является рефинансирование дебиторской задолженности, основными формами которой являются факторинг, форфейтинг и вексельный учёт19.

19 Cengher Elena. Best Practice in Accounts Receivable Reconciliation. Analytical report of Citi Group http://www.citigroup.com/transactionservices/home/about_us/articles/docs/accounts_receivable.pdf.

Интересно рассмотреть суть механизма факторинга: клиент получает от факторинговой компании (посредника между поставщиком и покупателем) платёжное средство (в большинстве случаев - деньги, однако также может использоваться вексель). Цель факторингового обслуживания - это устранение риска, присущего кредитной операции20.

20 Grzegorz Michalski. Determinants of Accounts Receivable Level: Portfolio Approach in Firm’s Trade Credit Policy. Article from Wroclaw University of Economics.

Для начала осуществления факторинговой сделки необходимо заключить договор факторинга (договор о переуступке права требования платежных документов), где отдельно оговаривается сумма факторинговой сделки.21.

21 Волков А.Н. Некоторые аспекты реструктуризации дебиторских задолженностей промышленных предприятий посредством факторинга как направление их экономической безопасности. Финансы и кредит, №13(181). 2005. С. 24-28.

Заключив договор на факторинговое обслуживание, клиент несёт расходы в виде оплаты услуг факторинговой компании. В рамках сложившейся практики, клиент оплачивает платёж, состоящий из двух частей: фиксированная ставка комиссии и процент, начисляемый на полученное финансирование. По своему экономическому смыслу этот процент представляет собой платёж за беззалоговый кредит, и факторинговые компании варьируют её в зависимости от надёжности и платёжеспособности должника. Комиссия, или тариф на обслуживание, зависит от количества переданных дебиторов на факторинговое обслуживание, объёма переданных денежных требований, отсрочки платежа предоставленной дебитору клиентом. Комиссия устанавливается в процентах от суммы счёта-фактуры (обычно 1,5-2,5%). Соответственно с увеличением объёма сделки увеличивается и сумма комиссий. Процентная ставка за кредит, как правило, на 1-2% выше ставок рынка краткосрочных кредитов22.

22 Канаев А.В., Синицына Е.А. История факторинга: от агентской сделки до индустрии коммерческого финансирования. Финансы и кредит. 2013, №37. С. 69-70.

Комиссия за финансовый сервис зависит от среднемесячного оборота клиента по факторингу и количества дебиторов, переданных на обслуживание. Данный вид комиссии взимается от суммы накладной. Оборот поставщика считается по отгрузке. Комиссия за финансовый сервис не зависит от размера досрочного платежа и от времени пользования денежными ресурсами, поэтому не может рассчитываться в процентах годовых. Применение факторинга позволяет предприятию ликвидировать дебиторскую задолженность и своевременно погашать кредиторскую задолженность.

Иногда на балансе компании можно увидеть дебиторскую задолженность, обеспеченную векселем. Полученный вексель - это письменное обязательство по выплате определенной суммы в течение определенного срока. Лицо, которое подписывает вексель и тем самым, обязуется уплатить по нему, называется векселедателем. Лицо, которое получает платежи по векселю, называется ремитентом. Различают простые и переводные векселя. Простой вексель - это обещание оплаты, а переводной вексель - это предложение, просьба об оплате. Простой вексель схож с долговой распиской, а переводной - инструмент для перевода долга. Выдавая переводной вексель своему кредитору, векселедатель (трассант) направляет его получать долг у третьего лица - плательщика23.

23 Steven R. Kursh. Minding the Corporate Checkbook: A Manager’s Guide.

Для рефинансирования дебиторской задолженности также применяются операции форфейтинга. В их сути находятся также элементы факторинга и учёта векселей. Операции форфейтинга заключается в передачи (индоссамента) переводного векселя в пользу банка и применяется при долгосрочных (многолетних) экспортных поставках, что позволяет экспортеру незамедлительно получать денежные средства благодаря учёту векселей. Схема действия механизма форфейтинга выглядит следующим образом: на нулевом этапе экспортер договаривается с форфейтером, в качестве которого может выступать либо банк, либо уполномоченное юридическое лицо, что если вексель будет соответствовать всем официальным критериям, то банк или форфейтер, будет готов его учесть (купить). Нулевой этап очень важен, потому что позволяет определить ключевые параметры сделки, номинал векселя, валюту учёта, размер дисконта, срок платежа по векселю и другое, а также крайний срок проведения операции учёта. Очень важно, что все эти принципиальные моменты должны быть обсуждены до того, как экспортер будет искать нерезидента для продажи своей продукции за вексель. После того как достигнута договоренность с форфейтером или банком, следующий этап для экспортера - поиск нерезидента, готового купить продукцию. У нерезидента может недоставать денег на текущем этапе, но он готов купить товар с отсрочкой. К примеру, с оплатой через год. Форфейтинг - инструмент для средне- и долгосрочного торгового финансирования. В иных случаях хорошо работает и более знакомый факторинг. Также стоит отметить высокую стоимость использования данного механизма. После заключения договора теперь уже нерезидент должен искать вексель, который должен передать экспортеру за товар. Он обращается в российский банк и просит получить такой вексель в качестве вексельного кредита. Эта схема не так популярна, как десять лет назад, однако у некоторых российских банков сохранился такой инструментарий24.

24 Вахрушина Н. Создание системы управления дебиторской задолженностью. Финансовый директор. 2011. №5. С. 61-72.

Проблематика дебиторской задолженности остаётся одной их самых актуальных и острых в российской энергетике. Высокий уровень неплатежей осложняет деятельность энергетических компании в части реализации основных производственных программ и стратегических проектов, что особенно остро ощущается в осенне-зимний период, когда особенно важно поддерживать бесперебойное энергоснабжение потребителей. Из-за актуальности проблемы в данной отрасли, в качестве примера, интересно рассмотреть дебиторскую задолженность компании «Липецкэнерго». Компания с 2008 года входит в состав «МРСК Центра». В настоящее время в зоне ответственности филиала находится около 70,6% электросетевых активов Липецкой области. Этот регион отличается высокой энергоёмкостью производства. На его территории действует крупнейший в России металлургический комбинат, с 2006 года здесь развиваются Особые экономические зоны промышленно-производственного, агропромышленного, туристско-рекреационного и технико-внедренческого типов. В начале 2016 года руководство компании решило начать активную работу по улучшению значений дебиторской задолженности. Специалисты правового отдела компании в период с января по октябрь 2016 года подали 952 иска по взысканию долгов. Из них на начало ноября 2016 года было удовлетворено 552 иска. Важно отметить, что в соответствии со ст.395 Гражданского Кодекса Российской Федерации, за пользование чужими денежными средствами с налогоплательщиков будут взысканы проценты. Общий объём дебиторской задолженности компании превышает 1,7 млрд. рублей. Являясь открытой, клиентоориентированной компанией и учитывая текущую макроэкономическую ситуацию, «Липецкэнерго» предлагает своим контрагентам различные варианты досудебного урегулирования ситуации, такие как реструктуризация долга, мероприятия по урегулированию разногласий в расчёте объёма услуг по передаче электроэнергии населению. Успешному решению проблематики дебиторской задолженности способствует и выстроенное энергетиками конструктивное взаимодействие с исполнительной властью региона - вопросы платёжной дисциплины являются неотъемлемой частью повестки дня ежемесячных заседаний рабочей комиссии по вопросам платежной дисциплины в ТЭК и ЖКХ25.

25 Официальный сайт компании «Липицкэнерго» https://www.mrsk-1.ru/about/branches/lipetskenergo/about/.

Подобная проблема стоит и у другой компании данной группы - «МРСК Урала». Так, по итогам работы за 10 месяцев 2016 года долги покупателей перед «МРСК Урала» выросли более, чем на 26%. Просроченная дебиторская задолженность на начало ноября достигла уровня в 4,7 млрд. рублей. Увеличение просроченной задолженности складывается по следующим крупнейшим неплательщикам: ОАО «Роскоммунэнерго» (находится под управлением ЗАО «Межрегионсоюзэнерго»), ПАО «Челябэнергосбыт», ООО «Новоуральская энергосбытовая компания». «МРСК Урала» реализует комплекс мер по укреплению платежной дисциплины, используя для этого механизмы как административного, так и правового воздействия. В течение 10 месяцев 2016 года компанией инициировано более 125 судебных дел о взыскании задолженности по договорам оказания услуг по передаче электроэнергии на сумму 2,976 млрд. рублей. С учётом ранее предъявленных исковых требований за 10 месяцев 2016 года вступило в силу судебных актов по 135 судебным делам о взыскании задолженности за оказанные услуги по передаче электрической энергии на сумму более 2,6 млрд. рублей, включая неоспоримую и спорную задолженность. Проблемные поставщики, в свою очередь, изыскивают новые механизмы уклонения от принудительного взыскания. Неплатежи вышеуказанных гарантирующих поставщиков Свердловской и Челябинской областей стали систематическими и, тем самым, ставят под угрозу стабильное энергоснабжение потребителей во время отопительного сезона. Компания вынуждена привлекать к решению вопроса силовые структуры. Так, например, в адрес «Роскоммунэнерго» уже инициирована прокурорская проверка, которая призвана дать оценку на соблюдение законности действий гарантирующего поставщика, действующего на территории г. Нижнего Тагила. На территории Челябинской области ситуация с неплатежами стоит крайне остро. Только за последние 5 месяцев гарантирующий поставщик - «Челябэнергосбыт» резко ухудшил уровень платёжной дисциплины в адрес электросетевой компании. Уровень оплаты оказанных «МРСК Урала» услуг со стороны «Челябэнергосбыт» за указанный период составил всего 63% от общих начисленных объёмов. Всего же к 1 ноября 2016 года просроченная дебиторская задолженность «Челябэнергосбыта» прогнозировалась на беспрецедентно высоком уровне в 2,8 млрд. рублей и достигла этих значений. Кроме того, не стоит исключать из внимания то, что в «Челябэнергосбыте» в марте-апреле этого года произошла смена собственников. Именно с начала этого периода платёжная дисциплина гарантирующего поставщика резко ухудшилась. В настоящее время вопрос по просроченной дебиторской задолженности «Челябэнергосбыта» рассматривается на уровне штаба по обеспечению безопасности электроснабжения потребителей электрической энергии Челябинской области. Компания намерена и в дальнейшем предпринимать максимум усилий для полного решения проблемы дебиторской задолженности, расширяя спектр решений и механизмов, направленных на улучшение порядка расчётов за электроэнергию и платежной дисциплины в целом, активно сотрудничая в этом направлении с руководством регионов своего присутствия. Взыскиваемые с неплательщиков средства компания планирует направлять в первую очередь на мероприятия производственной деятельности, что особенно актуально в связи с сокращением в последние годы источников их финансирования. В итоге это будет способствовать укреплению базы для дальнейшего обеспечения бесперебойного и надежного электроснабжения потребителей, созданию условий для реализации социально-экономического потенциала регионов, где присутствует «МРСК Урала»26.

26 http://www.interfax-russia.ru/Ural/pressrel.asp?id=779824

Не стоит забывать о соотношении дебиторской и кредиторской задолженностей. В практике финансовой деятельности российских фирм нередко складывается ситуация, которая делает невыгодным снижение дебиторской задолженности без изменения кредиторской27.

27 Daniel J. Borgia, Deanna O. Burgess. Reducing the Cash Gap Factoring. The Credit Research Foundation.

Это объясняется тем, что уменьшение дебиторской задолженности снижает коэффициент покрытия, и как следствие, компания приобретает признаки несостоятельности, что приводит к тому, что она становится уязвимой со стороны государственных органов и кредиторов. По этой причине финансовые менеджеры решают не только задачу снижения дебиторской задолженности, но и её балансирования с кредиторской28.

28 Cecilia Wagner Ricci. Manipulating Receivables: A Comparison Using the SEC's Accounting and Auditing Enforcement Releases, article from Montclair State University.

Таким образом, политика управления дебиторской задолженностью является частью общей политики компании в области управления оборотными активами. Данная статья баланса оказывает значительное влияние на другие области деятельности компании, и грамотный финансовый менеджмент при работе с дебиторской задолженностью поможет компании эффективно использовать свои ресурсы и значительно увеличить торговые обороты.

Что касается сравнения российского и зарубежного опыта в сфере эффективного управления дебиторской задолженностью, то в российской практике менеджмент использует значительно меньший арсенал платёжных инструментов и не уделяет существенного внимания проблеме временного лага между временем платежа и моментом перехода прав собственности; моментом предъявления платёжных документов и их оплатой29. Это приводит к созданию дополнительных сумм дебиторской задолженности, чего при грамотном планировании можно было бы избежать. Кроме того, в зарубежных компаниях чаще используется классификация дебиторской задолженности по срокам её возникновения. Это, с одной стороны, позволяет быстро вычислить ненадёжных контрагентов. С другой стороны, это не показывает качественные изменения сумм задолженности. Можно отметить, что данная проблема легко решается проведением анализа по ведомости непогашенных остатков компании.

29 Овчинникова О.А., Ромадыкина М.Ю. Управление дебиторской и кредиторской задолженностью: практика применения скидок и взаимозачетов. Журнал Auditorium. №2. С. 39-43.

Результаты проведённого анализа показывают, что в российской экономике наблюдается экспоненциальный рост просроченной дебиторской задолженности, что делает эту проблему все более актуальной. Для контроля над уровнем дебиторской задолженности следует предложить качественное улучшение мониторинга контроля компаний за факторами, которые влияют на дебиторскую задолженность, такими как вид поставляемых товаров, ёмкость рынка, степень насыщенности рынка данными товарами, принятая в компании система расчётов, платёжеспособность покупателей и заказчиков. Анализ дебиторской задолженности может включать в себя оценку абсолютных и относительных показателей состояния, структуры и движения данной задолженности. Для того, чтобы избежать непредвиденных потерь безнадёжного долга, в числе наиболее эффективных мер следует предложить менеджменту компании прибегнуть к страхованию безнадёжной задолженности или использовать один из методов её рефинансирования.

Литература

1. Гончаров А.И. Оценка платёжеспособности предприятия: проблема эффективности критериев. Экономический анализ: теория и практика. 2009. №3. C. 38-44.

2. Колин Друри. Управленческий и производственный учёт. Вводный курс. Учебное пособие. Юнити. 2005. С. 735.

3. Thomas Hartmann Accounts receivable management and the factoring option: Evidence from a bank-based economy - Wendelsy Alwin Stoterz, article from University of Cologne, 2012 Electronic copy available at: http://ssrn.com/abstract=2140870.

4. Шестакова Ю.В., Черкашнев Р.Ю. К вопросу о показателях, характеризующих дебиторскую задолженность. Тамбовский государственный университет им. Г.Р. Державина. Сборник студенческих работ кафедры «Финансы и банковское дело». Издательство Тамбовского государственного университета им. Г.Р. Державина. 2015. С. 195-207.

5. Kontus Eleonora Management of accounts receivable in the company, UDC: 657.422:658.155, June 10, 2013.

6. Shehzard L. Mian; Clifford W. Smith Accounts Receivable Management Policy: Theory and Evidence // The Journal of Finance, Vol. 47, №1, pp. 169-200.

7. Philip Leitch and Dawne Lamminmaki Refining measures to improve performance measurement of the accounts receivable collection function, article of Griffith Business School https://www120.secure.griffith.edu.au/research/file/62413c62-b987-d30fa861-ef5867cb13e0/1/2009-01-refining-measures-to-improve-performancemeasurement-of-accounts-receivable-collection-function.pdf.

8. Соколова Н.А. Анализ и управление дебиторской задолженностью в условиях финансового кризиса. Главный бухгалтер. 2009. №6. С. 56-62.

9. Greet Asselbergh. A Strategic Approach on Organizing Accounts Receivable Management: Some Empirical Evidence Journal of Management and Governance.

10. Сурикова Е.А., Раздерищенко И.Н. Дебиторская задолженность: сущность, анализ, управление. Транспортное дело России. №5. 2012. C. 231-240.

11. Julius Aidoo-Buameh The effect of debt on accounts payables management in public hospitals // Asian Economic and Financial Review, 2014, 4(8), PP. 1001-1015.

12. Dr. Memba S.F., Dr. Njeru A. Effect of Accounts Receivable on Financial Performance of Firms Funded By Government Venture Capital in Kenya // Journal of Economics and Finance (IOSR-JEF), Volume 7, Issue 1. Ver. I (Jan. - Feb. 2016), PP. 62-69.

13. Strategy for optimizing accounts receivables, Deloitte, Canada https://www2.deloitte.com/content/dam/Deloitte/ca/Documents/finance/ca-en-FAstrategies-for-optimizing-your-accounts-receivable.pdf.

14. Новичкова О.В. Современные подходы к управлению дебиторской задолженностью предприятия. Финансы и управление. 2015. №1. С. 1-10. 15. Подгузова К.В., Корзоватых Ж.М. Дебиторская задолженность предприятия. Вестник Государственного Университета Управления. 2014. №1. С.127-131.

16. Cengher Elena, Best Practice in Accounts Receivable Reconciliation. Analytical report of Citi Group. http://www.citigroup.com/transactionservices/home/about_us/articles/docs/accounts_receivable.pdf.

17. Rahima Abass Ali, Effect of Trade Receivables and Inventory Management on SME's Performance, British Journal of Economics, Management & Trade, 12(4): 1-8, 2016, ISSN: 2278-098X.

18. Grzegorz Michalski, Determinants of Accounts Receivable Level: Portfolio Approach in Firm’s Trade Credit Policy. Article from Wroclaw University of Economics.

19. Dorota Roszkowska-Hołysz, The Accounts Receivable Management in Commercial Enterprises of the Installation and Heating Industry. Doi: 10.2478/manment-2013-0063.

20. Волков А.Н. Некоторые аспекты реструктуризации дебиторских задолженностей промышленных предприятий посредством факторинга как направление их экономической безопасности. Финансы и кредит. №13(181). 2005. С. 24-28.

21. Канаев А.В., Синицына Е.А. История факторинга: от агентской сделки до индустрии коммерческого финансирования. Финансы и кредит. 2013. №37. С. 69-70.

22. Steven R. Kursh, Minding the Corporate Checkbook: A Manager’s Guide. - ISBN: 0076092020820.

23. Вахрушина Н. Создание системы управления дебиторской задолженностью. Финансовый директор. 2011. №5. С. 61-72.

24. Daniel J. Borgia, Deanna O. Burgess, Reducing the Cash Gap Factoring, The Credit Research Foundation https://www.crfonline.org/orc/pdf/ref15.pdf.

25. Cecilia Wagner Ricci Manipulating Receivables: A Comparison Using the SEC’s Accounting and Auditing Enforcement Releases, article from Montclair State University http://www.na-businesspress.com/JABE/RicciCW_Web12_5_.pdf.

26. Овчинникова О.А., Ромадыкина М.Ю. Управление дебиторской и кредиторской задолженностью: практика применения скидок и взаимозачётов. Журнал Auditorium. №2. С. 39-43.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ