Таможенные пошлины в механизме формирования доходов федерального бюджета Российской Федерации

А.С. Бутузова, магистрант

Научный руководитель: Ю.Г. Березина,

канд. юр. наук, старший преподаватель

Самарский национальный исследовательский университет

имени академика С.П. Королёва (Россия, г. Самара)

Международный журнал гуманитарных и естественных наук

№4 2018

Аннотация. В статье рассматривается динамика доходов от внешнеэкономической деятельности Российской Федерации, поступление таможенных пошлин в федеральный бюджет Российской Федерации, структура таможенных пошлин, динамика поступления в федеральный бюджет Российской Федерации ввозных и вывозных таможенных пошлин, проблемы правового регулирования таможенных пошлин в Российской Федерации, связанные с возникновением ошибок при определении таможенной стоимости товара таможенными органами.

Таможенно - тарифное регулирование представляет собой метод государственного регулирования внешнеторговой деятельности страны, осуществляемый при помощи применения ввозных и вывозных таможенных пошлин [ 1].

В целях рассмотрения исторической роли таможенной пошлины в процессе формирования бюджета Российской Федерации, необходимо изучение ранних источников. Впервые о взимании пошлин с продаваемых или обмениваемых товаров указывается в Русской Правде. Согласно мнению К.Н. Лодыженского, являющегося автором знаменитой работы «История русского таможенного тарифа», применение таможенных пошлин может быть связано с греческими священниками, которые были призваны князем Владимиром в целях распространения христианства.

Согласно другой точке зрения взимание таможенных пошлин могло осуществляться еще до принятия христианства. Так в некоторых источниках указывается о торговых переговорах князя Олега с Византийской империей.

В соответствии с третьим подходом применение таможенных пошлин является естественным явлением, которое сопровождается осуществлением логичных действий в целях материальной поддержки государства.

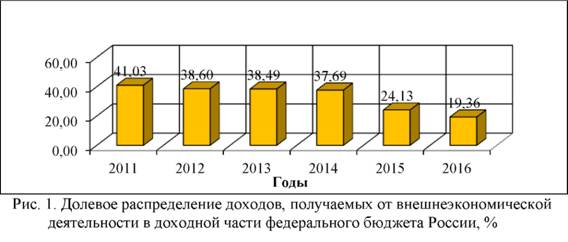

Согласно бюджетной классификации Российской Федерации таможенная пошлина является неналоговым доходом, входящим в состав доходов, получаемых от осуществления внешнеэкономической деятельности, и в структуру доходной части федерального бюджета России. На основе данных, предоставляемых на Федеральном сайте государственной статистики, была рассчитана процентная доля доходов, получаемых от осуществления внешнеэкономической деятельности, в доходной части федерального бюджета Российской Федерации, и представлена на рисунке 1.

Согласно рисунку 1, доходы, получаемые в результате осуществления внешнеэкономической деятельности, в 2011 году составляют практически половину всех доходов федерального бюджета России. С 2014 по 2016 годы прослеживается тенденции значительного снижения суммы доходов от внешнеэкономической деятельности из-за внедрения санкций по отношению к России.

В соответствии с данными, содержащимися на сайте Федерального казначейства о доходах федерального бюджета, были рассчитаны доли поступления ввозных и вывозных таможенных пошлин в доходной части бюджета Российской Федерации. Результаты данных расчетов были представлены на рисунке 2.

Из рисунка 2 следует, что таможенные пошлины в период с 2011 по 2014 годы составляли больше 35 % доходов федерального бюджета России. Однако с 2015 года по 2016 год процентная доля поступлений таможенных пошлин в федеральный бюджет Российской Федерации составляет меньше 35% от доходной части бюджета. Следовательно, снижение величины поступления доходов от внешнеэкономической деятельности в федеральный бюджет России в 2015-2016 годах, отраженное на рисунке 1, может быть связано со снижением доли поступлений в федеральный бюджет таможенных пошлин. Большая часть таможенных пошлин, которые направляются в федеральный бюджет России, представлена вывозными таможенными пошлинами.

В целях проведения анализа структуры таможенных пошлин, поступающих в федеральный бюджет России, была составлена таблица 1, отражающая доли и величину поступающих вывозных и ввозных таможенных пошлин.

Таблица 1. Структура таможенных пошлин, применяемых в Российской Федерации, млрд. руб., процентов

| Виды доходов | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 |

| Таможенные пошлины |

4402,21 (100,00) |

4832,5 (100,00) |

4741,84 (100,00) |

5289,65 (100,00) |

3339,24 (100,00) |

2618,02 (100,00) |

| Ввозные таможенные пошлины |

691,91 (15,72) |

732,76 (15,16) |

683,83 (14,42) |

652,52 (12,34) |

558,87 (16,74) |

563,95 (21,54) |

| Вывозные таможенные пошлины |

3710,3 (84,28) |

4099,74 (84,84) |

4058,01 (85,58) |

4637,13 (87,66) |

2780,37 (83,26) |

2054,07 (78,46) |

Из рисунка 2 и таблицы 1 следует, что процентная доля вывозных таможенных пошлин в общей сумме таможенных пошлин, поступающих в федеральный бюджет Российской Федерации, повышалась в периоде с 2011 года по 2014 год, достигнув, максимальное значение, равное 87,66 %, в 2014 году. Однако в 2015 и 2016 годах доля вывозных таможенных пошлин уменьшается.

При рассмотрении динамики вывозных таможенных пошлин необходимо помнить об:

- освобождении многих российских экспортируемых товаров от взимания вывозной таможенной пошлины, направленном на повышение конкурентоспособности национальных производителей на мировом рынке;

- значимости топливно-энергетических, минеральных товаров в структуре экспорта России, обеспечивающих поступление основной суммы взимаемых вывозных таможенных пошлин [2].

Снижение суммы поступления доходов от внешнеэкономической деятельности в федеральный бюджет Российской Федерации, представленное на рисунке 1, может быть связано не только с введением экономических санкций в отношении России, но и со снижением поступления сумм таможенных пошлин в 2015-2016 годах в федеральный бюджет страны, представленным на рисунке 2, вызванным наличием проблем в области осуществлении правового регулирования взимания таможенных пошлин в Российской Федерации. Данные проблемы связаны с возникновением ошибок при определении таможенной стоимости товара таможенными органами из-за того, что в таможенном законодательстве России не учитывается возможность уменьшения такого показателя, как себестоимость, которая входит в структуру цены товаров.

Данное понижение, с точки зрения таможенных органов России, является необоснованным из-за использования «профилей риска» - разработанных списков товаров федеральной таможенной службой Российской Федерации с рекомендованными ценами на данные товары, являющимися ориентиром при декларировании товаров. Поэтому таможенная стоимость товаров может быть завышенной и может вызвать уменьшение величины экспорта товаров из России из-за несогласия компаний уплачивать высокие таможенные пошлины. Даже в новом Таможенном кодексе Евразийского экономического союза от 2017 года не учитывается возможность уменьшения себестоимости товаров при определении таможенной стоимости ввозимых товаров при применении метода сложения, основные положения которого представлены в статье 44 данного кодекса [3]. Так в статье 44 Таможенного кодекса Евразийского экономического союза говорится о том, что при определении таможенной стоимости ввозимых товаров в качестве данных о сумме прибыли и коммерческих, управленческих расходах используются величина, получаемая при продаже товаров того же класса или вида, что и ввозимые товары. Поэтому ввозная таможенная пошлина может быть завышенной и может вызвать уменьшение величины импорта товаров предприятиями. В данном случае необходимо внесение положений об учете возможности уменьшения себестоимости товаров при определении таможенной стоимости, разделении вопросов выпуска продукции и уплаты таможенных пошлин, об адекватных сроках вынесения решений таможенным органом в отношении изменений в таможенной декларации в главу 11 «Таможенная стоимость товаров» Федерального закона от 27 ноября 2010 года № 311 - ФЗ «О таможенном регулировании в Российской Федерации».

Также к проблемам правового регулирования взимания таможенных пошлин относятся:

- отсутствие в Федеральном законе № 311 - ФЗ «О таможенном регулировании в Российской Федерации», а также в новом Таможенном кодексе Евразийского экономического союза положений об учете фактического состояния товара, всех возникших изменений его физических или иных показателей в период применения к данному товару таможенной процедуры «временного ввоза» и таможенной процедуры «временного вывоза». То есть при завершении применения таможенного режима «временного ввоза» в соответствии со статьей 224 главы 29 Таможенного кодекса Евразийского экономического союза или таможенного режима «временного вывоза» согласно статье 231 главы 30 данного кодекса по отношению к товару для определения сумм уплачиваемых таможенных пошлин применяется таможенная стоимость товара, которая действовала на момент его помещения под один из данных видов таможенных режимов. Следовательно, для правильного определения таможенной стоимости товара, от которой зависит величина поступления сумм таможенных пошлин, необходимо учитывать возникновение амортизационных отчислений, увеличивающих цену товара, то есть его таможенную стоимость;

- отсутствие возможного перечня скидок, установленных границ, предоставляемых скидок в соответствии с их характером и размером в зависимости от вида товара в целях его применения при определении таможенной стоимости в главе 11 «Таможенная стоимость товаров» Федерального закона № 311 -ФЗ «О таможенном регулировании в Российской Федерации» в случае предоставления покупателям за импортируемый товар каких - либо скидок. При этом данный перечень отсутствует даже в новом Таможенном кодексе Евразийского экономического союза от 2017 года, что может привести к неправильному определению таможенной стоимости, а, следовательно, и к неправильному определению сумм таможенных пошлин, подлежащих к уплате.

Таким образом, доходы, получаемые от осуществления внешнеэкономической деятельности, представляют собой важный элемент в формировании доходной части федерального бюджета Российской Федерации. Снижение величины поступления доходов от внешнеэкономической деятельности в федеральный бюджет России вызвано введением экономических санкций в отношении Российской Федерации или снижением величины поступления таможенных пошлин, вызванных наличием проблем правового регулирования взимания таможенных пошлин в России, требующих совершенствования положений таможенного законодательства Российской Федерации.

Библиографический список

1. Федеральный закон от 27.11.2010 № 311 - ФЗ «О таможенном регулировании в Российской Федерации» [Принят Гос. Думой 19 ноября 2010 года, последняя редакция 29 декабря 2017 года] // Собрание законодательства РФ. 2010. № 48. Ст. 6252

2. Алексеева Т.О. Анализ влияния вывозных таможенных пошлин на развитие экспорта и доходов федерального бюджета Российской Федерации // Финансы и кредит. 2016. № 28 (700). С. 28-36.

3. Таможенный кодекс Евразийского экономического союза (приложение № 1 к Договору о Таможенном кодексе Евразийского экономического союза от 11.04.2017) // Российская газета. 2017. № 261.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ