Современное информационно-методическое обеспечение системы управления дебиторской задолженностью в коммерческих организациях2

Пласкова Н. С.,

д.э.н., профессор базовой кафедры финансового контроля, анализа и аудита

Главного контрольного управления города Москвы,

Российский экономический университет имени Г.В. Плеханова.

Прокофьева Е.В.

к.э.н., доцент кафедры экономики, менеджмента и информатики,

Дмитровский институт непрерывного образования - филиал Университета «Дубна».

Россия: тенденции и перспективы развития

№14-2 2019

2 Доклад на Всероссийской научно-практической конференции «Возможности искусственного интеллекта и современные вызовы цифровой трансформации финансового сектора РФ».

Дебиторская задолженность (accounts receivable) является специфическим объектом управления в организациях любой отраслевой принадлежности. С одной стороны, дебиторская задолженность как элемент оборотных активов требует соответствующих финансовых методов управления, с другой стороны, она тесно связана с политикой управления продажами, ценами и рыночными рисками компании.

Совершенствование теоретико-методических основ анализа дебиторской задолженности в современных условиях управления деятельностью организации и разработка механизма диагностики ее качества для формирования практических рекомендаций, направленных на совершенствования системы управления взаимоотношений с контрагентами и обеспечения оптимального уровня структуры и ликвидности оборотных активов является важнейшим направлением развития научных основ финансового менеджмента.

Актуальными задачами управления дебиторской задолженностью являются обоснование контента информационного обеспечения анализа состояния и прогнозирования дебиторской задолженности; разработка методики формирования аналитических индикаторов оценки качества дебиторской задолженности и влияющих на нее факторов; определение оптимальных параметров структуры финансирования дебиторской задолженности; изыскание резервов роста ликвидности оборотных активов за счет реализации мероприятий по ускорению инкассирования дебиторской задолженности.

Структура дебиторской задолженности весьма неоднородна, так как ее состав может складываться не только из задолженности покупателей (клиентов), как результата реализации продукции (товаров, работ, услуг) на условиях предоставления отсрочки платежа, но и определенная часть может быть результатом авансовых платежей самой организации своим поставщикам, подрядчикам и иным контрагентам в счет будущих поставок сырья, товаров, оказания услуг и т.п.

Отчетная информация о дебиторской задолженности отражается в бухгалтерском балансе и пояснениях к финансовой отчетности организации. Из общей величины дебиторской задолженности должна быть выделена сумма, срок погашения которой наступает позже, чем через 12 месяцев после отчетной даты и отражается в составе внеоборотных активов (долгосрочная дебиторская задолженность). В бухгалтерском балансе величина дебиторской задолженности отражается за минусом созданного резерва по сомнительным долгам в соответствии с принятой учетной политикой как оценочная величина и определяется в зависимости от индивидуальной платежеспособности каждого должника и вероятности полного или частичного погашения долга (п. 3 ПБУ 21/2008 «Изменения оценочных значений», п. 70 Положения по ведению бухгалтерского учета и бухгалтерской отчетности)3. Следует отметить, что в учетной политике организации для целей бухгалтерского учета методика начисления резерва по сомнительным долгам может не совпадать с методикой, предусмотренной ее налоговой учетной политикой. В налоговом учете величина данного резерва зависит от периода нарушения договорного обязательства по оплате дебиторской задолженности и размера выручки и создается в целом (п. 4 ст. 266 НК РФ)4.

3 Приказ Минфина России от 29.07.1998 № 34н «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации»; Приказ Минфина России от 06.10.2008 № 106н «Об утверждении положений по бухгалтерскому учету» (вместе с «Положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008)», «Положением по бухгалтерскому учету «Изменения оценочных значений» (ПБУ 21/2008)»).

4 Налоговый кодекс Российской Федерации (ч. 2).

Количество, последовательность и содержание этапов методики анализа дебиторской задолженности могут быть различными с необходимой степенью детализации показателей в зависимости от информационных запросов внутренних и внешних пользователей1.

1 Бланк И.А. Основы финансового менеджмента Т. 1. - К.: Ника-Центр, 1999. - 592 с.

На наш взгляд, периметр охвата аналитических задач может включать следующие направления:

- Анализ общей величины дебиторской задолженности в динамике, в сравнении с бизнес-планом по ее видам (клиентская, авансы выданные, прочая и т.д.).

- Анализ структуры и динамики дебиторской задолженности по месяцам и кварталам года.

- Анализ структуры и динамики дебиторской задолженности по видам текущей деятельности, дивизионам, центрам ответственности и т.п.

- Анализ структуры и динамики дебиторской задолженности по контрагентам.

- Операционный анализ состояния и движения дебиторской задолженности (ежедневный, еженедельный, ежеквартальный).

- Трендовый анализ дебиторской задолженности с выявлением факторов сезонности и др.

- Анализ оборачиваемости (погашения) дебиторской задолженности в целом по организации, по контрагентам с выявлением относительной экономии (перерасхода) отвлекаемых средств.

- Анализ динамики просроченной и безнадежной дебиторской задолженности по контрагентам и в целом по индикатору «старения».

- Факторный анализ уровня и динамики ликвидности дебиторской задолженности.

- Оценка уровня и динамики достаточности источников финансирования дебиторской задолженности.

- Прогнозный анализ объемов и скорости оборота дебиторской задолженности в предстоящем бюджетном периоде.

- Планирование потребности в источниках финансирования отвлечения средств в дебиторскую задолженность под воздействием изменения политики продаж.

Состояние дебиторской задолженности производственной компании, ее структура и динамика представлены в табл. 1.

Таблица 1. Показатели состояния дебиторской задолженности организации

| Показатель | Сумма, млн. руб. | Темп роста, % | Удельный вес, % | ||||

| 31.12.16 | 31.12.17 | ±Δ | 31.12.16 | 31.12.17 | ±Δ | ||

| 1. Долгосрочная дебиторская задолженность | - | - | - | - | - | - | - |

| 2. Краткосрочная дебиторская задолженность | 26181 | 19 624 | -6557 | 74,96 | 100,00 | 100,00 | - |

|

из нее: 2.1. Покупатели, заказчики |

5615 | 6280 | 665 | 111,84 | 21,45 | 32,00 | 10,55 |

| 2.2. Авансы выданные | 323 | 327 | 4 | 101,24 | 1,23 | 1,67 | 0,44 |

| 2.3. Прочая | 14 214 | 8671 | -5543 | 139,00 | 54,29 | 44,18 | -10,11 |

| 2.4. Расчеты с дебиторами | 1716 | 459 | -1257 | 26,75 | 6,55 | 2,34 | -4,21 |

| 2.5. Выполненные этапы по незавершенным работам | 4313 | 3887 | -426 | 90,12 | 16,48 | 19,81 | 3,33 |

| 3. Общая величина дебиторской задолженности, в том числе: | 26181 | 19624 | -6557 | 74,96 | 100,00 | 100,00 | - |

| 4. Доля дебиторской задолженности в совокупных оборотных активах, % | 76,06 | 66,37 | -9,69 | - | - | - | - |

Стоит отметить, что приведенные в табл. 1 показатели дебиторской задолженности, взятые из пояснений к бухгалтерской отчетности реальной производственной организации, нуждаются в некоторой конкретизации. Так, п. 2.3. «Прочая» по своей значимости и удельному весу, превышающему не только общепринятый пятипроцентный порог существенности, но составляющий наибольшую долю по сравнению с другими элементами, требует дополнительных пояснений. Запрос дополнительных данных позволил установить, что по этой позиции организация отражает отвлеченные в дебиторскую задолженность средства, перечисленные дочерней организации, то есть по существу, финансирование деятельности других компаний.

Сравнение этой части дебиторской задолженности с показателями кредиторской задолженности по статьям «авансы полученные» и «прочая» показало, что источником «прочей» дебиторской задолженности практически в том же объеме является заемное финансирование, полученной в виде авансов от контрагентов. Такая ситуация говорит о том, что данная организация в определенной степени выполняет функцию финансовой компании, привлекая заемные финансовые ресурсы и направляя их другим организациям. Следует отметить, что это не позволяет дать объективную оценку эффективности профильных активов, непосредственно участвующих в генерировании экономических выгод от обычных видов производственной деятельности.

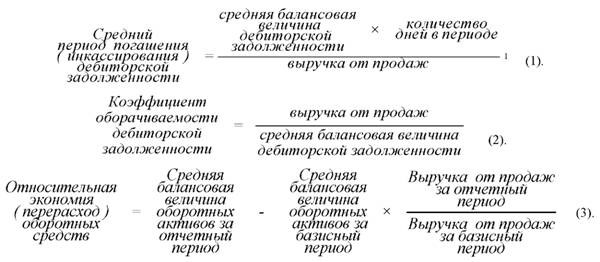

Оценка качества дебиторской задолженности представляет собой многогранную аналитическую задачу, в периметр показателей которой традиционно включаются индикаторы скорости погашения2.

2 Коболева С.В. Дебиторская задолженность: возникновение, анализ и управление / С.В. Кобелева, О.Ю. Кононова // Территория науки. 2015. - № 2. - С. 109-115.

Однако, для всестороннего анализа целесообразно использование и других характеристик, представленных ниже.

1 Для расчета данного показателя количество дней в периоде принимают, либо равным количеству календарных дней за соответствующий период (год, квартал, месяц), либо равным 360 дням за год, 90 - за квартал, 30 - за месяц.

В представленных алгоритмах использование средней балансовой величины дебиторской задолженности обусловлено тем, что скорость оборота рассчитывается относительно выручки от продаж, значение которой представляется собой объемный (интервальный) показатель, исчисленный за исследуемый период и отраженный в отчете о финансовых результатах. Источником информации о дебиторской задолженности является бухгалтерский баланс, показатели которого представляют собой так называемый моментный ряд динамики, то есть переходящий остаток на отчетную дату. Отсюда возникает вопрос, какое значение дебиторской задолженности использовать в сочетании с выручкой: на отчетную дату или предыдущую отчетную дату? Использование ни первого, ни второго значения не будет объективным, поэтому для расчета показателей оборачиваемости необходимо рассчитать среднее за период балансовое значение дебиторской задолженности, либо по формуле средней арифметической простой, либо по формуле средней хронологической, если имеются данные промежуточной (ежеквартальной) бухгалтерской отчетности.

Если на определенном этапе анализа исследуется оборачиваемость дебиторской задолженности в сравнении с бюджетными показателями, то в вышеприведенных формулах вместо значений показателей базисного периода следует использовать показатели бюджета продаж и финансового бюджета активов и пассивов.

Следует отметить, что вышеприведенные формулы расчета показателей скорости оборота клиентской дебиторской задолженности следует уточнить и вместо общей величины выручки за исследуемый период использовать только ту часть, которая возникла в результате продажи продукции на условиях отсрочки платежа в соответствии с положениями договоров поставки. Для более детальной диагностики скорости погашения дебиторской задолженности по каждому контрагенту следует конкретизировать алгоритм расчета, используя не общую величину выручки, а величину выручки от продаж по конкретному покупателю и только ту ее часть, которая возникла в результате отгрузки продукции с предоставлением отсрочки платежа. Кроме того, если часть продаж производилась с предварительным поступлением авансового платежа от покупателя, то для расчета оборачиваемости дебиторской задолженности по вышеприведенным формулам величина выручки также должна быть уменьшена на сумму полученной предоплаты.

В табл. 2 приведены показатели скорости оборота дебиторской задолженности, рассчитанные по вышеприведенным формулам.

Таблица 2. Показатели оборачиваемости дебиторской задолженности организации

| Показатель | 2016 г. | 2017 г. | ±Δ | Темп роста, % |

| 1. Среднегодовая балансовая величина дебиторской задолженности, млн. руб. - всего | 24 205 | 22 902 | -1303 | 94,62 |

|

из нее: 1.1. Покупатели, заказчики |

7092 | 5948 | -1144 | 83,87 |

| 1.2. Авансы выданные | 183 | 325 | 142 | 177,60 |

| 1.3. Прочая | 12 103 | 11 442 | -661 | 94,54 |

| 1.4. Расчеты с дебиторами | 1324 | 1087 | -237 | 82,10 |

| 1.5. Выполненные этапы по незавершенным работам | 3503 | 4100 | 597 | 117,04 |

| 2. Выручка от продаж | 25 351 | 30 942 | 5591 | 122,05 |

| 3. Средняя продолжительность периода погашения дебиторской задолженности, дней - всего2 | 349,45 | 270,16 | -79,29 | - |

| том числе: 3.1. Покупатели, заказчики | 102,39 | 70,17 | -32,22 | - |

| 3.2. Авансы выданные | 2,64 | 3,83 | 1,19 | - |

| 3.3. Прочая | 174,73 | 134,97 | -39,76 | - |

| 3.4. Расчеты с дебиторами | 19,12 | 12,82 | -6,30 | - |

| 3.5. Выполненные этапы по незавершенным работам | 50,57 | 48,37 | -2,20 | - |

| 4. Количество оборотов дебиторской задолженности, раз - всего | 1,047 | 1,351 | 0,304 | - |

| 5. Относительная экономия (перерасход) средств, отвлеченных в дебиторскую задолженность, млн. руб. | - | - | -6640 | - |

2 Для расчета данного показателя использована продолжительность календарного года.

Расчеты показали, что в 2017 году у организации существенно выросла скорость погашения дебиторской задолженности по сравнению с 2016 годом и составила немногим более 270 дней. Эту ситуацию отражает и динамика коэффициента оборачиваемости, который увеличился с 1,047 до 1,351 раза. Такая скорость оборота характерна для предприятий производственных отраслей, поскольку структура дебиторской задолженности и оборотных активов в целом является достаточно «тяжелой» в силу специфики деятельности, традиционно складывающихся хозяйственных связей между участниками делового оборота, а также особенностями отражения в учете и отчетности дебиторской задолженности и выручки. Следствием роста оборачиваемости явилось получение относительной экономии средств, вложенных в дебиторскую задолженность в 2017 г. по сравнению с 2016 годом, на 6640 млн. руб.

Одним из важных этапов управления клиентской дебиторской задолженностью является оперативная оценка ее качественного состояния, мониторинг которого целесообразно проводить ежедневно, включая в соответствующий расчет показатели задолженности по каждому покупателю. Кроме того, рекомендуется дополнять ежедневный контроль дебиторской задолженности составлением ведомости ее движения с указанием переходящих остатков задолженности по каждому контрагенту, объемов отгрузки продукции (продажи) и поступления денежных средств в погашение задолженности по ранее произведенным поставкам. Предлагаемая форма документа для оперативного мониторинга состояния дебиторской задолженности представлена в табл. 3.

Таблица 3. Ведомость состояния дебиторской задолженности по состоянию на « »____2019 г.

| №№ компаний-дебиторов | Сумма дебиторской задолженности, млн. руб. | |||||||||

| всего | удельный вес, % | в том числе: | просроченная на количество дней: | |||||||

| текущая, срок погашения которой не наступил | просроченная - всего | до 30 | 31-60 | 61-90 | 91-180 | 180-360 | >360 | |||

| 1 | 53 229 | 16 | 50 765 | 2464 | 1900 | 564 | ||||

| 2 | 43 214 | 13 | 35 835 | 7379 | 7295 | 84 | ||||

| 3 | 38 254 | 11 | 12 578 | 25 676 | 24 978 | 698 | ||||

| 4 | 32 135 | 10 | 27 564 | 4571 | 4569 | 2 | ||||

| 5 | 27 499 | 8 | 20 500 | 6999 | 5539 | 1460 | ||||

| 6 | 23 811 | 7 | 18 309 | 5502 | 2500 | 2498 | 504 | |||

| 7 | 22 982 | 7 | 14 569 | 8413 | 5460 | 2378 | 575 | |||

| 8 | 16 093 | 5 | 2 590 | 13 503 | 3290 | 1 300 | 8913 | |||

| Прочие | 75 800 | 23 | 43 235 | 32 565 | 21 624 | 3558 | 4862 | 2500 | 20 | 1 |

| Итого: | 333 017 | 100 | 225 945 | 107 072 | 77 155 | 12 456 | 14 350 | 3090 | 20 | 1 |

| В %% к общей сумме дебиторской задолженности | 67,85 | 32,15 | 23,17 | 3,74 | 4,31 | 0,93 | 0,006 | - | ||

Следует отметить, что приведенные данные о состоянии дебиторской задолженности отражают значительные суммы просроченных долгов покупателей, доля которых составила 32,15% от общей суммы дебиторской задолженности на дату проведения оперативного мониторинга. Причем по суммам просроченной дебиторской задолженности, продолжительностью более 90 дней, должны быть начислены соответствующие резервы, сокращающие прибыль компании. Кроме того, данные о просроченных долгах покупателей диктуют необходимость тщательной проверки и выявления причин и ответственных лиц за то, что практически по каждой компании, уже имеющей просроченные долги за ранее реализованную продукцию, продолжалась ее отгрузка. Причиной такой негативной ситуации может быть отсутствие информации у менеджеров отдела продаж о погашении долгов компаниями-покупателями за произведенные ранее поставки. Если оценка качества работы специалистов, осуществляющих продажи, не зависит от своевременной оплаты покупателями дебиторской задолженности, то уровень ее качества, безусловно, будет низким, а риск невозврата средств для компании-поставщика - максимальным.

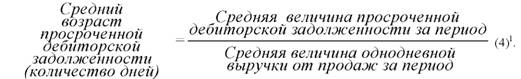

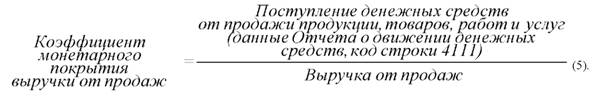

По нашему мнению, наряду с необходимостью детального и оперативного мониторинга состояния дебиторской задолженности, целесообразно оценивать и агрегированные индикаторы. Для данной цели мы предлагаем такие показатели, как «средний возраст» просроченной дебиторской задолженности и коэффициент монетарного покрытия выручки от продаж. Периодичность таких расчетов устанавливается каждой организацией по своему усмотрению, но рекомендуемое проведение оценки - ежемесячное.

1 Бланк И.А. Основы финансового менеджмента Т. 1. - К.: Ника-Центр, 1999. - 592 с.

Для исчисления этих показателей необходимы данные управленческого учета, если расчеты производятся ежемесячно, а за более длительный период (квартал, год) достаточно данных бухгалтерской отчетности. На основе значений этих коэффициентов можно оценить реальное состояние и ликвидность дебиторской задолженности, а также установить динамику вероятности безнадежных долгов, поскольку чем «старее задолженность», тем меньше шансов на ее получение, и чем меньше компания-должник, тем риск возникновения просроченной и безнадежной задолженности выше.

Коэффициент монетарного покрытия выручки от продаж агрегировано отражает выполнение условий договоров поставки в части своевременного погашения задолженности покупателей. Величина данного показателя может варьировать в зависимости от реализуемой политики компании-поставщика в отношении продаж. При выборе агрессивной политики, когда целью компании является наращивание клиентского портфеля, значение этого коэффициента может снизиться, поскольку одной из характеристик такой политики является увеличение сроков, предоставляемых покупателям для погашения задолженности по реализуемой продукции, а следовательно, увеличение кассового разрыва и снижение ликвидности дебиторской задолженности. Оптимальным данный показатель будет в том случае, если его значение близко к единице, что вполне возможно при условии, если в отчете о движении денежных средств входящие денежные потоки не содержат косвенные налоги (НДС, акциз).

Коэффициент монетарного покрытия выручки от продаж может быть детализирован для проведения анализа соответствия входящих денежных потоков по текущей деятельности и выручки от продаж с учетом значений показателей по направлениям деятельности, отдельным объектам продаж, отдельным заказчикам и т.п. Такой подход позволит сравнивать состояние дебиторской задолженности, возникающее под воздействием различных факторов с учетом применяемых методов управления продажами и дифференциации договорных условий.

Создание эффективной системы управления дебиторской задолженностью должно основываться на современных методиках оперативного анализа и реалистичного прогнозирования ее состояния. Предложенные методы и организационные подходы для разработки рациональной политики управления дебиторской задолженностью, имеющие практическую направленность и учитывающие специфику производственного бизнеса, позволят создать условия для выполнения требований платежной дисциплины, сокращения сроков ее погашения и обеспечения должного уровня ликвидности оборотных активов.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ