Роль таможенных платежей в доходах федерального бюджета*

О.И. Арланова,

кандидат экономических наук, доцент кафедры

бухгалтерского учета и электронного бизнеса,

Чувашский государственный университет,

Россия, Чебоксары

М.В. Львова

кандидат экономических наук, доцент кафедры

бухгалтерского учета и электронного бизнеса,

Чувашский государственный университет,

Россия, Чебоксары

Oeconomia et Jus

№1 2019

* Работа выполнена в рамках гранта РФФИ № 18-010-00357 на тему «Совершенствование налогово-бюджетного механизма и его влияние на экономику региона».

Интересы государства в области экономики во многом определяются эффективностью реализации фискальной функции Федеральной таможенной службой. Регулятором участия государства во внешнеэкономических связях выступают таможенные платежи (таможенные сборы, налоги), за счет которых обеспечивается значительная часть поступлений в федеральный бюджет. В течение последних лет отмечается сокращение поступления таможенных платежей в доходы федерального бюджета из-за сокращения объемов внешней торговли товарами, изменения мер таможенно-тарифного регулирования внешнеторговой деятельности. Рассмотрение вопросов, связанных с ролью таможенных платежей в доходах части федерального бюджета России, представляются весьма актуальными и значимыми. В статье изучены основы таможенного и налогового законодательства России; на основании статистических данных проанализированы роль и место таможенных платежей в доходах федерального бюджета за 2010-2017 гг. Проведенный анализ показал уменьшение величины таможенных платежей в абсолютных суммах, а также снижение их доли в доходах федерального бюджета, что вызвано кризисными явлениями в экономике страны, изменением курса доллара к рублю, введением рядом стран Запада санкций против России. Принятые меры по импортозамещению привели к резкому снижению ввозных пошлин.

Интересы государства в области экономики во многом определяются эффективностью реализации фискальной функции Федеральной таможенной службой. Регулятором участия государства во внешнеэкономических связях выступают таможенные платежи (таможенные сборы, налоги), за счет которых обеспечивается значительная часть поступлений в федеральный бюджет.

Поступающие суммы платежей зависят не только от объемов внешнеторговой деятельности государства, но и от эффективности применения правовых средств регулирования, являющихся гарантией своевременного и полного их зачисления в федеральный бюджет. В течение последних лет отмечается сокращение поступления таможенных платежей в доходы федерального бюджета из-за уменьшения объемов внешней торговли, изменения мер таможенно-тарифного регулирования внешнеторговой деятельности.

В этой связи становится важной необходимость пересмотра современной системы контроля за уплатой и поступлением в бюджет таможенных платежей, а также создание мер по предотвращению уклонений от их уплаты [1, 4]. Рассмотрение вопросов, связанных с ролью таможенных платежей в доходах части федерального бюджета России, представляется весьма актуальным.

Изучение роли таможенных платежей в доходах федерального бюджета не представляется возможным без знания основ таможенного и налогового законодательства Российской Федерации в условиях трансформации торгово-экономической политики государства [4].

Отношения, связанные с ввозом товаров в Российскую Федерацию и их вывозом, перевозкой на территории Российской Федерации под таможенным контролем, регулируются Федеральным законом № 289-ФЗ от 3 августа 2018 г. «О таможенном регулировании в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации». Правовые отношения, связанные с перемещением товаров через таможенную границу Евразийского экономического союза, регламентируются его таможенным законодательством.

В Российской Федерации в соответствии с Таможенным кодексом Евразийского экономического союза приняты и действуют следующие виды таможенных платежей (рис. 1).

В соответствии со ст. 2 Таможенного кодекса Евразийского экономического союза «таможенная пошлина - обязательный платеж, взимаемый таможенными органами в связи с перемещением товаров через таможенную границу Союза», «налоги - налог на добавленную стоимость, акцизы (акцизный налог или акцизный сбор), взимаемые в связи с ввозом товаров на таможенную территорию Союза».

«Объектом обложения таможенными пошлинами и налогами являются товары, перемещаемые через таможенную границу Союза» (п. 1 ст. 51 Таможенного кодекса Евразийского экономического союза). «Базой для исчисления таможенных пошлин в зависимости от вида товаров и применяемых видов ставок являются таможенная стоимость товаров и (или) их физическая характеристика в натуральном выражении (количество, масса с учетом его первичной упаковки, которая неотделима от товара до его потребления и в которой товар представляется для розничной продажи, объем или иная характеристика» (п. 2 ст. 51 Таможенного кодекса Евразийского экономического союза).

Существует также понятие таможенного сбора. «Таможенными сборами являются обязательные платежи, взимаемые за совершение таможенными органами таможенных операций, связанных с выпуском товаров, таможенным сопровождением транспортных средств, а также за совершение иных действий, установленных настоящим Кодексом и (или) законодательством государств-членов о таможенном регулировании» (ст. 47 Таможенного кодекса Евразийского экономического союза).

В соответствии с договором государств-членов Евразийского экономического союза установлены таможенные платежи, специальные, антидемпинговые, компенсационные пошлины [5].

Одной из важнейших задач таможенных органов страны, возложенных на них государством, является формирование доходной части федерального бюджета посредством взимания предусмотренных законом таможенных платежей при таможенном оформлении участниками внешнеэкономической деятельности [4].

НДС и акцизы по подакцизным товарам и продукции, ввозимым на территорию РФ, зачисляются в федеральный бюджет по нормативу 100% (ст. 50 Бюджетного кодекса РФ (далее - БК РФ)). Неналоговые доходы федерального бюджета формируются в том числе за счет таможенных пошлин и таможенных сборов по нормативу 100% (ст. 51 БК РФ).

Товар, ввозимый на территорию РФ и иные территории, находящиеся под ее юрисдикцией, признается объектом налогообложения НДС (подп. 4 п. 1 ст. 146 Налогового кодекса РФ (далее - НК РФ)). При этом «при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, налоговая база определяется как сумма:

- таможенной стоимости этих товаров;

- подлежащей уплате таможенной пошлины;

- подлежащих уплате акцизов (по подакцизным товарам)» (п. 1 ст. 160 НК РФ). В соответствии с налоговым законодательством таможенные пошлины, НДС и акцизы, взимаемые на таможне, относятся к косвенным платежам.

Перечень товаров, не подлежащих налогообложению (освобожденных от налогообложения) при их ввозе на территорию РФ и иные территории, находящиеся под ее юрисдикцией, установлен в НК РФ (ст. 150 НК РФ).

Далее рассмотрим роль и место таможенных платежей в формировании доходов федерального бюджета (табл. 1).

Таблица 1. Доходы федерального бюджета за 2010-2017 гг. [2, 3]

| Показатели | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2017 г. к 2010 г., % |

| Налоговые доходы | 4 401 878,2 | 5 985 115,4 | 6 853 168,1 | 7 063 779,4 | 7 921 171,7 | 8 590 543,9 | 8 734 187,4 | 11 071 284,6 | 251,5 |

| Неналоговые доходы | 3 902 773,4 | 5 353 515,3 | 5 937 722,9 | 5 905 040,3 | 6 464 743,6 | 4 808 423,5 | 4 573 743,5 | 3 976 150,0 | 101,9 |

| Безвозмездные поступления | 277,2 | 29 021,9 | 64 650,0 | 51 119,8 | 110 965,1 | 260 275,5 | 152 109,8 | 41 480,3 | 150 раз |

| Таможенные пошлины | 2 853 093,0 | 3 712 492,7 | 4 099 784,4 | 4 057 917,8 | 4 637 403,0 | 2 780 547,0 | 2 054 033,2 | 1 968 299,5 | 69,0 |

| Темп роста, % | - | 130,1 | 110,4 | 99,0 | 114,3 | 60,0 | 73,9 | 95,8 | 69,0 |

| Итого доходов | 11 158 021,8 | 15 080 145,3 | 16 955 325,4 | 17 077 857,3 | 19 134 283,4 | 16 439 789,9 | 15 514 073,9 | 17 057 214,4 | 152,9 |

| Темп роста, % | - | 135,2 | 112,4 | 100,7 | 112,0 | 85,9 | 94,4 | 109,9 | |

| Из налоговых доходов: НДС по товарам, ввозимым в РФ | 1 169 514,5 | 1 497 171,4 | 1 659 660,5 | 1 670 803,8 | 1 750 236,8 | 1 785 219,8 | 1 913 565,9 | 2 067 220,6 | 176,7 |

| акцизы по товарам, ввозимым в РФ | 30 053,4 | 46 581,4 | 53 388,2 | 63 363,2 | 71 551,0 | 53 974,7 | 62 086,6 | 78 235,3 | 260,3 |

| Всего платежей, уплачиваемых на таможне | 4 052 660,9 | 5 256 245,5 | 5 812 833,1 | 5 792 084,8 | 6 459 190,8 | 4 619 741,5 | 4 029 685,7 | 4 113 755,4 | 101,5 |

| То же, % от доходов | 36,3 | 34,8 | 34,3 | 33,9 | 33,7 | 28,1 | 26,0 | 24,1 | 66,4 |

Приведенные в табл. 1 данные позволяют сделать следующие выводы.

Налоговые доходы федерального бюджета в 2017 г. по сравнению с таковыми в 2010 г. увеличились в 2,5 раза (251,5%), таможенные пошлины (без учета НДС и акцизов) уменьшились на 31,0%, что обеспечило прирост всей суммы доходов за указанный период на 152,9%. Темпы роста общей суммы доходов за анализируемый период опережали темп роста поступлений таможенных пошлин, причем резкий спад поступлений таможенных пошлин начался с 2015 г., в котором по сравнению с 2014 г. величина таможенных пошлин уменьшилась на 40,0%.

Сумма акцизов по товарам, ввозимым в РФ, в 2017 г. увеличилась по сравнению с таковой в 2010 г. в 2,6 раза, НДС по товарам, ввозимым в РФ, - на 176,7%, что обеспечило увеличение платежей, уплачиваемых на таможне, на 101,5%.

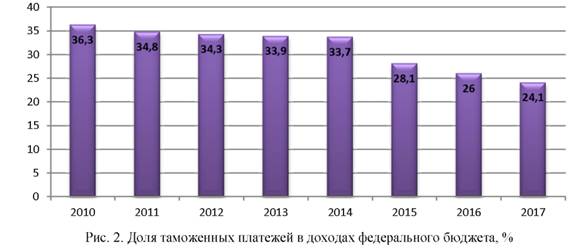

Доля таможенных платежей в общей сумме доходов федерального бюджета в 2017 г. по сравнению с аналогичным показателем в 2010 г. уменьшилась с 36,3% до 24,1%, или их доля в 2017 г. составила лишь 66,4% к уровню 2010 г. (рис. 2). Это происходит, несмотря на то, что доля НДС и акцизов, взимаемых на таможне, за этот период не уменьшается. Резкое уменьшение доли таможенных платежей в общей сумме доходов федерального бюджета началось с 2015 г., в котором доля таможенных платежей уменьшилась до 28,1% против 33,7% в 2014 г.

Далее проанализируем изменение величины таможенных пошлин за указанный период (табл. 2).

Таблица 2. Таможенные пошлины за 2010-2017 гг., млн руб. [2, 3]

| Показатели | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2017 г. к 2010 г., % |

| Таможенные пошлины | 2 853 093,0 | 3 712 492,7 | 4 099 784,4 | 4 057 917,8 | 4 637 403,0 | 2 780 547,0 | 2 054 033,2 | 1 968 299,5 | 69,0 |

| Темп роста, % | - | 130,1 | 110,4 | 99,0 | 114,3 | 60,0 | 73,9 | 95, 8 | |

| В том числе: ввозные | 344 990,9 | 2 190,6 | 44,5 | -95,1 | 277,2 | 179,8 | -33,6 | -12,2 | |

| вывозные | 2 508 102,1 | 3 712 492,7 | 4 099 739,9 | 4 058 013,0 | 4 637 125,8 | 2 780 367,2 | 2 054 066,8 | 1 968 311,7 | 78,5 |

| Доля вывозных пошлин, % | 87,9 | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 | 100,0 | |

| Доходы от ВЭД | 3 227 703,3 | 4 664 731,2 | 4 962 735,7 | 5 010 997,0 | 5 463 420,7 | 3 295 257,8 | 2 605 997,0 | 2 602 750,6 | 80,6 |

| Темп роста, % | - | 144,5 | 106,4 | 101,0 | 109,0 | 60,3 | 79,1 | 99,9 |

Данные табл. 2 свидетельствуют о том, что уменьшение таможенных пошлин в 2017 г. по сравнению с аналогичным показателем в 2010 г. на 31,0% вызвано резким снижением ввозных таможенных пошлин, а также уменьшением на 22,5% за указанный период вывозных таможенных пошлин. При этом вывозные таможенные пошлины начиная с 2011 г. занимают 100% от общей величины таможенных пошлин.

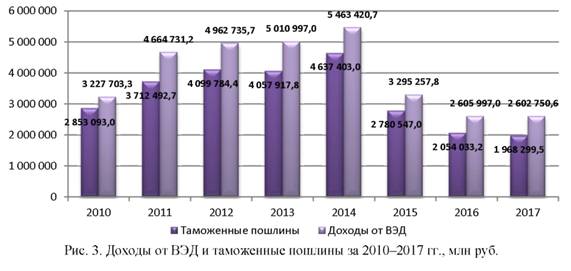

Доходы от внешнеэкономической деятельности в 2017 г. уменьшились на 19,4% по сравнению с таковыми в 2010 г. (с 3 227 703,3 млн руб. до 2 602 750,6 млн руб.), их темп роста со 144,5% в 2011 г. снизился до 60,3% в 2015 г. (рис. 3).

Из проведенного анализа следует, что наибольшая доля в величине таможенных платежей принадлежит вывозной таможенной пошлине, НДС, в меньшей степени - акцизам. Причем доля таможенных платежей уменьшилась с 70,9% в 2010 г. до 47,8% в 2017 г., а доля НДС, наоборот, увеличилась с 28,8% в 2010 г. до 50,2% в 2017 г. Такое положение для страны можно считать типичным, так как в РФ по-прежнему преобладает доля сырьевого экспорта. Наибольшую долю в величине уплаченной вывозной таможенной пошлины имеют платежи за вывоз сырой нефти, нефтепродуктов и другой продукции нефтегазового сектора, а также природного газа.

Можно выделить следующие факторы, которые повлияли на снижение ввозных таможенных пошлин:

- снижение импорта товаров;

- девальвация национальных валют стран-участников ВЭД. Снижение курса национальных валют к доллару США в значительной степени сказывается на экспортно-импортных операциях;

- принятие Россией отдельных специальных экономических мер в целях обеспечения экономической безопасности страны;

- снижение ставок ввозных таможенных пошлин в результате исполнения обязательств Российской Федерации перед ВТО.

Таким образом, начиная с 2015 г. имеет место резкое уменьшение величины таможенных платежей в абсолютных суммах, а также снижение их доли в доходах федерального бюджета. Это вызвано кризисными явлениями в экономике страны, изменением курса доллара к рублю, введением рядом стран Запада санкций против России, принятыми мерами по импортозамещению, приведшими к резкому снижению ввозных пошлин.

Однако, несмотря на уменьшение в последнее время объёма таможенных платежей, их количество в общем доходе федерального бюджета страны составляет около 50%, происходит наполнение бюджета, что в целом позволяет решать социально-экономические задачи.

Литература

1. Матвеева О.П., Прижигалинская Т.Н. Необходимость формирования системы оценки таможенных доходов для обеспечения их роста // Вестник Белгородского университета кооперации, экономики и права. 2018. № 2(69). С. 240-254.

2. Российский статистический ежегодник. 2017: стат. сб. / Росстат. М., 2017. 686 с.

3. Россия в цифрах. 2017: крат. стат. сб. / Росстат. М., 2017. 511 с.

4. Стратегия развития таможенной службы Российской Федерации до 2020 года [Электронный ресурс] // Федеральная таможенная служба России: офиц. сайт. URL: http://www.customs.ru/index.php?id=17220&Itemid=2375&option=com_content.

5. Федина Е.В., Килина И.П. Анализ механизма взимания таможенных платежей в ЕАЭС // Вестник Южно-Уральского государственного университета. Сер. Экономика и менеджмент. 2018. Т. 12, № 1.С. 89-98.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ