Реформирование внебиржевого рынка ПФИ в России

Н.А. Максимов, магистрант

Е.В. Рябинина, канд. экон. наук, доцент

Финансовый Университет при Правительстве

Российской Федерации (Россия, г. Москва)

Экономика и бизнес: теория и практика

№2-2 2020

Аннотация. В данной статье рассмотрены три реализуемые на данный момент Банком России направления реформирования внебиржевого рынка ПФИ в России: введение требования об осуществлении централизованного клиринга сделок, требования о маржировании сделок и требования о заключении сделок с использованием инфраструктуры биржи или через электронные торговые площадки. В статье анализируются параметры данных реформ, необходимость осуществления, а также их текущая стадия реализации.

Финансовый кризис 2008 года оказал серьезное воздействие на всю мировую экономику. Одной из ключевых причин данного кризиса стало применение в огромных масштабах различных инструментов рынка деривативов в условиях недостаточной транспарентности данного сегмента финансового рынка, нехватки капитала у участников сделок для покрытия всего объема принятых рисков и отсутствия четкого понимания всего масштаба проблем у государственных органов. С целью нивелировать возможность повторения данного финансового коллапса странами G20 было достигнуто соглашение в отношении ключевых направлений реформирования внебиржевого рынка ПФИ, а именно внедрение следующих механизмов на внебиржевом рынке деривативов [1]:

- осуществление централизованного клиринга сделок с определенными категориями внебиржевых ПФИ;

- предоставление информации заключенных сделках с внебиржевыми ПФИ в репозитарии;

- заключение сделок с определенными категориями внебиржевых ПФИ с использованием инфраструктуры биржи или через электронные торговые площадки;

- введение повышенных требований к капиталу в части покрытия рисков по сделкам с внебиржевым ПФИ, в том случае если по ним не осуществляется централизованный клиринг;

- введение требования о маржировании (уплата начальной и вариационной маржи) сделок с внебиржевыми ПФИ, в отношении которых не осуществляется централизованный клиринг.

Совет по финансовой стабильности (англ. Financial Stability Board) на регулярной основе выпускает отчеты о статусе реформ по данным пяти основным направлениям (в последнем отчете за 2019 год, по капиталу отдельной реформой «Final capital» был вынесен процесс внедрения нового подхода БКБН по расчету кредитного риска контрагента «SA-CCR») в странах участниках этой международной организации. На сегодняшний день последним является отчет содержащий информацию по состоянию на сентябрь 2019 года.

Что касается России, то, как и в большинстве стран, уже осуществлены реформы по направлениям «предоставление информации о внебиржевых ПФИ в репозитарии» и «применение повышенных требований к капиталу в части покрытия рисков по сделкам с внебиржевыми ПФИ, в отношении которых не осуществляется централизованный клиринг». Остальные три направления (централизованный клиринг, маржирование и создание электронных торговых площадок) находятся в стадии реализации. Именно они и будут последовательно рассмотрены в данной статье.

В декабре 2016 года Банк России опубликовал Итоговый доклад «О поэтапном введении требования об обязательном централизованном клиринге в отношении стандартизированных внебиржевых ПФИ». Данный документ содержит позицию регулятора и участников к введению обязательного централизованного клиринга стандартизированных внебиржевых ПФИ. На основе Итогового доклада был подготовлен проект Указания Банка России «О случаях, когда договоры, являющиеся производными финансовыми инструментами, заключаются не на организованных торгах только при условии, что другой стороной по таким договорам является лицо, осуществляющее функции центрального контрагента».

Что качается даты вступления в силу данного требования, то изначально первый этап был запланирован на начало 2018 года, но в соответствии с опубликованном Банком России в декабре 2018 года Информационным письмом дата была перенесена на вторую половину 2019 года [3]. Текущая же ситуация такова, что по состоянию на конец 2019 года данный нормативно-правовой акт находится в статусе проекта, а какая-либо информация от Банка России отсутствует. Далее необходимо подробнее рассмотреть сущность данной реформы.

Примечание: *Голубой цвет означает прохождение всех этапов по осуществлению реформы и вступление в силу на законодательном уровне требований, которые подразумевает реформа. Цифры «1», «2», «3» означают этапы, которые проходит реформа до полного осуществления. На данных этапах формируется законодательная база и проводятся консультации с участниками рынка. Знаки «+»/«-» означают положительную / отрицательную динамику по сравнению с сентябрем 2018 года.

Введение требования об обязательном централизованном клиринге предполагает появление на внебиржевом рынке производных финансовых инструментов центрального контрагента (ЦК), который всегда будет являться одной из сторон в заключаемой сделке. Создание данного механизма позволяет снизить кредитные риски участников рынка посредством его перераспределения на центрального контрагента, к которому в свою очередь применяются повышенные требования к системе управления рисками, что позволяет снизить вероятность возникновения на рынке так называемого «эффекта домино». Предполагается, что Банком России будет закреплен первоначальный перечень инструментов, для которых будет уставлено требование об обязательном централизованном клиринге, а основным центральным контрагентом станет Национальный клиринговый центр (НКЦ), который уже выполняет данную функцию на торгах Московской биржи.

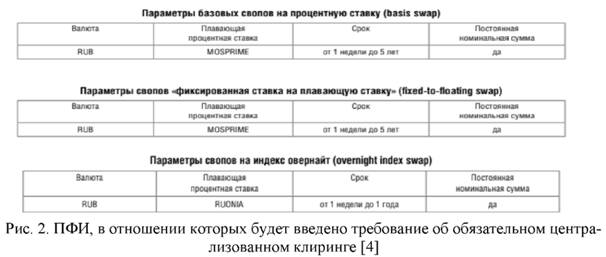

Говоря о перечне инструментов, в отношении которых готовится введение требования об обязательном централизованном клиринге, то Банк России определили следующие виды ПФИ.

Данные виды ПФИ были выбраны Банком России в соответствии с зарубежной практикой, в рамках которой данной требование вводилось в отношении процентных ПФИ. При этом перенос на российский рынок опыта передовых в плане осуществления данной реформы стран (ЕС, США, Гонконг) создает одно очень существенное противоречие.

С одной стороны, в зарубежной практике выбор в пользу процентных ПФИ объясняется в первую очередь тем, что порядка 80% открытых позиций на внебиржевом рынке составляет именно данный вид ПФИ (рис. 3).

Делая акцент в своем докладе, а также в проекте Указания на те деривативы, базовым активом которых являются процентные ставки, Банк России не в полной мере учитывает практику российского рынка ПФИ, а именно тот факт, что большую часть открытых позиций составляют именно валютные ПФИ. Следовательно, снижение системного и кредитного рисков на российском внебиржевом рынке ПФИ, что трактуется Банком России как основное преимущество введения данного требования, будет осуществлено не в полной мере.

С другой стороны, более ранние редакции докладов Банка России все же содержали возможность дальнейшего расширения списка инструментов, сделки с которыми попадали бы под требование об обязательном централизованном клиринге, за счет ПФИ, базовым активом которых является иностранная валюта. Тем не менее данное предложение не нашло поддержки у участников рынка. Во-первых, в связи с отсутствием достаточной международной практики по централизованному клирингу подобных инструментов, а, во-вторых, есть высокая вероятность возникновения регуляторного арбитража, что может оказать негативное воздействие на ликвидность российского рынка ПФИ.

Кроме того, отсутствие международной практики централизованного клиринга валютных ПФИ также объясняется тем, что, валютные деривативы характеризуются повышенным кредитным риском ввиду высокой волатильность их базового актива, а это в свою очередь создает дополнительные сложности централизованного клиринга данного вида ПФИ. В свою очередь России это будет связано с повышением кредитного риска на НКЦ, что требует оценки возможностей последнего справиться с этим, особенно в случае резкой девальвации рубля.

Необходимо также сказать, что изначально предполагалось разделить участников рынка на «Категорию 1» (кредитные организации и профессиональные участники рынка ценных бумаг) и «Категория 2» (иные участники рынка) с дифференциацией требований по переводу договоров на централизованный клиринг. Но в последней версии проекта Указания по состоянию на 10.06.2019 [5] подход был изменен в части отсутствия дифференциации по категориям участников. Будет установлена единая пороговая сумма обязательств по сделке с ПФИ в размере 100 млрд. рублей, а обязательному централизованному клирингу будут подлежать договоры, заключаемые по истечении трех кварталов, в каждом из которых превышено пороговое значение. Пороговое значение рассчитывается отдельно в отношении каждой стороны договора, и при этом договор подлежит обязательному централизованному клирингу, в том числе в случае, когда пороговое значение превышено только одной стороной договора.

Далее необходимо рассмотреть вторую реформу, которая предполагает обязательное маржирование внебиржевых ПФИ, в случае если в отношении них не применяется централизованный клиринг. В декабре 2017 года Банк России опубликовал Итоговый доклад «О поэтапном введении обязательного маржирования внебиржевых ПФИ, в отношении которых не осуществляется централизованный клиринг». В соответствии с данным докладом первоначально предполагалось постепенно вводить данное требование, начиная с 1 сентября 2019 года, но затем дата была перенесена на вторую половину 2020 года.

Основной целью маржирования внебиржевых сделок с ПФИ является снижение кредитного риска, так как маржевые суммы, которые уплачиваются контрагентами являются некой форме обеспечения по сделке (при этом с точки зрения бухгалтерского учета платежи маржевых сумм могут учитываться как обеспечение, или как отдельная сделка). Поэтому в случае неисполнения одной из сторон сделки своих обязательств, денежные средства, полученные в качестве маржевых сумм, могут быть использованы для погашения возникшей задолженности. Стоит отметить, что требования к маржированию также снижают уязвимость финансовой системы за счет уменьшения количества необеспеченных открытых позиций на финансовом рынке.

Механизм маржирования сделок работает таким образом, что стороны, заключающие сделки с ПФИ на внебиржевом рынке должны осуществлять платежи в сумме начальной и вариационной маржи. Величина данных платежей соответствуют рискам контрагента и служит неким обеспечением исполнения им обязательств по сделке.

В данном случае, под начальной маржой понимается некий актив (денежные средства, ликвидные ценные бумаги и т.п.), который защищает стороны по сделке с ПФИ от потенциального кредитного риска. Данный риск возникает в связи изменениями справедливой стоимости ПФИ в течение периода ликвидации открытой позиции по сделке с ПФИ и ее замены новой сделкой в случае невыполнения контрагентом своих обязательств.

Вариационную маржу формируют те же активы, что и начальную, но она в свою очередь предназначена для защиты контрагентов от текущего кредитного риска, который несет одна из сторон ПФИ в сумме положительной справедливой стоимости сделки на текущую дату. При этом размер вариационной маржи может изменяться в течение периода «жизни» сделки. Вариационная маржа вносится на односторонней основе и ее получателем является та стороны по ПФИ, для которой справедливая стоимость сделки является положительной. Расчет вариационной маржи, как правило, производиться ежедневно, а ее уплата должна быть произведена не позднее рабочего дня, следующего за днем ее расчета.

Для того, чтобы сделка с ПФИ без ЦК попала под требование об обязательном маржировании каждая из сторон такой сделки должна достигнуть определенного порогового значения, которое представляет собой размера совокупной номинальной стоимости ПФИ без ЦК, заключенных группой, в которую входит соответствующая компания.

Необходимо также сказать, что при введении обязательного маржирования определенных категорий сделок с ПФИ без ЦК предполагается ввести два дополнительных пороговых значения: минимальный размер платежа, вносимого в качестве начальной и (или) вариационной маржи, а также пороговое значения для внесения начальной маржи.

Величина минимального перевода представляет собой максимальную сумма начальной и вариационной маржи, уплату которой сторона по сделке с ПФИ может не требовать от своего контрагента. На данном этапе осуществления реформы по обязательному маржированию ПФИ без ЦК предполагается установить минимальную сумма платежа в размере 100 млн. рублей.

Установление порога начальной маржи осуществляется с целью разрешить одной стороне сделки не требовать от своего контрагента внесения начальной маржи, если по всем ПФИ без ЦК с таким контрагентом общий размер начальной маржи, которая должна быть получена этой стороной, не превышает 100 млн. рублей. В случае если величина начальной маржи, которая должна быть уплачена, превышает пороговое значение, то сумма платежа может быть уменьшена на размер порога начальной маржи.

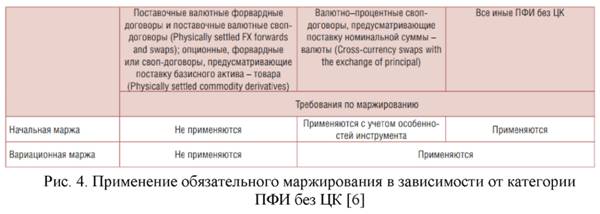

Что качается категорий ПФИ, по сделкам с которым планируется вводить требование об обязательном маржировании, то они представлены на рисунке 4.

Необходимо сказать, что на данный момент в условиях отсутствия законодательного требования к маржированию ПФИ без ЦК на внебиржевом рынке деривативов уже есть практика маржирования сделок. Это осуществляется участниками в рамках Договора о порядке уплаты плавающих маржевых сумм, стандартная форма которого была разработана СРО «НАУФОР» и является аналогом применяемого в международной практике документа «Credit Support Annex». Данный договор является дополнением к Генеральному соглашению о срочных сделках на финансовых рынках, в рамках которого заключаются сделки на внебиржевом рынке ПФИ.

Последним направлением реформирования внебиржевого рынка ПФИ является заключения сделок со стандартизированными внебиржевыми деривативами через инфраструктуру биржи или через электронные торговые площадки. На данный момент в России в соответствии с Федеральным законом №325-ФЗ «Об организованных торгах» и положением Банка России №437-П «О деятельности по проведению организованных торгов» устанавливаются требования к организаторам торгов на основании лицензии биржи или лицензии торговой системы. В настоящее время на российском рынке лицензию организатора торговли (биржи) имеют 6 бирж, а торговые системы, имеющие соответствующую лицензию, отсутствуют (по данным ЦБ РФ).

Кроме лицензированных юридических лиц также функционируют внебиржевые электронные площадки (платформы). Основной целью их деятельности является нахождение лучшей цены покупки / продажи и сведений о контрагентах. При этом основной негативный момент заключается в том, что данные электронные платформы находятся вне регуляторного поля, что несет в себе определенные юридические риски.

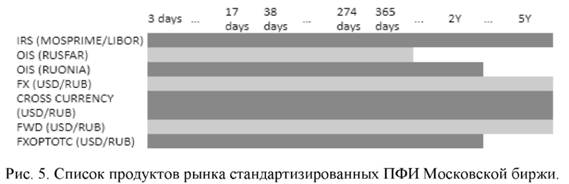

Необходимо также отметить, что задолго до появления в открытом доступе информации об инициативах Банка России по осуществлению озвученных выше реформ внебиржевого рынка ПФИ в 2013 году в рамках Московской биржи был создан рынок стандартизированных ПФИ. В данном случае выполняются условия двух предполагаемых реформ: заключение сделок со стандартизированными ПФИ с ЦК и заключение сделки в рамках инфраструктуры биржи.

В 2018 году рынок СПФИ продемонстрировал впечатляющие результаты. Суммарный объем торгов на рынке СПФИ за 2018 год составил 884 млрд. руб. (для сравнения на срочном рынке объем торгов за 2018 год составил 89 трлн. руб.), в 8 раз превысив показатель 2017 года. Наибольшая активность была зафиксирована в операциях с валютно-процентными, процентными и валютными свопами. В 2018 году к рынку СПФИ присоединились шесть новых банков, таким образом, общее число его участников достигло 45. При этом заметно увеличились сроки заключаемых сделок: если в предыдущие годы участники предпочитали операции сроком до одного года, то в 2018 году стали популярны сделки на максимальный срок - пять лет.

Завершая мысль про рынок СПФИ, необходимо сказать, что ввиду негативного отношения участников рынка к введению требования об обязательном централизованном клиринге в отношении внебиржевых ПФИ, базовым активом которых является иностранная валюта, Банку России не стоит вводить требования в отношении данного вида ПФИ и сконцентрироваться на процентных деривативах. Наличие возможности заключения сделки с ЦК в отношении валютных деривативов на рынке СПФИ Московской биржи может рассматриваться как способ снижения рисков для участников рынка при отсутствии законодательного закрепления на это.

В завершении необходимо сказать, что реализация в России реформ внебиржевого рынка ПФИ является важным шагом к его организации в соответствии с международными стандартами, а также будет способствовать увеличению стабильности и ликвидности финансового рынка нашей страны. При этом основной вопрос вызывает тот факт, что те реформы, которые обсуждались в данной статье буду применяться по аналогии с международной практикой в отношении процентных ПФИ, что не совсем логично ввиду превалирования валютных ПФИ на российском рынке. Тем не менее, наличие рынках СПФИ на Московской бирже может сгладить данный негативный момент. Осуществляя реформы Банк России приводит российский рынок внебиржевых ПФИ в соответствие с международными стандартами и снижает риски на рынке процентных ПФИ, а наличие рынка СПФИ решает задачу снижения рисков для валютной части рынка внебиржевых ПФИ.

Библиографический список

1. Центральный Банк Российской Федерации (Банк России). Развитие рынка ПФИ 2017 // Центральный Банк Российской Федерации: официальный сайт. - 2019. - [Электронный русурс]. – Режим доступа: http://cbr.ru/finmarket/development/development_fin_instruments/#t3 (дата обращения: 22.12.2019).

2. Financial Stability Board. Thirteenth Progress Report on Implementation / Financial Stability Board // Financial Stability Board: официальный сайт. - 2019. - [Электронный ресурс]. - Режим доступа: https://www.fsb.org/wp-content/uploads/P151019.pdf (дата обращения: 22.12.2019).

3. Центральный Банк Российской Федерации (Банк России). Информационное письмо Банка России «Об этапах реформирования рынка внебиржевых производных финансовых инструментов в России» // Центральный Банк Российской Федерации: официальный сайт. - 2019. - [Электронный русурс]. - Режим доступа: https://www.cbr.ru/Content/Document/File/59765/Inf_note_dec_2118.pdf (дата обращения: 22.12.2019).

4. Центральный Банк Российской Федерации (Банк России). Итоговый доклад Банка России о поэтапном введении требования об обязательном централизованном клиринге в отношении стандартизированных внебиржевых ПФИ // Центральный Банк Российской Федерации: официальный сайт. - 2019. - [Электронный русурс]. - Режим доступа: http://cbr.ru/finmarket/development/development_fin_instruments/#t3 (дата обращения: 22.12.2019).

5. Российская Федерация. Законы. О случаях, когда договоры, являющиеся производными финансовыми инструментами, заключаются не на организованных торгах только при условии, что другой стороной по таким договорам является лицо, осуществляющее функции центрального контрагента: Проект указания Банка России: текст по состоянию на 10 июня 2019 года. - М.: Гарант. - 2019. - [Электронный русурс]. - Режим доступа: https://www.garant.ru/products/ipo/prime/doc/72176322/ (дата обращения: 22.12.2019).

6. Центральный Банк Российской Федерации (Банк России). Итоговый доклад Банка России о поэтапном введении обязательного маржирования внебиржевых ПФИ, в отношении которых не осуществляется централизованный клиринг // Центральный Банк Российской Федерации: официальный сайт. - 2019. - [Электронный русурс]. - Режим доступа: http://cbr.rU/finmarket/development/development_fin_instruments/#t3 (дата обращения: 22.12.2019).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ