Проблемы эффективности выездных налоговых проверок

Шестакова Н.Н.,

к.э.н., доцент

Елисеев М.Е.

ФГБОУ ВО «Красноярский государственный

аграрный университет», г. Красноярск

Евразийский Союз Ученых

№4-6 (49) 2018

Аннотация

В данной статье рассматриваются основные проблемы, возникающие при планировании и организации выездных налоговых проверок налоговыми органами. Предложены направления совершенствования проведения выездных налоговых проверок.

В зависимости от того, насколько эффективно налажена система налогового контроля, зависит взимаемость налогов и пополнение государственного бюджета всех уровней. Ключевыми методами налогового контроля являются налоговые проверки. Они позволяют выявить факты неуплаты или неполной уплаты налогов и сборов. Налоговая проверка является значимым инструментом налогового контроля, дающим возможность как можно более исчерпывающе проверить исполнение налогоплательщиком возложенных на него обязанностей. Налоговое законодательство предусматривает различные формы налогового контроля, но исследования показывают, что наиболее эффективным способом контроля за соблюдением налогоплательщиками законодательства являются выездные налоговые проверки, цель которых заключается во-первых, в выявлении и пресечении нарушений законодательства о налогах и сборах, а именно проверка правильности начислений, полноты и своевременности перечисленных налогов и сборов, во-вторых, в предупреждении налоговых правонарушений.

Проблема эффективной организации налогового контроля на сегодняшний день актуальна во всех странах, но в Российской Федерации она особо обострена из-за нестабильного состояния экономики и несовершенства законодательства. Одной из характерных черт секторов теневой экономики считается уклонение от уплаты налогов, которое имеет разнообразные схемы обмана законодательства. Сложившийся механизм проведения выездных налоговых проверок не обеспечивает требуемого на сегодняшний день уровня эффективности деятельности налоговых органов, потому что данный процесс сопровождается многочисленными проблемами. В связи с этим, проблема эффективности налогового контроля, в том числе проблема эффективности налоговых проверок является актуальной.

Налоговая проверка представляет собой «форму налогового контроля, осуществляемого налоговыми органами в целях полноты и правильности уплаты налогов и сборов», регламентированная статьей 87 НК РФ [1]. Контроль за достоверностью отчетности и соблюдением законодательства осуществляется в 2 этапа: на стадии приема бухгалтерской отчетности от организаций (камеральная проверка) и путем рассмотрения первичных бухгалтерских документов непосредственно на предприятии (выездная налоговая проверка).

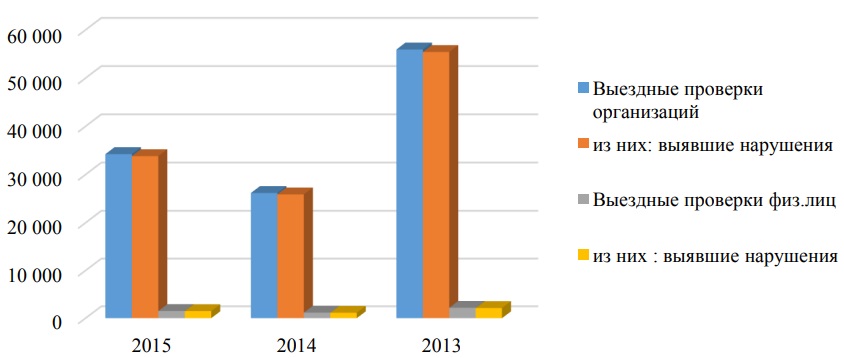

Осуществление функций «по контролю и надзору за соблюдением налогового законодательства РФ», а также контролем за проведением налоговых проверок возложено на Федеральную налоговую службу России (ФНС России). Согласно данным, предоставленных ФНС России [3], количество выездных проверок снижается, но процент выявления правонарушений остается на том же уровне в районе 98% при проверке физических лиц и 99% при проверке организаций и индивидуальных предпринимателей (рисунок 1).

Рис. 1 - Результаты контрольной работы налоговых органов

В зависимости от объема налогов подлежащих проверке, выделяются комплексные и тематические проверки. При комплексной проверке проводится проверка на правильность расчетов по всем налогам, а при тематической - по выбранному виду налога либо по конкретным вопросам, например, по возмещению НДС. ФНС России большое внимание уделяет комплексным проверкам.

Как уже было сказано, выездная проверка является наиболее эффективным методом контроля. Так как выездная налоговая проверка базируется на исследовании и проработке фактических данных, которые не во всех случаях предоставляются налогоплательщиками в налоговые органы во время осуществления камерального контроля, это объясняет эффективность выездной налоговой проверки. Осуществление выездной налоговой проверки реализуется в несколько этапов: «планирование, пред-проверочная работа, проведение документальной проверки, оформление результатов». Наиболее актуальными проблемами, часто встречающимися в процессе проведения выездных проверок, являются вопросы планирования и организации выездных налоговых проверок, что снижает эффективность их проведения.

К основным принципам планирования выездного налогового контроля относится [2]:

- Режим наибольшего благоприятствования для добросовестных налогоплательщиков.

- Своевременность реагирования на признаки возможного совершения налоговых правонарушений.

- Неотвратимость наказания налогоплательщиков в случае выявления нарушений законодательства о налогах и сборах.

- Обоснованность выбора объектов проверки».

Закон не имеет таких понятий, как «предпро-верочная работа», «предпроверочный анализ», поэтому легитимность и допустимость налоговых органов проводить мероприятия налогового контроля во время подготовки выездных налоговых проверок становится сомнительной. Согласно действующему налоговому законодательству, деятельность налоговых органов, проводимая в течение подготовки к выездным налоговым проверкам, нормативно не закреплена и не относится ни к одному виду проверкок.

Выполнение конкретно заданного перечня контрольных мероприятий, которые связаны с автоматизированным отбором налогоплательщиков, является основой для разработки и подготовки плана по проведению выездных налоговых проверок [2].

Прежде чем выездная налоговая проверка осуществится, вся имеющаяся информации о налогоплательщике (наличие транспортных средств, недвижимого имущества, открытые счета в кредитных организациях, филиалы) должна быть глубоко проанализирована. Гаран-тированность качественного отбора налогоплательщика обуславливается обязательным формированием его досье по результатам камеральных проверок (бухгалтерская и налоговая отчетность, опросы должностных лиц, ранее выявленные нарушения).

Согласно приказу ФНС России [2], важными критериями налоговых рисков являются налоговая нагрузка и рентабельность налогоплательщика, которые сравниваются со средними показателями по отрасли. В тоже время, среднеотраслевые показатели налоговой нагрузки и рентабельности не являются весовым аргументом для обоснования вывода о факте нарушений налогового законодательства, потому что среднеотраслевые показатели напрямую зависят от таких факторов, как численность сотрудников, вид деятельности налогоплательщика. Кроме того, организации могут по субъективным причинам иметь резкий рост показателей или наоборот, их низкий уровень, а совпадение фактических показателей со среднеотраслевыми не всегда является признаком отсутствия пониженных доходов или повышенных расходов, написанных в отчетности.

Имеет место быть и другая проблема, связанная с расчетом «предполагаемой суммы доначислений». Рассчитать такую сумму на основании документов, предоставленных налогоплательщиком, зачастую невозможно в связи с тем, что бухгалтерская и налоговая отчетности не отражают весь объем сведений о деятельности налогоплательщика и его финансовое положение, кроме того, с из года в год налоговая и бухгалтерская отчетность изменяются и содержат в себе все меньше отчетных показателей, что полноценно не позволяет налоговым органам оценить финансово-хозяйственную ситуацию налогоплательщика и прийти к выводу о наличии налоговых правонарушений.

Результаты мероприятий налогового контроля, полученные посредством предпроверочного анализа, содержат узкий круг информации о налогоплательщике и возможных нарушениях законодательства, по той причине, что предпроверочная работа налоговых органов не отражается в налоговом законодательстве при подготовке выездных налоговых проверок.

Для анализа целесообразности включения налогоплательщика в план выездных налоговых проверок, выделяются ограниченные промежутки времени, что не позволяет сделать качественные выводы, а это в свою очередь, оказывает воздействие на результативность проверки налогоплательщиков сотрудниками налогового органа. Это приводит к неудобствам для добросовестных налогоплательщиков.

Возможность переноса выездной налоговой проверки законом не предусмотрена. По общему правилу п. 6 ст. 89 НК РФ выездная налоговая проверка не может продолжаться более 2 месяцев. В исключительных случаях установленный срок может быть продлен до 4-6 месяцев.

При проведении выездных налоговых проверок не могут проводиться мероприятия по объявлению налогоплательщику об обнаруженных камеральной налоговой проверкой искажений, неточностей в налоговой декларации и (или) расхождениях между предоставленными данными, содержащимися в представленных документах с требованием предоставить в течение 5 дней необходимые пояснения или внести исправления в установленный срок.

Не менее значительной остается проблема конфиденциальности предпроверочной работы, согласно внутреннему своду правил налоговых органов.

При выездной налоговой проверке возможны случаи, когда налогоплательщик не выполняет законные требования должностных лиц по допуску их на территорию предприятия, отказываются представлять требующиеся документы.

Для повышения эффективности и результативности выездных налоговых проверок необходимы следующие мероприятия:

- Создание единой методики анализа, планирования и проведения налоговых проверок. Использование эффективных приемов налоговых проверок, основанных на прочной законодательной базе, предоставляющей налоговым органам широкие полномочия в сфере контроля для воздействия на недобросовестных налогоплательщиков;

- Совершенствование критериев эффективного плана отбора налогоплательщиков для планирования проведения выездных налоговых проверок, позволяющая выбрать наиболее приемлемое направление использования узкого круга кадровых и материальных ресурсов налогового органа, достигнуть наивысшей результативности проверок при минимизации приложенных усилий и потраченных средств. Комплекс критериев необходимо сделать более гибким и эластичным, а формулировку ряда критериев нужно уточнить в целях устранения неточности их трактовки;

- Изучение и применение опыта налогового контроля зарубежных стран [7].

Например, в США для установления причастности компании к группе крупнейших налогоплательщиков применяется особая система баллов. А в странах Евросоюза налоговые органы имеют право к получению доступа к информации движения денежных средств по счетам налогоплательщика, нет понятия «банковской тайны». Для РФ это бы предоставило эффективно оценивать реальную налоговую нагрузку налогоплательщиков;

- Создание федеральной системы подготовки и переподготовки кадров, для привлечения подготовленных профессионалов с необходимым набором знаний в области налогообложения;

- Стимулирование и побуждение налогоплательщиков придерживаться законодательства о налогах и сборах;

- Повышение налоговой и финансовой грамотности налогоплательщиков;

- Активизирование горизонтального мониторинга налогового контроля, а именно раскрытие налогоплательщиком информации еще до предоставления налоговой декларации о своей деятельности, что облегчило бы работу налоговых органов, сократив количество проверок;

- Совершенствование эффективности информационной базы для предотвращения ошибок совершаемых налогоплательщиками из-за слабой отчетливости и понятности информации о возмещении налогов и сборов.

Таким образом, для достижения эффективных результатов организации и проведения выездных налоговых проверок, нужно улучшить налоговое законодательство путем устранения неточностей, повысить качество работы налоговой службы, сократить расход бюджета. Обеспечение поступления налогов в полном объеме и в установленный срок в бюджет можно добиться за счет воспитания налоговой дисциплины и грамотности налогоплательщиков.

Список литературы:

1. Налоговый кодекс Российской федерации (НК РФ) от 31 июля 1998 года №146-ФЗ (ред. от 19.02.2018);

2. Приказ ФНС России от 30.05.2007 № ММ-3-06/333 (ред. от 10.05.2012) «Об утверждении Концепции системы планирования выездных налоговых проверок»;

3. Официальный сайт Федеральной налоговой службы России https://www.nalog.ru;

4. Официальный сайт Федерального казначейства России http://www.roskazna.ru;

5. Официальный сайт Федеральной службы государственной статистики http://www.gks.ru;

6. Бархатова Т.А., Кузнецова З.П., Анализ эффективности выездных налоговых проверок // Технико-технологические проблемы сервиса, 2016, №3(37);

7. Тютюриков Н.Н. Налоговые системы зарубежных стран: Европа и США: учеб. пособие 2014.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ