Привлекательность производных финансовых инструментов в России и анализ издержек торговли*

М.А. Канева,

кандидат экономических наук

Институт экономики и организации

промышленного производства, г. Новосибирск

Финансы и кредит

№25 (313) 2008

* Статья написана в рамках исследования «Экзотические и реальные опционы в финансовом управлении», грант Н. П. Федоренко № 2007-086.

В настоящее время в России большое внимание уделяется развитию рынка производных финансовых инструментов как на институциональном, так и на государственном уровне. И если о рынке фьючерсных контрактов на сегодняшний день можно говорить как о сложившемся, то рынок опционов находится в зачаточном состоянии. Современные проблемы рынка опционов — это в первую очередь его чрезвычайно низкая ликвидность и ограниченный набор инструментов. Так, экзотические опционы, которых в мире насчитывается около двух сотен видов, в российской биржевой торговле не представлены вообще. Однако именно экзотические опционы при определенных условиях способны привести к росту ликвидности рынка. Анализ состояния и перспектив развития рынка производных инструментов включает в себя анализ издержек торговли фьючерсами и опционами.

Преимущество некоторых экзотических опционов над простыми опционами заключается в более низкой стоимости этих инструментов. Тем не менее другие виды опционов, наоборот, стоят дороже, чем простые (например, составные опционы, опцион chooser). Если цена инструментов значительна, то ликвидность рынка этих экзотических опционов, вероятно, будет низкой. А в том случае, если стоимость хеджирования экзотическими опционами превышает стоимость хеджирования фьючерсами, спрос на экзотические опционы также будет низким. Таким образом, для формулирования условий, при которых экзотические опционы будут привлекательными инструментами для инвесторов, необходим тщательный анализ издержек хеджирования и цен опционов.

В статье реализован сценарный подход: рассматриваются два сценария, отличающиеся ценовой динамикой на фьючерсном рынке. Первый сценарий предполагает продажу фьючерсного контракта с прибылью; во втором сценарии в соответствии с направлением движения цен инвестор несет убытки при исполнении фьючерсного контракта.

Сценарий 1. Получение прибыли от продажи фьючерсного контракта

Анализ фьючерсной торговли начинается с выбора фьючерсного контракта, способного адекватно представлять состояние рынка на текущий момент. В настоящее время торговля фьючерсными контрактами в России ведется на таких биржах, как Московская товарная биржа (МТБ), Московская межбанковская биржа (ММВБ), Российская биржа (РБ), срочном рынке FORTS. По мнению автора, наиболее наглядно отражают динамику фьючерсного рынка контракты, торговля которыми ведется на ММВБ, поскольку данная биржа, как следует из ее названия, специализируется именно на валютных инструментах.

Возьмем в качестве исследуемого инструмента фьючерс, торги которым велись на ММВБ. Это контракт на доллары США на 12 месяцев, код серии инструмента FSUSD81. Объем контракта составлял 1000 долл., поставка базового актива не предполагалась. Шаг цены составлял 0,0001 руб.

Датой исполнения контракта являлось 15 января 2008 г. Комиссионный сбор был установлен в размере 0,3 руб. необходимо отметить, что комиссионный сбор обычно не превышает 1-2 % от суммы сделки. ставка депозитной маржи равнялась 680 руб. Лимит на долю рынка по этим контрактам составлял 10 %.

Поскольку будем исследовать издержки по фьючерсным и опционным контрактам, оговоримся сразу, что депозитная маржа не является издержками, так как она возвращается владельцу по истечении срока действия контракта. Таким образом, по фьючерсному контракту издержками является только комиссионный сбор по контракту.

Таблица 1. Изменение расчетной цены январского фьючерса FSUSD81

| Дата | Расчетная цена, руб. |

Изменение расчетной цены по сравнению с предыдущим значением, руб. |

| 12.10.2007 | 24,9575 | |

| 19.10.2007 | 24,9125 | -0,05 |

| 26.10.2007 | 24,8370 | -0,08 |

| 02.11.2007 | 24,7025 | -0,13 |

| 09.11.2007 | 24,5338 | -0,17 |

| 16.11.2007 | 24,5575 | 0,02 |

| 23.11.2007 | 24,4100 | -0,15 |

| 30.11.2007 | 24,4225 | 0,01 |

| 07.12.2007 | 24,5171 | 0,10 |

| 14.12.2007 | 24,6050 | 0,09 |

| 21.12.2007 | 24,8000 | 0,2 |

| 28.12.2007 | 24,6600 | -0,14 |

| 11.01.2008 | 24,3500 | -0,31 |

| 15.01.2008 | 24,2913 | -0,06 |

Источник: биржа ММВБ www.micex.ru [1].

Предположим, что инвестор продает фьючерсный контракт FSUSD81 12 октября 2007 г. Это означает, что он принимает на себя обязательство продать 1000 долл. в день исполнения (15 января) по фьючерсной цене 24,9575 руб. за доллар. именно такая фьючерсная цена была установлена биржей ММВБ 12 октября 2007 г. Последняя строка в табл. 1 в столбце «расчетная цена» указывает спот-цену, по которой происходит расчет окончательного финансового результата по контракту. Всего за 3 месяца на 15 января 2007 г. прибыль продавца фьючерсного контракта составила с учетом комиссионного сбора:

πФьючерс = (24,9575 - 24,2913)*1000 - 0,3 = 665,9 (руб.).

В общей прибыли по сделке доля издержек составила 0,05 %.

Для сравнения затрат и прибылей по опционам с результатами, полученными по фьючерсному контракту, представим, что существует инвестор, заключающий ряд экзотических и простой опцион пут на доллары США. Поскольку контракт заключается на 1 долл., инвестор купит 1000 опционов пут. Сроки контрактов в точности совпадают со сроками фьючерсного контракта: покупка опционов происходит 12.10.2007, исполнение — 15.01.2008.

Охарактеризуем выбранные инвестором типы опционов через формулы выплат и модели ценообразования.

1. Опцион average rate (азиатский) пут.

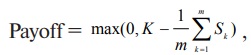

Формула выплат по этому инструменту представлена в виде:

где K — цена исполнения опциона,

Sk - спот курс USD в момент времени k.

Для расчета премий применяется модель Ворста и Кеммы [2, с. 181].

2. Барьерные опционы.

Конечные выплаты по опционам этого класса равны:

Up-and-out пут payoff:

- max {0, K - ST}, если St < B для t ≤ T;

- компенсация или 0. если St ≥ B для t ≤ T

Up-and-in пут payoff:

- компенсация или 0, если St < B для t ≤ T;

- max {0, K - ST}. если St ≥ B для t ≤ T.

Down-and-out пут payoff:

- max {0, K - ST}, если St > B для t ≤ T;

- компенсация или 0. если St ≤ B для t ≤ T.

Down-and-in пут payoff:

- компенсация или 0, если St > B для t ≤ T;

- max{0, K - ST}. если St ≤ B для t ≤ T.

В приведенных формулах

B — значение барьера,

ST— спот курс USD в момент исполнения T.

Все опционы оцениваются на основании моделей Мертона [3].

3. Опцион lookback пут.

Payoff = max (Smax - ST),

где Smax — максимальное значение спот курса USD, достигнутое за период жизни опциона.

Для оценки премий опционов lookback используется модель Голдмена-Сосина-Гатто [4].

4. Простой опцион.

Payoff = max(K - ST).

Премия вычисляется по традиционной модели Блэка-Шоулза [5].

Все модели требуют определения трех входных параметров расчетов: волатильности курса; безрисковой ставки в национальной валюте; безрисковой ставки в иностранной валюте.

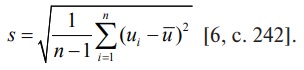

Волатильность рассчитывается на основе данных о курсе доллара за трехмесячный период, предшествующий периоду заключения контракта. В данном случае это период с 17 июля по 11 октября 2007 г. Волатильность вычисляется на основе стандартного отклонения величины ui = ln(Si/Si-1). Тогда стандартное отклонение ряда ui есть

Для получения величины волатильности необходимо разделить полученный результат на величину, равную корню квадратному из длины временного интервала в годах. Поскольку наблюдение за курсом ведется ежедневно, полученное стандартное отклонение 0,27 % умножается на (252)0.5. Искомая волатильность равна 4,25 %.

Безрисковая ставка в иностранной валюте rfопределяется на основе доходности трехмесячных облигаций Казначейства США (Treasury Bill). На 12 октября 2007 г. по данным Казначейства США доходность составила 4,2 % годовых [7].

Безрисковая ставка в национальной валюте оценивается на уровне ставки депозита в национальном банке с высоким уровнем надежности. Поскольку в данном примере инвестор заключает опцион на сумму 1000 долл., в качестве безрисковой ставки в национальной валюте принимается ставка Сбербанка по депозитам на 3 месяца и один день на сумму от 1000 до 100 000 руб. Ставка равняется 4,5 % [8].

Еще одним важным моментом при определении премий опционов является правомерность использования математических моделей ценообразования. использование последних возможно только в том случае, когда ряд курса доллара для оцениваемого периода распределен логарифмически нормально. Последнее утверждение проверялось в пакете SPSS критерием Колмогорова-Смирнова (табл. 2).

Таблица 2. Тест на нормальность ряда lnSi

| Показатель | LnSi | |

| № | 61 | |

| Normal Parameters (a, b) | Mean | 3,2023 |

| Std. Deviation | , 00783 | |

| Most Extreme Differences | Absolute | , 136 |

| Positive | , 136 | |

| Negative | -, 075 | |

| Kolmogorov-Smirnov Z | 1,066 | |

| Asymp. Sig. (2-tailed) | , 206 | |

a) Test distribution is Normal.

b) Calculated from data.

Тест подтверждает гипотезу о логарифмически нормальном распределении курса доллара, поскольку параметр значимости 0,206 больше критической отметки 0,05.

Отметим особенности расчета премий опционов по математическим моделям. для определения премий азиатского опциона необходимо вычислить среднее значение спот курсов к моменту оценки, но поскольку определяется премия в первый день существования контракта, среднее автоматически совпадает со спот курсом 12 октября 2007 г. На эту дату он составил 24,9199 руб.

Для четырех видов барьерных опционов требуется вычислить значения барьеров. Рассмотрим опцион up-and-out. Пусть инвестор пользуется правилом «трех сигма» для установления барьера на основании ряда ln(St/St-1). Предположим, что финансовый менеджер хотел бы установить барьер так, чтобы он соответствовал отклонению логарифма отношения курсов от среднего на минус одну сигма. Тогда курс превысит установленный барьер с вероятностью, близкой к 30 %. Принятие на себя риска превышения барьера автоматически удешевляет опцион up-and-out по сравнению с простым опционом пут. Расчет барьера приведен в табл. 3. для расчетов используется ряд курса доллара с 17 июля по 11 октября 2007 г.

В анализируемый период (октябрь-январь) определенный таким образом барьер пересечен не был, и опцион существовал до момента исполнения.

Для опциона up-and-in пут инвестор устанавливает верхний барьер на основе отклонения от среднего в две сигмы: Bup-and-in = 25,27 руб. Логика расчетов барьера аналогична последовательности, представленной в табл. 3.

Таблица 3. Расчет верхнего барьера для опциона up-and-out пут

| Показатель | Значение |

| 1. Среднее значение логарифма отношения курсов доллара | - 0,00031 |

| 2. Стандартное отклонение логарифма отношения курсов доллара (одна сигма) | 0,00268 |

| 3. Новое значение логарифма отношения курсов долларов (= стр. 1 - стр. 2) | - 0,00299 |

| 4. Новое значение отношения St/St-1 (= exp(стр. 3)) | 0,997 |

| 5. Среднее значение курса доллара за период St-1 | 25,4141 |

| 6. Значение барьера (= стр.4 * стр.5) | 25,3383 |

В рассматриваемом периоде барьер пересечен не был, и владелец теряет опционную премию, не получая при этом право воспользоваться контрактом.

Барьерный опцион down-and-out не является приемлемым инструментом, поскольку не позволяет застраховаться от падения курса. Падение ниже определенного барьера приводит к аннулированию сделки, и инвестор не сможет продать валюту по заранее оговоренному курсу.

Для барьерного опциона down-and-in барьер устанавливается равным минимальному курсу за предыдущий период, достигнутому 2 октября 2007 г. Bdown-and-in = 24,8784 руб. Значение барьера будет превышено уже 19 октября 2007 г., и инвестор получит право продать доллары по курсу исполнения.

Для опциона lookback пут модель Голдмена-Сосина-Гатто требует определения максимального значения курса доллара, достигнутого к моменту оценки. Поскольку оценка проводится в первый день существования контракта, максимум совпадает со значением курса спот на 12 октября 2007 г.

В табл. 4 представлены входные данные для расчета премий экзотических и простого опциона.

Таблица 4. входные данные для вычисления премий опционов

| Показатель | Значение |

| Входные параметры | |

| Цена спот на момент заключения опциона S (руб.) | 24,9199 |

| Цена исполнения опциона (руб.) | 24,9575 |

| Срок опциона (в годах) | 0,25 |

| Волатильность курса (% годовых) | 4,25 |

| Безрисковая ставка процента в валюте (% годовых) | 4,2 |

| Безрисковая ставка процента в рублях (% годовых) | 4,5 |

| Среднее значение спот курсов к моменту оценки (руб.) | 24,9199 |

| Верхний барьер для опциона up-and-out (руб.) | 25,34 |

| Верхний барьер для опциона up-and-in (руб.) | 25,27 |

| Нижний барьер для опциона down-and-in (руб.) | 24,8784 |

| Максимальное значение курса на момент оценки для опциона lookback put (руб.) | 24,9199 |

Расчеты премий опционов выполнялись в программном обеспечении DerivaGem 151.01 [9]. Премии инструментов в расчете на 1000 долларов представлены в табл. 5.

Таблица 5. Премии экзотических и простого опционов в расчете на 1000 долл.

| Тип опциона | Премия (руб.) |

| Азиатский пут опцион | 135,21 |

| Опцион up-and-out пут | 203,71 |

| Опцион up-and-in пут | 26,22 |

| Опцион down-and-in пут | 218,58 |

| Опцион lookback пут | 411,58 |

| Простой опцион пут | 218,6 |

Премии являются издержками по опционным контрактам, поскольку выплачиваются продавцу за приобретение опциона. 15 января 2008 г. курс составил 24,2913 руб. за доллар, а потому продажа по курсу K=24,9575 выгодна держателю опциона пут, и он исполняет все опционы за исключением опциона up-and-in, поскольку последний так и не начал существовать к моменту исполнения. Прибыль по опционным контрактам на момент исполнения (15 января 2008 г.) равняется разнице между функцией выплат по каждому исполненному инструменту и приведенной к моменту исполнения опционной премией:

π = payoff - premium*exp(0,25*0,045).

Азиатский опцион пут:

πvanilla = [(24,9575 - 24,5897) - 0,135*exp0,25*0,045]*1000 = 231,27 руб.

Опцион up-and-out пут:

πup-and-out = ((24,9575 - 24,2913) - 0,204*exp0,25*0,045)*1000 = 459,9 руб.

Опцион up-and-in является недействительным контрактом, владелец несет убытки в размере опционной премии:

πup-and-in = -(0,026)*exp0,25*0,045*1000 = -26,21 руб.

Опцион down-and-in пут:

πdown-and-in = [(24,9575 - 24,2913) - 0,219*exp0,25*0,045]*1000 = 444,72 руб.

Опцион lookback пут:

πlookback = [(24,9275 - 24,2913) - 0,412*exp0,25*0,045]*1000 = 219,54 руб.

Простой опцион пут:

πvanilla = [(24,9575 - 24,2913) - 0,219*exp0,25*0,045]*1000 = 444,72 руб.

Подведем итоги в табл. 6, иллюстрирующей прибыли, издержки и процент издержек в общей прибыли по сделкам.

Итак, привлекательность для инвесторов опционных и фьючерсных контрактов в количественном виде представима параметром ликвидности рынка. Повышенный спрос и, как следствие, большое число контрактов того или иного типа влечет за собой более низкий спрэд между ценой продажи и покупки и более высокую ликвидность рынка.

П. Деускар и соавторы при исследовании ликвидности опционного рынка пришли к выводу, что менее ликвидные рынки характеризуются более высокими ценами на опционные контракты [10]. Поскольку цены опционов являются непосредственными издержками опционной торговли, более высокие издержки означают меньшую привлекательность контрактов и более низкую ликвидность.

Таблица 6. Общие итоги: издержки как процент от прибыли по экзотическим опционам, простому опциону и фьючерсу

| Тип опциона | Прибыль или убыток (руб.) | издержки |

Процент издержек в полученной конечной выплате |

| Азиатский пут опцион | 231,27 | 135,2 | 36,8 |

| Опцион up-and-out пут | 459,9 | 203,7 | 30,6 |

| Опцион up-and-in пут | - 26,21 | 26,2 | - |

| Опцион down-and-in пут | 444,7 | 218,6 | 32,8 |

| Опцион lookback пут | 219,5 | 411,6 | 64,7 |

| Простой опцион пут | 444,7 | 218,6 | 32,8 |

| Продажа фьючерса | 665,9 | 0,3 | 0,05 |

Принимая во внимание последнее утверждение и результаты из табл. 6, становится ясно, почему рынок опционных контрактов остается неликвидным. В опционной торговле неявно существует барьер входа на рынок: участники рынка должны быть готовы пожертвовать около 40 % потенциального выигрыша на оплату издержек. Наиболее неликвидным остается несмотря на кажущуюся привлекательность условий контракта, опцион lookback, издержки покупки которого составляют свыше 60 %. Безусловно, рынок фьючерсов является для инвесторов более привлекательным: общая прибыль по контракту здесь выше, а издержки не превышают 1 % от суммы сделки.

Необходимо отметить, что уровень ликвидности опционного рынка и сумма издержек, уплачиваемых покупателем, являются взаимозависимыми. Привлечение большего числа покупателей и повышение ликвидности приведет к снижению премий опционов, а снижение волатильности и, как следствие, цен контрактов повысит их популярность среди инвесторов и привлечет новых участников на рынок.

Сценарий 2. Убыток от продажи фьючерсного контракта

Рассмотрим фьючерс ММВБ FSUSD82, датой исполнения которого является 15 февраля 2008 г., ставка депозитной маржи по контракту равняется 640 руб., шаг цены, лимит на долю рынка и комиссионный сбор соответствуют контракту FSUSD81.

Пусть инвестор продает фьючерсный контракт FSUSD82 на 1 000 долл. 16 ноября 2007 г. с датой исполнения 15 февраля по фьючерсной цене 24,6013. изменения расчетной цены в последующие недели отражены в табл. 7.

Таблица 7. Изменение расчетной цены январского фьючерса FSUSD82

| Дата | Расчетная цена, руб. |

Изменение расчетной цены по сравнению с предыдущим значением, руб. |

| 16.11.2007 | 24,6013 | - |

| 23.11.2007 | 24,4288 | - 0,17 |

| 30.11.2007 | 24,4488 | 0,02 |

| 07.12.2007 | 24,5350 | 0,09 |

| 14.12.2007 | 24,5013 | - 0,03 |

| 21.12.2007 | 24,7948 | 0,29 |

| 28.12.2007 | 24,4925 | - 0,3 |

| 11.01.2008 | 24,3350 | - 0,16 |

| 18.01.2008 | 24,4975 | 0,16 |

| 25.01.2008 | 24,5125 | 0,02 |

| 01.02.2008 | 24,4395 | - 0,07 |

| 08.02.2008 | 24,7625 | 0,32 |

| 15.02.2008 | 24,6392 | - 0,12 |

Источник: биржа ММВБ www.micex.ru

Таблица 8. Входные данные для вычисления премий опционов

| Показатель | Значение |

| Входные параметры | |

| Цена спот на момент заключения опциона S (руб.) | 24,4620 |

| Цена исполнения опциона (руб.) | 24,6013 |

| Срок опциона (в годах) | 0,25 |

| Волатильность курса (% годовых) | 3,87 |

| Безрисковая ставка процента в валюте (% годовых) | 3,4 |

| Безрисковая ставка процента в рублях (% годовых) | 4,5 |

| Среднее значение спот курсов к моменту оценки (руб.) | 24,4620 |

| Верхний барьер для опциона up-and-out (руб.) | 25,0692 |

| Верхний барьер для опциона up-and-in (руб.) | 25,011 |

| Нижний барьер для опциона down-and-in (руб.) | 24,4458 |

| Максимальное значение курса на момент оценки для опциона lookback put (руб.) | 24,4620 |

В момент исполнения 15 февраля 2008 г убыток по фьючерсному контракту составит:

πфьючерс = (24,613 - 24,6392)*1000 - 0,3 = -38,2 руб.

Издержки комиссионного сбора составили в общем финансовом результате сделки 0,78 %.

Аналогично сценарию 1 предположим существование опционов пут со сроками жизни с 16 ноября 2007 г. по 15 февраля 2008 г. В условии выполнения теста на нормальность логарифма курса доллара за данный период выпишем входные данные для вычисления премий опционов. Барьеры определяются согласно методу, описанному в сценарии 1.

Премии опционов приведены в табл. 9.

Таблица 9. Премии экзотических и простого опционов в расчете на 1000 долл.

| Тип опциона | Премия (руб.) |

| Азиатский пут опцион | 167,5 |

| Опцион up-and-out пут | 223,3 |

| Опцион up-and-in пут | 3,7 |

| Опцион down-and-in пут | 217,3 |

| Опцион lookback пут | 344,2 |

| Простой опцион пут | 218,6 |

Цена спот на момент исполнения составила 24,6392 руб. Исполнение простого опциона будет невыгодно инвестору, и он отказывается от исполнения. По той же причине не будет исполнен опцион up-and-out пут. Опцион up-and-in пут не будет существовать, поскольку верхний барьер не будет пересечен. Инвестор несет убытки в размере премии по опциону. Исполнение действующего опциона down-and-in будет невыгодно инвестору.

Итак, рыночная ситуация, характеризующаяся убытками по фьючерсным и опционным контрактам, приводит к более высоким по сравнению с первым сценарием относительным издержкам по фьючерсам и опционам. Тем не менее общая картина не меняется: издержки фьючерсной торговли остаются на порядок более низкими, нежели издержки торговли опционами.

В заключение отметим, для повышения привлекательности опционов и ликвидности рынка необходимы целенаправленные действия регуляторов по снижению волатильности инструментов.

Таблица 10. Общие итоги: издержки как процент от прибыли по экзотическим опционам, простому опциону и фьючерсу

| Тип опциона | Прибыль или убыток (руб.) | Издержки (руб.) |

Процент издержек в получаемой конечной выплате |

| Азиатский пут опцион | - 91,3 | 167,5 | 213,5 |

| Опцион up-and-out пут | - 223,3 | 223,3 | - |

| Опцион up-and-in пут | -3,7 | 3,7 | - |

| Опцион down-and-in пут | -225,1 | 225,1 | - |

| Опцион lookback пут | -92,5 | 344,2 | 136,3 |

| Простой опцион пут | -218,6 | 218,6 | - |

| Продажа фьючерса | -38,2 | 0,3 | 0,78 |

Снижение волатильности возможно посредством снижения волатильности рынка базового актива и распространения информации о возможностях и правилах торговли опционами, что привлечет новых участников на рынок, повысит ликвидность и снизит премии опционов.

Литература

1. Официальный сайт биржи ММВБ www.micex.ru.

2. Nelken I. The Handbook of Exotic Options: Instruments, Analysis, and Application. Probus Professional Pub, 1995, p.

3. Merton R. «Theory of Rational Option Pricing». Bell Journal of Economics and Management, June 1973.

4. Goldman B., H. Sosin and M. Gatto. «Pathdependent Options: Buy at the Low, Sell at the High», Journal of Finance 34, 1979.

5. Black F., Scholes M. «Pricing of Options and Corporate Liabilities». The Journal of Political Economy, May 1973.

6. Hull J. Futures, Options, and Other Derivative Securities. Fifth Edition. Prentice Hall International, NJ, 2002.

7. US Treasury official website. http://www.treas.gov/offices/domestic-finance/debt-management/interest-rate/yield_historical_2007.shtml.

8. Официальный сайт Сбербанка России. http://www.sbrf.ru/ruswin/vklad/DEPOSIT.HTM.

9. DerivaGem Software. http://www.rotman.utoronto.ca/~hull/software/dg151.zip.

10. Deuskar P., Gupta A., Subrahmanyam M. «Liquidity Effect in Options Markets: Premium or Discount», Federal Deposit Insurance Corporation, March 2007.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ