Порядок формирования фактической стоимости импортных товаров

Я.Е. Коноваленко,

ассистент кафедры бухгалтерского учета и аудита

Н.А. Жукова,

ассистент кафедры бухгалтерского учета и аудита

Российский экономический университет им. Г.В. Плеханова

Все для бухгалтера

№5 2011

Одним из направлений внешнеэкономической деятельности является импорт. Предметом импорта могут выступать товары, работы, услуги, сырье, материалы, результаты интеллектуальной собственности и права на них и т.д.

Согласно п. 10 ст. 2 Федерального закона от 08.12.2003 № 164-ФЗ «Об основах государственного регулирования внешнеторговой деятельности» (в ред. от 02.02.2006) импорт — это ввоз товара на таможенную территорию Российской Федерации без обязательства об обратном вывозе.

Импорт может быть осуществлен разными способами:

- по прямому договору российской организации с иностранным поставщиком;

- по договору российской организации с российским посредником;

- по договору российской организации с иностранным посредником.

Основные различия этих способов заключаются в системе перехода права собственности на ввозимый продукт к импортеру, в распределении расходов по приобретению ввозимого товара, а также осуществлении расчетных операций с иностранными поставщиками. Поэтому при ведении бухгалтерского учета импортных операций следует четко определять момент перехода права собственности на импортируемый товар, чтобы вовремя принять его к учету

Условия, по которым определяется момент перехода права собственности на ввозимый товар, фиксируются во внешнеторговом контракте:

- через указания места и времени перехода права собственности на импортный товар к покупателю;

- через нормы применяемого права, которое регулирует отношения между сторонами внешнеторгового контракта;

- через базисные условия поставки Инкотермс.

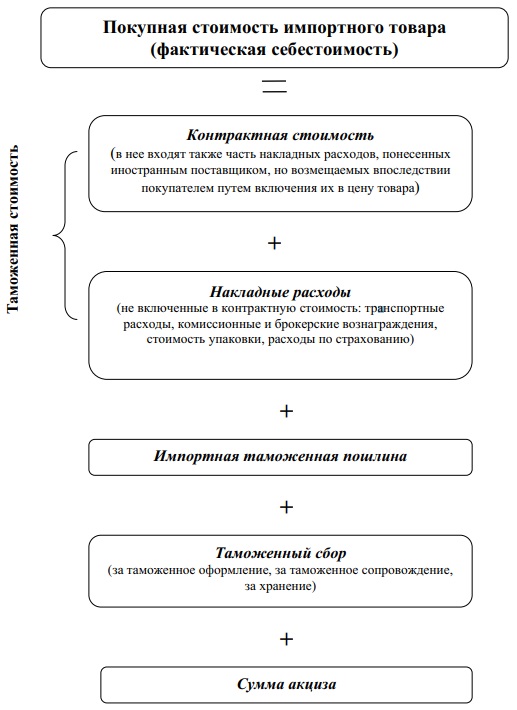

Еще одним немаловажным аспектом учета импорта является правильное формирование себестоимости ввозимого товара, т.е. его покупной стоимости.

Схема формирования покупной стоимости импортного товара представлена на рисунке.

Элементы формирующие фактическую себестоимость импортного товара

Основной составляющей фактической себестоимости ввозимого товара является таможенная стоимость импортных товаров. Важность правильности ее определения обусловлена еще и тем, что она является основой для начисления импортных таможенных пошлин. В ст. 12 Федерального закона от 21.05.1993 № 5003-1 «О таможенном тарифе» (далее — Закона № 5003-1) закреплены следующие методы ее формирования:

1) по стоимости сделки с ввозимыми товарами (таможенной стоимостью товаров, ввозимых на таможенную территорию Российской Федерации, является стоимость сделки, т.е. цена, фактически уплаченная или подлежащая уплате за товары при их продаже на экспорт в Российскую Федерацию);

2) по стоимости сделки с идентичными товарами (таможенной стоимостью товаров является стоимость сделки с идентичными товарами, проданными на экспорт в Российскую Федерацию и вывезенными в Российскую Федерацию в тот же период времени или соответствующий ему, что и оцениваемые товары);

3) по стоимости сделки с однородными товарами (таможенной стоимостью товаров является стоимость сделки с однородными товарами, проданными на экспорт в Российскую Федерацию и вывезенными в Российскую Федерацию в тот же или соответствующий ему период времени, что и оцениваемые товары);

4) вычитания (определение таможенной стоимости импортного товара только в том случае, если оцениваемые, идентичные или однородные товары будут продаваться на территории Российской Федерации без изменения своего первоначального состояния).

При этом из цены единицы товара производятся вычеты следующих сумм:

- выплаты вознаграждений агенту (посреднику), надбавок к цене и общие расходы в связи с продажей в Российской Федерации ввозимых товаров того же класса или вида;

- таможенных сборов, пошлин и иных таможенных платежей, подлежащих уплате в связи с ввозом товаров на таможенную территорию Российской Федерации;

- расходов по перевозке, погрузке и страхованию товаров, ввозимых на территорию Российской Федерации;

5) сложения, когда в качестве основы для определения таможенной стоимости принимается расчетная стоимость товаров, которая определяется путем сложения:

- расходов на материалы и расходов на производство, а также на иные операции, связанные с производством ввозимых товаров;

- суммы прибыли, которую обычно получает экспортер при поставке в Российскую Федерацию таких товаров;

- расходов по перевозке, погрузке и страхованию товаров, ввозимых на территорию Российской Федерации;

6) резервного метода (таможенная стоимость ввозимых товаров определяется путем использования способов, совместимых с принципами и общими положениями Закона № 5003-1.

Основным методом определения таможенной стоимости импортного товара является «метод по стоимости сделки с ввозимыми товарами», если этот метод не может быть применен, используется следующий метод — «по стоимости сделки с идентичными товарами». Если же и он не может определить таможенной стоимости импортного товара, то применяется следующий по порядку метод и т.д.

Согласно п. 16 Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01, утвержденного приказом Минфина России от 09.06.2001 № 44н (в ред. от26.03.2007), и в бухгалтерском, и в налоговом учете таможенные пошлины и сборы включаются в покупную стоимость импортного товара. Но в целях налогообложения прибыли согласно п. 1 ст. 264 Налогового кодекса Российской Федерации (НК РФ) налогоплательщик вправе относить суммы таможенных пошлин и сборов в расходы на продажу, тем самым уменьшая налогооблагаемую базу по налогу на прибыль, но только в отношении товаров, приобретенных для последующей их перепродажи. Предприятия, чтобы использовать данную возможность, должны отразить это в учетной политике организации.

Таможенный тариф Российской Федерации — свод ставок таможенных пошлин (таможенного тарифа), применяемых к товарам, перемещаемым через таможенную границу Российской Федерации и систематизированным в соответствии с товарной номенклатурой внешнеэкономической деятельности (далее — товарная номенклатура).

Таможенный сбор согласно Таможенному кодексу Российской Федерации (TK РФ) — это платеж, уплата которого является одним из условий совершения таможенными органами действий, связанных с таможенным оформлением, хранением и сопровождением товаров.

В соответствии со ст. 257 TK РФ взимаются сборы:

- за таможенное оформление — при декларировании товаров, применяя ставки, действующие на день принятия таможенной декларации таможенным органом;

- за таможенное сопровождение — при сопровождении транспортных средств, перевозящих товары в соответствии с процедурой внутреннего таможенного транзита либо с таможенным режимом международного таможенного транзита, применяя ставки, действующие на день принятия транзитной декларации таможенным органом;

- за хранение — при хранении товаров на складе временного хранения или на таможенном складе таможенного органа, применяя ставки, действующие в период хранения товаров на складе временного хранения или на таможенном складе таможенного органа.

Кроме таможенных пошлин и сборов в покупную стоимость импортных товаров включается сумма акциза.

Акциз — косвенный федеральный налог, устанавливаемый преимущественно на предметы массового потребления (табак, вино и др.) внутри страны, в отличие от таможенных платежей, несущих ту же функцию, но на товарах, доставляемых из-за границы, а также коммунальные, транспортные и другие распространенные услуги. Порядок исчисления и уплаты акциза регламентирует гл. 22 Налогового кодекса Российской Федерации.

В зависимости от того, какие ставки установлены по подакцизным товарам (адвалорные или твердые), существуют следующие способы определения налоговой базы:

- если установлены твердые ставки налога (в абсолютной сумме, в рублях за единицу измерения), налоговая база определяется как объем ввозимых подакцизных товаров в натуральном выражении;

- если установлены адвалорные ставки, т.е. в процентах, налоговая база определяется путем сложения таможенной стоимости и подлежащей уплате таможенной пошлины.

Расчеты по НДС по импортным торговым операциям имеют некоторые особенности. Во-первых, налоговой базой является сумма таможенной стоимости, таможенной пошлины и акциза. Во-вторых, сумма НДС, уплаченная при ввозе импортного отвара на таможенную территорию РФ, подлежит к вычету только после принятия товара к учету у покупателя (независимо от того, когда произошла оплата по контракту). Основанием для правомерности вычета НДС из бюджета служат грузовая таможенная декларация (ГТД) и расчетные документы, подтверждающие перечисление налога в бюджет.

Хронология основных фактов хозяйственной деятельности, связанных с закупкой товаров российской организацией у иностранной фирмы

| Дата | Факт хозяйственной деятельности | Условный валютный курс, действовавший на дату события, руб. за 1 евро |

| 2 ноября | Заключение контракта с иностранной фирмой о поставке товара (стоимость партии по контракту). Перечисление 50 % аванса | 41,00 |

| 15 ноября | Оформление грузовой таможенной декларации (таможенный сбор, таможенная пошлина, НДС) | 41,16 |

| Начисление и перечисление акциза | 41,16 | |

| 17 ноября | Оплата счетов (по контракту) | 41,26 |

| 21 ноября | Погрузка и транспортировка товаров в России | 41,15 |

| 21 ноября | Оприходование товара на склад покупателя по покупной себестоимости | 41,15 |

Подробнее рассмотреть механизм формирования покупной стоимости импортного товара на примере организации помогут следующие данные (см. таблицу).

Предприятие ООО «Российский покупатель» в ноябре импортировало из-за границы партию сигарет известной марки. Поставка товара осуществлялась на условиях CIP, которые предполагают оплату перевозки и страхования поставщиком до пограничного пункта на российской стороне. Контрактная стоимость составляет 5 200 евро, в том числе транспортировка, страхование и прочие составили 200 евро. Стоимость доставки до предприятия — 15 000 руб. В соответствии с учетной политикой, формирование первоначальной стоимости импортных товаров осуществляется на счете 15, расходы по доставке до склада предприятия входят в первоначальную стоимость товара.

По таблице можно установить хронологию основных событий, связанных с закупкой товаров российской организацией у иностранной фирмы.

Как было сказано, таможенные платежи (сборы и пошлины) рассчитываются на основе таможенной стоимости, которая в свою очередь рассчитывается по методу стоимости сделки с ввозимыми товарами.

Расчетная формула будет выглядеть следующим образом:

ТС = КЦ + ТР + СТ,

где ТС — таможенная стоимость;

КЦ — контрактная цена;

TP — транспортные расходы до границы с Российской Федерацией;

СТ — страхование товара до границы с Российской Федерацией.

Расчет дает следующий результат:

ТС = 5 000 евро + 200 евро = 5200 евро.

Далее следует рассчитать таможенный тариф по ввезенным товарам.

Таможенный тариф на сигареты, содержащие табак, по законодательству Российской Федерации, составляет 30% от таможенной стоимости, но не менее 3 евро за 1 ООО шт.

Во ввозимой в ноябре партии товара согласно ГТД заявлено 100 000 шт.

Таможенный тариф составит 1 560 евро.

Таможенный сбор за таможенное оформление в соответствии с нормами ч. 1ст. 357.10 ТК РФ составляет 1 000 руб. — с таможенной стоимостью менее 200 000 руб. 1 коп., но не более 450 000 руб.;

На момент таможенного оформления (15 ноября) таможенная стоимость составила 214 032 руб. Следовательно, таможенный сбор составил 1 000 руб.

Ввозимый ООО «Российский покупатель» товар (сигареты) — является подакцизным товаром.

На сигареты с фильтром с 1 января по 31 декабря 2011 включительно в соответствии со ст. 193 НК РФ акциз составляет 250 руб. 00 коп. за 1 000шт. + 7% расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 305 руб. 00 коп. за 1 000 шт. Если предположить, что максимальная розничная цена 40 руб., то расчетная стоимость составит 200 000 руб. Окончательный расчет акциза будет иметь следующий вид:

Акциз = 25 000 руб. + (200 000 x 7%) = 39 000 руб.

Для формирования фактической стоимости импортного товара все расходы по его закупке нужно аккумулировать на отдельном счете. И только после того, как на этом счете определится фактическая стоимость приобретенного товара, товар списывается на соответствующий счет, предназначенный для его учета.

В действующем плане счетов бухгалтерского учета для формирования фактической стоимости импортного товара не предусмотрен отдельный счет, поэтому бухгалтер вправе сам выбрать его для этих целей. В данном случае используется счет 15 «Заготовление и приобретение материальных ценностей» в разрезе субсчетов.

Порядок исполнения данного контракта следует отразить в бухгалтерском учете покупателя.

В соответствии с учетной политикой предприятия для отражения порядка расчетов по импортным операциям в рабочем плане счетов к счету 15 «Заготовление и приобретение материальных ценностей» открыты следующие субсчета:

- 15.10 — импортные товары на пограничных пунктах Российской Федерации;

- 15.11 — импортные товары в пути (в Российской Федерации).

Хронологически финансовая деятельность велась следующим образом.

2 ноября — перечислено 50 % аванса зарубежной организации в счет будущей поставки:

Д-т сч. 60 «Расчеты с поставщиками и подрядчиками» субсчет 12 «Расчеты с иностранными поставщиками товаров и услуг» К-т сч. 52 «Валютные счета» — 106 600 руб. (2 600 евро х 41,00 руб.).

15 ноября:

— отражена стоимость импортных товаров, поступивших на склад таможни от поставщика:

Д-т сч. 15 «Заготовление и приобретение материальных ценностей», субсчет 10 «Импортные товары на пограничных пунктах Российской Федерации» К-т сч. 60 «Расчеты с поставщиками и подрядчиками», субсчет 12 «Расчеты с иностранными поставщиками товаров и услуг» — 214 032 руб. (5 200 евро х 41,16 руб.);

— начислена задолженность бюджету по импортной таможенной пошлине:

Д-т сч. 15 «Заготовление и приобретение материальных ценностей» субсчет 10 «Импортные товары на пограничных пунктах Российской Федерации» К-т сч. 68 «Расчеты по налогам и сборам» — 64 209,6 руб. (1 560 евроЧ41,16руб.);

— задолженность перед бюджетом по импортной таможенной пошлине погашена с расчетного счета:

Д-т сч. 68 «Расчеты по налогам и сборам» К-т сч. 51 «Расчетные счета» — 64 209,6 руб.;

— начислена задолженность таможенным органам по сбору за таможенное оформление:

Д-т сч. 15 «Заготовление и приобретение материальных ценностей» субсчет 10 «Импортные товары на пограничных пунктах Российской Федерации» К-т сч. 76 «Расчеты с разными кредиторами и дебиторами» — 1 000 руб.;

— перечислено с расчетного счета в счет погашения задолженности перед таможенными органами по сбору за таможенное оформление:

Д-т сч. 76 «Расчеты с разными кредиторами и дебиторами» К-тсч. 51 «Расчетные счета» — 1 000 руб.;

— начислен акциз на стоимость импортных товаров:

Д-тсч. 15 «Заготовление и приобретение материальных ценностей» субсчет 10 «Импортные товары на пограничных пунктах Российской Федерации» К-т сч. 68 «Расчеты по налогам и сборам», субсчет 4 «Акциз» — 39 000 руб. (см. расчеты выше);

— перечислена задолженность перед бюджетом по акцизу:

Д-т сч. 68 «Расчеты по налогам и сборам» К-т сч. 51 «Расчетные счета» — 39 000 руб.;

— с расчетного счета уплачен НДС с покупных товаров на таможне:

Д-т сч. 68 «Расчеты по налогам и сборам» К-т сч. 51 «Расчетные счета» — 57 103,5 руб. [0,18 х (214 032 + 64 209,6 + 39 000)];

— отражен НДС, уплаченный на таможне:

Д-т сч. 19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет 4 «Налог на добавленную стоимость, уплачиваемый таможенным органам по ввозимым товарам» К-т сч. 68 «Расчеты по налогам и сборам» — 57 103,5 руб.;

— произведен налоговый вычет НДС, уплаченного на таможне и относящегося к импортным товарам:

Д-т сч. 68 «Расчеты по налогам и сборам» К-т сч. 19 «Налог на добавленную стоимость по приобретенным ценностям», субсчет 4 «Импортные товары» — 57 103,5 руб.

17 ноября:

— перечислены средства с расчетного счета в счет погашения задолженности перед поставщиком:

Д-т сч. 60 «Расчеты с поставщиками и подрядчиками» субсчет 12 «Расчеты с иностранными поставщиками товаров и услуг» К-т сч. 52 «Валютные счета» — 107 276 руб. (2 600 евро х 41,26 руб.);

— отражена отрицательная курсовая разница в момент оплаты задолженности перед иностранным поставщиком:

Д-т сч. 91 «Прочие доходы и расходы», субсчет 2 «Прочие расходы» К-т сч. 76 «Расчеты с разными кредиторами и дебиторами» — 260 руб. [2 600 х (41,26руб.-41,16руб.)].

21 ноября:

— транспортные расходы по доставке от границы до склада организации включены в себестоимость импортного груза:

Д-т сч. 15 «Заготовление и приобретение материальных ценностей», субсчет 12 «Импортные товары в пути в Российской Федерации» К-т сч. 76 «Расчеты с разными кредиторами и дебиторами» — 15 000 руб.;

— сформирована фактическая себестоимость покупных товаров на счете 41, субсчет 1 «Покупные товары на складе»:

Д-т сч. 41 «Товары на складах» К-т сч. 15 «Заготовление и приобретение материальных ценностей» — 333 241,60 руб. (214 032 + 64 209,6 + 1 000 + 39 000 + 15 000).

В заключение следует отметить, что формировать первоначальную стоимость импортного товара необходимо на отдельном счете бухгалтерского учета, чтобы получить исчерпывающую информацию о конкретном местонахождении импортируемого товара в любой момент его пути от продавца к покупателю. Данный порядок учета обеспечивает достоверность и объективность произведенных расходов, что непосредственным образом влияет на достоверность и объективность бухгалтерской информации.

Список литературы

1. Бархатов А.П..Бухгалтерский учет внешнеэкономической деятельности. М.: Дашков и К0, 2009.

2. Налоговый кодекс Российской Федерации (часть вторая): Федеральный закон от 05.08.2000 № 117-ФЗ (вред. от 27.12.2009).

3. О бухгалтерском учете: Федеральный закон от 21.11.1996 № 129-ФЗ (в ред. от 23.11.2009).

4. Об основах государственного регулирования внешнеторговой деятельности: Федеральный закон от 08.12.2003 №164-ФЗ.

5. Об утверждении Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99: приказ Минфина России от 06.05.1999 № ЗЗ н (в ред. от 27.11.2006).

6. Об утверждении Положения по бухгалтерскому учету «Учет материально-производственных запасов» ПБУ 5/01: приказ Минфина России от 09.06.2001 № 44н (вред. от 26.03.2007).

7. Таможенный правовой портал. URL: http://www.tamognia.ru/incoterms_2010.

8. Таможенный кодекс Российской Федерации от 28.05.2003 № 61-ФЗ (в ред. от 28.11.2009).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ