Переход страховых организаций на отраслевые стандарты бухгалтерского учёта и единый план счетов: финансовый результат и налогооблагаемая прибыль

Борцов Д.Б.

Учет и статистика

№1 (53) 2019

Аннотация

Переход некредитных финансовых организаций, включая страховщиков, на отраслевые стандарты бухгалтерского учета и единый план счетов можно назвать одним из самых значимых событий в реформе бизнес-процессов в новейшей истории развития страхового рынка в России. Не должен остаться в стороне от этого явления и налоговый учёт, так как с введением новых отраслевых положений возникает и множество вопросов в части отражения налогов. В статье будут рассмотрены проблемы налогообложения прибыли и даны рекомендации по устранению противоречий, появившихся после введения отраслевых стандартов.

Актуальность исследования и постановка проблемы. 7 июля 2010 года Государственной Думой РФ был принят закон № 208-ФЗ «О консолидированной финансовой отчетности», который обязал ряд компаний составлять отчетность в соответствии с правилами международных стандартов финансовой отчетности (далее - МСФО). Пункт 1 статьи 2 вышеуказанного закона раскрывает перечень компаний, которые подпадают под действие данного закона. Стоит обратить внимание на то, что МСФО определяет иной перечень компаний: это компании, чьи долговые и долевые ценные бумаги котируются на открытых рынках, или компании, которые управляют активами большого количества лиц. До момента введения в силу закона № 208-ФЗ составлять отчетность по международным стандартам было обязательно только для кредитных организаций, при этом, как правило, данная отчетность готовилась по принципу трансформации, т.е. перекладки агрегированных показателей РСБУ. Фактическое же ведение учета и подготовка отчетности по МСФО осуществлялось исключительно дочерними филиалами зарубежных кредитных организаций и страховщиков. Введение отраслевых стандартов бухгалтерского учета (далее - ОСБУ) и единого плана счетов (далее - ЕПС), разработанных в соответствии с МСФО, исключает применения РСБУ. В этой связи необходимо признать явный недостаток внимания российской академической науки к данной проблематике.

Анализ существующих подходов. В настоящий момент данную проблематику описал профессор Д.В. Винницкий в своей монографии «Международное налоговое право: проблемы теории и практики» [1]. В данном труде удалось аккумулировать и подвергнуть анализу огромный пласт малоизвестных российской науке доктринальных, законодательных и международно-правовых источников.

В своей статье «Экономическая сущность налога на прибыль» Колчугин С.В. рассматривает представителей англо-американской школы бухгалтерского учета на предмет того, считать ли: налог на прибыль убытком, расходом, распределением прибыли или аномальной статьей [2].

Стоит отметить также таких учёных, как Пушкарева В.М., Фокин В.М., которые внесли определенный вклад в разграничение таких терминов, как «балансовая прибыль» и «налогооблагаемая прибыль» [3, 4]. Проблемам учета доходов и расходов в бухгалтерском и налоговом учете посвящены труды также зарубежных учёных, таких как Avi-Yonah R. и Rawls J. (John).

Теоретические предпосылки исследования и выдвижение гипотез. Следует отметить, что благодаря вступлению в силу закона 208 -ФЗ в России начался активный этап реформирования принципов ведения бухгалтерского учета, который должен начать соответствовать требованиям МСФО. Обратим внимание, что в мировой практике используют несколько стратегий перехода:

- реформирование отечественных стандартов с учетом требований МСФО, которые в будущем заменят национальные стандарты международными;

- двойной учет, подразумевающий отражение хозяйственных операций как по национальным, так и по международным стандартам, с постепенным отказом от национальных стандартов;

- полный переход на МСФО, предполагающий замену всех отечественных стандартов международными.

Центральный Банк Российской Федерации (далее - ЦБ РФ) принял смешанную стратегию перехода на МСФО, подразумевающую два этапа. Первый этап совпал с вступлением в силу Федерального закона № 208-ФЗ. В данный период происходило формирование профессионального суждения в области применения стандартов МСФО в российской экономике и организации общих принципов внедрения МСФО.

Следующий этап был приурочен к разработке отраслевых стандартов, в основе которых заложены положения МСФО. Данный подход позволил легче пройти адаптацию кредитным организациям к новым требованиям представления отчетности и повысил уровень взаимодействия банков с ЦБ РФ.

В данную реформу также был включен новый порядок отражения финансовых результатов хозяйственной деятельности, введение в действие ЕПС для кредитных организаций, который действует и по настоящее время. Кроме того, в 2015 г. на сайте ЦБ РФ было опубликовано информационное письмо «О начале применения плана счетов бухгалтерского учета и отраслевых стандартов учета для некредитных финансовых организаций». В данном письме говорилось, что ряд некредитных финансовых организаций (далее -НФО) с 2017 года обязаны будут вести учет по новому плану счетов для некредитных финансовых организаций и разработанным стандартам бухгалтерского учета. Для микрофинансовых организаций и ломбардов учет в соответствии с ЕПС необходимо вести с 2018 года.

Не секрет, что кредитные организации считаются наиболее крупными экономическими институтами с широким набором оказываемых финансовых и банковских услуг. Их бухгалтерская (финансовая) отчетность характеризуется высокой степенью прозрачности. Банк России, являясь мегарегулятором финансового рынка, решил разработать ЕПС для НФО, взяв за основу банковский подход.

ЦБ РФ исходил из подхода, применяемого в кредитных организациях, связанного с моментальным и ежедневным отражением всех фактов хозяйственной деятельности, отражаемых в отчетности компаний. Иначе говоря, все операции отражаются в полном объеме и без значительных расхождений. Средствами, позволяющими осуществлять ведение такого учета, стали символы отчета о финансовых результатах НФО. Все символы имеют пятизначный код и занимают строгое место в номере счета бухгалтерского учета. Каждый символ характеризует доход или расход и привязан к конкретному счету. Например, доход в виде начисленной страховой премии по договорам жизни текущего периода будет отражен с символом 11101, а расход, связанный с уменьшением премии отчетного периода, -21101. Благодаря этому достигается прозрачность и детализация финансовой отчетности, что улучшает эффективность работы ЦБ РФ.

Для страховщиков ежедневное отражение фактов хозяйственной деятельности, влияющих на финансовый результат, неприменимо. Это связано с тем, что в отличие от кредитных организаций страховщики не смогут день в день отражать все проводимые операции, поскольку страховые организации работают, как правило, с агентами. Агенты страховщиков преимущественно представлены физическими лицами, которые не имеют ежедневного доступа к техническим и информационным ресурсам компании. Данные требования, разработанные Банком России, негативным образом скажутся на финансовом состоянии компании, так как внедрение технологий увеличит в разы административные расходы и издержки на ведение дела. Формальное соблюдение законодательство приведет к большому количеству исправлений и корректировок данных, отражаемых в учете, учитываемых после даты проведения операции. Необходимо учитывать возможный рост страхового мошенничества.

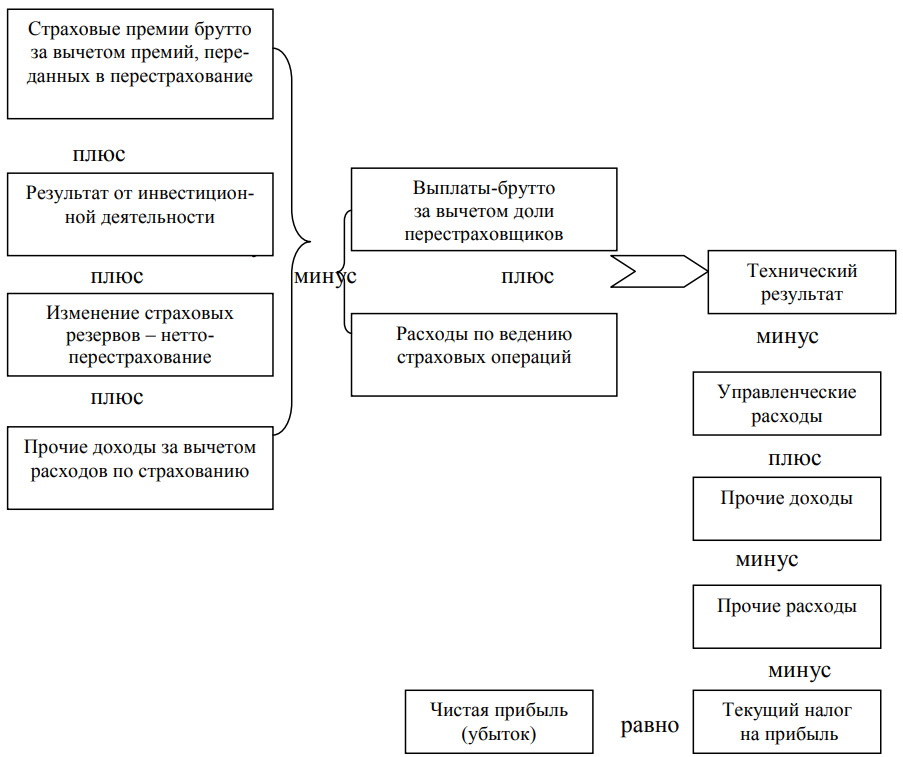

Рисунок 1 – Схема формирования финансового результата согласно текущему РСБУ

Как ОСБУ, так и МСФО имеют конкретную сферу использования. Другими словами, в каждом стандарте определены требования по учету, отражению и признанию активов, обязательств или отдельных операций. Исходя из такой позиции, бухгалтерский учет в обществах взаимного страхования и страховых организаций закреплен в отдельном стандарте. Это связано с тем, что страхование является специфическим видом экономической деятельности. В IFRS 4 «Договоры страхования» описаны все аспекты, связанные с осуществлением операций по сострахованию, страхованию и перестрахованию. Стандарты, определяющие учет нематериальных активов, основных средств, общехозяйственные операции, а также учет материалов и запасов, расчеты по вознаграждению работников и прочее, так или иначе не связанные с видом экономической деятельности компаний, являются универсальными для всех НФО.

С целью раскрытия целесообразности перехода на МСФО схематически представим процесс формирования финансового результата страховой компании (до 2017 года форма N-2 страховщик).

На рисунке 2 представлена схема формирования финансового результата в соответствии с новыми отраслевыми стандартами, которые разработаны по принципам МСФО.

Рисунок 2 – Схема формирования финансового результата по ОСБУ

Как видно из рисунка 2, формирование финансового результата по новым стандартам незначительно отличается от предыдущего варианта.

Для страховых компаний одним из основных компонентов в структуре финансового результата являются суммы страховых резервов, а также расходы на ведение дела. С 2017 года появились новые понятия, которые ранее отсутствовали в РСБУ, а именно: наилучшая оценка страховых резервов и отложенные аквизиционные расходы.

Наилучшую оценку страховых резервов следует понимать как средневзвешенные будущие расходы компании с учетом возможности их наступления. Для расчета страховых резервов может использоваться метод наилучших оценок (МСФО), а также методы в соответствии с регуляторными требованиями (ОСБУ), которые изложены в «Положении о правилах формирования страховых резервов по страхованию иному, чем страхование жизни». Если у страховщика есть лицензия на осуществление страхования жизни, то ре-гуляторные требования по расчету страховых резервов будут изложены в «Положении о правилах формирования страховых резервов по страхованию жизни». Следует сказать, что МСФО предоставляет страховым компаниям больший выбор использования актуарных методов расчета страховых резервов, использование которых следует отразить в учетной политике страховщика.

Необходимо обратить внимание на то, что бухгалтерский учет страховых резервов дает возможность выбрать наиболее адекватную оценку в отличие от налогового учета, в котором четко прописано, что расчет страховых резервов производится только в соответствии с нормативно-правовыми актами. В результате перехода страховщиков на МСФО в налоговом учете по учету страховых резервов возникают дополнительные отложенные активы или обязательства, поскольку законодательство в данном направлении не изменилось. Из-за этого страховщикам следует вести двойной учет страховых резервов в рамках подготовки отчетности до тех пор, пока регуляторные требования не приведут в соответствии с принципами МСФО. Из вышесказанного следует, что также будут расходиться и суммы конечного финансового результата по налоговому и бухгалтерскому учету, т.к. разница в расчете резервов останется при их пересчете на отчетную дату, что также приведет к разным суммам налога на прибыль организаций, который следует перечислить в бюджет.

Далее рассмотрим расходы в виде комиссионного вознаграждения за подписание страхового полиса. Данные расходы именуются как отложенные аквизиционные расходы (далее - ОАР). Стандарты МСФО предписывают рассчитывать резерв незаработанной премии (далее РНП) исходя из брутто-премии полученной, а ОАР отдельно формировать, т.е. комиссионные вознаграждения + страховые премии. Расчет РНП в нынешнем РСБУ формируется на базе нетто-премии. В течение всего срока действия полиса страхования в МСФО происходит плавное высвобождение РНП как дохода, при этом происходит высвобождение ОАР ранее капитализированного. Данный метод учета дает более прозрачное отображение страховых операций.

Следует упомянуть и о таком техническом резерве, как стабилизационный резерв (далее - стаб. резерв), который формируют страховщики. Так, в МСФО стаб. резерв формируется, если высока вероятность отрицательного финансового результата по действующим страховым полисам, связанным с осуществлением страховых выплат. В ОСБУ стаб. резерв рассчитывается согласно регуляторным требованиям в случае превышения текущего коэффициента убыточности над средним его значением. C середины 2017 года стаб. резерв страховщики обязаны учитывать в соответствии с нормами МСФО (IAS) 37, т.е. данный резерв будет приниматься как условное обязательство, не учитываемое в составе финансовой отчетности компании. Из этого следует, что по новым правилам учета накопленный стаб. резерв необходимо учесть как нестраховой доход, подлежащий налогообложению в соответствии с общими условиями. Данный учет приведет к гипертрофированному росту налоговой нагрузки на основную деятельность страховой организации.

Выводы. Бухгалтерский и налоговый учеты в России ранее были достаточно схожи, а различия, возникающие между ними, налоговыми регистрами нивелировались. ОСБУ, которые введены для ряда НФО с 2017 г., построены на методологии и принципах МСФО, которые, в свою очередь, исключают понятие «российские стандарты бухгалтерского учета». В связи с этим бухгалтерский учет уже не коррелирует с учетом налоговым, что осложняет ведение предпринимательской деятельности на территории РФ.

Для уменьшения уровня расходов на ведение дела, а также административных расходов предлагается внести изменения в Налоговый кодекс, которые позволят существенно уменьшить трудозатраты при проведении камеральных и выездных проверок налоговыми органами. Предлагаемые изменения состоят в следующем:

- в статью 330 Налогового кодекса РФ (далее - НК РФ) включить порядок признания на дату фактической страховой выплаты страхового возмещения;

- внести изменения в формулировки в статью 330 НК РФ в части порядка признания страховой премии;

- дополнить статью 330 НК РФ в части пропорционального признания начисленной страховой премии прямым аквизиционным расходом.

Начисления страховой премии, а также возможные последующие изменения и доначисления/расторжения по договорам страхования, перестрахования и сострахования, отражение комиссионных вознаграждений и начисление страховых резервов, а также урегулирование страховых случаев представляют собой полный цикл жизни страхового договора. Тем самым данные изменения повлияют полностью на основную деятельность страховой организации. Если предложенные поправки не будут приняты в налоговом учете (ст. 330, 293 и 294 НК РФ), то страховщики будут вынуждены вести два независимых труд от друга учета. Что, в свою очередь, приведет к увеличению численности штата минимум в 1.5 раза (дополнительно следует привлечь сотрудников IT-служб и бухгалтеров), а также многократно возрастет доля косвенных расходов.

Отдельно следует сказать, что в связи с переходом на новый софт, поддерживающий ведение учета в соответствии с ЕПС, многие страховщики из-за резкого и многократного увеличения расходов добровольно отказались от лицензий на ведение дела, что в конечном итоге привело к уменьшению налогоплательщиков.

Ранее представленные предложения по оптимизации налогового учета для страховщиков не приведут к уменьшению налогооблагаемой базы, поскольку разницы между бухгалтерским и налоговым учетом возникают:

- из-за времени отражения. К примеру, страховое возмещение в НК РФ до 2017 г. признавалось в части расходов в день утверждения акта о страховом случае. По новым правилам - в день перечисления денежных средств страхователю (выгодоприобретателю) либо станции тех. обслуживания или медицинскому центру. Однако уменьшение налоговой базы в приведенных примерах отражается одновременно при получении уведомления о страховом случае, именно в этот момент формируется резерв заявленных, но неурегулированных убытков, а признание страхового возмещения - это перегруппировка видов расхода;

- из-за агентских вознаграждений и страховых премий, предполагаемых к начислению. Приведем пример: договор страхования жизни, заключенный на 10 лет со страховой премией 100 рублей, в бухгалтерском учете необходимо отражать ежегодно по 10 рублей каждый год, и под данный договор нужно создать резерв незаработанной премии в размере 9 рублей (финансовый результат будет равен 1 рублю (10 руб. -9 руб.)). В налоговом учете премия будет отражена в полном объеме, т.е. сразу 100 руб., но при этом резерв будет создан на 99 руб. (100 руб. - 99 руб.), налогооблагаемая прибыль та же;

- из-за того, что налог на прибыль будет в более ранние сроки начислен по отраженным в налоговом учете ОАР в соответствии с новыми стандартами МСФО, т.к. правила предписывают более плавное распределение расходов и доходов, чем сейчас установлено НК РФ.

Отдельно следует отметить и то, что доходы по абандонам, регрессам и суброгациям относятся непосредственно к страхованию. При этом действующий Налоговый кодекс не дает возможности достоверно определить объем таких доходов. По правилам МСФО данные доходы необходимо отражать в составе нестраховых, т.е. прочих. Следует рассмотреть возможность дополнения статьи 293 НК РФ данными доходами, а также установить принципы признания и оценки, которые также участвуют в расчете страховых резервов.

Для отражения ряда расходов и доходов, введенных новыми стандартами учета, при урегулировании убытков рекомендуется отдельно поименовать в соответствующих статьях 25 главы НК РФ (ст. 293, ст. 294), например, такие, как:

- оценка доходов от регрессов и суброгаций;

- оценка резерва расходов на урегулировании убытков;

- оценка доходов от абандонов (отказ страхователя от застрахованного имущества) и его годных остатков.

Данная мера позволит минимизировать риски разночтений между НК и ОСБУ.

Поскольку страховщики начали вести учет на ЕПС совсем недавно, возникает много вопросов, на которые Центральный Банк еще не дал ответов, однако следует опираться на богатейший международный опыт. Одним из главных принципов МСФО является единообразие правил, которые должны максимально приблизить стандарты учета всех экономических субъектов. Поэтому для выполнения данного принципа необходимо тесное сотрудничество как страховщиков, так и Федеральной налоговой службы, а также Центрального Банка России.

Библиографический список

1. Винницкий Д.В. Международное налоговое право: проблемы теории и практики. - М.: Статут, 2017.

2. Колчугин С.В. Экономическая сущность налога на прибыль // Все для бухгалтера. - 2017. - № 1.

3. Пушкарева В.М. История финансовой мысли и политики налогов: учеб. пособие. - М., 2016.

4. Фокин В.М. Налоговое регулирование: учебное пособие / под ред. С.Г. Пепеляева. - М., 2014.

5. Avi-Yonah R. International Tax as International Law. An Analysis of the International Tax Regime. - Cambridge, 2017.

6. Rawls J. (John) The Law of Peoples, with the Idea of Public Reason Revisited. Harvard University Press, Cambridge, Massachusetts, 2017.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ