Оценка результативности банковской деятельности в РФ

Федянов Александр Сергеевич,

студент экономического факультета специальности «Экономическая безопасность»,

ФГБОУ ВО «Национальный исследовательский

Мордовский государственный университет им. Н.П. Огарева», г. Саранск.

Осипова Анастасия Владимировна,

студентка экономического факультета специальности «Экономическая безопасность»,

ФГБОУ ВО «Национальный исследовательский

Мордовский государственный университет им. Н.П. Огарева», г. Саранск.

Контентус

№7 (84) 2019

Аннотация. В данной статье рассмотрена угроза снижения результативности банковской деятельности; определены дестабилизирующие факторы, оказывающие влияние на сферу финансов; определена острота кризисной ситуации через призму зонной теории. Исследован ряд индикаторов финансовой безопасности, характеризующих банковскую деятельность за период 2014-2018 гг. Выявлен высокий уровень концентрации банковской системы и низкий уровень доверия населения банкам. Отмечена низкая доля небанковских финансовых организаций в суммарном объеме активов всех финансовых организаций.

Финансовый сектор - одна из наиболее важных составляющих экономики любой страны мира. Общее экономическое состояние напрямую связано с состоянием сектора финансовых корпораций, в том числе, с состоянием банковского сектора как ключевого компонента финансовой системы страны. Финансовая составляющая российской экономики в современных условиях играет определяющую роль и находится на достаточно низком уровне развития. Это подтверждается следующей статистикой.

В общем рейтинге глобальной конкурентоспособности Россия находится на 43 месте из 140 возможных, уступив Чили (33 место), Таиланду (38 место) и Латвии (42 место).

В соответствии с международным рейтингом GCI 2017-2018 гг. по фактору «Развитие финансового рынка» Россия занимает 107-е место, уступив 25 развитым и почти 80 развивающимся странам.

Ценовая доступность финансовых услуг в России на 94-м месте в мире, возможность получения венчурного капитала - на 89-м, финансирование локальных производителей - на 90-м. В целом возможность получения финансовых услуг оценивается 101 -м местом, а легкость получения финансирования - 110-е место.

Вышеизложенные данные говорят о неутешительном состоянии финансового сектора российской экономики.

Стоит заметить, что инвестиции, являясь одним из важнейших инструментов и ресурсов для развития экономики, в России занимают одну из самых слабых позиций. Показатель «Отношение инвестиций в основной капитал к ВВП» в последние годы составляет 19-21%. Ориентируясь на значение данного показателя в развитых странах - 30-40%, инвестиционная ситуация в РФ является неблагоприятной.

За рассматриваемый нами период времени существовали колебания значений показателей результативности банковского сектора. Совокупная чистая прибыль банков в течение 2013-2015 годов уменьшалась. Такая кризисная ситуация в банковском секторе является последствием сложившихся экономических и политических обстоятельств в стране. «Еще одной причиной такой динамики финансового результата коммерческих банков является подорванное доверие населения к вкладам и банкам в целом, вызванное массовым отзывом лицензий банков, начавшимся еще в 2013 году», - считает У. Р. Байрам [1]. А. В. Николаева утверждает, что к сокращению чистой процентной маржи и падению доходов банковского сектора привел резкий рост ключевой ставки Банка России и общего уровня стоимости фондирования на рынке. [5]. Банк России в лице Набиуллиной Э. С. отмечает положительную динамику устойчивости и наращивание возможностей по финансированию экономики [7]. Однако, в период 2010-2017 гг. помимо оздоровления банковского сектора наблюдается и снижение волатильности темпов роста кредитования [10]. Ряд авторов отмечают негативные стороны, такие как низкий уровень конкурентоспособности банковской системы [8], а также снижение совокупных доходов банковской деятельности [9]. В ряде исследований отмечается, что нормальное функционирование всех секторов экономики требует соответствия структуры ее финансового, а, следовательно, банковского сектора, структуре экономики в целом [6].

Задачей исследования является диагностика состояния банковской сферы в разрезе индикаторов финансовой безопасности, выявление рискообразующих факторов и оценка остроты кризисной ситуации в банковской сфере.

Степень доверия населения к российской банковской системе, существующий уровень монетизации российской экономики - важнейшие аспекты, требующие оценки. Отрицательные воздействия на банковский сектор могут привести к снижению конкурентоспособности российских банков, препятствию привлечения денежных средств и иностранных инвестиций, что требует их тщательного анализа. В этом заключается актуальность исследуемой темы.

Необходимо выявить рискообразующие факторы, оказывающие дестабилизирующее воздействие на эффективность финансового сектора и банковской деятельности. Для этих целей рассмотрим следующие показатели (таблица 1, 2).

Таблица 1 - Показатели оценки результативности финансового сектора

| Показатель | 2014 | 2015 | 2016 | 2017 | 2018 |

| ВВП (млрд. руб.) / % к предыдущему году [1] | 79058,48 / 108,1 | 83101,06 / 105,11 | 86010,16 / 103,5 | 92089,28 / 107,07 | 103626,6 / 112,53 |

| Доля финансового сектора в ВВП, % | 4,40 | 3,50 | 4,27 | 4,40 | 4,10 |

| Место России относительно индекса экономической свободы | 140 | 143 | 153 | 114 | 107 |

Таблица 2 - Показатели оценки результативности банковского сектора

| Показатель | 2014 | 2015 | 2016 | 2017 | 2018 |

| Банковские активы/ВВП, % | 98 | 99,5 | 92,9 | 92,6 | 90,6 |

| Темп роста физического объема инвестиций в финансовый сектор | 88,5 | 101,1 | 100,3 | 147,8 | 104,7 |

| Структурный дефицит (+) / профицит (-) ликвидности, трлн. руб. | - | - | - | 0,7 | -2,6 |

| Рентабельность капитала, в % | 7,9 | 2,3 | 10,3 | 13,3 | 8 |

| Уровень концентрации банковского сектора, % [5] | 55,8 | 55,4 | 55,3 | 55,8 | 60,4 |

В соответствии с данными таблицы 1, наблюдается положительная динамика роста ВВП. В 2018 году объем ВВП составляет 103626,6 млрд. руб., что на 957208,12 млрд. руб. больше, по сравнению с началом исследуемого периода. Доля финансового сектора в течение 2014-2018 гг. колеблется в интервале от 3,50 до 4,40 % и составляет 4,10 % в 2018 году. Сокращение доли финансового сектора в будущем может оказать деструктивное влияние на развитие экономики в целом.

На основе цифровых данных был сделан вывод о существовании следующих рискообразующих факторов, а именно:

- В соответствии с индексом экономической свободы: Россия является в основном несвободной страной, что говорит о слабой привлекательности экономики страны для прямых иностранных инвестиций, существенном падении в части финансовой свободы.

- Фиксируется снижение ликвидности, из-за чего по-прежнему российский рынок признаётся высокорискованным, в связи с этим так же происходит отток иностранных инвестиций, который за I-ый квартал 2019 года составил 18,6 млрд. долл.;

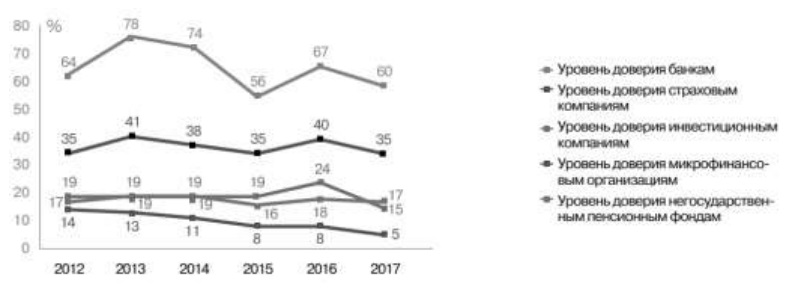

- Низкий уровень доверия российской банковской системе, который препятствует привлечению денежных ресурсов юридических и физических лиц, что в связи с ограничением доступа банков к внешним рынкам капитала ввиду санкций, показывает еще большее отрицательное воздействие на банковский сектор и структуру его ресурсной базы [1] (рисунок 1).

- Высокий уровень концентрации банковской системы, когда на 5 крупнейших кредитнъгх организаций приходится около 60% всех совокупных активов, что говорит о неконкурентоспособности остальных коммерческих банков [4].

Рисунок 1 – Уровень доверия населения к банковскому сектору

В целях определения степени остроты изучаемой нами угрозы необходимо сравнить реальные значения индикаторов с их пороговыми значениями. В процессе исследования недостаточно ответа на вопрос, больше или меньше какой-либо индикатор соответствующего порогового значения. Важна также информация о том, насколько его значение удалено от порогового уровня. Далее полученные данные соотносятся с зонами риска, что позволяет дать нам качественную оценку исследуемой угрозы. При сравнении нескольких индикаторов используется методика предварительного нормирования [3].

Так в ходе исследования мы выбрали следующие индикаторы (таблица 3):

Таблица 3 - Индикативные показатели оценки эффективности банковской деятельности

| Индикатор | Пороговое значение | Фактическое значение | |

| 2014 | 2018 | ||

| Доля финансового сектора в ВВП, в % | Не менее 7 | 4,4 | 4,1 |

| Банковские активы / ВВП, в % | Не менее 80 | 100 | 90,6 |

| Рентабельность капитала банков, в % | Не менее 15 | 7,9 | 13,3 |

| Доля небанковских финансовых организаций в суммарном объеме активов всех финансовых организаций, в % | Не менее 43 | 7,2 | 8,5 |

Пороговые значения для индикаторов определялись следующим образом:

- Для показателя «Доля финансового сектора в ВВП» пороговым значением представлено значение этого индикатора в США (6,9 %) округлённое до целого;

- Для показателей: «Банковские активы / ВВП»; «Рентабельность капитала банков» пороговые значения устанавливались в соответствии с установленными в учебной литературе [2, 32 с.];

- Для показателя «Доля небанковских финансовых организаций в суммарном объеме активов всех финансовых организаций» было выбрано среднее значение среди таких стран как: США - 83%; Великобритания - 49%; Япония - 43%; Германия - 36%; Индия - 32%; Китай - 15%.

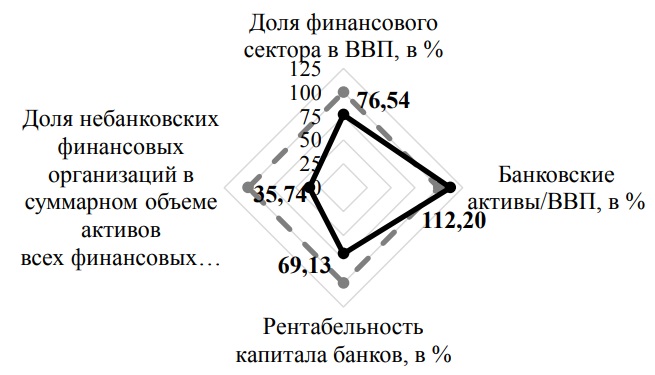

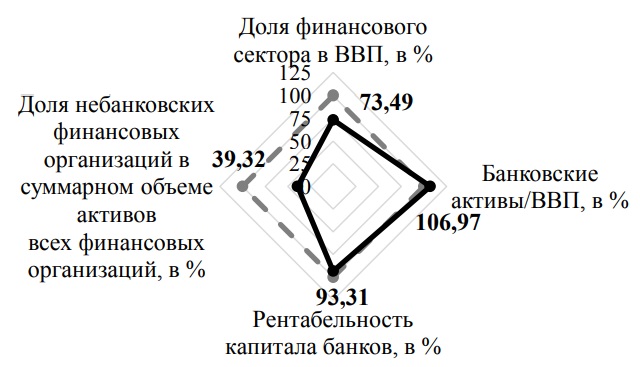

Сравним индикаторы с их пороговыми значениями и отразим результат на лепестковой диаграмме (рисунок 2, 3).

Рисунок 2 – Оценка остроты кризисной ситуации в сфере банковского сектора в 2014 году

Рисунок 3 – Оценка остроты кризисной ситуации в сфере банковского сектора в 2018 году.

На основе проведенного индикативного анализа можно сделать следующие выводы:

- доля финансового сектора за исследуемый нами период в значительной мере не изменилась, однако перешла из зоны «умеренного риска» в зону «значительного риска». Данная тенденция сигнализирует о имеющихся проблемах в финансовой составляющей экономики страны. Это в очередной раз подтверждает то, что финансовый сектор в России находится на достаточно низком уровне развития. Если данная проблема не будет подвержена ключевым изменениям, то российская экономика не сможет выйти на желаемые темпы развития;

- то касается банковских активов, то данный индикатор находится в зоне «стабильности», что говорит о его нормальном состоянии. Однако, следует обратить внимание на то, что за исследуемый период времени наблюдается отрицательная динамика. Это говорит о том, что данный индикатор должен находиться под постоянным мониторингом и анализом со стороны Банка России;

- рентабельность капитала банковского сектора в значительной мере выросла и на данном этапе находится в зоне «умеренного риска». Это говорит о том, что значительных проблем в этом сегменте нет, но стоит продолжать осуществлять постоянный мониторинг данного индикатора;

- в зоне «критического риска» находится индикатор «Доля небанковских финансовых организаций в суммарном объеме активов всех финансовых организаций». Это сигнализирует нам о низком уровне развития небанковского сектора финансовой сферы. Данная проблема требует тщательного внимания со стороны Правительства РФ и Банка России, а также решителышх и ключевых изменений.

За исследуемый период банковский сектор избавился от угрозы низкой рентабельности капитала банков. На сегодняшний день наблюдается положительная динамика деятельности банковского сектора. Но опасность в себе несет тот факт, что подавляющее число финансовых организаций представлено в виде кредиттых организаций, что снижает эффективность финансового сектора. А общее состояние финансовой составляющей российской экономики находится на достаточно низком уровне развития.

Библиографический список

1. Байрам У.Р. Направления повышения прибыльности банковской деятельности в современных условиях / У.Р. Байрам, А.Л. Сулейманова, Э.А. Арифова // Научный вестник: финансы, банки, инвестиции, 2016. - №4 (37). - С. 89-96.

2. Кормишкина Л.А. Финансовая безопасность: учебник / Кормишкина Л.А., Королёва Л.П. М:. - Саранск: Изд-во Мордов. ун-та, 2016. - 200 с.

3. Королева Л.П. Развитие индикативной системы финансовой безопасности неоиндустриальной экономики в сборнике: Разработка стратегии социальной и экономической безопасности государства Материалы IV Всероссийской (национальной) научно-практической конференции, 2018. - С. 450-453.

4. Крылова Л.В., Крылов С.В. Институциональная структура российской банковской системы и направления ее трансформации // Дайджест-финансы, 2015. - № 1 (233). - С. 24-32.

5. Николаева А.В. Анализ ключевых показателей эффективности деятельности коммерческого банка / А.В. Николаева, О.Д. Дагбаева // Экономический вестник восточно-сибирского государственного университета, 2018. - № 5. - С. 79-86.

6. Основные направления развития финансового рынка Российской Федерации на период 2019-2021 гг. [электронный ресурс]: - Режим доступа: http://www.cbr.ru/content/document/file/44185/onfr2019-21(project).pdf#page=19

7. Отчет о развитии банковского сектора и банковского надзора в 2018 году [электронный ресурс]: Сайт Банка России - Режим доступа: https://www.cbr.ru/Content/Document/File/72560/bsr2018.pdf

8. Салин В.Н. Статистические показатели оценки уровня конкуренции банковской системы / В.Н. Салин, В.Т. Севрук, О.Г. Третьякова // Мир новой экономики, 2017. - Т. 11. - № 2. - С. 74 - 81.

9. Третьякова О.Г. Статистический анализ финансового состояния банковского сектора / О.Г. Третьякова, Т.И. Чинаева // Статистика и экономика. Изд-во: Российский экономический университет имени Г.В. Плеханова, 2018. -Том 15, - № 2. - С. 20-29.

10. Ушакова Ю., Круглова А. Конкуренция в банковском секторе России до и после активизации надзорной политики: Выводы на основе вариации и спреда процентных ставок // Деньги и кредит, 2018. - №2. - С. 22-50.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ