Особенности применения валютных свопов за рубежом и в России

Леонова К.С.,

студентка, Финансовый университет,

Научный руководитель:

Хмыз O.B.,

доцент, кандидат экономических наук,

доцент Департамента «Мировая экономика и мировые финансы»,

Финансовый университет, Москва, Россия.

Москва, Россия

Научные записки молодых исследователей

№6 2017

Аннотация. В статье анализируются особенности осуществления своповых операций за рубежом и в Российской Федерации, акцент поставлен на валютных свопах. Отмечается нарастание числа и объемов этого вида валютных операций на международном рынке. Особое внимание уделяется российской практике осуществления валютных свопов, регулированием которых занимается Центральный банк РФ, активно использующий эти операции при проведении валютной политики.

В настоящее время размеры и масштабы операций на мировом валютном рынке продолжают нарастать, расширяется и их спектр. Среди большого разнообразия валютных операций, проводимых на мировом валютном рынке, можно выделить своповые сделки. По своей сущности свопы являются финансовыми инструментами внебиржевого типа и представляют собой соглашение двух контрагентов об обмене определенными платежами в будущем [1, с. 214]. В качестве основы таких соглашений используются цены или иные значения базовых активов, или сами базовые активы (условно номинальные суммы) в соответствии с согласованными условиями.

К 2017 г. на первое место среди прочих видов международных валютных операций вышли валютные свопы1, тогда как в целом считается, что международный рынок свопов сформировался полностью в 1980-е гг. из-за нарастания интернационализации мирохозяйственных связей [2, с. 164].

1 Triennial Central Bank Survey. Basel: Bank for International Settlements, 2016. September. Р. 8.

Первым валютным свопом считается контракт между IBM и Всемирным банком об обмене разновалютными платежами, заключенный в августе 1981 г. [3, с. 35]. Эта дата считается днем рождения валютных свопов.

К нынешнему периоду регулирование международного рынка производных инструментов на уровне наднациональных структур и саморегулируемых организаций уже сложилось [4, с. 9]. Это международная Ассоциация свопов и деривативов (ISDA) и Банк международных расчетов (BIS). Эти организации выполняют такие функции, как:

- создание рыночной инфраструктуры;

- глобальное рыночное регулирование;

- унификация контрактов и условий сделок для производных;

- аккумулирование и анализ рыночной информации;

- контролирование деятельности участников рынка.

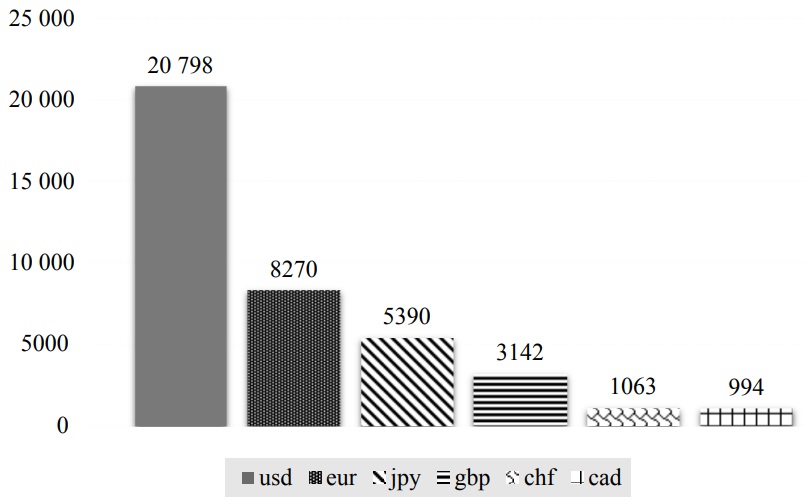

Для того чтобы проанализировать структуру рынка валютных свопов по критерию валютного состава, обратимся к отличительным характеристикам валютных свопов на международном валютном рынке. Валютные свопы являются деривативами, а обыкновенные валютные операции выступают как «базовый актив». На рис. 1 приведена структура международного рынка валютных свопов по отдельным валютам на основе последних агрегированных статистических данных Банка международных расчетов2.

2 Foreign Exchange Market Turnover 2016. Bank for International Settlements, 2016. URL: https://www.bis. org/publ/rpfx16.htm?m=6%7C 35 (дата обращения: 23.08.2017).

Рис. 1. Мировой оборот валютных свопов, млрд долл.*

* Построено автором на основе данных в Foreign Exchange Market Turnover 2016. Bank for international Settlements, 2016. URL: https://www.bis.org/pubL/rpfx16.htm?m=6%7C 35 (дата обращения: 23.08.2017).

Таким образом, мы видим, что основные валюты, участвующие в сделках валютного свопа на международном валютном рынке,- это доллар США и евро. Это самые меняемые валюты по всему миру. Следовательно, рынок валютных свопов в целом повторяет тренды международного валютного рынка, в значительной степени определяемые глобальными изменениями мировой финансовой архитектуры [5, с. 29].

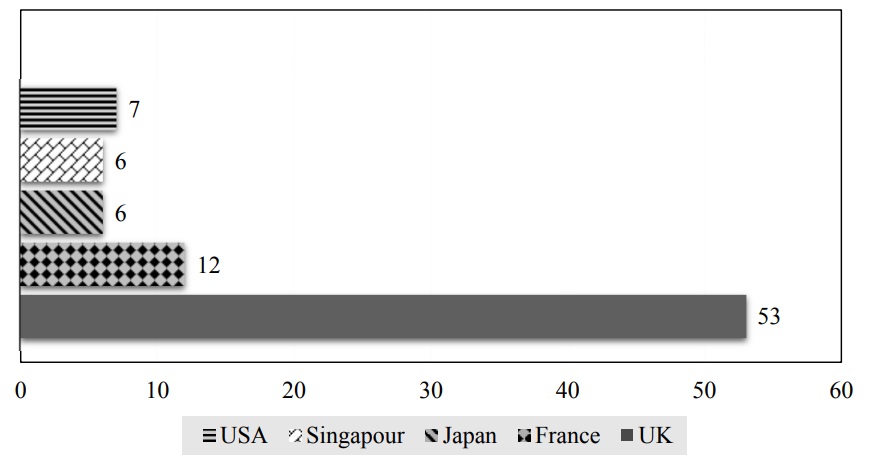

Теперь рассмотрим, какие страны чаще прибегают к валютным свопам. На основе статистических данных Банка международных расчетов построим диаграмму среднего оборота валютных свопов в день (рис. 2).

Рис. 2. Средний оборот валютных свопов в день, млрд долл.*

* Построено автором на основе данных в Foreign Exchange Market Turnover 2016. Bank for international Settlements, 2016. URL: https://www.bis.org/publ/rpfx16.htm?m=6%7C 35 (дата обращения: 23.08.2017).

Примечательны объемы Великобритании в торговле свопами, недаром Великобритания стремится оставаться главным финансовым центром Европы и мира.

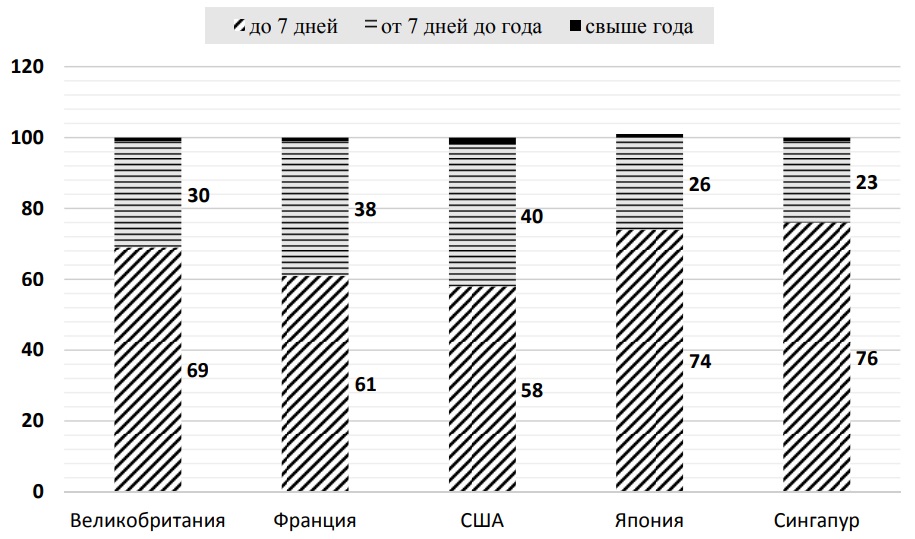

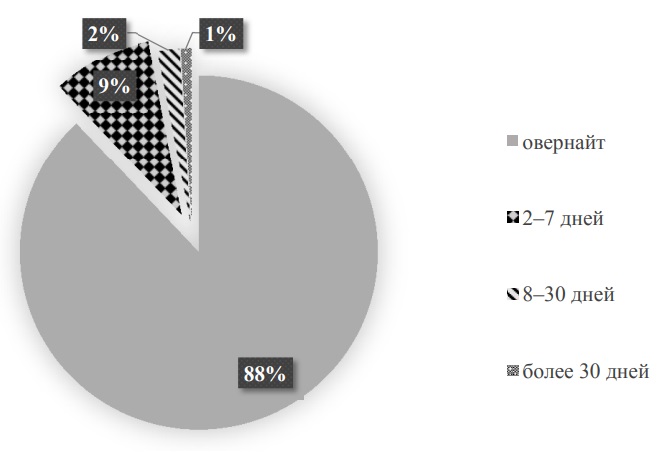

Также целесообразно рассмотреть валютные свопы по сроку (рис. 3).

Рис. 3. Распределение сроков валютных свопов*

* Foreign Exchange Market Turnover 2016. Bank for international Settlements, 2016. URL: https://www.bis.org/publ/rpfx16. htm?m=6%7C 35 (accessed 23.08.2017).

Согласно полученным визуальным данным можно смело утверждать, что подавляющее большинство сделок по валютным свопам являются краткосрочными и заключаются на срок не более 7 дней. Также немалый объем занимают сделки сроком до года, но сделки, превышающие один год, очень редки даже в развитых странах. Мировой рынок валютных и процентных инструментов считается самым большим сегментом внебиржевого глобального рынка деривативов. Данный рынок в десять раз превышает объем мирового ВВП и финансового рынка в сравнении с объемами заключаемых сделок. Поэтому можно предположить востребованность на международном рынке валютных свопов в связи с этими тенденциями с целью хеджирования валютных рисков.

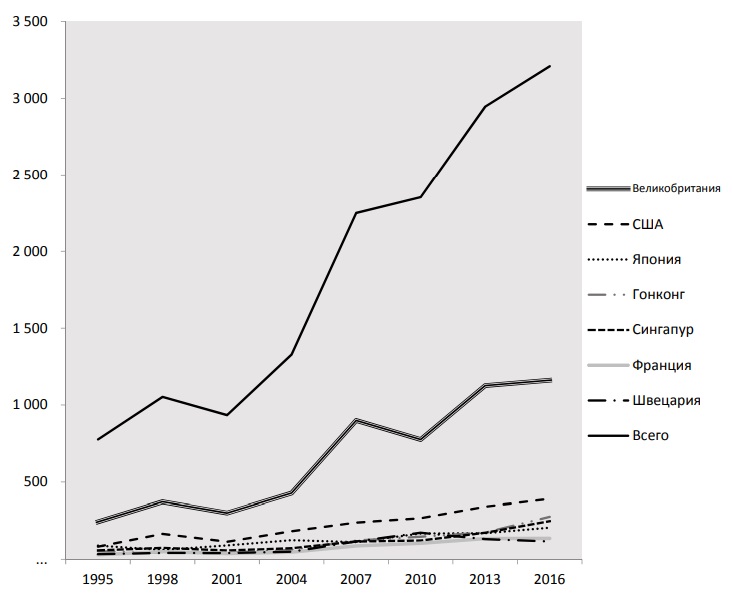

Проанализируем временной ряд с 1995 по 2016 г., характеризующий объем среднедневных операций по валютному свопу в мире (на основании данных Банка международных расчетов, см. таблицу).

Среднедневные операции валютных свопов, млрд долл.*

| 1995 | 1998 | 2001 | 2004 | 2007 | 2010 | 2013 | 2016 | |

| Великобритания | 244 | 372 | 300 | 428 | 899 | 775 | 1127 | 1161 |

| США | 83 | 166 | 114 | 183 | 239 | 267 | 341 | 391 |

| Япония | 89 | 61 | 90 | 125 | 112 | 168 | 170 | 206 |

| Гонконг | 53 | 44 | 44 | 61 | 122 | 147 | 174 | 276 |

| Сингапур | 58 | 75 | 58 | 72 | 116 | 122 | 173 | 248 |

| Франция | 30 | 50 | 38 | 46 | 87 | 104 | 135 | 137 |

| Швейцария | 34 | 42 | 41 | 49 | 116 | 173 | 132 | 116 |

| ВСЕГО | 777 | 1052 | 934 | 1329 | 2250 | 2352 | 2947 | 3209 |

* Foreign Exchange Market Turnover 2016. Bank for International Settlements, 2016. URL: https:/Avww.bis.org/publ/rpfxl6. htm?m=6%7C 35 (дата обращения: 23.08.2017).

Для наглядности построим график (рис. 4).

Рис. 4. Объем среднедневных операций по валютному свопу в мире, млрд долл.*

* Построено автором на основе данных в Foreign Exchange Market Turnover 2016. Bank for international Settlements, 2016. URL: https://www.bis.org/publ/rpfx16.htm?m=6%7C 35 (дата обращения: 23.08.2017).

На рис. 4 видно, что начиная с 1995 г. объем операций по валютному свопу резко возрастал даже после кризиса в 2008 г., и, несмотря на временную остановку в росте, далее он продолжился.

Для начала рассчитаем средние темпы роста в относительных показателях: T = (xn/x1)n-1*100 = 107% - среднегодовой рост объема операций.

А теперь посчитаем по представленным странам:

TВеликобритания = 108%, ТСША = 108%,

TЯпония = 104%, ТГонконг = 108%,

TСингапур = 107%, ТФранция = 107%, ТШвейцария = 106%.

Исходя из этих данных, можно сделать вывод, что Великобритания за последние 21 год проявила самую большую активность в использовании валютных свопов. С 2008 г. они помогали ей преодолевать начавшийся финансовый кризис.

Трудно переоценить роль этих инструментов в преодолении кризиса, хотя их редко выделяют. Европейский центральный банк (ЕЦБ) и Федеральная резервная система США установили первые своп-линии доллар/евро в конце 2007 г. для расчетов банков Европы по ипотечным ценным бумагам. Глобальный финансовый кризис, начало которому положил крах в 2008 г. американского инвестиционного банка Lehman Brothers, повлиял на всю континентальную экономику. К концу июня 2011 г. иностранными партнерами (прежде всего, Банком Англии и ЕЦБ) было получено около 600 млрд долл. из Федеральной резервной системы в соответствии с договорами. ЕЦБ использовал валютный своп евро/доллар и в мае 2010 г. в связи с началом долгового кризиса в Греции. В то время ЕЦБ взял в долгу ФРС около 9,2 млрд долл. всего за одну неделю3.

3 Credit and Liquidity Programs and the Balance Sheet. Board of Governance of the Federal Reserve System, 2017. URL: https://www.federalreserve.gov/monetarypolicy/bst_liquidityswaps.htm (дата обращения: 25.08.2017).

До 2011 г. свопы между центральными банками были открыты в течение семи дней. Однако осенью 2011 г. Федеральная резервная система, Европейский центральный банк, центральные банки Канады, Швейцарии, Англии и Японии («большая шестерка») начали координировать операции по обеспечению глобальной ликвидности. Согласно пресс-релизу, размещенному на сайтах этих регуляторов, целью координационных действий было ослабить напряженность на финансовых рынках и тем самым снизить негативные последствия этого напряжения путем выдачи кредитов домохозяйствам и бизнесу, чтобы стимулировать экономическую активность4.

4 Federal Reserve and other central banks announce an extension of the existing temporary U.S. dollar liquidity swap arrangements through February 1, 2014. Board of Governance of the Federal Reserve System, 2012. December, 13. URL: https://www.federalreserve.gov/newsevents/pressreleases/monetary20121213a.htm (дата обращения: 25.08.2017).

Это решение было обусловлено тем, что признаки второй волны финансового кризиса становились все более очевидными в мировой финансовой системе.

Монетарные власти Америки, ЕС, Великобритании, Японии, Швейцарии и Канады договорились5 о нижеследующем6:

- а) снизить стоимость предоставления долларовой ликвидности в рамках валютных свопов (связывая расчет индексов внутренних валютных свопов в США банковской системой);

- б) продлить срок валютных свопов до трех месяцев;

- в) снять ограничения по предоставлению долларовой ликвидности (размер валютных свопов будет определяться потребностями банковской системы соответствующей страны);

- г) Федеральная резервная система, как и когда это требуется, будет также оставлять за собой право обратиться в центральный банк-партнер за иностранной валютой.

5 Договоренности останутся в действии с 5 декабря 2011 до 1 февраля 2013 г.

6 Federal Reserve and other central banks announce an extension of the existing temporary U.S. dollar liquidity swap arrangements through February 1, 2014. Board of Governance of the Federal Reserve System, 2012. December, 13. URL: https://www.federalreserve.gov/newsevents/pressreleases/monetary20121213a.htm (дата обращения: 25.08.2017).

На российском рынке свопов банки в основном открывают валютные позиции, а открытые позиции по процентным и другим инструментам являются незначительными по объему и доле. Это послужило поводом для развития в России почти исключительно валютных свопов и их суррогатов.

В декабре 2011 г. ФРС поддержала программу кредитования со стороны ЕЦБ. Это предполагало дополнительную эмиссию евро на сумму почти 500 млрд. Частично эту сумму можно было обменять на американскую валюту в рамках 3-месячного свопа (на общую сумму в 100 млрд долл.). Некоторые эксперты полагают такое действие первой скоординированной эмиссией ЕЦБ и ФРС [6], ведь изъятие столь крупной суммы в евро с валютного рынка предотвращало поломку в хрупком статус-кво между двумя частями евро-атлантического мира. Без сделки валютный своп, валютный курс евро резко упали бы, в результате создав финансово-экономическую и политическую напряженность между Брюсселем и Вашингтоном, нежелательную для обеих стран.

Как известно, с 2010 г. американские денежные власти осуществляют программы количественного смягчения,что фактически означает увеличение долларовой денежной массы. Схоластические дискуссии ведутся о том, является ли подобное количественное смягчение целесообразным, должны ли осуществляться ближайшими партнерами США, такими как Европейский союз, Великобритания, Япония и Канада. Однако, несмотря ни на какие действия банков этих стран, количество денег в обращении увеличивается. И крайне важно, чтобы эти действия были скоординированы. После финансового кризиса 2007-2009 гг. в развитых странах это поняли и начали строить механизм для такой координации, и валютные свопы становятся важной частью этого механизма. С их помощью сравнительно быстро можно выправить различные перекосы и предотвратить скатывание ведущих стран «золотого миллиарда» в валютную войну друге другом [7].

В ходе следующего этапа вышеназванные регуляторы (а также Банк Японии - после возвращения в «элитный» клуб) согласились принять временные соглашения валютного свопа как постоянную процедуру (по 31 октября 2013 г.) и создали Международный валютный пул, дающий возможность регулировать ликвидность в странах-участниках, чтобы более быстро реагировать, если условия на рынке ухудшаются (или в случае серьезных потрясений на валютных рынках). Получается, что не очень большая группа центральных банков стран мира (но ведущих) создает глобальный механизм валютного управления. Некоторые относятся к этому как к рождению мирового валютного картеля центральных банков и кристаллизации ядра управления международных финансов.

Уже становится заметно, что центральные банки укрепляют скоординированность их действий. Аналитики обращают внимание на то, что коридор колебаний курсов валют «большой шестерки» сузился, и у валютных спекулянтов настали тяжелые времена. Идея свободно конвертируемой валюты с фиксированным курсом обмена в зоне «большой шестерки» довольно условна. «Большая шестерка» уже укрепила свои позиции в отношении стран, которые не входят в этот «элитный» клуб, и скептики справедливо считают, что сейчас для G20 бессмысленно обсуждать возможность создания механизма единой денежно-кредитной политики.

Валютные войны никуда не денутся, они просто перестанут существовать в валютном пуле «большой шестерки», чего нельзя сказать о валютных отношениях между «большой шестеркой» и остальным миром. Успехи развивающихся государств, прежде всего БРИКС, ранее считавшихся недостаточно развитыми, в построении справедливого мирового финансового порядка [8, с. 67] в значительной степени зависят от понимания консолидированности и дистанцированности Запада от остального мира. «Большая шестерка» - это закрытый клуб, который не собирается принимать любых дополнительных членов (хотя известно, что Австралия попросилась и, если она будет принята, получится «большая семерка»).

Появляются признаки совместных эмиссий ФРС, ЕЦБ и других центральных банков «большой шестерки», что дает возможность рассматривать их национальные денежные единицы как единую валюту. Ведь в условиях стабильности курсовых соотношений между американским долларом, фунтом стерлингов, евро, швейцарским франком и канадским долларом, японской иеной можно предположить, что они уже не разные валюты, а различные вариации единой глобальной валюты.

Из последних новостей 2016 г. становится ясно, что ЕЦБ и Народный банк Китая расширили двустороннее соглашение о валютном свопе7. Ранее ЕЦБ и Народный банк Китая продлили на три года соглашение о двустороннем валютном свопе, которое было подписано в 2013 г.

7 ЕСВ and People's Bank of China extend bilateral currency swap arrangement. European Central Bank, 2016. September, 27. URL: https://www.ecb.europa.eu/press/pr/date/2016/html/prl60927.en.html (дата обращения: 20.08.2017).

С точки зрения ЕЦБ эта система служит резервным средством для устранения потенциальных внезапных и временных сбоев на рынке юаня из-за нехватки ликвидности в банках зоны евро. Соглашения о предоставлении ликвидности способствуют глобальной финансовой стабильности. Соглашение с Народным банком Китая является признанием быстро растущей двусторонней торговли и инвестиций между зоной евро и Китаем.

В рамках плана ЕЦБ по регулярному тестированию своих операционных возможностей ЕЦБ и Народный банк Китая провели два теста в апреле 2015 г. и ноябре 2015 г., которые обеспечили символические суммы ликвидности в евро и в женьминби соответственно. Испытания прошли успешно и продемонстрировали оперативную готовность ЕЦБ и Народного банка Китая активизировать своп, если необходимо, на основе двусторонних операций [9].

Валютным свопам в российской экономической литературе уделяется, по нашему мнению, недостаточно внимания, хотя известно, что Банк России довольно давно использует их для предоставления коммерческим банкам дополнительной возможности по управлению как валютной, так и рублевой ликвидностью8.

8 Банк России использует валютный своп во взаимоотношении с банками с 26.12.2002 г.

Сделки валютного своппирования для Банка России являются постоянным инструментом рефинансирования. На условиях овернайт Банк России предоставляет средства по фиксированной ставке в рублях под иностранную валюту. По характеристике, данной самим Центральным банком, этот тип инструмента является для него скорее вспомогательным, а не основным, и использовать его в условиях современной отечественной финансовой системы в рамках крупных операций нецелесообразно. На российском рынке свопов банки в основном открывают валютные позиции, а открытые позиции по процентным и другим инструментам являются незначительными по объему и доле. Это послужило поводом для развития в России почти исключительно валютных свопов и их суррогатов.

Валютных свопов становятся доступными все больше валют. Безусловно, тренды мирового рынка валютных свопов находят отражение и на российском рынке. Но ввиду отсутствия валютной стабильности на фоне некой неопределенности в условиях санкций возникают перекосы в сторону максимально краткосрочных сделок.

Первоначально валютный своп торговался только в валютной паре «рубль-доллар США», а с 3 октября 2005 г. добавились свопы по паре «рубль-евро». Сделки валютных свопов Банк России заключает на Единой торговой сессии Московской биржи с имеющими к ней доступ местными кредитными организациями либо на внебиржевом рынке. На валютном рынке московской биржи торгуются валютные свопы на доллар США, евро, юань, гонконгский доллар, фунт, белорусский рубль за российские рубли, доллары США и евро. Свопы дольше, чем на один день, торгуются только на доллар США, евро и юань.

Нестандартную структуру рынка с абсолютным преобладанием валютных деривативов могут объяснить следующие факторы. Во-первых, российская экономика ориентирована на экспорт и во многом зависит от получающих валютную выручку крупных экспортеров. И, поскольку рынок производных предназначен для удовлетворения потребностей реального сектора экономики, в первую очередь российская экономика ориентирована на оказание услуг своим участникам в области хеджирования операций по обмену валюты, что является традиционным направлением использования этого сегмента мирового валютного рынка. [10, с. 77]. Во-вторых, в нашей стране этот рынок слабо развит, как и долгосрочное корпоративное кредитование с плавающей ценой, и обслуживание процентных деривативов. Кроме того, эта ситуация осложняется низким уровнем финансовой грамотности участников рынка и краткой историей сложных деривативов в России. Данные факторы сдерживают развитие интереса к производным, доминирующим на мировых рынках, оставляя среди наиболее часто используемых валютные контракты.

Другие типы деривативов на российском рынке представлены слабо. Также стоит отметить, что валютный своп является наиболее востребованным инструментом на внебиржевом рынке, где проходит около 560 сделок в день. Наиболее востребованной парой является доллар США/ рубль, сделки с этой парой всегда составляли более половины валютных свопов. Второй по значимости валютной парой является доллар США/евро (в среднем 100 сделок в день), а третьей по популярности стала пара евро/рубль (в среднем 60 сделок вдень). Средний объем сделок составил 2,2 млрд руб.

Когда валютный курс российского рубля укрепляется, обороты по валютным свопам падают (что происходило, например, в I квартале 2016 г.). Тогда средний объем операций валютных свопов по паре доллар США/рубль с зафиксированных в начале квартала 0,8-1,2 трлн руб. упал до 0,6- 0,8 трлн руб. в конце квартала. А в III квартале 2016 г. объемы сделок валютного свопа по паре рубль/доллар значительно увеличились и составили 1,6 трлн руб. на конец квартала (по данным Банка России). Сроки большинства сделок (около 90%) составляют овернайт9 (рис. 5).

9 Здесь и далее Обзор денежного рынка и рынка деривативов. Центральный Банк России, 2016. URL: http://www.cbr.ru/analytics/fin_stab/mmr_16q1.pdf (дата обращения: 21.08.2017).

Рис. 5. Срочная структура валютных свопов*

* Построено автором на основе данных в Обзор денежного рынка и рынка деривативов. Центральный Банк России, 2016. URL: http://www.cbr.ru/analytics/fin_stab/mmr_16q1.pdf (дата обращения: 21.08.2017).

Что касается организаций, регулирующих валютные свопы, прежде всего необходимо отметить Банк России, но также существует Национальная валютная ассоциация (НВА10 ), которая разрабатывает стандартную документацию для различных сделок, а также считает стандартные ставки, в том числе есть стандартная документация по валютным свопам.

10 НВА состоит из примерно 70 крупных кредитных организаций и банков.

В общих чертах рынок валютных свопов в России соответствует мировым трендам в развитии валютных свопов, таким как:

- малое число или отсутствие сделок на срок более года;

- подавляющее число сделок сроком в один день или овернайт;

- самая популярная валютная пара включает доллар США;

- вторая по востребованности валютная пара включает евро;

- Центробанк - основной участник торговли валютными свопами.

Проанализировав международный рынок валютных свопов, можно отметить, что это один из важных сегментов глобального рынка внебиржевых деривативов. На данном рынке ключевыми валютами являются американский доллар и евро. Согласно статистическим данным своп сроком до 7 дней считается самым распространенным при заключении сделок, а с увеличением сроков контрактов спрос на них со стороны участников рынка снижается, потому что данный своп менее рискованный.

К 2016 г. глобальный рынок валютных свопов показал устойчивый рост, объемы кредитования и валютообменных операций увеличивались и продолжают увеличиваться. При этом международный рынок валютных свопов повторял динамику глобального рынка деривативов.

Значительный рост показал и российский рынок валютных свопов, хотя он остается с ярко выраженными перекосами в сторону кратчайших сделок (сделки до 7 дней составляют почти 100%). Также ярко выражена направленность в сторону самых востребованных валют.

Все же стоит заметить, что для валютных свопов становятся доступными все больше валют. Безусловно, тренды мирового рынка валютных свопов находят отражение и на российском рынке. Но ввиду отсутствия валютной стабильности на фоне некой неопределенности в условиях санкций возникают перекосы в сторону максимально краткосрочных сделок.

Список источников

1. Международный финансовый рынок / под общ. ред. М.А. Эскиндарова, Е.А. Звоновой. М.: Юрайт, 2017. 453 с.

2. Мировые финансы / под ред. М.А. Эскиндарова, Е.А. Звоновой. М.: Кнорус, 2017.424 с.

3. Щеголева Н.Г., Хабаров В.И. Виды операций своп и технология реализации//Финансы и кредит. 2012. № 37. С. 33-42.

4. Щеголева Н.Г., Хабаров В.И. Обзор международного своп-рынка // Финансы и кредит. 2012. № 41. С. 2-13.

5. Васильева И.П.,Хмыз О.б.Теоретические аспекты функционирования валютного рынка // Финансовый бизнес. 2009. № 2.С. 23-33.

6. Polleit Т. What Will Trump Do About the CentralBank Cartel? Mises Institute, 2017. February, 12. URL: https://mises.org/blog/what-will-trump-do-about-central-bank-cartel (accessed 29.08.2017).

7. Звонова E.A.,Журавлева Ю.А. Международные валютные войны в конце 2010 года: позиции отдельных стран // Международная экономика. 2011. № 3.С. 31-36.

8. Звонова Е.А. Возможности формирования механизмов перехода к валютно-финансовому союзу стран БРИКС // Финансы: теория и практика. 2014. № 5.С. 63-72.

9. Трунин П.В., Ващелюк Н.В. Своп-линии между центральными банками как элемент современной мировой финансовой архитектуры // Российский внешнеэкономический вестник. 2015. № 1.С. 51-69.

10. Васильева И.П., Хмыз О.В. Мировая валютная система и курсы валют. М.: МГИМО, 2008. 128 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ