Особенности отражения сделок РЕПО для целей бухгалтерского и налогового учета

Дубровская Татьяна Николаевна,

кандидат экономических наук,

доцент кафедры «Экономики и основ предпринимательства»

Воронежский государственный архитектурно-строительный университет,

Воронеж (Россия)

Азимут научных исследований: экономика и управление

№2 (15) 2016

Аннотация. Актуальность использования финансовых вложений в деятельности предприятий сегодня уже не вызывает сомнений. Оценка доходности финансовых вложений как фактора повышения стоимости компании является одной из причин усилившейся в последнее время тенденции к повышению инвестиционной деятельности. Рынок РЕПО в последние годы приобрел особую значимость для финансового рынка страны. Являясь существенным элементом управления ликвидностью, сделки РЕПО динамично возрастали по своим объемам. Популярность сделок РЕПО постоянно возрастает в связи с тем, что они позволяют существенно снизить риски кредитора, заемщик же получает денежные средства или необходимые ему ценные бумаги по более выгодным условиям. В условиях финансового кризиса сделки РЕПО играют роль основного инструмента по «вливанию» ликвидности в финансовую систему. В статье рассмотрена сущность сделок РЕПО, проанализирована классификация сделок, используемых на территории Российской Федерации, определены особенности их учета по сравнению с традиционными формами финансовых вложений, приведены преимущества и недостатки. Проанализирована доходность вложения в сделки РЕПО на примере предприятия по сравнению с другими видами финансовых вложений. Рассмотрен порядок отражения сделок РЕПО на счетах бухгалтерского учета и особенности налогообложения доходности данных сделок.

Постановка проблемы в общем виде и ее связь с важными научными и практическими задачами.

Растущая конкуренция требует менеджеров осваивать новые методы управления финансами компании. Многие фирмы наряду с основной и вспомогательной деятельностью ведут инвестиционную деятельность, размещая денежные средства в уставные капиталы предприятий, в покупку ценных бумаг, предоставление займов. В настоящий момент на российском финансовом рынке растет популярность сделок РЕПО. Подобные сделки позволяют кредитору значительно понизить кредитные риски, а заемщику - получить дополнительный доход на более выгодных условиях. Кроме того, в Налоговом кодексе РФ установлен особый порядок налогообложения сделок РЕПО, благодаря которому эти сделки являются одним из наиболее эффективных механизмов кредитования.

Сделкой РЕПО в международной практике чаще всего называют сделку, основанную на покупке/продаже имущества в определенный момент времени с условием обратной продажу/покупку данного имущества (special collateral) или заранее оговоренный эквивалент (general collateral) имущества через определенный промежуток времени между одними и теми же контрагентами. При этом обязательства по обратному выкупу/продаже возникают у обоих контрагентов в момент заключения сделки РЕПО.

На практике объектом операций РЕПО чаще всего служат ценные бумаги. Это объясняется рядом обстоятельств. Во-первых, обороты проданных ценных бумаг в отличие от реализации других видов активов освобождены от обложения налогом на добавленную стоимость (согласно пункту 2 статьи 149 Гражданского кодекса Российской Федерации).

Во-вторых, оформить куплю-продажу ценных бумаг на предъявителя с юридической точки зрения значительно проще, чем покупку и продажу любого из видов имущества.

Анализ последних исследований и публикаций, в которых рассматривались аспекты этой проблемы и на которых обосновывается автор; выделение неразрешенных раньше частей общей проблемы.

Теоретические вопросы, связанные со сделками РЕПО в Российской Федерации, в настоящее время активно прорабатываются. Вместе с тем недостаточная изучена проблематики учета по сделкам РЕПО послужила основанием выбора темы настоящего исследования.

Научными разработками в области рынка ценных бумаг в целом и сделок РЕПО в частности, занимаются Я.М. Миркин, В. А. Галанов, А. И. Басов, А. Н. Буренин, Н. И. Берзон, Б. Б. Рубцов, и др. [1-5]

Российские стандарты бухгалтерского и налогового учета не содержат каких-либо нормативных документов, регулирующих учет сделок РЕПО. В связи с этим при отражении в бухгалтерском учете таких операций возможны несколько вариантов их толкования, которые необходимо проанализировать и принять правильные учетные данные

Формирование целей статьи (постановка задания).

В рамках данной статьи мы хотим достаточно полно исследовать вопрос учета сделок РЕПО, положительные и отрицательные стороны вложений в данный вид финансового кредитования, обратив внимание на бухгалтерский и налоговый учет данных сделок.

Изложение основного материала исследования с полным обоснованием полученных научных результатов.

Как известно, сделка РЕПО состоит из двух частей:

- первая часть РЕПО - исходная покупка/продажа ценных бумаг;

- вторая часть РЕПО - обратная продажа/покупка ценных бумаг.

В двух частях операции РЕПО обе ее стороны являются попеременно покупателем и продавцом. Тем не менее, принято называть покупателем (первоначальным покупателем) или продавцом (первоначальным продавцом) ту сторону, которая является таковой по первой части РЕПО.

С одной стороны, данные сделки можно учитывать с использованием счетов реализации, так как между контрагентами по сделке РЕПО фактически оформляются договоры купли-продажи ценных бумаг. С другой стороны, по экономическому смыслу сделка РЕПО является займом под обеспечение ценными бумагами, и соответственно может отражаться с использованием счетов учета заемных средств.

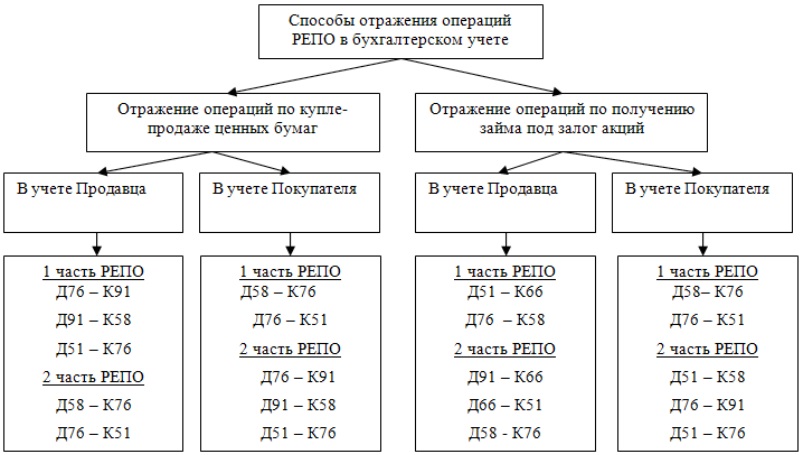

Выбранный способ отражения сделок РЕПО следует утвердить в учетной политике организации. Способы отражения сделок РЕПО в бухгалтерском учете представлены на рисунке 1.

Рисунок 1 - Способы отражения операций РЕПО в бухгалтерском учёте

На мой взгляд наиболее корректным является применение второго способа учета (отражение отношений процентного займа). Второй способ также целесообразен с точки зрения сближения бухгалтерского и налогового учета, так как он полностью соблюдает требования статьи 282 Налогового Кодекса Российской Федерации.

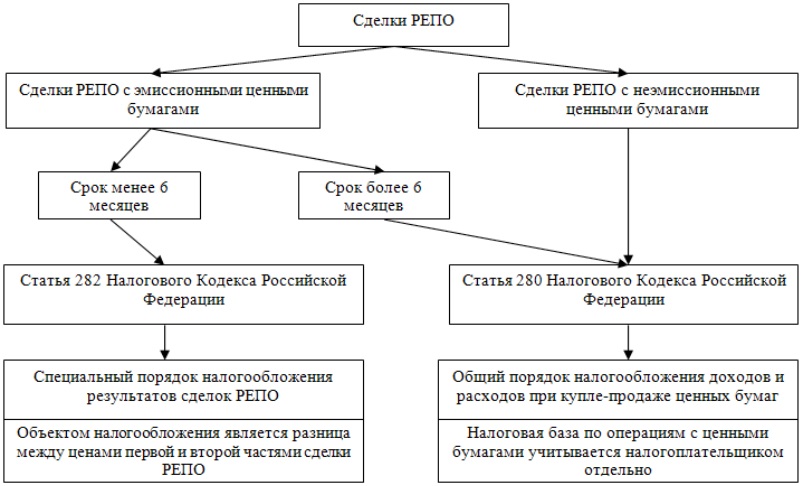

Налоговым кодексом РФ утвержден специальный порядок налогообложения результатов операций РЕПО, который существенно отличается от общего порядка налогообложения финансовых результатов при купле-продаже ценных бумаг. [6] Данный порядок применяется только для тех сделок РЕПО, предметом которых служат эмиссионные ценные бумаги. Кроме того, срок сделки РЕПО, не должен превышать шесть месяцев. При этом его допускается пролонгировать на число дней, считая от даты исполнения сделки до конца соответствующего отчетного периода. Специальный порядок налогообложения результатов сделок РЕПО нельзя применять, если обратный выкуп имущества не состоялся (то есть не выполнена вторая часть сделки РЕПО). В этом случае налогообложение доходов и расходов по первой части сделки производится в общеустановленном порядке.

Общая схема налогообложения сделок РЕПО представлена на рисунке 2.

Рисунок 2 - Налогообложение сделок РЕПО

Цена обратного выкупа ценной бумаги, чаще всего отличается от цены ее выбытия по первой части сделки. При этом после обратного выкупа (вторая часть РЕПО) ценные бумаги должны быть учтены при налогообложении прибыли продавца по той же стоимости, по которой они отражалась у него до начала сделки РЕПО. А дельта цен между первой и второй частями РЕПО считается процентом, исчисленным по заемным средствам, и снижает налоговую базу в пределах норм, утвержденных статьей 269 Налогового Кодекса Российской Федерации для прочих видов займов и кредитов. [7]

Рассмотрим эффективность вложения сделок РЕПО на основе предприятия (ООО «Алгоритм»), основными направлениями деятельности которого являются оказание консультационных услуг в области бухгалтерского, налогового учета и аудит. Вместе с тем организация активно осуществляет инвестиционную деятельность посредством заключения договоров с обязательством обратного выкупа. В учетной политике ООО «Алгоритм» закреплено отражение сделок РЕПО с использованием счетов реализации.

Предметом сделки РЕПО являются акции. Стоимость ценных бумаг по первой части РЕПО - 9 596 тыс. руб. Срок РЕПО - 120 дней, в том числе 50 дней в одном отчетном периоде и 70 дней - в другом. Стоимость по второй части РЕПО - 10 025 тыс. руб. Через 20 дней после заключения сделки РЕПО были выплачены дивиденды в размере 285,5 тыс.руб.

Ставка РЕПО составила

(10025 - 9596) / 9596 * 100% / 365 * 120 = 13,6%

Допустим, предметом сделки РЕПО являются процентные облигации, по которым предусмотрена выплата процентов в размере 10% годовых. Стоимость данных процентных облигаций по первой части РЕПО составляет 10 600 тыс. руб. плюс накопленный купонный доход за 45 дней с даты выпуска в размере 131 тыс.руб. Сделка РЕПО заключена на срок 160 дней, в том числе 70 дней в одном отчетном периоде и 90 дней - в другом. По второй части сделки РЕПО стоимость облигаций составляет 10 760 тыс. руб. плюс накопленный купонный доход за 205 дней с даты выпуска в размере 595 тыс. руб. Условно считаем, что в году 365 дней.

Таблица 1- Учет сделки РЕПО с процентными облигациями

| Показатели | Первая часть РЕПО | Отчетный период | Вторая часть РЕПО |

| Стоимость без НКД, тыс.руб. | 10 600 | 10 760 | |

| Накопленный купонный доход (НКД), тыс.руб. | 131 | 425 | |

| Всего, тыс.руб. | 10 731 | 10 025 | |

| Количество дней с даты выпуска облигаций | 45 | 115 | 205 |

| Ставка РЕПО, % | 13,26 | 13,26 | 13,26 |

| Доход по РЕПО, тыс.руб. | 273 | 624 |

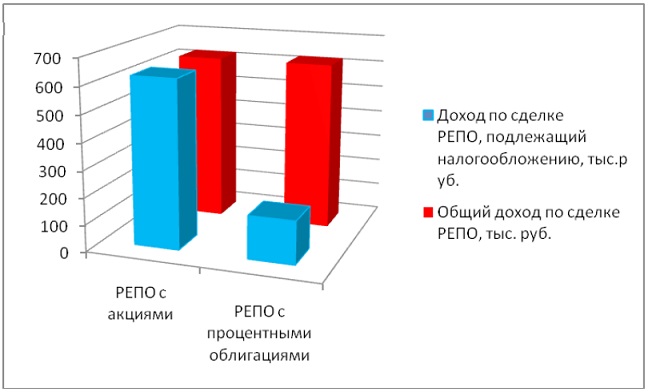

Рисунок 3 - Налогооблагаемый доход по сделкам РЕПО

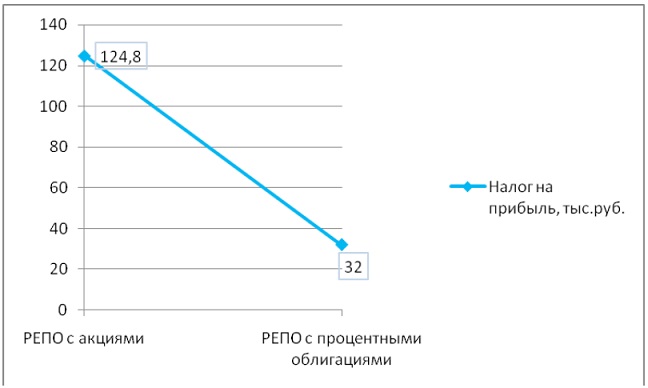

Рисунок 4 - Налог на прибыль по сделкам РЕПО

Как видим из расчета, общий доход по сделке РЕПО с процентными облигациями составляет 624 тыс. руб. Тем не менее, налогом на прибыль облагается только 160 тыс. руб., поскольку налог на прибыль по накопленному купонному доходу платит продавец по первой части сделки РЕПО. В то же время, при заключении сделок РЕПО с акциями, налогообложению подлежит вся сумма дохода от совершения данной сделки. Данное положение приводит к снижению налога на прибыль на 92,8 тыс. руб.

В соответствии с пунктом 2 статьи 282 Налогового кодекса Российской Федерации по операции РЕПО выплаты по ценным бумагам, право на получение которых возникло у покупателя по первой части РЕПО в период между датами исполнения первой и второй частей РЕПО, могут приниматься в уменьшение суммы денежных средств, подлежащих уплате продавцом по первой части РЕПО при последующем приобретении ценных бумаг по второй части сделки РЕПО, либо перечисляться покупателем по первой части РЕПО продавцу по первой части РЕПО в соответствии с договором РЕПО. В указанных случаях такие выплаты не признаются доходами покупателя по первой части РЕПО и включаются в доходы продавца по первой части РЕПО в порядке, установленном главой 25 Налогового кодекса Российской Федерации.

С учетом вышесказанного сумма выплаченных дивидендов может приниматься в уменьшение суммы денежных средств, подлежащих уплате продавцом по первой части РЕПО при последующем приобретении ценных бумаг по второй части сделки РЕПО. Полученная сумма может использоваться для дальнейших финансовых вложений, в том числе заключения новых сделок РЕПО.

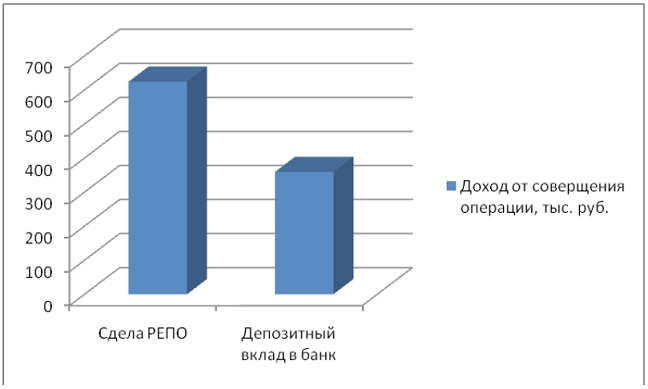

Рассчитаем доход от вложения денежных средств в депозитный вклад в банк в сумме 10731 тыс. руб. на 160 дней.

10731 * 7,63% / 365 * 160 = 358,9 тыс.руб.

В то же время, заключая сделку РЕПО на данную сумму на 160 дней, доход от данной операции составляет 624 тыс. руб.

Рисунок 5 - Сравнение дохода от совершени операций

Таким образом можно сделать вывод, что при вложении денежных средств в депозитные вклады по сравнению со сделками РЕПО ООО «Алгоритм» теряет 265,1 тыс. руб.

Сделки РЕПО - привлекательный финансовый инструмент размещения средств. Его потенциал недостаточно осознан. Этот инструмент сложен, и поэтому риск-менеджмент не всегда способен его адекватно оценить. Безусловно, развитие рынка РЕПО повысит эффективность всей финансовой системы, улучшит ликвидность и обеспечит более широкое привлечение банков к финансированию различных инвестиционных проектов на условиях сделок РЕПО, несущих пониженный риск.

Список литературы:

1. Крайнева Э.А. Бухгалтерский учёт операций с ценными бумагами. - М.: Инфра-М, 2011, 285 с.

2. Экономика строительного предприятия: базовый курс (учебное пособие) Уварова С.С. Беляева Дубровская Т.Н., Кочетова Лё.B., Власенко В.А. Воронеж, ООО «Издательство «РИТМ»», 2016. - 216с.

3. Нехайчук Д.В. Об использовании методики исследований деятельности субъектов инвестиционно-финансовой инфраструктуры // Балтийский гуманитарный журнал. 2014. № 4.С. 153-156.

4. Павлова Е.В. Паевые инвестиционные фонды: анализ доходности и преимущества деятельности // Вестник НГИЭИ. 2015. № 3 (46). С. 74-82.

5. Ильина А.В. Операции банка на рынке ценных бумаг // Актуальные проблемы экономики и права. 2015. №4(36). С. 236-244.

6. Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 N 117-ФЗ (принят ГД ФС РФ 19.07.2000)

7. Положение по бухгалтерскому учету "Учет финансовых вложений" ПБУ 19/02, утвержденному Приказом Министерства финансов Российской Федерации от 10 декабря 2002 г

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ