Особенности формирования портфеля ценных бумаг на примере Российской Федерации

Рыбкина Виктория Дмитриевна,

студентка бакалавриата,

Федеральное государственное бюджетное образовательное учреждение высшего образования

«Финансовый университет при правительстве Российской Федерации», г. Москва

StudNet

№6 2020

Аннотация. Существуют различные формы вложений своего капитала. Пока одни предпочитают вкладывать свои свободные денежные средства в устойчивые активы на финансовом рынке: на депозиты в системно значимые банки или покупать облигации государственного займа. Такие вложения называются безрисковые и позволяют сохранить средства от инфляции, и незначительно их увеличить. Другие вкладываются свободные денежные средства в более рисковые активы. К таким можно отнести покупку акций, облигаций компаний, заключать фьючерсные сделки или опционы. Такой вид инвестирования более рисковый, но в случае правильного прогноза позволяет существенно увеличить свой капитал. Каждый из этих видов вложений характерен для определённых типов инвесторов. Таким образом инвесторов еще можно разделить на два типа: Инвесторы, которые занимаются прямым инвестированием; Основная задача таких инвесторов — это участие в управлении организации путем наличия контрольного пакета акций у этого инвестора; Инвесторы, которые формируют портфель ценных бумаг. Основная задача этого типа инвестирования- покупка ценных бумаг и дальнейшее получение дивидендов от организации. В данной работе будут рассмотрены способы формирования портфеля ценных бумаг, характерные особенности в Российской Федерации.

В мире существуют страны, где большую часть всех инвестиций поступают из вне, и почти ничего не инвестируется внутри самой страны. Для того чтобы оценить специфику формирования портфеля ценных бумаг в России, необходимо обратить внимание на инвестиционную привлекательность станы в целом.

На данный момент в Российской Федерации существуют две крупнейшие компании по привлечению инвестиций в экономику страны, это «Агентство стратегических инициатив» и компания «Bering Vostok» [5].

К 2018 году, основными инвесторами в экономику РФ были страны большой семерки и Китай, однако, даже не смотря на то, что Россия получает инвестиции из передовых стран, количество инвестируемых средств по сравнению с 2014 годом существенно сократилось, это представлено на рисунке 1 ниже.

Уменьшение прямых инвестиций в экономику России произошло на 17,21% за четыре года. Страны большой семерки и Китай стали все меньше вкладывать капитал в Россию. Это говорит о неэффективном производстве и росте бизнеса. Также стоит отметить, что основными инвесторами все еще остаются такие страны как: Германия, Китай.

По оценке Центрального Банка Российской Федерации, накопленные прямые инвестиции от Китая сокращаются. По данным ЦБ РФ накопленные прямые инвестиции из Китая на 01.01.2014 года составляли 4,54 млрд. долларов США, а по итогу на 01.07.2018 года уже 3,85 млрд. долларов США. В общей оценке инвестиции от Китая сократились на 15,2% [1].

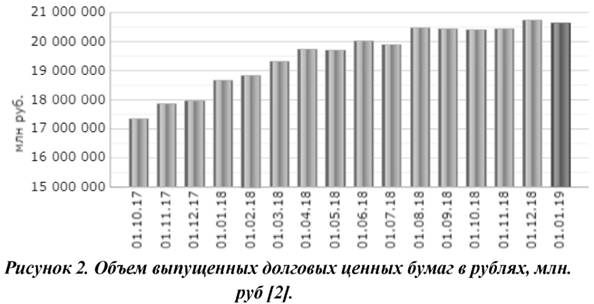

Отток иностранных инвестиций побудил государство стимулировать внутренние инвестиции. Одним из рычагов послужил выпуск облигаций государственного займа, которые с 2018 года могут приобрести даже физические лица в отделениях банков. Это первый характерный инструмент портфеля ценных бумаг российских инвесторов. В целом если просмотреть статистику на сайте Центрального Банка Российской Федерации, можно увидеть тенденцию роста выпуска долговых ценных бумаг в рублях, это заметно на рисунке 2 ниже.

Еще одним важным отличаем при формировании портфеля ценных бумаг в России — это малая доля ценных бумаг отечественных производителей. Это обусловлено тем, что уровень капитализации таких компаний составляет приблизительно 10% от номинальной стоимости валового внутреннего продукта. Если сравнить уровень капитализации отечественных компаний в других странах их уровень будет не ниже 45% от уровня ВВП. Это говорит о том, что российские компании не дают того уровня доходности, которого ожидают инвесторы. Поэтому российские инвесторы не торопятся вкладывать свои свободные средства в российские организации. Чаще всего рассмотрев портфель ценных бумаг российского инвестора можно увидеть ценные бумаги таких компаний, как: Газпром, Роснефть, Сбербанк, а остальные ценные бумаги принадлежат крупным зарубежным компаниям [3].

Поэтому дифференцированный портфель ценных бумаг российских инвесторов имеет два характерных отличия:

- Наличие облигаций государственного займа Российской Федерации, которые могут встретиться и у частного инвестора.

- Больше половины ценных бумаг, как правило, принадлежат зарубежным компаниям.

Чаще всего на практике встречаются дифференцированный вид портфеля ценных бумаг, это обусловлено тем, что инвестор старается сохранить свой капитал, вложив его в надежные активы и в тоже время иметь в портфеле рисковые ценные бумаги для получения дохода. Наиболее стабильными являются ценные бумаги - голубые фишки, а наименее стабильными бумаги третьего эшелона [4].

В различных странах при формировании портфеля ценных бумаг существуют свои отличия. Например, в Российской Федерации у инвесторов часто можно встретить ценные бумаги зарубежных компаний из-за низкой доходности отечественных. Еще одним характерным отличаем, является наличие государственных облигаций.

При формировании портфеля ценных бумаг многое зависит от выбранной политики инвестирования. Сам инвестор решает какой вид портфеля он будет держать, и какими ценными бумагами обладать. В зависимости от вида портфеля инвестор уже будет решать, как реализовывать активный и пассивный способ управления этим портфелем.

Индивидуальные инвесторы представляют собой физических лиц, которые вкладывают свои собственные средства. Институциональные инвесторы представляют собой организации, которые распоряжаясь своим свободным капиталом вкладывают его в ценные бумаги. Для того чтобы инвестор мог сформировать портфель ценных бумаг, ему необходимо определить для себя стратегию инвестирования. Стратегия инвестирования включает в себя определение срока, основные направления и виды инвестирования. Во многом определение стратегии зависит от вида самого инвестора.

Список литературы

1. Мухина С.А., Прудникова А.А. Инвестиционная привлекательность России в современных условиях // International scientific review. 2016. №12 (22). URL: https://cyberleninka.ru/article/n/investitsionnaya-privlekatelnost-rossii-v-sovremennyh-usloviyah

2. Центральный Банк Российской Федерации: официальный сайт. - Москва, URL: https://cbr.ru/

3. Петухова А.М. Инвестирование: [конспект лекций для студ. спец. 6.050100 "Финансы", "Экономика предприятия", "Маркетинг", "Коммерческая деятельность", "Учет и аудит", спец. "Экономика и право" ден. и заоч. форм навч.] / А.М. Петухова. — К.: НУХТ, 2019. — 110 с.

4. Рудакова О.В., Полянин А.В., Кузнецова JI.M. Основные проблемы инвестиционной привлекательности России // Среднерусский вестник общественных наук. 2016. №2. URL: https://cyberleninka.ru/article/n/osnovnye-problemy-investitsionnoy-privlekatelnosti-rossii

5. Шапкин А.С., Шапкин В.А., Управление портфелем инвестиций ценных бумаг / - 4-е изд. - М. Дашков и К, 2018. - 512 е.: ISBN 978-5-394-02999-8 URL: - Режим доступа: http://znanium.com/catalog/product/430219

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ