Операции инвестора и анализ брокерского счета

Д.В. Пятницкий,

доктор экономических наук,

профессор кафедры банковского дела, учета и аудита

Ивановский государственный политехнический институт

Финансовая аналитика: проблемы и решения

№32 2014

В связи с существенным снижением числа активных частных инвесторов на российском фондовом рынке, а также необходимостью повышения результативности управления портфелями ценных бумаг институциональных инвесторов проблема развития экономического анализа брокерского счета, нацеленного на повышение эффективности отдельных торговых операций, приобрела высокую значимость.

Объектом исследования выступает брокерский счет, а предметом - вклад конкретных торговых операций в общую прибыль.

Анализ брокерского счета может быть внешним и внутренним. Внешний анализ выполняется брокером для клиента (трейдера). Внутренний должен проводиться самим инвестором (трейдером) с учетом своих целей и задач.

Целью работы является развитие методологии внутреннего анализа брокерского счета с учетом целей проведения отдельных торговых операций и разработка на этой основе основных положений факторного анализа курсовой прибыли, позволяющего определить вклад отдельных операций в итоговую прибыль.

В развитие методологии анализа брокерского счета сформулированы общие подходы к учету прибыли по конкретным торговым операциям, под которыми понимается совокупность сделок, связанных (объединенных) единой целью. Введены новые понятия курсовой налогооблагаемой, операционной, спекулятивной, инвестиционной, реверсной прибыли, шорт-прибыли, лонг-прибыли, позволяющие провести факторный экономический анализ изменения стоимости брокерского счета.

Результаты работы могут быть использованы управляющими портфелями ценных бумаг институциональных и частных инвесторов в экономическом анализе эффективности торговых операций.

Сделаны выводы о необходимости оценки вклада в курсовую прибыль не только конкретных сделок по продаже акций, но и отдельных торговых операций, а также сформулированы принципы учета операционной прибыли, позволяющие определить курсовую прибыль по каждой отдельно взятой торговой операции.

Развитие фондового рынка России предполагает адекватное совершенствование инструментария принятия инвестиционных решений. В этом заинтересованы как институциональные инвесторы, так и те индивидуальные вкладчики, которые самостоятельно управляют своим счетом, или активные частные инвесторы.

Число активных частных инвесторов, по данным аналитического обзора НАУФОР за 2013 г. [3], неуклонно снижается с 2009 г., когда их число достигало 102,8 тыс., и в 2013 г. составило только 62,9 тыс. чел. Основной причиной значительного падения числа активных частных инвесторов являются, на взгляд автора, неудовлетворительные результаты их деятельности, которые во многом объясняются недостатками аналитического инструментария оценки принятых решений.

Под брокерским счетом понимается индивидуальный учетный счет клиента-брокера (трейдера или инвестора), на котором учитываются принадлежащие ему ценные бумаги и денежные средства.

Анализ брокерского счета может быть внешним и внутренним. Внешний анализ выполняется брокером для клиента (трейдера) по формальным алгоритмам, которые не учитывают целей трейдера и которые он ставит при проведении отдельных операций.

Целесообразно различать понятия «сделка» и «операция». Сделкой является покупка или продажа ценных бумаг, оформленная одним поручением. Операция - это комплекс взаимосвязанных осуществляемых в разное время сделок с целью увеличения стоимости портфеля. Операции могут быть реверсные, маржинальные, спредовые и т.д.

В настоящее время детально разработаны и формализованы алгоритмы оценки эффективности торговых систем (стратегий). Анализ проводится с помощью расчета таких показателей, как чистая прибыль, профит-фактор, максимальная просадка, фактор восстановления, количество проведенных сделок и т.д. [1].

Алгоритмы анализа эффективности торговых систем разработаны для оценки результативности различных вариантов торговых стратегий. Эти технологии не могут быть использованы непосредственно для анализа брокерского счета, поскольку не учитывают возможности ввода и вывода денежных средств, получения дивидендов, необходимости уплаты налога на доходы физических лиц (НДФЛ).

Тем не менее ряд российских брокеров (например, ФИНАМ) проводит анализ брокерского счета с помощью методов анализа эффективности торговых систем без учета указанных факторов. Хотя эти способы сами по себе дают исключительно полезную информацию, они не учитывают целей проведения отдельных торговых операций инвестора.

Внутренний анализ брокерского счета должен проводиться самим инвестором (трейдером) с учетом своих целей и задач. Это рассмотрение может быть текущим, оперативным и перспективным.

Текущий анализ является ретроспективным. Он проводится по итогам года, квартала, месяца.

Анализ эффективности как отдельных операций, так и операций в течение дня является оперативным. Перспективный анализ заключается в оценке будущности брокерского счета.

Анализ брокерского счета ведется на основе балансового равенства:

ТСК = ТСН + dДС + PL - БС - ВБ + СПРП,

где ТСН, ТСК - стоимость портфеля трейдера на начало и конец периода;

dДС - сумма введенных (выведенных) денежных средств;

PL - курсовая прибыль;

БС - биржевой сбор;

ВБ - сумма вознаграждения брокера;

СПРП - прочие расходы и поступления.

Курсовая прибыль - это прибыль, полученная только за счет изменения курса акций. Величина транзакционных издержек (биржевой сбор, комиссия брокера, депозитария) не влияет на величину курсовой прибыли.

Прочие расходы и поступления включают дивиденды ДВ, комиссию депозитария ВД, налоговые платежи НДФЛ и накопленный купонный доход НКД:

СПРП = ДВ - ВД - НДФЛ + НКД,

где НКД - часть купонного процентного дохода по облигации, рассчитываемая пропорционально количеству дней, прошедших от даты выпуска купонной облигации или даты выплаты предшествующего купонного дохода.

Для анализируемого периода по операциям с акциями налогооблагаемая прибыль NP связана с курсовой прибылью следующим образом:

NP = PL - БС - ВБ - ВД.

Денежные средства на брокерском счете составляют часть портфеля, для которой выполняется такое балансовое равенство:

ДСК = ДСН - И + П - БС - ВБ + СПРП,

где ДСК, ДСН, - денежные средства на начало и конец периода;

И - истраченные на покупку денежные средства;

П - полученные от продажи денежные средства.

Торговые операции могут проводиться как за свой счет (с использованием только собственных средств), так и с помощью займа ценных бумаг или денежных средств у брокера (маржинальные операции или необеспеченные сделки).

Главной целью проведения операций по управлению портфелем является увеличение его стоимости. Это может быть достигнуто двумя путями: пассивно, путем следования стратегии «купить и держать» за счет исключительно собственных средств и с помощью спекулятивной игры. Видами спекулятивных операций являются игра на понижение, операции на спреде курсов акций, маржинальные операции.

К операциям на спреде относят одновременную покупку одних акций (фьючерсных контрактов) и продажу других, а также реверсные операции.

Реверсная операция проводится для увеличения количества базовых акций в портфеле с помощью приобретения относительно недооцененных так называемых реверсных акций.

Базовые акции - это ценные бумаги, относительно которых ставится задача увеличения их количества в портфеле. В качестве базовых выбираются акции, имеющие перспективы роста курсовой стоимости.

Реверсные акции - это акции, приобретаемые вместо базовых для последующей обратной замены. С помощью реверсных акций увеличивается количество базовых.

Реверсные операции следует отнести к операциям на спреде, поскольку именно он выступает ключевым индикатором при принятии соответствующего решения. Реверсная операция заключается в продаже базовых и покупке реверсных акций (исходные сделки), а также в продаже реверсных акций с одновременной покупкой базовых (заключительные сделки).

Цели расчета курсовой прибыли, т.е. прибыли до вычета транзакционных издержек, определяют особенности ее определения. Курсовую прибыль, рассчитанную по правилам налогового учета, определим как курсовую налогооблагаемую прибыль.

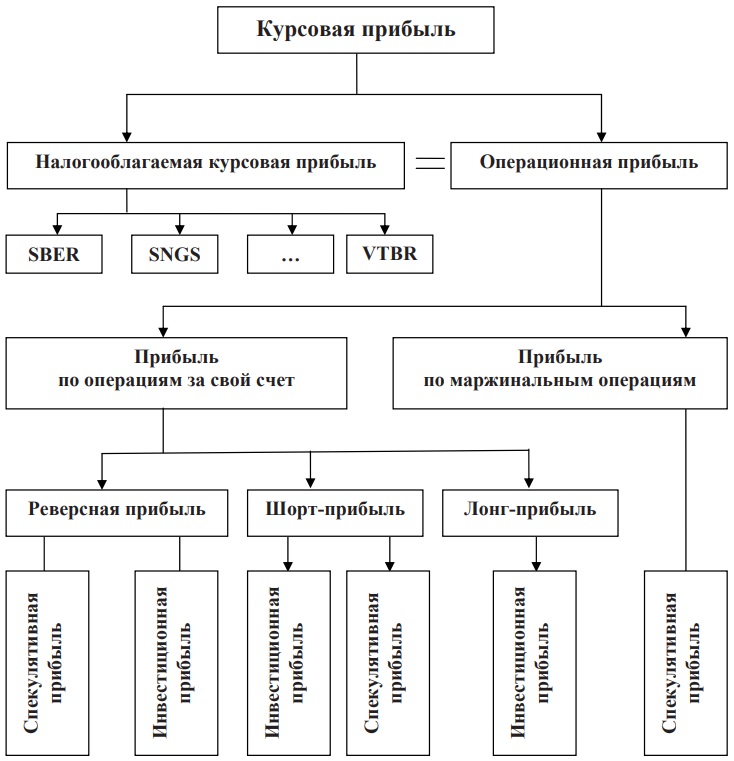

Для решения задач внутреннего анализа целесообразно не только использовать курсовую налогооблагаемую прибыль, но и рассчитывать прибыль с учетом тех целей, которые ставятся трейдером в ходе торговых операций. Курсовую прибыль, рассчитанную с учетом этих целей, определим как операционную (см. рисунок).

Классификация курсовой прибыли (налогооблагаемой и операционной) по источникам ее возникновения

Особенности расчета курсовой налогооблагаемой прибыли позволяют определить прибыль по отдельным акциям, а описываемый далее подход к исчислению операционной прибыли дает возможность рассчитать прибыль по отдельным операциям.

Анализ курсовой налогооблагаемой прибыли позволяет оценить вклад в нее отдельных акций, а анализ операционной прибыли -вклад отдельных операций. Оба направления анализа дополняют друг друга.

Подчеркнем, что за весь анализируемый период прибыли - курсовая налогооблагаемая и операционная - всегда равны и объединены общим понятием курсовой прибыли. Совпадая с курсовой налогооблагаемой прибылью за весь анализируемый период (квартал, полугодие, год), операционная прибыль может не совпадать с ней по отдельным операциям.

Операционная прибыль подразделяется на спекулятивную и инвестиционную. Инвестиционной прибылью будем называть финансовый результат стратегии «купить и держать», полученный с помощью собственных средств. Остальная прибыль является спекулятивной. Это чистый поток (приток, отток) денежных средств, возникающий в результате проведения операций (реверсных, маржинальных или игры на понижение), целью которых является получение прибыли, увеличивающей финансовый результат стратегии «купить и держать», получаемый с использованием только собственных средств.

Вся прибыль, которая образуется в результате маржинальных операций (маржинальная прибыль), является спекулятивной. Она дополняет финансовый результат стратегии «купить и держать», реализуемой с использованием только собственных средств трейдера.

Игра на повышение за свой счет заключается в покупке акций для их удержания до подходящего момента продажи по более высокому курсу. Независимо от времени сохранения длинной позиции (часа или года) полученную прибыль следует считать инвестиционной. Финансовый результат по данной операции является реализацией стратегии «купить и держать». Прибыль, полученную в результате игры на повышение за свой счет, можно определить как лонг-прибыль.

Операционную прибыль, полученную в результате реверсных операций, определим как реверсную, а полученную в ходе игры на понижение - как шорт-прибыль. И одна, и другая подразделяются на спекулятивную и инвестиционную.

Спекулятивная прибыль как результат реверсных операций - это спекулятивная реверсная прибыль, а как результат игры на понижение - спекулятивная шорт-прибыль. Инвестиционная прибыль по реверсным операциям - это инвестиционная реверсная прибыль. Инвестиционная прибыль по игре на понижение за свой счет - это инвестиционная шорт-прибыль. Инвестиционная реверсная прибыль (шорт-прибыль) - это инвестиционная прибыль, полученная в течение проведения ре-версной операции (игры на понижение), начиная с момента покупки для нее базовых акций.

В ходе факторного анализа операционной прибыли от сделок с акциями необходимо соблюдать принципы (правила) ее аналитического учета:

- такие виды издержек, как вознаграждение брокеру и депозитарию, биржевой сбор, учитываются отдельно от курсовой прибыли;

- поскольку режим торгов Т + 2 определяет особенности расчетов по сделкам, а не суммы к получению (списанию), то при расчете прибыли и движения денежных средств нет необходимости учитывать предусмотренную этим режимом отсрочку расчетов на два торговых дня. Расчеты прибыли и движения денежных средств (поступления, списания, остатка) ведутся в предположении, что расчеты по сделкам (перечисление денег и поставка акций) осуществляются немедленно после заключения сделки;

- приоритет содержания над формой при списании стоимости ценных бумаг. Содержание определяется целями проведения отдельных операций. Под формой понимается формальный способ списания стоимости ценных бумаг, используемый в налогообложении. Брокер может использовать такие методы оценки списания акций: по средней себестоимости; по себестоимости первых по времени (ФИФО) и последних по времени (ЛИФО) закупок. Большинство организаций используют метод ФИФО, поэтому дальнейшее изложение материала ведется на примере этого метода;

- если не нарушается принцип приоритета содержания над формой, расчет операционной прибыли необходимо проводить с учетом метода списания стоимости акций, используемого для расчета налогооблагаемой прибыли;

- суммарная курсовая прибыль для налогообложения и операционная прибыль за анализируемый период должны совпадать. По каждой законченной операции (реверсной, маржинальной, игры на повышение или понижение) такое совпадение должно быть обеспечено тогда, когда не нарушается принцип приоритета содержания над формой.

Рассмотрим особенности расчета операционной прибыли на примере отдельно взятой реверсной операции. Для налоговых целей курсовая прибыль рассчитывается при продаже базовых и реверсных акций.

С точки зрения целей реверсных сделок операционная прибыль состоит из двух частей. По итогам операции имеется то же количество базовых акций и изменение остатка денежных средств по сравнению с исходной позицией. Это изменение - первый компонент реверсной прибыли, определенный ранее как спекулятивная реверсная прибыль.

Поскольку реверсные акции играли в этой схеме активную роль, логично приписать этот компонент прибыли именно реверсным акциям.

За время проведения реверсной операции курс базовой акции меняется. Это второй компонент реверсной прибыли, который соответствует стратегии «купить и держать». В сумме оба компонента, являясь прибылью от реверсных операций, как правило, дают курсовую прибыль для налоговых целей. Исключения будут рассмотрены далее.

Формально курсовую прибыль PL можно представить как сумму прибыли от продажи базовых и реверсных акций:

PL = QB(PI1 - Pb) + QR(PRT - PRI),

где QB, QR - количество базовых и реверсных акций, участвующих в реверсной операции;

PBI, PB0 - цена базовых акций в моменты их продажи и приобретения при выполнении реверсной операции соответственно;

PRT PRI - цена реверсных акций на моменты их приобретения в начале реверсной операции и продажи в ходе завершения реверсной операции соответственно.

Представленная в приведенной формуле курсовая прибыль является налогооблагаемой курсовой прибылью.

Последнюю можно также представить как сумму спекулятивной (PLI ) и инвестиционной (PLn ) реверсной прибыли:

PLI = (QBPBI - QRPRI) + (QRPRT - QDPBT),

PLII = QB(PBT – PB0),

где PBT - цена базовых акций на момент их приобретения в ходе завершения реверсной операции.

Предположим для примера, что в феврале приобретены 100 акций компании А по цене 10 руб. Затем началась реверсная операция: в марте акции А были проданы по цене 12 руб. и одновременно на сумму, вырученную от продажи, куплены 200 акций В по курсу 6 руб., а затем в мае были проданы 200 акций В по курсу 9 руб. и одновременно куплено 100 акций А по 8 руб.

Налогооблагаемая курсовая прибыль составила 800 руб., в том числе по акциям А - 200 руб. и по акциям В - 600 руб. Спекулятивная реверсная прибыль - 1 000 руб. (9 х 200 - 8 х 100), инвестиционная прибыль - убыток в сумме 200 руб.: (8 - 10)100. В итоге операционная прибыль (800 руб.) и в этом примере оказалась равной курсовой налогооблагаемой. Аналитическая ценность разграничения прибыли на спекулятивную и инвестиционную составляющую несомненна.

Игра на понижение за свой счет заключается в продаже акций с целью покупки большего или того же самого их количества при падении цен в ожидании роста курса в дальнейшем.

Эта игра состоит из двух сделок: продажи ранее купленных акций (первая сделка) и покупки их при снижении цены (вторая сделка). С точки зрения налогообложения прибыль (убыток) возникает только при продаже акций (первая сделка).

Операционная прибыль при этом состоит из двух частей:

- разницы суммы, полученной от продажи акций (первая сделка), и суммы, затраченной на покупку того же их количества (вторая сделка);

- разницы суммы, затраченной на покупку акций (вторая сделка), и суммы, которая была затрачена, когда эти акции приобретались первоначально. Количество акций, участвующих в расчетах, всегда одинаково и равно количеству ценных бумаг, проданных в ходе первой сделки.

Первая часть прибыли является спекулятивной. Вторая часть соответствует прибыли (убытку), которую дает стратегия «купить и держать». Это прибыль, которая была определена ранее как инвестиционная.

Операционная прибыль равна налогооблагаемой курсовой, если акции были списаны для определения налогооблагаемой прибыли по стоимости, по которой они были зачислены в момент, исходный с точки зрения операции игры на понижение.

Предположим, что в феврале приобретены 100 акций компании А по цене 10 руб., затем началась игра на понижение за свой счет: акции были проданы в марте по цене 12 руб., после чего куплены в мае по 9 руб. Налогооблагаемая курсовая прибыль составила 200 руб.: (12 -10)100. Спекулятивная шорт-прибыль - 300 руб.: (12 - 9)100, инвестиционная прибыль - убыток в сумме 100 руб.: (9 - 10)100. В итоге операционная прибыль оказалась равной курсовой налогооблагаемой, однако в условиях большого числа операций такое равенство по отдельно взятой операции достигается не всегда.

Таблица 1. Факторный анализ прибыли от операций с акциями

| Дата | Код акции | Операция (B - покупка, S - продажа) | Количество акций | Курс, руб. | Сумма, руб. | Прибыль, руб. | ||||

| Курсовая налогооблагаемая | Операционная | В том числе | ||||||||

| реверсная спекулятивная | инвестиционная (реверсная и лонг-прибыль) | спекулятивная шорт-прибыль | ||||||||

| 30.04.2013 | SNGS* | B | 4 400 | 26,00 | 114 400 | 0 | 0 | |||

| 02.05.2013 | SNGSP** | 100 | 21,00 | 2 100 | ||||||

| 16.05.2013 | SNGS | S | 4 400 | 25,00 | 110 000 | -4 400 | ||||

| SNGSP | B | 5 800 | 19,00 | 110 200 | 0 | -200 | -200 | 0 | ||

| 20.05.2013 | SNGSP | S | 5 900 | 20,00 | 118 000 | 5 700 | 0 | 0 | ||

| B | 19,00 | 112 100 | 0 | 5 900 | 0 | 5 900 | ||||

| 23.05.2013 | SNGSP | S | 19,50 | 115 050 | 2 950 | -150 | -150 | 0 | ||

| SNGS | B | 100 | 25,50 | 2 550 | 0 | 0 | 0 | |||

| 4 400 | 25,60 | 112 640 | -1 300 | 470 | -1 770 | |||||

| 24.05.2013 | SNGS | S | 5 900 | 25,00 | 110 000 | -2 630 | 0 | 0 | 0 | |

| SNGSP | B | 19,00 | 112 100 | 0 | -2 100 | -2 100 | ||||

| 30.05.2013 | SNGSP | S | 20,00 | 118 000 | 5 900 | 0 | 0 | |||

| SNGS | B | 4 400 | 24,50 | 107 800 | 0 | 5 370 | 10 200 | -4 830 | ||

| За период | - | 7 520 | 7 520 | 8 370 | -6 750 | 5 900 | ||||

* Обозначение (тикер) обыкновенных акций ОАО «Сургутнефтегаз».

** Обозначение (тикер) привилегированных акций ОАО «Сургутнефтегаз».

Реверсные операции могут комбинироваться с игрой на понижение. Если эта игра проводится внутри реверсной операции с реверсными акциями, инвестиционной шорт-прибыли не возникает. Проиллюстрируем это положение с помощью табл. 1 (данные условные).

За период с 30.04.2013 по 30.05.2013 были проведены две реверсные операции, проведенные по схеме SNGS → SNGSP → SNGS. В качестве базовых акций были приняты обыкновенные акции ОАО «Сургутнефтегаз», в качестве реверсных - привилегированные (ход событий в 2013 и 2014 гг. показал, что логичнее было бы поступить наоборот).

Первая реверсная операция началась 02.05.2013 и завершилась 23.05.2013. Ее комбинировали с игрой на понижение за свой счет, которая началась и завершилась 20.05.2013. С 30.04.2013 по 23.05.2013 налогооблагаемая курсовая прибыль составила 4 250 руб. (-4 400 + 5 700 + 2 950), что совпадает с величиной операционной прибыли, которая за тот же период включает спекулятивную реверсную прибыль в сумме 270 руб. (-200 + 470), инвестиционную реверсную прибыль - убыток в размере 1 700 руб. [(25,5 - 26,0)100 + (25,6 - 26,0)4 300], спекулятивную шорт-прибыль 5 900 руб. [(20,0 - 19,0)5 900] и лонг-прибыль - убыток за счет игры на повышение в сумме 150 руб. (19,5 - 21,0)100.

Вторая реверсная операция началась 24.05.2013 и завершилась 30.05.2013. Налогооблагаемая курсовая прибыль при продаже обыкновенных и привилегированных акций ОАО «Сургутнефтегаз» составила -2 630 руб. (убыток) и 5 900 руб. соответственно, всего - 3 270 руб. При этом спекулятивная реверсная прибыль оказалась равна 8 100 руб. (-2 100 + 10 200), а инвестиционная прибыль - убыток в сумме 4 830 руб. [(24,5 - 25,5) 100 + (24,5 - 25,6)4 300). Операционная прибыль (3 270 руб.) по второй реверсной операции совпала с налогооблагаемой курсовой прибылью.

В момент закрытия реверсной операции может возникнуть чистый приток денежных средств. В рамках этого притока могут быть приобретены дополнительные акции (базовые, реверсные или прочие). В этом случае их количество будет больше, чем требуется для закрытия реверсной операции.

Для учета операционной прибыли необходимо решить, какие базовые акции куплены первыми: для закрытия реверсной позиции или дополнительные. Ответ на этот вопрос с учетом принципа равенства налогооблагаемой и операционной прибылей по каждой операции при соблюдении приоритета содержания над формой зависит от того, какая операция, связанная с этими акциями, осуществляется после завершения реверсной операции.

Если после окончания первой реверсной последует вторая реверсная операция с участием прежнего количества базовых акций, а затем будут проданы акции, купленные дополнительно, то равенство налогооблагаемой и операционной прибылей достигается, если считать, что в момент завершения первой реверсной операции сначала были куплены акции для завершения этой операции, а затем - дополнительные.

Наоборот, если вслед за первой реверсной последует продажа дополнительно приобретенных базовых акций и только потом - вторая реверсная операция, то необходимое равенство достигается, если считать, что в момент завершения первой реверсной операции сначала были куплены дополнительные акции, а затем - акции для завершения этой операции.

Проиллюстрируем приведенные положения с помощью табл. 2.

Таблица 2. Расчет операционной прибыли от изменения курса и игры на повышение при условии метода ФИФО

| Дата | Код акции | Операция (B - покупка, S - продажа) | Количество акций | Курс, руб. | Сумма, руб. | Прибыль, руб. | ||||

| Курсовая налогооблагаемая | Операционная | В том числе: | ||||||||

| реверсная спекулятивная | реверсная инвестиционная | лонг-прибыль (инвестиционная) | ||||||||

| Общая часть | ||||||||||

| 02.05.2013 | L* | B | 100 | 9 | 900 | 0 | 0 | |||

| 16.05.2013 | L | S | 10 | 1 000 | 100 | |||||

| R** | B | 50 | 20 | 0 | ||||||

| 20.05.2013 | R | S | 30 | 1 500 | 500 | |||||

| L | B | 80 | 9 | 720 | 0 | |||||

| 70 | 10 | 700 | 600 | 580 | 20 | 0 | ||||

| Вариант А. Начинается реверсная операция, затем закрывается игра на повышение | ||||||||||

| 21.05.2013 | L | S | 100 | 20 | 2 000 | 1 080 | 0 | 0 | 0 | |

| R | B | 50 | 30 | 1 500 | 0 | 500 | ||||

| 23.05.2013 | R | S | 50 | 35 | 1 750 | 250 | 0 | |||

| L | B | 100 | 15 | 1 500 | 0 | 830 | 250 | 580 | ||

| S | 50 | 20 | 1 000 | 500 | 0 | 0 | 500 | |||

| Итого... | - | 2 430 | 2 430 | 1 330 | 600 | 500 | ||||

| Вариант Б. Закрывается игра на повышение, затем начинается реверсная операция | ||||||||||

| 21.05.2013 | L | S | 50 | 20 | 1 000 | 550 | 0 | 0 | 550 | |

| 100 | 20 | 2 000 | 1 030 | 0 | 0 | |||||

| R | B | 50 | 30 | 1 500 | 0 | 500 | ||||

| 23.05.2013 | R | S | 50 | 35 | 1 750 | 250 | 0 | |||

| L | B | 100 | 15 | 1 500 | 0 | 780 | 250 | 530 | ||

| Итого... | - | 2 430 | 2 430 | 1 330 | 550 | 550 | ||||

* Операции проводятся с базовыми акциями.

** Операции проводятся с реверсными акциями.

Начало реверсной операции, когда продаются базовые и покупаются реверсные акции, выделено курсивом, полужирным шрифтом обозначена ее заключительная (офсетная) фаза, когда продаются реверсные и покупаются базовые акции. Базовые акции впервые приобретаются 02.05.2013 в количестве 100 шт. по цене 9 руб. Затем 16.05.2013 они продаются по цене 10 руб., и покупаются 50 реверсных акций по цене 20 руб.

В результате изменения остатка денежных средств не происходит (от биржевых сборов и вознаграждения брокеру пока абстрагируемся). После сделок в начале реверсной операции возникает курсовая налогооблагаемая прибыль в сумме 100 руб.

Сделки, завершающие реверсную операцию, проводятся 20.05.2013, когда продается 50 реверсных акций по цене 30 руб., вследствие чего возникает курсовая налогооблагаемая прибыль в размере 500 руб. и приобретается одним поручением 150 базовых акций, в том числе 80 шт. по цене 9 руб. и 70 шт. по цене 10 руб.

Из 150 купленных базовых акций L только 100 относятся к реверсной операции, еще 50 дополнительно приобретаются с целью игры на повышение. Операционная прибыль по этой реверсной операции равна курсовой налогооблагаемой прибыли (600 руб.) и подразделяется на спекулятивную реверсную (580 руб.) и инвестиционную реверсную (20 руб.). Затем возможны два варианта.

В варианте А начинается новая реверсная операция, затем закрывается игра на повышение. При расчете операционной прибыли предполагается, что в реверсной операции используются акции, купленные 20.05.2013 первыми (80 шт. по цене 9 руб. и 20 шт. по цене 10 руб.), а в игре на повышение используются 50 акций, купленные 20.05.2013 последними по цене 10 руб. Только при таком порядке списания курсовая налогооблагаемая прибыль совпадает с операционной прибылью по каждой операции.

В варианте Б сначала закрывается игра на повышение (продаются 50 акций L по цене 20 руб.), а затем начинается вторая реверсная операция. В этом случае при расчете операционной прибыли предполагается, что в игре на повышение используются акции, купленные 20.05.2013 по цене 9 руб., а в реверсной операции - остальные купленные в этот день акции. При ином порядке списания курсовая налогооблагаемая прибыль не будет равна операционной прибыли по каждой операции.

В обоих вариантах курсовая налогооблагаемая и операционная прибыли по каждой операции совпадают. В рассмотренном примере спекулятивная реверсная прибыль не зависит от метода списания акций (в обоих вариантах она равна 1 330 руб.). От метода списания акций зависит инвестиционная прибыль (реверсная и шорт-прибыль). В варианте А инвестиционная реверсная прибыль равна 580 руб., а в варианте Б - 530 руб. Прибыль от игры на повышение (лонг-прибыль) в варианте А составляет 500 руб., в варианте Б - 550 руб.

Проведем анализ реального брокерского счета (табл. 3).

Таблица 3. Динамика портфеля и факторы, ее определяющие

| Портфель | Количество акций, шт. | Курс акций, руб. | Сумма, руб. |

| На начало периода (31.12.2013) | |||

| SNGS | 4 600 | 28,364 | 130 474,40 |

| Денежные средства | - | 136 028,01 | |

| Итого... | - | 266 502,41 | |

| В течение периода (01.01.2014-07.05.2014) | |||

| Введено денежных средств | - | 0,00 | |

| Выведено денежных средств | |||

| Дивиденды, НКД* | |||

| НДФЛ | - | 5,00 | |

| Биржевой сбор | 167,61 | ||

| Комиссия брокера | 985,90 | ||

| Комиссия депозитария | 531,00 | ||

| Курсовая прибыль | 10 444,80 | ||

| На конец периода (07.05.2014) | |||

| SBER | 1 780 | 78,87 | 140 388,60 |

| SNGS | 5300 | 25,296 | 134 068,80 |

| Денежные средства | - | 800,30 | |

| Итого... | 275 257,70 | ||

* Накопленный купонный доход.

На 31.12.13 портфель включал 4 600 обыкновенных акций ОАО «Сургутнефтегаз» (по курсу 28,364 руб. стоимость этого пакета составляла 130 474,40 руб.) и денежные средства в сумме 136 028,01 руб. Стоимость всего портфеля на начало периода равна 266 502,41 руб.

В течение периода с 01.01.2014 по 07.05.2014 были проведены следующие операции (табл. 4).

Таблица 4. Факторный анализ курсовой прибыли за период с 01.01.2014 по 07.05.2014

| Дата | Код акции | Операция (B - покупка, S - продажа) | Количество акций | Курс, руб. | Сумма, руб. | Прибыль, руб. | ||||

| Курсовая налогооблагаемая | Операционная | В том числе | ||||||||

| реверсная спекулятивная | инвестиционная | спекулятивная шорт-прибыль | ||||||||

| 03.03.2014 | SBER | B | 1 650 | 79,20 | 130 680,00 | 0,00 | ||||

| 05.03.2014 | SNGS | S | 300 | 26,176 | 7 852,80 | |||||

| 1 000 | 26,175 | 26 175,00 | ||||||||

| 3 300 | 26,173 | 86 370,90 | -10 075,70 | 0,00 | ||||||

| VTB | B | 3 300 000 | 0,03648 | 120 384,00 | 0,00 | 14,70 | 0,00 | |||

| 20.03.2014 | SBER | S | 280 | 79,93 | 22 380,40 | 0,00 | ||||

| 1 370 | 79,92 | 109 490,40 | 1 190,80 | |||||||

| 21.03.2014 | SBER | B | 1 650 | 77,57 | 127 990,50 | 0,00 | 1 190,80 | 0,00 | -2689,50 | 3 880,30 |

| 25.03.2014 | SBER | 10 | 77,96 | 779,60 | 0,00 | |||||

| 90 | 77,97 | 7 017,30 | ||||||||

| 11.04.2014 | VTB | S | 3 300 000 | 0,03965 | 130 845,00 | 10 461,00 | ||||

| SNGS | B | 5 000 | 25,965 | 129 825,00 | 0,00 | 370,60 | 11 406,00 | -11 035,40 | 0,00 | |

| 14.04.2014 | SNGS | S | 26,141 | 130 705,00 | 880,00 | 0,00 | 0,00 | |||

| VTB | B | 3 300 000 | 0,03942 | 130 086,00 | 0,00 | 619,00 | 619,00 | |||

| 25.04.2014 | VTB | S | 990 000 | 0,03765 | 37 273,50 | 0,00 | ||||

| 2310 000 | 0,03764 | 86 948,40 | -5 864,10 | |||||||

| SBER | B | 1 720 | 72,23 | 124 235,60 | 0,00 | 2 153,20 | 2 153,20 | |||

| 07.05.2014 | SBER | S | 380 | 78,85 | 29 963,00 | 0,00 | ||||

| 1 310 | 78,84 | 103 280,40 | 2 134,20 | |||||||

| SNGS | B | 5 300 | 25,25 | 133 825,00 | 0,00 | 3 418,40 | 6 993,40 | -3 575,00 | 0,00 | |

| SBER | - | 1 780 | 78,87 | 140 388,60 | 11 474,80 | 2 434,30 | 0,00 | 2 434,30 | ||

| SNGS | 5 300 | 25,296 | 134 068,80 | 243,80 | 243,80 | 243,80 | ||||

| Итого... | - | 1 676 107,80 | 10 444,80 | 10 444,80 | 21 186,30 | -14 621,80 | 3 880,30 | |||

Акции Сбербанка России были куплены 3 марта 2014 г. в количестве 1 650 штук по цене 79,20 руб.

Затем 20 марта они были проданы для приобретения по более низкой цене (игра на понижение). 21 марта эти акции были куплены по цене 77,57 руб. Курсовая налогооблагаемая прибыль по этим сделкам составила 1 190,80 руб. Операционная прибыль (шорт-прибыль) делится на спекулятивную шорт-прибыль (3 880,30 руб.) и инвестиционную шорт-прибыль - убыток в размере 2 689,50 руб. Общий результат совпал с величиной курсовой налогооблагаемой прибыли (1 190,80 руб.).

25 марта были куплены еще 100 акций Сбербанка России по ценам 77,96 и 77,97 руб. Эти бумаги были куплены для игры на повышение, а не в рамках какой-либо реверсной операции.

Кроме операций с акциями Сбербанка России в течение рассматриваемого периода были также проведены две реверсные операции. 05.03.2014 продано 4 600 обыкновенных акций ОАО «Сургутнефтегаз» и куплено 3 300 000 акций банка ВТБ.

Чистый приток денежных средств от сделок в начале реверсной операции составил 14,70 руб. Затем 11.04.14 бумаги ВТБ были проданы и куплены обыкновенные акции ОАО «Сургутнефтегаз» в количестве 5 000. Из этого количества только 4 600 относятся к реверсной операции, остальные были приобретены на приток денежных средств, образовавшийся в ходе сделок при завершении реверсной операции (11 406,00 руб.).

В результате продажи обыкновенных акций ОАО «Сургутнефтегаз» и акций ВТБ была получена курсовая налогооблагаемая прибыль в сумме 385,3 руб. (-10 075,70 + 10 461,00). Равная по величине операционная прибыль состоит из спекулятивной реверсной прибыли 11 420,70 руб. (14,70 + 11 406,00) и инвестиционной реверсной прибыли (убыток 11 035,40 руб.).

Особенность второй реверсной операции, которая началась 14.04.2014, заключается в том, что бумаги ВТБ в количестве 3 300 000 шт., купленные вместо 5 000 обыкновенных акций ОАО «Сургутнефтегаз», были 25.04.2014 заменены на 1 720 обыкновенных акций Сбербанка России.

Заключительной реверсной операцией (07.05.2014) является продажа 1 690 обыкновенных акций Сбербанка России и покупка 5 300 обыкновенных акций ОАО «Сургутнефтегаз». Количество проданных акций меньше того, которое было приобретено 25.04.2014 вместо акций ВТБ, а количество купленных акций превысило число проданных 14.04.2014 на 300 шт.

Для корректного расчета операционной прибыли необходимо учесть, что в реверсной операции участвуют только 1 690 обыкновенных акций Сбербанка России, а не все купленные 25.04.2014 акции этого эмитента. Образовавшаяся в этот день разность между суммой от продажи 3 300 000 акций ВТБ и суммой от покупки 1 690 акций Сбербанка России (2 153,20 руб.) является составной частью спекулятивной реверсной прибыли.

При расчете величины операционной прибыли здесь проявляется принцип приоритета содержания над формой. Формально при определении курсовой налогооблагаемой прибыли, возникшей 07.05.2014 в связи с продажей обыкновенных акций Сбербанка России, списывается стоимость тех акций этого эмитента, которые были приобретены 21 и 25 марта 2014 г. Однако при определении операционной прибыли учитывается, что в ревер-сной операции участвуют обыкновенные акции Сбербанка России, купленные 25 апреля 2014 г. В результате операционная прибыль по данной реверсной операции (619,00 + 2153,20 + 3 418,40 = 6 190,6 руб.) существенно отличается от курсовой налоговой прибыли (880,00 - 5 864,10 + 2 134,20 = -2 849,90 руб.).

В конце дня 07.05.2014 определена потенциальная курсовая налогооблагаемая прибыль по обыкновенным акциям Сбербанка России и ОАО «Сургутнефтегаз». Если по обыкновенным акциям ОАО «Сургутнефтегаз» эта прибыль совпадает с операционной, то по обыкновенным акциям Сбербанка России (2 434,30 руб.) она существенно отличается от курсовой налогооблагаемой (11 474,80 руб.) по указанной ранее причине.

Стоимость портфеля в конце анализируемого периода (07.05.2014) равна стоимости портфеля в начале (31.12.2013), плюс курсовая прибыль, минус НДФЛ, биржевой сбор, а также комиссия депозитария и брокера.

Стоимость портфеля за период владения выросла на 3,29%, в том числе за счет курсовой прибыли - на 3,92%. Вклад спекулятивной реверсной прибыли в прирост стоимости портфеля за счет курсовой прибыли составляет 7,95%, спекулятивной шорт-прибыли - 1,46%. В связи с обострением геополитической обстановки результат стратегии «купить и держать» отрицателен. Убыток снизил стоимость портфеля на 5,49%.

В итоге стоимость портфеля, состоящего из 5 300 обыкновенных акций ОАО «Сургутнефтегаз», 1 780 обыкновенных акций Сбербанка России и денежных средств в размере 800,30 руб., на 07.05.2014 составила 275 257,70 руб.

Анализ курсовой прибыли должен быть дополнен анализом транзакционных издержек, целью которого является определение брокера, который при равном уровне надежности обеспечил бы их наиболее низкий уровень (табл. 5).

Таблица 5. Сравнительный анализ транзакционных издержек в ходе внутреннего анализа брокерского счета

| Дата | Оборот, руб. | Биржевой сбор, руб. | Вознаграждение брокера и депозитария, руб. | Комиссия* | |||

| ФИНАМ | БКС «Профессиональный» | Сбербанк России | ВТБ24 «Инвестор стандарт» | ||||

| 31.01.2014 | 0,00 | 177,00 | 0,00 | Б | |||

| 28.02.2014 | |||||||

| 03.03.2014 | 130 680,00 | 13,07 | 46,26 | 53,97 | 163,35 | 53,97 | |

| 05.03.2014 | 240 782,70 | 24,08 | 85,24 | 99,44 | 300,98 | 99,44 | |

| 06.03.2014 | 0,00 | 177,00 | 0,00 | 150,00 | Д | ||

| 20.03.2014 | 131 870,80 | 13,19 | 46,68 | 54,46 | 164,84 | 54,46 | Б |

| 21.03.2014 | 127 990,50 | 12,80 | 45,31 | 52,86 | 159,99 | 52,86 | |

| 25.03.2014 | 7 796,90 | 0,78 | 41,30 | 35,40 | 12,86 | 3,22 | |

| 11.04.2014 | 260 670,00 | 26,07 | 92,28 | 107,66 | 325,84 | 107,66 | |

| 14.04.2014 | 260 791,00 | 26,08 | 92,32 | 107,71 | 325,99 | 107,71 | |

| 16.04.2014 | 0,00 | 177,00 | 0,00 | 150,00 | Д | ||

| 25.04.2014 | 248 457,50 | 24,85 | 87,95 | 102,61 | 310,57 | 102,61 | Б |

| 07.05.2014 | 267 068,40 | 26,71 | 94,54 | 110,30 | 333,84 | 110,30 | |

| 0,00 | 177,00 | 0,00 | 150,00 | Д | |||

| Итого... | 1 676 107,80 | 167,61 | 1 516,88 | 1 255,41 | 2 098,25 | 1 142,23 | - |

| Процент к обороту | 0,010 | 0,091 | 0,075 | 0,125 | 0,068 | - | |

* Б - комиссия брокера, Д - комиссия депозитария.

Сравнительный анализ транзакционных издержек операций с акциями показал, что наиболее экономичный вариант обслуживания для данного счета при данной торговой активности дает банк ВТБ. Самые дорогие услуги (почти в два раза дороже, чем у ВТБ) - у Сбербанка России.

Таким образом, в ходе проведенного исследования были сформулированы общие подходы к учету прибыли по торговым операциям, под которыми понимается совокупность сделок, связанных (объединенных) единой целью.

Введены новые понятия курсовой налогооблагаемой, операционной, спекулятивной, инвестиционной, реверсной прибыли, шорт-прибыли, лонг-прибыли. Они позволяют оценить вклад отдельных операций в итоговый финансовый результат.

Обоснована необходимость определения вклада в курсовую прибыль не только отдельных сделок по продаже ценных бумаг, но и торговых операций различных видов (реверсных, маржинальных и т.д.).

Сформулированы принципы учета операционной прибыли, которые позволяют определить курсовую прибыль по каждой отдельно взятой торговой операции.

Дальнейшая разработка проблем теории и практики внутреннего анализа брокерского счета должна быть направлена на четкое формулирование правил учета операционной прибыли, системно и комплексно охватывающих все возможные ситуации, а также на определение рисковых и доходных характеристик как по каждому виду операций, так и по каждой операции в отдельности (профит-фактор, максимальная просадка, длительность и т.д.). Кроме того, необходимо разработать методику определения роли отдельных торговых операций в формировании не только бухгалтерской, но и экономической прибыли [2] как показателя, отражающего создание стоимости.

Список литературы

1. Винс Р. Математика управления капиталом. Методы анализа риска для трейдеров и портфельных менеджеров. М.: Альпина Паблишер, 2013, 408 с.

2. Когденко В.Г. Факторный анализ экономической прибыли (EVA) как способ оценки эффективности деятельности организации // Финансовая аналитика: проблемы и решения. 2009. № 1.С. 65-69.

3. Российский фондовый рынок. События и факты. Обзор рынка за 2013 год. URL: http://www.naufbr.ru/download/pdf/factbook/ru/RPR2013.pdf (дата обращения: 02.07.2014).

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ