Обзор методов оценки эффективности инвестиционных проектов

Рахлина Е.Р.

Магистрант, кафедра системы автоматизированного

проектирования и поискового конструирования,

Волгоградский государственный технический университет

Актуальные проблемы гуманитарных и естественных наук

№6-1 2015

Аннотация. В данной статье дано определение инвестиционному проекту и рассмотрены основные подходы к оценке его эколого-экономической эффективности, такие как: метод чистой приведенной стоимости, внутренней нормы рентабельности, индекса прибыльности, динамического срока окупаемости, статические методы, методы «рейтингования» и экспертных оценок, выявлены их недостатки и предложен комплексный метод оценки для решения текущих экологических проблем, снижения социально-экономической напряженности и повышения объективности принимаемых решений инвестором или лицом принимающим решение.

На данный момент одним из наиболее важных международных вопросов является вопрос по улучшению качества окружающей человека природной среды. Научно-технический прогресс привел не только к появлению новых эффективных технологий, но и к увеличению техногенного давления на природу, а также к расходованию до опасной черты невозобновляемых природных ресурсов. Так, ежегодные выбросы пыли и химических соединений в воздух измеряются сотнями миллионов тонн. Особенно интенсивно загрязняются городские, пригородные территории и промышленные зоны.

В результате, в конце прошлого века международная общественность и деловые круги начали активно обсуждать концепцию зеленого или экологичного строительства и эксплуатации зданий и сооружений, в основе которой лежат принципы устойчивого развития. В результате этой деятельности появились различные системы зеленой стандартизации объектов недвижимости, а также системы их добровольной сертификации. Задача зеленого строительства - сделать технологии проектирования и строительства более экологичными, то есть оказывающими меньшее воздействие на окружающую среду, обеспечивающими эффективное энергопотребление, а также благотворно влияющими на здоровье населения [1].

На сегодняшний день для осуществления этой задачи разрабатываются различные инвестиционные проекты. И оценка эффективности проекта - очень важный этап в этом вопросе.

Под инвестиционным проектом (ИП) понимается комплекс взаимосвязанных мероприятий, предназначенных для достижения поставленных целей в течение ограниченного периода и при установленном бюджете. [2]

Принципиальная особенность инвестирования состоит в том, что затраты инвестиционных ресурсов, капитала предшествуют получению результата, отделены от него значительным промежутком времени. Так что если мы и знаем величину осуществленных вложений капитала, то из этого вовсе не вытекает, что мы знаем, какой именно эффект, результат принесли и принесут в будущем именно данные инвестиции.

Ещё сложнее обстоит дело с количественной оценкой величины результата социально-экономического эффекта, порождаемого инвестиционным проектом, в связи с тем, что эффект «растянут» во времени и трудно связуем с инициировавшими его вложениями.

В настоящий период основными документами, определяющими порядок расчета эффективности ИП, являются «Методические рекомендации по оценке эффективности инвестиционных проектов» (третья редакция). [3]

Однако, данные рекомендации не описывают конкретные алгоритмы оценки эффективности во всех случаях, которые могут встретиться на практике. Для учета особенностей оценки отдельных типов ИП органы государственного управления и коммерческие структуры могут разрабатывать соответствующие методические документы, базируясь на общих положениях Рекомендаций, на статьи 77 и 78 Федеральный закон «Об охране окружающей среды» и на ст. 15 Гражданского кодекса Российской Федерации.

Рекомендации основываются на существующих нормативных документах, прежде всего, на ФЗ "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" от 25 февраля 1999 года № 39 - ФЗ (с последующими изменениями) и Налоговом Кодексе РФ. По мере появления новых нормативных документов (например, при изменении налогового законодательства или системы бухгалтерского учета) отдельные приведенные в Рекомендациях положения и процедуры могут потребовать корректировки, однако принципы и методы оценки эффективности инвестиционных проектов при этом сохранятся. [3]

В них показаны методы учета влияния ИП на окружающую среду. Например, при оценке эффективности общественно значимых проектов в сопроводительных материалах рекомендуется указывать дополнительные сведения о последствиях реализации проекта для экономики региона и страны в целом. В данной методике предлагается проводить количественную оценку показателей, отражающих только коммерческую эффективность ИП, тогда как в общем случае при расчете денежных потоков и показателей региональной эффективности принято учитывать дополнительный эффект в смежных отраслях хозяйства, а также социальные и экологические последствия. [4]

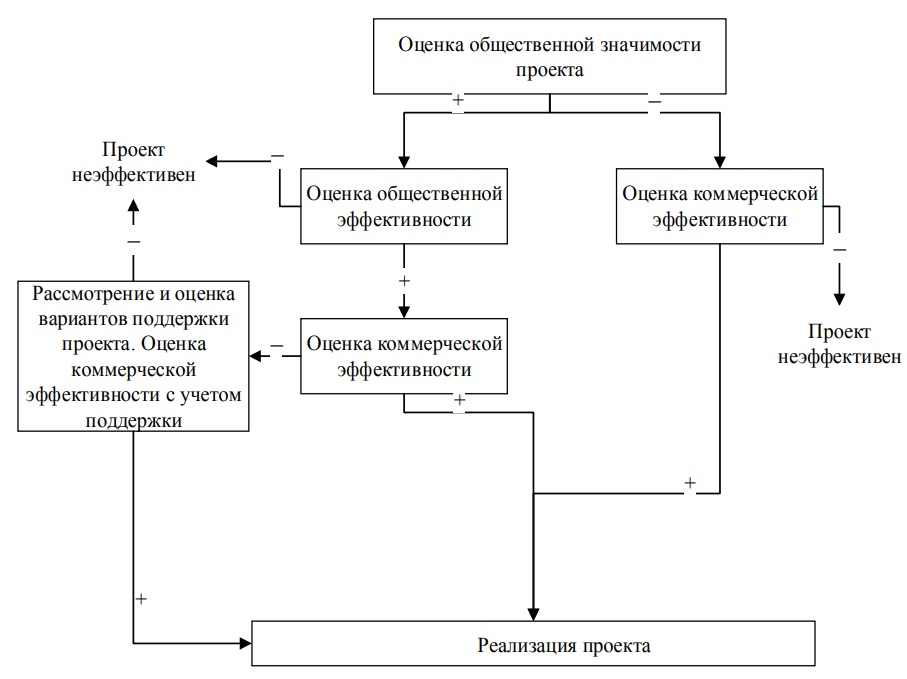

На первом этапе рассчитываются показатели эффективности проекта в целом. (Рис.1) Цель этого этапа - агрегированная экономическая оценка проектных решений и создание необходимых условий для поиска инвесторов. Для общественно значимых проектов оценивается в первую очередь их общественная эффективность в соответствии с разд. 4. При неудовлетворительной общественной эффективности такие проекты не рекомендуются к реализации и не могут претендовать на государственную поддержку. Если же их общественная эффективность оказывается достаточной, оценивается их коммерческая эффективность в соответствии с разд. 5. [3]

Рис. 1. Концептуальная схема оценки эффективности ИП

Несмотря на существенные различия между типами проектов и многообразие условий их реализации, оценка эффективности проектов и их экспертиза должны производиться в определенном смысле единообразно, на основе единых обоснованных принципов. Их можно разделить на три группы:

- методологические наиболее общие, обеспечивающие при их применении рациональное поведение экономических субъектов независимо от характера и целей проекта;

- методические, обеспечивающие экономическую обоснованность оценок эффективности проектов и решений, принимаемых на их основе;

- операциональные, соблюдение которых облегчит и упростит процедуру оценок эффективности проектов и обеспечит необходимую точность оценок. [5]

Основываясь на этих принципах, было разработано множество методов и методик анализа эффективности ИП. Так как в данном вопросе нет методологической однозначности, большинство авторов, занимающихся вопросами инвестирования, обычно выделяют два основных подхода:

- динамические или методы дисконтирования, основанные на принципе дисконтирования денежных потоков (ДДП) - то есть учитывающие различную ценность денег во времени;

- статические (простые) методы, не учитывающие принципа стоимости денег во времени.

Динамические методы оценки эффективности ИП [6]

К динамическим показателям одноименных методов оценки эффективности инвестиционных проектов относятся:

- Чистая текущая стоимость NPV (Net Present Value).

- Внутренняя норма рентабельности IRR (Internal Rate of Return).

- Индекс прибыльности PI (Profitability Index).

- Динамический срок окупаемости DPP (Discounted Payback Period).

Метод чистой текущей стоимости NPV (Net Present Value)

При использовании данного метода предполагается, что целью компании является максимизация ее стоимости. Метод основан на сравнении величины исходных инвестиций с потоками доходов, которые данные инвестиции генерируют на протяжении прогнозного периода. Поскольку денежные потоки распределены во времени, то они дисконтируются с помощью коэффициента r, устанавливаемого аналитиком (инвестором) самостоятельно, исходя из ежегодной нормы (процента) возврата капитала, который он хочет или может иметь на инвестируемый им капитал.

Допустим, делается прогноз, что инвестиция (IC) будет генерировать в течение k лет годовые доходы в размере Р1, Р2, Рк Общая накопленная величина дисконтированных доходов (PV) и чистый приведенный эффект, определяемый чистой текущей стоимостью (NPV), соответственно рассчитываются по формуле:

NPV = ∑nk=1Pk/(1 + r)k - IC.

Очевидно, что если NPV > 0, то проект следует принять;

если NPV < 0, то проект следует отвергнуть;

если NPV = 0, то проект ни прибыльный, ни убыточный.

При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного характера, так и непроизводственного, которые могут быть ассоциированы с данным проектом.

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение n лет, то формула для расчета NPV модифицируется следующим образом:

NPV = ∑nk=1Pk/(1 + r)k + ∑mj=1ICj/(1 + r)j

Применение метода предусматривает последовательное прохождение следующих стадий:

- Расчет денежного потока инвестиционного проекта.

- Выбор ставки дисконтирования, учитывающей доходность альтернативных вложений и риск проекта.

- Вычисление чистой текущей стоимости.

Недостатки: это абсолютный показатель, который при сравнении проектов отдает предпочтение более крупным проектам с меньшей доходностью, поскольку одним из основных факторов, определяющих величину NPV проекта, является масштаб деятельности, проявляющийся в «физических» объемах инвестиций, производства или продаж. Отсюда вытекает естественное ограничение на применение данного метода для сопоставления различающихся по этой характеристике проектов: большее значение NPV не всегда будет соответствовать более эффективному варианту капиталовложений.

Внутренняя норма рентабельности IRR (Internal Rate of Return)

Под внутренней нормой рентабельности (или внутренней нормой прибыли) инвестиций (IRR) понимают значение ставки дисконтирования, при котором NPV проекта равна нулю:

IRR = r, при котором NPV = f(r) = 0.

IRR отражает ожидаемую доходность проекта и, следовательно, максимальную стоимость ресурсов, привлекаемых для реализации данного проекта. Иными словами, смысл расчета этого показателя при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет ссуды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным.

То есть компания должна принимать инвестиционные проекты, которые дают возможность получить доход выше стоимости начального финансирования.

На практике любое предприятие финансирует свою деятельность из различных источников. В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами оно несет некоторые обоснованные расходы на поддержание своего экономического потенциала.

Показатель, характеризующий относительный уровень этих расходов, можно назвать ценой авансированного капитала (capital cost - CC). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя CC (цены источника средств для данного проекта). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова:

- если: IRR > CC, то проект следует принять;

- если IRR < CC, то проект следует отвергнуть;

- если IRR = CC, то проект ни прибыльный, ни убыточный.

Решение принимается на основе сравнения IRR c нормативной рентабельностью; при этом, чем выше значения внутренней нормы доходности и больше разница между ее значением и выбранной ставкой дисконта, тем больший запас прочности имеет проект.

Недостатки этого показателя: измеряет ценность денег во времени для каждого проекта по разным ставкам дисконтирования, сложность «безкомпьютерных» расчетов, большая зависимость от точности оценки будущих денежных потоков, неоднозначность при нерегулярных денежных потоках и невозможность использования в случае наличия нескольких корней уравнения.

Индекс прибыльности PI (Profitability Index)

Индекс прибыльности показывает относительную прибыльность проекта, или дисконтированную величину денежных поступлений от проекта в расчете на единицу вложений:

РI = NPV/IC

где NPV - чистые приведенные (дисконтированные) денежные потоки проекта;

IC - первоначальные инвестиции.

Очевидно, что если: PI > 1, то проект следует принять;

если PI < 1, то проект следует отвергнуть;

если PI = 1, то проект ни прибыльный ни убыточный.

Недостатки метода: неоднозначность при дисконтировании отдельно денежных притоков и оттоков.

Динамический срок окупаемости DPP (Discounted Payback Period)

Динамический (с учетом дисконтирования) срок окупаемости учитывает стоимость денег во времени. Этот метод заключается в расчете периода времени, который понадобится для возврата первоначально вложенного капитала с заданной (требуемой) нормой доходности.

DPP = min n

∑nt-1Ct*(1 | i)-t = I0

Данный метод, по мнению многих аналитиков, дает очень наглядную и полезную информацию и позволяет оценить рискованность проекта (менее рискованным считается проект с меньшим сроком окупаемости).

Статические методы оценки эффективности ИП [6]

К статическим показателям относятся:

- Простой срок окупаемости PP (Payback Period).

- Бухгалтерская норма доходности ARR (Accounting Rate of Return).

Простой срок окупаемости PP (Payback Period)

Срок окупаемости (payback period - PP) - это ожидаемый период возмещения первоначальных вложений из чистых поступлений, генерируемых проектом (где чистые поступления представляют собой денежные поступления за вычетом расходов). Метод предполагает расчет срока, в течение которого предприниматель сможет вернуть первоначально авансированный капитал. Таким образом, определяется время, за которое поступления от оперативной деятельности предприятия покроют затраты на инвестиции.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций.

Если доход распределен по годам равномерно, то

Срок окупаемости = Единовременные затраты / Годовой доход, обусловленный ими

При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

Если прибыль распределена неравномерно, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом. Общая формула расчета показателя РР имеет вид:

PP = min n,

при котором

∑nk=1Pk > IC,

где Pk - годовой доход, генерируемый проектом,

IC - размер исходных инвестиций.

Однако у данного метода есть и очень серьезные недостатки.

Во-первых, выбор нормативного срока окупаемости может быть субъективен. Во-вторых, метод не учитывает доходность проекта за пределами срока окупаемости и, значит, не может применяться при сравнении вариантов с одинаковыми периодами окупаемости, но с различными сроками жизни. В-третьих, данный метод не обладает свойством аддитивности, т.е. сроки окупаемости различных проектов нельзя суммировать. И, наконец, один из наиболее серьезных недостатков этого показателя - отсутствие учета временной стоимости денег.

Бухгалтерская норма доходности ARR (Accounting Rate of Return)

Этот метод основан на использовании бухгалтерских характеристик инвестиционного проекта. Вычисляется бухгалтерская норма доходности как отношение среднегодовой прибыли (PN) к среднесвязанному капиталу (среднегодовому размеру инвестиций, т.е. их значению, деленному на два, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны. Если же допускается наличие остаточной или ликвидационной стоимости (RV), то ее оценка должна быть учтена). Данная величина предоставляет информацию о влиянии инвестиций на бухгалтерскую отчетность компании. Показатели бухгалтерской отчетности являются важнейшими при анализе инвесторами и акционерами инвестиционной привлекательности компании.

ARR = PN/(0,5*(IС + RV))

Коэффициент бухгалтерской эффективности инвестиций обладает существенными недостатками и также является достаточно грубым методом. При его применении не учитывается ценность будущих поступлений (как и в случае с РР), не делается различия между проектами с одинаковой суммой среднегодовой прибыли, но варьирующейся суммой прибыли по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет, и т.д.

Метод «рейтингования»

Методика разработана в целях совершенствования системы государственного мониторинга и прогнозирования чрезвычайных ситуаций природного и техногенного характера.[7] Она скорее является методом сравнения и выявления наиболее эффективных проектов из существующих аналогичных. В данной методике на основании набора частных показателей эффективности, полученного на основе данных форм государственной статистической отчетности рассчитывается сокращенный набор нормированных показателей, а затем общий интегральный показатель за определенный отчетный период, характеризующий эффективность проекта.

I = ∑3l=1cl*Il,

где Il - интегральная характеристика экологической эффективности (l = 1, 2, 3),

cl - весовые коэффициенты интегральных характеристик, причём ∑3l=1Cl = 1.

Весовые коэффициенты cl принимаются равными друг другу.

Данная методика содержит в себе статистический метод и метод нечеткой оценки для нормирования частных показателей. Он наиболее точно оценивает эффективность в ситуации с большой неопределенностью и лучше всего подходит для оценки именно экологической эффективности.

Метод экспертных оценок

Методы экспертных оценок - это методы прогнозирования и анализа, которые основаны на заключениях экспертов, имеющих опыт реализации инновационных проектов. Они включают в себя организацию работы со специалистами-экспертами и обработку их мнений. Эти мнения обычно выражены частично в количественной, частично в качественной форме. Экспертные исследования проводят с целью подготовки информации для принятия решений ЛПР (напомним, ЛПР - лицо принимающее решение). Для проведения работы по методу экспертных оценок создают Рабочую группу (сокращенно РГ), которая и организует по поручению ЛПР деятельность экспертов, объединенных (формально или по существу) в экспертную комиссию (ЭК). Экспертные оценки бывают индивидуальные и коллективные. [8]

Анализ начинается с составления исчерпывающего перечня рисков по всем стадиям проекта. Каждому эксперту, работающему отдельно, предоставляется перечень первичных рисков в виде опросных листов и предлагается оценить вероятность их наступления по специальной шкале. К числу наиболее распространенных методов экспертных оценок риска относят метод Дельфи, ранжирование, попарное сравнение, метод балльных оценок и другие. [9]

Метод Дельфи - это метод прогноза, при котором в процессе исследования исключается непосредственное общение между членами группы и проводится индивидуальный опрос экспертов с использованием анкет для выяснения их мнения относительно будущих гипотетических событий.

Достоверность полученных оценок зависит от квалификации экспертов, независимости их суждений, а также от методического обеспечения проведения экспертизы. Одним из показателей достоверности полученных значений является коэффициент конкордации (согласованности) мнений экспертов.

Основная проблема, возникающая при использовании метода экспертных оценок, связана с объективностью и точностью получаемых результатов. Это связано с такими факторами, как некачественный подбор экспертов, возможность группового обсуждения, доминирование какого-либо мнения (мнения «авторитетного лидера») и т.д.

Метод балльной оценки риска - это один из методов экспертизы риска на основе обобщающего показателя, определяемый по ряду экспертно оцениваемых частных показателей (факторов) степени риска. Он состоит из следующих этапов:

- определение факторов, определяющих степень риска проекта;

- выбор обобщенного критерия и частных показателей, характеризующих каждый фактор;

- оценка обобщенного критерия степени риска инновационного проекта;

- выработка рекомендаций по управлению риском при реализации инновационного проекта. [9]

Данный метод широко используется в деятельности рейтинговых и аналитических агентств при оценке региональных, политических и кредитных рисков.

Для оценки эколого-экономических показателей и выбора наиболее эффективного инвестиционного проекта не только с коммерческой точки зрения, но и социально-экономической и экологической, необходим комплексный метод расчёта, в котором будут рассчитываться и сравниваться между собой несколько показателей, такие как:

- показатель общественной эффективности;

- экологический показатель, рассчитанный методом рейтингования;

- социально-экономический показатель, также рассчитанный методом рейтингования;

- коммерческий показатель, рассчитанный методом чистой текущей стоимости (наиболее эффективен из-за своей динамичности и возможности учета экологических затрат).

Данный метод будет давать наиболее полную картину результатов реализации проекта и поможет в выборе наиболее эффективного инвестиционного проекта для инвестора и общества в целом.

Литература

1. Экологически эффективное строительство // Зеленые стандарты в мире и России - ЭСКО. Города и здания. - Электронный журнал №6 (138), [Электронный ресурс] - Режим доступа: http://esco-ecosys.narod.ru/cities/2013_6/art133.html

2. Медведева О.Е. Методические рекомендации по осуществлению эколого-экономической оценки эффективности проектов намечаемой хозяйственной деятельности - 22 с.

3. Коссов В.В., Лившиц В.Н., Шахназаров А.Г. Методические рекомендации по оценке инвестиционных проектов - М.: Экономика, 2000 - 421 стр.

4. Борлакова А.К. Оценка инвестиционных проектов с учетом экологического фактора -[Электронный ресурс]. - Режим доступа: http://www.e-c-m.ru/magazine/75/eau_75_198.htm

5. Виленский П.Л., Лившиц В.Н., Смоляк С.А. Оценка эффективности инвестиционных проектов. Теория и практика. 2-е изд., перераб. и доп. - М.: Дело, 2002. — 888 с.

6. Маховикова Г.А. Оценка экономической эффективности инвестиционных проектов с учетом экологического фактора. - СПб.: Изд-во СПбГУЭФ, 2010. - 180 с.

7. Кириллов В.В. Методика и критерии оценки экологической эффективности предприятий, а также системы экологического рейтингования, отвечающего задачам объективного отражения экологической ситуации по субъектам Российской Федерации - 20 с.

8. Метод экспертных оценок: Центр управления финансами - Электрон. текстовые дан. - Москва: [б.и.], 2009-2015 [Электронный ресурс]. - Режим доступа: http://center-yf.ru/data/Marketologu/Metod-ekspertnyh-ocenok.php, свободный.

9. Сергеев В.А. Основы инновационного проектирования. Учебник - Ульяновск: УлГТУ - 246 с.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ