О необходимости введения прогрессивной шкалы подоходного налога

В.Н. Романов

Вестник Брянского государственного технического университета

№5 (53) 2016

Проанализированы результаты функционирования плоской шкалы на доходы физических лиц в РФ. Обоснована необходимость введения прогрессивной шкалы подоходного налога.

Введение

Внедрение прогрессивного налога на доходы физических лиц (НДФЛ) за последние годы в нашей стране стали широко обсуждаемой темой, как в научной среде, так и на уровне государственных структур. Дискуссия по этой проблеме сопровождается большим противодействием со стороны наиболее состоятельных слоев обществ и их сторонников - ведущих либеральных экономистов России. Следует отметить, что они имеют серьезное влияние на Правительство РФ и Государственную Думу при принятии стратегических решений.

Дискуссии о введении прогрессивной системы налогообложения обсуждаются Правительством РФ и различными ведомствами с 2010 года. В условиях все более увеличивающегося имущественного расслоения общества, из чисто экономического вопрос налогообложения стал политическим. В настоящее время число россиян - живущих ниже прожиточного минимума составляет порядка 20 млн. человек.

В России ставка налога на доходы физических лиц имеет плоскую шкалу, то есть все физические лица платят один и тот же процент с дохода независимо от величины дохода - 13%. Изначально, до 2001 года в течении десяти лет, была прогрессивная шкала, которая часто подвергалась изменениям и корректировкам: изменялись ставки, изменялись шкалы ставок для различных категорий граждан, вводились ставки отдельно для перечисления средств в Федеральный бюджет и бюджет субъектов РФ, а затем они заменялись общими ставками для перечисления в Федеральное казначейство и т.д.

Введение плоской шкалы в условиях недостаточно развитого налогового аппарата и слабой правоохранительной системы было оправданной мерой. Она позволила значительно повысить долю НДФЛ в консолидированном бюджете. Однако сейчас данная система исчерпала свой потенциал.

Исследование проблемы

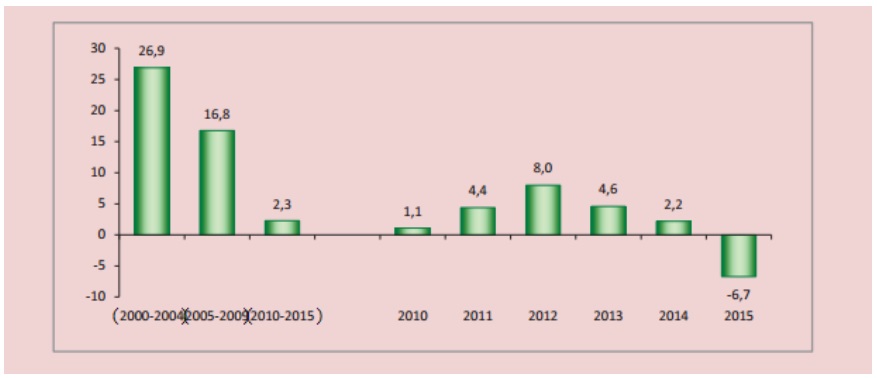

Налогообложение доходов физических лиц является важнейшим доходным источником, который формирует до десяти процентов доходов консолидированного бюджета РФ и порядка 40 % налоговых и неналоговых (собственных) доходов бюджетов регионов. Однако в 2010-2015 гг. происходило резкое замедление среднегодовых темпов прироста поступлений НДФЛ - до 2,3 % против 16,8 - 26,9 % в предыдущие годы [3]. По итогам 2015 года динамика поступлений платежей стала отрицательной (-6,7 %) - (рис. 1).

Рис. 1. Динамика темпов прироста поступлений НДФЛ в консолидированный бюджет в 2000-2015 гг., % к предыдущему году в сопоставимых ценах

Неэффективность действующей в РФ системы налогообложения доходов физических лиц свидетельствует об основных ее недостатках:

- слабой реализации социальной роли, ввиду несоблюдения принципа справедливости налогообложения;

- значительных масштабов уклонения от уплаты НДФЛ, которые являются следствием низкого уровня налогового администрирования;

- высокой степени расслоения общества по размерам доходов, в силу действия единой ставки подоходного налогообложения.

Обеспечить оптимальную справедливость можно за счет введения прогрессивных ставок, учитывающих различия в размерах доходов налогоплательщиков.

Смысл повышенного налога на доходы физических лиц заключается в том, что еще никто из сверхбогатых людей не смог заработать состояние в одиночку - каждый из них использует труд других людей. Кроме того дефицит бюджета и финансовые проблемы страны, с большей долей вероятности, заставят Правительство РФ пересмотреть позицию по введению прогрессивного подоходного налога после президентских выборов 2018 года.

В настоящих условиях стагнирования экономики повышение налогов будет способствовать ее спаду. Необходимо искать решение не в налоговой сфере, а в сфере стимулирования экономического роста.

Президент РФ В. Путин осенью 2016 года принял решение отложить изменения в сфере налогов до 2019 года. В то же время, он поставил задачу необходимости дискуссии на эту тему, с целью выработки на поствыборный период приемлемых для общества решений. На этом фоне происходит борьба мнений в научных кругах и в Правительстве РФ.

По мнению министра финансов РФ А. Силуанова, изменение порядка взимания НДФЛ будет стимулировать уход зарплат в тень. Он предлагает рассмотреть этот вопрос после 2018 года, «когда стабилизируется экономическая ситуация». Однако при этом, выступая 15-го февраля текущего года перед студентами Финансового университета при Правительстве РФ заявил: «Я, правда сказать, остаюсь сторонником плоской шкалы налогообложения, поскольку считаю, что любые прогрессии - будут действовать отрицательно, во- первых, с точки зрения администрирования и сточки зрения борьбы с теми нелегальными зарплатами, которые сегодня есть».

Способы решения стоящих задач

По мнению автора, современное состояние налоговой службы, позволяет реализовывать более сложные системы налогообложения, нежели плоская шкала. Проблема заключается в том, что экономический блок правительства РФ, в том числе Министерство Финансов испытывает мощное идеологическое давление лобби состоятельных людей. По этой причине не вводится налог на роскошь, несмотря на его многолетнее обсуждение. Что мешает введению налога для наследников крупных состояний, как это происходит во всех развитых странах?

Для разрешения этих проблем необходимо повышать прозрачность экономики, позволяющей сделать невозможным любое участие заинтересованных лиц в теневых схемах, а так же резко снижать оборот наличных денег.

Наращивание госсектора в экономике значительно снижает влияние на нее государства и зачастую государственные корпорации выступают с позиции субъектов реализующих свои привилегии и монопольное положение [7]. Материалы проведенного Федеральной антимонопольной служ-бой(ФАС) анализа состояния дел в экономике позволили ей сделать вывод о сложившемся в России неэффективном государственно-монополистическом капитализме. Государство значительно наращивает свое присутствие в экономике. Вклад его и госкомпаний в ВВП вырос до 70 % в 2015 году с 35 % в 2005 году [1]. Расширение доли государства в экономике (по мнению ФАС) усиливает монополистические тенденции в не контролируемом государством экономическом пространстве.

В этих условиях зачастую руководители крупных госкорпораций под различными предлогами стараются избежать декларирования своих доходов. Не выдерживает критики ссылки, когда наши крупные менеджеры говорят, что вынуждены ставить себе конкурентные по мировым меркам зарплаты. Они сильно лукавят, так как единых мерок величины менеджерской доли не существует даже в рамках клуба развитых государств - размер менеджерской доли там в разы меньше. Вопрос кардинального пересмотра сложившейся практики корпоративного менеджмента становится остро необходимым [6].

Так, по итогам 2016 года выплаты 12 членам правления Сбербанка составили 3,59 млрд. рублей (по 300 млн. рублей на одного члена правления). При этом величина выплат выросла на 1,26 млрд. рублей по сравнению с 2015 годом. Выплаты 10 членам правления «Роснефти» составили 3,7 млрд. рублей (370 млн. руб. на члена правления). Такие же запредельные суммы своим топ-менеджерам выплатили «Газпром», РЖД и другие госкорпорации. Эти цифры приводятся в информационных источниках и не оспариваются в судебном порядке руководством данных компаний, официальными органами [4, 5]. Это свидетельствует о серьезных изъянах в сформированной рыночной экономике России. Ощущение несправедливости - как первичного, так и текущего распределения доходов. Это началось еще с приватизации 90-х годов, с того, как она была проведена.

Сложившееся положение дел, вынуждает Президента РФ подписать Указ о внесении поправок в документ «Об оплате труда председателя правления Пенсионного фонда (ПФР), председателя Фонда соцстрахования (ФСС) и председателя Фонда обязательного медстрахования (ФОМС)». В нем говорится, что условия оплаты их труда применяются с учетом предельного уровня соотношения их среднемесячной заработной платы и среднемесячной заработной платы работников этих фондов, определенного правительством. Указ вступает в силу с 1 января 2017 года [2].

В экономике развитых стран прогрессивная шкала является нормой. Система прогрессивного налогообложения считается самой социально-справедливой системой и используется во всех развитых странах мира. Для введения прогрессивного налогообложения для людей с различными доходами необходим четкий критерий, позволяющий точно определить границы налоговых ставок, соответствующий уровню дохода. Таким критерием является принцип справедливости. В российском налоговом праве такой критерий отсутствует.

Требуют серьезного изучения такие понятия, как налог по доходам от трудовой деятельности и доход от собственности (недвижимости, ценных бумаг и т.д.). В повседневной практике значительная часть дохода богатых - это доходы от собственности. Получить за труд и получить дивиденды -это разные экономические понятия. Необходимо иметь ввиду, что говоря об дифференциации мер обложения доходов граждан, можно действовать через более высокий уровень налогообложения имущества. Необходимо облагать не доходы, а имущество граждан - платить более высокие налоги. Кроме того, надо учитывать тот факт, что большинство регионов РФ - дотационные, поэтому действие прогрессивного налога должно реализовываться только через федеральный уровень.

Введение прогрессивного налога дает весомую прибавку к бюджету России и позволит закрыть целый ряд проблем, которые существуют сегодня в отношении бедного населения - доступность медицины и образования.

Заключение

Необходимость реформирования налогообложения очевидна. Сегодня в России реальный сектор фактически финансирует финансовый, хотя в нормальной экономике должно быть наоборот. При разной рентабельности предприятия разных секторов экономики сегодня платят одинаковые налоги. Поэтому необходимо менять налогообложение. Оно не должно быть одинаковым для всех, потому что у разных отраслей и даже разных предприятий одной отрасли разные издержки и нормы прибыли, потому необходимо смещать налоговую нагрузку с отраслей, рост которых планируется обеспечить, на спекулятивные виды деятельности, финансовые спекуляции в первую очередь.

Насущная необходимость перестройки налоговой политики, направленной на создание социально-ориентированного налогообложения требует глубокого аналитического осмысления сложившейся ситуации, детальной проработки предлагаемых мер и разработки «дорожной карты» поэтапного их внедрения.

Список литературы

1. Государева доля // Ведомости № 4171 от 29.09.2016

2. Зарплаты чиновников проявили сдержанность // (http: // www.Kommersant.ru/doc/155348)

3. Поварова, А.И. Реформирование налога на доходы физических лиц - важнейший фактор стабилизации бюджетной системы. Экономические и социальные перемены: факты, тенденции, прогноз. -2016. - №6 (48). - С.193-213.

4. Правление Сбербанка выплатило себе 3,6 миллиарда рублей // finanz.ru - 14.02.2016.

5. Правление «Роснефти» выплатило себе 3,7 миллиарда рублей на фоне падения прибыли вдвое // finanz.ru - 15.02.2016.

6. Романов В.Н. Особенности развития практики российского корпоративного менеджмента. Современные тенденции развития менеджмента и государственного управления. Материалы межрегиональной научно-практической конференции (27 января 2016 г.) / Под редакцией д-ра экон. наук А.В. Полякина. - Орел: Изд-во ОГУ, 2016.

7. Романов В.Н. Особенности функционирования госкорпораций в современных условиях. Социально -экономические и гуманитарные исследования проблемы, тенденции и перспективы развития: Материалы международной научно-практической конференции. - Брянск: Изд- во БГАУ, 2016. - С. 345-350.

Скачать ФинЭкАнализ

Попробовать ФинЭкАнализ